سوئنگ ٹریڈنگ کیا ہے، حکمت عملیوں کی مثالیں، 2022 کی حقیقتوں میں ٹریڈنگ میں سوئنگ ٹریڈنگ۔ ٹریڈنگ کا مقصد تمام تکنیکوں کے لیے یکساں ہے – سستا خریدنا اور مہنگا بیچنا۔ اختلافات صرف مارکیٹ کے تجزیہ، داخلے اور خارجی راستوں کے نقطہ نظر میں ہیں۔ انٹرا ڈے ٹریڈنگ کرتے وقت

، ایسے حالات پیدا ہوتے ہیں جب ایک تاجر ابھرتے ہوئے رجحان کے بالکل آغاز میں داخل ہوتا ہے۔ انٹرا ڈے تجارتی حالات کے مطابق، تجارت کو راتوں رات بند کر دینا چاہیے، چاہے تاجر کو تحریک جاری رہنے کی توقع ہو۔ سوئنگ ٹریڈنگ میں، جب تک رجحان جاری رہتا ہے پوزیشنز رکھی جاتی ہیں۔ ہر تاجر کے پاس مارکیٹ میں داخل ہونے اور باہر نکلنے کے لیے اشارے اور قواعد کا اپنا سیٹ ہو سکتا ہے۔ اور یہ سب اب بھی سوئنگ ٹریڈنگ ہو گا۔ اس اصطلاح کا مطلب ایک مخصوص حکمت عملی نہیں ہے، بلکہ مارکیٹ کے لیے ایک نقطہ نظر ہے۔

سوئنگ ٹریڈنگ کے اصول

یہ تجارتی حکمت عملی وسیع ہو چکی ہے۔ اسے ٹرمینل پر گزارنے کے لیے اتنا وقت درکار نہیں جتنا کہ دن کی تجارت کے لیے۔ صحیح نقطہ نظر کے ساتھ، یہ کم خطرہ ہے اور سرمایہ کاری سے زیادہ آمدنی لاتا ہے۔ مارکیٹ کے کچھ حصے ہوتے ہیں جب قیمت روزانہ چارٹ پر ایک طرف بڑھ رہی ہوتی ہے۔ سرمایہ کار کو قیمتوں میں اضافے سے آمدنی حاصل نہیں ہوتی ہے – قیمت اس کے داخلے کے مقام کے قریب اتار چڑھاؤ آتی ہے۔ اس وقت کے دوران ایک سوئنگ ٹریڈر کئی بار منافع بخش طویل یا مختصر تجارت کر سکتا ہے۔ سوئنگ ٹریڈر کا کام کرنے کا ٹائم فریم 4 گھنٹے یا روزانہ ہے۔ درست اندراج کے لیے، وہ گھنٹے یا ایم 15 پر سوئچ کرتا ہے۔ پوزیشن میں صحیح اندراج کی خصوصیت ایک چھوٹی ڈرا ڈاؤن سے ہوتی ہے – ایک سوئنگ ٹریڈر اثاثہ کی نقل و حرکت کے 2% سے زیادہ سٹاپ نقصان مقرر کرتا ہے اور اسے مارکیٹ کے پیچھے ایک منافع بخش زون میں منتقل کرتا ہے۔ تجارت اس وقت تک منعقد کی جاتی ہے جب تک ہدف حاصل نہ ہو جائے یا رجحان ٹوٹ جائے۔

سوئنگ ٹریڈنگ کی حکمت عملی

سوئنگ ٹریڈنگ کا بنیادی مقصد ایک لہر، ایک “جھول” پر قبضہ کرنا ہے۔ ایسا کرنے کے لیے، ایک تاجر کے پاس ایک تجارتی حکمت عملی ہونی چاہیے – کسی پوزیشن میں داخل ہونے، اسے پکڑنے اور اس سے باہر نکلنے کے لیے ایک چیک لسٹ۔ ایک تاجر کے ہتھیار میں شامل ہو سکتے ہیں:

- لہر کا تجزیہ – بانیوں کا خیال ہے کہ مارکیٹ چکراتی ہے اور لہریں ایک دوسرے کی جگہ لے لیتی ہیں۔

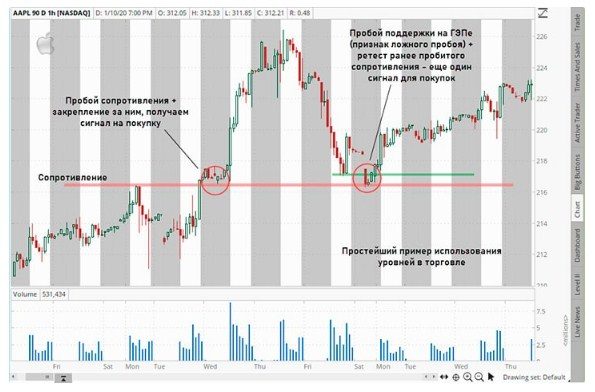

- سپورٹ اور ریزسٹنس لیولز – ایک ٹریڈر کسی پوزیشن میں داخل ہونے، پکڑنے اور بند کرنے کا فیصلہ کرتا ہے اس کے مطابق مارکیٹ لیولز پر کیسے رد عمل ظاہر کرتی ہے۔

- گرافک پیٹرن – ایک تاجر الٹ پیٹرن (سر، کندھے، ڈبل یا ٹرپل ٹاپس) اور رجحان کے تسلسل کے پیٹرن ( مثلث ، جھنڈا ) پر توجہ دیتا ہے؛

- حجم – خاص طور پر اہم سطحوں کے قریب؛

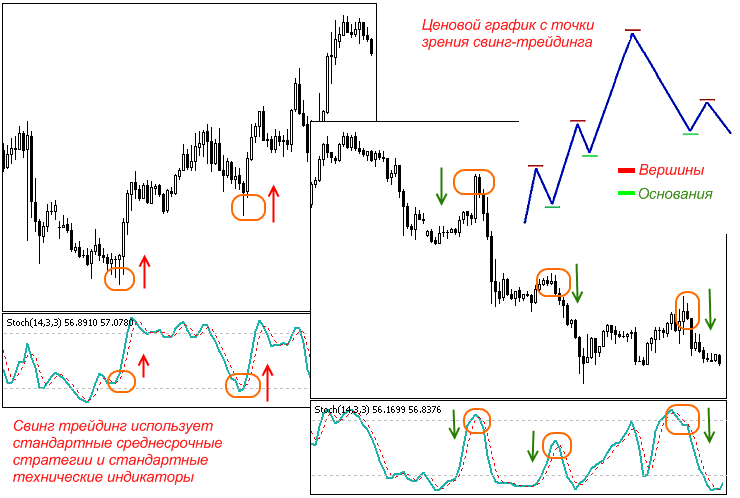

- اشارے – حرکت پذیری اوسط، بولنگر بینڈ ، آسیلیٹرز؛

- مختلف ٹائم فریم پر مارکیٹ کا تجزیہ

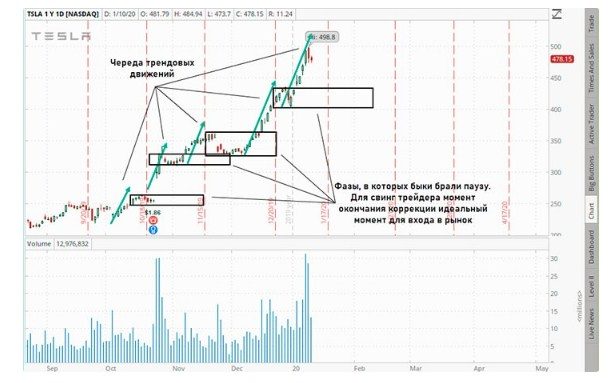

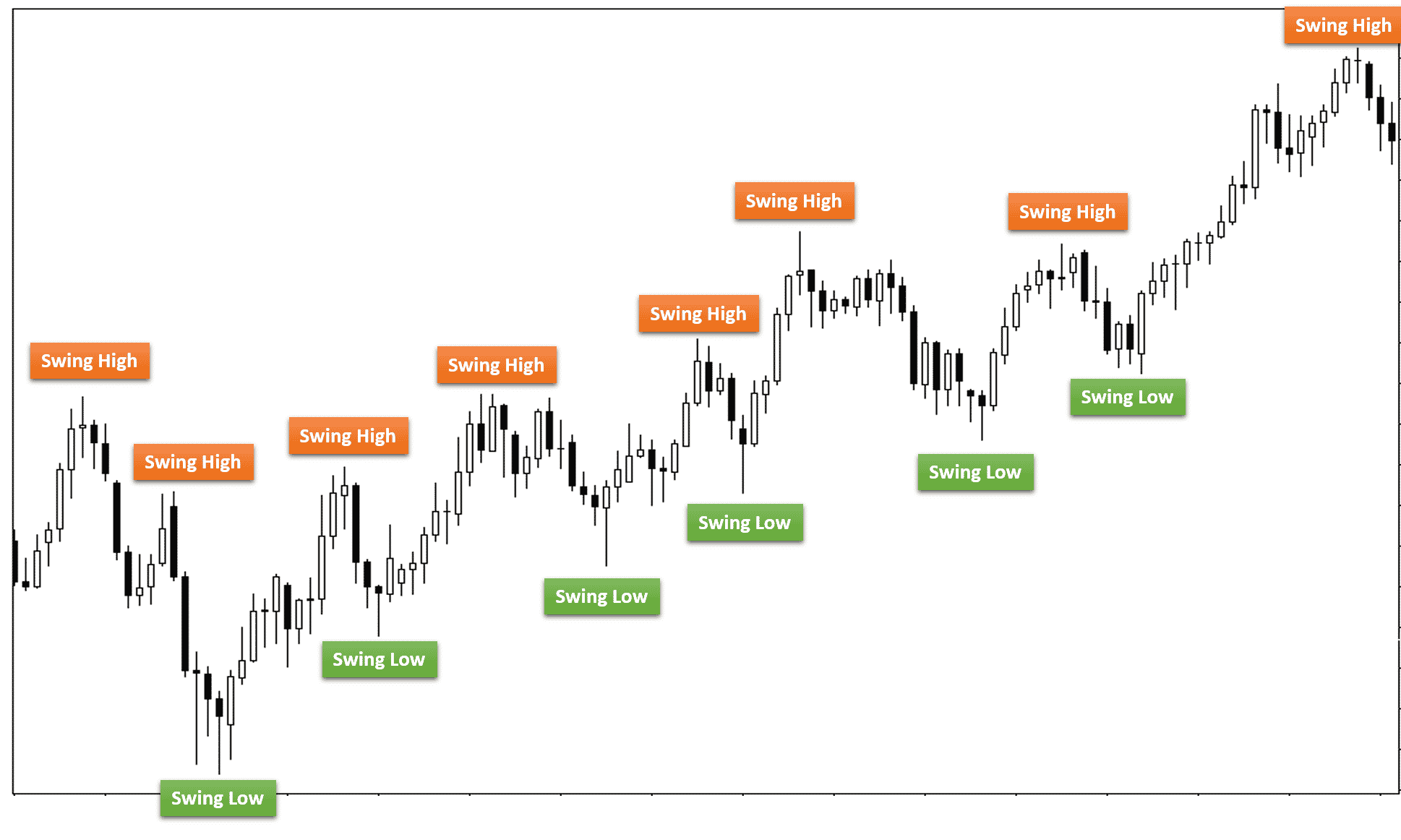

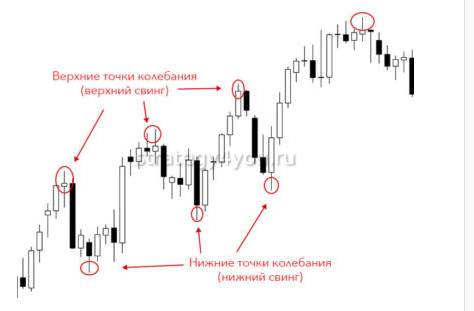

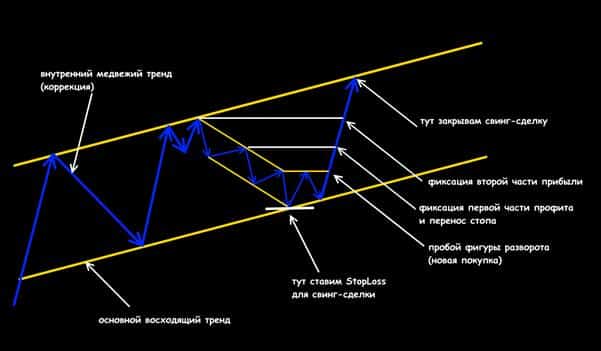

https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm مارکیٹ لہروں میں حرکت کرتی ہے – رجحان کی نقل و حرکت کو اصلاحی حرکتوں سے بدل دیا جاتا ہے۔ سوئنگ ٹریڈر کا کام ایک ٹرینڈ موومنٹ تلاش کرنا اور اصلاحی لہر کے بالکل آخر میں ٹریڈ کھولنا ہے۔ رجحان اور اصلاحی حرکات کا تجزیہ کرتے وقت، درج ذیل خصوصیات کو مدنظر رکھا جانا چاہیے:

- حجم ایک رجحان میں بڑھ رہے ہیں؛

- جب حجم کم ہو جاتا ہے، تو مارکیٹ جڑتا ہے، جس کا مطلب ہے کہ جلد ہی قیمت کی حرکت کی سمت بدل جائے گی۔

- اصلاحی لہروں میں حجم کم ہو جاتے ہیں۔

- اگر مارکیٹ میں غیر یقینی صورتحال ہے، تو آپ کو ایک اعلی ٹائم فریم پر جانا چاہئے، جہاں رجحان نظر آئے گا۔

مارکیٹ میں داخل ہونا اور سودے بند کرنا

سوئنگ ٹریڈنگ کی حکمت عملیوں کا رجحان ہے۔ سگنل کی تشکیل کے بعد – حرکت پذیری اوسط کا چوراہا، ایک الٹ پیٹرن کی تشکیل، چینل کے نیچے سے ریباؤنڈ – تاجر طویل یا مختصر کھولتا ہے۔ ایک تاجر کو پوزیشنیں نہیں کھولنی چاہئیں اگر اسے الٹ جانے پر اعتماد نہ ہو۔ اضافی تصدیق کی ضرورت ہے، اشارے کا اشارہ، مزاحمت کی خرابی اور اس کی حمایت میں تبدیلی، وغیرہ۔ اگر چارٹ واضح طور پر زیادہ ٹائم فریم پر فلیٹ رجحان دکھاتا ہے، تو یہ مزاحمت یا سپورٹ پر ٹیک پرافٹ سیٹ کرتا ہے۔ دوسری صورتوں میں، ٹیک پرافٹ سیٹ نہیں ہے۔ قیمت کی حرکت کے بعد نقصان کو روکیں۔ آپ ایکسٹریممز یا موونگ ایوریج سے ٹریل کر سکتے ہیں۔ مارکیٹ سے باہر نکلنا رجحان کو توڑنے کے وقت کیا جاتا ہے۔ ڈیل دستی طور پر بند ہو جاتی ہے اگر دن کے اختتام تک کوئی تحریک پیدا نہیں ہوتی ہے۔

رسک مینجمنٹ

پوزیشن کا حجم سٹاپ نقصان پر منحصر ہے۔ تاجر اس سطح کو پہلے سے طے کرتا ہے جس پر وہ نقصان کے ساتھ مارکیٹ سے باہر نکلے گا۔ کمزور سگنلز میں، وہ ڈپو کے 0.5% سے زیادہ خطرہ نہیں رکھتا، درمیانے درجے میں – 1-2%، مضبوط سگنلز میں وہ ڈپو کے 5-7% تک کا خطرہ مول لے سکتا ہے۔ ٹیک پرافٹ سٹاپ سے کم از کم 3 گنا ہونا چاہیے۔ مبہم حالات میں، جب تاجر کو تحریک کے جاری رہنے کے بارے میں یقین نہیں ہوتا ہے، تو وہ نصف پوزیشن کو بند کر دیتا ہے۔ باقی ایک سٹاپ کی طرف سے بند ہے، جو منافع بخش زون میں ہے. ایک تاجر مختصر سٹاپ نہیں لگا سکتا، اسے اپنے خلاف اہم اقدامات کا سامنا کرنا چاہیے۔ یہ بیعانہ کے استعمال کو محدود کرتا ہے۔ روبل میں ٹھوس منافع کمانے کے لیے اہم سرمائے کی ضرورت ہوتی ہے۔

ایک تاجر ہر سال ڈپازٹ کا 50-100% کما سکتا ہے، لیکن اگر سرمایہ صرف 20-30 ہزار روبل ہو تو اس سے اس کی زندگی نہیں بدلے گی۔https://articles.opexflow.com/trading-training/risk-management.htm

سوئنگ ٹریڈنگ حکمت عملی کی مثالیں۔

کام کے لیے مرکزی ٹائم فریم روزانہ اور ہفتہ وار ہے، اندراج کو واضح کرنے کے لیے، آپ چھوٹے ٹائم فریم پر سوئچ کر سکتے ہیں۔

حرکت پذیری اوسط

تجزیہ کے لیے،

ایک چھوٹی اور طویل مدت کے ساتھ متحرک اوسط کا ایک سیٹ -13، 41، 90، 200 استعمال کیا جاتا ہے۔ ایکسپونینشل MA استعمال کیا جاتا ہے – حساب میں، حالیہ موم بتیوں کا وزن زیادہ ہوتا ہے، طویل عرصے پر، ابتدائی اقدار عملی طور پر نہیں ہوتیں۔ اشارے کی قدر کو متاثر کرتا ہے۔ کام کی اسکیم مندرجہ ذیل ہے:

- حرکت کی پوزیشن کا اندازہ کریں۔ اگر وہ آپس میں ملتے ہیں اور گیند کی طرح نظر آتے ہیں تو سودے نہیں کھلے ہیں۔ ہم موونگ ایوریجز کے درست ترتیب میں قطار میں آنے کا انتظار کر رہے ہیں – لمبی تجارت کے لیے لمبے پر مختصر؛

- ہم متحرک اوسط کے درمیان قیمت کے زون میں آنے کا انتظار کرتے ہیں۔

- ایک چھوٹے ٹائم فریم پر جائیں اور اصلاح کے اختتام کا انتظار کریں۔ کوئی بھی سگنل کرے گا؛

- ہم تصدیق کا انتظار کر رہے ہیں۔ چھوٹی مدت میں تصحیح ایک رجحان کی طرح دکھائی دیتی ہے۔ اسے توڑنے کا اشارہ مزاحمت/سپورٹ کی خرابی اور لیول یا ٹرینڈ لائن کا ٹیسٹ ہے۔

- پوزیشن میں داخل ہونے کے بعد فوری طور پر ایک سٹاپ ڈال دیا. قیمت کی نقل و حرکت 2٪ سے زیادہ نہیں۔ اگر مقصد بدیہی ہے تو آپ ٹیک لگا سکتے ہیں۔ یا ٹریلنگ اسٹاپ استعمال کیا جاتا ہے۔

- ہم ایک برخاستگی کی توقع کر رہے ہیں، یہ معاہدہ روک یا لینے سے بند ہو جائے گا۔

اشارے کے بغیر تجارت

بہت سے تاجر صاف چارٹ پر تجارت کو فروغ دیتے ہیں۔ کام کی اسکیم مندرجہ ذیل ہے:

- ہم اثاثے کا تجزیہ روزانہ یا ہفتہ وار چارٹ کے ساتھ شروع کرتے ہیں، ہم قیمت کے چینلز بناتے ہیں۔ اعلی ٹائم فریم پر ایک مضبوط رجحان ہونا چاہئے؛

- اصلاحی حرکات تلاش کریں اور فبونیکی سطحیں بنائیں؛

- سطح کو چھونے اور ریباؤنڈ کے لمحے، ہم ایک مختصر مدت، 1 گھنٹہ یا m30 پر سوئچ کرتے ہیں۔

- ہم ایک چھوٹی مدت – ایک گھنٹہ، m30 یا m15 پر الٹ جانے کی تصدیق تلاش کر رہے ہیں۔ یہ سٹاپ کو مختصر کر دے گا؛

- ٹیک پرافٹ مخالف ٹرینڈ لائن پر سیٹ کیا جاتا ہے۔ اگر قیمت سودے کی سمت میں چینل کو توڑ دیتی ہے، تو چینل کی چوڑائی کو ایک طرف رکھیں اور ٹیک پرافٹ کو منتقل کریں۔

- مارکیٹ کے ساتھ نقصان کو روکنا؛

- اگر قیمت 23% سے زیادہ واپس آتی ہے یا کسی اہم سطح سے اچھالتی ہے تو پوزیشن کا نصف حصہ بند کر دیں۔

سوئنگ ٹریڈنگ کے لئے تجاویز

اس سسٹم کے ساتھ کام کرتے وقت تاجر کو درج ذیل اصول یاد رکھنے چاہئیں:

- رول بیک 3 یا 5 یا اس سے زیادہ کینڈلز تک چل سکتا ہے۔ آپ کو اس پر توجہ نہیں دینی چاہئے۔ اگر یہ رجحان 8-12 سے زیادہ موم بتیوں تک جاری رہتا ہے، تو واپسی کا امکان بہت زیادہ ہے۔

- گھبراہٹ نہ کریں اور بغیر کسی معقول وجہ کے وقت سے پہلے ڈیل بند کر دیں۔

- تاریخ کے ساتھ کام کرنا ضروری ہے، گہرائی کم از کم 3-5 سال ہے؛

- نقطہ نظر جامع ہونا چاہئے، صرف ایک اشارے پر توجہ مرکوز نہ کریں؛

- دوسرے اشارے کے اشاروں اور مارکیٹ کے تناظر سے الگ تھلگ رہتے ہوئے، متحرک اوسط مفید معلومات فراہم نہیں کرتے ہیں۔

- اہم خبروں سے پہلے یا جمعہ کو 17:00 بجے کے بعد ظاہر ہونے والے سگنلز کو چھوڑنے کی سفارش کی جاتی ہے۔

سوئنگ ٹریڈنگ کے فوائد اور نقصانات

کسی دوسرے کی طرح، سوئنگ ٹریڈنگ کی حکمت عملی کے فوائد اور نقصانات ہیں۔ فوائد:

- ایک تاجر کسی بھی مارکیٹ میں پیسہ کما سکتا ہے – اس سے کوئی فرق نہیں پڑتا کہ مارکیٹ بڑھ رہی ہے، گر رہی ہے یا فلیٹ۔

- تھوڑا وقت اور جذباتی دباؤ؛

- اگر صحیح طریقے سے استعمال کیا جائے تو، یہ اچھا منافع لا سکتا ہے – 50-100% ڈپازٹ فی سال۔

خامیوں:

- ایک تاجر بڑے وقفوں پر تجارت کرتا ہے، لین دین بہت کم ہوتا ہے، وہ زیادہ فائدہ نہیں اٹھا سکتا۔ اس لیے سرمایہ بڑا ہونا چاہیے۔

- تکنیکی تجزیہ کے بارے میں اچھی معلومات، مارکیٹ کے مرحلے اور رجحان کی نقل و حرکت کی صحیح تعریف کی ضرورت ہے۔

خطرات

سوئنگ ٹریڈنگ کم خطرے کی حکمت عملی ہے۔ ٹریڈنگ بڑے ٹائم فریم پر کی جاتی ہے، لہذا تاجر قیمت کے شور سے متاثر نہیں ہوتا ہے۔ پوزیشن کئی دنوں تک برقرار ہے – معاہدے کے خلاف 5% سے زیادہ فرق کا خطرہ بڑھ رہا ہے۔ تاریخی اعداد و شمار کے مطابق، اس طرح کی قیمتوں میں فرق بنیادی طور پر رجحان کے ساتھ ہوتا ہے، لہذا بہت زیادہ پیسہ کمانے کا امکان بہت زیادہ کھونے سے زیادہ ہے۔ بصورت دیگر، ہر چیز کا انحصار تاجر کی رجحان کا تعین کرنے، منافع بخش پوزیشن رکھنے اور سگنل پر بند ہونے کی صلاحیت پر ہے، چاہے مالی نتیجہ کچھ بھی ہو۔ ٹرانزیکشن کو پلس اور مائنس دونوں میں بند کیا جا سکتا ہے۔ سوئنگ ٹریڈنگ کی خصوصیات، کام کرنے کی حکمت عملی، ٹریڈنگ میں سوئنگ ٹریڈنگ: https://youtu.be/_mDBvAMbdqA

سوئنگ ٹریڈنگ کس کے لیے ہے؟

دائیں ہاتھ میں سوئنگ ٹریڈنگ کی حکمت عملی بہت کم وقت اور کوشش کے ساتھ بڑا منافع لا سکتی ہے۔ لیکن ایک ہی وقت میں، تاجر سے کچھ خصوصیات کی ضرورت ہے:

- صبر – آپ کو کچھ دن انتظار کرنے کی ضرورت ہے؛

- تمام حالات میں پرسکون رہنا – جب قیمت واپس آتی ہے، تاجر بڑے نقصان سے ڈر سکتا ہے اور وقت سے پہلے پوزیشن بند کر سکتا ہے۔ اس صورت میں، قیمت منسوخی کی سطح تک نہیں پہنچے گی۔

- ہر روز 2-3 گھنٹے تک چارٹ کا تجزیہ کرنے کی ضرورت ہے اور ایک ہی وقت میں سودے نہیں کرنا؛

- تجارتی نتائج کا اندازہ صرف طویل عرصے کے بعد کیا جا سکتا ہے – کم از کم 3 ماہ۔

سوئنگ ٹریڈنگ ایک حکمت عملی ہے جو توجہ کا مستحق ہے۔ یہ حکمت عملی ان لوگوں کے لیے موزوں نہیں ہے جو ہر روز منافع کمانا چاہتے ہیں، نقصانات سے باہر بیٹھنے کے قابل نہیں ہیں، اور پوزیشن کے خلاف قیمت کی معمولی حرکت سے پریشان ہیں۔ یہ بہت سے لوگوں کے لیے موزوں ہے جو سرمایہ کاری کو اپنی اہم سرگرمی کے ساتھ جوڑتے ہیں۔ یہ کم خطرناک اور زیادہ منافع بخش ہے۔ لیکن سرمایہ کاری کے برعکس، اس کے لیے بنیادی تجزیہ کے علم کی ضرورت نہیں ہے۔ تکنیکی تجزیہ کے اشارے کے مطابق تجارت کھولی، منعقد اور بند کی جاتی ہے۔ دو طریقوں کو یکجا کرتے وقت – بنیادی اور تکنیکی تجزیہ منافع لا سکتا ہے۔