Que é o swing trading, exemplos de estratexias, swing trading no comercio nas realidades de 2022. O propósito do comercio é o mesmo para todas as técnicas: comprar barato e vender caro. As diferenzas están só no enfoque da análise do mercado, puntos de entrada e saída. Cando

se negocia intradía , xorden situacións cando un comerciante entra ao comezo dunha tendencia emerxente. Segundo as condicións de negociación intradía, as operacións deben pecharse durante a noite, aínda que o comerciante espera que o movemento continúe. No swing trading, as posicións mantéñense mentres a tendencia continúe. Cada comerciante pode ter o seu propio conxunto de indicadores e regras para entrar e saír do mercado. E todo isto seguirá sendo comercio swing. Este termo non significa unha estratexia concreta, senón un achegamento ao mercado.

Principios do swing trading

Esta estratexia comercial xeneralizouse. Non require tanto tempo para pasar no terminal como o comercio diario. Co enfoque correcto, é menos arriscado e trae máis ingresos que investir. Hai partes do mercado cando o prezo se move cara aos lados no gráfico diario. O investidor non recibe ingresos polo crecemento das cotizacións: o prezo fluctúa preto do seu punto de entrada. Un comerciante de swing durante este tempo pode facer operacións rendibles longas ou curtas varias veces. O tempo de traballo do comerciante de swing é de 4 horas ou diariamente. Para unha entrada precisa, cambia á hora ou m15. Unha entrada correcta nunha posición caracterízase por unha pequena baixada: un comerciante de swing establece un stop loss non superior ao 2% do movemento do activo e móveso a unha zona rendible detrás do mercado. O comercio mantense ata que se alcanza o obxectivo ou a tendencia rompe.

Estratexias de negociación swing

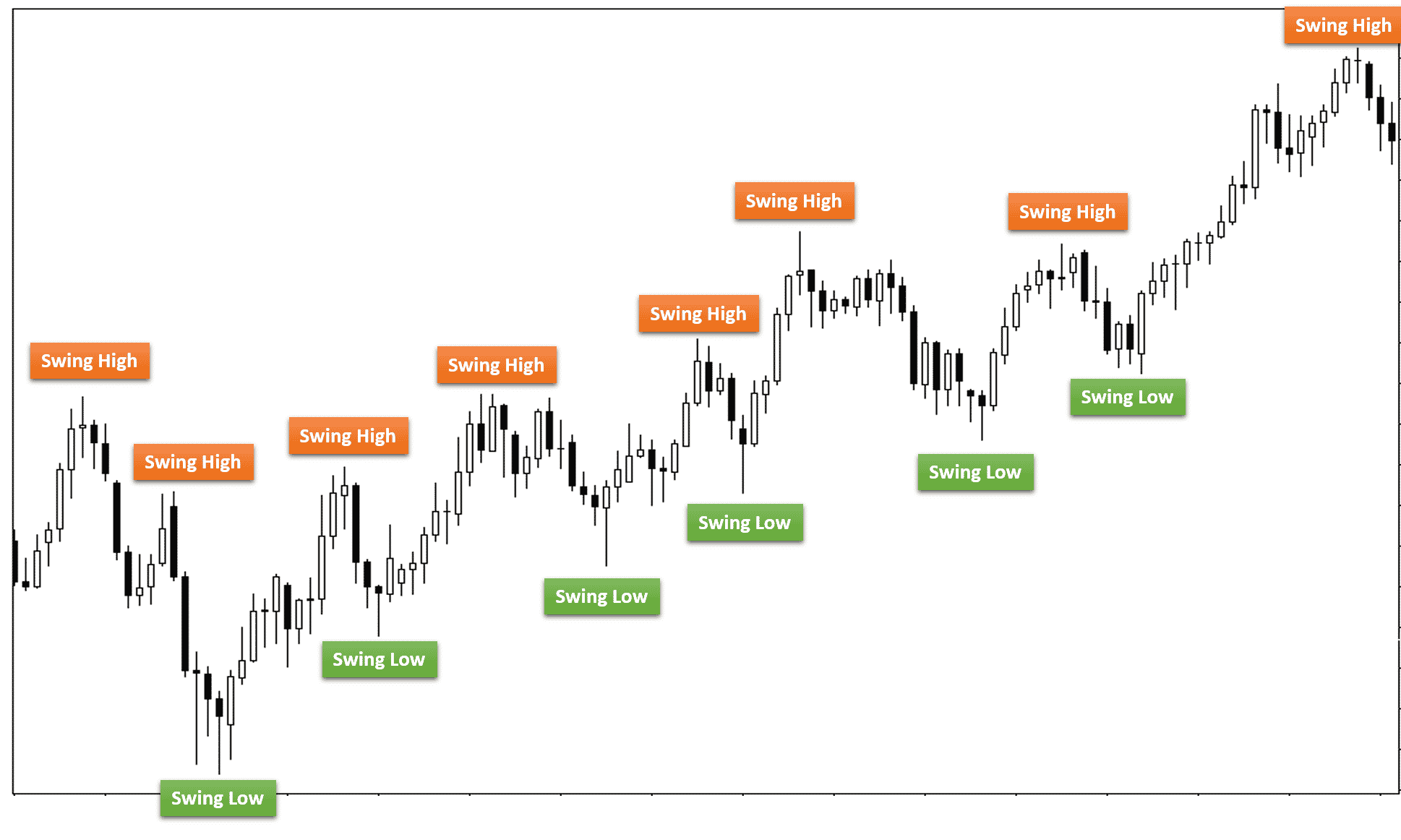

O principal obxectivo do swing trading é capturar unha onda, un “swing”. Para iso, un comerciante debe ter unha estratexia de negociación: unha lista de verificación para entrar nunha posición, manterla e saír dela. O arsenal dun comerciante pode incluír:

- análise de ondas : os fundadores cren que o mercado é cíclico e que as ondas se substitúen entre si;

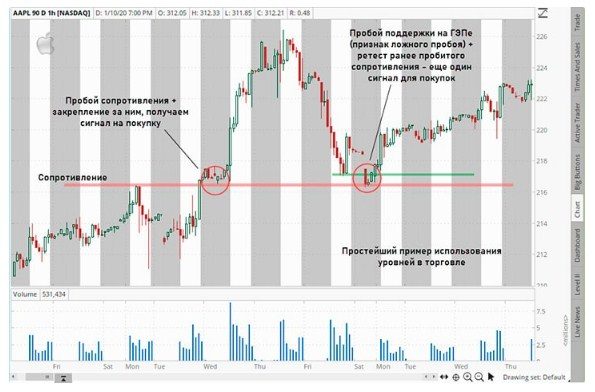

- niveis de soporte e resistencia : un comerciante decide entrar nunha posición, manter e pechar segundo como reacciona o mercado aos niveis;

- patróns gráficos : un comerciante presta atención aos patróns de inversión (cabeza, ombreiros, tapas dobres ou triples) e aos patróns de continuación da tendencia ( triángulo , bandeira );

- volumes – especialmente preto de niveis importantes;

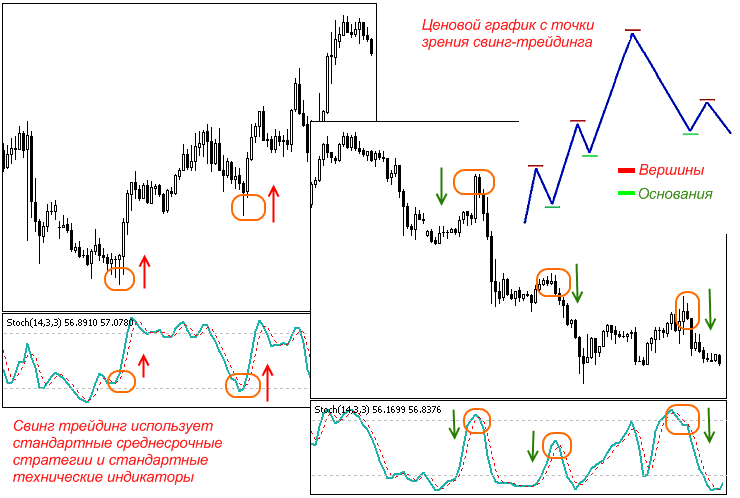

- indicadores : medias móbiles, bandas de Bollinger , osciladores;

- análise de mercado en diferentes prazos .

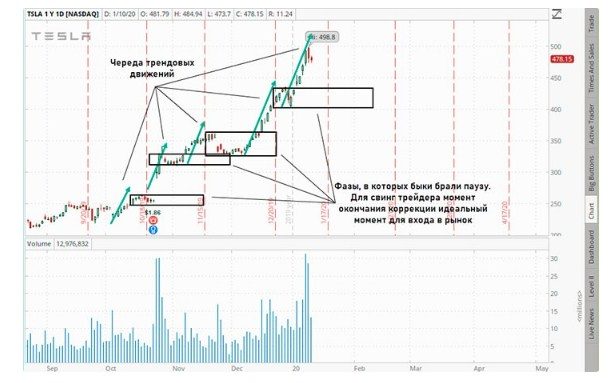

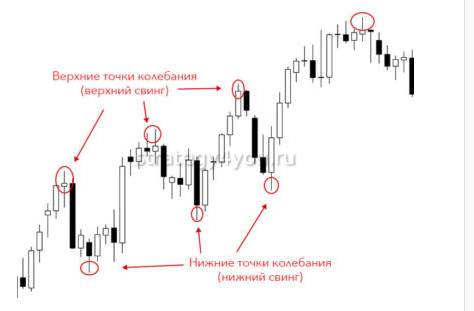

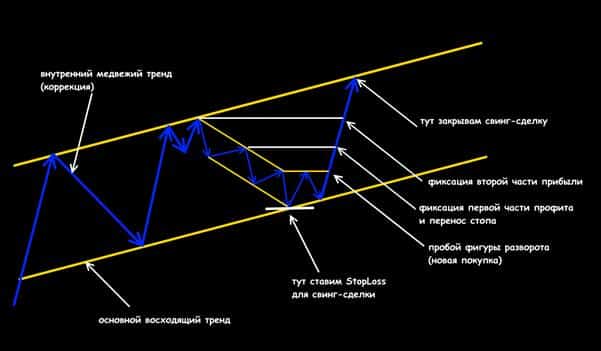

https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm O mercado móvese en ondas: os movementos de tendencia substitúense por outros correctores. A tarefa do comerciante de swing é atopar un movemento de tendencia e abrir un comercio ao final da onda de corrección. Ao analizar as tendencias e os movementos correctores, débense ter en conta as seguintes características:

- os volumes están a medrar en tendencia;

- cando o volume desaparece, o mercado móvese por inercia, o que significa que pronto cambiará a dirección do movemento dos prezos;

- os volumes redúcense en ondas correctoras;

- se hai incerteza no mercado, debes pasar a un prazo superior, onde a tendencia será visible.

Entrar no mercado e pechar ofertas

As estratexias de negociación swing son tendencia. Despois da formación dun sinal – a intersección de medias móbiles, a formación dun patrón de reversión, o rebote desde a parte inferior da canle – o comerciante abre un longo ou curto. Un comerciante non debería abrir posicións se non hai confianza nunha reversión. É necesaria unha confirmación adicional, un sinal de indicadores, unha ruptura da resistencia e a súa transformación en soporte, etc. Se o gráfico mostra claramente un plano nun período de tempo superior, establece unha toma de beneficios na resistencia ou o soporte. Noutros casos, non se establece a toma de beneficios. Movementos de parada de perdas seguindo o movemento do prezo. Podes seguir por extremos ou medias móbiles. A saída do mercado realízase no momento de romper a tendencia. O acordo péchase manualmente se non se formou un movemento de impulso ao final do día.

Xestión de riscos

O volume da posición depende do stop loss. O comerciante predetermina o nivel no que sairá do mercado cunha perda. En sinais débiles, non arrisca máis do 0,5% do depósito, nos medios – 1-2%, en sinais fortes pode arriscar ata o 5-7% do depósito. Take beneficio debe ser polo menos 3 veces o stop. En situacións ambiguas, cando o comerciante non está seguro da continuación do movemento, pecha a metade da posición. O resto está pechado por unha parada, que está na zona rendible. Un comerciante non pode facer paradas curtas, debe soportar movementos significativos contra si mesmo. Isto limita o uso da palanca. Requírese un capital significativo para obter un beneficio tanxible en rublos.

Un comerciante pode gañar 50-100% do depósito ao ano, pero isto non cambiará a súa vida se o capital é só de 20-30 mil rublos.https://articles.opexflow.com/trading-training/risk-management.htm

Exemplos de estratexias de negociación swing

O horario principal de traballo é diario e semanal, para aclarar a entrada, pode cambiar a períodos máis pequenos.

medias móbiles

Para a análise, utilízase un conxunto de

medias móbiles cun período pequeno e longo -13, 41, 90, 200. Úsase MA exponencial: nos cálculos, as velas recentes teñen máis peso, en períodos longos, os primeiros valores practicamente non o fan. afectar o valor do indicador. O esquema de traballo é o seguinte:

- avaliar a posición dos movementos. Se se cruzan e parecen unha bola, non se abren ofertas. Estamos á espera de que as medias móbiles se aliñan na orde correcta: as curtas sobre as longas para unha operación longa;

- agardamos a que o prezo entre na zona entre as medias móbiles;

- mover a un período de tempo máis pequeno e esperar ao final da corrección. Calquera sinal servirá;

- estamos agardando a confirmación. A corrección nun período menor parece unha tendencia. O sinal para rompelo é unha ruptura da resistencia/soporte e unha proba do nivel ou da liña de tendencia.

- despois de entrar na posición inmediatamente poñer un alto. Non máis do 2% de movemento de prezos. Podes facer unha toma se o obxectivo é intuitivo. Ou úsase un trailing stop;

- Estamos esperando unha rescisión, o acordo pecharase por parada ou toma.

Negociación sen indicadores

Moitos comerciantes promoven a negociación nun gráfico limpo. O esquema de traballo é o seguinte:

- comezamos a análise do activo cun gráfico diario ou semanal, construímos canles de prezos. Debería haber unha forte tendencia no prazo máis alto;

- atopar movementos correctores e construír niveis de Fibonacci;

- no momento de tocar o nivel e rebote, pasamos a un período máis curto, 1 hora ou m30;

- buscamos a confirmación dunha reversión nun período menor: unha hora, m30 ou m15. Isto acurtará a parada;

- O take profit está situado na liña de tendencia oposta. Se o prezo rompe a canle na dirección do acordo, deixa de lado o ancho da canle e move a toma de beneficios;

- stop loss movementos co mercado;

- se o prezo retrocede máis do 23% ou rebota nun nivel importante, pecha a metade da posición.

Consellos para o swing trading

Un comerciante debe lembrar as seguintes regras cando traballe con este sistema:

- O retroceso pode durar 3 ou 5 ou máis velas. Non debes prestarlle atención. Se a tendencia continúa por máis de 8-12 velas, é moi probable un retroceso;

- non te pongas nervioso e pecha o negocio antes de tempo sen razón;

- é necesario traballar coa historia, a profundidade é de polo menos 3-5 anos;

- o enfoque debe ser integral, non se centra só nun indicador;

- illadamente doutros sinais indicadores e do contexto do mercado, as medias móbiles non proporcionan información útil;

- recoméndase omitir os sinais que aparecen antes das noticias importantes ou o venres despois das 17:00 horas.

Pros e contras do swing trading

Como calquera outra, a estratexia de negociación swing ten os seus pros e contras. Vantaxes:

- un comerciante pode gañar cartos en calquera mercado – non importa se o mercado está subindo, caendo ou plano;

- pouco tempo e estrés emocional;

- se se usa correctamente, pode traer un bo beneficio – 50-100% do depósito ao ano.

Desvantaxes:

- un comerciante negocia a grandes intervalos, as transaccións son raras, non pode ter unha gran influencia. Polo tanto, o capital debe ser grande;

- require un bo coñecemento da análise técnica, a definición correcta da fase do mercado e o movemento de tendencias.

Riscos

O Swing Trading é unha estratexia de baixo risco. O comercio realízase en grandes prazos, polo que o comerciante non se ve afectado polo ruído dos prezos. A posición mantense durante varios días – o risco dunha diferenza significativa de máis do 5% contra o acordo está crecendo. Segundo os datos históricos, tales diferenzas de prezos ocorren principalmente ao longo da tendencia, polo que a probabilidade de gañar moito diñeiro rapidamente é maior que perder moito. En caso contrario, todo depende da capacidade do comerciante para determinar a tendencia, manter unha posición rendible e pechar un sinal, independentemente do resultado financeiro. A transacción pódese pechar tanto en plus como en menos. Características do swing trading, estratexias de traballo, swing trading no comercio: https://youtu.be/_mDBvAMbdqA

Para quen é o swing trading?

Unha estratexia de negociación swing nas mans correctas pode traer grandes beneficios con pouco tempo e esforzo. Pero ao mesmo tempo, esíxense certas calidades do comerciante:

- paciencia – cómpre esperar uns días;

- mantendo a calma en todas as situacións: cando o prezo retrocede, o comerciante pode ter medo dunha perda maior e pechar a posición antes de tempo. Neste caso, o prezo non alcanzará o nivel de cancelación;

- é necesario analizar gráficos durante 2-3 horas todos os días e, ao mesmo tempo, non facer negocios;

- Os resultados comerciais poden ser avaliados só despois de longos períodos de tempo – polo menos 3 meses.

O Swing Trading é unha estratexia que merece atención. A estratexia non é adecuada para as persoas que queren obter beneficios todos os días, non poden evitar as perdas e están preocupadas polo menor movemento de prezos contra a posición. É axeitado para moitas persoas que combinan o investimento coa súa actividade principal. É menos arriscado e máis rendible. Pero a diferenza do investimento, non require coñecementos de análise fundamental. As operacións abren, mantéñense e péchanse segundo os sinais de análise técnica. Cando se combinan dous enfoques: a análise fundamental e a técnica poden traer beneficios.