دانش لازم در مورد تجارت برای مبتدیان – آنچه مبتدیان باید بدانند تا به طور مداوم در بورس کسب درآمد کنند، استراتژی های اساسی، رویکردها، اشتباهات و ترس های معامله گران تازه کار. امروزه تقریباً همه در مورد معاملات و مبالغی که می توان در بازار اوراق بهادار به دست آورد شنیده اند. با این حال، افراد کمی به طور جدی به سمت معکوس این روند فکر می کنند. در این مقاله برای مبتدیان، ما به شما می گوییم تجارت چیست، آیا ارزش شروع به آن را دارد یا خیر، اصول و انواع معاملات و همچنین بر اساس آن را با جزئیات در نظر خواهیم گرفت.

تجارت چیست – اصول اولیه برای مبتدیان

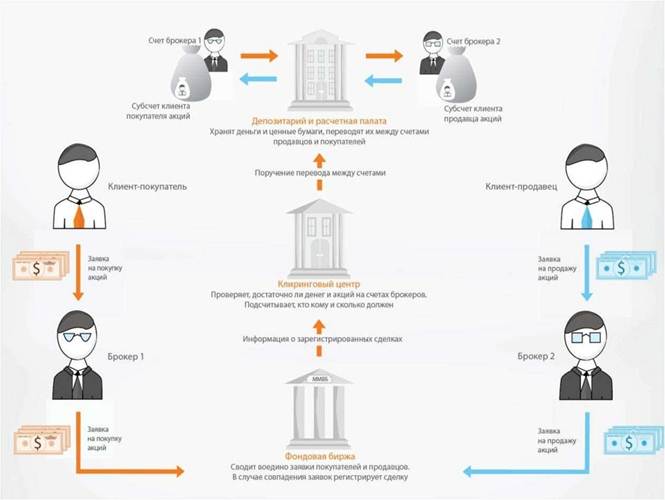

اصطلاح معامله (معامله) به معنای تجزیه و تحلیل وضعیت بازار اوراق بهادار از جمله خرید و فروش آنها توسط سرمایه گذار / معامله گر است. در مثال بالا، اصطلاح بازار ظاهر می شود – این یک نوع مکانی است که همه معاملات را از شرکت کنندگان در فرآیند از هر نقطه از جهان متحد می کند. بازار اوراق بهادار با سهام، اوراق قرضه، اختیار معامله و قراردادهای آتی کار می کند.

آیا باید تجارت را شروع کنم؟

تجارت را می توان یک تجارت تمام عیار در نظر گرفت. شرایط معامله اغلب در برابر یک معامله گر تعیین می شود، جایی که هیچ قاعده ای وجود ندارد، هیچ محدودیتی وجود ندارد، فقط کسانی که می خواهند درآمد داشته باشند و بازار اوراق بهادار. به نظر می رسد که نبود محدودیت ها به معنای فرصت های بیشتر است، اما این کاملاً درست نیست. چنین محیطی در درجه اول با خطرات نامحدود از دست دادن پس انداز خود همراه است.

معامله برای افرادی ارزش دارد که در برابر تأثیرات احساسی خود مقاوم هستند، تفکر انتقادی دارند، قادر به تصمیم گیری خونسرد با چشم انداز آینده هستند و از از دست دادن پول نمی ترسند، زیرا هر سرمایه گذاری یک ریسک است.

اصول تجارت

شما باید با این درک شروع کنید که تجارت قابل تغییر است. آنچه امروز افزایش می یابد ممکن است فردا کمتر از قیمت خرید باشد. ارزش جاری یک دارایی هم تحت تأثیر عوامل خارجی و هم خود معامله گران است. به عنوان مثال، سهام یک شرکت با فناوری پیشرفته به اخبار منفی در مورد سیاست داخلی یا شایعات در مورد تغییر در رهبری واکنش نشان می دهد. معامله گران برای اینکه منفی نشوند شروع به فروش دارایی های خود می کنند که در نتیجه ارزش بازار سهام شرکت نیز کاهش می یابد. معاملهگری که میخواهد از سرمایهگذاریهای خود سود کسب کند، ابتدا باید تغییرات ارزش یک دارایی را پیشبینی کند. برای انجام این کار، آنها معمولا از استراتژی های معاملاتی مختلفی استفاده می کنند که دو روند اصلی را تشکیل می دهند:

- گاوها شرکت کنندگانی در بازار هستند که به رشد ارزش دارایی اطمینان دارند. چنین معامله گرانی هدف فروش اوراق بهادار را زمانی دنبال می کنند که ارزش آنها به اوج خود برسد.

- خرس ها – این معامله گران، برعکس، به سقوط قریب الوقوع یک اوراق بهادار خاص اعتقاد دارند، بنابراین سعی می کنند دارایی های موجود را بفروشند. هدف نهایی خرید سهام، اوراق قرضه یا سایر اوراق بهادار زمانی است که بازار در وضعیت پایین باثباتی قرار دارد.

بازیگران باتجربه در بازار اوراق بهادار ممکن است آن را صعودی یا نزولی بنامند. این یک ارتباط ثابت با حیوانات است. خرس بر ارزش دارایی ها فشار می آورد و آنها را پایین می آورد، در حالی که گاو نر برعکس آن را با شاخ های قدرتمند خود به بالا پرتاب می کند. این ارتباط به مبتدیان کمک می کند تا اصطلاحات اساسی را سریعتر به خاطر بسپارند.

[caption id="attachment_15745" align="aligncenter" width="600"]

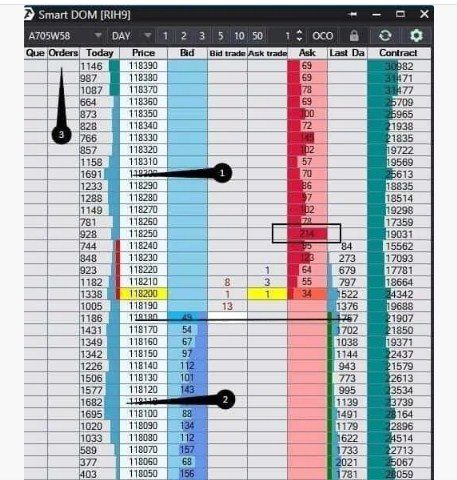

تحلیل تکنیکال وجود دارد که بر اساس نمودارها و شاخص ها است و

تحلیل بنیادی بر اساس اخبار و رویدادهای جاری یک شرکت خاص وجود دارد. اما حتی این گاهی اوقات کافی نیست، به همین دلیل است که ابزارهای جدیدی ظاهر می شوند که روند معاملات را هم برای حرفه ای ها و هم برای مبتدیان آسان تر می کند.

تجارت با فرکانس بالا

از آنجایی که این نوع موقعیت را برای کمتر از یک ثانیه باز نگه میدارد، میتوان نتیجه گرفت که آنها توسط

رباتهای تجاری نرمافزار خودکار باز میشوند . آنها بر اساس یک استراتژی معاملاتی از پیش برنامه ریزی شده کار می کنند و به معامله گر کمک می کنند بدون تلاش قابل توجه درآمد بیشتری کسب کنند. https://articles.opexflow.com/trading-training/algoritmicheskaya-torgovlya.htm برای استفاده از این نوع برای کار، باید خودتان نرم افزار مناسب را خریداری یا ایجاد کنید. طرفداران:

- ربات می تواند درآمد پایدار و کاملاً غیرفعال ارائه دهد.

- شما نیازی به صرف زمان برای جستجو و تجزیه و تحلیل یک دارایی برای تجارت ندارید.

معایب:

- هزینه نرم افزار و پیچیدگی خودسازی؛

- زمان صرف شده برای بهینه سازی و تست ربات؛

- وجود شرایط لازم – اتصال پرسرعت به اینترنت، منبع تغذیه بدون وقفه و برخی تفاوت های ظریف دیگر (عدم رعایت می تواند منجر به از دست دادن کامل بانک شود).

- ممکن است ربات با همه صرافی ها کار نکند، زیرا برخی تعداد تراکنش ها را محدود می کنند یا کمیسیون را افزایش می دهند.

- اگر مثلاً در ماهیت بازار تغییری ایجاد شود، نرم افزار خودکار ممکن است ارتباط خود را از دست بدهد.

https://articles.opexflow.com/trading-bots/opexbot-besplatnaya-platforma-dlya-algotrajdinga-na-tinkoff-investicii.htm

پوست سر

این نوع معاملات مفهوم جدیدی را به تجارت معرفی کرده است – اسکالپر. این فردی است که به اسکالپینگ مشغول است. استراتژی اسکالپرها در تراکنش های کوچک یا بهتر بگوییم در تعداد آنهاست. هدف نهایی بستن جلسه معاملاتی با نتیجه رضایت بخش است. اسکالپینگ را نمی توان روشی پایدار برای

کسب درآمد از معاملات نامید ، زیرا فعالیت اصلی یک اسکالپر گرفتن تکانه های کوچک است. آنها می توانند ناشی از عوامل مختلفی باشند، به عنوان مثال، فروش تعداد زیادی دارایی توسط یک بازیکن بزرگ. بدون شک اسکالپینگ به مذاق معامله گران تازه کار خوش خواهد آمد، زیرا بر توسعه کلی در حوزه تجارت تأثیر می گذارد. جوانب مثبت پوست سر:

- به شما امکان می دهد به سرعت تجربه کسب کنید.

- یاد بگیرید که ابزارهای داخلی مبادله و شاخص های اینفوگرافیک را تشخیص دهید.

- اگر بازار شروع به کاهش شدید کرد، خوددارتر شوید و تصمیمات رادیکال نگیرید.

- سرمایه گذاری قابل توجهی لازم نیست – چند ده دلار برای شروع اسکالپ در یکی از صرافی های آنلاین کافی است.

- درک ساده و خود طرح درآمد؛

- فقط ایجاد یک برنامه تجاری کلی کافی است.

- تعداد زیادی سیگنال ورودی هر روز.

معایب:

- لازم است یک روز کامل را در رایانه بگذرانید تا موفق ترین نقطه ورود را بدست آورید.

- احتمال از دست دادن فرصتهای سودآور بیشتر در بازههای زمانی دیگر؛

- درآمد اسکالپر مستقیماً با پورسانت های صرافی مرتبط است، بنابراین سود یک تراکنش باید تا حد امکان بالا باشد.

- نیاز به اتصال به اینترنت پرسرعت

معاملات روزانه

هدف اصلی یک معامله گر روزانه کسب درآمد از معاملات اوراق بهادار در یک روز و جلسه است. او برای انجام تعداد زیادی تراکنش سود می برد و ضرر تصمیمات ناموفق را به شدت محدود می کند. این روش بسیار پیچیده است، زیرا معامله گران تمام روز معاملات سودآور را نمی بندند. ماه های اول چنین معاملاتی برای اکثر مبتدیان کاملاً بی سود است – بیانیه SEC. طرفداران:

- روزی که معامله گر به طور مستقل یک برنامه کاری ایجاد می کند،

- اطلاعات کافی در شبکه وجود دارد که به شما کمک می کند در تجارت روزانه کسب درآمد کنید.

- بدون خطر در طول دوره های غیر فعال – شب ها یا آخر هفته ها.

- این روش کمک می کند تا به سرعت به دنیای تجارت عادت کنید و همچنین دانش لازم را در عمل به دست آورید.

معایب:

- تجارت روزانه مستلزم اشتغال کامل در طول روز است – در واقع، ساعات کاری برنامه مبادله را تعیین می کند، اما این معامله گر است که روزها را انتخاب می کند.

- استفاده از آخرین استراتژی ها و ابزارها ضروری است، زیرا روش مورد بحث در بین روبات ها و متخصصان بازار اوراق بهادار محبوب است.

- این نوع درآمد همچنین مستلزم نظارت مداوم سیگنال های ورودی سودآور است.

- کمیسیون های بزرگ کارگزاران سهام که باید در نظر گرفته شود.

- آمادگی ناکافی، رویکرد اشتباه، وضعیت عاطفی ضعیف، مشکلات نظم و انضباط و یک سری عوامل دیگر می تواند منجر به زیان های قابل توجهی شود.

تجارت نوسانی

مزیت اصلی معامله گران سویینگ این است که نیازی به اختصاص زمان آزاد زیادی برای معامله نیست. این معامله می تواند تا چند ماه ادامه داشته باشد و هر کسی که سرمایه سرمایه گذاری کافی داشته باشد می تواند معاملات نوسانی را امتحان کند. طرفداران:

- یک پوزیشن باز برای چندین روز یا حتی هفته ها نگهداری می شود که احتمال بسته شدن آن با سود بالاتر از مثلاً در معاملات روزانه بیشتر است.

- معاملات نوسانی یک فعالیت تمام وقت نیست، که به معامله گر اجازه می دهد کارهای دیگری را به صورت موازی انجام دهد.

- این روش برای تجهیزات و سرعت اتصال به اینترنت نیازی ندارد، بنابراین حتی یک رایانه یا تلفن هوشمند ضعیف نیز انجام می دهد.

- معمولاً معاملهگران نوسانی، تجارت را تنها منبع درآمدی نمیدانند و منابع دیگری نیز دارند که میتوانند زیانهای احتمالی را پوشش دهند.

معایب:

- هر نوع معاملاتی به نوعی با خطرات همراه است ، مورد در نظر گرفته شده از این قاعده مستثنی نبود ، زیرا مستلزم نگه داشتن موقعیت ها برای مدت طولانی است.

- معامله گران نوسان نمی توانند به بهترین قیمت های ورودی ببالند، زیرا آنها حداکثر چند بار در روز وارد بورس می شوند و اسکالپرها یا معامله گران روزانه به طور مداوم بازار را زیر نظر دارند.

- قبل از ورود به یک موقعیت باید مدت زیادی منتظر سیگنال باشید.

معاملات میان مدت

کسانی که بر میانگین ترم تمرکز دارند، می توانند موقعیت هایی را بین چند ماه تا سال ها داشته باشند. این یک اصطلاح رایج در نظر گرفته نمی شود، زیرا برخی از معامله گران معتقدند که این همان چیزی است که معاملات چند روزه نامیده می شود.

مناسبترین دارایی برای معاملات میانمدت، سهام است، زیرا سایر داراییها در طی چند ماه یا سال، شاخص نوسان افزایش یافتهاند.

طرفداران:

- معامله گر نگران از دست دادن ارزش کوتاه مدت نیست، توانایی تجزیه و تحلیل وضعیت بازار اوراق بهادار را با جزئیات دارد و همچنین در معرض تصمیمات رادیکال نیست.

- نیازی به فن آوری های مدرن نیست – یک کامپیوتر قدرتمند، اتصال به اینترنت، ابزار تجزیه و تحلیل و غیره.

- کمیسیون هایی که کارگزار دریافت می کند تأثیر تعیین کننده ای بر نتیجه معامله ندارد.

- این نوع به سرمایه گذاری قابل توجهی در زمان نیاز ندارد.

- شما می توانید با مارک ها، شرکت ها و حتی بازارهای کمتر شناخته شده کار کنید.

معایب:

- حداقل مهارت های اساسی در انجام تحلیل بازار مورد نیاز است.

- انتخاب بین تعداد زیادی دارایی دشوار است، به خصوص وقتی صحبت از سهام کم شناخته شده باشد.

- معاملات میان مدت برای معامله گرانی که می خواهند فعالانه معامله کنند مناسب نیست، زیرا موقعیت ها برای ماه ها و گاهی سال ها حفظ می شود.

سرمایه گذاری بلند مدت

سرمایه گذارانی که با نگهداری بلندمدت اوراق بهادار کار می کنند معمولاً مایلند حدود 10 سال صبر کنند. این دوره موفق ترین در نظر گرفته می شود – این توسط آمار نشان داده شده است. چنین افرادی به کاهش دارایی ها فکر نمی کنند، به کوتاه مدت فکر نمی کنند و خود سرمایه گذاران می گویند که هرگز اوراق بهادار خود را نمی فروشند – به احتمال زیاد این فقط یک استعاره است که تأثیر روانی دارد. طرفداران:

- تجارت هیچ تأثیر روانی ندارد، زیرا سرمایه گذار از تعهد ردیابی ارزش دارایی های خود محروم است.

- سرمایه گذاری های بلند مدت اغلب نیازی به تجزیه و تحلیل دقیق ندارند و بنابراین مقدار قابل توجهی در زمان صرفه جویی می شود.

- نیازی به مطالعه استراتژی ها، ابزارهای تحلیل، پلتفرم ها و سایر مراجع نیست.

- در بسیاری از کشورها شرایط ترجیحی برای درآمد حاصل از سرمایه گذاری های بلند مدت وجود دارد – آنها معمولاً پس از چندین سال نگهداری دارایی شروع به کار می کنند.

- شما می توانید نه تنها از رشد ارزش اوراق بهادار، بلکه از طریق سود سهام نیز درآمد کسب کنید – شرکت ها بخشی از درآمد را برای مدت معینی به سهامداران پرداخت می کنند.

معایب:

- تجارت بلندمدت به سرمایه اولیه خوبی نیاز دارد، که برای سالهای آینده قفل خواهد شد.

- اگر شرکتی که برای سرمایه گذاری انتخاب شده است مشکلات موقتی داشته باشد یک تاجر باید آرام بماند – همه موفق نمی شوند.

- سرمایه گذاری بلندمدت باید از سنین پایین شروع شود، زیرا زمان زیادی می برد.

تجارت بر چه اساسی است؟

یک معامله گر مبتدی علاوه بر آگاهی از اصول و اصطلاحات، باید مبانی مهم دیگری نیز داشته باشد. مشکلات زیادی در تجارت، نمودارها، ابزارها و اصطلاحات وجود دارد که در نگاه اول قابل درک نیستند. بیایید نگاهی به پنج مؤلفه ای بیندازیم که تصویر کاملی از معاملات را تشکیل می دهند.

دانش

امروزه کتاب های زیادی از سرمایه گذاران محبوب وجود دارد که توانسته اند ثروت زیادی به دست آورند. چنین منابعی می توانند در مورد رویکردها، روش ها، ویژگی های انسانی، استراتژی ها و سایر موادی که به دستیابی به چنین موفقیتی کمک کرده اند، صحبت کنند. برخی می گویند که این کتاب های آنهاست که به شما کمک می کند یاد بگیرید چگونه در بازار اوراق بهادار درآمد کسب کنید. https://articles.opexflow.com/trading-training/larry-williams.htm 5 کتاب برتر برای یک سرمایه گذار مبتدی:

- سرمایه گذار هوشمند – بنجامین گراهام

- راهنمای سرمایه گذاران هوشمند – جان بوگل

- چگونه اقتصاد کار می کند – ها جون چانگ.

- ده قانون اصلی برای یک سرمایه گذار تازه کار – برتون مالکیل.

- ارزیابی سرمایه گذاری – اسوات دامداران.

البته، این TOP برای هر فرد متفاوت است، اما این کتاب ها هستند که به شما در درک اصول تجارت و سرمایه گذاری کمک می کنند. بیوگرافی نویسندگان مطالب ارائه شده کمتر جالب نیست. با این حال، کتاب ها تنها منبع دانش به روز در زمینه تجارت نیستند. امروزه، هم نویسندگان خصوصی و هم سازمانهای بسیار تخصصی، آماده ارائه آموزشهای فردی یا دورههایی در زمینه تجارت در بازارهای سهام و صرافیهای ارزهای دیجیتال، مانند بایننس هستند. https://articles.opexflow.com/trading-training/knigi-po-algotrajdingu.htm

سرمایه، پایتخت

سرمایه گذاران تازه کار اغلب همین سوال را می پرسند – برای شروع کسب درآمد یا معامله در بازار سهام به چه مقدار پول نیاز دارید؟ می توانید با ده دلار شروع کنید، اما نوع معامله انتخابی به شما کمک می کند به این سوال دقیق ترین پاسخ دهید. به عنوان مثال، برای سرمایه گذاری های میان مدت و بلند مدت، سرمایه واقعاً مهم نیست، اما برای اسکالپینگ یا معاملات با فرکانس بالا، به مبلغی نیاز دارید که بتواند هزینه ها را پوشش دهد – کارمزد و سایر هزینه ها. مقدار مطلوب برای معامله گران مبتدی چند صد دلار است. اگر یک مبتدی حتی اصول اولیه را نفهمد، ریسک مقادیر زیاد فایده ای ندارد. این مقدار به تسلط عملی بر عملکرد صرافی، کسب تجربه و آزمایش اولین استراتژی های معاملاتی کمک می کند. در ابتدا ارزش آن را ندارد که روی نوعی درآمد حساب کنید، اما هنوز هم ممکن است. https://مقالات.

بخش فنی

در سال 2022، هر کسی می تواند معامله کند. معاملات از طریق یک واسطه – کارگزار و کلیه معاملات از طریق

پایانه معاملاتی – نرم افزار تخصصی انجام می شود. برنامه ها تقریباً برای هر دستگاهی مانند رایانه شخصی یا تلفن همراه در دسترس هستند. هر کارگزار سعی می کند فرصت های معامله گران را برای کسب کمیسیون از فروش / خرید دارایی ها بهبود بخشد. با این حال، تجارت بر روی یک دستگاه ثابت به دلیل گزینه های بیشتر و اتصال به اینترنت پایدار همیشه ترجیح داده می شود.

استراتژی ها

معامله گران تازه کار اغلب نمی دانند که استراتژی های معاملاتی چیست. آنها اغلب با انواع و سبک های معاملاتی که در بالا مورد بحث قرار گرفت اشتباه گرفته می شوند، اما تقریباً هیچ وجه اشتراکی ندارند. استراتژیها میتوانند ارتباط نزدیکی با نمودارها و نوسانات داشته باشند، یا برعکس، میتوانند منحصراً بر اخبار شرکت تمرکز کنند. به عنوان مثال، اگر شرکتی افزایش سودآوری را برای یک فصل مشخص گزارش کند، در این صورت کسب دارایی ها به عنوان یک استراتژی در نظر گرفته می شود. همین امر با روندها، تحلیل های فنی و بنیادی و سایر شاخص ها کار می کند.

به بیان ساده، استراتژی معاملاتی مجموعه ای از رویدادها، قوانین شخصی معامله گر، سبک معاملات، وضعیت بازار و مجموعه ای از متغیرهای دیگر است که بر اساس آنها یک استراتژی مشخص ایجاد می شود. معامله گران حرفه ای استراتژی های کاری پایدار را با بهترین شیوه های خود ترکیب می کنند که اغلب منجر به نتایج چشمگیر می شود.

دلال

انتخاب یک واسطه بین یک معامله گر و یک فروشنده دارایی بخش مهمی برای هر بازیگر در بازار اوراق بهادار است. انتخاب درست به شما امکان می دهد با شرایط راحت معامله کنید و برخی از کارگزاران به مبتدیان وفادار هستند و پاداش های جالبی را برای مثال در اولین سپرده ارائه می دهند. همچنین شایان ذکر است که انتخاب یک کارگزار برای یک سبک معاملاتی خاص بسیار مهم است. به عنوان مثال، برای سرمایه گذاری های بلندمدت، بهتر است یک واسطه با زمان تست شده انتخاب کنید و برای اسکالپینگ، کارگزاری که حداقل کمیسیون را برای معامله ارائه می دهد، ایده آل است.