استفاده از شکل مثلث در معاملات، نحوه معامله یک الگو، چه نوع مثلث هایی در نمودارها در تحلیل تکنیکال تحلیل می شوند.در تجزیه و تحلیل تکنیکال، ارقام ساده اما موثری وجود دارد که هم توسط افراد مبتدی و هم حرفه ای استفاده می شود. یکی از این اشکال مثلث است. اگر یک معامله گر بارها و بارها توقف داشته باشد، ارزش آن را دارد که یک مثلث را پیدا کنید، 95٪ آن پیدا می شود. پس از آن، واضح است که در بازه زمانی کاری، فلت معامله ای بین مقاومت و حمایت است. ظاهر یک مثلث نشان دهنده عدم اطمینان در بازار است. شکل می تواند هم در مورد ادامه حرکت جهت دار در همان جهت و هم در مورد تغییر روند صحبت کند. توصیه می شود در محدوده مثلث معامله نکنید، پس از شناسایی آن، باید منتظر شکست باشید و معامله ای را در جهت روند باز کنید. تجارت بر روی مثلث ها نیاز به تجربه دارد، شما باید تفاوت های ظریف زیادی را در نظر داشته باشید.

مثلث در معاملات چیست، کاربرد در تحلیل تکنیکال

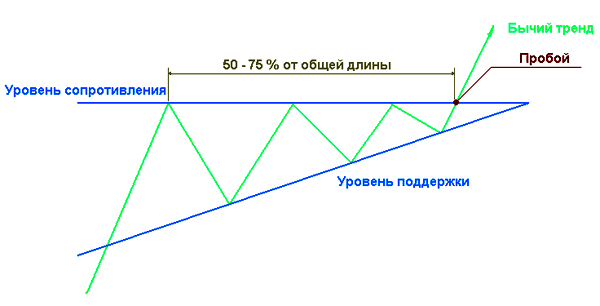

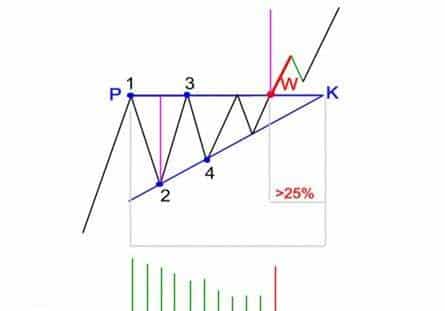

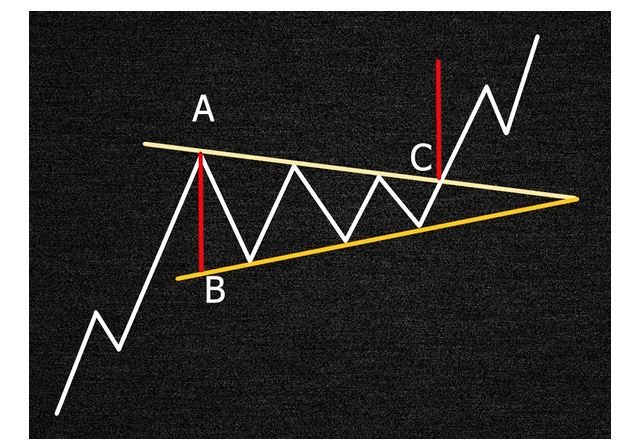

استراتژی تجارت مثلث ساده ترین و سودآورترین است، اما منوط به انتخاب دارایی مناسب و تحقق شرایط استراتژی است. مثلث جلوه ای از کشمکش بین خریداران و فروشندگان است، تاجر با دقت مشاهده می کند و به طرف قوی می پیوندد. هنگامی که این الگو رخ می دهد، قیمت در محدوده باریکی که توسط دو خط روند تشکیل شده است، بسته می شود. برای ترسیم، به 4 نقطه نیاز دارید – 2 اوج و 2 پایین، خطوط روند آنها را دنبال کنید. پس از آن، برای تایید مدل باید منتظر اکستریم دیگری باشید. ممکن است 3 یا 4 نقطه افراطی دیگر وجود داشته باشد که پس از آن قیمت در داخل رقم جهش می کند. اگر افراط های بیشتری وجود داشته باشد، این رقم “محول” می شود و هیچ قدرتی ندارد. در تئوری کلاسیک، قیمت باید حداکثر از ⅔ زمان صرف شده در مثلث از محدوده عبور کند.

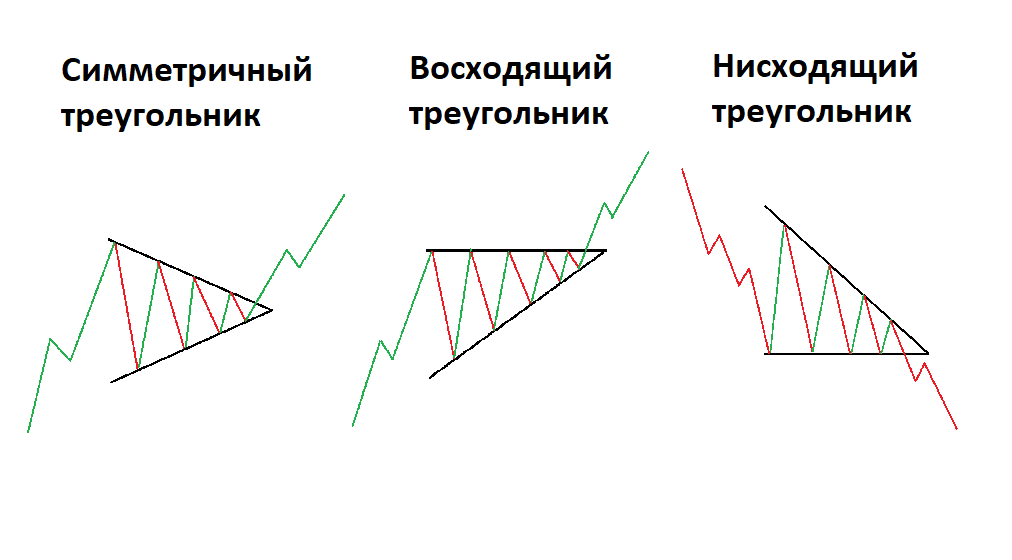

انواع مثلث در معاملات – تحلیل بر روی نمودار

انواع مختلفی از مثلث ها وجود دارد، آنها می توانند همگرا و واگرا، نزولی و صعودی، متقارن، همگرا و واگرا مانند یک شکل الماس باشند.

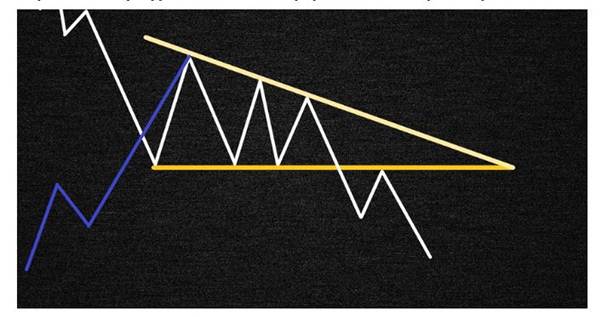

مثلث نزولی در نمودار

این یک الگوی باریک است، پایینها در یک سطح هستند، یک خط افقی میتوان ترسیم کرد و اوجها در حال سقوط هستند. اغلب در یک روند نزولی رخ می دهد (قیمت قبل از رقم کاهش یافته است)، اما نه لزوما. در بیشتر موارد، شکسته می شود، اما اگر شکسته شود، ممکن است یک روند صعودی آغاز شود. سقوط اوج از قدرت خرس ها صحبت می کند، خریداران فقط قدرت کافی برای حفظ حمایت را دارند.

اگر آنها با این وجود قدرت جمع آوری کنند تا یک اوج جدید ایجاد کنند، این ممکن است نشان دهنده ظهور یک خریدار قوی باشد که قادر به تغییر موازنه قدرت است.

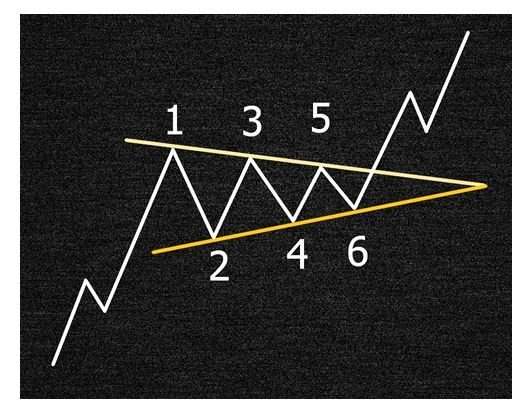

مثلث صعودی

الگوی مخالف، اوج ها تقریباً در یک سطح هستند، می توانید یک خط افقی یا یک خط روند را با زاویه کمی بکشید. هر پایین بعدی در سطح بالاتری تشکیل می شود، خرس ها فقط برای مهار گاوها قدرت کافی دارند. در بیشتر موارد نشان دهنده ادامه روند صعودی است، اما در صورت شکست، می تواند آغازگر یک روند نزولی قوی باشد.

مثلث متقارن (متساوی الساقین).

یک الگوی دشوارتر برای معامله، در مقایسه با یک مثلث صعودی و نزولی. خطوط حمایت و مقاومت در یک زاویه قرار دارند. خرابی می تواند در هر جهتی رخ دهد. این رقم از قدرت برابر خریداران و فروشندگان صحبت می کند. در نمودار روزانه یا هفتگی، یک الگو می تواند در طی چند هفته یا چند ماه شکل بگیرد. احزاب در حال انباشته شدن قدرت هستند، جنبش بیشتر نوید قوی بودن را می دهد. در تحلیل تکنیکال کلاسیک، توصیه می شود رقم را در جهت روند قبلی معامله کنید.

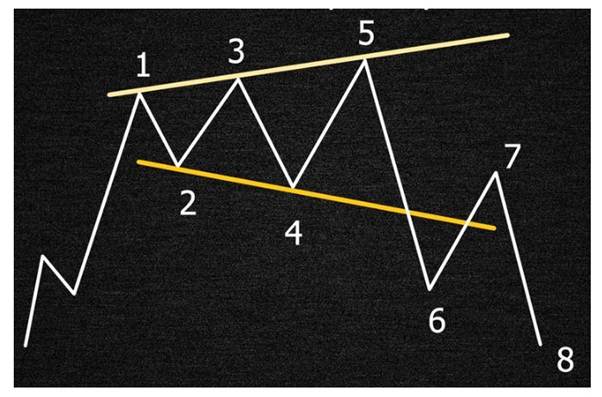

گسترش مثلث در نمودارها

سخت ترین الگوی معامله، اوج ها در حال افزایش و پایین ترین ها در حال کاهش است. پس از شکست بعدی اکسترموم، حرکت معکوس به همان سرعت دنبال میشود، نوسانات افزایش مییابد، استاپها از بین میروند. هیچ یک از طرفین مزیت واضحی ندارند، توصیه می شود رقم را مبادله نکنید، انتظار سیگنال های واضح تری را داشته باشید. به دلیل افزایش نوسانات، معامله الگوی شکست توصیه نمی شود. می توانید نیمساز مثلث را رسم کنید، بلندتر از خط و کوتاه را در زیر در نظر بگیرید. هدف یک خط روند نزولی یا صعودی خواهد بود. این مدل بیشتر در بالای بازار رایج است، ممکن است نشان دهنده تلاش های ناموفق گاوها برای افزایش قیمت باشد. هنگامی که ظاهر می شود، ارزش آماده شدن برای یک برگشت قریب الوقوع را دارد. مثلث واگرا در بازار بیشتر از یک مثلث همگرا رایج است. سیگنال خروج از شکل، شکست یکی از خطوط خواهد بود، پس از آن قیمت ممکن است بالاتر از نیمساز برود. در آینده، معامله گر انتظار ادامه حرکت در جهت شکست را دارد.

الماس

شکل معکوس، تشکیل یک مثلث واگرا و همگرا. در بالا یا پایین بازار، در لحظه ای که عصبیت به حداکثر خود می رسد، رخ می دهد. عدم اطمینان در بازار منجر به تشکیل یک مثلث واگرا می شود، سپس شرایط کمتر تنش می شود، اما عدم اطمینان از بین نمی رود. یک مثلث واگرا و همگرا به طور متوالی تشکیل می شود. این رقم به سرعت مشخص میشود، پس از شکست، قیمت بدون بازگشت یا آزمایش مجدد به هدف یا نزدیکترین سطح قوی بالا یا پایین میرود. بهتر است در شکست لبه وارد شوید، یک دستور توقف را در سطح 0.5-1٪ از حرکت دارایی، پشت نزدیکترین سطح قرار دهید. طبق قوانین تحلیل تکنیکال، ساپورت باید به مقاومت تبدیل شود و بالعکس. یک معاملهگر میتواند برای تست مجدد منتظر بماند، اما در بیشتر موارد آزمایش مجدد یا شکست کاذب وجود نخواهد داشت و قیمت به شدت به لبه مخالف میرود. مواردی وجود دارد که شکست رقم منجر به حرکت قابل توجهی نمی شود، قیمت کمی رد می شود و مثلث جدیدی را تشکیل می دهد. این الگو به ندرت در دوره های بالاتر از ساعتی شکل می گیرد.

ویژگی های شکل های مختلف مثلث های معاملاتی:

- در طول شکل گیری شکل، حجم معاملات کاهش می یابد.

- الگو باید 2 لبه واضح تشکیل دهد. تاجر نباید شک داشته باشد که این یک مثلث است.

- در طول شکست، حجم معاملات افزایش می یابد.

- پس از شکست شکل، برای تعیین سود برداشت، باید ارتفاع شکل را از خط شکسته به تعویق بیندازید.

نحوه معامله الگوی مثلث – انواع اشکال مثلث در معاملات، تجزیه و تحلیل روی نمودار، الگو در تحلیل تکنیکال به چه معناست: https://youtu.be/KcBALNbA84k

نحوه معامله بر روی الگوی مثلث

قبل از تشکیل یک مثلث، باید یک روند قوی در بازه زمانی در نظر گرفته شده وجود داشته باشد. به محض اینکه یک معامله گر متوجه توقف در حرکت و معامله شد، باید خطوط روند را ترسیم کند و منتظر بماند. پس از شناسایی مثلث، معامله گر باید انتظار شکست حمایت یا مقاومت را داشته باشد. اگرچه بسیاری از الگوها دارای جهت ترجیحی هستند، یک معامله گر نباید قبل از وقوع یک شکست واضح وارد موقعیت شود. خرابی باید در فاصله ای بیش از 75 درصد از طول مثلث رخ دهد. اگر در این مدت چیزی تغییر نکرده باشد، رقم وارد کار نمی شود. هنگام جستجوی یک مدل مناسب، به خاطر داشته باشید:

- مثلث ها را فقط می توان بر روی دارایی های بی ثبات داد و ستد کرد. اگر ابزار در بیشتر مواقع معامله می شود، مثلث ها اغلب ظاهر می شوند و شکست آنها منجر به حرکت جهت دار نمی شود.

- بهتر است زمانی که مقاومت مثلث صعودی شکسته شده است، خرید کنید.

- بهتر است پس از شکستن حمایت از مثلث نزولی بفروشید.

- الگوهای متقارن برای تجارت در جهت نفوذ؛

- گسترش مثلث یا رد شدن، یا خلاف روند.

- ممکن است شکست نادرست باشد، بنابراین توصیه می شود بلافاصله وارد نشوید، بلکه منتظر بازگشت و آزمایش مجدد خط روند باشید. این یک گزینه محافظه کارانه تر است. باید در نظر داشت که ممکن است عقبگرد وجود نداشته باشد، سپس معامله از بین می رود. هر کس گزینه ای را انتخاب می کند که به بهترین وجه با ریسک پذیری آنها سازگار است.

- هر حرکت بعدی با دامنه کمتری رخ می دهد. این باید توسط یک نوسانگر – MACD، RSI یا استوکاستیک تأیید شود. اگر واگرایی رخ دهد (پایین ها در حال کاهش هستند و قله های شاخص در حال رشد هستند)، باید انتظار افزایش قیمت ها را داشت.

- پس از ورود به موقعیت توقف، ابتدا باید آن را قرار دهید و سپس سود برداشت را تنظیم کنید. گاهی اوقات حرکات تند هستند و معاملهگر میتواند ضرر بزرگی دریافت کند، حتی بدون اینکه وقت داشته باشد وارد معامله شود.

- در تحلیل تکنیکال کلاسیک، استاپ توصیه می شود که فراتر از لبه مخالف شکل تنظیم شود. در این صورت، حداقل خطری وجود دارد که به دستور توقف برخورد کند و قیمت در جهت مخالف حرکت کند. در عین حال، نسبت ریسک به پاداش کافی نیست، بنابراین توصیه می شود یک توقف نزدیکتر، پشت اولین حمایت یا مقاومت در داخل مثلث قرار دهید. او نباید آنقدر نزدیک باشد که در یک آزمون سطح احتمالی ناک داون شود. ورودی را می توانید در دو قسمت در نظر بگیرید. اولی “برای شکست” و دومی بعد از آزمایش سطح است.

- اگر پس از یک حرکت قوی یک مثلث بسیار کوچک تشکیل شد، می توانید سعی کنید بیشتر بنشینید، حداقل نیمی از حرکت قبلی. به چنین رقمی یک نشان می گویند. به عنوان مثال، قیمت یک حرکت ضربه ای 1000 p انجام می دهد و سپس یک مثلث 100 p تشکیل می شود، به احتمال زیاد قیمت حداقل 500 p دیگر خواهد بود.

- در تحلیل تکنیکال کلاسیک، اعتقاد بر این است که قیمت مسافتی برابر با ارتفاع مثلث را طی می کند که از نقطه شکست به تعویق می افتد. در عمل، قیمت اغلب زودتر، نزدیک به افراط های گذشته با مقاومت مواجه می شود.

- برخی از معامله گران برداشت نمی کنند، اما از یک توقف انتهایی استفاده می کنند، سفارش از بازار پیروی می کند.

اشتباهات تجاری، خطرات

هنگام معامله، باید مدیریت ریسک دقیق را رعایت کنید. شما نباید از مدل هایی با پتانسیل کمی برای کار در بازه های زمانی کمتر از یک ساعت استفاده کنید. سر و صدای زیادی در تایم فریم های کوچک وجود دارد و پس از شکستن لبه مثلث، روند ثابتی وجود ندارد، قیمت معکوس می شود و توقف را از بین می برد. لازم نیست مدلها، مثلثهایی که به اندازه کافی شفاف نیستند را وارد کار کنید، جایی که درک روشنی از محل توقف و کجا برای پوشش سود وجود ندارد. اغلب یک معامله گر منتظر یک حرکت اندازه گیری شده در یک رقم است و به این واقعیت توجه نمی کند که مقاومت ها یا حمایت های قوی در راه وجود دارد. تلاش برای پیش بینی توسعه بیشتر روند بدون تایید، اشتباه خواهد بود. یک معامله گر تا زمانی که مقاومت شکسته شود وارد یک الگوی مثلث صعودی بلند می شود و وقتی حمایت شکسته می شود، با دستور توقف خارج نمی شود.