ट्रेडींगमध्ये त्रिकोणी आकृतीचा वापर, पॅटर्न कसा ट्रेड करायचा, तक्त्यांवर कोणत्या प्रकारचे त्रिकोण आहेत याचे तांत्रिक विश्लेषणामध्ये विश्लेषण केले जाते.तांत्रिक विश्लेषणामध्ये, साध्या परंतु प्रभावी आकृत्या आहेत ज्यांचा वापर नवशिक्या आणि व्यावसायिक दोघेही करतात. यापैकी एक आकार त्रिकोण आहे. जर एखाद्या व्यापार्याला वेळोवेळी थांबा मिळाला, तर त्रिकोण शोधण्याचा प्रयत्न करणे योग्य आहे, 95% ते सापडेल. त्यानंतर, हे स्पष्ट होते की कामकाजाच्या कालावधीवर, फ्लॅट हा प्रतिकार आणि समर्थन यांच्यातील व्यापार आहे. त्रिकोण दिसणे बाजारातील अनिश्चितता दर्शवते. आकृती एकाच दिशेने दिशात्मक हालचाल चालू ठेवण्याबद्दल आणि ट्रेंड बदलाबद्दल दोन्ही बोलू शकते. त्रिकोणाच्या सीमेमध्ये व्यापार न करण्याची शिफारस केली जाते; त्याची ओळख पटल्यानंतर, आपण ब्रेकडाउनची प्रतीक्षा करावी आणि ट्रेंडच्या दिशेने करार उघडला पाहिजे. त्रिकोणांवर व्यापार करण्यासाठी अनुभव आवश्यक आहे, आपल्याला अनेक बारकावे लक्षात ठेवणे आवश्यक आहे.

- ट्रेडिंग मध्ये त्रिकोण काय आहे, तांत्रिक विश्लेषण मध्ये अनुप्रयोग

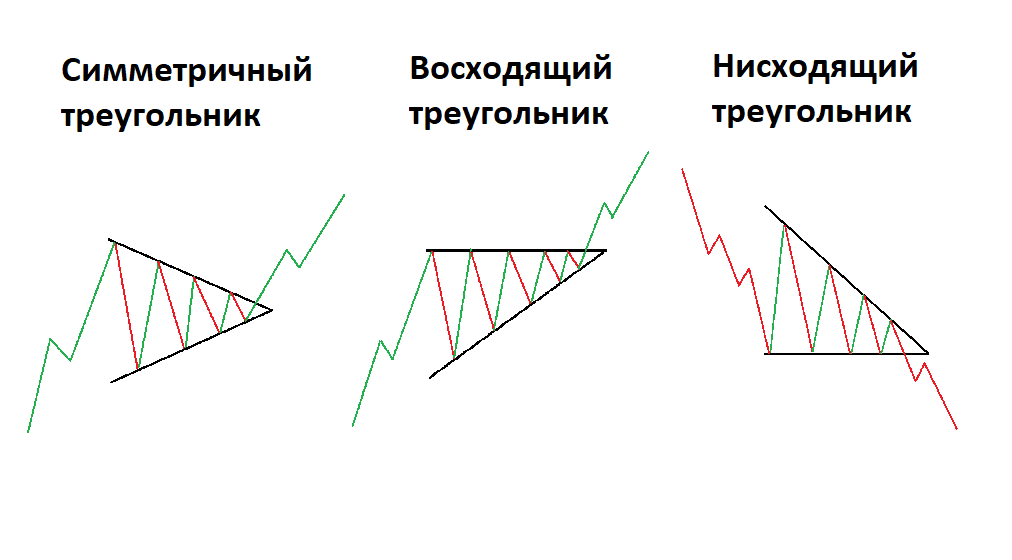

- व्यापारातील त्रिकोणांचे प्रकार – तक्त्यांवर विश्लेषण

- तक्त्यावरील उतरत्या त्रिकोण

- चढत्या त्रिकोण

- सममितीय (समद्विभुज) त्रिकोण

- तक्त्यांवर त्रिकोणाचा विस्तार करणे

- हिरा

- ट्रेडिंग त्रिकोणाच्या विविध आकृत्यांची वैशिष्ट्ये:

- त्रिकोण पॅटर्नवर व्यापार कसा करावा

- ट्रेडिंग चुका, जोखीम

ट्रेडिंग मध्ये त्रिकोण काय आहे, तांत्रिक विश्लेषण मध्ये अनुप्रयोग

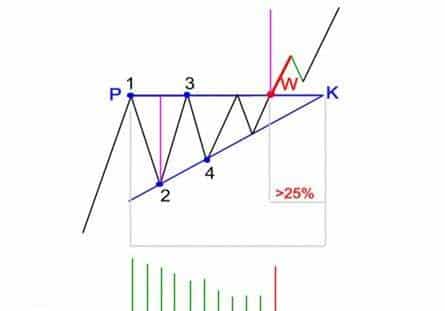

त्रिकोणी व्यापार धोरण ही सर्वात सोपी आणि सर्वात फायदेशीर आहे, परंतु योग्य मालमत्तेची निवड आणि धोरणाच्या अटींच्या पूर्ततेच्या अधीन आहे. त्रिकोण हे खरेदीदार आणि विक्रेते यांच्यातील संघर्षाचे प्रकटीकरण आहे, व्यापारी काळजीपूर्वक निरीक्षण करतो आणि मजबूत बाजूने सामील होतो. जेव्हा हा पॅटर्न आढळतो, तेव्हा किंमत दोन ट्रेंड लाइन्सद्वारे तयार केलेल्या अरुंद श्रेणीमध्ये क्लॅम्प केली जाते. प्लॉट करण्यासाठी, तुम्हाला 4 गुणांची आवश्यकता आहे – 2 उच्च आणि 2 निम्न, ट्रेंड लाइन त्यांचे अनुसरण करा. त्यानंतर, मॉडेलची पुष्टी करण्यासाठी आपल्याला दुसर्या एक्स्ट्रीममची प्रतीक्षा करणे आवश्यक आहे. आणखी 3 किंवा 4 अत्यंत बिंदू असू शकतात, ज्यानंतर किंमत आकृतीच्या आत बाउन्स होते. जर तेथे जास्त टोके असतील तर आकृती “अधोगती” होते आणि ताकद नसते. शास्त्रीय सिद्धांतामध्ये, किंमत त्रिकोणामध्ये घालवलेल्या वेळेच्या ⅔ पेक्षा नंतरच्या श्रेणीतून मोडली पाहिजे.

व्यापारातील त्रिकोणांचे प्रकार – तक्त्यांवर विश्लेषण

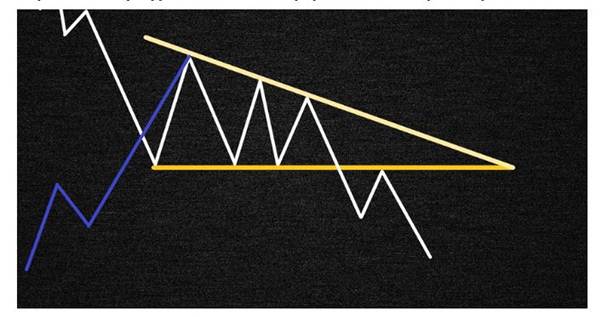

त्रिकोणाचे अनेक प्रकार आहेत, ते अभिसरण आणि वळवणारे असू शकतात, उतरत्या आणि चढत्या, सममितीय, अभिसरण आणि वळवणारे त्रिकोण डायमंड आकार बनवतात.

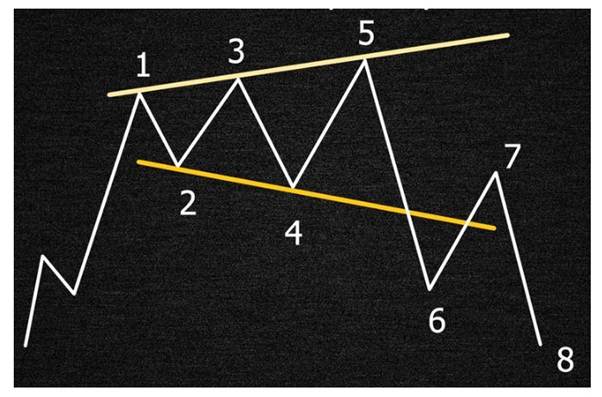

तक्त्यावरील उतरत्या त्रिकोण

हा एक अरुंद नमुना आहे, सखल समान पातळीवर आहेत, एक क्षैतिज रेषा काढली जाऊ शकते आणि उच्च घसरत आहेत. हे बर्याचदा मंदीच्या प्रवृत्तीवर होते (किंमत आकृतीच्या आधी घसरली), परंतु आवश्यक नाही. बहुतेक प्रकरणांमध्ये, ते खंडित होते, परंतु ते खंडित झाल्यास, एक अपट्रेंड सुरू होऊ शकतो. घसरण उच्चांक अस्वलांच्या सामर्थ्याबद्दल बोलतात, खरेदीदारांकडे फक्त समर्थन ठेवण्यासाठी पुरेसे सामर्थ्य असते.

तरीही त्यांनी नवीन उच्चांक स्थापित करण्यासाठी ताकद गोळा केली तर, हे शक्ती संतुलन बदलण्यास सक्षम असलेल्या मजबूत खरेदीदाराच्या उदयास देखील सूचित करू शकते.

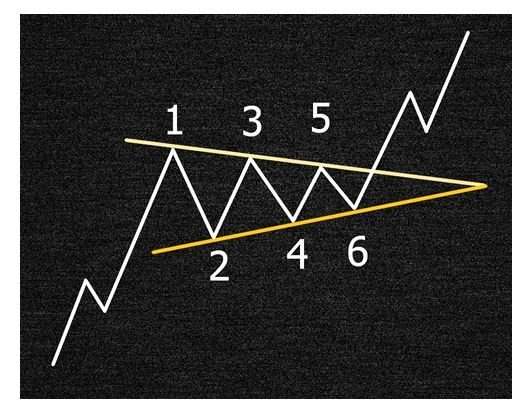

चढत्या त्रिकोण

उलट नमुना, उच्च अंदाजे समान पातळीवर आहेत, आपण थोड्या कोनात एक क्षैतिज रेषा किंवा ट्रेंड लाइन काढू शकता. प्रत्येक पुढील किमान उच्च स्तरावर तयार होतो, अस्वलामध्ये फक्त बैल ठेवण्यासाठी पुरेसे सामर्थ्य असते. बहुतेक प्रकरणांमध्ये, ते अपट्रेंड चालू असल्याचे सूचित करते, परंतु जर ते खंडित झाले तर ते मजबूत डाउनट्रेंडची सुरुवात होऊ शकते.

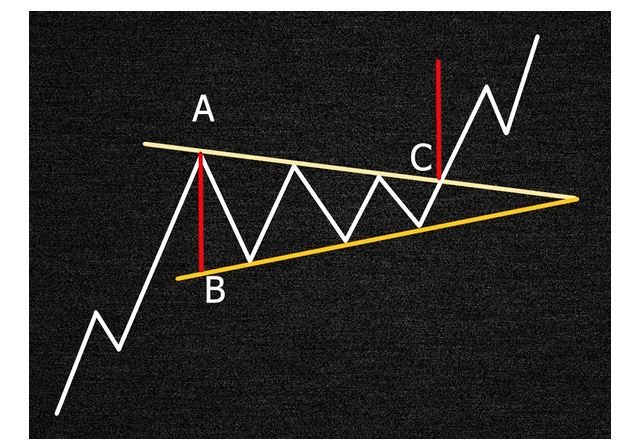

सममितीय (समद्विभुज) त्रिकोण

चढत्या आणि उतरत्या त्रिकोणाच्या तुलनेत व्यापार करण्यासाठी अधिक कठीण नमुना. समर्थन आणि प्रतिकार रेषा एका कोनात आहेत. ब्रेकडाउन कोणत्याही दिशेने होऊ शकते. आकृती खरेदीदार आणि विक्रेते दोघांच्या समान सामर्थ्याबद्दल बोलते. दैनिक किंवा साप्ताहिक चार्टवर, एक नमुना अनेक आठवडे किंवा महिन्यांत तयार होऊ शकतो. पक्षांची ताकद जमा होत आहे, पुढील चळवळ मजबूत होण्याचे आश्वासन दिले आहे. शास्त्रीय तांत्रिक विश्लेषणामध्ये, मागील ट्रेंडच्या दिशेने आकृतीचा व्यापार करण्याची शिफारस केली जाते.

तक्त्यांवर त्रिकोणाचा विस्तार करणे

व्यापार करण्यासाठी सर्वात कठीण नमुना, उच्च वाढत आहेत आणि निम्न घसरण होत आहेत. एक्स्ट्रीममच्या पुढील विघटनानंतर, उलट हालचाल तितक्याच वेगाने होते, अस्थिरता वाढते, थांबते. कोणत्याही पक्षाचा स्पष्ट फायदा नाही, आकृतीचा व्यापार न करण्याची शिफारस केली जाते, अधिक स्पष्ट संकेतांची अपेक्षा करा. अस्थिरता वाढल्यामुळे, ब्रेकआउट पॅटर्नवर व्यापार करण्याची शिफारस केलेली नाही. तुम्ही त्रिकोणाचे दुभाजक काढू शकता, रेषेच्या वर लांब आणि खाली लहान विचार करू शकता. लक्ष्य एक उतरत्या किंवा चढत्या ट्रेंड लाइन असेल. मॉडेल बाजाराच्या शीर्षस्थानी अधिक सामान्य आहे, ते कोट वाढवण्याच्या बुलच्या अयशस्वी प्रयत्नांना सूचित करू शकते. जेव्हा ते दिसून येते, तेव्हा ते एक आसन्न उलट होण्याची तयारी करणे योग्य आहे. बाजारामध्ये अभिसरण करणाऱ्या त्रिकोणापेक्षा वळणारा त्रिकोण अधिक सामान्य आहे. आकृतीतून बाहेर पडण्याचा सिग्नल एका ओळीचा ब्रेकडाउन असेल, परतावा ज्यानंतर किंमत दुभाजकाच्या वर जाऊ शकते. भविष्यात, व्यापारी ब्रेकडाउनच्या दिशेने हालचाली सुरू ठेवण्याची अपेक्षा करतात.

हिरा

उलटी आकृती, वळवणाऱ्या आणि अभिसरण त्रिकोणाची निर्मिती. बाजाराच्या शीर्षस्थानी किंवा तळाशी उद्भवते, ज्या क्षणी चिंताग्रस्तता कमाल पोहोचते. बाजारातील अनिश्चिततेमुळे वळवणारा त्रिकोण तयार होतो, नंतर परिस्थिती कमी तणावपूर्ण होते, परंतु अनिश्चितता नाहीशी होत नाही. एक वळणारा आणि अभिसरण करणारा त्रिकोण क्रमाने तयार होतो. आकृती त्वरीत कार्य करते, ब्रेकडाउन नंतर, किंमत रोलबॅकशिवाय वर किंवा खाली उडते किंवा लक्ष्य किंवा जवळच्या मजबूत स्तरावर पुन्हा चाचणी करते. किनार्याच्या विघटनावर प्रवेश करणे चांगले आहे, जवळच्या पातळीच्या मागे, मालमत्तेच्या हालचालीच्या 0.5-1% स्तरावर स्टॉप ऑर्डर द्या. तांत्रिक विश्लेषणाच्या नियमांनुसार, समर्थन प्रतिरोधक बनले पाहिजे आणि उलट. एक व्यापारी पुन्हा चाचणीसाठी प्रतीक्षा करण्याचा प्रयत्न करू शकतो, परंतु बहुतेक प्रकरणांमध्ये पुन्हा चाचणी होणार नाही किंवा खोटे ब्रेकआउट होणार नाही आणि किंमत वेगाने उलट दिशेने जाईल. अशी प्रकरणे आहेत जेव्हा आकृतीच्या विघटनामुळे महत्त्वपूर्ण हालचाल होत नाही, किंमत थोडी कमी होते आणि एक नवीन त्रिकोण बनवते. पॅटर्न क्वचितच तासापेक्षा जास्त कालावधीवर तयार होतो.

ट्रेडिंग त्रिकोणाच्या विविध आकृत्यांची वैशिष्ट्ये:

- आकृतीच्या निर्मिती दरम्यान, व्यापाराचे प्रमाण कमी होते;

- नमुना 2 स्पष्ट कडा तयार केला पाहिजे. हा त्रिकोण आहे यात व्यापाऱ्याला शंका नसावी;

- ब्रेकडाउन दरम्यान, ट्रेडिंग व्हॉल्यूम वाढते;

- आकृतीच्या ब्रेकआउटनंतर, नफा घेणे निश्चित करण्यासाठी, तुटलेल्या रेषेपासून आकृतीची उंची पुढे ढकलणे आवश्यक आहे.

त्रिकोण पॅटर्नचा व्यापार कसा करावा – ट्रेडिंगमध्ये त्रिकोणाच्या आकारांचे प्रकार, चार्टवरील विश्लेषण, तांत्रिक विश्लेषणामध्ये पॅटर्नचा अर्थ काय आहे: https://youtu.be/KcBALNbA84k

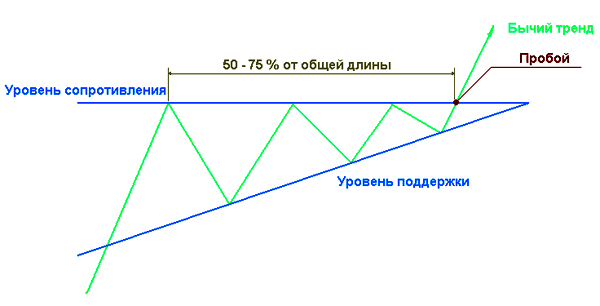

त्रिकोण पॅटर्नवर व्यापार कसा करावा

त्रिकोणाच्या निर्मितीपूर्वी, विचारात घेतलेल्या कालमर्यादेवर एक मजबूत कल असणे आवश्यक आहे. एखाद्या व्यापार्याला हालचाल आणि व्यापार थांबल्याचे लक्षात येताच, त्याने ट्रेंड रेषा काढली पाहिजे आणि प्रतीक्षा करावी. त्रिकोण ओळखल्यानंतर, व्यापाऱ्याने समर्थन किंवा प्रतिकार मोडण्याची अपेक्षा केली पाहिजे. जरी अनेक नमुन्यांना प्राधान्य दिलेली दिशा असली तरी, स्पष्ट ब्रेकआउट होण्यापूर्वी ट्रेडरने पोझिशन्समध्ये प्रवेश करू नये. त्रिकोणाच्या लांबीच्या 75% पेक्षा जास्त नसलेल्या अंतराने ब्रेकडाउन होणे आवश्यक आहे. जर या काळात काहीही बदलले नाही, तर आकृती कामात घेतली जात नाही. योग्य मॉडेल शोधत असताना, लक्षात ठेवा:

- त्रिकोणांचा व्यापार केवळ अस्थिर मालमत्तेवर केला जाऊ शकतो. जर इन्स्ट्रुमेंट बहुतेक वेळा व्यापार करत असेल, तर त्रिकोण वारंवार दिसतात आणि त्यांच्या ब्रेकडाउनमुळे दिशात्मक हालचाल होत नाही;

- जेव्हा चढत्या त्रिकोणाचा प्रतिकार तुटलेला असतो तेव्हा खरेदी करणे चांगले असते;

- उतरत्या त्रिकोणाचा आधार तोडल्यानंतर विक्री करणे चांगले आहे;

- प्रवेशाच्या दिशेने व्यापार करण्यासाठी सममितीय नमुने;

- त्रिकोणाचा विस्तार करणे किंवा वगळा किंवा ट्रेंडच्या विरोधात जा;

- ब्रेकडाउन खोटे ठरू शकते, म्हणून ताबडतोब प्रविष्ट न करण्याची शिफारस केली जाते, परंतु रोलबॅक आणि ट्रेंड लाइनच्या पुन्हा चाचणीसाठी प्रतीक्षा करण्याची शिफारस केली जाते. हा एक अधिक पुराणमतवादी पर्याय आहे. हे लक्षात घेतले पाहिजे की रोलबॅक होणार नाही, तर करार गमावला जाईल. प्रत्येकजण त्यांच्या जोखीम भूक सर्वात योग्य पर्याय निवडतो;

- प्रत्येक त्यानंतरची हालचाल लहान मोठेपणासह होते. हे ऑसिलेटर – MACD, RSI किंवा stochastic द्वारे पुष्टी केली पाहिजे. विचलन आढळल्यास (निचांकी घसरण होत आहे आणि निर्देशकावरील शिखरे वाढत आहेत), एखाद्याने कोटमध्ये वाढ होण्याची अपेक्षा केली पाहिजे;

- स्टॉप पोझिशनमध्ये प्रवेश केल्यानंतर, तुम्हाला ते प्रथम ठेवणे आवश्यक आहे आणि नंतर नफा घ्या. काहीवेळा हालचाल तीक्ष्ण असते आणि व्यापार्याला डील करण्यास वेळ न देता मोठा तोटा होऊ शकतो;

- शास्त्रीय तांत्रिक विश्लेषणामध्ये, आकृतीच्या विरुद्ध काठाच्या पलीकडे स्टॉप सेट करण्याची शिफारस केली जाते. या प्रकरणात, स्टॉप ऑर्डरला फटका बसेल आणि किंमत उलट दिशेने जाईल असा किमान धोका आहे. त्याच वेळी, जोखीम-पुरस्कार गुणोत्तर अपुरे आहे, म्हणून त्रिकोणामध्ये प्रथम समर्थन किंवा प्रतिकाराच्या मागे, जवळ थांबण्याची शिफारस केली जाते. संभाव्य पातळीच्या चाचणीत तो बाद होण्याइतका जवळ नसावा. आपण दोन भागांमध्ये प्रवेशद्वार विचार करू शकता. पहिला “ब्रेकडाउनसाठी” आहे, आणि दुसरा स्तर तपासल्यानंतर आहे;

- जर एखाद्या मजबूत हालचालीनंतर खूप लहान त्रिकोण तयार झाला असेल तर आपण आधीच्या हालचालीच्या किमान अर्ध्या भागावर बसण्याचा प्रयत्न करू शकता. अशा आकृतीला पेनंट म्हणतात. उदाहरणार्थ, किंमत 1000 p ची आवेग हालचाल करते आणि नंतर 100 p चा त्रिकोण तयार होतो, बहुधा किंमत किमान आणखी 500 p करेल;

- शास्त्रीय तांत्रिक विश्लेषणामध्ये, असे मानले जाते की किंमत त्रिकोणाच्या उंचीच्या समान अंतरावर जाते, जी ब्रेकआउट बिंदूपासून पुढे ढकलली जाते. व्यवहारात, किमतीला अनेकदा पूर्वी, भूतकाळातील टोकाच्या जवळ प्रतिकाराचा सामना करावा लागतो;

- काही व्यापारी टेक घेत नाहीत, परंतु ट्रेलिंग स्टॉप वापरतात, ऑर्डर मार्केटचे अनुसरण करते.

ट्रेडिंग चुका, जोखीम

ट्रेडिंग करताना, तुम्ही कठोर जोखीम व्यवस्थापनाचे पालन केले पाहिजे. तुम्ही एका तासापेक्षा कमी वेळेत कामासाठी कमी क्षमता असलेले मॉडेल घेऊ नये. लहान टाइमफ्रेमवर खूप आवाज आहे, आणि त्रिकोणाच्या काठावरुन बाहेर पडल्यानंतर, कोणताही स्थिर कल नाही, किंमत उलटते आणि स्टॉप ठोठावते. कामात अपर्याप्तपणे स्पष्ट मॉडेल्स, त्रिकोण घेणे आवश्यक नाही, जेथे स्टॉप कुठे ठेवायचा आणि नफा कोठे ठेवायचा हे स्पष्ट समज नाही. मार्गात जोरदार प्रतिकार किंवा समर्थन आहेत याकडे लक्ष न देता, अनेकदा व्यापारी आकृतीमध्ये मोजलेल्या हालचालीची वाट पाहत असतो. पुष्टी न करता ट्रेंडच्या पुढील विकासाचा अंदाज लावण्याचा प्रयत्न करणे चूक होईल. एक व्यापारी चढत्या त्रिकोणाच्या पॅटर्नवर जोपर्यंत प्रतिकार तुटत नाही तोपर्यंत लांब जातो आणि जेव्हा आधार तुटतो तेव्हा तो स्टॉप ऑर्डरवर बाहेर पडत नाही.