Die Verwendung einer Dreiecksfigur beim Trading, wie man ein Muster handelt, welche Arten von Dreiecken auf Charts in der technischen Analyse analysiert werden.In der technischen Analyse gibt es einfache, aber effektive Zahlen, die sowohl von Anfängern als auch von Profis verwendet werden. Eine dieser Formen ist ein Dreieck. Wenn ein Trader immer wieder Stops bekommt, lohnt es sich zu versuchen, ein Dreieck zu finden, zu 95% wird es gefunden. Danach ist klar, dass eine Flat im Arbeitszeitrahmen ein Trade zwischen Widerstand und Unterstützung ist. Das Erscheinen eines Dreiecks weist auf Unsicherheit auf dem Markt hin. Die Abbildung kann sowohl über die Fortsetzung der Richtungsbewegung in die gleiche Richtung als auch über die Trendänderung sprechen. Es wird empfohlen, nicht innerhalb der Grenzen des Dreiecks zu handeln; nach seiner Identifizierung sollten Sie auf einen Zusammenbruch warten und ein Geschäft in Richtung des Trends eröffnen. Der Handel mit Dreiecken erfordert Erfahrung, Sie müssen viele Nuancen berücksichtigen.

- Was ist ein Dreieck im Handel, Anwendung in der technischen Analyse

- Arten von Dreiecken im Handel – Analyse auf Diagrammen

- Absteigendes Dreieck auf dem Diagramm

- aufsteigendes Dreieck

- Symmetrisches (gleichschenkliges) Dreieck

- Expandierendes Dreieck auf Diagrammen

- Diamant

- Merkmale verschiedener Figuren von Handelsdreiecken:

- Wie man mit dem Dreiecksmuster handelt

- Handelsfehler, Risiken

Was ist ein Dreieck im Handel, Anwendung in der technischen Analyse

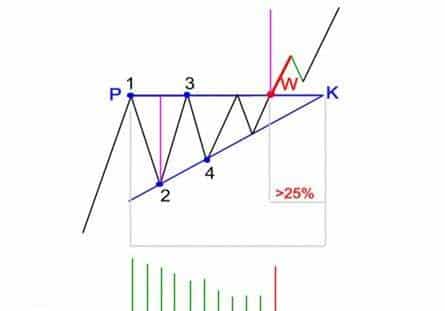

Die Dreieckshandelsstrategie ist die einfachste und profitabelste, unterliegt jedoch der Auswahl eines geeigneten Vermögenswerts und der Erfüllung der Bedingungen der Strategie. Das Dreieck ist eine Manifestation des Kampfes zwischen Käufern und Verkäufern, der Händler beobachtet sorgfältig und schließt sich der starken Seite an. Wenn dieses Muster auftritt, wird der Preis in einer engen Spanne eingeklemmt, die von zwei Trendlinien gebildet wird. Zum Zeichnen benötigen Sie 4 Punkte – 2 Hochs und 2 Tiefs, Trendlinien folgen ihnen. Danach müssen Sie auf ein weiteres Extremum warten, um das Modell zu bestätigen. Es kann 3 oder 4 weitere extreme Punkte geben, nach denen der Preis innerhalb der Figur springt. Wenn es mehr Extrema gibt, wird die Figur „entartet“ und hat keine Kraft mehr. In der klassischen Theorie sollte der Preis die Spanne spätestens nach ⅔ der im Dreieck verbrachten Zeit durchbrechen.

Arten von Dreiecken im Handel – Analyse auf Diagrammen

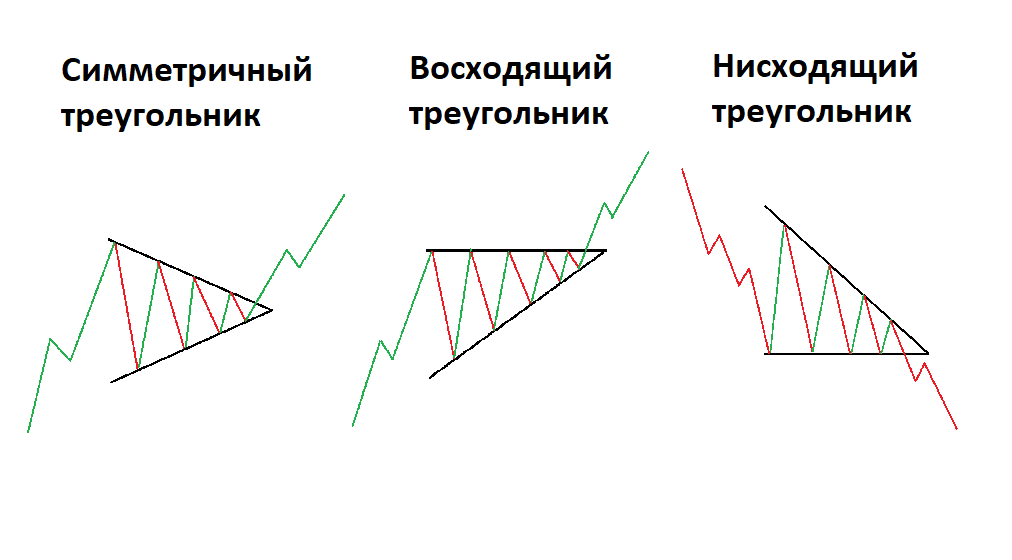

Es gibt verschiedene Arten von Dreiecken, sie können konvergierend und divergierend sein, absteigend und aufsteigend, symmetrisch, konvergierende und divergierende Dreiecke bilden eine Rautenfigur.

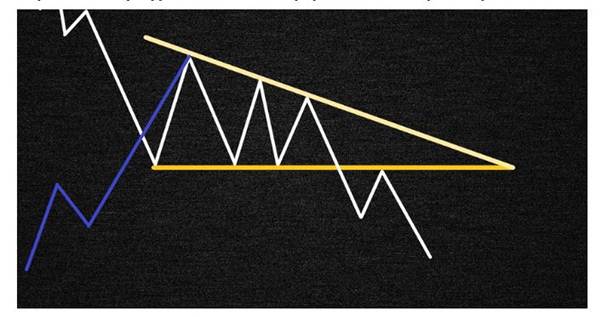

Absteigendes Dreieck auf dem Diagramm

Dies ist ein sich verengendes Muster, die Tiefs sind auf dem gleichen Niveau, eine horizontale Linie kann gezogen werden und die Hochs fallen. Es tritt oft in einem rückläufigen Trend auf (der Preis fiel vor der Figur), aber nicht unbedingt. In den meisten Fällen bricht es zusammen, aber wenn es zusammenbricht, kann ein Aufwärtstrend beginnen. Fallende Hochs sprechen von der Stärke der Bären, die Käufer haben nur noch genug Kraft, um die Unterstützung zu halten.

Sammeln sie dennoch Kraft, um ein neues Hoch zu erreichen, kann dies auch auf das Auftreten eines starken Käufers hindeuten, der das Kräfteverhältnis verändern kann.

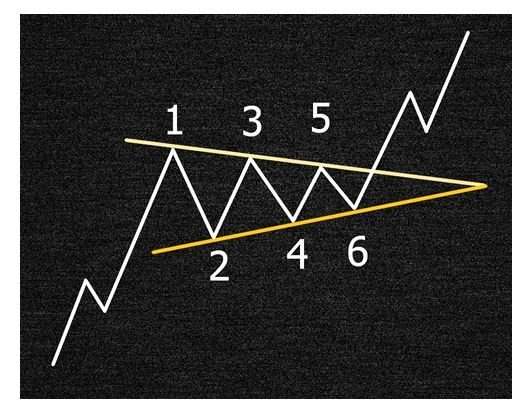

aufsteigendes Dreieck

Das entgegengesetzte Muster, die Hochs liegen ungefähr auf dem gleichen Niveau, Sie können eine horizontale Linie oder eine Trendlinie in einem leichten Winkel zeichnen. Jedes nächste Tief wird auf einem höheren Niveau gebildet, die Bären haben nur genug Kraft, um die Bullen einzudämmen. In den meisten Fällen zeigt es die Fortsetzung des Aufwärtstrends an, aber wenn es zusammenbricht, kann es der Beginn eines starken Abwärtstrends werden.

Symmetrisches (gleichschenkliges) Dreieck

Ein schwieriger zu handelndes Muster im Vergleich zu einem aufsteigenden und absteigenden Dreieck. Die Unterstützungs- und Widerstandslinien stehen in einem Winkel. Der Zusammenbruch kann in jede Richtung erfolgen. Die Zahl spricht von der gleichen Stärke von Käufern und Verkäufern. Auf einem Tages- oder Wochenchart kann sich ein Muster über mehrere Wochen oder Monate hinweg bilden. Die Parteien sammeln an Stärke, weitere Bewegung verspricht stark zu werden. In der klassischen technischen Analyse empfiehlt es sich, die Figur in Richtung des vorherigen Trends zu traden.

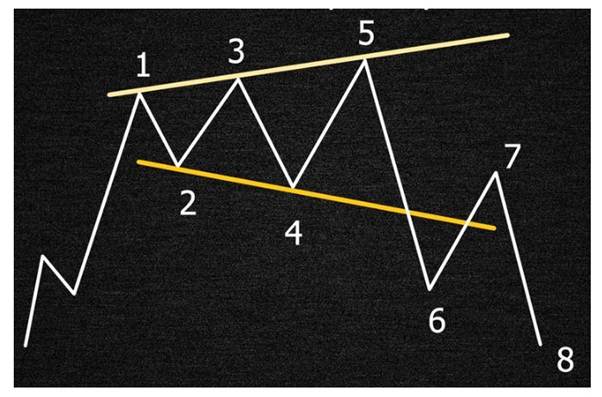

Expandierendes Dreieck auf Diagrammen

Das am schwierigsten zu handelnde Muster, die Hochs steigen und die Tiefs fallen. Nach dem nächsten Zusammenbruch des Extremums folgt ebenso schnell eine Rückwärtsbewegung, die Volatilität wächst, Stopps werden umgelegt. Keine der Parteien hat einen klaren Vorteil, es wird empfohlen, die Figur nicht zu handeln, klarere Signale zu erwarten. Aufgrund der erhöhten Volatilität ist es nicht empfehlenswert, das Breakout-Muster zu traden. Sie können die Winkelhalbierende des Dreiecks zeichnen, über der Linie lang und darunter kurz betrachten. Das Ziel wird eine absteigende oder aufsteigende Trendlinie sein. Das Modell ist eher an der Spitze des Marktes verbreitet, es kann auf die erfolglosen Bemühungen der Bullen hindeuten, die Kurse zu erhöhen. Wenn es erscheint, lohnt es sich, sich auf eine bevorstehende Umkehr vorzubereiten. Ein divergierendes Dreieck ist auf dem Markt häufiger als ein konvergierendes. Das Signal zum Verlassen der Figur ist ein Zusammenbruch einer der Linien. Rückkehr, wonach der Preis über die Winkelhalbierende steigen kann. Für die Zukunft erwartet der Händler die Fortsetzung der Bewegung in Richtung des Zusammenbruchs.

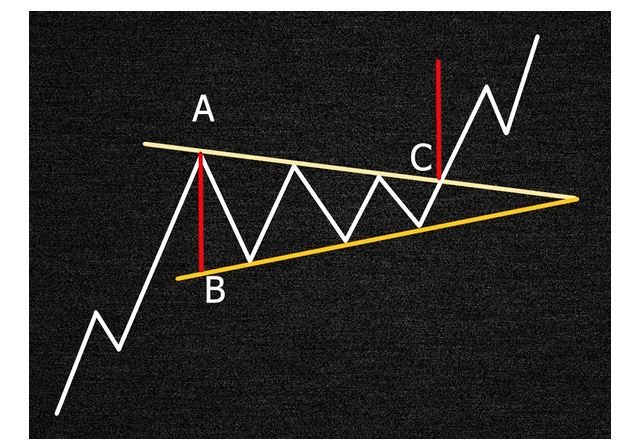

Diamant

Umkehrfigur, Formationen eines divergierenden und konvergierenden Dreiecks. Tritt am oberen oder unteren Ende des Marktes auf, in dem Moment, in dem die Nervosität ihr Maximum erreicht. Unsicherheit auf dem Markt führt zur Bildung eines divergierenden Dreiecks, dann wird die Situation entspannter, aber die Unsicherheit verschwindet nicht. Es entsteht nacheinander ein divergierendes und konvergierendes Dreieck. Die Zahl funktioniert schnell, nach dem Zusammenbruch fliegt der Preis ohne Rollback oder erneuten Test auf das Ziel oder das nächste starke Niveau nach oben oder unten. Es ist besser, beim Zusammenbruch der Kante einzusteigen und eine Stop-Order auf dem Niveau von 0,5-1% der Vermögensbewegung hinter dem nächsten Niveau zu platzieren. Gemäß den Regeln der technischen Analyse sollte Unterstützung zu Widerstand werden und umgekehrt. Ein Händler kann versuchen, auf einen erneuten Test zu warten, aber in den meisten Fällen wird es keinen erneuten Test oder einen falschen Ausbruch geben und der Preis wird scharf an die gegenüberliegende Kante eilen. Es gibt Fälle, in denen die Aufschlüsselung der Zahl nicht zu einer signifikanten Bewegung führt, der Preis ein wenig überschreitet und ein neues Dreieck bildet. Das Muster bildet sich selten in Zeiträumen oberhalb des Stundenkurses.

Merkmale verschiedener Figuren von Handelsdreiecken:

- während der Bildung der Figur nimmt das Handelsvolumen ab;

- Das Muster sollte 2 klare Kanten bilden. Der Händler sollte keinen Zweifel haben, dass dies ein Dreieck ist;

- während des Zusammenbruchs steigt das Handelsvolumen;

- Nach dem Ausbruch der Figur müssen Sie zur Bestimmung des Take-Profits die Höhe der Figur von der gestrichelten Linie verschieben.

Wie man mit dem Dreiecksmuster handelt – Arten von Dreiecksformen im Handel, Analyse auf dem Chart, was bedeutet das Muster in der technischen Analyse: https://youtu.be/KcBALNbA84k

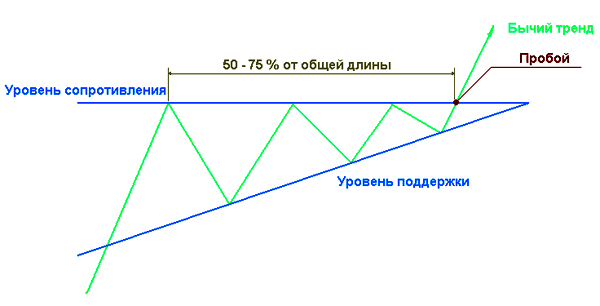

Wie man mit dem Dreiecksmuster handelt

Vor der Bildung eines Dreiecks muss es im betrachteten Zeitrahmen einen starken Trend geben. Sobald ein Trader einen Stop in der Bewegung und einen Trade bemerkt, sollte er Trendlinien zeichnen und abwarten. Nach der Identifizierung des Dreiecks sollte der Händler mit einem Zusammenbruch der Unterstützung oder des Widerstands rechnen. Obwohl viele Muster eine bevorzugte Richtung haben, sollte ein Händler keine Positionen eingehen, bevor ein klarer Ausbruch auftritt. Der Ausfall muss innerhalb eines Intervalls von nicht mehr als 75 % der Länge des Dreiecks erfolgen. Wenn sich in dieser Zeit nichts geändert hat, wird die Figur nicht in Arbeit genommen. Beachten Sie bei der Suche nach einem geeigneten Modell:

- Dreiecke können nur mit volatilen Vermögenswerten gehandelt werden. Wenn das Instrument die meiste Zeit gehandelt wird, erscheinen Dreiecke häufig und ihr Zusammenbruch führt nicht zu einer Richtungsbewegung;

- es ist besser, Einkäufe zu tätigen, wenn der Widerstand des aufsteigenden Dreiecks gebrochen ist;

- es ist besser zu verkaufen, nachdem die Unterstützung des absteigenden Dreiecks durchbrochen wurde;

- symmetrische Muster für den Handel in Penetrationsrichtung;

- Dreieck erweitern oder überspringen oder gegen den Trend gehen;

- Die Aufschlüsselung kann sich als falsch herausstellen, daher wird empfohlen, nicht sofort einzusteigen, sondern auf ein Rollback und einen erneuten Test der Trendlinie zu warten. Dies ist eine konservativere Option. Es ist zu beachten, dass es möglicherweise kein Rollback gibt, dann geht der Deal verloren. Jeder wählt die Option, die seiner Risikobereitschaft am besten entspricht;

- jede nachfolgende Bewegung erfolgt mit einer kleineren Amplitude. Dies sollte durch einen Oszillator bestätigt werden – MACD, RSI oder Stochastik. Wenn eine Divergenz auftritt (die Tiefs fallen und die Spitzen des Indikators wachsen), sollte man mit einem Anstieg der Notierungen rechnen;

- Nachdem Sie die Stop-Position eingegeben haben, müssen Sie sie zuerst setzen und dann den Take-Profit festlegen. Manchmal sind die Bewegungen scharf und der Händler kann einen großen Verlust erleiden, ohne überhaupt Zeit zu haben, in das Geschäft einzutreten;

- In der klassischen technischen Analyse wird empfohlen, den Anschlag über den gegenüberliegenden Rand der Figur hinaus zu setzen. In diesem Fall besteht die minimale Gefahr, dass die Stop-Order getroffen wird und der Preis in die entgegengesetzte Richtung geht. Gleichzeitig ist das Chance-Risiko-Verhältnis unzureichend, daher wird empfohlen, einen Stopp näher hinter der ersten Unterstützung oder dem ersten Widerstand innerhalb des Dreiecks zu platzieren. Er sollte nicht zu nah dran sein, um bei einem möglichen Einstufungstest niedergeschlagen zu werden. Sie können den Eingang in zwei Teilen betrachten. Der erste ist „für den Zusammenbruch“, und der zweite ist nach dem Testen des Levels;

- Wenn sich nach einer starken Bewegung ein sehr kleines Dreieck bildet, können Sie versuchen, länger zu sitzen, mindestens die Hälfte der vorherigen Bewegung. Eine solche Figur wird Wimpel genannt. Zum Beispiel macht der Preis eine Impulsbewegung von 1000 p, und dann wird ein Dreieck von 100 p gebildet, höchstwahrscheinlich wird der Preis mindestens weitere 500 p machen;

- In der klassischen technischen Analyse wird angenommen, dass der Preis eine Strecke zurücklegt, die der Höhe des Dreiecks entspricht, das vom Ausbruchspunkt verschoben wird. In der Praxis stößt der Preis oft früher auf Widerstand, in der Nähe von vergangenen Extremen;

- Einige Händler platzieren keinen Take, sondern verwenden einen Trailing Stop, die Order folgt dem Markt.

Handelsfehler, Risiken

Beim Trading müssen Sie sich an ein striktes Risikomanagement halten. Sie sollten keine Modelle mit wenig Potenzial für die Arbeit in einem Zeitrahmen von weniger als einer Stunde nehmen. Es gibt viel Rauschen in kleinen Zeiträumen, und nachdem die Kante des Dreiecks durchbrochen wurde, gibt es keinen stabilen Trend, der Preis kehrt um und schlägt den Stopp aus. Es ist nicht notwendig, unzureichend klare Modelle, Dreiecke, in die Arbeit aufzunehmen, bei denen kein klares Verständnis dafür besteht, wo der Stopp gesetzt und der Gewinn gedeckt werden soll. Oft wartet ein Trader auf eine gemessene Bewegung in einer Figur, ohne darauf zu achten, dass starke Widerstände oder Unterstützungen auf dem Weg sind. Es wird ein Fehler sein, zu versuchen, die weitere Entwicklung des Trends ohne Bestätigung vorherzusagen. Ein Trader steigt in ein langes aufsteigendes Dreiecksmuster ein, bis der Widerstand gebrochen wird, und wenn die Unterstützung gebrochen wird, steigt er nicht mit einer Stop-Order aus.