It gebrûk fan in trijehoeksfiguer yn ‘e hannel, hoe’t jo in patroan hannelje, hokker soarten trijehoeken op charts wurde analysearre yn technyske analyze.Yn technyske analyze binne d’r ienfâldige, mar effektive sifers dy’t wurde brûkt troch sawol begjinners as professionals. Ien fan dizze foarmen is in trijehoek. As in hanneler krijt haltes tiid nei tiid, is it wurdich besykje te finen in trijehoek, 95% it sil fûn wurde. Dêrnei is it dúdlik dat op it wurktiidframe in flat in hannel is tusken ferset en stipe. It uterlik fan in trijehoek jout oan ûnwissichheid yn ‘e merk. De figuer kin sprekke sawol oer de fuortsetting fan ‘e rjochtingsbeweging yn deselde rjochting, en oer de trendferoaring. It is oan te rieden om net te hanneljen binnen de grinzen fan ‘e trijehoek; nei har identifikaasje moatte jo wachtsje op in ynbraak en in deal iepenje yn ‘e rjochting fan’ e trend. Hannelje op trijehoeken fereasket ûnderfining, jo moatte in protte nuânses yn gedachten hâlde.

- Wat is in trijehoek yn hannel, tapassing yn technyske analyze

- Soarten trijehoeken yn hannel – analyze op charts

- Ôfnimmende trijehoek op de kaart

- oprinnende trijehoek

- Symmetrysk (gelykbendich) trijehoek

- Útwreidzjen trijehoek op charts

- Diamant

- Skaaimerken fan ferskate sifers fan hannel trijehoeken:

- Hoe hannelje op it trijehoekpatroan

- Trading flaters, risiko’s

Wat is in trijehoek yn hannel, tapassing yn technyske analyze

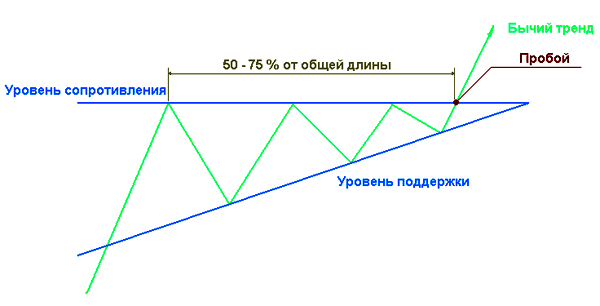

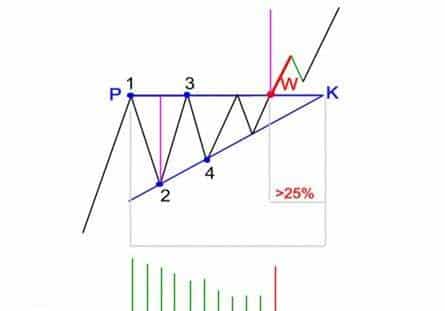

De hannelstrategy foar trijehoeken is de ienfâldichste en meast rendabele, mar ûnder foarbehâld fan ‘e seleksje fan in gaadlik fermogen en it ferfoljen fan’ e betingsten fan ‘e strategy. De trijehoek is in manifestaasje fan ‘e striid tusken keapers en ferkeapers, de hanneler observearret soarchfâldich en docht mei oan’ e sterke kant. As dit patroan foarkomt, wurdt de priis yn in smel berik foarme troch twa trendlinen. Om te plotjen hawwe jo 4 punten nedich – 2 hichten en 2 leechten, trendlinen folgje se. Dêrnei moatte jo wachtsje op in oar ekstremum om it model te befêstigjen. D’r kinne noch 3 of 4 ekstreme punten wêze, wêrnei’t de priis yn ‘e figuer bounces. As der mear extremums binne, dan wurdt it figuer “degenerearre” en hat gjin krêft. Yn ‘e klassike teory moat de priis net letter as ⅔ fan’ e tiid yn ‘e trijehoek trochbrekke troch it berik.

Soarten trijehoeken yn hannel – analyze op charts

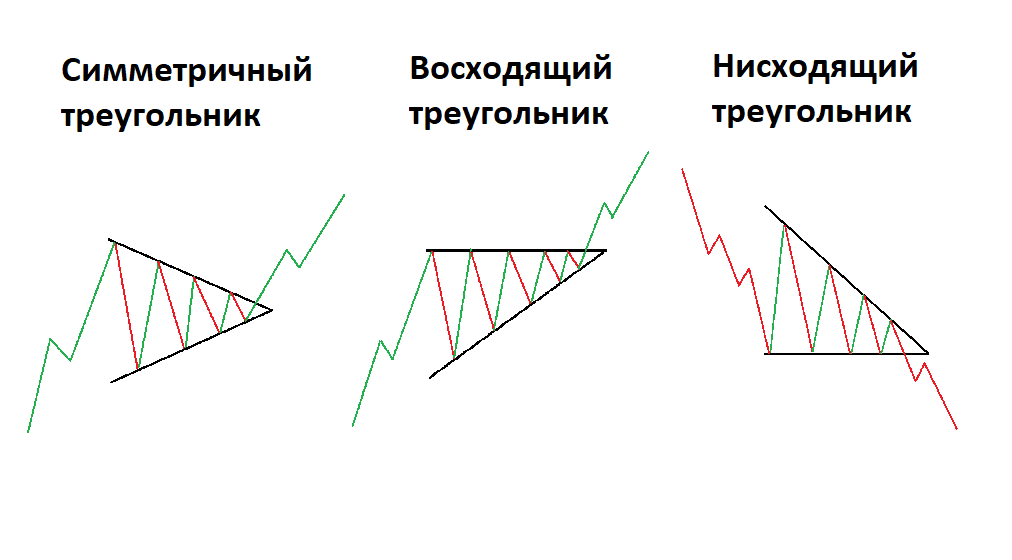

D’r binne ferskate soarten trijehoeken, se kinne konvergerjend en divergerend wêze, delgeande en opkommende, symmetryske, konvergerjende en divergerjende trijehoek foarmet in diamantfiguer.

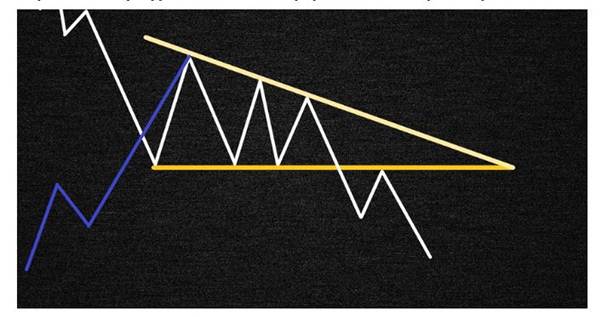

Ôfnimmende trijehoek op de kaart

Dit is in smel patroan, de leechten binne op itselde nivo, in horizontale line kin wurde tekene, en de hichten falle. It komt faak foar op in bearish trend (de priis foel foar it figuer), mar net needsaaklik. Yn ‘e measte gefallen brekt it ôf, mar as it brekt, kin in uptrend begjinne. Fallende hichten sprekke fan ‘e krêft fan’ e bearen, de keapers hawwe allinich genôch krêft om de stipe te hâlden.

As se dochs krêft sammelje om in nij heech te setten, kin dit ek oanjaan op it ûntstean fan in sterke keaper dy’t it machtsbalâns kin feroarje.

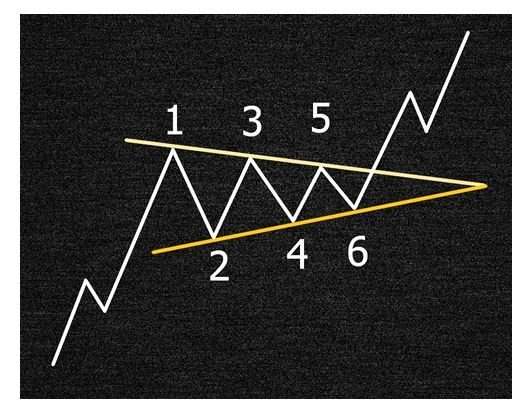

oprinnende trijehoek

It tsjinoerstelde patroan, de hichten binne sawat op itselde nivo, jo kinne in horizontale line of in trendline tekenje yn in lichte hoeke. Eltse folgjende minimum wurdt foarme op in heger nivo, de bears hawwe genôch krêft allinnich te befetsje de bollen. Yn ‘e measte gefallen jout it de fuortsetting fan’ e uptrend oan, mar as it brekt, kin it it begjin wurde fan in sterke downtrend.

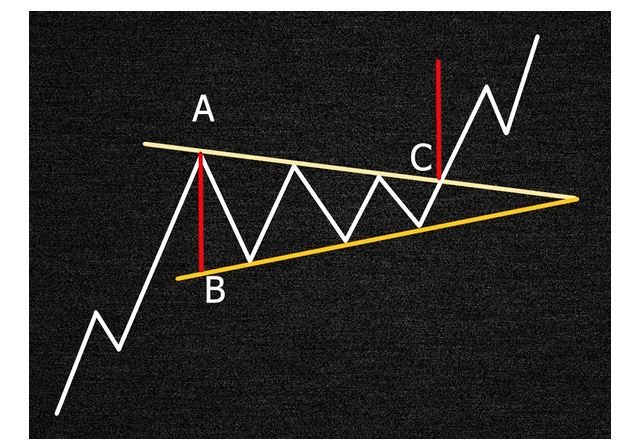

Symmetrysk (gelykbendich) trijehoek

In dreger patroan om te hanneljen, fergelike mei in opkommende en delgeande trijehoek. De stipe- en fersetlinen binne yn in hoeke. Break kin foarkomme yn elke rjochting. De figuer sprekt oer de gelikense sterkte fan sawol keapers as ferkeapers. Op in deistige as wyklikse grafyk kin in patroan oer ferskate wiken of moannen foarmje. De partijen sammelje krêft, fierdere beweging belooft sterk te wêzen. Yn klassike technyske analyze is it oan te rieden om it figuer te hanneljen yn ‘e rjochting fan’ e foarige trend.

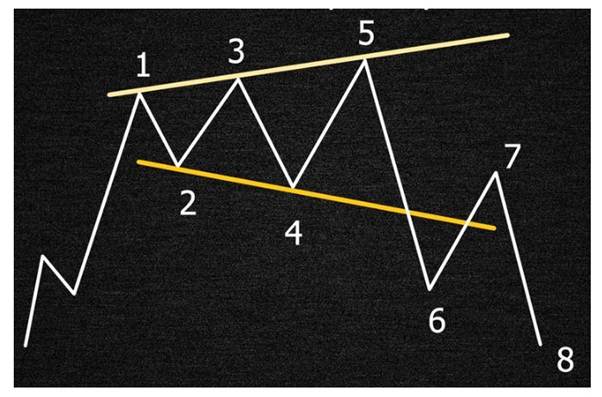

Útwreidzjen trijehoek op charts

It dreechste patroan om te hanneljen, de hichten steane op en de leechten falle. Nei de folgjende ôfbraak fan it ekstremum folget in omkearde beweging krekt sa fluch, volatiliteit groeit, stops wurde delslein. Gjin fan ‘e partijen hat in dúdlik foardiel, it is oan te rieden net te hanneljen it figuer, ferwachtsje mear dúdlike sinjalen. Troch de tanimming fan volatiliteit is it net oan te rieden om it breakout-patroan te hanneljen. Jo kinne tekenje de bisector fan ‘e trijehoek, beskôgje lang boppe de line, en koart ûnder. It doel sil in delgeande of opkommende trendline wêze. It model is faker oan ‘e boppekant fan’ e merk, it kin de mislearre ynspanningen fan ‘e bollen oanjaan om quotes te ferheegjen. As it ferskynt, is it wurdich te meitsjen foar in drege omkearing. In divergerjende trijehoek is faker op ‘e merk as in konvergerjende. It sinjaal om de figuer út te gean sil in ferdieling wêze fan ien fan ‘e rigels, werom wêrnei’t de priis boppe de bisektor gean kin. Yn ‘e takomst ferwachtet de hanneler de fuortsetting fan’ e beweging yn ‘e rjochting fan’ e ôfbraak.

Diamant

Omkearingsfiguer, formaasjes fan in divergerjende en konvergerjende trijehoek. Komt foar oan ‘e boppe- of ûnderkant fan’ e merk, op it momint dat nervositeit har maksimum berikt. Unwissichheid yn ‘e merk liedt ta de foarming fan in divergerjende trijehoek, dan wurdt de situaasje minder spannend, mar de ûnwissichheid ferdwynt net. In divergerjende en konvergerjende trijehoek wurdt efterinoar foarme. It figuer wurket fluch, nei de ferdieling fljocht de priis omheech of omleech sûnder in rollback of retest nei it doel of it tichtstbyste sterke nivo. It is better om op ‘e ôfbraak fan’ e râne yn te gean, in stoporder pleatse op it nivo fan 0,5-1% fan ‘e assetbeweging, efter it tichtste nivo. Neffens de regels fan technyske analyze moat stipe wjerstân wurde en oarsom. In hanneler kin besykje te wachtsjen op in retest, mar yn ‘e measte gefallen sil d’r gjin retest of in falske útbrekken wêze en de priis sil skerp nei de tsjinoerstelde râne rinne. D’r binne gefallen as de ferdieling fan ‘e figuer net liedt ta in wichtige beweging, de priis giet in bytsje troch en foarmet in nije trijehoek. It patroan komt selden foar op perioaden boppe de oere.

Skaaimerken fan ferskate sifers fan hannel trijehoeken:

- tidens de foarming fan ‘e figuer nimt it hannelsvolume ôf;

- it patroan moat foarmje 2 dúdlike rânen. De hanneler moat gjin twifel hawwe dat dit in trijehoek is;

- tidens de ôfbraak nimt it hannelsvolume ta;

- nei it útbrekken fan ‘e figuer, om de winst te bepalen, moatte jo de hichte fan’ e figuer útstelle fan ‘e brutsen line.

Hoe kinne jo it trijehoekpatroan hannelje – soarten trijehoekfoarmen yn hannel, analyze op ‘e kaart, wat betsjut it patroan yn technyske analyze: https://youtu.be/KcBALNbA84k

Hoe hannelje op it trijehoekpatroan

Foar de foarming fan in trijehoek moat d’r in sterke trend wêze op ‘e beskôge tiidframe. Sadree’t in hanneler in stop yn ‘e beweging en in hannel fernimt, moat hy trendlinen tekenje en wachtsje. Nei it identifisearjen fan de trijehoek moat de hanneler in ferdieling fan stipe of ferset ferwachtsje. Hoewol in protte patroanen in foarkommende rjochting hawwe, moat in hanneler gjin posysjes ynfiere foardat in dúdlike breakout optreedt. Ofdieling moat plakfine binnen in ynterval fan net mear as 75% fan ‘e lingte fan’ e trijehoek. As yn dizze tiid neat feroare is, wurdt it figuer net yn wurk nommen. As jo nei in gaadlik model sykje, hâld dan yn gedachten:

- Trijehoeken kinne allinnich wurde ferhannele op flechtich aktiva. As it ynstrumint it measte fan ‘e tiid hannelet, ferskine trijehoeken faak en har ôfbraak liedt net ta in rjochtingsbeweging;

- it is better om oankeapen te meitsjen as it ferset fan ‘e opkommende trijehoek is brutsen;

- it is better om te ferkeapjen nei it brekken troch de stipe fan ‘e delgeande trijehoek;

- symmetryske patroanen om te hanneljen yn ‘e rjochting fan penetraasje;

- útwreidzjen trijehoek of skip, of gean tsjin de trend;

- de ôfbraak kin falsk wurde, dus it is oan te rieden om net fuortendaliks yn te gean, mar wachtsje op in weromdraaie en in opnij test fan ‘e trendline. Dit is in mear konservative opsje. It moat betocht wurde dat d’r miskien gjin weromdraaie is, dan sil de deal ferlern gean. Elkenien kiest de opsje dy’t it bêste by har risiko-appetit past;

- elke folgjende beweging komt foar mei in lytsere amplitude. Dit moat wurde befêstige troch in oscillator – MACD, RSI of stochastic. As in diverginsje optreedt (de leechten falle, en de peaks op ‘e yndikator groeie), moat men in ferheging fan quotes ferwachtsje;

- nei it ynfieren fan de halte posysje, Jo moatte sette it earst, en dan set de take winst. Soms binne de bewegingen skerp en kin de hanneler in grut ferlies krije sûnder sels tiid te hawwen om de deal yn te gean;

- yn klassike technyske analyze, stop wurdt oanrikkemandearre om te setten bûten de tsjinoerstelde râne fan de figuer. Yn dit gefal is d’r minimaal gefaar dat de stoporder rekke wurdt, en de priis sil yn ‘e tsjinoerstelde rjochting gean. Tagelyk is it risiko-beleanningsferhâlding net genôch, dêrom is it oan te rieden om in stop tichterby te pleatsen, efter de earste stipe of ferset binnen de trijehoek. Hy moat net te tichtby wêze om yn in mooglike nivotest del te slaan. Jo kinne beskôgje de yngong yn twa dielen. De earste is “foar ôfbraak”, en de twadde is nei it testen fan it nivo;

- as nei in sterke beweging in hiel lyts trijehoeke wurdt foarme, dan kinne jo besykje langer te sitten, op syn minst de helte fan ‘e foarige beweging. Sa’n figuer wurdt in wimpel neamd. Bygelyks, de priis makket in ympulsbeweging fan 1000 p, en dan wurdt in trijehoek fan 100 p foarme, nei alle gedachten sil de priis op syn minst in oare 500 p meitsje;

- yn klassike technyske analyze, wurdt leaud dat de priis reizget in ôfstân gelyk oan ‘e hichte fan’ e trijehoek, dat wurdt útsteld út it breakout punt. Yn ‘e praktyk komt de priis faaks earder tsjin ferset, tichtby ferline ekstremen;

- guon hannelers net sette in take, mar brûke in slepende stop, de oarder beweecht nei de merk.

Trading flaters, risiko’s

By it hanneljen moatte jo strikt risikobehear hâlde. Jo moatte gjin modellen nimme mei in lyts potensjeel foar wurk op tiidframes fan minder dan in oere. D’r is in soad lûd op lytse tiidframes, en nei it brekken fan ‘e râne fan’ e trijehoek, is d’r gjin stabile trend, de priis keart en slacht de halte út. It is net nedich om te nimmen yn wurk net genôch dúdlike modellen, trijehoeken, dêr’t der gjin dúdlik begryp fan wêr’t te setten de halte en wêr te dekken de winst. Faak in hanneler wachtet op in mjitten beweging yn in figuer, net beteljen omtinken oan it feit dat der sterke wjerstân of stipet op ‘e wei. It sil in flater wêze om te besykjen om de fierdere ûntwikkeling fan ‘e trend sûnder befêstiging te foarsizzen. In hanneler giet lang op in oprinnend trijehoek patroan oant ferset wurdt brutsen, en doe’t stipe wurdt brutsen, hy komt net út op in stop oarder.