ٹریڈنگ میں مثلث کے اعداد و شمار کا استعمال، پیٹرن کی تجارت کیسے کی جائے، تکنیکی تجزیہ میں چارٹس پر کس قسم کے مثلث کا تجزیہ کیا جاتا ہے۔تکنیکی تجزیہ میں، سادہ لیکن موثر اعداد و شمار ہیں جو ابتدائی اور پیشہ ور افراد دونوں استعمال کرتے ہیں۔ ان شکلوں میں سے ایک مثلث ہے۔ اگر کسی تاجر کو وقت کے بعد روکا جاتا ہے، تو یہ ایک مثلث تلاش کرنے کے قابل ہے، 95٪ یہ مل جائے گا۔ اس کے بعد، یہ واضح ہے کہ ورکنگ ٹائم فریم پر، ایک فلیٹ مزاحمت اور حمایت کے درمیان تجارت ہے۔ مثلث کی ظاہری شکل مارکیٹ میں غیر یقینی صورتحال کی نشاندہی کرتی ہے۔ اعداد و شمار ایک ہی سمت میں دشاتمک حرکت کے تسلسل اور رجحان کی تبدیلی کے بارے میں دونوں بات کر سکتے ہیں۔ مثلث کی حدود کے اندر تجارت نہ کرنے کی سفارش کی جاتی ہے؛ اس کی شناخت کے بعد، آپ کو خرابی کا انتظار کرنا چاہیے اور رجحان کی سمت میں سودا کھولنا چاہیے۔ مثلث پر تجارت کے لیے تجربے کی ضرورت ہوتی ہے، آپ کو بہت سی باریکیوں کو ذہن میں رکھنے کی ضرورت ہے۔

ٹریڈنگ میں ایک مثلث کیا ہے، تکنیکی تجزیہ میں اطلاق

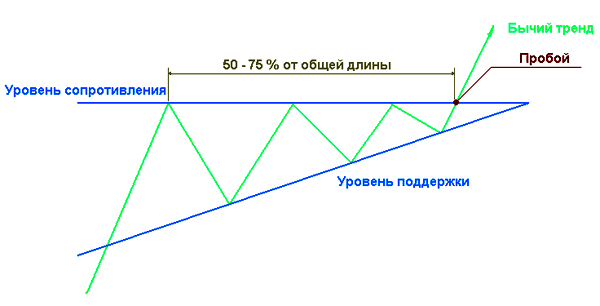

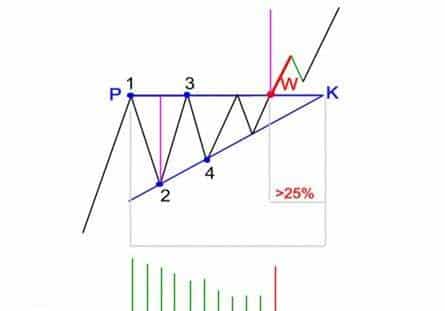

مثلث تجارتی حکمت عملی سب سے آسان اور سب سے زیادہ منافع بخش ہے، لیکن ایک مناسب اثاثہ کے انتخاب اور حکمت عملی کی شرائط کی تکمیل سے مشروط ہے۔ مثلث خریداروں اور فروخت کنندگان کے درمیان جدوجہد کا مظہر ہے، تاجر بغور مشاہدہ کرتا ہے اور مضبوط فریق میں شامل ہوتا ہے۔ جب یہ پیٹرن ہوتا ہے، تو قیمت کو ایک تنگ رینج میں بند کر دیا جاتا ہے جو دو ٹرینڈ لائنوں سے بنتی ہے۔ پلاٹ کرنے کے لیے، آپ کو 4 پوائنٹس کی ضرورت ہے – 2 اونچائی اور 2 نیچی، ٹرینڈ لائنز ان کی پیروی کریں۔ اس کے بعد، آپ کو ماڈل کی تصدیق کے لیے ایک اور انتہا کا انتظار کرنا ہوگا۔ 3 یا 4 مزید انتہائی پوائنٹس ہو سکتے ہیں، جس کے بعد فیگر کے اندر قیمت اچھال جاتی ہے۔ اگر زیادہ انتہا پسند ہیں، تو اعداد و شمار “ڈیجنریٹ” ہو جاتا ہے اور کوئی طاقت نہیں ہے. کلاسیکی نظریہ میں، قیمت کو مثلث میں گزارے گئے وقت کے ⅔ سے زیادہ بعد میں نہیں ہونا چاہیے۔

ٹریڈنگ میں مثلث کی اقسام – چارٹس پر تجزیہ

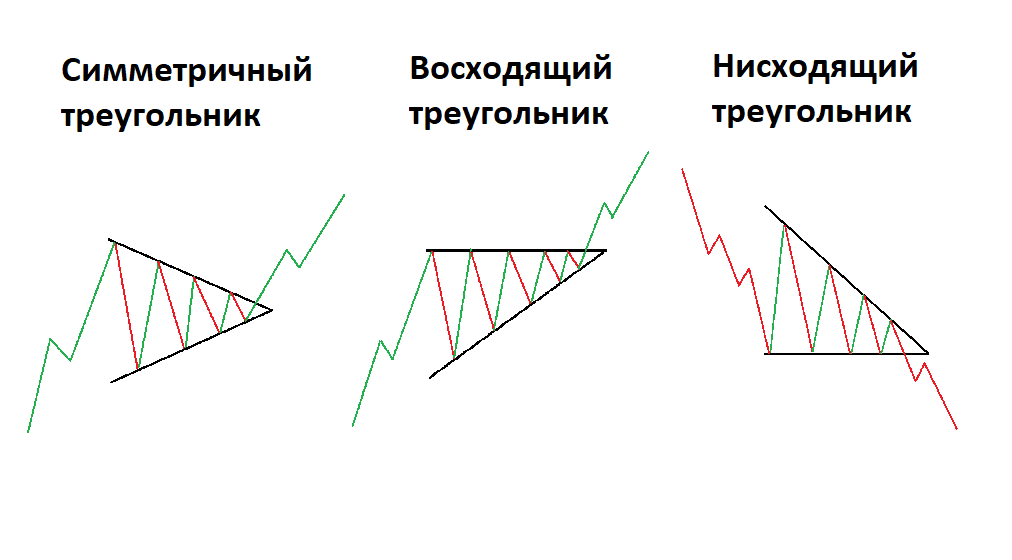

مثلث کی کئی قسمیں ہیں، وہ متضاد اور منحرف ہو سکتے ہیں، نزولی اور چڑھتے ہوئے، ہم آہنگ، متغیر اور موڑ مثلث ہیرے کی شکل بناتے ہیں۔

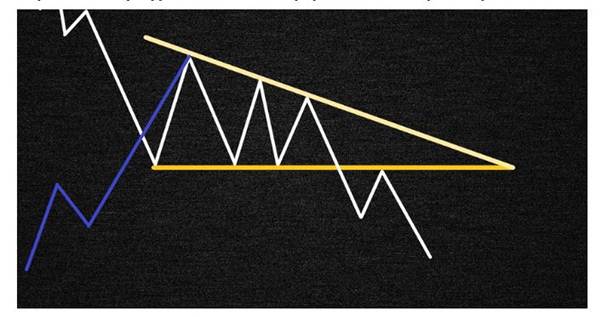

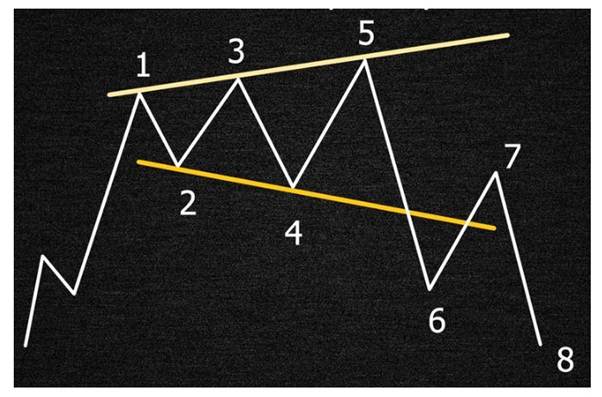

چارٹ پر نزولی مثلث

یہ ایک تنگ کرنے والا نمونہ ہے، نیچیں ایک ہی سطح پر ہیں، ایک افقی لکیر کھینچی جا سکتی ہے، اور اونچائیاں گر رہی ہیں۔ یہ اکثر مندی کے رجحان پر ہوتا ہے (قیمت اعداد و شمار سے پہلے گر گئی)، لیکن ضروری نہیں۔ زیادہ تر صورتوں میں، یہ ٹوٹ جاتا ہے، لیکن اگر یہ ٹوٹ جاتا ہے، تو اوپر کا رجحان شروع ہو سکتا ہے۔ اونچائی کا گرنا ریچھوں کی طاقت کا اظہار کرتا ہے، خریداروں کے پاس صرف اتنی طاقت ہوتی ہے کہ وہ سہارا پکڑ سکے۔

اگر وہ اس کے باوجود نئی بلندی طے کرنے کے لیے طاقت جمع کرتے ہیں، تو یہ طاقت کے توازن کو تبدیل کرنے کے قابل ایک مضبوط خریدار کے ابھرنے کی بھی نشاندہی کر سکتا ہے۔

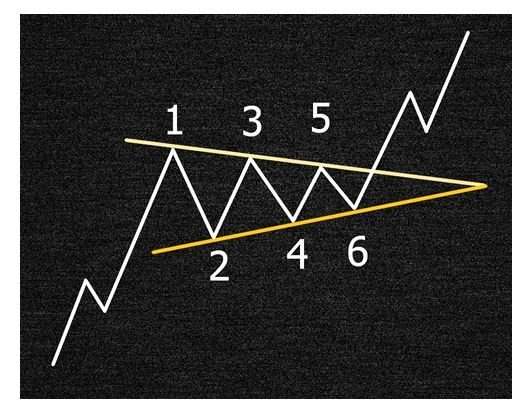

چڑھتی ہوئی مثلث

مخالف پیٹرن، اونچائیاں تقریباً ایک ہی سطح پر ہیں، آپ ہلکے زاویے پر افقی لکیر یا ٹرینڈ لائن کھینچ سکتے ہیں۔ ہر اگلی کم از کم ایک اعلی سطح پر بنتی ہے، ریچھوں کے پاس صرف بیلوں کو رکھنے کے لیے کافی طاقت ہوتی ہے۔ زیادہ تر معاملات میں، یہ اپ ٹرینڈ کے تسلسل کی نشاندہی کرتا ہے، لیکن اگر یہ ٹوٹ جاتا ہے، تو یہ ایک مضبوط نیچے کے رجحان کا آغاز بن سکتا ہے۔

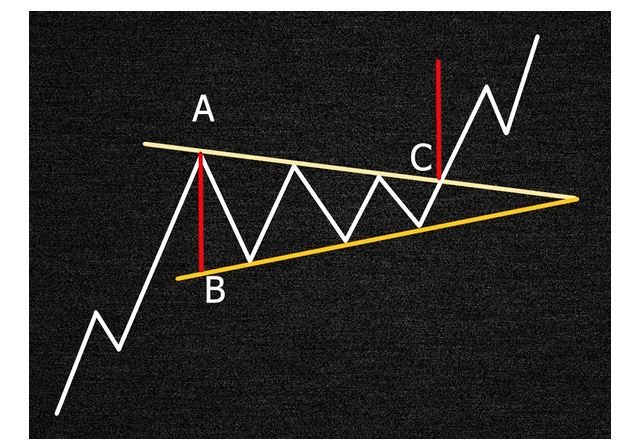

سڈول (آسوسیلس) مثلث

صعودی اور نزول مثلث کے مقابلے تجارت کے لیے زیادہ مشکل نمونہ۔ سپورٹ اور ریزسٹنس لائنز ایک زاویہ پر ہیں۔ خرابی کسی بھی سمت میں ہوسکتی ہے۔ اعداد و شمار خریداروں اور فروخت کنندگان دونوں کی مساوی طاقت کی بات کرتا ہے۔ روزانہ یا ہفتہ وار چارٹ پر، ایک پیٹرن کئی ہفتوں یا مہینوں میں بن سکتا ہے۔ جماعتیں طاقت جمع کر رہی ہیں، مزید تحریک مضبوط ہونے کا وعدہ کرتی ہے۔ کلاسیکی تکنیکی تجزیہ میں، پچھلے رجحان کی سمت میں اعداد و شمار کی تجارت کرنے کی سفارش کی جاتی ہے۔

چارٹس پر مثلث کو پھیلانا

تجارت کا سب سے مشکل نمونہ، اونچائیاں بڑھ رہی ہیں اور نشیب گر رہے ہیں۔ ایکسٹریمم کی اگلی خرابی کے بعد، ایک الٹی حرکت جتنی تیزی سے ہوتی ہے، اتار چڑھاؤ بڑھتا ہے، رک جاتا ہے۔ فریقین میں سے کسی کو بھی واضح فائدہ نہیں ہے، یہ سفارش کی جاتی ہے کہ اعداد و شمار کی تجارت نہ کریں، مزید واضح اشاروں کی توقع کریں۔ اتار چڑھاؤ میں اضافے کی وجہ سے، بریک آؤٹ پیٹرن کو تجارت کرنے کی سفارش نہیں کی جاتی ہے۔ آپ مثلث کے دو سیکٹر کو کھینچ سکتے ہیں، لکیر کے اوپر لمبی اور نیچے مختصر پر غور کر سکتے ہیں۔ ہدف ایک نزول یا چڑھتا ہوا ٹرینڈ لائن ہو گا۔ ماڈل مارکیٹ کے اوپری حصے میں زیادہ عام ہے، یہ قیمتیں بڑھانے کے لیے بیلوں کی ناکام کوششوں کی نشاندہی کر سکتا ہے۔ جب یہ ظاہر ہوتا ہے، یہ ایک آسنن الٹ کے لئے تیاری کے قابل ہے. مارکیٹ میں بدلنے والی مثلث کے مقابلے میں ایک مختلف مثلث زیادہ عام ہے۔ اعداد و شمار سے باہر نکلنے کا اشارہ لائنوں میں سے ایک کا ٹوٹنا ہوگا، واپسی جس کے بعد قیمت بائسیکٹر سے اوپر جا سکتی ہے۔ مستقبل میں، تاجر بریک ڈاؤن کی سمت میں تحریک کے تسلسل کی توقع رکھتا ہے۔

ہیرا

معکوس شکل، ایک متغیر اور متغیر مثلث کی تشکیل۔ مارکیٹ کے اوپر یا نیچے، اس وقت ہوتا ہے جب گھبراہٹ اپنی زیادہ سے زیادہ حد تک پہنچ جاتی ہے۔ مارکیٹ میں غیر یقینی صورتحال ایک مختلف مثلث کی تشکیل کا باعث بنتی ہے، پھر صورتحال کم کشیدہ ہو جاتی ہے، لیکن غیر یقینی صورتحال ختم نہیں ہوتی۔ یکے بعد دیگرے ایک منحرف اور بدلتی ہوئی مثلث بنتی ہے۔ اعداد و شمار تیزی سے کام کرتا ہے، خرابی کے بعد، قیمت بغیر کسی رول بیک کے اوپر یا نیچے اڑتی ہے یا ہدف یا قریب ترین مضبوط سطح پر دوبارہ ٹیسٹ کرتی ہے۔ کنارے کے ٹوٹنے پر داخل ہونا بہتر ہے، قریب ترین سطح کے پیچھے، اثاثہ کی نقل و حرکت کے 0.5-1% کی سطح پر اسٹاپ آرڈر دیں۔ تکنیکی تجزیہ کے اصولوں کے مطابق، سپورٹ کو مزاحمت بننا چاہیے اور اس کے برعکس۔ ایک تاجر دوبارہ ٹیسٹ کا انتظار کرنے کی کوشش کر سکتا ہے، لیکن زیادہ تر معاملات میں دوبارہ ٹیسٹ یا غلط بریک آؤٹ نہیں ہوگا اور قیمت تیزی سے مخالف کنارے پر پہنچ جائے گی۔ ایسے معاملات ہوتے ہیں جب اعداد و شمار کی خرابی ایک اہم تحریک کی قیادت نہیں کرتی ہے، قیمت تھوڑی گزر جاتی ہے اور ایک نیا مثلث بناتی ہے. پیٹرن شاذ و نادر ہی گھنٹہ سے اوپر کے ادوار پر بنتا ہے۔

تجارتی مثلث کے مختلف اعداد و شمار کی خصوصیات:

- اعداد و شمار کی تشکیل کے دوران، تجارتی حجم کم ہو جاتا ہے؛

- پیٹرن کو 2 واضح کناروں کی تشکیل کرنی چاہئے۔ تاجر کو کوئی شک نہیں ہونا چاہیے کہ یہ مثلث ہے۔

- خرابی کے دوران، تجارتی حجم بڑھ جاتا ہے؛

- اعداد و شمار کے بریک آؤٹ کے بعد، ٹیک پرافٹ کا تعین کرنے کے لیے، آپ کو ٹوٹی ہوئی لائن سے اعداد و شمار کی اونچائی کو ملتوی کرنے کی ضرورت ہے۔

مثلث پیٹرن کی تجارت کیسے کی جائے – ٹریڈنگ میں مثلث کی شکلوں کی اقسام، چارٹ پر تجزیہ، تکنیکی تجزیہ میں پیٹرن کا کیا مطلب ہے: https://youtu.be/KcBALNbA84k

مثلث پیٹرن پر تجارت کیسے کریں۔

مثلث کی تشکیل سے پہلے، سمجھے گئے ٹائم فریم پر ایک مضبوط رجحان ہونا چاہیے۔ جیسے ہی کوئی تاجر نقل و حرکت اور تجارت میں رکنے کا نوٹس لے، اسے رجحان کی لکیریں کھینچ کر انتظار کرنا چاہیے۔ مثلث کی شناخت کے بعد، تاجر کو حمایت یا مزاحمت کے ٹوٹنے کی توقع کرنی چاہیے۔ اگرچہ بہت سے پیٹرن کی ترجیحی سمت ہوتی ہے، لیکن واضح بریک آؤٹ ہونے سے پہلے تاجر کو پوزیشنز میں داخل نہیں ہونا چاہیے۔ خرابی مثلث کی لمبائی کے 75% سے زیادہ کے وقفے کے اندر ہونی چاہیے۔ اگر اس وقت کے دوران کچھ نہیں بدلا ہے، تو اعداد و شمار کو کام میں نہیں لیا جاتا ہے۔ مناسب ماڈل کی تلاش میں، ذہن میں رکھیں:

- مثلث کی تجارت صرف غیر مستحکم اثاثوں پر کی جا سکتی ہے۔ اگر آلہ زیادہ تر وقت تجارت کر رہا ہے تو، مثلث اکثر ظاہر ہوتے ہیں اور ان کے ٹوٹنے سے سمتی حرکت نہیں ہوتی ہے۔

- جب چڑھتے ہوئے مثلث کی مزاحمت ٹوٹ جائے تو خریداری کرنا بہتر ہے۔

- اترتے ہوئے مثلث کے سہارے کو توڑنے کے بعد فروخت کرنا بہتر ہے۔

- دخول کی سمت میں تجارت کرنے کے لیے سڈول پیٹرن؛

- مثلث کو بڑھانا یا چھوڑنا، یا رجحان کے خلاف جانا؛

- خرابی غلط ثابت ہو سکتی ہے، اس لیے تجویز کی جاتی ہے کہ فوری طور پر داخل نہ ہوں، بلکہ رول بیک اور ٹرینڈ لائن کے دوبارہ ٹیسٹ کا انتظار کریں۔ یہ ایک زیادہ قدامت پسند آپشن ہے۔ یہ ذہن میں رکھنا چاہئے کہ رول بیک نہیں ہوسکتا ہے، پھر سودا کھو جائے گا. ہر کوئی اس اختیار کا انتخاب کرتا ہے جو ان کی خطرے کی بھوک کے لیے بہترین ہو۔

- ہر بعد کی حرکت چھوٹے طول و عرض کے ساتھ ہوتی ہے۔ اس کی تصدیق ایک آسکیلیٹر – MACD، RSI یا اسٹاکسٹک سے ہونی چاہیے۔ اگر انحراف ہوتا ہے (نیچے گر رہے ہیں، اور اشارے کی چوٹیاں بڑھ رہی ہیں)، تو کسی کو قیمتوں میں اضافے کی توقع کرنی چاہیے؛

- اسٹاپ پوزیشن میں داخل ہونے کے بعد، آپ کو اسے پہلے رکھنا ہوگا، اور پھر ٹیک پرافٹ سیٹ کرنا ہوگا۔ بعض اوقات حرکتیں تیز ہوتی ہیں اور سودا کرنے کے لیے وقت نہ ملنے پر تاجر کو بڑا نقصان ہو سکتا ہے۔

- کلاسیکی تکنیکی تجزیہ میں، سٹاپ کو اعداد و شمار کے مخالف کنارے سے باہر سیٹ کرنے کی سفارش کی جاتی ہے۔ اس صورت میں، اس بات کا کم سے کم خطرہ ہے کہ سٹاپ آرڈر کو نقصان پہنچے گا، اور قیمت مخالف سمت میں جائے گی۔ ایک ہی وقت میں، رسک ریوارڈ کا تناسب ناکافی ہے، اس لیے یہ تجویز کی جاتی ہے کہ مثلث کے اندر پہلے سپورٹ یا مزاحمت کے پیچھے ایک اسٹاپ کو قریب رکھیں۔ اسے اتنا قریب نہیں ہونا چاہیے کہ کسی ممکنہ سطح کے امتحان میں اسے گرا دیا جائے۔ آپ دو حصوں میں داخلے پر غور کر سکتے ہیں۔ پہلا “بریک ڈاؤن کے لیے” ہے، اور دوسرا سطح کی جانچ کے بعد ہے۔

- اگر ایک مضبوط حرکت کے بعد ایک بہت ہی چھوٹا مثلث بنتا ہے، تو آپ زیادہ دیر تک بیٹھنے کی کوشش کر سکتے ہیں، کم از کم پچھلی حرکت کے نصف تک۔ ایسی شخصیت کو قلمی کہا جاتا ہے۔ مثال کے طور پر، قیمت 1000 p کی ایک تحریک پیدا کرتی ہے، اور پھر 100 p کا ایک مثلث بنتا ہے، زیادہ تر امکان ہے کہ قیمت کم از کم مزید 500 p بنائے گی۔

- کلاسیکی تکنیکی تجزیہ میں، یہ خیال کیا جاتا ہے کہ قیمت مثلث کی اونچائی کے برابر فاصلہ طے کرتی ہے، جسے بریک آؤٹ پوائنٹ سے ملتوی کیا جاتا ہے۔ عملی طور پر، قیمت اکثر ماضی کی انتہاؤں کے قریب، پہلے مزاحمت کو پورا کرتی ہے۔

- کچھ تاجر ٹیک نہیں لگاتے، لیکن ٹریلنگ اسٹاپ کا استعمال کرتے ہیں، آرڈر مارکیٹ کے بعد چلتا ہے۔

تجارتی غلطیاں، خطرات

تجارت کرتے وقت، آپ کو رسک مینجمنٹ پر سختی سے عمل کرنا چاہیے۔ آپ کو ایک گھنٹے سے کم ٹائم فریم پر کام کرنے کی بہت کم صلاحیت والے ماڈل نہیں لینے چاہئیں۔ چھوٹے ٹائم فریموں پر بہت شور ہوتا ہے، اور مثلث کے کنارے کو توڑنے کے بعد، کوئی مستحکم رجحان نہیں ہوتا ہے، قیمت الٹ جاتی ہے اور سٹاپ کو دستک دیتی ہے۔ یہ ضروری نہیں ہے کہ کام میں ناکافی طور پر واضح ماڈلز، مثلث ہوں، جہاں اس بات کی کوئی واضح سمجھ نہ ہو کہ کہاں روکنا ہے اور کہاں منافع کا احاطہ کرنا ہے۔ اکثر تاجر کسی اعداد و شمار میں ایک پیمائشی حرکت کا انتظار کرتا ہے، اس حقیقت پر دھیان نہیں دیتا کہ راستے میں سخت مزاحمت یا حمایت موجود ہے۔ بغیر تصدیق کے رجحان کی مزید ترقی کا اندازہ لگانے کی کوشش کرنا غلطی ہوگی۔ ایک تاجر چڑھتے ہوئے مثلث کے پیٹرن پر اس وقت تک چلتا ہے جب تک کہ مزاحمت ٹوٹ نہ جائے، اور جب سپورٹ ٹوٹ جائے تو وہ اسٹاپ آرڈر پر باہر نہیں نکلتا۔