Teknik analizde üçgen figürünün alım satımda kullanımı, formasyon ticareti nasıl yapılır, grafiklerde ne tür üçgenler analiz edilir.Teknik analizde hem yeni başlayanlar hem de profesyoneller tarafından kullanılan basit ama etkili rakamlar vardır. Bu şekillerden biri üçgendir. Bir tüccar defalarca durursa, bir üçgen bulmaya çalışmaya değer, %95’i bulunacaktır. Bundan sonra, çalışma zaman diliminde dairenin direnç ve destek arasında bir ticaret olduğu açıktır. Bir üçgenin görünümü piyasadaki belirsizliği gösterir. Şekil, hem yön hareketinin aynı yönde devam etmesi hem de trend değişikliği hakkında konuşabilir. Üçgenin sınırları içinde işlem yapmamanız önerilir, tanımlandıktan sonra bir kırılma beklemeli ve trend yönünde bir anlaşma açmalısınız. Üçgenler üzerinde işlem yapmak deneyim gerektirir, birçok nüansı aklınızda tutmanız gerekir.

- Ticarette üçgen nedir, teknik analizde uygulama

- Ticarette üçgen türleri – grafikler üzerinde analiz

- Grafikte azalan üçgen

- artan üçgen

- Simetrik (ikizkenar) üçgen

- Grafiklerde genişleyen üçgen

- Elmas

- Farklı ticaret üçgenlerinin figürlerinin özellikleri:

- Üçgen modelinde nasıl ticaret yapılır

- Ticaret hataları, riskler

Ticarette üçgen nedir, teknik analizde uygulama

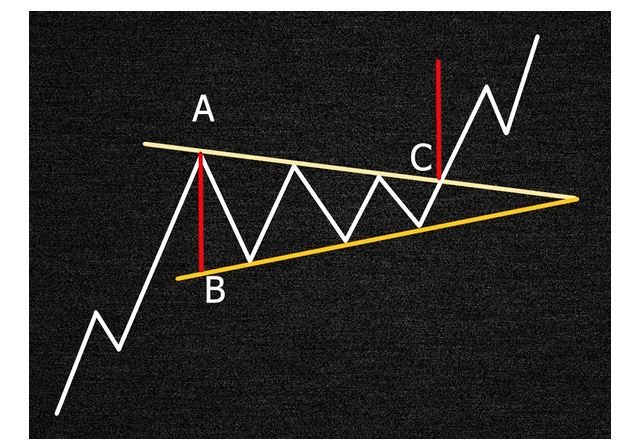

Üçgen ticaret stratejisi en basit ve en karlı olanıdır, ancak uygun bir varlığın seçimine ve stratejinin koşullarının yerine getirilmesine bağlıdır. Üçgen, alıcılar ve satıcılar arasındaki mücadelenin bir tezahürüdür, tüccar dikkatli bir şekilde gözlemler ve güçlü tarafa katılır. Bu formasyon oluştuğunda fiyat, iki trend çizgisinin oluşturduğu dar bir aralıkta kenetlenir. Çizim yapmak için 4 noktaya ihtiyacınız var – 2 yüksek ve 2 düşük, trend çizgileri onları takip ediyor. Bundan sonra, modeli doğrulamak için başka bir ekstremumun beklemeniz gerekir. 3 veya 4 uç nokta daha olabilir, bundan sonra fiyat rakamın içinde zıplar. Daha fazla ekstremum varsa, rakam “dejenere” olur ve gücü yoktur. Klasik teoride, fiyat aralığı, üçgende harcanan zamanın ⅔’sinden daha geç olmamak üzere kırmalıdır.

Ticarette üçgen türleri – grafikler üzerinde analiz

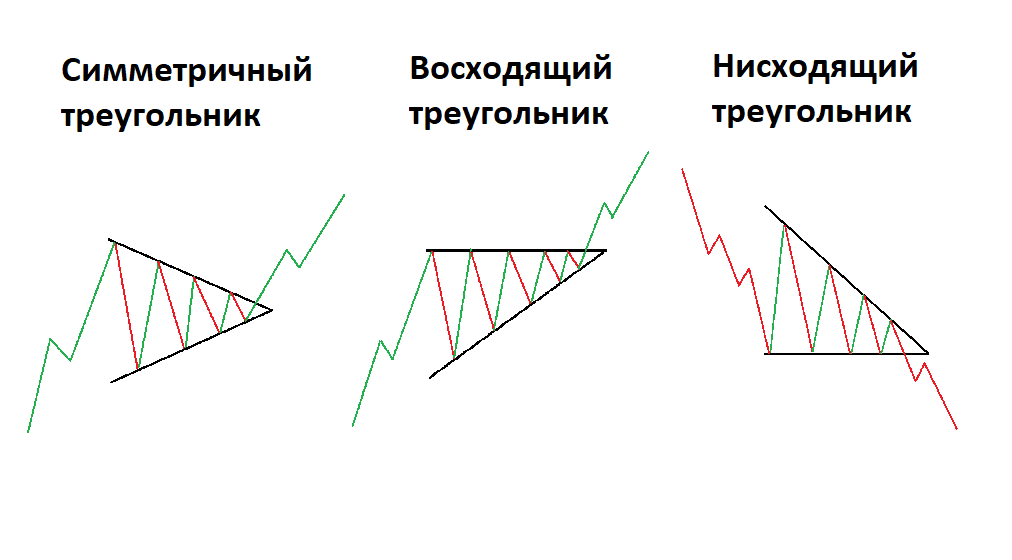

Birbirine yaklaşan ve uzaklaşan, azalan ve artan, simetrik, yakınsak ve uzaklaşan üçgen bir elmas figürü oluşturan çeşitli üçgen türleri vardır.

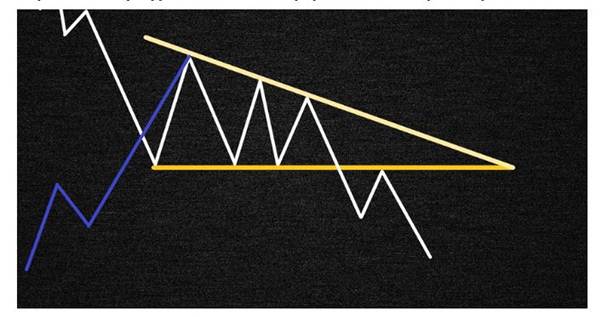

Grafikte azalan üçgen

Bu bir daralma örüntüsü, dipler aynı seviyede, yatay bir çizgi çizilebilir ve yüksekler düşüyor. Genellikle düşüş eğiliminde oluşur (fiyat rakamdan önce düştü), ancak zorunlu değildir. Çoğu durumda kırılır, ancak kırılırsa yükseliş trendi başlayabilir. Düşen zirveler, ayıların gücünden bahseder, alıcıların yalnızca desteği tutacak kadar gücü vardır.

Yine de yeni bir zirve oluşturmak için güç toplarlarsa, bu aynı zamanda güç dengesini değiştirebilecek güçlü bir alıcının ortaya çıktığını da gösterebilir.

artan üçgen

Ters desen, yüksekler yaklaşık olarak aynı seviyede, hafif bir açıyla yatay bir çizgi veya bir trend çizgisi çizebilirsiniz. Her bir sonraki düşük, daha yüksek bir seviyede oluşturulur, ayılar sadece boğaları içerecek kadar güce sahiptir. Çoğu durumda, yükseliş trendinin devamını gösterir, ancak bozulursa, güçlü bir düşüş trendinin başlangıcı olabilir.

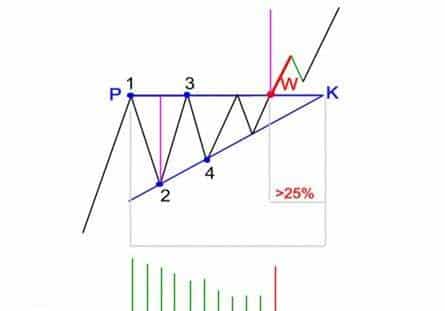

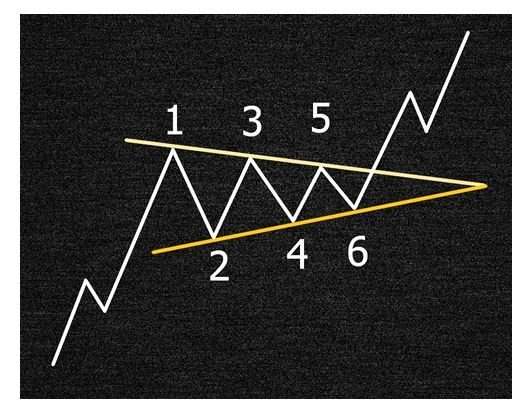

Simetrik (ikizkenar) üçgen

Yükselen ve azalan bir üçgene kıyasla ticareti daha zor bir model. Destek ve direnç çizgileri açılıdır. Bozulma herhangi bir yönde meydana gelebilir. Rakam, hem alıcıların hem de satıcıların eşit gücünden bahsediyor. Günlük veya haftalık bir grafikte, birkaç hafta veya ay boyunca bir kalıp oluşabilir. Taraflar güç topluyor, daha fazla hareket güçlü olmayı vaat ediyor. Klasik teknik analizde, rakamın önceki trend doğrultusunda işlem görmesi önerilir.

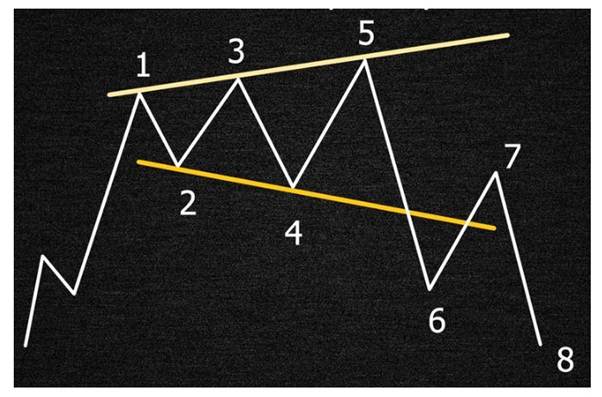

Grafiklerde genişleyen üçgen

Ticareti en zor model, yüksekler yükseliyor ve alçaklar düşüyor. Ekstremumun bir sonraki arızasından sonra, aynı hızla ters bir hareket izler, oynaklık artar, duraklar yıkılır. Tarafların hiçbirinin net bir avantajı yoktur, rakamı takas etmemeniz, daha net sinyaller beklemeniz önerilir. Volatilitedeki artış nedeniyle, koparma modelinde işlem yapılması önerilmez. Üçgenin bisektörünü çizebilir, çizginin üzerinde uzun ve aşağıda kısa olarak düşünebilirsiniz. Hedef, azalan veya yükselen bir trend çizgisi olacaktır. Model, piyasanın tepesinde daha yaygındır, boğaların kotasyon yükseltmek için başarısız çabalarını gösterebilir. Göründüğünde, yakın bir geri dönüş için hazırlanmaya değer. Uzaklaşan bir üçgen, piyasada yakınsayan bir üçgenden daha yaygındır. Şekilden çıkma sinyali, hatlardan birinin bozulması olacaktır. sonra fiyat bisektörün üzerine çıkabilir. Gelecekte tüccar, hareketin kırılma yönünde devam etmesini bekliyor.

Elmas

Ters şekil, uzaklaşan ve yakınlaşan bir üçgenin oluşumları. Gerginliğin maksimuma ulaştığı anda, piyasanın üstünde veya altında oluşur. Piyasadaki belirsizlik, ayrışan bir üçgenin oluşmasına neden oluyor, sonra durum daha az gerginleşiyor, ancak belirsizlik ortadan kalkmıyor. Arka arkaya bir uzaklaşan ve yakınlaşan bir üçgen oluşur. Rakam hızlı bir şekilde çalışır, arızadan sonra fiyat, hedefe veya en yakın güçlü seviyeye geri dönüş veya yeniden test olmadan yukarı veya aşağı uçar. Kenarın kırılımına girmek, en yakın seviyenin gerisinde, varlık hareketinin% 0,5-1’i seviyesinde bir durdurma emri vermek daha iyidir. Teknik analiz kurallarına göre, destek direnç haline gelmelidir ve bunun tersi de geçerlidir. Bir tüccar yeniden test için beklemeyi deneyebilir, ancak çoğu durumda yeniden test veya yanlış bir kırılma olmayacak ve fiyat keskin bir şekilde karşı kenara fırlayacaktır. Rakamın bozulmasının önemli bir harekete yol açmadığı, fiyatın biraz geçtiği ve yeni bir üçgen oluşturduğu durumlar vardır. Model, saatin üzerindeki periyotlarda nadiren oluşur.

Farklı ticaret üçgenlerinin figürlerinin özellikleri:

- rakamın oluşumu sırasında işlem hacmi azalır;

- desen 2 net kenar oluşturmalıdır. Tüccar bunun bir üçgen olduğundan şüphe duymamalıdır;

- arıza sırasında işlem hacmi artar;

- rakamın kırılmasından sonra, kar almayı belirlemek için, rakamın yüksekliğini kesik çizgiden ertelemeniz gerekir.

Üçgen formasyon ticareti nasıl yapılır – ticarette üçgen şekil çeşitleri, grafik üzerinde analiz, formasyon teknik analizde ne anlama gelir: https://youtu.be/KcBALNbA84k

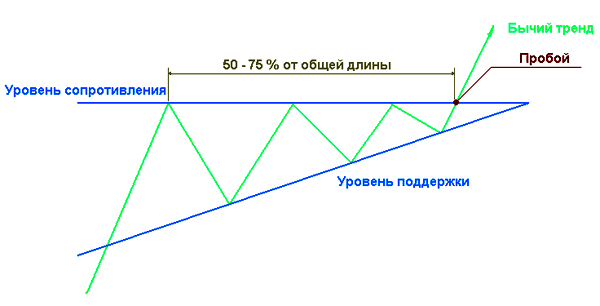

Üçgen modelinde nasıl ticaret yapılır

Bir üçgenin oluşumundan önce, dikkate alınan zaman diliminde güçlü bir eğilim olmalıdır. Bir tüccar, harekette ve ticarette bir durma fark eder etmez, trend çizgileri çizmeli ve beklemelidir. Üçgeni belirledikten sonra, tüccar destek veya direncin kırılmasını beklemelidir. Birçok modelin tercih edilen bir yönü olmasına rağmen, bir tüccar net bir kırılma gerçekleşmeden pozisyonlara girmemelidir. Bozulma, üçgenin uzunluğunun %75’inden fazla olmayan bir aralık içinde gerçekleşmelidir. Bu süre zarfında hiçbir şey değişmediyse, rakam işe alınmaz. Uygun bir model ararken aklınızda bulundurun:

- Üçgenler yalnızca değişken varlıklar üzerinde işlem görebilir. Enstrüman çoğu zaman işlem görüyorsa, üçgenler sıklıkla görülür ve bunların kırılması yönlü bir harekete yol açmaz;

- yükselen üçgenin direnci kırıldığında alım yapmak daha iyidir;

- alçalan üçgenin desteğini kırdıktan sonra satmak daha iyidir;

- penetrasyon yönünde ticaret yapmak için simetrik modeller;

- genişleyen üçgen veya atla veya trende karşı git;

- dökümün yanlış olduğu ortaya çıkabilir, bu nedenle hemen girmemeniz, ancak trend çizgisinin geri alınmasını ve yeniden test edilmesini beklemeniz önerilir. Bu daha muhafazakar bir seçenektir. Bir geri dönüş olmayabileceği akılda tutulmalıdır, o zaman anlaşma kaybedilir. Herkes risk iştahına en uygun seçeneği seçer;

- sonraki her hareket daha küçük bir genlikle gerçekleşir. Bu, bir osilatör – MACD, RSI veya stokastik tarafından onaylanmalıdır. Bir sapma meydana gelirse (düşükler düşüyor ve göstergedeki tepeler büyüyor), tekliflerde bir artış beklenmelidir;

- Durdurma pozisyonuna girdikten sonra, önce onu koymanız ve ardından kar al ayarını yapmanız gerekir. Bazen hareketler keskindir ve tüccar, anlaşmaya girmeye vakti bile olmadan büyük bir kayıp yaşayabilir;

- klasik teknik analizde, durdurmanın şeklin karşı kenarının ötesine ayarlanması önerilir. Bu durumda, stop emrinin vurulması ve fiyatın ters yöne gitmesi tehlikesi minimumdur. Aynı zamanda, risk-ödül oranı yetersizdir, bu nedenle üçgen içindeki ilk desteğin veya direncin arkasına daha yakın bir stop yerleştirilmesi önerilir. Olası bir seviye testinde yere serilmek için çok yakın olmamalı. Girişi iki kısımda düşünebilirsiniz. Birincisi “arıza için”, ikincisi ise seviyeyi test ettikten sonra;

- güçlü bir hareketten sonra çok küçük bir üçgen oluşursa, önceki hareketin en az yarısı kadar daha uzun oturmayı deneyebilirsiniz. Böyle bir şekle flama denir. Örneğin, fiyat 1000 p’lik bir dürtü hareketi yapar ve ardından 100 p’lik bir üçgen oluşur, büyük olasılıkla fiyat en az 500 p daha yapacaktır;

- klasik teknik analizde fiyatın kırılma noktasından ertelenen üçgenin yüksekliğine eşit bir mesafe kat ettiğine inanılır. Uygulamada, fiyat genellikle daha erken, geçmişteki aşırı uçlara yakın dirençle karşılaşır;

- bazı tüccarlar alım yapmaz, ancak takip eden bir durdurma kullanır, emir piyasayı takip eder.

Ticaret hataları, riskler

Ticaret yaparken, sıkı risk yönetimine bağlı kalmalısınız. Bir saatten daha kısa zaman dilimlerinde çalışmak için çok az potansiyele sahip modelleri almamalısınız. Küçük zaman dilimlerinde çok fazla gürültü var ve üçgenin kenarını kırdıktan sonra istikrarlı bir trend yok, fiyat tersine dönüyor ve durağı deviriyor. Durdurmanın nereye koyulacağına ve kârın nereye kapatılacağına dair net bir anlayışın olmadığı, yeterince net olmayan modelleri, üçgenleri işe almak gerekli değildir. Genellikle bir tüccar, yolda güçlü dirençler veya destekler olduğu gerçeğine dikkat etmeden, bir şekilde ölçülü bir hareket bekler. Onaylamadan trendin daha da gelişmesini tahmin etmeye çalışmak bir hata olacaktır. Bir tüccar, direnç kırılana kadar uzun bir yükselen üçgen formasyonuna girer ve destek kırıldığında, bir stop emriyle çıkmaz.