Việc sử dụng hình tam giác trong giao dịch, mô hình giao dịch như thế nào, các loại hình tam giác nào trên biểu đồ đều được phân tích trong phân tích kỹ thuật.Trong phân tích kỹ thuật, có những số liệu đơn giản nhưng hiệu quả được sử dụng bởi cả người mới bắt đầu và các chuyên gia. Một trong những hình dạng này là một hình tam giác. Nếu nhà giao dịch nhận được điểm dừng hết lần này đến lần khác, thì việc tìm kiếm một hình tam giác là đáng giá, 95% là nó sẽ được tìm thấy. Sau đó, rõ ràng là trong khung thời gian làm việc, giá đi ngang là sự giao dịch giữa kháng cự và hỗ trợ. Sự xuất hiện của một hình tam giác cho thấy sự không chắc chắn trên thị trường. Hình vẽ có thể nói lên cả về sự tiếp tục của chuyển động định hướng theo cùng một hướng và về sự thay đổi xu hướng. Bạn không nên giao dịch trong các ranh giới của hình tam giác; sau khi xác định nó, bạn nên đợi sự cố và mở giao dịch theo hướng của xu hướng. Giao dịch trên tam giác đòi hỏi kinh nghiệm, bạn cần ghi nhớ nhiều sắc thái.

- Tam giác trong giao dịch là gì, ứng dụng trong phân tích kỹ thuật

- Các loại hình tam giác trong giao dịch – phân tích trên biểu đồ

- Hình tam giác giảm dần trên biểu đồ

- tam giác tăng dần

- Tam giác đối xứng (cân)

- Mở rộng hình tam giác trên biểu đồ

- kim cương

- Đặc điểm của các hình tam giác giao dịch khác nhau:

- Cách giao dịch trên mô hình tam giác

- Sai lầm trong giao dịch, rủi ro

Tam giác trong giao dịch là gì, ứng dụng trong phân tích kỹ thuật

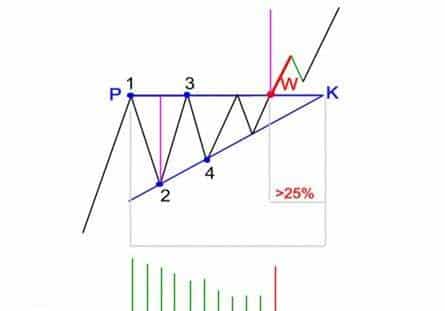

Chiến lược giao dịch tam giác là đơn giản nhất và mang lại lợi nhuận cao nhất, nhưng tùy thuộc vào việc lựa chọn tài sản phù hợp và đáp ứng các điều kiện của chiến lược. Hình tam giác là biểu hiện của sự giằng co giữa bên mua và bên bán, nhà kinh doanh quan sát kỹ lưỡng và nhập cuộc với bên mạnh. Khi mô hình này xảy ra, giá bị kẹp trong một phạm vi hẹp được hình thành bởi hai đường xu hướng. Để lập biểu đồ, bạn cần 4 điểm – 2 mức cao và 2 mức thấp nhất, các đường xu hướng theo sau chúng. Sau đó, bạn cần đợi một điểm cực trị khác để xác nhận mô hình. Có thể có thêm 3 hoặc 4 điểm cực trị, sau đó giá bật lên bên trong hình. Nếu có thêm những điểm cực đoan thì dáng người trở nên “thoái hóa”, không còn sức lực. Theo lý thuyết cổ điển, giá phải phá vỡ phạm vi không muộn hơn ⅔ thời gian dành cho tam giác.

Các loại hình tam giác trong giao dịch – phân tích trên biểu đồ

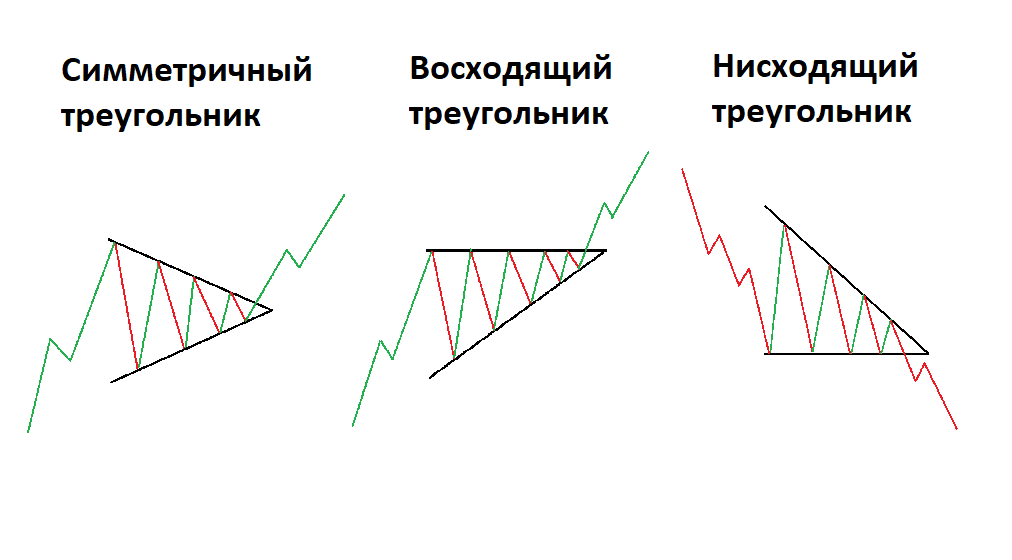

Có một số loại tam giác, chúng có thể hội tụ và phân kỳ, giảm dần và tăng dần, tam giác đối xứng, hội tụ và phân kỳ tạo thành hình thoi.

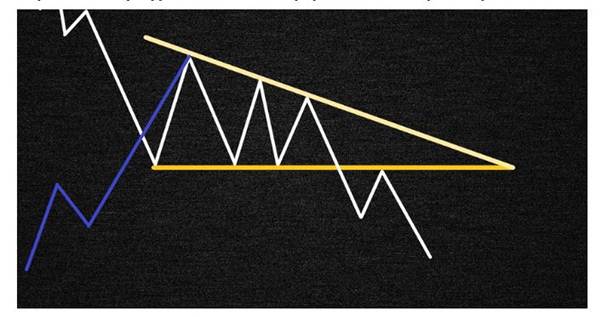

Hình tam giác giảm dần trên biểu đồ

Đây là một mô hình thu hẹp, các mức thấp ở cùng một mức, một đường nằm ngang có thể được vẽ và các mức cao đang giảm xuống. Nó thường xảy ra theo xu hướng giảm giá (giá giảm trước con số), nhưng không nhất thiết. Trong hầu hết các trường hợp, nó bị phá vỡ, nhưng nếu nó bị phá vỡ, một xu hướng tăng có thể bắt đầu. Mức cao giảm nói lên sức mạnh của phe gấu, người mua chỉ có đủ sức mạnh để giữ mức hỗ trợ.

Tuy nhiên, nếu họ tập hợp sức mạnh để thiết lập mức cao mới, thì điều này cũng có thể cho thấy sự xuất hiện của một bên mua mạnh có khả năng thay đổi cán cân quyền lực.

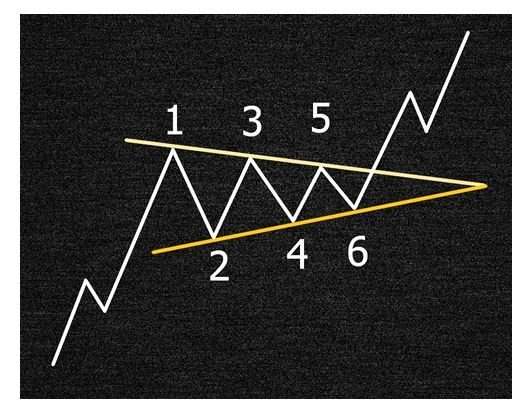

tam giác tăng dần

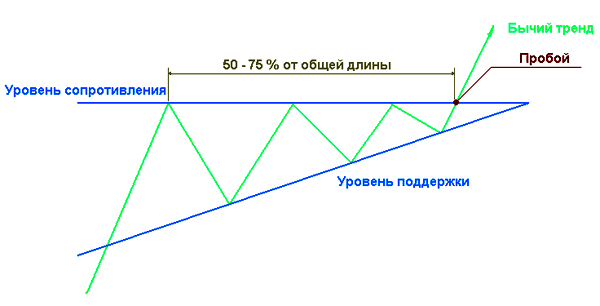

Mô hình ngược lại, các mức cao xấp xỉ ở cùng một mức, bạn có thể vẽ một đường ngang hoặc một đường xu hướng ở một góc nhỏ. Mỗi mức thấp tiếp theo được hình thành ở một mức cao hơn, những con gấu chỉ có đủ sức mạnh để kiềm chế những con bò đực. Trong hầu hết các trường hợp, nó chỉ ra sự tiếp tục của xu hướng tăng, nhưng nếu nó bị phá vỡ, nó có thể trở thành sự khởi đầu của một xu hướng giảm mạnh.

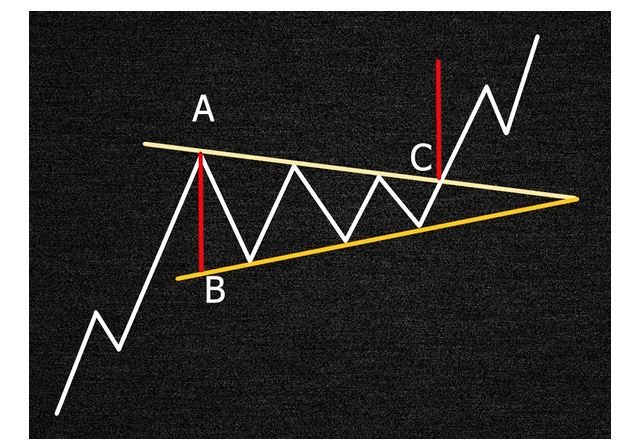

Tam giác đối xứng (cân)

Một mô hình khó giao dịch hơn, so với một hình tam giác tăng dần và giảm dần. Các đường hỗ trợ và kháng cự nằm ở một góc. Sự đổ vỡ có thể xảy ra theo bất kỳ hướng nào. Con số nói lên sức mạnh ngang nhau của cả người mua và người bán. Trên biểu đồ hàng ngày hoặc hàng tuần, một mô hình có thể hình thành trong vài tuần hoặc vài tháng. Các bên đang tích lũy sức mạnh, phong trào hơn nữa hứa hẹn sẽ mạnh mẽ. Trong phân tích kỹ thuật cổ điển, khuyến nghị giao dịch con số theo hướng của xu hướng trước đó.

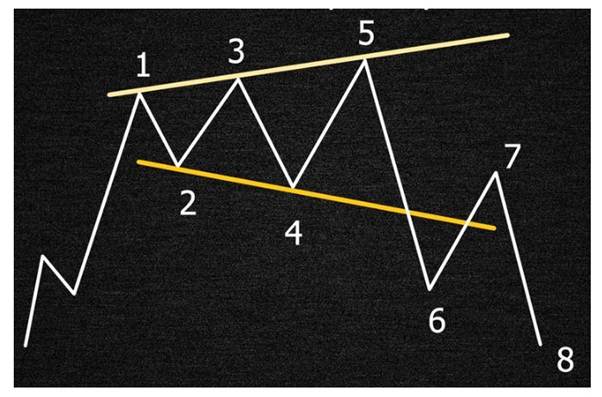

Mở rộng hình tam giác trên biểu đồ

Mô hình khó giao dịch nhất, mức cao đang tăng và mức thấp đang giảm. Sau sự cố tiếp theo của điểm cực trị, một chuyển động ngược lại diễn ra nhanh chóng, sự biến động tăng lên, các điểm dừng bị loại bỏ. Không bên nào có lợi thế rõ ràng, không nên giao dịch con số, kỳ vọng vào tín hiệu rõ ràng hơn. Do sự gia tăng biến động, không nên giao dịch theo mô hình phá vỡ. Bạn có thể vẽ đường phân giác của tam giác, xem xét phần dài phía trên đoạn thẳng và đoạn ngắn phía dưới. Mục tiêu sẽ là một đường xu hướng giảm dần hoặc tăng dần. Mô hình này phổ biến hơn ở phần trên của thị trường, nó có thể cho thấy những nỗ lực không thành công của những con bò đực để tăng giá. Khi nó xuất hiện, nó là giá trị chuẩn bị cho một sự đảo ngược sắp xảy ra. Hình tam giác phân kỳ phổ biến trên thị trường hơn là hình tam giác hội tụ. Tín hiệu để thoát khỏi hình sẽ là sự phân tích của một trong các dòng, trở lại sau đó giá có thể cao hơn đường phân giác. Trong tương lai, nhà giao dịch mong đợi sự tiếp tục của chuyển động theo hướng của sự cố.

kim cương

Hình đảo ngược, các dạng của tam giác phân kỳ và hội tụ. Xảy ra ở trên cùng hoặc dưới cùng của thị trường, vào thời điểm mà sự lo lắng đạt đến mức tối đa. Sự không chắc chắn trên thị trường dẫn đến sự hình thành của một tam giác phân kỳ, sau đó tình hình trở nên bớt căng thẳng hơn, nhưng sự không chắc chắn không biến mất. Một tam giác phân kỳ và hội tụ liên tiếp được hình thành. Con số này diễn ra nhanh chóng, sau khi phân tích, giá sẽ tăng hoặc giảm mà không có sự phục hồi hoặc kiểm tra lại mục tiêu hoặc mức mạnh gần nhất. Tốt hơn là nên tham gia vào sự cố phá vỡ biên, đặt lệnh dừng ở mức 0,5-1% của mức di chuyển tài sản, sau mức gần nhất. Theo quy tắc phân tích kỹ thuật, hỗ trợ sẽ trở thành kháng cự và ngược lại. Một nhà giao dịch có thể cố gắng chờ kiểm tra lại, nhưng trong hầu hết các trường hợp sẽ không có kiểm tra lại hoặc một sự phá vỡ sai và giá sẽ lao nhanh đến biên đối diện. Có những trường hợp khi sự phá vỡ của hình không dẫn đến một chuyển động đáng kể, giá sẽ vượt qua một chút và tạo thành một tam giác mới. Mô hình hiếm khi hình thành vào các khoảng thời gian trên hàng giờ.

Đặc điểm của các hình tam giác giao dịch khác nhau:

- trong quá trình hình thành hình, khối lượng giao dịch giảm;

- mô hình phải tạo thành 2 cạnh rõ ràng. Nhà giao dịch không nên nghi ngờ rằng đây là một hình tam giác;

- trong thời gian phá vỡ, khối lượng giao dịch tăng lên;

- sau khi con số phá vỡ, để xác định chốt lời, bạn cần hoãn chiều cao của con số so với đường bị phá vỡ.

Cách giao dịch mô hình tam giác – các loại hình tam giác trong giao dịch, phân tích trên biểu đồ, mô hình có ý nghĩa gì trong phân tích kỹ thuật: https://youtu.be/KcBALNbA84k

Cách giao dịch trên mô hình tam giác

Trước khi hình thành một tam giác, phải có một xu hướng mạnh trong khung thời gian được xem xét. Ngay khi nhà giao dịch nhận thấy điểm dừng trong chuyển động và giao dịch, anh ta nên vẽ các đường xu hướng và chờ đợi. Sau khi xác định hình tam giác, nhà giao dịch nên mong đợi sự phá vỡ của hỗ trợ hoặc kháng cự. Mặc dù nhiều mẫu hình có hướng ưu tiên, nhưng một nhà giao dịch không nên tham gia các vị trí trước khi một sự đột phá rõ ràng xảy ra. Sự phá vỡ phải xảy ra trong khoảng thời gian không quá 75% chiều dài của hình tam giác. Nếu trong thời gian này không có gì thay đổi, con số đó không được đưa vào công việc. Khi tìm kiếm một mô hình phù hợp, hãy ghi nhớ:

- Tam giác chỉ có thể được giao dịch trên các tài sản dễ bay hơi. Nếu công cụ được giao dịch hầu hết thời gian, các hình tam giác xuất hiện thường xuyên và sự phá vỡ của chúng không dẫn đến chuyển động có hướng;

- tốt hơn là mua hàng khi mức kháng cự của tam giác tăng dần bị phá vỡ;

- tốt hơn là bán sau khi phá vỡ hỗ trợ của tam giác giảm dần;

- các mô hình đối xứng để giao dịch theo hướng thâm nhập;

- mở rộng tam giác hoặc bỏ qua, hoặc đi ngược lại xu hướng;

- sự phân tích có thể trở thành sai, vì vậy bạn không nên nhập ngay lập tức mà hãy đợi sự phục hồi và kiểm tra lại đường xu hướng. Đây là một lựa chọn thận trọng hơn. Cần lưu ý rằng có thể không có hoàn vốn, sau đó thỏa thuận sẽ bị mất. Mọi người đều chọn phương án phù hợp nhất với khẩu vị rủi ro của họ;

- mỗi chuyển động tiếp theo xảy ra với biên độ nhỏ hơn. Điều này cần được xác nhận bởi một bộ dao động – MACD, RSI hoặc stochastic. Nếu một sự phân kỳ xảy ra (mức thấp đang giảm và các đỉnh trên chỉ báo đang tăng lên), người ta nên mong đợi sự gia tăng trong báo giá;

- sau khi vào vị trí dừng, bạn cần đặt nó trước, và sau đó đặt chốt lời. Đôi khi các chuyển động rất sắc nét và nhà giao dịch có thể bị lỗ lớn mà thậm chí không có thời gian để tham gia giao dịch;

- trong phân tích kỹ thuật cổ điển, điểm dừng được khuyến nghị đặt ngoài mép đối diện của hình. Trong trường hợp này, có rất ít nguy cơ là lệnh dừng sẽ được thực hiện và giá sẽ đi theo hướng ngược lại. Đồng thời, tỷ lệ rủi ro-phần thưởng không đủ, do đó, bạn nên đặt một điểm dừng gần hơn, phía sau hỗ trợ hoặc kháng cự đầu tiên trong tam giác. Anh ta không nên đến quá gần để bị hạ gục trong một bài kiểm tra trình độ khả thi. Bạn có thể xem xét lối vào trong hai phần. Đầu tiên là “cho sự cố”, và thứ hai là sau khi kiểm tra mức độ;

- Nếu sau một chuyển động mạnh, một tam giác rất nhỏ được hình thành, thì bạn có thể cố gắng ngồi lâu hơn, ít nhất là một nửa so với chuyển động trước đó. Một hình như vậy được gọi là cờ hiệu. Ví dụ, giá tạo ra xung động 1000 p, và sau đó tam giác 100 p được hình thành, rất có thể giá sẽ tạo ra ít nhất 500 p nữa;

- trong phân tích kỹ thuật cổ điển, người ta tin rằng giá di chuyển một khoảng bằng chiều cao của tam giác, được hoãn lại từ điểm phá vỡ. Trong thực tế, giá thường gặp kháng cự sớm hơn, gần các điểm cực trị trong quá khứ;

- một số nhà giao dịch không đặt lệnh mà sử dụng lệnh dừng, lệnh tuân theo thị trường.

Sai lầm trong giao dịch, rủi ro

Khi giao dịch, bạn phải tuân thủ quản lý rủi ro nghiêm ngặt. Bạn không nên chọn các mô hình có ít tiềm năng làm việc với khung thời gian dưới một giờ. Có rất nhiều nhiễu trên các khung thời gian nhỏ và sau khi phá vỡ cạnh của tam giác, không có xu hướng ổn định, giá sẽ đảo chiều và vượt ra khỏi điểm dừng. Không nhất thiết phải làm việc không đầy đủ các mô hình rõ ràng, tam giác, nơi không hiểu rõ ràng đâu là điểm dừng và đâu là trang trải lợi nhuận. Thường thì một nhà giao dịch sẽ chờ đợi một động thái được đo lường trong một con số, không chú ý đến thực tế là có các ngưỡng kháng cự hoặc hỗ trợ mạnh trên đường đi. Sẽ là một sai lầm khi cố gắng dự đoán sự phát triển tiếp theo của xu hướng mà không có xác nhận. Một nhà giao dịch đi vào mô hình tam giác tăng dần cho đến khi vùng kháng cự bị phá vỡ và khi vùng hỗ trợ bị phá vỡ, anh ta không thoát ra khỏi lệnh dừng.