Các số liệu phân tích kỹ thuật trong giao dịch, cách xác định chúng, cách đọc và ý nghĩa của chúng. Các số liệu phân tích kỹ thuật sẽ giúp bạn chọn một “điểm” phù hợp để gia nhập công ty. Đó là gì, những mô hình nào tồn tại và không kém phần quan trọng, những yêu cầu quan trọng cần tuân thủ để việc sử dụng chúng trong giao dịch có hiệu quả? Trong bài viết này, chúng tôi sẽ phân tích cơ sở lý thuyết và thực tiễn để đọc và áp dụng các số liệu với ví dụ trên biểu đồ.

- Các số liệu phân tích kỹ thuật: nó là gì và chúng mang lại lợi ích gì khi giao dịch trên thị trường tài chính

- Các mẫu phân tích kỹ thuật trong giao dịch chứng khoán là gì?

- Những con số nào về phân tích kỹ thuật thị trường tài chính tồn tại trong giao dịch – chính và phụ

- Các mô hình phân tích kỹ thuật đảo ngược xu hướng

- Quy tắc làm việc với các mô hình đảo chiều trong phân tích kỹ thuật

- Double / Triple Bottom và Top

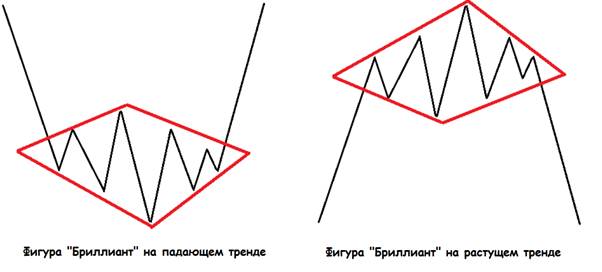

- Diamond (kim cương)

- Đầu và vai

- Các mẫu tiếp tục xu hướng

- Hình tam giác tăng dần và giảm dần

- Quy tắc làm việc với hình phân tích kỹ thuật “Tam giác”

- Cờ hiệu

- Lá cờ

- Số liệu về sự không chắc chắn

- Tam giác hội tụ

- Nêm

- Sự khác biệt giữa các số liệu tương tự là gì: cờ và cờ hiệu

- Ưu điểm và nhược điểm của việc sử dụng các số liệu để phân tích kỹ thuật thị trường tài chính

- Cách sử dụng các mẫu trong phân tích kỹ thuật: Ví dụ thực tế

- Tại sao bạn không thể hoàn toàn tin tưởng vào Phân tích kỹ thuật theo mẫu

Các số liệu phân tích kỹ thuật: nó là gì và chúng mang lại lợi ích gì khi giao dịch trên thị trường tài chính

Các mẫu trong giao dịch (còn được gọi là các mẫu và số liệu phân tích kỹ thuật) là sự kết hợp đặc biệt của

các yếu tố hình nến trong một màn hình đồ họa, được kết nối với nhau bằng các đường biểu đồ. Các số liệu trực quan cho phép người tham gia giao dịch hối đoái phân tích xu hướng hiện tại của sàn giao dịch và tính toán những rủi ro có thể xảy ra khi tham gia giao dịch. Các mẫu sẽ giúp:

- xác định các điều kiện thị trường hiện đang hoạt động và nhận biết loại người chơi nào đang thống trị thị trường chứng khoán hiện nay – khách hàng hoặc nhà giao dịch;

- đóng các giao dịch thất bại dẫn đến thua lỗ và dạy bạn cách quản lý rủi ro một cách chính xác;

- xác định các điểm đầu vào tốt nhất cho công ty.

Tuy nhiên, trước khi tìm kiếm các mẫu phân tích kỹ thuật được hiển thị trên biểu đồ xu hướng, điều quan trọng là phải học cách xây dựng ba dòng mẫu chính:

- Đường cơ sở – mức hỗ trợ . Mọi thứ đều đơn giản ở đây: các mức hỗ trợ được củng cố từ hai thông số giá tối thiểu (điểm thấp). Khi giá hiện tại của một tài sản tài chính tiếp cận đường này lần thứ ba, nó có khả năng đi lên. Sự giao nhau của giá cho thấy rằng xu hướng hiện tại sắp kết thúc.

- Mức kháng cự là đường đối diện với mức hỗ trợ. Đây là một đường nằm ngang, khi đạt đến giá hiện tại của tài sản sẽ giảm. Do đó, đường hỗ trợ được biểu thị bằng “sàn” và đường kháng cự được biểu thị bằng “trần”.

- các mức xu hướng. Các đường này ngay lập tức chịu trách nhiệm cho hai cấp độ được mô tả ở trên, cả trong thị trường tài chính tăng dần và giảm dần. Nếu giá của tài sản, được xác định bởi người bán hoặc người mua, tăng lên, thì mức xu hướng được xây dựng theo các giá trị tối thiểu, nếu nó giảm, theo các giá trị lớn nhất.

- Các mẫu tiếp tục xu hướng.

- Các mẫu song phương.

- Các yếu tố đảo ngược.

Nhóm đầu tiên cho thấy rằng xu hướng hiện đang hoạt động trên thị trường có thể được tiếp tục, các yếu tố đảo chiều sẽ là một số loại cảnh báo – xu hướng sắp kết thúc và đã đến lúc các nhà giao dịch trao đổi tìm kiếm các điểm đảo chiều.

Các mẫu phân tích kỹ thuật trong giao dịch chứng khoán là gì?

Công cụ kỹ thuật này để nghiên cứu thị trường tài chính đang được các nhà giao dịch hối đoái yêu cầu rất nhiều do tính rõ ràng, rõ ràng và đơn giản của nó. Các số liệu đặc biệt có nhu cầu ở những người mới bắt đầu. Các mẫu phù hợp với bất kỳ loại tác phẩm đồ họa nào: với các thanh, đường kẻ hoặc nến.

Ghi chú! Thoạt nhìn, công cụ nghiên cứu rất dễ sử dụng trong thực tế, nhưng cũng giống như nhiều phương pháp khác, nó đòi hỏi một số kỹ năng nhất định và khả năng tìm và hiểu ý nghĩa của các hình dạng xuất hiện trên hình ảnh đồ họa.

Những con số nào về phân tích kỹ thuật thị trường tài chính tồn tại trong giao dịch – chính và phụ

Tất cả các mẫu được sử dụng trong phân tích đồ họa của thị trường tài chính, dựa trên các thuộc tính và đặc điểm của chúng, được chia thành nhiều loại. Chỉ có 3 loại như vậy, chúng tôi đã đề cập ở trên, nhưng bây giờ chúng tôi sẽ xem xét chi tiết hơn:

- Các mô hình đảo ngược xu hướng.

- Các mẫu tiếp tục xu hướng.

- số liệu về độ không chắc chắn.

Mỗi danh mục có các quy tắc, ngoại lệ và tiến trình riêng. Bản chất chung của các số liệu rất đơn giản: đầu tiên chúng phải được tìm thấy trên màn hình đồ họa, điều này sẽ khá khó khăn đối với những người mới tham gia giao dịch trao đổi mà không có kinh nghiệm.

Ghi chú! Đối với người mới bắt đầu, các nhà đầu tư và nhà giao dịch chuyên nghiệp khuyên bạn nên chú ý đến dịch vụ Autochartist. Đây là chương trình hoạt động ở chế độ tự động, phân tích hình ảnh đồ họa và xác định tất cả các mẫu cho sẵn. Tiếp theo, ứng dụng tạo ra một dự báo về sự phát triển có khả năng xảy ra nhất của các sự kiện trên thị trường.

Các mô hình phân tích kỹ thuật đảo ngược xu hướng

Khi một nhà giao dịch hối đoái tìm thấy bất kỳ mô hình đảo chiều nào trên hình ảnh đồ họa, anh ta phải hiểu rằng hướng của xu hướng sẽ sớm thay đổi hoặc một số điều chỉnh sẽ xảy ra.

Quy tắc làm việc với các mô hình đảo chiều trong phân tích kỹ thuật

Để mô hình mang lại hiệu quả tích cực, điều quan trọng là phải tuân thủ các yêu cầu trao đổi sau:

- Điều quan trọng là xu hướng trước khi xuất hiện của hình phải rõ ràng và được hình thành. Không cần thiết phải tìm kiếm các mô hình đảo chiều trong khoảng thời gian biến động không đáng kể của các báo giá không được xác định bởi sự tăng hoặc giảm giá mạnh. Tìm các mô hình tương tự trong xu hướng bền vững.

- Điều quan trọng là thời gian hình thành xu hướng phải vượt quá thời gian hình thành mô hình.

Không thể bỏ qua những yêu cầu này, chúng phải được quan sát đồng thời trên màn hình đồ họa của giá. Nếu một trong các điều kiện không được đáp ứng, khả năng mẫu sẽ không phát trên các mục tiêu thích hợp sẽ tăng lên.

Thú vị! Sự xuất hiện của một xu hướng có thể được xác định không chỉ thông qua phân tích kỹ thuật bằng cách sử dụng các mẫu. Bạn có thể phân tích thị trường và xác định xu hướng đang diễn ra bằng cách sử dụng phân tích hình nến (phương pháp hiệu quả và phổ biến nhất là hình nến Nhật Bản), cũng như phân kỳ.

Các mẫu phổ biến nhất báo hiệu sự thay đổi hoặc điều chỉnh xu hướng sắp xảy ra là đỉnh và đáy kép / ba, hình thoi (hình thoi), đầu và vai.

Double / Triple Bottom và Top

Mô hình “Double / Triple Top” là một mô hình đảo chiều dễ dàng nhận ra. Nó được hình thành gần đường kháng cự và nói lên một tình huống trên thị trường chứng khoán khi giá không có đủ sức mạnh để vượt qua mức này nhiều lần liên tiếp. Mô hình này thường thấy nhất trong một thị trường đang tăng, khi lực lượng của khách hàng cạn kiệt, sự kìm kẹp của họ yếu đi và các nhà giao dịch tham gia vào cuộc chiến.

Diamond (kim cương)

Hình này có tên chính thức là “Diamond”, nhưng trong số chúng nó còn được gọi là hình thoi hoặc hình thoi. Nó chỉ ra một xu hướng mới nổi.

- Biến động đường giá được thực hiện bên trong một tam giác phân kỳ (trong màn hình đồ họa, khu vực này sẽ nằm ở phía bên trái của hình thoi).

- Hơn nữa, biến động giá được giảm xuống: các bước nhảy trở nên ít sắc nét hơn (bạn có thể nhận thấy điều này ở phía bên phải của hình), sau đó hình hoàn thành hoàn chỉnh.

Thời điểm tốt nhất để thực hiện giao dịch chống lại sàn giao dịch là khi cạnh kim cương cắt lên hoặc xuống.

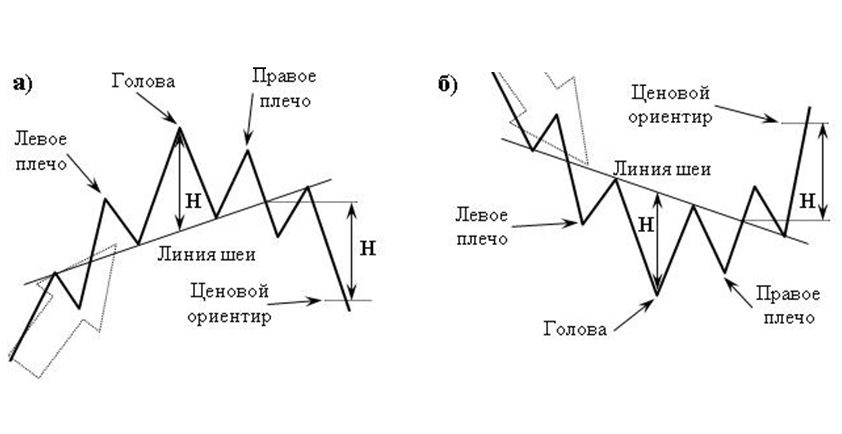

Đầu và vai

Mô hình Đầu và Vai là một mô hình phân tích thị trường kỹ thuật phổ biến và được tìm kiếm nhiều nhất. Mô hình bao gồm chỉ báo chính (đầu), từ đó hai đỉnh thấp hơn khởi hành từ mỗi bên, tạo thành một số hình bóng của vai. Trong một thị trường tài chính tăng dần, một mẫu hình chuẩn được sinh ra, và trong một thị trường tài chính giảm dần, một mẫu hình đảo ngược.

Các mẫu tiếp tục xu hướng

Sự xuất hiện của các yếu tố phân tích kỹ thuật này trên hình ảnh đồ họa của đường giá cho thấy nhà đầu tư hoặc nhà giao dịch rằng sau khi mô hình bị cắt, xu hướng có khả năng tiếp tục lấy đà. Chỉ có hai ví dụ chính về phân tích kỹ thuật trong danh mục này: lá cờ và cờ hiệu. Mô hình tam giác tăng dần và giảm dần ít phổ biến hơn. Bản chất công việc của họ là giống nhau đối với xu hướng tăng và xu hướng giảm, vì vậy các quy tắc giao dịch là giống hệt nhau. Quy tắc giao dịch cho các mẫu tiếp tục xu hướng:

- Điều quan trọng là hướng xu hướng trước khi mô hình xuất hiện phải ổn định và rõ ràng.

- Mô hình mới nổi phải dễ đọc.

- Nhà giao dịch cần phá vỡ mô hình.

- Sau khi “đột phá” của con số, bạn nên giao dịch chính xác theo hướng của sự cố.

- Giá trị mục tiêu được xác định bởi kích thước của “cực” của hình.

Hình tam giác tăng dần và giảm dần

Hình tam giác là hình phổ biến và nổi tiếng nhất đối với các nhà giao dịch, không chỉ trong danh mục các mô hình tiếp tục xu hướng. Sự kết hợp với việc sử dụng nó thường được sử dụng trong giao dịch: nó được sử dụng trong bất kỳ khung thời gian nào và như một công cụ tài chính. Mẫu giúp bạn có thể xác định các mức cơ bản: đường kháng cự và đường hỗ trợ.

Quy tắc làm việc với hình phân tích kỹ thuật “Tam giác”

Bản chất rất đơn giản: hình tam giác được sinh ra trong quá trình điều chỉnh xu hướng và cho biết khả năng tiếp tục của xu hướng hiện tại:

- Để hình thành hình này, nhà giao dịch phải tìm 4 điểm trở lên trên biểu đồ: hai điểm trong số đó để xây dựng đường xu hướng dựa trên số lượng phần tử hình nến lớn hơn và hai điểm chỉ dành cho các mục đích giống nhau đối với số lượng hình nến tối thiểu.

- Một mô hình tăng dần được sinh ra với một xu hướng tăng lên, một mô hình giảm dần, tương ứng, trên một cổ phiếu đang giảm giá.

Ghi chú! Hình tam giác được hình thành ở phía bên mua cho thấy một sự điều chỉnh xu hướng sắp xảy ra.

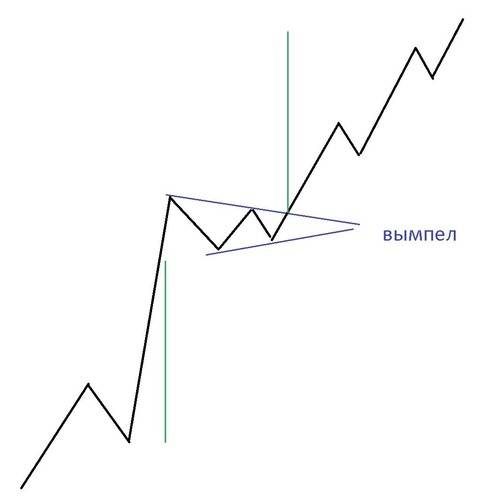

Cờ hiệu

Mô hình này – cùng một tam giác, chỉ khác nhau về tốc độ hình thành – xảy ra trong vòng một giờ. Sự xuất hiện của hình này cho thấy sự tiếp tục 100% của xu hướng hiện tại.

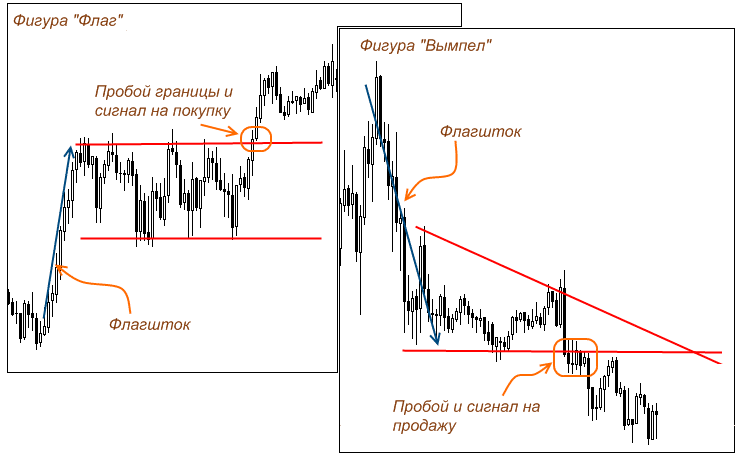

Lá cờ

Hình “Cờ” được mô tả trong hình đồ họa dưới dạng hình chữ nhật với các đường thẳng song song. Hình này được sinh ra trong quá trình sắp xếp các đường hỗ trợ và kháng cự giống hệt nhau.

Số liệu về sự không chắc chắn

Loại mô hình này có thể được tìm thấy trong bất kỳ thị trường tài chính nào: tăng dần, giảm dần hoặc đi ngang và chúng xuất hiện thường xuyên hơn nhiều lần so với các loại số liệu được mô tả ở trên. Như trường hợp của tất cả các loại mẫu phân tích kỹ thuật, các quy tắc làm việc với các mẫu không chắc chắn là giống nhau: điều quan trọng là xác định đúng mẫu và đợi nó “phá vỡ” giá để bắt đầu giao dịch. Các số liệu không chắc chắn còn được gọi là song phương, vì không rõ chúng chỉ ra sự thay đổi trong xu hướng hay sự tiếp tục của nó, tất cả phụ thuộc vào hướng của giá “đột phá”.

Tam giác hội tụ

Nhiệm vụ chính của tam giác hội tụ là chỉ ra cho người tham gia giao dịch hối đoái hướng thuận lợi nhất để bắt đầu giao dịch.

Ghi chú! Giao dịch phải được bắt đầu trước: nếu nhà giao dịch mong đợi sự tăng trưởng, anh ta nên tham gia vào thời điểm khi anh ta phục hồi từ mức hỗ trợ, nếu có sự suy giảm, sau khi phục hồi từ đường kháng cự.

Nêm

Nếu chúng ta xem xét hình ảnh của chính nó, thì trong hình đồ họa, hình nêm gần giống với cờ hiệu. Mô hình bao gồm các thành phần giống nhau: một tam giác thu hẹp ở dạng nêm và một “lưỡi lê” nhất định, chịu trách nhiệm cho động lượng giá lên hoặc xuống.

- Mô hình hồi phục. Tất cả các dấu chấm đều có vị trí tăng dần.

- Nêm rơi. Tình hình ngược lại – tất cả các điểm đều giảm và lấy giá trị nhỏ nhất.

Thời điểm thành công nhất để bắt đầu giao dịch sẽ là khoảng thời gian mà đường giá vẫn chưa có thời gian đi đến phía đối diện với hướng của mô hình.

Sự khác biệt giữa các số liệu tương tự là gì: cờ và cờ hiệu

“Cờ” là một mô hình tương tự như hình chữ nhật và điểm khác biệt chính của nó so với cờ hiệu là nó được hình thành trên một chuyển động sắc nét, gần như thẳng đứng, giống như một cột cờ.

Ưu điểm và nhược điểm của việc sử dụng các số liệu để phân tích kỹ thuật thị trường tài chính

Các mô hình phân tích kỹ thuật sẽ hiệu quả và hữu ích nếu một người tham gia giao dịch hối đoái cần nhanh chóng hiểu bản chất của những gì đang xảy ra trên thị trường tài chính, nhưng điều quan trọng cần nhớ là bản thân phân tích kỹ thuật không phải là thứ đáng tin cậy và phổ biến nhất.

Ghi chú! Bạn không nên tham gia các khóa học và bài học trực tuyến về giao dịch nếu chúng chỉ dựa trên phân tích kỹ thuật. Phương pháp này chỉ là một thành phần của giao dịch chứng khoán, nó có thể được sử dụng như một công cụ bổ sung, nhưng trong mọi trường hợp không nên sử dụng nó như một tính năng chính và cơ bản, bởi vì đây là một trong những sai lầm phổ biến nhất của nhà giao dịch và nhà đầu tư, điều này dẫn đến tăng rủi ro và mất lợi nhuận.

Nhược điểm chính của phân tích kỹ thuật theo các mẫu là chúng không tính đến các yếu tố cơ bản chính, và do đó kết luận là các số liệu không thể cung cấp thông tin trung thực và rõ ràng về tình hình hiện tại trên thị trường tài chính. Tuy nhiên, các mẫu là một công cụ tài chính tuyệt vời để tìm kiếm các quy tắc ngắn hạn khó có thể suy luận dựa trên các yếu tố cơ bản. Điều quan trọng đối với các nhà giao dịch và về nguyên tắc, những người tham gia giao dịch hối đoái phải chú ý đến sắc thái phân tích kỹ thuật theo các mẫu – chúng có thể hiệu quả hơn và ít hiệu quả hơn. Nó phụ thuộc vào tình hình hiện tại trên thị trường tài chính. Các yếu tố ảnh hưởng đến hiệu quả của các số liệu:

- Giá tăng đột biến . Khi giá di chuyển theo một hướng không thể hiểu được, nhà giao dịch, cũng như các số liệu, không thể biết chắc chắn giá sẽ hoạt động như thế nào và xu hướng tiếp theo sẽ được định hướng theo hướng nào.

- Khung thời gian . Nó càng lớn thì sự can thiệp càng cao làm sai lệch hoạt động trên sàn giao dịch. Vì lý do này, các mẫu hiển thị kết quả rõ ràng và chính xác hơn trong các khung thời gian dài.

Bây giờ chúng ta hãy xem xét các khía cạnh tích cực của phân tích kỹ thuật bằng các số liệu và tìm hiểu lý do tại sao quá trình này lại được những người mới bắt đầu trên thị trường tài chính yêu thích đến vậy. Thuận lợi:

- Dễ học . Học cách giải thích chính xác các số liệu, tìm chúng và xác định mục đích của chúng dễ dàng và nhanh hơn so với việc hiểu các giá trị kỹ thuật số, điều mà mọi chuyên gia có kinh nghiệm đều không tuân theo. Do đó, ngay cả những người tham gia giao dịch hối đoái chuyên nghiệp đôi khi phải sử dụng đến phân tích kỹ thuật theo các mẫu để tăng tốc công việc của họ.

- Sự rõ ràng . Nếu bạn phân tích thị trường và trình bày kết quả cho công chúng, thì không có nơi nào mà không có màn hình đồ họa. Các số liệu sẽ cho thấy rõ ràng và cho biết về tình hình thị trường tài chính.

- Tốc độ .

- Quy mô . Các mẫu phân tích kỹ thuật không chỉ hiển thị trạng thái giá mà còn thể hiện tâm lý của sàn giao dịch, cho phép người tham gia giao dịch trao đổi xác định các mẫu trên cơ sở hình thành loại phân tích này.

Cách sử dụng các mẫu trong phân tích kỹ thuật: Ví dụ thực tế

Không phải mọi mô hình đều phù hợp với một tình huống nhất định đang phổ biến trên thị trường tài chính. Một người tham gia giao dịch trao đổi có thể có hai nhân vật đã hình thành, nhưng chỉ một trong số họ có thể phù hợp để gia nhập công ty. Để tăng cơ hội giao dịch thành công và tham gia thị trường, bạn nên chú ý đến các sắc thái sau:

- xu hướng;

- khu vực nhập cảnh;

- củng cố chặt chẽ.

Nhớ lại! Xu hướng là bạn của bạn, sẽ luôn dẫn đến kết quả! Để có được lợi nhuận tối đa và không bị cháy túi trong giao dịch, bạn phải luôn giao dịch theo xu hướng hiện tại.

Cờ tăng giá có thể được sử dụng như một điểm vào thị trường tài chính có xu hướng tăng:

Tại sao bạn không thể hoàn toàn tin tưởng vào Phân tích kỹ thuật theo mẫu

Như chúng ta đã tìm hiểu ở trên, phân tích kỹ thuật bằng số liệu không hiệu quả trong mọi trường hợp và chắc chắn về lâu dài sẽ không hoạt động như một công cụ tài chính chính. Hiệu quả của các số liệu và mô hình chưa được chứng minh, hiệu quả của chúng chỉ được chứng minh bởi một số may mắn đến từ các nhà giao dịch và nhà đầu tư trong quá trình giao dịch. Có thể kiếm được lợi nhuận tốt với sự trợ giúp của một mô hình, nhưng chỉ khi người tham gia giao dịch trao đổi thông thạo các khía cạnh của sàn giao dịch và có thể xác định sự chuyển động của xu hướng. Tuy nhiên, khi đã xác định được xu hướng, các số liệu sẽ không trở thành phần quan trọng nhất của giao dịch, vì ở đây lợi nhuận có thể được tạo ra nhờ sự trợ giúp của trực giác hoặc các chỉ báo.