වෙළඳාමේ තාක්ෂණික විශ්ලේෂණයේ රූප, ඒවා හඳුනා ගන්නේ කෙසේද, ඒවා කියවීම සහ ඒවායේ අර්ථය. සමාගමට ඇතුළුවීම සඳහා සුදුසු “ලක්ෂ්යයක්” තෝරා ගැනීමට තාක්ෂණික විශ්ලේෂණයේ සංඛ්යා ඔබට උපකාරී වනු ඇත. එය කුමක්ද, පවතින ආකෘති මොනවාද සහ, නොඅඩු වැදගත්කමක්, වෙළඳාමේ දී ඒවායේ භාවිතය ඵලදායී වන පරිදි අනුකූල වීමට වැදගත් වන අවශ්යතා මොනවාද? මෙම ලිපියෙන් අපි ප්රස්ථාරවල උදාහරණ සමඟ සංඛ්යා කියවීම සහ යෙදීම සඳහා න්යායාත්මක හා ප්රායෝගික පදනම් විශ්ලේෂණය කරමු.

- තාක්ෂණික විශ්ලේෂණයේ සංඛ්යා: එය කුමක්ද සහ මූල්ය වෙළඳපොලේ වෙළඳාම් කිරීමේදී ඔවුන් ලබා දෙන්නේ කුමක්ද?

- කොටස් වෙළඳාමේ තාක්ෂණික විශ්ලේෂණ රටා මොනවාද?

- මූල්ය වෙලඳපොලේ තාක්ෂණික විශ්ලේෂණය සඳහා කුමන සංඛ්යා තිබේද යන්න වෙළඳාමේ පවතී – ප්රධාන සහ ද්විතියික

- ප්රවණතාවය ආපසු හරවන තාක්ෂණික විශ්ලේෂණ රටා

- තාක්ෂණික විශ්ලේෂණයේ ප්රතිවර්තන රටා සමඟ වැඩ කිරීම සඳහා නීති

- ද්විත්ව/ත්රිත්ව පහළ සහ ඉහළ

- දියමන්ති (දියමන්ති)

- හිස සහ උරහිස්

- ප්රවණතාවය දිගටම කරගෙන යන රටා

- ආරෝහණ සහ අවරෝහණ ත්රිකෝණය

- “ත්රිකෝණය” තාක්ෂණික විශ්ලේෂණ රූපය සමඟ වැඩ කිරීම සඳහා නීති

- පෙන්න්ට්

- ධජ

- අවිනිශ්චිතතාවයේ සංඛ්යා

- අභිසාරී ත්රිකෝණය

- කූඤ්ඤය

- සමාන රූප අතර වෙනස කුමක්ද: ධජය සහ පෑන

- මූල්ය වෙළඳපොළේ තාක්ෂණික විශ්ලේෂණය සඳහා සංඛ්යා ලේඛන භාවිතා කිරීමේ වාසි සහ අවාසි

- තාක්ෂණික විශ්ලේෂණයේ රටා භාවිතා කරන්නේ කෙසේද: ප්රායෝගික උදාහරණ

- ඔබට රටා මගින් තාක්ෂණික විශ්ලේෂණය සම්පූර්ණයෙන් විශ්වාස කළ නොහැක්කේ ඇයි

තාක්ෂණික විශ්ලේෂණයේ සංඛ්යා: එය කුමක්ද සහ මූල්ය වෙළඳපොලේ වෙළඳාම් කිරීමේදී ඔවුන් ලබා දෙන්නේ කුමක්ද?

වෙළඳාමේ රූප (තාක්ෂණික විශ්ලේෂණයේ රටා සහ සංඛ්යා ලෙසද හැඳින්වේ) යනු

ප්රස්ථාර රේඛා මගින් අන්තර් සම්බන්ධිත ග්රැෆික් සංදර්ශකයක ඉටිපන්දම් මූලද්රව්යවල විශේෂ සංයෝජන වේ. දෘශ්ය සංඛ්යා මගින් හුවමාරු වෙළඳාමේ සහභාගිවන්නන්ට හුවමාරුවේ වත්මන් ප්රවණතාවය විශ්ලේෂණය කිරීමට සහ ගනුදෙනුවකට එළඹීමේදී සිදුවිය හැකි අවදානම් ගණනය කිරීමට ඉඩ සලසයි. රටා උපකාර වනු ඇත:

- දැනට සක්රීයව පවතින වෙළඳපල තත්ත්වයන් හඳුනා ගැනීම සහ දැන් කොටස් හුවමාරුවේ ආධිපත්යය දරන ක්රීඩකයින් වර්ගය හඳුනා ගැනීම – ගනුදෙනුකරුවන් හෝ වෙළඳුන්;

- පාඩු ලැබීමට හේතු වූ අසාර්ථක ගනුදෙනු වසා දමා ඔබේ අවදානම් නිවැරදිව කළමනාකරණය කරන්නේ කෙසේදැයි ඔබට උගන්වන්න;

- සමාගමට හොඳම පිවිසුම් ස්ථාන හඳුනා ගන්න.

කෙසේ වෙතත්, ප්රවණතා සටහනක ප්රදර්ශනය වන තාක්ෂණික විශ්ලේෂණ රටා සෙවීමට පෙර, ප්රධාන රටා රේඛා තුනක් ගොඩනඟන්නේ කෙසේදැයි ඉගෙන ගැනීම වැදගත් වේ:

- මූලික – ආධාරක මට්ටම . මෙහි සෑම දෙයක්ම සරලයි: අවම මිල පරාමිතීන් දෙකකින් (අඩු ලකුණු) ආධාරක මට්ටම් ශක්තිමත් කර ඇත. මූල්ය වත්කම්වල වර්තමාන මිල තුන්වන වරටත් මෙම රේඛාවට ළඟා වන විට, එය ඉහළ යාමට ඉඩ ඇත. මිල ඡේදනය පෙන්නුම් කරන්නේ වත්මන් ප්රවණතාවය අවසන් වෙමින් පවතින බවයි.

- ප්රතිරෝධක මට්ටම යනු ආධාරක මට්ටමට විරුද්ධ රේඛාවයි. මෙය තිරස් රේඛාවක් වන අතර, එය ළඟා වූ පසු වත්කමේ වත්මන් මිල පහත වැටෙනු ඇත. මේ අනුව, ආධාරක රේඛාව “බිම” මගින් දක්වනු ලබන අතර, ප්රතිරෝධක රේඛාව “සිවිලිම” මගින් දැක්වේ.

- ප්රවණතා මට්ටම්. මෙම රේඛා ඉහල යන සහ අවරෝහණ මූල්ය වෙළඳපොලේ ඉහත විස්තර කර ඇති මට්ටම් දෙක සඳහා වහාම වගකිව යුතුය. විකිණුම්කරු හෝ ගැනුම්කරු විසින් තීරණය කරන ලද වත්කම්වල මිල ඉහළ ගියහොත්, ප්රවණතා මට්ටම අවම අගයන් අනුව ගොඩනගා ඇත, එය අඩු වුවහොත් – උපරිමය අනුව.

- ප්රවණතාවය දිගටම කරගෙන යන රටා.

- ද්විපාර්ශ්වික රටා.

- ආපසු හැරවුම් මූලද්රව්ය.

පළමු කණ්ඩායම පෙන්නුම් කරන්නේ මේ මොහොතේ වෙළඳපොලේ සක්රීයව පවතින ප්රවණතාවය දිගටම කරගෙන යා හැකි බවයි, ආපසු හැරවීමේ මූලද්රව්ය යම් ආකාරයක අනතුරු ඇඟවීමක් වනු ඇත – ප්රවණතාවය අවසන් වෙමින් පවතින අතර හුවමාරු වෙළෙන්දන්ට ආපසු හැරවීමේ ලකුණු සෙවීමට කාලයයි.

කොටස් වෙළඳාමේ තාක්ෂණික විශ්ලේෂණ රටා මොනවාද?

මූල්ය වෙළඳපොළ පර්යේෂණය සඳහා වන මෙම තාක්ෂණික මෙවලම එහි පැහැදිලි බව, පැහැදිලි බව සහ සරල බව හේතුවෙන් විනිමය වෙළෙඳුන් අතර විශාල ඉල්ලුමක් පවතී. විශේෂයෙන් ආරම්භකයින් අතර සංඛ්යා ඉල්ලුමක් පවතී. ඕනෑම ආකාරයක ග්රැෆික් වැඩ සඳහා රටා සුදුසු වේ: බාර්, රේඛා හෝ ඉටිපන්දම් සහිත.

සටහන! මුලින්ම බැලූ බැල්මට පර්යේෂණ මෙවලම ප්රායෝගිකව භාවිතා කිරීමට පහසු වේ, නමුත්, වෙනත් බොහෝ ක්රම මෙන්, එය යම් නිපුණතා සහ ග්රැෆික් රූපයේ දිස්වන හැඩතලවල අර්ථය සොයා ගැනීමට සහ තේරුම් ගැනීමට ඇති හැකියාව අවශ්ය වේ.

මූල්ය වෙලඳපොලේ තාක්ෂණික විශ්ලේෂණය සඳහා කුමන සංඛ්යා තිබේද යන්න වෙළඳාමේ පවතී – ප්රධාන සහ ද්විතියික

මූල්ය වෙළඳපොලේ චිත්රක විශ්ලේෂණයේදී භාවිතා කරන සියලුම රටා, ඒවායේ ගුණාංග සහ ලක්ෂණ මත පදනම්ව, වර්ග කිහිපයකට බෙදා ඇත. එවැනි කාණ්ඩ 3 ක් පමණක් ඇත, අපි ඒවා දැනටමත් ඉහත සඳහන් කර ඇත, නමුත් දැන් අපි වඩාත් විස්තරාත්මකව සලකා බලමු:

- ප්රවණතාවය ආපසු හරවන රටා.

- ප්රවණතාවය දිගටම කරගෙන යන රටා.

- අවිනිශ්චිතතාවයේ සංඛ්යා.

සෑම කාණ්ඩයකටම තමන්ගේම නීති, ව්යතිරේක සහ ප්රගතිය ඇත. සංඛ්යා ලේඛනවල සාමාන්ය සාරය සරලයි: පළමුව ඒවා චිත්රක සංදර්ශකය මත සොයා ගත යුතු අතර, අත්දැකීම් නොමැතිව හුවමාරු වෙළඳාමේ නව සහභාගිවන්නන් සඳහා තරමක් අපහසු වනු ඇත.

සටහන! ආරම්භකයින් සඳහා, වෘත්තීය ආයෝජකයින් සහ වෙළඳුන් Autochartist සේවාව වෙත අවධානය යොමු කිරීම නිර්දේශ කරයි. මෙය ස්වයංක්රීය මාදිලියේ ක්රියාත්මක වන, ග්රැෆික් රූප විශ්ලේෂණය කරන සහ ලබා දී ඇති සියලුම රටා තීරණය කරන වැඩසටහනකි. ඊළඟට, යෙදුම වෙළඳපොලේ සිදුවීම්වල බොහෝ දුරට වර්ධනය වීමේ පුරෝකථනයක් ජනනය කරයි.

ප්රවණතාවය ආපසු හරවන තාක්ෂණික විශ්ලේෂණ රටා

විනිමය වෙළෙන්දෙකු ග්රැෆික් රූපයක් මත ආපසු හැරීමක කිසියම් රටාවක් සොයාගත් විට, ප්රවණතාවයේ දිශාව ඉක්මනින් වෙනස් වන බව හෝ යම් නිවැරදි කිරීමක් සිදුවනු ඇති බව ඔහු තේරුම් ගත යුතුය.

තාක්ෂණික විශ්ලේෂණයේ ප්රතිවර්තන රටා සමඟ වැඩ කිරීම සඳහා නීති

රටාව ධනාත්මක බලපෑමක් ඇති කිරීම සඳහා, පහත සඳහන් හුවමාරු අවශ්යතා සමග අනුකූල වීම වැදගත් වේ:

- රූපයේ පෙනුමට පෙර ඇති ප්රවණතාවය පැහැදිලි හා පිහිටුවා ඇති බව වැදගත් වේ. තියුනු පිම්මක් හෝ මිල පහත වැටීමක් මගින් තීරණය නොවන මිල ගණන් නොවැදගත් චලනය වන කාල පරිච්ඡේදයක් තුළ ආපසු හැරවීමේ රටා සෙවීමට අවශ්ය නොවේ. තිරසාර ප්රවණතාවල සමාන රටා සොයන්න.

- ප්රවණතා ගොඩනැගීමේ කාලය රටා සෑදීමේ කාලය ඉක්මවා යාම වැදගත් වේ.

මෙම අවශ්යතා නොසලකා හැරිය නොහැක, ඒවා මිලෙහි චිත්රක සංදර්ශකය මත එකවර නිරීක්ෂණය කළ යුතුය. එක් කොන්දේසියක් සපුරා නොමැති නම්, නියැදිය නිසි ඉලක්ක මත ක්රීඩා නොකිරීමේ සම්භාවිතාව වැඩි වේ.

රසවත්! ප්රවණතාවක් ඇතිවීම තීරණය කළ හැක්කේ රටා භාවිතා කරන තාක්ෂණික විශ්ලේෂණයෙන් පමණක් නොවේ. ඔබට වෙළඳපල විශ්ලේෂණය කර ඉටිපන්දම් විශ්ලේෂණය (වඩාත් ඵලදායී හා ජනප්රිය ක්රමය ජපන් කැන්ඩල්ස්ටික්) මෙන්ම අපසරනය භාවිතයෙන් දිග හැරෙන ප්රවණතාවයක් හඳුනා ගත හැකිය.

ආසන්න ප්රවණතා වෙනසක් හෝ නිවැරදි කිරීමක් සංඥා කරන වඩාත් ජනප්රිය රටා වන්නේ ද්විත්ව/ත්රිත්ව ඉහළ සහ පහළ, දියමන්ති (රොම්බස්) සහ හිස සහ උරහිස් ය.

ද්විත්ව/ත්රිත්ව පහළ සහ ඉහළ

“Double/Triple Top” රටාව හඳුනා ගැනීමට පහසු ප්රතිවර්තන රටාවකි. එය ප්රතිරෝධක රේඛාව අසල පිහිටුවා ඇති අතර, මෙම මට්ටම අඛණ්ඩව කිහිප වතාවක් බිඳ දැමීමට මිලට ප්රමාණවත් ශක්තියක් නොමැති විට කොටස් හුවමාරුවේ තත්වයක් ගැන කථා කරයි. මෙම රටාව බොහෝ විට වැඩිවන වෙළඳපලක දක්නට ලැබේ, සේවාදායකයින්ගේ බලවේග අවසන් වූ විට, ඔවුන්ගේ ග්රහණය දුර්වල වන අතර වෙළඳුන් සටනට අවතීර්ණ වේ.

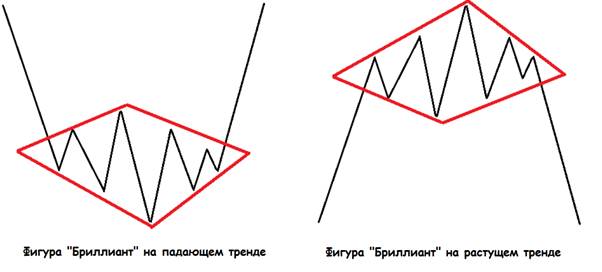

දියමන්ති (දියමන්ති)

මෙම රූපයට “දියමන්ති” යන නිල නාමය ඇත, නමුත් ඔවුන් අතර එය දියමන්ති හෝ රොම්බස් ලෙසද හැඳින්වේ. එය නැගී එන ප්රවණතාවක් පෙන්නුම් කරයි.

- මිල රේඛා උච්චාවචනයන් අපසරනය වන ත්රිකෝණයක් තුළ සිදු කෙරේ (චිත්රක සංදර්ශකයකදී, මෙම ප්රදේශය දියමන්තියේ වම් පැත්තේ පිහිටා ඇත).

- තවද, මිල උච්චාවචනයන් අඩු වේ: පැනීම් අඩු තියුණු වේ (ඔබට මෙය රූපයේ දකුණු පැත්තේ දැකිය හැකිය), ඉන්පසු රූපය එහි ගොඩනැගීම සම්පූර්ණයෙන්ම සම්පූර්ණ කරයි.

හුවමාරුවට එරෙහිව වෙළඳාමක් කිරීමට හොඳම කාලය වන්නේ දියමන්ති දාරය ඉහළට හෝ පහළට හරස් වන විටය.

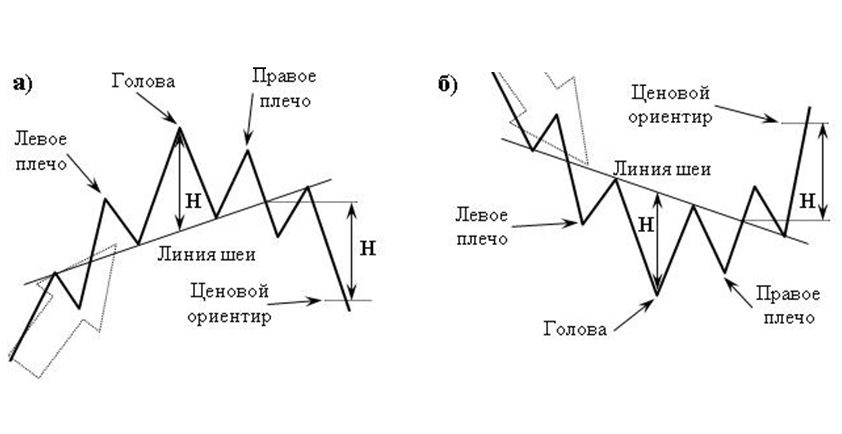

හිස සහ උරහිස්

හිස සහ උරහිස් රටාව තවත් ජනප්රිය සහ වඩාත්ම ඉල්ලුමට ලක් වූ තාක්ෂණික වෙළඳපල විශ්ලේෂණ රටාවකි. රටාවට ප්රධාන දර්ශකය (හිස) ඇතුළත් වන අතර, එයින් පහළ කඳු මුදුන් දෙකක් එක් එක් පැත්තෙන් පිටත් වී උරහිස් වල සිල්වට් එකක් සාදයි. ආරෝහණ මූල්ය වෙළෙඳපොළක සම්මත රටා රටාවක් ද, අවරෝහණ මූල්ය වෙළෙඳපොළක දී ප්රතිලෝම රටාවක් ද බිහි වේ.

ප්රවණතාවය දිගටම කරගෙන යන රටා

මිල රේඛාවේ ග්රැෆික් රූපයේ මෙම තාක්ෂණික විශ්ලේෂණ මූලද්රව්යවල පෙනුම ආයෝජකයාට හෝ වෙළෙන්දාට පෙන්නුම් කරන්නේ රටාව ඉක්මවා ගිය පසු, ප්රවණතාවය දිගටම වේගවත් වීමට ඉඩ ඇති බවයි. මෙම කාණ්ඩයේ තාක්ෂණික විශ්ලේෂණය සඳහා ප්රධාන උදාහරණ දෙකක් පමණක් ඇත: ධජය සහ පංචකය. ආරෝහණ සහ අවරෝහණ ත්රිකෝණ රටාව අඩු වශයෙන් දක්නට ලැබේ. ඔවුන්ගේ කාර්යයේ සාරය ඉහළ යාමක් සහ පහත වැටීමක් සඳහා සමාන වේ, එබැවින් වෙළඳ නීති සමාන වේ. ප්රවණතාවය දිගටම පවතින රටා සඳහා වෙළඳ නීති:

- රටාව දර්ශනය වීමට පෙර ප්රවණතා දිශාව ස්ථාවර සහ පැහැදිලි බව වැදගත් වේ.

- නැගී එන රටාව පැහැදිලි විය යුතුය.

- වෙළෙන්දාට රටාව බිඳ දැමිය යුතුය.

- රූපයේ “බිඳවැටීමෙන්” පසු, ඔබ බිඳවැටීමේ දිශාවට හරියටම වෙළඳාම් කළ යුතුය.

- ඉලක්ක අගයන් තීරණය වන්නේ රූපයේ “ධ්රැවයේ” ප්රමාණය අනුව ය.

ආරෝහණ සහ අවරෝහණ ත්රිකෝණය

ත්රිකෝණය යනු ප්රවණතාවය දිගටම පවතින රටා කාණ්ඩයේ පමණක් නොව, වෙළඳුන් සඳහා වඩාත් සුලභ සහ ප්රසිද්ධ රූපය වේ. එහි භාවිතය සමඟ සංයෝජන බොහෝ විට වෙළඳාමේ දී භාවිතා වේ: එය ඕනෑම කාල රාමුවක් මත සහ මූල්ය උපකරණයක් ලෙස භාවිතා වේ. නියැදිය මූලික මට්ටම් තීරණය කිරීමට හැකි වේ: ප්රතිරෝධය සහ ආධාරක රේඛා.

“ත්රිකෝණය” තාක්ෂණික විශ්ලේෂණ රූපය සමඟ වැඩ කිරීම සඳහා නීති

සාරය සරලයි: ප්රවණතා නිවැරදි කිරීමේ ක්රියාවලියේදී ත්රිකෝණ උපත ලබන අතර වර්තමාන ප්රවණතාවයේ අඛණ්ඩ පැවැත්ම පෙන්නුම් කරයි:

- මෙම රූපය සැකසීමට, වෙළෙන්දෙකු ප්රස්ථාරයේ ලකුණු 4ක් හෝ වැඩි ගණනක් සොයා ගත යුතුය: ඒවායින් දෙකක් වැඩි ඉටිපන්දම් මූලද්රව්ය මත පදනම්ව ප්රවණතා රේඛාවක් ගොඩනැගීමට සහ එකම අරමුණ සඳහා දෙකක්, අවම ඉටිපන්දම් ගණනකට පමණි.

- පහත වැටෙන කොටස් මත පිළිවෙලින් වැඩිවන ප්රවණතාවක්, අවරෝහණ රටාවක් සමඟ ආරෝහණ රටාවක් උපත ලබයි.

සටහන! ගැනුම්කරුවන්ගේ පැත්තේ පිහිටුවා ඇති ත්රිකෝණය ආසන්න ප්රවණතා නිවැරදි කිරීමක් පෙන්නුම් කරයි.

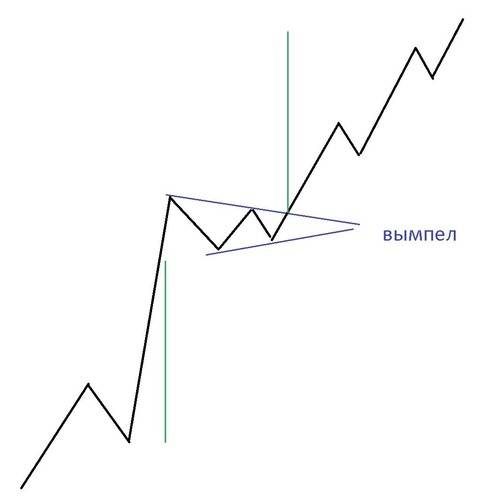

පෙන්න්ට්

මෙම රටාව – එකම ත්රිකෝණය, සෑදීමේ වේගය පමණක් වෙනස් වේ – පැයක් ඇතුළත සිදු වේ. මෙම රූපයේ පෙනුම වත්මන් ප්රවණතාවයේ 100% අඛණ්ඩ පැවැත්මක් පෙන්නුම් කරයි.

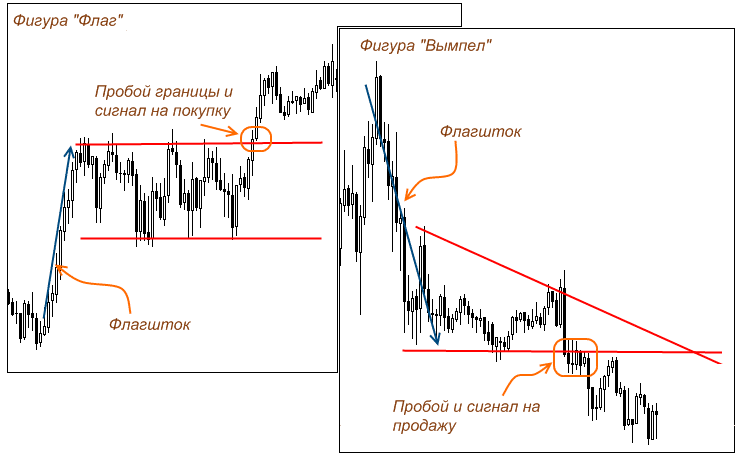

ධජ

“කොඩිය” රූපය සමාන්තර රේඛා සහිත සෘජුකෝණාස්රාකාර ස්වරූපයෙන් චිත්රක රූපයේ දැක්වේ. ආධාරක සහ ප්රතිරෝධක රේඛාවල අන්යෝන්ය වශයෙන් සමාන සැකැස්මේ ක්රියාවලියේදී රූපය උපත ලබයි.

අවිනිශ්චිතතාවයේ සංඛ්යා

මෙම වර්ගයේ රටා ඕනෑම මූල්ය වෙළඳපොලක සොයාගත හැකිය: ඉහළට, බැසීමට හෝ පැත්තට, සහ ඒවා ඉහත විස්තර කර ඇති රටා වර්ග වලට වඩා කිහිප ගුණයකින් වැඩි වේ. සියලු වර්ගවල තාක්ෂණික විශ්ලේෂණ රටා මෙන්, අවිනිශ්චිත සාම්පල සමඟ වැඩ කිරීමේ නීති සමාන වේ: වෙළඳාමක් ආරම්භ කිරීම සඳහා රටාව නිවැරදිව හඳුනාගෙන එය මිල “බිඳී” යන තෙක් බලා සිටීම වැදගත් වේ. අවිනිශ්චිත සංඛ්යා ද්විපාර්ශ්වික ලෙසද හැඳින්වේ, ඒවා ප්රවණතාවේ වෙනසක් හෝ එහි අඛණ්ඩ පැවැත්මක් පෙන්නුම් කරන්නේද යන්න පැහැදිලි නැති බැවින්, ඒ සියල්ල රඳා පවතින්නේ මිල “බිඳවැටීමේ” දිශාව මත ය.

අභිසාරී ත්රිකෝණය

අභිසාරී ත්රිකෝණයේ ප්රධාන කාර්යය වන්නේ ගනුදෙනුවක් ආරම්භ කිරීමට වඩාත්ම වාසිදායක දිශාව හුවමාරු වෙළඳ සහභාගිකයාට පෙන්වීමයි.

සටහන! ගනුදෙනුව කල්තියා ආරම්භ කළ යුතුය: වෙළෙන්දා වර්ධනයක් අපේක්ෂා කරන්නේ නම්, ප්රතිරෝධක රේඛාවෙන් නැවත පැමිණීමෙන් පසු, අඩුවීමක් තිබේ නම්, ඔහු ආධාරක මට්ටමේ සිට ආපසු එන විට එම ස්ථානයට ඇතුළු විය යුතුය.

කූඤ්ඤය

අපි රූපයේ රූපයම සලකා බලන්නේ නම්, ග්රැෆික් රූපයේ ඇති කූඤ්ඤය පංචකය හා සමාන වේ. රටාවට එකම සංරචක ඇතුළත් වේ: කුඤ්ඤයක ස්වරූපයෙන් පටු වන ත්රිකෝණයක් සහ යම් “බයිනෙට්”, එය මිල ගම්යතාවය ඉහළට හෝ පහළට වගකිව යුතුය.

- පුනර්ජීවන රටාව. සියලුම තිත් ආරෝහණ ස්ථානයක් ගනී.

- වැටෙන කූඤ්ඤය. තත්වය ප්රතිවිරුද්ධයයි – සියලු ලකුණු පහත වැටී අවම අගයන් ගන්න.

වෙළඳාමක් ආරම්භ කිරීමට වඩාත්ම සාර්ථක කාලය වනුයේ මෝස්තරයේ දිශාවට විරුද්ධ පැත්තට ළඟා වීමට මිල රේඛාවට තවමත් කාලය නොමැති කාලයයි.

සමාන රූප අතර වෙනස කුමක්ද: ධජය සහ පෑන

“ධජය” යනු සෘජුකෝණාස්රයකට සමාන රටාවක් වන අතර පතාකයකින් එහි ප්රධාන වෙනස වන්නේ එය ධජ කණුවකට සමාන තියුණු, පාහේ සිරස් චලනයක් මත පිහිටුවා තිබීමයි.

මූල්ය වෙළඳපොළේ තාක්ෂණික විශ්ලේෂණය සඳහා සංඛ්යා ලේඛන භාවිතා කිරීමේ වාසි සහ අවාසි

විනිමය වෙළඳාමේ සහභාගිවන්නෙකුට මූල්ය වෙළඳපොලේ සිදුවෙමින් පවතින දේවල සාරය ඉක්මනින් අවබෝධ කර ගැනීමට අවශ්ය නම් තාක්ෂණික විශ්ලේෂණ රටා ඵලදායී සහ ප්රයෝජනවත් වනු ඇත, නමුත් තාක්ෂණික විශ්ලේෂණයම වඩාත්ම විශ්වාසදායක හා විශ්වීය දෙයක් නොවන බව මතක තබා ගැනීම වැදගත්ය.

සටහන! ඒවා තාක්ෂණික විශ්ලේෂණය මත පමණක් පදනම් වන්නේ නම්, වෙළඳාම පිළිබඳ පාඨමාලා සහ මාර්ගගත පාඩම් නොගත යුතුය. මෙම ක්රමය විනිමය වෙළඳාමේ අංගයක් පමණි, එය අතිරේක මෙවලමක් ලෙස භාවිතා කළ හැකිය, නමුත් කිසිම අවස්ථාවක එය ප්රධාන හා මූලික ලක්ෂණය ලෙස භාවිතා නොකළ යුතුය, මන්ද මෙය වෙළඳුන් සහ ආයෝජකයින්ගේ වඩාත් පොදු වැරැද්දකි. වැඩි අවදානම් සහ ලාභ පාඩු.

රටා අනුව තාක්ෂණික විශ්ලේෂණයේ ප්රධාන අවාසිය නම් ඒවා ප්රධාන මූලික සාධක සැලකිල්ලට නොගැනීමයි, එබැවින් නිගමනය වන්නේ මූල්ය වෙළඳපොලේ වර්තමාන තත්ත්වය පිළිබඳ සත්ය සහ පැහැදිලි තොරතුරු සංඛ්යාවලට සැපයිය නොහැකි බවයි. කෙසේ වෙතත්, මූලික අංග මත පදනම්ව නිගමනය කිරීමට අපහසු කෙටි කාලීන නීති සොයා ගැනීම සඳහා මූල්ය මෙවලමක් ලෙස සාම්පල විශිෂ්ටයි. වෙළඳුන්ට සහ, ප්රතිපත්තිමය වශයෙන්, හුවමාරු වෙළඳාමේ සහභාගීවන්නන්ට රටා මගින් තාක්ෂණික විශ්ලේෂණයේ එවැනි සූක්ෂ්මතාවයක් කෙරෙහි අවධානය යොමු කිරීම වැදගත් වේ – ඒවා වඩාත් effective ලදායී හා අඩු effective ලදායී විය හැකිය. එය මේ මොහොතේ මූල්ය වෙළෙඳපොළේ පවතින තත්ත්වය මත රඳා පවතී. රූපවල කාර්යක්ෂමතාවයට බලපාන සාධක:

- මිල ඉහල යයි . මිල නොතේරෙන දිශාවකට ගමන් කරන විට, වෙළෙන්දාට මෙන්ම සංඛ්යාලේඛනවලටද මිල හැසිරෙන්නේ කෙසේද සහ ඊළඟ ප්රවණතාවය යොමු කරන්නේ කුමන දිශාවටද යන්න නිශ්චිතවම දැනගත නොහැක.

- කාල රාමුව . එය විශාල වන තරමට, හුවමාරුවෙහි ක්රියාකාරිත්වය විකෘති කරන මැදිහත්වීම් වැඩි වේ. මෙම හේතුව නිසා, රටා දිගු කාල රාමු තුළ වඩාත් පැහැදිලි සහ වඩාත් නිවැරදි ප්රතිඵල පෙන්වයි.

දැන් අපි සංඛ්යාලේඛන අනුව තාක්ෂණික විශ්ලේෂණයේ ධනාත්මක අංශ දෙස බලමු සහ මෙම ක්රියාවලිය මූල්ය වෙළඳපොලේ ආරම්භකයින් විසින් එතරම් ආදරය කරන්නේ මන්දැයි සොයා බලමු. වාසි:

- ඉගෙනීමේ පහසුව . සංඛ්යා නිවැරදිව අර්ථ නිරූපණය කිරීමට, ඒවා සොයා ගැනීමට සහ ඒවායේ අරමුණ හඳුනා ගැනීමට ඉගෙනීම ඩිජිටල් අගයන් තේරුම් ගැනීමට වඩා පහසු සහ වේගවත් වන අතර ඒවා සෑම පළපුරුදු විශේෂ ist යෙකුටම යටත් නොවේ. එබැවින්, හුවමාරු වෙළඳාමේ වෘත්තීය සහභාගිවන්නන් පවා ඔවුන්ගේ කාර්යය වේගවත් කිරීම සඳහා රටා මගින් තාක්ෂණික විශ්ලේෂණයන් වෙත යොමු වේ.

- පැහැදිලිකම . ඔබ වෙළඳපල විශ්ලේෂණය කර මහජනතාවට ප්රතිඵල ඉදිරිපත් කරන්නේ නම්, ග්රැෆික් සංදර්ශකයක් නොමැතිව කොතැනකවත් නොමැත. සංඛ්යාලේඛන පැහැදිලිව පෙන්නුම් කර මූල්ය වෙළඳපොලේ තත්වය ගැන කියනු ඇත.

- වේගය .

- පරිමාණය . තාක්ෂණික විශ්ලේෂණ රටා මගින් මිල තත්ත්වය පමණක් නොව, හුවමාරුවේ මනෝවිද්යාව ද පෙන්නුම් කරයි, මෙම විශ්ලේෂණ වර්ගය සෑදූ පදනම මත විනිමය වෙළඳාමට සහභාගිවන්නෙකුට රටා තීරණය කිරීමට ඉඩ සලසයි.

තාක්ෂණික විශ්ලේෂණයේ රටා භාවිතා කරන්නේ කෙසේද: ප්රායෝගික උදාහරණ

සෑම රටාවක්ම මූල්ය වෙළඳපොලේ පවතින යම් තත්වයක් සඳහා සුදුසු නොවේ. විනිමය වෙළඳාමේ සහභාගිවන්නෙකුට සාදන ලද සංඛ්යා දෙකක් තිබිය හැකි නමුත් සමාගමට ඇතුළු වීමට සුදුසු විය හැක්කේ ඉන් එකක් පමණි. සාර්ථක ගනුදෙනුවක් සහ වෙළඳපොළට පිවිසීමේ අවස්ථාව වැඩි කිරීම සඳහා, ඔබ පහත සඳහන් සියුම් කරුණු කෙරෙහි අවධානය යොමු කළ යුතුය:

- ප්රවණතාවය;

- ඇතුල්වීමේ ප්රදේශය;

- දැඩි ඒකාබද්ධ කිරීම.

මතක තබා ගන්න! ප්රවණතාවය ඔබේ මිතුරා වන අතර, එය සැමවිටම ප්රතිඵලවලට තුඩු දෙනු ඇත! උපරිම ලාභය ලබා ගැනීමට සහ ගනුදෙනුවේදී දැවී නොයෑමට, ඔබ සැමවිටම වත්මන් ප්රවණතාවය මත වෙළඳාම් කළ යුතුය.

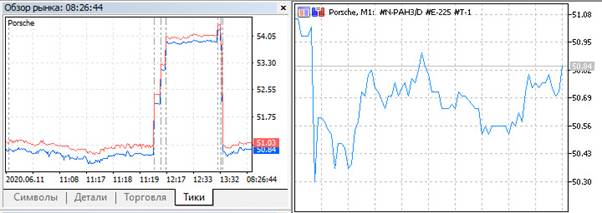

ඉහළ ප්රවණතාවක් සහිත මූල්ය වෙළඳපොළකට පිවිසුම් ලක්ෂ්යයක් ලෙස බුලිෂ් ධජයක් භාවිතා කළ හැකිය:

පහත වැටීමක්

තීරු

ඔබට රටා මගින් තාක්ෂණික විශ්ලේෂණය සම්පූර්ණයෙන් විශ්වාස කළ නොහැක්කේ ඇයි

අප ඉහත සොයා ගත් පරිදි, සංඛ්යා මගින් තාක්ෂණික විශ්ලේෂණය සෑම අවස්ථාවකදීම ඵලදායී නොවන අතර ප්රධාන මූල්ය උපකරණය ලෙස දිගු කාලීනව ක්රියා නොකරනු ඇත. සංඛ්යා සහ රටා වල සඵලතාවය ඔප්පු කර නැත, ඔවුන්ගේ කාර්යක්ෂමතාවය ඔප්පු වන්නේ වෙළඳාම් ක්රියාවලියේදී වෙළඳුන් සහ ආයෝජකයින්ගෙන් ලැබෙන යම් වාසනාවකි. රටාවක් ආධාරයෙන් හොඳ ලාභයක් ලබා ගත හැකි නමුත්, හුවමාරු වෙළඳාමේ සහභාගිවන්නා හුවමාරුවේ අංගයන් හොඳින් දන්නා අතර ප්රවණතාවයේ චලනය තීරණය කළ හැකි නම් පමණි. කෙසේ වෙතත්, ප්රවණතාවය තීරණය කිරීමෙන් පසු, සංඛ්යා වෙළඳාමේ වඩාත්ම වැදගත් කොටස බවට පත් නොවනු ඇත, මන්ද මෙහි දී ප්රතිභානය හෝ දර්ශක ආධාරයෙන් දැනටමත් ලාභයක් ලබා ගත හැකිය.