Арилжааны техникийн шинжилгээний тоо, тэдгээрийг хэрхэн таних, унших, тэдгээрийн утга. Техникийн шинжилгээний тоонууд нь компанид ороход тохиромжтой “цэг” сонгоход тусална. Энэ нь юу вэ, ямар загварууд байдаг бөгөөд арилжаанд ашиглах нь үр дүнтэй байхын тулд ямар шаардлагыг дагаж мөрдөх нь чухал вэ? Энэ нийтлэлд бид график дээрх жишээнүүдийг уншиж, хэрэглэх онолын болон практик үндэслэлд дүн шинжилгээ хийх болно.

- Техникийн шинжилгээний тоонууд: энэ нь юу вэ, санхүүгийн зах зээл дээр арилжаа хийхэд юу өгдөг

- Хөрөнгийн арилжаанд техникийн шинжилгээний загварууд юу вэ?

- Санхүүгийн зах зээлийн техникийн шинжилгээнд ямар үзүүлэлтүүд арилжаанд байдаг вэ – үндсэн ба хоёрдогч

- Техникийн шинжилгээний хэв маяг нь чиг хандлагыг урвуулж байна

- Техникийн шинжилгээнд урвуу загвартай ажиллах дүрэм

- Давхар/Гурвалсан доод ба дээд

- Алмаз (алмаз)

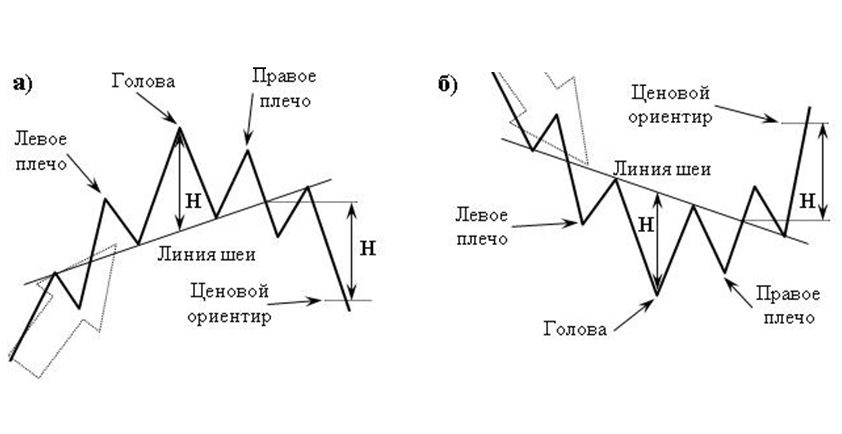

- Толгой ба мөр

- Трендийг үргэлжлүүлэх загварууд

- Өсөх ба уруудах гурвалжин

- “Гурвалжин” техникийн шинжилгээний зурагтай ажиллах дүрэм

- Унжуур

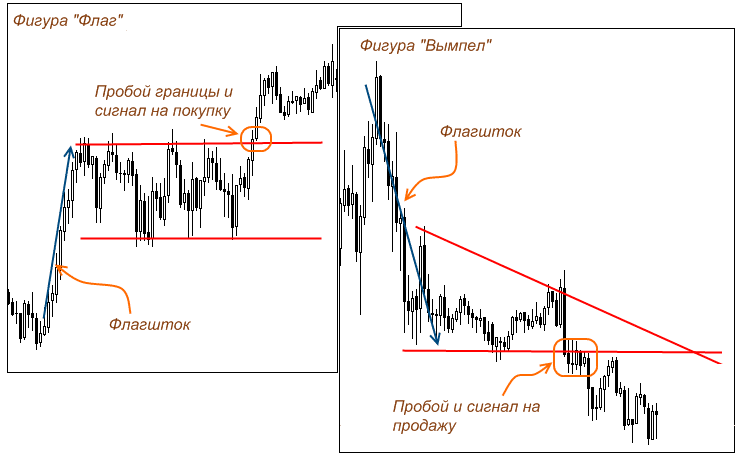

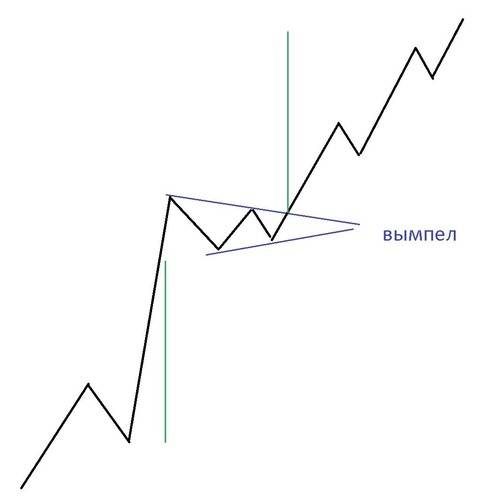

- туг

- Тодорхойгүй байдлын тоо

- Нийлдэг гурвалжин

- Шаантаг

- Ижил төстэй дүрсүүдийн хооронд ямар ялгаа байдаг вэ: туг ба хошуу

- Санхүүгийн зах зээлийн техникийн шинжилгээнд тоон үзүүлэлтүүдийг ашиглахын давуу болон сул талууд

- Техникийн шинжилгээнд хэв маягийг хэрхэн ашиглах вэ: практик жишээ

- Та яагаад загвараар техникийн шинжилгээнд бүрэн итгэж болохгүй гэж

Техникийн шинжилгээний тоонууд: энэ нь юу вэ, санхүүгийн зах зээл дээр арилжаа хийхэд юу өгдөг

Арилжааны тоон үзүүлэлтүүд (мөн техникийн шинжилгээний загвар, тоо гэж нэрлэдэг) нь

графикийн шугамаар хоорондоо холбогдсон график дэлгэц дээрх лааны суурь элементүүдийн тусгай хослолууд юм. Визуал тоонууд нь биржийн арилжаанд оролцогчдод биржийн өнөөгийн чиг хандлагыг шинжлэх, хэлцэл хийх үед гарч болох эрсдлийг тооцоолох боломжийг олгодог. Загварууд нь туслах болно:

- Одоогийн байдлаар идэвхтэй байгаа зах зээлийн нөхцөл байдлыг тодорхойлж, хөрөнгийн биржид аль ангилалд тоглогчид давамгайлж байгааг хүлээн зөвшөөрөх – үйлчлүүлэгчид эсвэл худалдаачид;

- алдагдалд хүргэсэн бүтэлгүйтсэн гүйлгээг хааж, эрсдэлээ хэрхэн зөв удирдахыг зааж өгөх;

- компанид орох хамгийн сайн цэгүүдийг тодорхойлох.

Гэсэн хэдий ч, тренд график дээр харуулсан техникийн шинжилгээний хэв маягийг хайж олохын өмнө хэв маягийн гурван үндсэн шугамыг хэрхэн бүтээх талаар сурах нь чухал юм.

- Суурь – дэмжлэгийн түвшин . Энд бүх зүйл энгийн: дэмжлэгийн түвшинг хамгийн бага үнийн хоёр параметрээс (бага оноо) бэхжүүлдэг. Санхүүгийн хөрөнгийн одоогийн үнэ гурав дахь удаагаа энэ шугамд ойртох үед өсөх магадлалтай. Үнийн огтлолцол нь одоогийн чиг хандлага дуусч байгааг харуулж байна.

- Эсэргүүцлийн түвшин нь дэмжлэгийн түвшний эсрэг шугам юм. Энэ нь хэвтээ шугам бөгөөд түүнд хүрэхэд хөрөнгийн одоогийн үнэ буурах болно. Тиймээс, дэмжлэгийн шугамыг “шал”, эсэргүүцлийн шугамыг “тааз” -аар зааж өгсөн болно.

- чиг хандлагын түвшин. Эдгээр мөрүүд нь дээр дурдсан хоёр түвшнийг, өсөх болон буурах санхүүгийн зах зээлийн аль алинд нь шууд хариуцдаг. Хэрэв худалдагч эсвэл худалдан авагчийн тодорхойлсон хөрөнгийн үнэ өсвөл чиг хандлагын түвшинг хамгийн бага утгын дагуу, хэрэв буурсан бол дээд тал нь дагуу байгуулна.

- Трендийг үргэлжлүүлэх загварууд.

- Хоёр талын хэв маяг.

- Буцах элементүүд.

Эхний бүлэг нь одоогийн байдлаар зах зээлд идэвхтэй байгаа чиг хандлагыг үргэлжлүүлж болно гэдгийг харуулж байна, урвуу элементүүд нь зарим төрлийн сэрэмжлүүлэг байх болно – чиг хандлага дуусч байгаа бөгөөд биржийн арилжаачид урвуу цэгүүдийг хайх цаг болжээ.

Хөрөнгийн арилжаанд техникийн шинжилгээний загварууд юу вэ?

Санхүүгийн зах зээлийг судлах энэхүү техникийн хэрэгсэл нь ойлгомжтой, ойлгомжтой, энгийн байдгаараа биржийн арилжаачдын дунд маш их эрэлт хэрэгцээтэй байгаа. Тоонууд нь ялангуяа эхлэгчдэд эрэлт хэрэгцээтэй байдаг. Загвар нь ямар ч төрлийн график ажилд тохиромжтой: баар, шугам эсвэл лаатай.

Анхаар! Судалгааны хэрэглүүрийг өнгөц харахад практикт хэрэглэхэд хялбар боловч бусад олон аргуудын нэгэн адил тодорхой ур чадвар, график дүрс дээр гарч буй дүрсийн утгыг олох, ойлгох чадварыг шаарддаг.

Санхүүгийн зах зээлийн техникийн шинжилгээнд ямар үзүүлэлтүүд арилжаанд байдаг вэ – үндсэн ба хоёрдогч

Санхүүгийн зах зээлийн график шинжилгээнд ашигладаг бүх хэв маягийг шинж чанар, шинж чанараараа хэд хэдэн ангилалд хуваадаг. Зөвхөн 3 ийм ангилал байдаг бөгөөд бид тэдгээрийг дээр дурдсан боловч одоо бид илүү дэлгэрэнгүй авч үзэх болно.

- Трендийг эргүүлж буй загварууд.

- Трендийг үргэлжлүүлэх загварууд.

- тодорхойгүй байдлын тоо.

Ангилал бүр өөрийн дүрэм, үл хамаарах зүйл, ахиц дэвшилтэй байдаг. Тоонуудын ерөнхий мөн чанар нь энгийн: эхлээд тэдгээрийг график дэлгэц дээрээс олох хэрэгтэй бөгөөд энэ нь туршлагагүй солилцооны арилжаанд шинээр оролцогчдод нэлээд хэцүү байх болно.

Анхаар! Эхлэгчдэд мэргэжлийн хөрөнгө оруулагчид болон худалдаачид Autochartist үйлчилгээнд анхаарлаа хандуулахыг зөвлөж байна. Энэ бол автомат горимд ажилладаг, график дүрслэлд дүн шинжилгээ хийж, өгөгдсөн бүх хэв маягийг тодорхойлдог програм юм. Дараа нь уг програм нь зах зээл дээрх үйл явдлын хамгийн их магадлалтай хөгжлийн урьдчилсан мэдээг гаргадаг.

Техникийн шинжилгээний хэв маяг нь чиг хандлагыг урвуулж байна

Биржийн арилжаачин график дүрс дээр ямар нэгэн эргэлтийн хэв маягийг олох үед тэр чиг хандлагын чиглэл удахгүй өөрчлөгдөх эсвэл зарим нэг залруулга хийх болно гэдгийг ойлгох ёстой.

Техникийн шинжилгээнд урвуу загвартай ажиллах дүрэм

Загвар эерэг нөлөө үзүүлэхийн тулд дараахь солилцооны шаардлагыг дагаж мөрдөх нь чухал юм.

- Зураг харагдахаас өмнөх чиг хандлага нь тодорхой, бүрэлдэн тогтсон байх нь чухал. Үнийн огцом үсрэлт, бууралтаар тодорхойлогддоггүй үнийн санал бага зэрэг хөдөлж байх үед буцаах хэв маягийг хайх шаардлагагүй. Тогтвортой чиг хандлагад ижил төстэй хэв маягийг ол.

- Тренд үүсэх хугацаа нь хэв маяг үүсэх хугацаанаас хэтрэх нь чухал юм.

Эдгээр шаардлагыг үл тоомсорлож болохгүй, тэдгээрийг үнийн график дэлгэц дээр нэгэн зэрэг дагаж мөрдөх ёстой. Хэрэв нөхцөлүүдийн аль нэгийг хангаагүй бол дээж нь зохих зорилтот дээр тоглохгүй байх магадлал нэмэгддэг.

Сонирхолтой! Тренд үүсэхийг зөвхөн хэв маягийг ашиглан техникийн шинжилгээгээр тодорхойлж болохгүй. Та зах зээлд дүн шинжилгээ хийж, лааны суурь шинжилгээ (хамгийн үр дүнтэй, алдартай арга бол Японы лааны суурь юм), түүнчлэн зөрүүг ашиглан хөгжиж буй чиг хандлагыг тодорхойлох боломжтой.

Удалгүй чиг хандлагын өөрчлөлт эсвэл залруулга хийх дохио болох хамгийн алдартай загвар бол давхар/гурвалсан дээд ба доод, алмааз (ромбо), толгой ба мөр юм.

Давхар/Гурвалсан доод ба дээд

“Давхар/Гурвалсан дээд” загвар нь танихад хялбар урвуу загвар юм. Энэ нь эсэргүүцлийн шугамын ойролцоо үүсдэг бөгөөд үнэ нь хэд хэдэн удаа дараалан энэ түвшинг даван туулах хангалттай хүч чадалгүй үед хөрөнгийн бирж дээрх нөхцөл байдлын тухай өгүүлдэг. Үйлчлүүлэгчдийн хүч шавхагдаж, атгах чадвар суларч, худалдаачид тэмцэлд орох үед энэ хэв маяг ихэвчлэн өсөн нэмэгдэж буй зах зээлд ажиглагддаг.

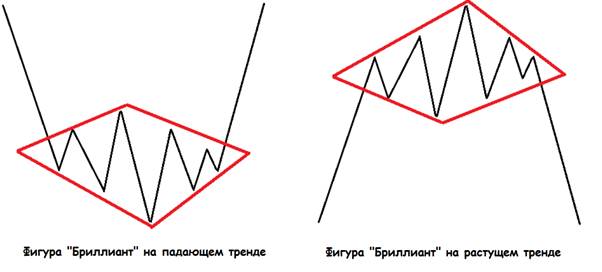

Алмаз (алмаз)

Энэ дүрс нь “Очир алмааз” гэсэн албан ёсны нэртэй боловч өөр хоорондоо алмаз эсвэл ромбус гэж нэрлэдэг. Энэ нь хөгжиж буй чиг хандлагыг харуулж байна.

- Үнийн шугамын хэлбэлзэл нь салангид гурвалжин дотор хийгддэг (график дэлгэц дээр энэ хэсэг нь алмазын зүүн талд байрлах болно).

- Цаашилбал, үнийн хэлбэлзэл буурдаг: үсрэлт нь бага зэрэг хурц болдог (та үүнийг зургийн баруун талд анзаарч болно), үүний дараа зураг бүрэн бүрэлдэж дуусна.

Биржийн эсрэг арилжаа хийхэд хамгийн тохиромжтой цаг бол алмаазын ирмэг дээш эсвэл доошоо гатлах үе юм.

Толгой ба мөр

Толгой ба мөрний загвар нь техникийн зах зээлийн шинжилгээний өөр нэг алдартай бөгөөд хамгийн эрэлттэй загвар юм. Загвар нь гол үзүүлэлтийг (толгой) агуулдаг бөгөөд үүнээс хоёр доод оргил нь тал бүрээс гарч, мөрний зарим дүрсийг үүсгэдэг. Өсөж буй санхүүгийн зах зээлд стандарт хэв маяг, буурч буй санхүүгийн зах зээлд урвуу хэлбэртэй байдаг.

Трендийг үргэлжлүүлэх загварууд

Үнийн шугамын график дүрслэл дээр техникийн шинжилгээний эдгээр элементүүд гарч ирэх нь хэв маягийг давсны дараа чиг хандлага үргэлжлэн эрч хүчээ авах магадлалтайг хөрөнгө оруулагч эсвэл худалдаачинд харуулж байна. Энэ ангилалд техникийн шинжилгээний зөвхөн хоёр үндсэн жишээ байдаг: туг ба хошуу. Өсөх ба уруудах гурвалжингийн загвар нь бага түгээмэл байдаг. Тэдний ажлын мөн чанар нь өсөлт ба уналтын хувьд ижил байдаг тул арилжааны дүрэм нь ижил байдаг. Трендийг үргэлжлүүлэх загваруудын арилжааны дүрэм:

- Загвар гарч ирэхээс өмнө чиг хандлагын чиглэл тогтвортой, тодорхой байх нь чухал.

- Шинээр гарч ирж буй загвар нь ойлгомжтой байх ёстой.

- Худалдаачин хэв маягийг эвдэх хэрэгтэй.

- Зургийн “тасралт”-ын дараа та яг задаргааны чиглэлд арилжаа хийх хэрэгтэй.

- Зорилтот утгыг зургийн “туйл” -ын хэмжээгээр тодорхойлно.

Өсөх ба уруудах гурвалжин

Гурвалжин нь трендийг үргэлжлүүлж буй хэв маягийн ангилалд төдийгүй худалдаачдын хувьд хамгийн түгээмэл бөгөөд алдартай дүрс юм. Үүнийг ашиглахтай хослуулах нь ихэвчлэн арилжаанд ашиглагддаг: үүнийг ямар ч хугацаанд, санхүүгийн хэрэгсэл болгон ашигладаг. Дээж нь үндсэн түвшинг тодорхойлох боломжийг олгодог: эсэргүүцэл ба тулгуур шугам.

“Гурвалжин” техникийн шинжилгээний зурагтай ажиллах дүрэм

Үүний мөн чанар нь энгийн: гурвалжин нь чиг хандлагыг засах явцад үүсдэг бөгөөд одоогийн чиг хандлагын үргэлжлэх магадлалтайг илтгэнэ.

- Энэ дүрсийг бүрдүүлэхийн тулд худалдаачин график дээр 4 ба түүнээс дээш цэгийг олох ёстой: тэдгээрийн хоёр нь илүү олон лааны суурь элемент дээр тулгуурлан чиг хандлагын шугамыг бий болгох, хоёр нь ижил зорилгоор, зөвхөн хамгийн бага тооны лааны суурьтай байх ёстой.

- Өсөж буй хэв маяг нь өсөн нэмэгдэж буй чиг хандлагатай, буурч буй хувьцаан дээр тус тус үүсдэг.

Анхаар! Худалдан авагчдын талд үүссэн гурвалжин нь чиг хандлагын залруулга байгааг харуулж байна.

Унжуур

Энэ загвар – ижил гурвалжин, зөвхөн үүсэх хурдаараа ялгаатай – нэг цагийн дотор тохиолддог. Энэ зургийн харагдах байдал нь одоогийн чиг хандлагыг 100% үргэлжлүүлж байгааг харуулж байна.

туг

График зурагт “Туг” дүрсийг параллель шугамтай тэгш өнцөгт хэлбэрээр дүрсэлсэн болно. Энэ зураг нь дэмжлэг ба эсэргүүцлийн шугамыг харилцан адилгүй зохион байгуулах явцад төрсөн.

Тодорхойгүй байдлын тоо

Энэ төрлийн хэв маягийг ямар ч санхүүгийн зах зээлээс олж болно: өгсөх, уруудах эсвэл хажуу тийш, дээр дурдсан хэв маягийн ангиллуудаас хэд дахин илүү гарч ирдэг. Бүх төрлийн техникийн шинжилгээний хэв маягийн нэгэн адил тодорхойгүй дээжтэй ажиллах дүрэм ижил байдаг: арилжаа эхлүүлэхийн тулд загварыг зөв тодорхойлж, үнийг “хэврэхийг” хүлээх нь чухал юм. Тодорхой бус тоонуудыг мөн хоёр талт гэж нэрлэдэг, учир нь энэ нь чиг хандлага өөрчлөгдөх эсвэл үргэлжлэх эсэх нь тодорхойгүй байгаа тул энэ бүхэн үнийн “хугаралт” чиглэлээс хамаарна.

Нийлдэг гурвалжин

Нэгдэх гурвалжны гол үүрэг бол биржийн арилжаанд оролцогчдод хэлцэл хийх хамгийн ашигтай чиглэлийг харуулах явдал юм.

Анхаар! Хэлэлцээрийг урьдчилан эхлүүлэх ёстой: хэрэв худалдаачин өсөлтийг хүлээж байгаа бол тэр дэмжлэгийн түвшнээс сэргэх цэг дээр, хэрэв уналт байгаа бол эсэргүүцлийн шугамаас сэргэсний дараа орох ёстой.

Шаантаг

Хэрэв бид зургийн дүрсийг өөрөө авч үзвэл график зураг дээрх шаантаг нь зүүлттэй бараг ижил байна. Загвар нь ижил бүрэлдэхүүн хэсгүүдийг агуулдаг: шаантаг хэлбэртэй нарийссан гурвалжин ба үнийн өсөлтийг эсвэл доошоо чиглүүлдэг тодорхой “баонет”.

- Дахин сэргэх загвар. Бүх цэгүүд өсөх байрлалыг авна.

- Унаж буй шаантаг. Нөхцөл байдал эсрэгээрээ – бүх цэгүүд унаж, хамгийн бага утгыг авдаг.

Арилжаа эхлүүлэх хамгийн амжилттай үе бол үнийн шугам нь загварын чиглэлийн эсрэг талд хүрч амжаагүй үе байх болно.

Ижил төстэй дүрсүүдийн хооронд ямар ялгаа байдаг вэ: туг ба хошуу

“Туг” гэдэг нь тэгш өнцөгттэй төстэй хээ бөгөөд хошуунаас ялгарах гол онцлог нь тугны шонтой төстэй, хурц, бараг босоо хөдөлгөөн дээр тогтсон явдал юм.

Санхүүгийн зах зээлийн техникийн шинжилгээнд тоон үзүүлэлтүүдийг ашиглахын давуу болон сул талууд

Хэрэв биржийн арилжаанд оролцогч санхүүгийн зах зээлд болж буй үйл явдлын мөн чанарыг хурдан ойлгох шаардлагатай бол техникийн шинжилгээний загвар нь үр дүнтэй бөгөөд ашигтай байх болно, гэхдээ техникийн шинжилгээ нь өөрөө хамгийн найдвартай, түгээмэл зүйл биш гэдгийг санах нь зүйтэй.

Анхаар! Зөвхөн техникийн шинжилгээнд үндэслэсэн бол арилжаа хийх курс, онлайн хичээлд хамрагдах ёсгүй. Энэ арга нь зөвхөн биржийн арилжааны бүрэлдэхүүн хэсэг бөгөөд үүнийг нэмэлт хэрэгсэл болгон ашиглаж болно, гэхдээ ямар ч тохиолдолд үүнийг үндсэн ба үндсэн шинж чанар болгон ашиглаж болохгүй, учир нь энэ нь арилжаачид, хөрөнгө оруулагчдын хамгийн түгээмэл алдаануудын нэг бөгөөд эрсдэл нэмэгдэж, ашгийн алдагдал .

Загварын дагуу техникийн шинжилгээний гол сул тал нь үндсэн үндсэн хүчин зүйлсийг харгалздаггүй тул тоо баримтууд нь санхүүгийн зах зээлийн өнөөгийн байдлын талаар үнэн зөв, тодорхой мэдээлэл өгөх боломжгүй гэсэн дүгнэлтэд хүрч байна. Гэсэн хэдий ч дээжүүд нь үндсэн элементүүдэд тулгуурлан дүгнэлт гаргахад хэцүү богино хугацааны дүрмийг олох санхүүгийн хэрэгсэл болох гайхалтай юм. Худалдаачид болон зарчмын хувьд биржийн арилжаанд оролцогчид хэв маягаар техникийн шинжилгээний ийм нарийн ялгааг анхаарч үзэх нь чухал юм – тэд илүү үр дүнтэй, үр дүн багатай байж болно. Энэ нь тухайн үеийн санхүүгийн зах зээлд үүсээд буй нөхцөл байдлаас шалтгаална. Тооны үр дүнтэй байдалд нөлөөлж буй хүчин зүйлүүд:

- Үнийн огцом өсөлт . Үнэ ойлгомжгүй чиглэлд шилжих үед худалдаачин, түүнчлэн тоон үзүүлэлтүүд нь үнэ хэрхэн ажиллах, дараагийн чиг хандлага аль чиглэлд чиглэхийг тодорхой хэлж чадахгүй.

- Хугацаа . Энэ нь том байх тусам бирж дээрх үйл ажиллагааг гажуудуулж буй хөндлөнгийн оролцоо өндөр байх болно. Ийм учраас хэв маяг нь урт хугацааны туршид илүү тодорхой, үнэн зөв үр дүнг харуулдаг.

Одоо техникийн шинжилгээний эерэг талуудыг тоон үзүүлэлтээр харцгаая, яагаад санхүүгийн зах зээлд эхлэгчдэд энэ үйл явц маш их таалагддаг болохыг олж мэдье. Давуу тал:

- Сурахад хялбар . Тоонуудыг зөв тайлбарлаж, тэдгээрийг олж, зорилгыг нь тодорхойлж сурах нь туршлагатай мэргэжилтэн бүрт хамаарахгүй тоон утгыг ойлгохоос илүү хялбар бөгөөд хурдан юм. Тиймээс биржийн арилжаанд оролцож буй мэргэжлийн оролцогчид ч гэсэн ажлаа хурдасгахын тулд үе үе хэв маягаар техникийн шинжилгээ хийдэг.

- Тодорхой байдал . Хэрэв та зах зээлд дүн шинжилгээ хийж, үр дүнг олон нийтэд танилцуулбал график дэлгэцгүй газар байхгүй. Санхүүгийн зах зээлийн нөхцөл байдлын талаар тоо тодорхой харуулж, хэлэх болно.

- Хурд .

- Масштаб . Техникийн шинжилгээний хэв маяг нь үнийн төлөв байдлыг төдийгүй биржийн сэтгэл зүйг харуулдаг бөгөөд энэ нь биржийн арилжаанд оролцогчдод энэ төрлийн шинжилгээг бий болгосон хэв маягийг тодорхойлох боломжийг олгодог.

Техникийн шинжилгээнд хэв маягийг хэрхэн ашиглах вэ: практик жишээ

Санхүүгийн зах зээлд давамгайлж буй тодорхой нөхцөл байдалд бүх загвар тохиромжтой байдаггүй. Биржийн арилжаанд оролцогч хоёр хэлбэр дүрстэй байж болох боловч тэдгээрийн зөвхөн нэг нь компанид ороход тохиромжтой байж болно. Амжилттай хэлцэл хийх, зах зээлд нэвтрэх боломжийг нэмэгдүүлэхийн тулд та дараахь нюансуудад анхаарлаа хандуулах хэрэгтэй.

- чиг хандлага;

- нэвтрэх талбай;

- хатуу нэгтгэх.

Санаж байна уу! Тренд бол таны найз бөгөөд энэ нь үргэлж үр дүнд хүргэх болно! Хамгийн их ашиг олж, гүйлгээнд шатахгүйн тулд та үргэлж одоогийн чиг хандлагын дагуу арилжаа хийх ёстой.

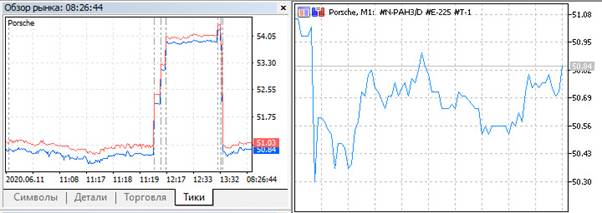

Өсөх хандлагатай санхүүгийн зах зээлд өсөлтийн тугийг ашиглаж болно:

Бар

Та яагаад загвараар техникийн шинжилгээнд бүрэн итгэж болохгүй гэж

Дээр дурьдсанчлан, тоон үзүүлэлтээр техникийн шинжилгээ хийх нь бүх тохиолдолд үр дүнтэй байдаггүй бөгөөд санхүүгийн гол хэрэгсэл болж урт хугацаанд ажиллахгүй нь лавтай. Тоо, хэв маягийн үр нөлөө нь нотлогдоогүй бөгөөд тэдгээрийн үр нөлөө нь арилжааны явцад худалдаачид, хөрөнгө оруулагчдаас ирдэг азаар л нотлогддог. Загварын тусламжтайгаар сайн ашиг олох боломжтой, гэхдээ биржийн арилжаанд оролцогч нь биржийн тал дээр сайн мэдлэгтэй, чиг хандлагын хөдөлгөөнийг тодорхойлж чадвал л болно. Гэсэн хэдий ч чиг хандлагыг тодорхойлсны дараа тоо нь арилжааны хамгийн чухал хэсэг болохгүй, учир нь энд зөн совин эсвэл шалгуур үзүүлэлтийн тусламжтайгаар ашиг олох боломжтой.