Tehnilise analüüsi arvud kauplemisel, kuidas neid tuvastada, lugeda ja nende tähendus. Tehnilise analüüsi arvud aitavad valida ettevõttesse sisenemiseks sobiva “punkti”. Mis see on, millised mudelid on olemas ja mis pole vähem oluline, milliseid nõudeid on oluline täita, et nende kasutamine kauplemisel oleks tõhus? Käesolevas artiklis analüüsime diagrammide näidetega jooniste lugemise ja rakendamise teoreetilisi ja praktilisi aluseid.

- Tehnilise analüüsi arvud: mis see on ja mida need finantsturul kauplemisel annavad

- Millised on tehnilise analüüsi mustrid börsil kauplemisel?

- Millised arvud finantsturu tehnilise analüüsi jaoks on kauplemisel olemas – peamised ja sekundaarsed

- Tehnilise analüüsi mustrid, mis muudavad trendi

- Tehnilise analüüsi ümberpööramismustritega töötamise reeglid

- Topelt/kolmekordne põhi ja ülemine osa

- Teemant (teemant)

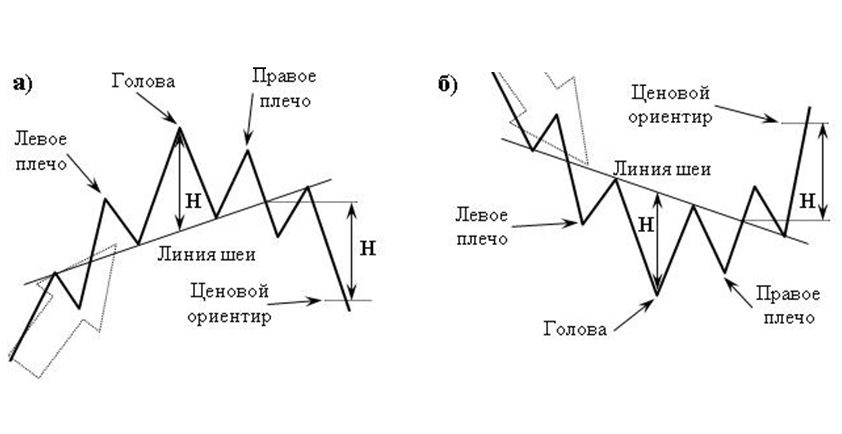

- Pea ja õlad

- Mustrid, mis jätkavad trendi

- Tõusev ja kahanev kolmnurk

- Tehnilise analüüsi joonisega “Kolmnurk” töötamise reeglid

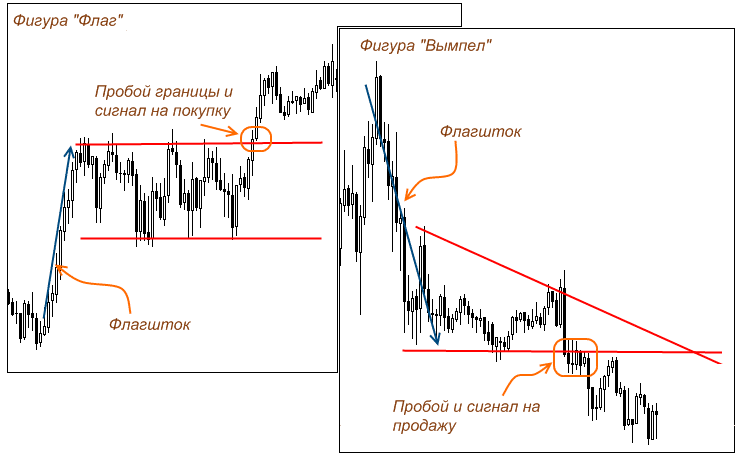

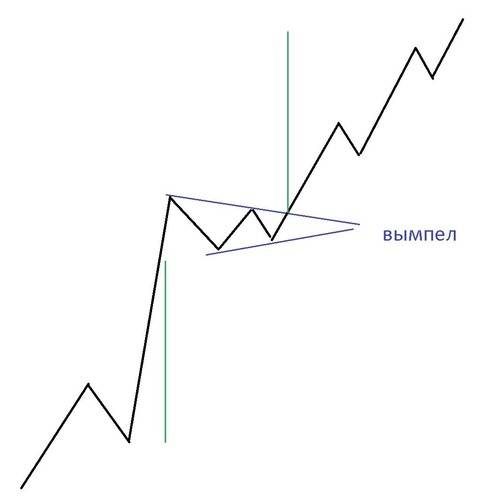

- Vimpel

- Lipp

- Määramatuse arvud

- Lähenev kolmnurk

- Kiil

- Mis vahe on sarnastel kujunditel: lipp ja vimpel

- Arvude kasutamise eelised ja puudused finantsturu tehniliseks analüüsiks

- Kuidas kasutada mustreid tehnilises analüüsis: praktilised näited

- Miks te ei saa mustrite tehnilist analüüsi täielikult usaldada?

Tehnilise analüüsi arvud: mis see on ja mida need finantsturul kauplemisel annavad

Kauplemise figuurid (nimetatakse ka mustriteks ja tehnilise analüüsi näitajateks) on küünlajalgade erilised kombinatsioonid graafilisel kuval, mis on omavahel ühendatud diagrammi joontega. Visuaalsed arvud võimaldavad börsil kauplemisel osalejatel analüüsida börsi hetketrendi ja arvutada tehingu sõlmimisel võimalikud riskid. Mustrid aitavad:

- tuvastada hetkel aktiivsed turutingimused ja tuvastada, milline mängijate kategooria praegu börsil domineerib – kliendid või kauplejad;

- sulgege ebaõnnestunud tehingud, mis on toonud kaasa kahjusid ja õpetavad teid oma riske õigesti juhtima;

- selgitada välja parimad sisenemispunktid ettevõttesse.

Enne trendigraafikul kuvatavate tehnilise analüüsi mustrite otsimist on aga oluline õppida koostama kolm peamist mustrite rida:

- Algtase – tugitase . Siin on kõik lihtne: tugitasemeid tugevdatakse kahe minimaalse hinnaparameetri (madalama punkti) alusel. Kui finantsvara praegune hind läheneb sellele joonele kolmandat korda, tõuseb see tõenäoliselt. Hindade ristumispunkt näitab, et senine trend on lõppemas.

- Takistuse tase on tugitasandi vastas olev joon. See on horisontaalne joon, milleni jõudmisel vara jooksev hind langeb. Seega tähistab tugijoont “põrand” ja takistusjoont “lagi”.

- trenditasemed. Need liinid vastutavad kohe kahe ülalkirjeldatud taseme eest nii tõusval kui ka kahaneval finantsturul. Kui müüja või ostja määratud vara hind tõuseb, ehitatakse trenditase miinimumväärtuste järgi, kui langeb – maksimumi järgi.

- Mustrid, mis jätkavad trendi.

- Kahepoolsed mustrid.

- Pöördelemendid.

Esimene grupp näitab, et hetkel turul aktiivset trendi saab jätkata, ümberpööramise elemendid on mingi hoiatus – trend on lõppemas ja börsikauplejatel on aeg tagasipööramispunkte otsida.

Millised on tehnilise analüüsi mustrid börsil kauplemisel?

See tehniline tööriist finantsturu uurimiseks on oma selguse, selguse ja lihtsuse tõttu börsikauplejate seas väga nõutud. Figuurid on eriti nõudlikud algajate seas. Mustrid sobivad igat tüüpi graafilisteks töödeks: lattide, joonte või küünaldega.

Märge! Uurimisvahendit on esmapilgul lihtne praktikas kasutada, kuid nagu paljud teised meetodid, nõuab see teatud oskusi ja oskust leida ja mõista graafilisel pildil esinevate kujundite tähendust.

Millised arvud finantsturu tehnilise analüüsi jaoks on kauplemisel olemas – peamised ja sekundaarsed

Kõik finantsturu graafilises analüüsis kasutatavad mustrid, lähtudes nende omadustest ja omadustest, on jagatud mitmesse kategooriasse. Selliseid kategooriaid on ainult 3, oleme neid juba eespool maininud, kuid nüüd kaalume üksikasjalikumalt:

- Mustrid, mis muudavad trendi vastupidiseks.

- Mustrid, mis jätkavad trendi.

- ebakindluse arvud.

Igal kategoorial on oma reeglid, erandid ja edusammud. Arvude põhiolemus on lihtne: kõigepealt tuleks need leida graafiliselt ekraanilt, mis on uutel börsikaubanduses osalejatel ilma kogemuseta üsna keeruline.

Märge! Algajatele soovitavad professionaalsed investorid ja kauplejad pöörata tähelepanu Autochartisti teenusele. See on programm, mis töötab automaatrežiimis, analüüsib graafilisi pilte ja määrab kõik etteantud mustrid. Järgmisena genereerib rakendus prognoosi turu sündmuste kõige tõenäolisema arengu kohta.

Tehnilise analüüsi mustrid, mis muudavad trendi

Kui börsikaupleja leiab graafilisel pildil mis tahes pöördumise mustri, peab ta mõistma, et trendi suund muutub peagi või toimub mingi korrektsioon.

Tehnilise analüüsi ümberpööramismustritega töötamise reeglid

Selleks, et muster avaldaks positiivset mõju, on oluline järgida järgmisi vahetusnõudeid:

- Oluline on, et trend enne figuuri ilmumist oleks selge ja välja kujunenud. Pole vaja otsida ümberpööramismustreid noteeringute ebaolulise liikumise perioodil, mida ei määra järsk hüpe või hinnalangus. Leidke sarnaseid mustreid jätkusuutlikest suundumustest.

- On oluline, et trendi kujunemise aeg ületaks mustri moodustamise aega.

Neid nõudeid ei saa tähelepanuta jätta, neid tuleb samaaegselt jälgida hinna graafilisel kuvamisel. Kui üks tingimus ei ole täidetud, suureneb tõenäosus, et valim ei mängi õigetel sihtmärkidel.

Huvitav! Trendi tekkimist saab kindlaks teha mitte ainult tehnilise analüüsi abil, kasutades mustreid. Küünlajalgade analüüsi (kõige tõhusam ja populaarseim meetod on Jaapani küünlajalad) abil saate analüüsida turgu ja tuvastada arenevat trendi, aga ka lahknemist.

Kõige populaarsemad mustrid, mis annavad märku peatsest trendi muutusest või korrigeerimisest, on topelt/kolmekordne ülemine ja alumine osa, romb (romb) ning pea ja õlad.

Topelt/kolmekordne põhi ja ülemine osa

“Double/Triple Top” muster on kergesti äratuntav vastupidine muster. See moodustub vastupanujoone lähedal ja räägib olukorrast börsil, kui hinnal pole piisavalt jõudu, et sellest tasemest mitu korda järjest läbi murda. Seda mustrit on kõige sagedamini näha kasvaval turul, kui klientide jõud lõppevad, nende haare nõrgeneb ja kauplejad astuvad võitlusse.

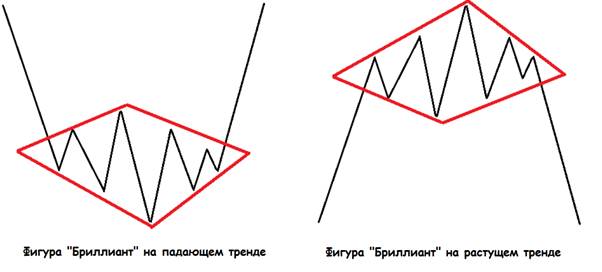

Teemant (teemant)

Sellel kujundil on ametlik nimi “Teemant”, kuid omavahel nimetatakse seda ka teemandiks või rombiks. See näitab tekkivat suundumust.

- Hinnajoone kõikumine toimub lahkneva kolmnurga sees (graafilisel kuval asub see ala teemandi vasakul küljel).

- Lisaks vähenevad hinnakõikumised: hüpped muutuvad vähem teravaks (seda võite märgata joonise paremal küljel), mille järel figuur lõpetab oma moodustumise täielikult.

Parim aeg börsi vastu tehingu tegemiseks on siis, kui teemantserv ristub üles või alla.

Pea ja õlad

Pea ja õlad muster on teine populaarne ja ihaldatum tehnilise turuanalüüsi muster. Muster sisaldab peamist indikaatorit (pea), millest mõlemalt küljelt lahkuvad kaks alumist tippu, moodustades õlgade silueti. Tõusval finantsturul sünnib standardmuster ja kahaneval finantsturul ümberpööratud muster.

Mustrid, mis jätkavad trendi

Nende tehnilise analüüsi elementide ilmumine hinnajoone graafilisele kujutisele viitab investorile või kauplejale, et pärast mustri ületamist jätkab trend tõenäoliselt hoogu. Selles kategoorias on ainult kaks peamist näidet tehnilisest analüüsist: lipp ja vimpel. Kasvav ja kahanev kolmnurga muster on vähem levinud. Nende töö olemus on tõusu- ja langustrendi puhul sama, seega on kauplemisreeglid identsed. Kauplemisreeglid mustrite jaoks, mis jätkavad trendi:

- On oluline, et trendi suund enne mustri ilmumist oleks stabiilne ja selge.

- Tekkiv muster peaks olema loetav.

- Kaupleja peab mustri murdma.

- Pärast figuuri “murdmist” peaksite kauplema täpselt purunemise suunas.

- Sihtväärtused määratakse joonise “pooluse” suuruse järgi.

Tõusev ja kahanev kolmnurk

Kolmnurk on kauplejate jaoks kõige levinum ja tuntuim figuur, mitte ainult trendi jätkavate mustrite kategoorias. Kombinatsioone selle kasutamisega kasutatakse kauplemisel sageli: seda kasutatakse igal ajaperioodil ja finantsinstrumendina. Näidis võimaldab määrata põhitasemed: takistus- ja tugijooned.

Tehnilise analüüsi joonisega “Kolmnurk” töötamise reeglid

Sisuliselt on lihtne: kolmnurgad sünnivad trendi korrigeerimise protsessis ja näitavad praeguse trendi tõenäolist jätkumist:

- Selle näitaja moodustamiseks peab kaupleja leidma graafikult 4 või enam punkti: neist kaks, et ehitada trendijoon, mis põhineb rohkematel küünlajalgade elementidel, ja kaks samal eesmärgil, ainult minimaalse arvu küünlajalgade jaoks.

- Tõusev muster sünnib koos tõusva trendiga, langev muster vastavalt langeval aktsial.

Märge! Ostjate küljele moodustunud kolmnurk viitab peatsele trendikorrektsioonile.

Vimpel

See muster – sama kolmnurk, erineb ainult moodustumise kiirusest – tekib tunni jooksul. Selle näitaja ilmumine näitab praeguse trendi 100% jätkumist.

Lipp

Figuuri “Lipp” on kujutatud graafilisel joonisel paralleelsete joontega ristkülikuna. Kuju sünnib tugi- ja takistusjoonte vastastikku identse paigutuse käigus.

Määramatuse arvud

Seda tüüpi mustreid võib leida igal finantsturul: tõusvalt, kahanevalt või külgsuunas ning neid esineb mitu korda sagedamini kui ülalkirjeldatud arvude kategooriaid. Nagu igat tüüpi tehnilise analüüsi mustrite puhul, on ka ebakindlate näidistega töötamise reeglid samad: tehingu alustamiseks on oluline muster õigesti tuvastada ja oodata, kuni see hinnast läbi lööb. Ebakindlaid numbreid nimetatakse ka kahepoolseteks, kuna pole selge, kas need viitavad trendi muutusele või selle jätkumisele, kõik sõltub hinna “väljamurdmise” suunast.

Lähenev kolmnurk

Koonduva kolmnurga põhiülesanne on näidata börsikauplemisosalisele kõige soodsamat suunda tehingu alustamiseks.

Märge! Tehingut tuleb alustada ette: kui kaupleja ootab kasvu, peaks ta sisenema punktis, mil ta põrkub toetustasemelt, kui on langus, siis pärast vastupanujoonelt tagasilööki.

Kiil

Kui arvestada kujundi enda kujutist, siis graafilisel joonisel on kiil peaaegu identne vimpliga. Muster sisaldab samu komponente: kiilukujuline kitsenev kolmnurk ja teatud “tääk”, mis vastutab hinna tõusu või languse eest.

- Taastõusev muster. Kõik punktid on tõusvas asendis.

- Kukkuv kiil. Olukord on vastupidine – kõik punktid langevad ja võtavad minimaalsed väärtused.

Edukaim aeg tehingu alustamiseks on periood, mil hinnajoon ei ole veel jõudnud jõuda mustri suunale vastupidisele poolele.

Mis vahe on sarnastel kujunditel: lipp ja vimpel

“Lipp” on ristkülikuga sarnane muster ja selle peamine erinevus vimplist on see, et see on moodustatud järsul, peaaegu vertikaalsel liigutusel, meenutades lipumasti.

Arvude kasutamise eelised ja puudused finantsturu tehniliseks analüüsiks

Tehnilise analüüsi mustrid on tõhusad ja kasulikud, kui börsil kauplemisel osalejal on vaja kiiresti aru saada finantsturul toimuva olemusest, kuid oluline on meeles pidada, et tehniline analüüs ei ole iseenesest kõige usaldusväärsem ja universaalsem.

Märge! Te ei tohiks võtta kursusi ja veebipõhiseid tunde kauplemise kohta, kui need põhinevad ainult tehnilisel analüüsil. See meetod on vaid börsikauplemise komponent, seda saab kasutada lisavahendina, kuid mitte mingil juhul ei tohiks seda kasutada peamise ja fundamentaalse omadusena, sest see on kauplejate ja investorite üks levinumaid vigu, millega kaasneb suurenenud riskid ja saamata jäänud tulu.

Mustrite kaupa tehniliste analüüside peamiseks puuduseks on asjaolu, et need ei võta arvesse peamisi elementaarseid tegureid ning sellest järeldub, et arvud ei saa anda tõest ja selget teavet finantsturu hetkeolukorra kohta. Näidised on aga suurepärased rahalise vahendina lühiajaliste reeglite leidmiseks, mida on põhielementide põhjal raske tuletada. Samuti on oluline, et kauplejad ja põhimõtteliselt börsikauplemises osalejad pööraksid tähelepanu sellisele tehnilise analüüsi nüansile mustrite järgi – need võivad olla nii tõhusamad kui ka vähem tõhusad. See oleneb finantsturul hetkel valitsevast olukorrast. Figuuride tõhusust mõjutavad tegurid:

- Hinna hüpped . Kui hind liigub arusaamatus suunas, ei saa kaupleja ega ka arvud kindlalt teada, kuidas hind käitub ja mis suunas järgmine trend suunatakse.

- Ajakava . Mida suurem see on, seda suurem on häire, mis moonutab börsi tegevust. Sel põhjusel näitavad mustrid pikema aja jooksul selgemaid ja täpsemaid tulemusi.

Vaatame nüüd arvude kaupa tehnilise analüüsi positiivseid külgi ja uurime, miks seda protsessi finantsturu algajad nii armastavad. Eelised:

- Õppimise lihtsus . Figuure õigesti tõlgendama, neid leidma ja nende eesmärki tuvastama õppida on lihtsam ja kiirem kui digitaalsete väärtuste mõistmine, mis pole kaugeltki iga kogenud spetsialisti pädevuses. Seetõttu kasutavad isegi professionaalsed börsikaubanduses osalejad oma töö kiirendamiseks aeg-ajalt tehnilist analüüsi mustrite järgi.

- Selgus . Kui analüüsida turgu ja tulemusi avalikkusele tutvustada, siis pole kusagil ilma graafilise kuvata. Arvud näitavad selgelt ja räägivad finantsturu olukorrast.

- Kiirus .

- Skaala . Tehnilise analüüsi mustrid ei näita mitte ainult hinna seisu, vaid ka börsi psühholoogiat, mis võimaldab börsil kaupleval osalejal määrata mustrid, mille alusel seda tüüpi analüüs kujunes.

Kuidas kasutada mustreid tehnilises analüüsis: praktilised näited

Mitte iga muster ei sobi teatud finantsturul valitseva olukorra jaoks. Börsikauplemisel osalejal võib olla kaks moodustatud figuuri, kuid ainult üks neist võib sobida ettevõttesse sisenemiseks. Eduka tehingu ja turule sisenemise võimaluste suurendamiseks peaksite pöörama tähelepanu järgmistele nüanssidele:

- trend;

- sisenemisala;

- tihe konsolideerimine.

Pea meeles! Trend on sinu sõber, mis viib alati tulemusteni! Maksimaalse kasumi saamiseks ja tehingus mitte läbi põlema, peate alati kauplema hetketrendi järgi.

Tõusva trendiga finantsturule sisenemise punktina saab kasutada bullish lippu:

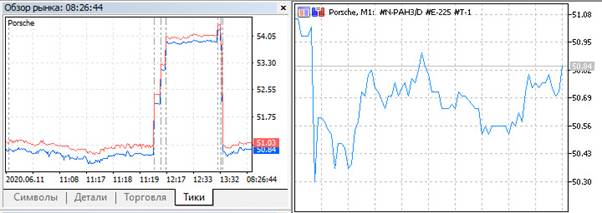

Lintdiagramm

Miks te ei saa mustrite tehnilist analüüsi täielikult usaldada?

Nagu eelpool selgus, ei ole arvudepõhine tehniline analüüs igal juhul efektiivne ja kindlasti ei tööta see pikemas perspektiivis peamise finantsinstrumendina. Figuuride ja mustrite tõhusust ei ole tõestatud, nende tõhusust tõestab vaid mõningane kauplejate ja investorite õnn kauplemisprotsessis. Mustri abil on võimalik saada head kasumit, kuid ainult siis, kui börsikaubanduses osaleja on börsi aspektidega hästi kursis ja oskab trendi liikumist määrata. Pärast trendi kindlaksmääramist ei saa aga numbrid kauplemise kõige olulisemaks osaks, kuna siin saab kasumit teenida juba intuitsiooni või näitajate abil.