Wimpel im Handel in der technischen Analyse – was es ist, wie es auf dem Chart aussieht, Handelsstrategien.

-Handels . Offensichtlich ist es unmöglich, den Markt mit perfekter Genauigkeit vorherzusagen, aber wenn Sie lange genug handeln, werden Sie in der Lage sein, verschiedene

Muster zu erkennen , die als offensichtliches Signal für die bevorstehende globale Preisbewegung dienen. Kopf und Schultern, Cup and Pen und Wimpel sind einige der häufigsten Muster, die Händler verwenden, um Aufwärts- oder Abwärtstrends zu identifizieren. Lassen Sie uns also zu einer detaillierteren Betrachtung dieses Themas übergehen.

- Was für eine Wimpelfigur, Beschreibung

- Wie das Wimpelmuster auf dem Chart berechnet wird

- Die Bestandteile der Wimpelfigur

- Wimpelmusterbildung in der technischen Analyse im Handel, bullischer und bärischer Wimpel, symmetrisch

- Arten von Wimpel

- Stier Wimpel

- Wimpel tragen

- Unterschied zur Flagge und nebenstehenden Abbildungen

- Wie wird es in der technischen Analyse verwendet?

- Handeln an der Wimpelbörse – praktische Strategien und Beispiele mit Beschreibungen und Fotoerklärungen

- Nr. 1 Beispiel mit einer Standard-Handelsstrategie

- #2 Stündliches Handelsbeispiel von Pfizer LTD

- Vorteile und Nachteile

- Fehler und Risiken

- Expertenmeinung

Was für eine Wimpelfigur, Beschreibung

Ein Wimpel ist eine spezielle Form der Chartfortsetzung. Wimpel ähneln Flaggendiagrammmustern darin, dass sie während der Konsolidierungsperiode konvergierende Linien aufweisen. Es stellt ein bestimmtes Muster des Chartverhaltens dar, bei dem es zu einer signifikanten Bewegung der Aktienkurse kommt, wonach die Konsolidierungsphase beginnt und dann die Fortsetzung des bestehenden Trends. Pennant ist ein bekanntes Muster, das in der technischen Analyse weit verbreitet ist. Diese Zahl findet sich regelmäßig auf den Handelscharts fast aller Währungspaare. Aufmerksamkeit! Die Bildung dieses Chartmusters dauert ein bis drei Wochen.

Wie das Wimpelmuster auf dem Chart berechnet wird

Jedes Diagramm hat den höchsten Vorhersagewert, wenn es bestimmte Merkmale aufweist. Bei Fortsetzungsmustern wie Flaggen und Wimpel weist das Vorhandensein des Musters selbst auf eine potenziell größere Marktbewegung in der Zukunft hin. Damit ein Wimpel als Prädiktor für zukünftige Preisbewegungen fungieren kann, müssen die folgenden Marktmerkmale und Elemente der Preisbewegung vorhanden sein:

- Gerichtete Preisbewegung . Die endgültige Preisbewegung oder die Fähigkeit, einen relativen Trend zu zeichnen, ist eine notwendige Bedingung für die Bildung eines Wimpels.

- Volumen . Partizipation ist ein Schlüsselelement eines aufstrebenden Marktes. Ein anhaltendes Volumen während der anfänglichen Preisbewegung bestätigt die Wahrscheinlichkeit, dass sich der Trend fortsetzt. Ein leichter Rückgang des Volumens während der Wimpelbildung kann als gutes Zeichen dafür gewertet werden, dass die Marktteilnehmer den Markt nicht verlassen werden, sondern eifrig nach dem optimalen Einstiegspunkt suchen, um den bisherigen Trend fortzusetzen.

- Dauer . Wimpel gelten als eines der sich am schnellsten bildenden Chartmuster. Dauerte die Gründung im Verhältnis zum Zeitraum zu lange, so wird ihre Gültigkeit in Frage gestellt.

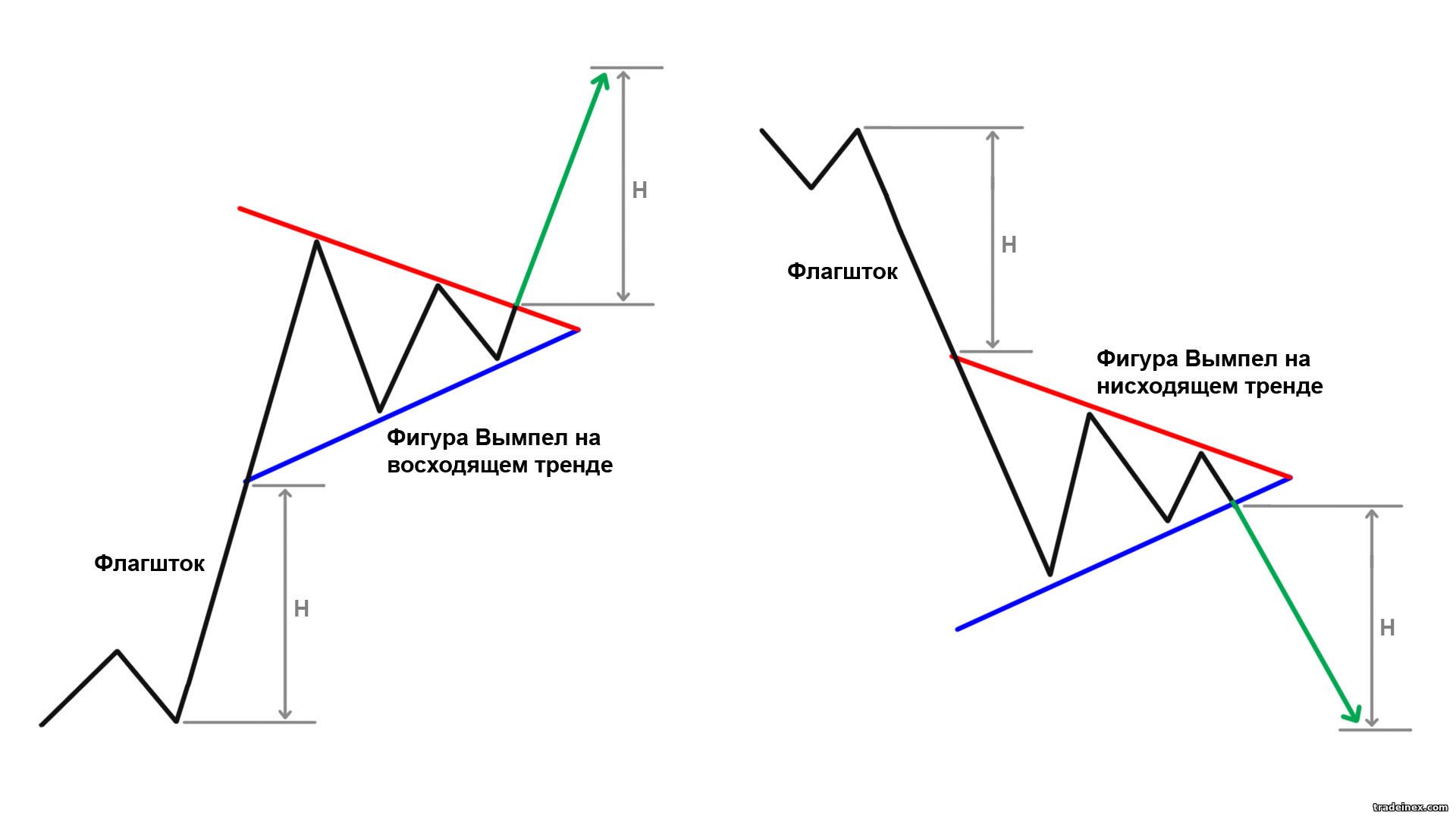

Der richtige Zeitpunkt für den Markteintritt ist, wenn der Kurs die Pennant-Linie durchbricht, die relativ zur Fahnenstange ein Dreieck in Richtung ihres Haupttrends bildet.

Die Bestandteile der Wimpelfigur

Wimpel haben mehrere integrale Elemente, die unabhängig von irgendwelchen Bedingungen vorhanden sind. Die Hauptelemente der Figur:

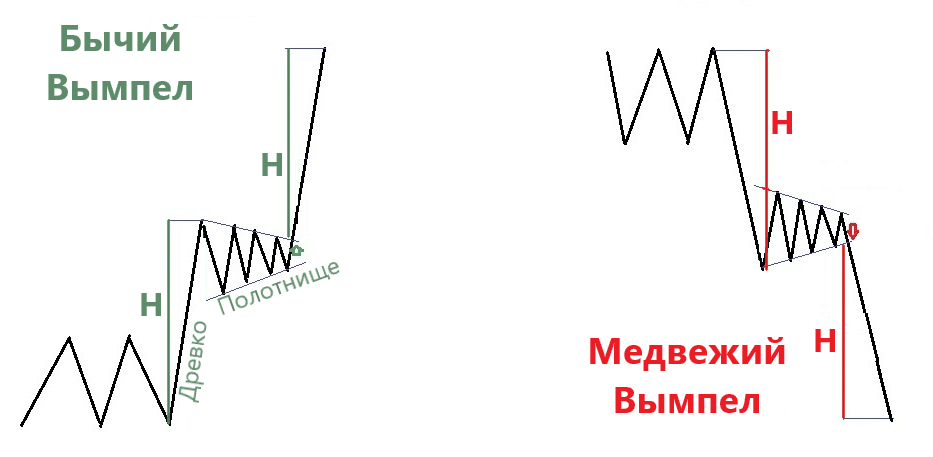

- Fahnenmast . Stellt einen Trend dar (aufwärts oder abwärts). Dies ist der Abstand vom Beginn der gerichteten Preisbewegung bis zu ihrem Höchst- oder Tiefstpunkt.

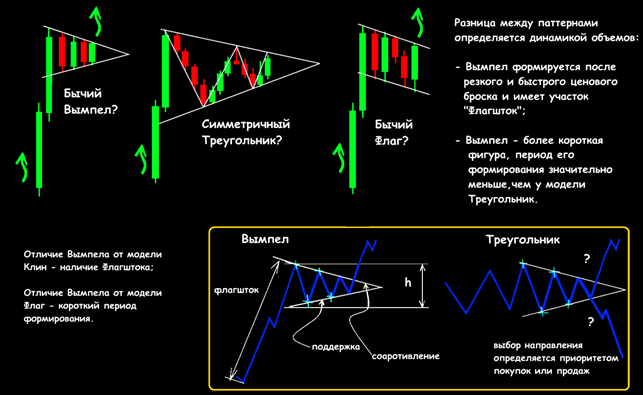

- Dreieck . Dient als Umriss eines Wimpels und wird durch Zeichnen zweier konvergierender Trendlinien (Widerstands- und Unterstützungslinien) gebildet; einer verbindet die Hochs der Konsolidierungsspanne und der andere die Tiefs. Die beiden Trendlinien laufen zusammen und bilden ein Dreieck.

- Neigung . Definiert durch die Trendlinien des Dreiecks in Bezug auf den Fahnenmast. Das Dreieck neigt sich gegen den Trend und wird entweder als bullisch oder bärisch klassifiziert, je nachdem, ob der anfängliche Trend nach oben oder unten verläuft.

- Zurückrollen . Es wird gemessen, indem der obere oder untere Punkt des Fahnenmastes vom oberen oder unteren Punkt des Wimpels selbst gezählt wird. Häufig werden Tools wie Fibonacci-Retracements in Verbindung mit Wimpelformationen verwendet, um die Wahrscheinlichkeit und Größe eines potenziellen Ausbruchs zu bestimmen.

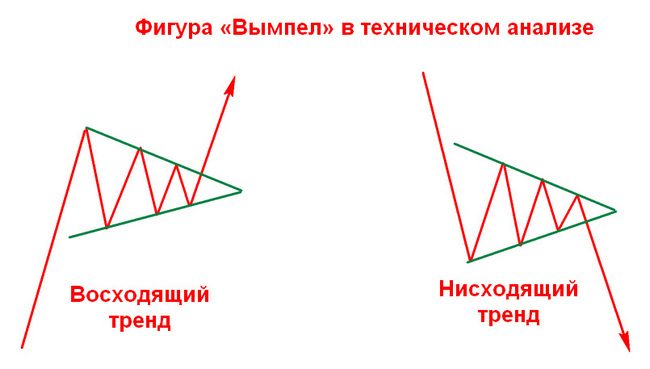

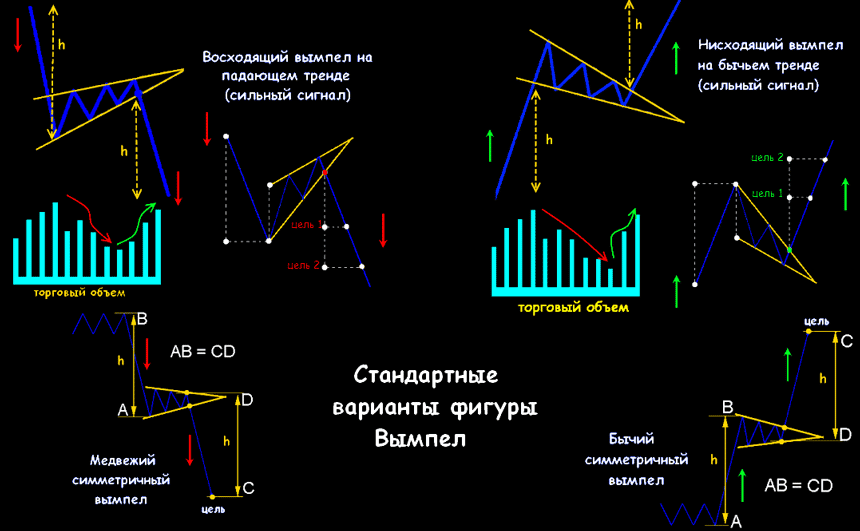

Wimpelmusterbildung in der technischen Analyse im Handel, bullischer und bärischer Wimpel, symmetrisch

Das Muster auf dem Chart beginnt mit einem Fahnenmast in Form einer Reihe von Kerzen, die in die gleiche Richtung gehen. Es könnte ein Trend oder eine einfache Preisdynamik sein. Eine weitere genaue Beobachtung des Marktes unmittelbar nach Erreichen des Tiefpunkts des rückläufigen Trends (höchster Punkt des Aufwärtstrends) ermöglicht es uns, die Bildung des letzten Teils des Musters zu bestimmen – eines symmetrischen Dreiecks. Beachten Sie, dass das Muster relativ schnell gebildet wird. In diesem Moment, wenn zwei Linien, die durch Höhen und Tiefen verlaufen, ziemlich scharf aufeinander zulaufen und ein kleines Dreieck bilden, können wir sicher über die Entstehung des Vympel sprechen.

Arten von Wimpel

Es gibt zwei Arten von Wimpel:

Stier Wimpel

Nach einem starken Anstieg der Aktienkurse bildet sich ein bullisches Muster. Nach einem langen Aufwärtstrend versuchen Händler, ihre Position zu schließen, in der Annahme, dass eine Trendwende eintreten wird. Die Preise beginnen sich zu konsolidieren, wenn Händler damit beginnen, Aktien zu verlassen. Aber gleichzeitig, wenn neue Käufer beginnen, die Aktie zu kaufen, führt dies dazu, dass die Kurse in die gleiche Richtung wie der vorherige Aufwärtstrend ausbrechen.

Wimpel tragen

Das Muster wird nach einem starken Rückgang der Aktienkurse gebildet. Nach einem langen Abwärtstrend versuchen Händler, ihre Verkaufspositionen zu schließen, in der Annahme, dass eine Trendwende eintreten wird. Die Preise beginnen sich zu konsolidieren, wenn Händler damit beginnen, Aktien zu verlassen. Zu diesem Zeitpunkt beginnen neue Verkäufer, die Aktie zu verkaufen, was dazu führt, dass die Kurse in die gleiche Richtung wie während des vorherigen Abwärtstrends ausbrechen.

Unterschied zur Flagge und nebenstehenden Abbildungen

Das Wimpelmuster ist identisch mit dem Flaggenmuster, der einzige Unterschied besteht darin, dass die Konsolidierungsphase des Wimpelmusters eher durch konvergierende Trendlinien als durch parallele Trendlinien gekennzeichnet ist. Der Hauptunterschied zu anderen benachbarten Figuren – „Symmetrisches Dreieck“, „Aufsteigendes-Absteigendes Dreieck“ – ist der Umfang und die Skalierung. Ein Wimpel ist eine kleine Form in Umfang und Dauer, der entweder ein starker Kursanstieg oder ein starker Rückgang vorausgeht.

Wie wird es in der technischen Analyse verwendet?

Wenn Sie nach einem Muster handeln, müssen Sie die folgenden Punkte berücksichtigen:

- Nach einer starken Aufwärts- oder Abwärtsbewegung dürften die Kurse in eine Konsolidierungsphase eintreten.

- Das Handelsvolumen sollte bei der anfänglichen Bewegung dieser Musterbildung steigen, gefolgt von einem schwächeren Volumen und dann einem steigenden Volumen bei einem Ausbruch.

- Die Kurse sollten sich nach dem Ausbruch in die gleiche Richtung bewegen.

Handeln an der Wimpelbörse – praktische Strategien und Beispiele mit Beschreibungen und Fotoerklärungen

Nr. 1 Beispiel mit einer Standard-Handelsstrategie

Dieses Beispiel ist eine bärische Version des Wimpelmusters auf dem Devisenmarkt. Das folgende Diagramm zeigt die Preisbewegung des Euro-Yen-Währungspaars basierend auf dem 480-Minuten-Zeitrahmen.

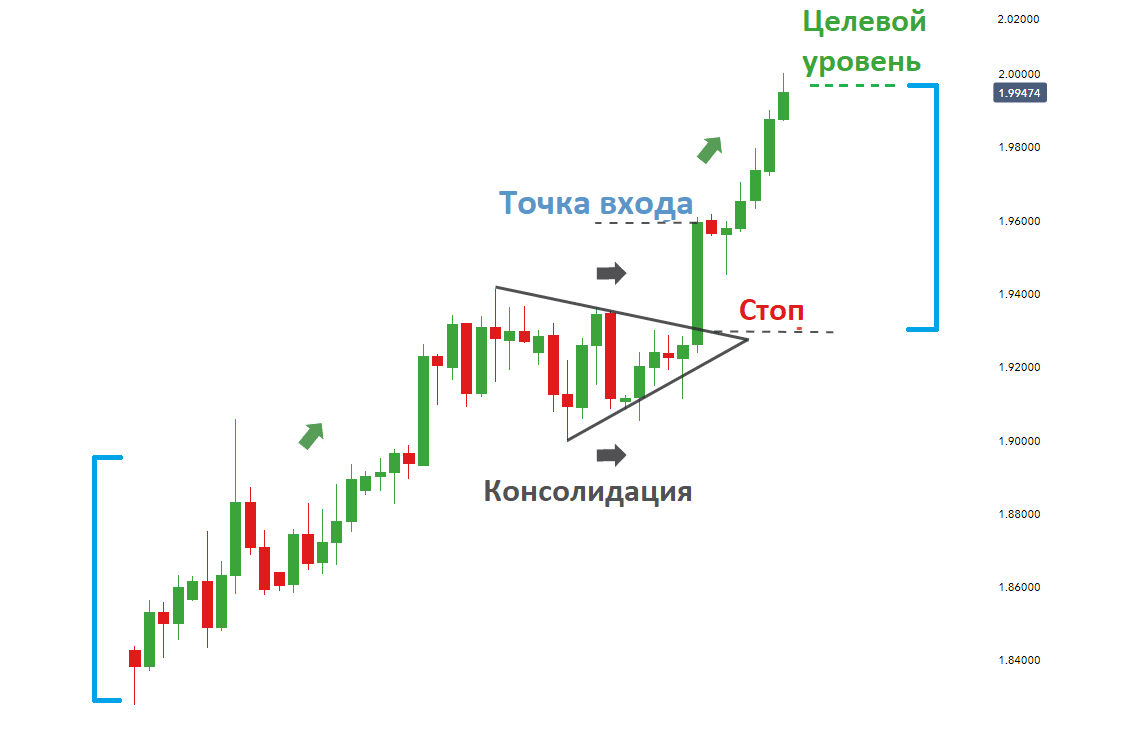

#2 Stündliches Handelsbeispiel von Pfizer LTD

Das folgende Beispiel zeigt die Bildung eines Musters auf dem Stunden-Chart von Pfizer Ltd. Nach einem Aufwärtstrend traten die Kurse in eine Konsolidierungsphase ein und bildeten einen Wimpel, und dann begann ein Ausbruch, gefolgt von einer Fortsetzung des Aufwärtstrends. Das Stop-Loss-Niveau wird am niedrigsten Punkt des Musters festgelegt. Der Zielpreis für Wimpel wird festgelegt, indem die anfängliche Höhe des Fahnenmastes bis zu dem Punkt gemessen wird, an dem sich der Preis vom Wimpel löst.

Vorteile und Nachteile

Zu den Vorteilen dieser Figur zählen:

- Ideal für Anfänger, da das Muster leicht zu erkennen ist.

- Entspricht der goldenen Regel des Tradings – „Eröffne nur mit dem Trend“.

- Einfache Formation, einfache Elemente, um sich an die Grundlagen zu erinnern.

Zu den Nachteilen:

- Es besteht ein hohes Risiko, in eine „Falle“ zu geraten und eine falsche Panne zu erwischen.

- Selten gefunden.

Fehler und Risiken

Die häufigsten Fehler unter Tradern sind die „Fallen“, in die sie tappen. Es gibt ein hohes Maß an Fehlalarmen des Musters, wie das folgende Beispiel zeigt:

Expertenmeinung

Laut den „Haien“ des Handels, zum Beispiel Carl Icahn, Julian Robertson, sind Wimpel leicht identifizierbare Chartmuster. Zahlreiche Studien haben gezeigt, dass Fortsetzungsmuster ideal für das Daytrading sind. Verschiedene Handelsstrategien, die dieses Muster verwenden, basieren auf der Erkennung von Wimpel, von denen die meisten eine hohe Gewinnchance haben. Allerdings kann es schwierig sein, die Wimpelbildung in Echtzeit zu erkennen, und größere Trends und Konsolidierungsspannen erfordern erhebliches Kapital, um richtig zu handeln. Letztendlich ist es Sache des Händlers, zu entscheiden, ob er die Verwendung von Wimpel in den Handelsplan aufnehmen möchte oder nicht.