प्राविधिक विश्लेषण मा व्यापार मा Pennant – यो के हो, यो चार्ट मा कस्तो देखिन्छ, व्यापार रणनीतिहरु।

विश्वव्यापी मूल्य सार्न अघि प्राविधिक ढाँचाहरू पहिचान गर्ने क्षमता इन्ट्राडे ट्रेडिंगको

। निस्सन्देह, बजारको सही सटीकताको साथ भविष्यवाणी गर्न असम्भव छ, तर यदि तपाइँ लामो समयसम्म व्यापार गर्नुहुन्छ भने, तपाइँ विभिन्न

ढाँचाहरू उठाउन सक्षम हुनुहुनेछ जुन आगामी विश्वव्यापी मूल्य आन्दोलनको स्पष्ट संकेतको रूपमा सेवा गर्दछ। टाउको र काँधहरू, कप र कलम, र पेनन्टहरू केहि सामान्य ढाँचाहरू हुन् जुन व्यापारीहरूले मूल्य प्रवृतिहरू माथि वा तल पहिचान गर्न प्रयोग गर्छन्। त्यसोभए, यस विषयको थप विस्तृत विचारमा अगाडि बढौं।

- कस्तो प्रकारको पेनन्ट फिगर, वर्णन

- चार्टमा पेनन्ट ढाँचा कसरी गणना गरिन्छ

- पेनन्ट फिगरका घटक तत्वहरू

- व्यापारमा प्राविधिक विश्लेषणमा पेनन्ट ढाँचा गठन, बुलिश र बेरिश पेनन्ट, सममित

- पेनन्टका प्रकारहरू

- बुल पेनन्ट

- भालु पेनन्ट

- झण्डा र छेउछाउका आकृतिहरूबाट भिन्नता

- यसलाई प्राविधिक विश्लेषणमा कसरी प्रयोग गरिन्छ?

- पेनन्ट एक्सचेन्जमा व्यापार – व्यावहारिक रणनीतिहरू र वर्णनहरू र फोटो व्याख्याहरू सहित उदाहरणहरू

- #1 मानक व्यापार रणनीति प्रयोग गरेर उदाहरण

- #2 Pfizer LTD प्रति घण्टा ट्रेडिंग उदाहरण

- फाइदा र बेफाइदा

- गल्ती र जोखिम

- विशेषज्ञ राय

कस्तो प्रकारको पेनन्ट फिगर, वर्णन

पेनन्ट एक विशेष प्रकारको चार्ट निरन्तरता ढाँचा हो। पेनन्टहरू फ्ल्याग चार्ट ढाँचाहरूसँग मिल्दोजुल्दो छन् किनभने तिनीहरूसँग समेकन अवधिभरि कन्भर्जिङ लाइनहरू छन्। यसले चार्ट व्यवहारको एक निश्चित ढाँचालाई प्रतिनिधित्व गर्दछ, जसमा स्टक मूल्यहरूमा महत्त्वपूर्ण आन्दोलन हुन्छ, जस पछि समेकन चरण सुरु हुन्छ, र त्यसपछि अवस्थित प्रवृत्तिको निरन्तरता। Pennant एक प्रसिद्ध ढाँचा हो जुन व्यापक रूपमा प्राविधिक विश्लेषणमा प्रयोग गरिन्छ। यो आंकडा नियमित रूपमा लगभग सबै मुद्रा जोडी को व्यापार चार्ट मा पाइन्छ। ध्यान! यो चार्ट ढाँचाको गठन एक देखि तीन हप्ता सम्म लाग्छ।

चार्टमा पेनन्ट ढाँचा कसरी गणना गरिन्छ

कुनै पनि चार्टमा उच्च अनुमानित मान हुन्छ जब यसले निश्चित विशेषताहरू प्रदर्शन गर्दछ। झण्डा र पेनन्टहरू जस्ता निरन्तरता ढाँचाहरूको लागि, ढाँचाको उपस्थितिले भविष्यमा सम्भावित रूपमा ठूलो बजार चाललाई संकेत गर्दछ। भविष्यको मूल्य आन्दोलनको भविष्यवाणीकर्ताको रूपमा काम गर्न पेनन्टको लागि, निम्न बजार विशेषताहरू र मूल्य कार्यका तत्वहरू उपस्थित हुनुपर्छ:

- दिशात्मक मूल्य आन्दोलन । अन्तिम मूल्य आन्दोलन वा सापेक्ष प्रवृति कोर्न सक्ने क्षमता पेनन्ट को गठन को लागी एक आवश्यक शर्त हो।

- भोल्युम । सहभागिता उदीयमान बजारको प्रमुख तत्व हो। प्रारम्भिक मूल्य चालको समयमा निरन्तर भोल्युमले प्रवृत्ति जारी रहने सम्भावनाको पुष्टि गर्दछ। पेनन्टको गठनको क्रममा भोल्युममा थोरै कमीलाई राम्रो संकेतको रूपमा व्याख्या गर्न सकिन्छ कि बजार सहभागीहरूले बजार छोड्ने छैनन्, तर अघिल्लो प्रवृत्ति जारी राख्नको लागि इष्टतम प्रविष्टि बिन्दु खोज्न व्यस्त छन्।

- अवधि । पेनन्टहरू सबैभन्दा छिटो बनाउने चार्ट ढाँचाहरू मध्ये एक मानिन्छ। यदि गठन समय अवधिको सम्बन्धमा धेरै लामो भयो भने, त्यसपछि यसको वैधता प्रश्नमा बोलाइन्छ।

[क्याप्शन id=”attachment_14767″ align=”aligncenter” width=”643″]

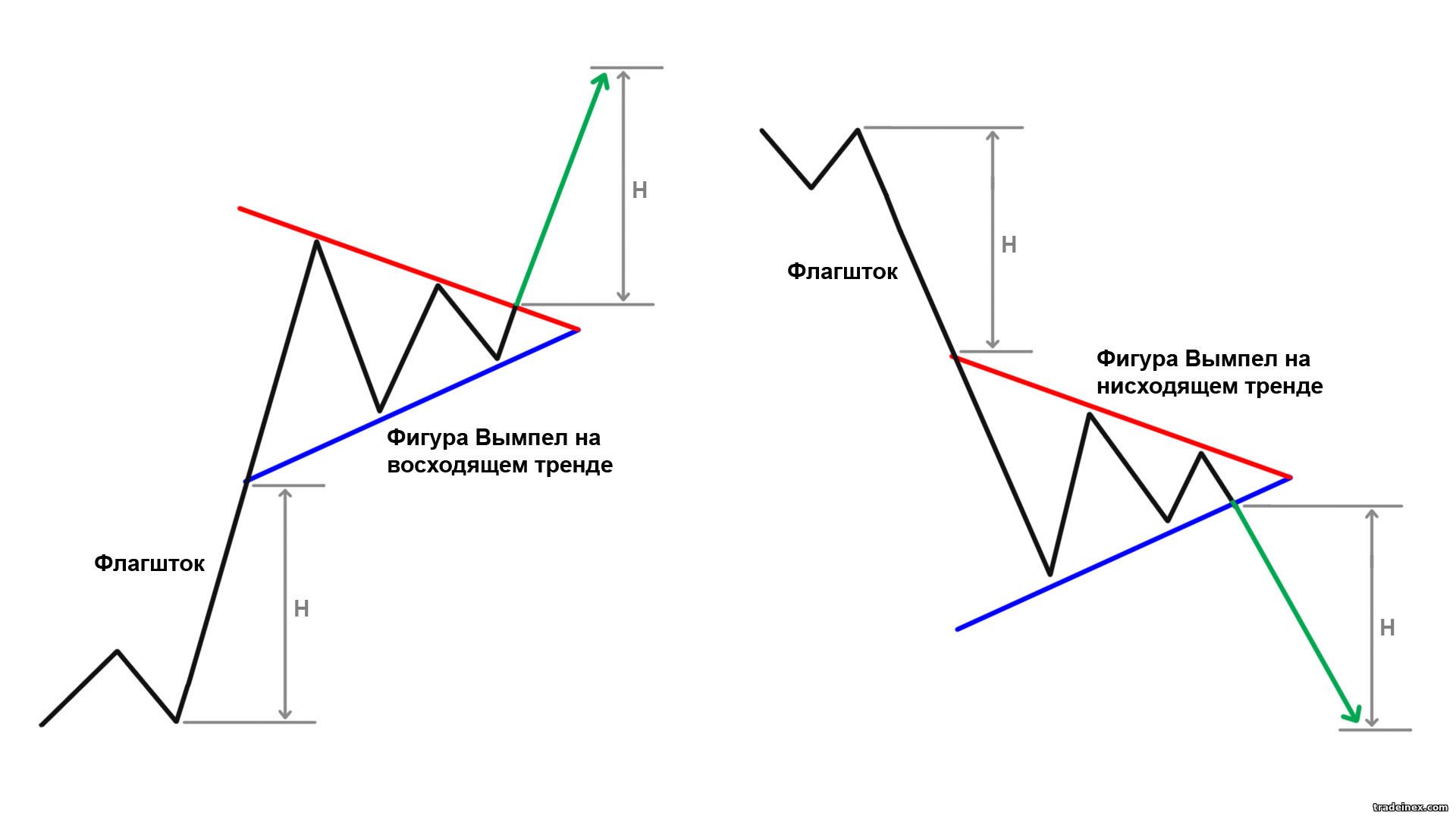

बजारमा प्रवेश गर्नको लागि सही समय हो जब मूल्यले Pennant रेखा तोड्छ, जसले फ्ल्यागपोलको सापेक्ष यसको मुख्य प्रवृत्तिको दिशामा त्रिकोण बनाउँछ।

पेनन्ट फिगरका घटक तत्वहरू

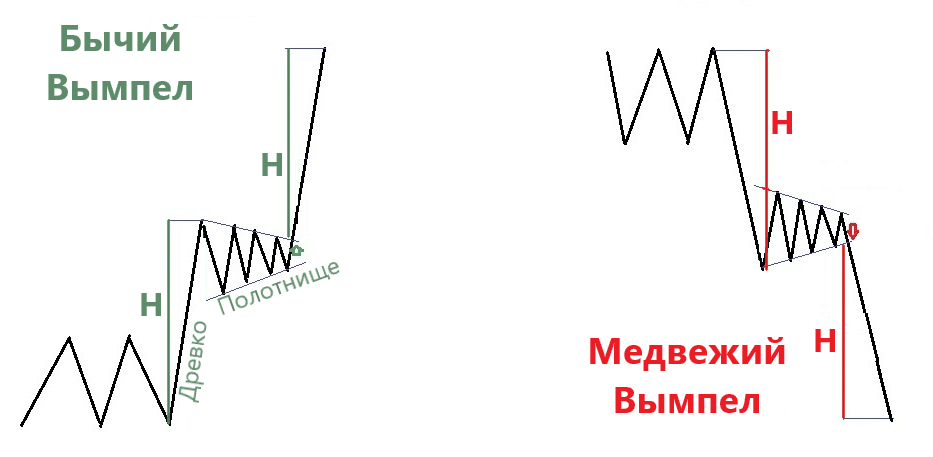

पेनन्टहरूमा धेरै अभिन्न तत्वहरू छन् जुन कुनै पनि अवस्थाहरूको बावजुद उपस्थित छन्। चित्र को मुख्य तत्वहरु:

- झण्डा पोल । प्रवृत्ति (माथि वा तल) को प्रतिनिधित्व गर्दछ। यो निर्देशित मूल्य आन्दोलनको सुरुदेखि यसको अधिकतम वा न्यूनतम बिन्दुसम्मको दूरी हो।

- त्रिभुज । पेनन्टको रूपरेखाको रूपमा कार्य गर्दछ र दुई अभिसरण प्रवृत्ति रेखाहरू (प्रतिरोध र समर्थन रेखाहरू) कोरेर बनाइन्छ; एउटाले समेकन दायराको उच्चलाई जोड्छ र अर्कोले निम्नलाई जोड्छ। दुई प्रवृति रेखाहरू त्रिभुज बनाउन मिल्छ।

- झुकाव । फ्ल्यागपोलको सम्बन्धमा त्रिकोणको प्रवृत्ति रेखाहरूद्वारा परिभाषित। प्रारम्भिक प्रवृत्ति माथि वा तल छ भन्ने आधारमा त्रिकोण प्रवृत्तिको विरुद्धमा झुक्छ र यसलाई या त बुलिश वा बियरिशको रूपमा वर्गीकृत गरिन्छ।

- रोलब्याक । यो पेनन्टको माथि वा तल्लो बिन्दुबाट फ्ल्यागपोलको शीर्ष वा तल्लो बिन्दु गणना गरेर मापन गरिन्छ। प्रायः, सम्भावित ब्रेकआउटको सम्भावना र आकार निर्धारण गर्न फिबोनाची रिट्रेसमेन्ट जस्ता उपकरणहरू पेनन्ट ढाँचाहरूसँग संयोजनमा प्रयोग गरिन्छ।

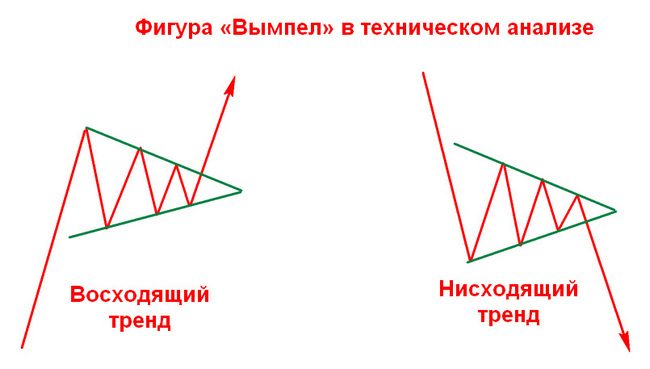

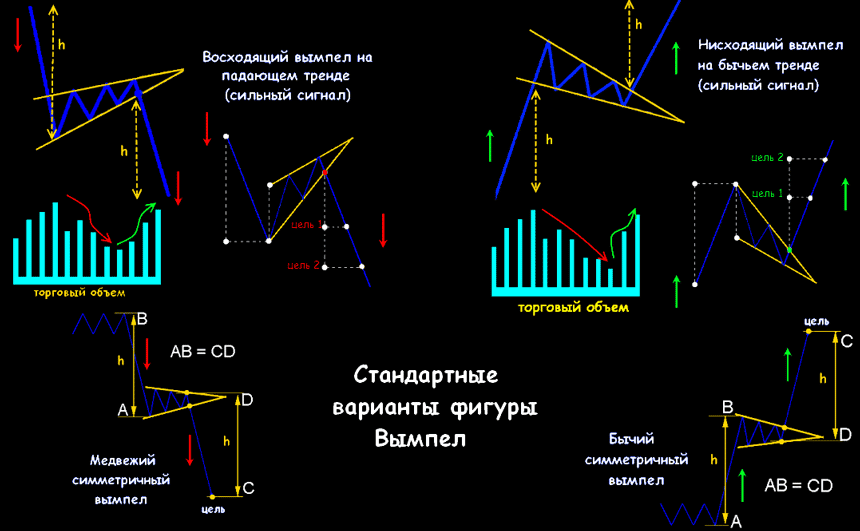

व्यापारमा प्राविधिक विश्लेषणमा पेनन्ट ढाँचा गठन, बुलिश र बेरिश पेनन्ट, सममित

चार्टमा ढाँचा एकै दिशामा जाने मैनबत्तीहरूको श्रृंखलाको रूपमा फ्ल्यागपोलबाट सुरु हुन्छ। यो एक प्रवृत्ति वा साधारण मूल्य गति हुन सक्छ। मन्द प्रवृत्ति (बुलिश प्रवृत्तिको उच्चतम बिन्दु) को फेदमा पुगेपछि तुरुन्तै बजारको थप नजिकको अवलोकनले हामीलाई ढाँचाको अन्तिम भागको गठन निर्धारण गर्न अनुमति दिन्छ – एक सममित त्रिकोण। ध्यान दिनुहोस् कि ढाँचा अपेक्षाकृत छिटो बनाइएको छ। त्यो क्षणमा, जब दुई रेखाहरू उचाइ र तल्लोबाट गुज्रिरहेका छन्, एक-अर्का तिर एकदमै तीव्र रूपमा अभिसरण हुन्छ, एउटा सानो त्रिकोण बनाउँछ, हामी सुरक्षित रूपमा Vympel को गठनको बारेमा कुरा गर्न सक्छौं।

पेनन्टका प्रकारहरू

पेनन्टहरू दुई प्रकारका हुन्छन्:

बुल पेनन्ट

स्टक मूल्यमा तीव्र वृद्धि पछि एक तेजी ढाँचा बनाउँछ। लामो अपट्रेन्ड पछि, व्यापारीहरूले आफ्नो स्थिति बन्द गर्ने प्रयास गर्छन्, एक उल्टो हुनेछ भनी मान्दै। व्यापारीहरूले स्टकबाट बाहिर निस्कन थालेपछि मूल्यहरू स्थिर हुन थाल्छन्। तर एकै समयमा, जब नयाँ खरीददारहरूले स्टक किन्न थाल्छन्, यसले मूल्यहरू अघिल्लो अपट्रेन्डको रूपमा उही दिशामा बाहिर निस्कन्छ।

भालु पेनन्ट

स्टक मूल्यमा तीव्र गिरावट पछि ढाँचा बनाइएको छ। लामो डाउनट्रेन्ड पछि, व्यापारीहरूले आफ्नो बिक्री स्थितिहरू बन्द गर्ने प्रयास गर्छन्, एक उल्टो हुनेछ भनी मान्दै। व्यापारीहरूले स्टकबाट बाहिर निस्कन थालेपछि मूल्यहरू स्थिर हुन थाल्छन्। यस समयमा, नयाँ बिक्रेताहरूले स्टक बेच्न थाल्छन्, जसले गर्दा मूल्यहरू अघिल्लो डाउनट्रेन्डमा जस्तै दिशामा बाहिर जान्छन्।

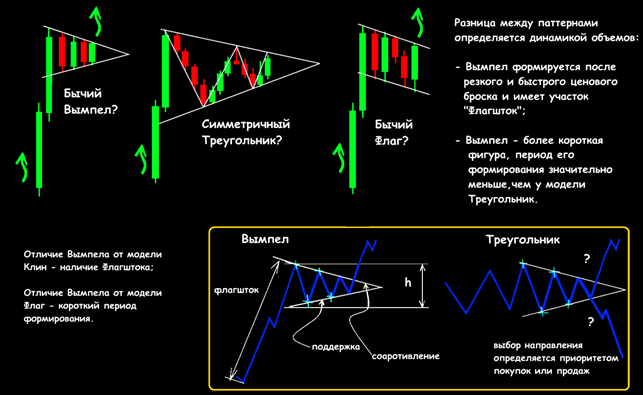

झण्डा र छेउछाउका आकृतिहरूबाट भिन्नता

पेनन्ट ढाँचा झण्डा ढाँचासँग मिल्दोजुल्दो छ, केवल फरक यो हो कि पेनन्ट ढाँचाको समेकन चरण समानान्तर ट्रेन्डलाइनहरूको सट्टा कन्भर्जिंग ट्रेन्डलाइनहरू द्वारा विशेषता हो। अन्य आसन्न आंकडाहरूबाट मुख्य भिन्नता – “सममित त्रिभुज”, “आरोही-अवरोहण त्रिकोण” स्कोप र स्केल हो। पेनन्ट दायरा र अवधिमा सानो रूप हो, जुन या त तीव्र मूल्य वृद्धि वा तीव्र गिरावट द्वारा अघि हुन्छ।

यसलाई प्राविधिक विश्लेषणमा कसरी प्रयोग गरिन्छ?

ढाँचा प्रयोग गरेर व्यापार गर्दा, तपाईंले निम्न बुँदाहरू विचार गर्न आवश्यक छ:

- माथि वा तल एक बलियो चाल पछि, मूल्यहरू एक समेकन चरणमा जानुपर्दछ।

- यस ढाँचा गठनको प्रारम्भिक आन्दोलनमा ट्रेडिंग भोल्युम बढ्नुपर्छ, त्यसपछि भोल्युम कमजोर हुन्छ र त्यसपछि ब्रेकआउटमा भोल्युम बढ्छ।

- मूल्यहरू ब्रेकआउट पछि उही दिशामा सर्नु पर्छ।

पेनन्ट एक्सचेन्जमा व्यापार – व्यावहारिक रणनीतिहरू र वर्णनहरू र फोटो व्याख्याहरू सहित उदाहरणहरू

#1 मानक व्यापार रणनीति प्रयोग गरेर उदाहरण

यो उदाहरण मुद्रा बजारमा पेनन्ट ढाँचाको बियरिश संस्करण हो। तलको चार्टले 480-मिनेट समय सीमामा आधारित यूरो-येन मुद्रा जोडीको मूल्य कार्य देखाउँछ।

#2 Pfizer LTD प्रति घण्टा ट्रेडिंग उदाहरण

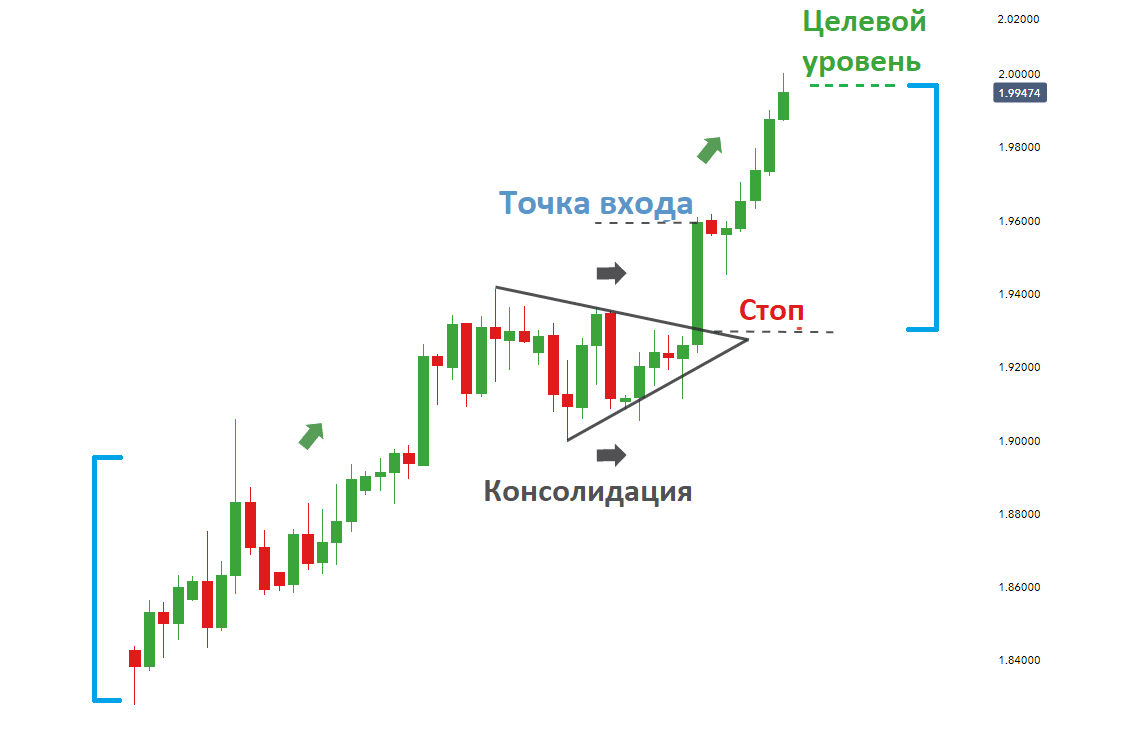

तलको उदाहरणले Pfizer Ltd को प्रति घण्टा चार्टमा ढाँचाको गठन देखाउँछ। एक अपट्रेन्ड पछि, मूल्यहरू एक समेकन चरणमा सारियो, एक पेनन्ट बनाउँदै, र त्यसपछि ब्रेकआउट सुरु भयो, त्यसपछि अपट्रेन्डको निरन्तरता। स्टप हानि स्तर ढाँचाको सबैभन्दा तल्लो बिन्दुमा सेट गरिएको छ। पेनन्टको लागि लक्ष्य मूल्य फ्ल्यागपोलको प्रारम्भिक उचाइ नाप्ने बिन्दुमा सेट गरिन्छ जहाँ मूल्य पेनन्टबाट टाढा हुन्छ।

फाइदा र बेफाइदा

यो आंकडा को फाइदाहरु बीच उल्लेख गर्न सकिन्छ:

- ढाँचा पहिचान गर्न सजिलो भएकोले शुरुआती व्यापारीहरूको लागि आदर्श।

- व्यापारको सुनौलो नियमसँग मेल खान्छ – “प्रवृतिसँग मात्र खोल्नुहोस्।”

- साधारण संरचना, आधारभूत कुराहरू सम्झन सरल तत्वहरू।

विपक्षहरू मध्ये:

- त्यहाँ “जाल” मा भाग्ने र गलत ब्रेकडाउन समात्ने उच्च जोखिम छ।

- विरलै भेटिन्छ।

गल्ती र जोखिम

व्यापारीहरू बीचको सबैभन्दा सामान्य गल्तीहरू तिनीहरूमा परेका “जालहरू” हुन्। ढाँचाको झूटा सकारात्मकहरूको उच्च स्तर छ, जस्तै तलको उदाहरणमा देखाइएको छ:

विशेषज्ञ राय

व्यापार को “शार्क” को अनुसार, उदाहरण को लागी, कार्ल Icahn, जुलियन रोबर्टसन, पेनन्ट सजिलै पहिचान गर्न योग्य चार्ट पैटर्न हो। धेरै अध्ययनहरूले देखाएको छ कि निरन्तरता ढाँचा दिनको व्यापारको लागि आदर्श हो। यस ढाँचा प्रयोग गर्ने विभिन्न व्यापारिक रणनीतिहरू पेनन्टहरूको पहिचानमा आधारित हुन्छन्, जसमध्ये धेरैजसो नाफा कमाउने उच्च सम्भावना हुन्छ। यद्यपि, पेनन्ट गठन वास्तविक समयमा पहिचान गर्न गाह्रो हुन सक्छ, र ठूला प्रवृत्ति र समेकन दायराहरूलाई उचित रूपमा व्यापार गर्न महत्त्वपूर्ण पूंजी चाहिन्छ। अन्ततः, यो ट्रेडिङ प्लानमा पेनन्टको प्रयोग समावेश गर्ने कि नगर्ने निर्णय गर्न ट्रेडरमा निर्भर हुन्छ।