ชายธงในการซื้อขายในการวิเคราะห์ทางเทคนิค – มันคืออะไร ลักษณะที่ปรากฏบนแผนภูมิ กลยุทธ์การซื้อขาย

การซื้อขาย ระหว่าง วัน เห็นได้ชัดว่ามันเป็นไปไม่ได้ที่จะทำนายตลาดด้วยความแม่นยำที่สมบูรณ์แบบ แต่ถ้าคุณเทรดนานพอ คุณจะสามารถเลือก

รูปแบบ ต่างๆ ที่ทำหน้าที่เป็นสัญญาณที่ชัดเจนของการเคลื่อนไหวของราคาโลกที่กำลังจะเกิดขึ้น หัวและไหล่ ถ้วยและปากกา และธงคือรูปแบบทั่วไปบางส่วนที่ผู้ค้าใช้ในการระบุแนวโน้มราคาขึ้นหรือลง ดังนั้น มาดำเนินการพิจารณาหัวข้อนี้โดยละเอียดยิ่งขึ้น

- รูปธงลักษณะใดคำอธิบาย

- วิธีคำนวณรูปแบบชายธงบนแผนภูมิ

- องค์ประกอบที่เป็นส่วนประกอบของรูปชายธง

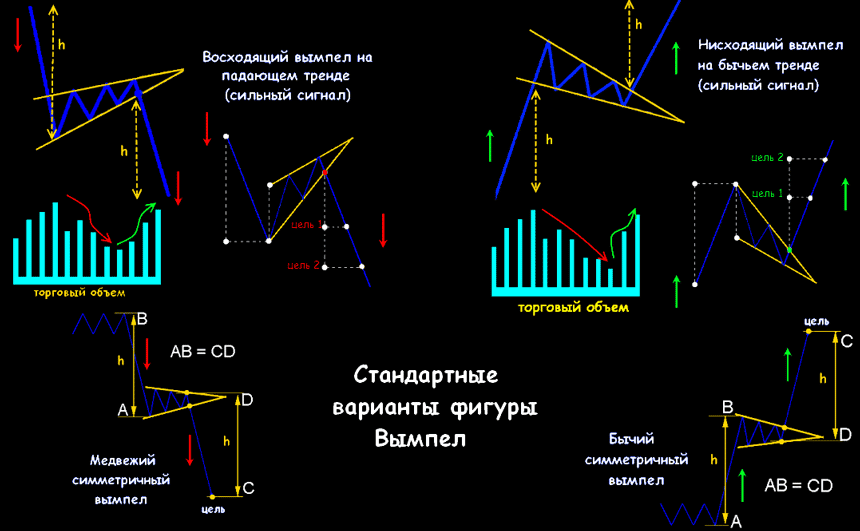

- การสร้างรูปแบบชายธงในการวิเคราะห์ทางเทคนิคในการซื้อขาย ธงขาขึ้นและขาลง สมมาตร

- ประเภทของชายธง

- ธงกระทิง

- ธงหมี

- ความแตกต่างจากธงและร่างที่อยู่ติดกัน

- ใช้ในการวิเคราะห์ทางเทคนิคอย่างไร?

- ซื้อขายแลกเปลี่ยนธง – กลยุทธ์และตัวอย่างที่ใช้งานได้จริงพร้อมคำอธิบายและคำอธิบายรูปภาพ

- #1 ตัวอย่างการใช้กลยุทธ์การซื้อขายมาตรฐาน

- #2 Pfizer LTD ตัวอย่างการซื้อขายรายชั่วโมง

- ข้อดีและข้อเสีย

- ข้อผิดพลาดและความเสี่ยง

- ความคิดเห็นของผู้เชี่ยวชาญ

รูปธงลักษณะใดคำอธิบาย

ธงเป็นรูปแบบพิเศษของการต่อเนื่องของแผนภูมิ ธงชายธงมีลักษณะคล้ายกับรูปแบบแผนภูมิธงที่มีเส้นบรรจบกันตลอดระยะเวลาการรวมบัญชี มันแสดงถึงรูปแบบพฤติกรรมบางอย่างของกราฟ ซึ่งมีการเคลื่อนไหวที่สำคัญในราคาหุ้น หลังจากที่ระยะการรวมบัญชีเริ่มต้นขึ้น และจากนั้นจะมีความต่อเนื่องของแนวโน้มที่มีอยู่ ชายธงเป็นรูปแบบที่รู้จักกันดีซึ่งใช้กันอย่างแพร่หลายในการวิเคราะห์ทางเทคนิค ตัวเลขนี้พบได้เป็นประจำในแผนภูมิการซื้อขายของคู่สกุลเงินเกือบทั้งหมด ความสนใจ! การก่อตัวของรูปแบบแผนภูมินี้ใช้เวลาตั้งแต่หนึ่งถึงสามสัปดาห์

วิธีคำนวณรูปแบบชายธงบนแผนภูมิ

แผนภูมิใด ๆ มีค่าการทำนายสูงสุดเมื่อแสดงลักษณะเฉพาะบางอย่าง สำหรับรูปแบบที่ต่อเนื่อง เช่น ธงและธง การมีอยู่ของรูปแบบนั้นบ่งชี้ถึงการเคลื่อนไหวของตลาดที่ใหญ่ขึ้นในอนาคต เพื่อให้ธงทำหน้าที่เป็นตัวทำนายการเคลื่อนไหวของราคาในอนาคต ต้องมีคุณลักษณะของตลาดและองค์ประกอบของการเคลื่อนไหวของราคาดังต่อไปนี้:

- ทิศทางการเคลื่อนไหวของราคา การเคลื่อนไหวของราคาขั้นสุดท้ายหรือความสามารถในการวาดแนวโน้มสัมพัทธ์เป็นเงื่อนไขที่จำเป็นสำหรับการก่อตัวของชายธง

- ปริมาณ . การมีส่วนร่วมเป็นองค์ประกอบสำคัญของตลาดเกิดใหม่ ปริมาณคงที่ระหว่างการเคลื่อนไหวของราคาเริ่มต้นจะเพิ่มการยืนยันถึงแนวโน้มที่แนวโน้มจะดำเนินต่อไป ปริมาณที่ลดลงเล็กน้อยระหว่างการก่อตัวของชายธงสามารถตีความได้ว่าเป็นสัญญาณที่ดีว่าผู้เข้าร่วมตลาดจะไม่ออกจากตลาด แต่กำลังยุ่งอยู่กับการหาจุดเริ่มต้นที่เหมาะสมที่สุดเพื่อดำเนินการต่อแนวโน้มก่อนหน้า

- ระยะเวลา . เสาธงถือเป็นหนึ่งในรูปแบบแผนภูมิที่สร้างเร็วที่สุด หากการก่อตัวใช้เวลานานเกินไปเมื่อเทียบกับช่วงเวลา ความถูกต้องก็จะถูกตั้งคำถาม

เวลาที่เหมาะสมในการเข้าสู่ตลาดคือเมื่อราคาทะลุเส้นชายธง ซึ่งเป็นรูปสามเหลี่ยมในทิศทางของแนวโน้มหลักที่สัมพันธ์กับเสาธง

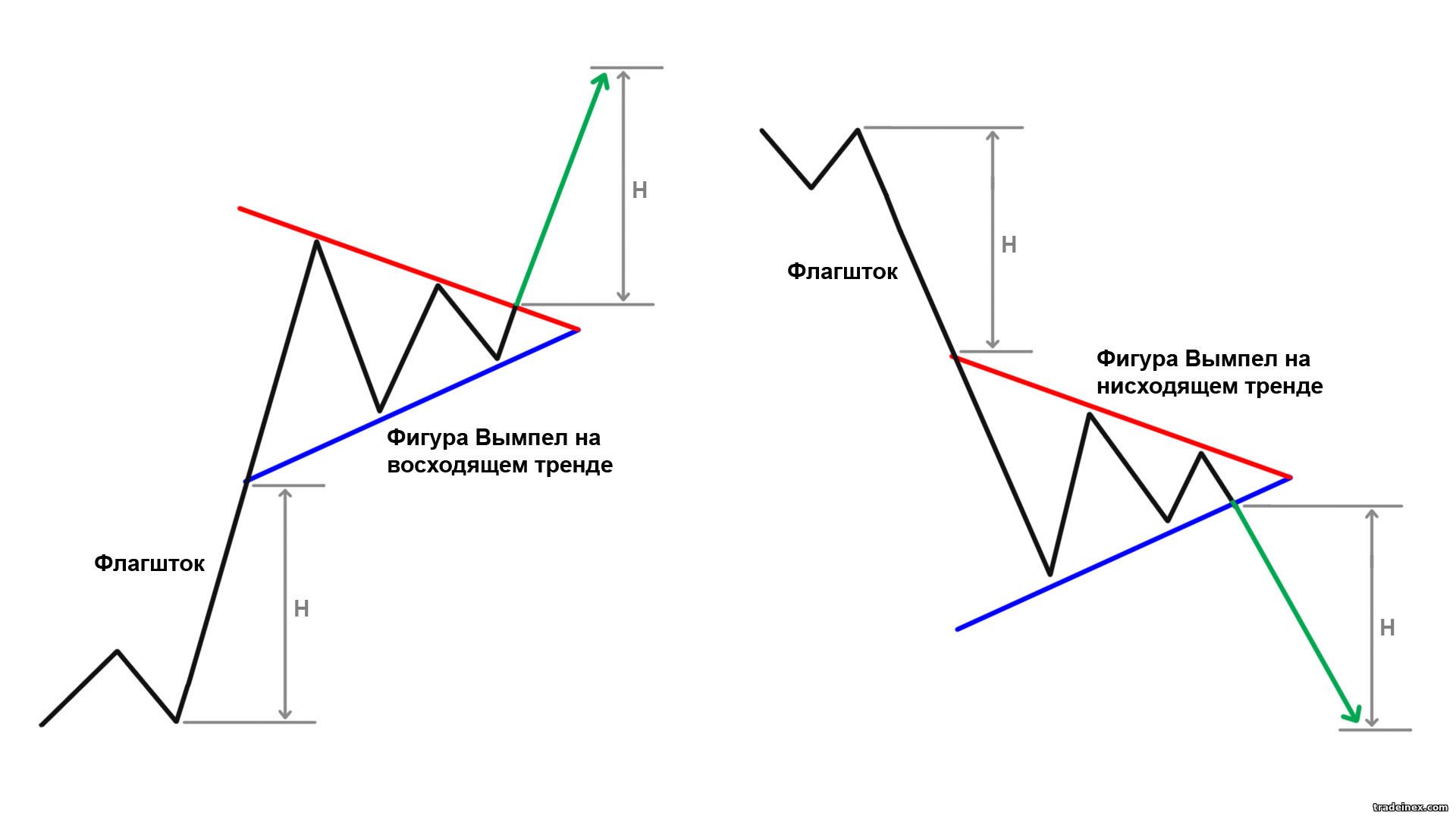

องค์ประกอบที่เป็นส่วนประกอบของรูปชายธง

เสาธงมีองค์ประกอบสำคัญหลายอย่างที่มีอยู่โดยไม่คำนึงถึงเงื่อนไขใดๆ องค์ประกอบหลักของร่าง:

- เสาธง . แสดงถึงแนวโน้ม (ขึ้นหรือลง) นี่คือระยะห่างจากจุดเริ่มต้นของการเคลื่อนไหวของราคาโดยตรงไปยังจุดสูงสุดหรือต่ำสุด

- สามเหลี่ยม . ทำหน้าที่เป็นโครงร่างของชายธงและสร้างขึ้นโดยการวาดเส้นแนวโน้มบรรจบกันสองเส้น (แนวต้านและแนวรับ) หนึ่งเชื่อมต่อเสียงสูงของช่วงการรวมบัญชีและอีกส่วนหนึ่งเชื่อมต่อกับระดับต่ำ เส้นแนวโน้มทั้งสองมาบรรจบกันเป็นรูปสามเหลี่ยม

- เอียง _ กำหนดโดยเส้นแนวโน้มของรูปสามเหลี่ยมที่สัมพันธ์กับเสาธง สามเหลี่ยมเอียงกับแนวโน้มและจัดเป็นตลาดกระทิงหรือตลาดหมี ขึ้นอยู่กับว่าแนวโน้มเริ่มต้นขึ้นหรือลง

- ย้อนกลับ วัดโดยการนับจุดบนหรือล่างของเสาธงจากจุดบนหรือล่างของชายธงเอง บ่อยครั้ง เครื่องมือต่างๆ เช่นFibonacci retracementใช้ร่วมกับการก่อตัวชายธงเพื่อกำหนดความน่าจะเป็นและขนาดของการฝ่าวงล้อมที่อาจเกิดขึ้น

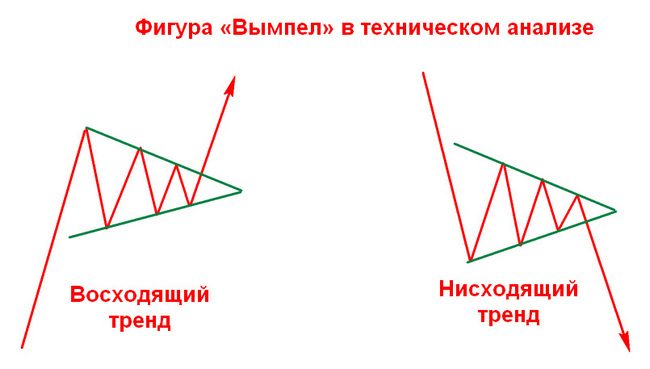

การสร้างรูปแบบชายธงในการวิเคราะห์ทางเทคนิคในการซื้อขาย ธงขาขึ้นและขาลง สมมาตร

รูปแบบบนแผนภูมิเริ่มต้นด้วยเสาธงในรูปแบบของชุดของเทียนที่ไปในทิศทางเดียวกัน มันอาจเป็นเทรนด์หรือโมเมนตัมของราคาธรรมดาๆ การสังเกตตลาดอย่างใกล้ชิดเพิ่มเติมทันทีหลังจากไปถึงด้านล่างของแนวโน้มขาลง (จุดสูงสุดของแนวโน้มขาขึ้น) ช่วยให้เราสามารถกำหนดการก่อตัวของส่วนสุดท้ายของรูปแบบ – สามเหลี่ยมสมมาตร โปรดทราบว่ารูปแบบจะถูกสร้างขึ้นค่อนข้างเร็ว ในขณะนั้นเมื่อเส้นสองเส้นที่ลากผ่านจุดสูงสุดและจุดต่ำสุดมาบรรจบกันค่อนข้างเฉียบคม เกิดเป็นสามเหลี่ยมเล็ก ๆ เราสามารถพูดคุยเกี่ยวกับการก่อตัวของ Vympel ได้อย่างปลอดภัย

ประเภทของชายธง

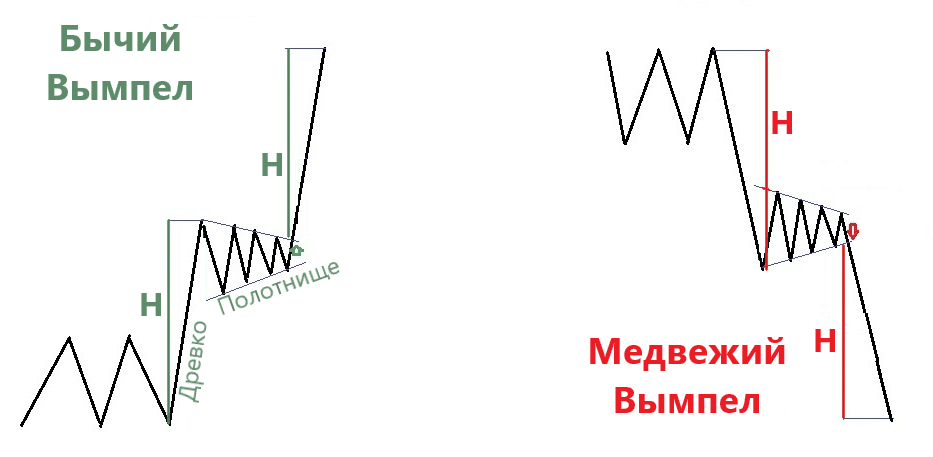

เสาธงมีสองประเภท:

ธงกระทิง

รูปแบบกระทิงเกิดขึ้นหลังจากราคาหุ้นพุ่งสูงขึ้นอย่างรวดเร็ว หลังจากช่วงขาขึ้นที่ยาวนาน เทรดเดอร์จะพยายามปิดตำแหน่งของตน โดยคาดว่าจะเกิดการกลับตัว ราคาเริ่มรวมตัวเมื่อผู้ค้าเริ่มออกจากหุ้น แต่ในขณะเดียวกันเมื่อผู้ซื้อรายใหม่เริ่มซื้อหุ้นก็ทำให้ราคาพุ่งทะลุไปในทิศทางเดียวกับขาขึ้นครั้งก่อน

ธงหมี

รูปแบบจะเกิดขึ้นหลังจากราคาหุ้นลดลงอย่างรวดเร็ว หลังจากช่วงขาลงที่ยาวนาน เทรดเดอร์พยายามปิดตำแหน่งขายของตน โดยสมมติว่าเกิดการกลับตัว ราคาเริ่มรวมตัวเมื่อผู้ค้าเริ่มออกจากหุ้น ขณะนี้ผู้ขายรายใหม่เริ่มขายหุ้นทำให้ราคาทะลุไปในทิศทางเดียวกับช่วงขาลงครั้งก่อน

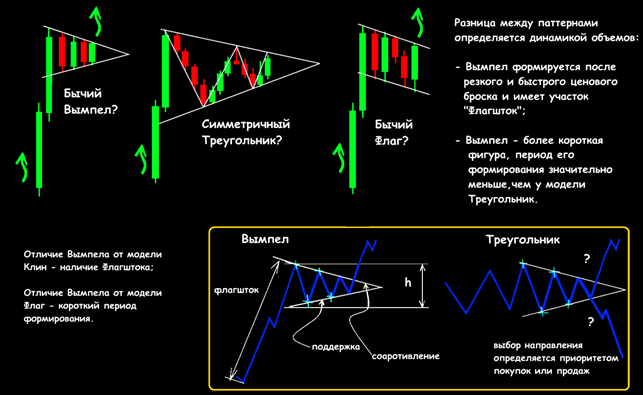

ความแตกต่างจากธงและร่างที่อยู่ติดกัน

รูปแบบชายธงเหมือนกันกับรูปแบบธง ความแตกต่างเพียงอย่างเดียวคือขั้นตอนการรวมของรูปแบบชายธงมีลักษณะเฉพาะโดยการบรรจบกันของเส้นแนวโน้มมากกว่าเส้นแนวโน้มคู่ขนาน ความแตกต่างที่สำคัญจากตัวเลขที่อยู่ติดกันอื่น ๆ – “Symmetrical Triangle”, “Ascending-Descending Triangle” คือขอบเขตและมาตราส่วน ธงเป็นรูปแบบขนาดเล็กในขอบเขตและระยะเวลา ซึ่งนำหน้าด้วยการขึ้นราคาอย่างรวดเร็วหรือลดลงอย่างรวดเร็ว

ใช้ในการวิเคราะห์ทางเทคนิคอย่างไร?

เมื่อทำการซื้อขายโดยใช้รูปแบบ คุณต้องพิจารณาประเด็นต่อไปนี้:

- หลังจากที่มีการเคลื่อนไหวอย่างแข็งแกร่งไม่ว่าจะขึ้นหรือลง ราคาควรเข้าสู่ระยะการรวมบัญชี

- ปริมาณการซื้อขายควรเพิ่มขึ้นตามการเคลื่อนไหวเริ่มต้นของรูปแบบนี้ ตามด้วยปริมาณที่อ่อนตัวลง และจากนั้นปริมาณที่เพิ่มขึ้นเมื่อมีการฝ่าวงล้อม

- ราคาควรเคลื่อนไหวไปในทิศทางเดียวกันหลังจากการฝ่าวงล้อม

ซื้อขายแลกเปลี่ยนธง – กลยุทธ์และตัวอย่างที่ใช้งานได้จริงพร้อมคำอธิบายและคำอธิบายรูปภาพ

#1 ตัวอย่างการใช้กลยุทธ์การซื้อขายมาตรฐาน

ตัวอย่างนี้เป็นรูปแบบขาลงของรูปแบบชายธงในตลาดสกุลเงิน แผนภูมิด้านล่างแสดงการเคลื่อนไหวของราคาของคู่สกุลเงินยูโร-เยนตามกรอบเวลา 480 นาที

#2 Pfizer LTD ตัวอย่างการซื้อขายรายชั่วโมง

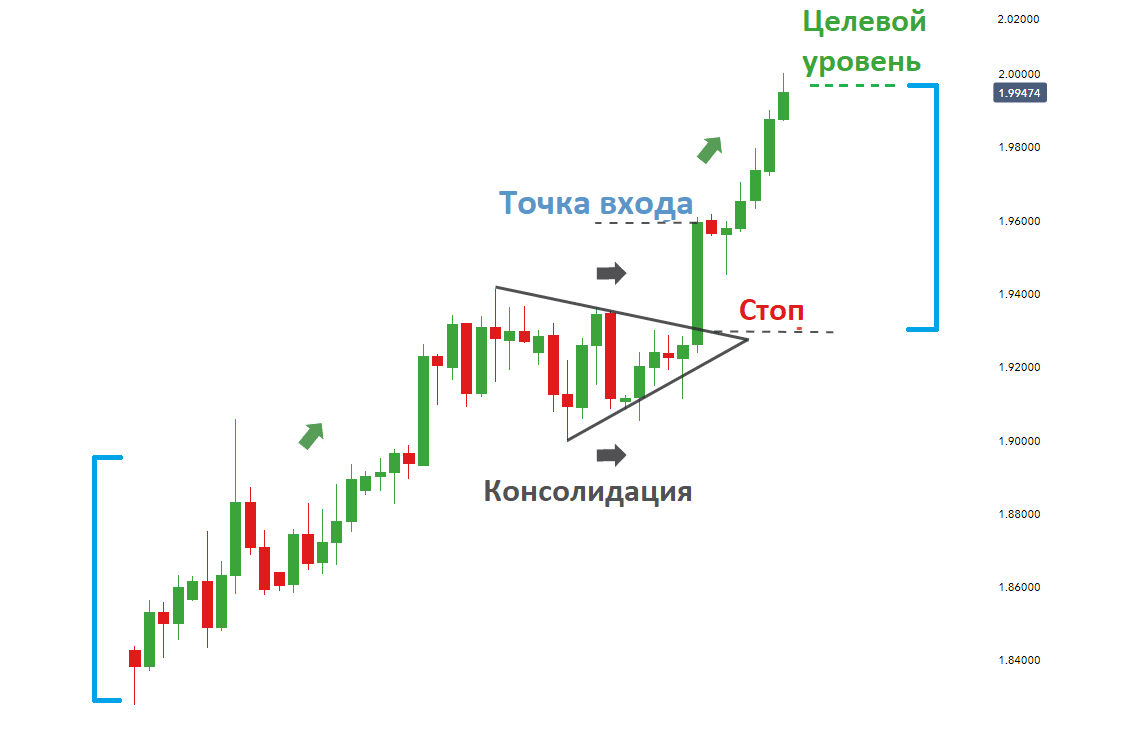

ตัวอย่างด้านล่างแสดงการก่อตัวของรูปแบบในแผนภูมิรายชั่วโมงของ Pfizer Ltd. หลังจากเทรนด์ขาขึ้น ราคาขยับเข้าสู่ระยะการรวมตัว ก่อตัวเป็นชายธง และจากนั้นการฝ่าวงล้อมก็เริ่มขึ้น ตามมาด้วยความต่อเนื่องของแนวโน้มขาขึ้น ระดับการหยุดการสูญเสียถูกตั้งค่าไว้ที่จุดต่ำสุดของรูปแบบ ราคาเป้าหมายสำหรับธงธงถูกกำหนดโดยการวัดความสูงเริ่มต้นของเสาธงจนถึงจุดที่ราคาแตกออกจากเสาธง

ข้อดีและข้อเสีย

ในบรรดาข้อดีของตัวเลขนี้สามารถสังเกตได้:

- เหมาะอย่างยิ่งสำหรับเทรดเดอร์มือใหม่เนื่องจากรูปแบบนั้นง่ายต่อการจดจำ

- สอดคล้องกับกฎทองของการซื้อขาย – “เปิดเฉพาะกับแนวโน้ม”

- รูปแบบที่เรียบง่าย องค์ประกอบง่าย ๆ ที่ต้องจำพื้นฐาน

ท่ามกลางข้อเสีย:

- มีความเสี่ยงสูงที่จะเจอ “กับดัก” และตรวจจับความผิดพลาดที่ผิดพลาด

- ไม่ค่อยพบ.

ข้อผิดพลาดและความเสี่ยง

ข้อผิดพลาดที่พบบ่อยที่สุดในหมู่ผู้ค้าคือ “กับดัก” ที่พวกเขาตกอยู่ใน รูปแบบมีผลบวกที่ผิดพลาดในระดับสูง ดังที่แสดงในตัวอย่างด้านล่าง

ความคิดเห็นของผู้เชี่ยวชาญ

ตาม “ปลาฉลาม” ของการซื้อขาย เช่น Carl Icahn, Julian Robertson ชายธงเป็นรูปแบบแผนภูมิที่สามารถระบุได้ง่าย การศึกษาจำนวนมากแสดงให้เห็นว่ารูปแบบความต่อเนื่องเหมาะสำหรับการซื้อขายรายวัน กลยุทธ์การซื้อขายต่างๆ ที่ใช้รูปแบบนี้ขึ้นอยู่กับการรับรู้ของชายธง ซึ่งส่วนใหญ่มีโอกาสทำกำไรสูง อย่างไรก็ตาม การสร้างชายธงอาจเป็นเรื่องยากที่จะรับรู้ในแบบเรียลไทม์ และแนวโน้มและช่วงการรวมที่ใหญ่ขึ้นนั้นต้องการเงินทุนจำนวนมากเพื่อการค้าอย่างถูกต้อง ในท้ายที่สุด มันขึ้นอยู่กับผู้ค้าที่จะตัดสินใจว่าจะรวมการใช้ธงในแผนการซื้อขายหรือไม่