Cờ hiệu trong giao dịch trong phân tích kỹ thuật – nó là gì, nó trông như thế nào trên biểu đồ, các chiến lược giao dịch.

giao dịch trong ngày . Rõ ràng, không thể dự đoán thị trường với độ chính xác hoàn hảo, nhưng nếu bạn giao dịch đủ lâu, bạn sẽ có thể nắm bắt được các

mô hình khác nhau , đóng vai trò như một tín hiệu rõ ràng về biến động giá toàn cầu sắp tới. Đầu và vai, cốc và bút và cờ hiệu là một số mẫu phổ biến nhất mà các nhà giao dịch sử dụng để xác định xu hướng giá lên hoặc xuống. Vì vậy, chúng ta hãy tiến hành xem xét chi tiết hơn về chủ đề này.

- Hình cờ đuôi nheo, mô tả như thế nào?

- Cách tính mẫu cờ hiệu trên biểu đồ

- Các yếu tố cấu thành của hình cờ hiệu

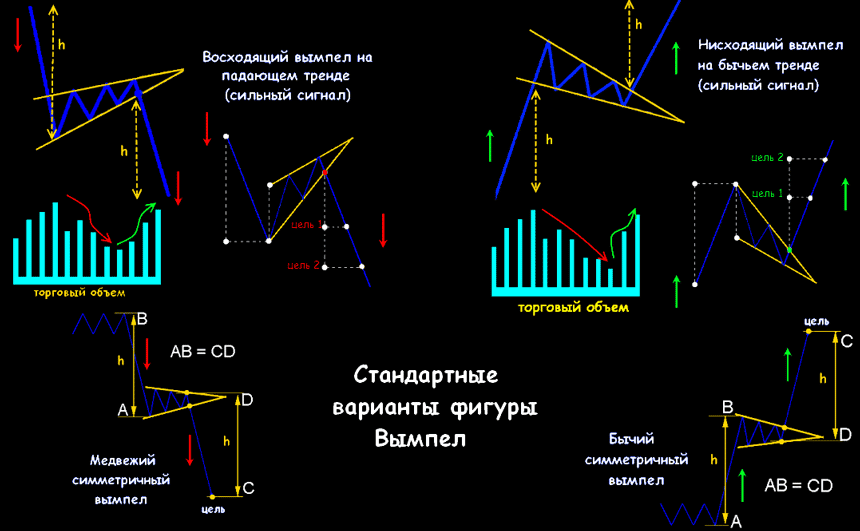

- Hình thành mô hình cờ hiệu trong phân tích kỹ thuật trong giao dịch, cờ hiệu tăng và giảm, đối xứng

- Các loại cờ hiệu

- cờ hiệu bò tót

- cờ hiệu gấu

- Sự khác biệt so với lá cờ và các số liệu liền kề

- Nó được sử dụng như thế nào trong phân tích kỹ thuật?

- Giao dịch trên sàn giao dịch cờ hiệu – các chiến lược và ví dụ thực tế kèm theo mô tả và giải thích bằng hình ảnh

- # 1 Ví dụ sử dụng chiến lược giao dịch tiêu chuẩn

- # 2 Ví dụ về giao dịch hàng giờ của Pfizer LTD

- Ưu và nhược điểm

- Sai lầm và rủi ro

- Ý kiến chuyên gia

Hình cờ đuôi nheo, mô tả như thế nào?

Cờ hiệu là một dạng đặc biệt của biểu đồ tiếp diễn. Cờ hiệu tương tự như các mẫu biểu đồ cờ ở chỗ chúng có các đường hội tụ trong suốt thời gian hợp nhất. Nó đại diện cho một mô hình hành vi biểu đồ nhất định, trong đó có một sự chuyển động đáng kể về giá cổ phiếu, sau đó giai đoạn hợp nhất bắt đầu, và sau đó là sự tiếp tục của xu hướng hiện có. Cờ đuôi nheo là một mẫu hình nổi tiếng được sử dụng rộng rãi trong phân tích kỹ thuật. Con số này thường xuyên được tìm thấy trên các biểu đồ giao dịch của hầu hết các cặp tiền tệ. Chú ý! Quá trình hình thành mô hình biểu đồ này mất từ một đến ba tuần.

Cách tính mẫu cờ hiệu trên biểu đồ

Bất kỳ biểu đồ nào cũng có giá trị dự đoán cao nhất khi nó thể hiện một số đặc điểm nhất định. Đối với các mẫu tiếp diễn như cờ và cờ hiệu, bản thân sự hiện diện của mẫu cho thấy một động thái thị trường tiềm năng lớn hơn trong tương lai. Để cờ hiệu hoạt động như một công cụ dự đoán về chuyển động giá trong tương lai, các đặc điểm thị trường và các yếu tố của hành động giá sau đây phải có:

- Chuyển động giá có hướng . Biến động giá cuối cùng hoặc khả năng vẽ ra một xu hướng tương đối là điều kiện cần thiết để hình thành cờ hiệu.

- Âm lượng . Sự tham gia là yếu tố then chốt của một thị trường mới nổi. Khối lượng duy trì trong quá trình di chuyển giá ban đầu tăng xác nhận về khả năng tiếp tục xu hướng. Khối lượng giảm nhẹ trong quá trình hình thành cờ hiệu có thể được hiểu là một dấu hiệu tốt cho thấy những người tham gia thị trường sẽ không rời bỏ thị trường, mà đang bận rộn tìm kiếm điểm vào lệnh tối ưu để tiếp tục xu hướng trước đó.

- thời hạn . Cờ hiệu được coi là một trong những mẫu biểu đồ hình thành nhanh nhất. Nếu quá trình hình thành kéo dài quá lâu so với khoảng thời gian, thì tính hợp lệ của nó sẽ được đặt ra nghi vấn.

Thời điểm thích hợp để tham gia thị trường là khi giá phá vỡ đường Cờ hiệu, đường này tạo thành một hình tam giác theo hướng của xu hướng chính so với cột cờ.

Các yếu tố cấu thành của hình cờ hiệu

Cờ hiệu có một số yếu tố tích hợp có mặt bất kể điều kiện nào. Các yếu tố chính của hình:

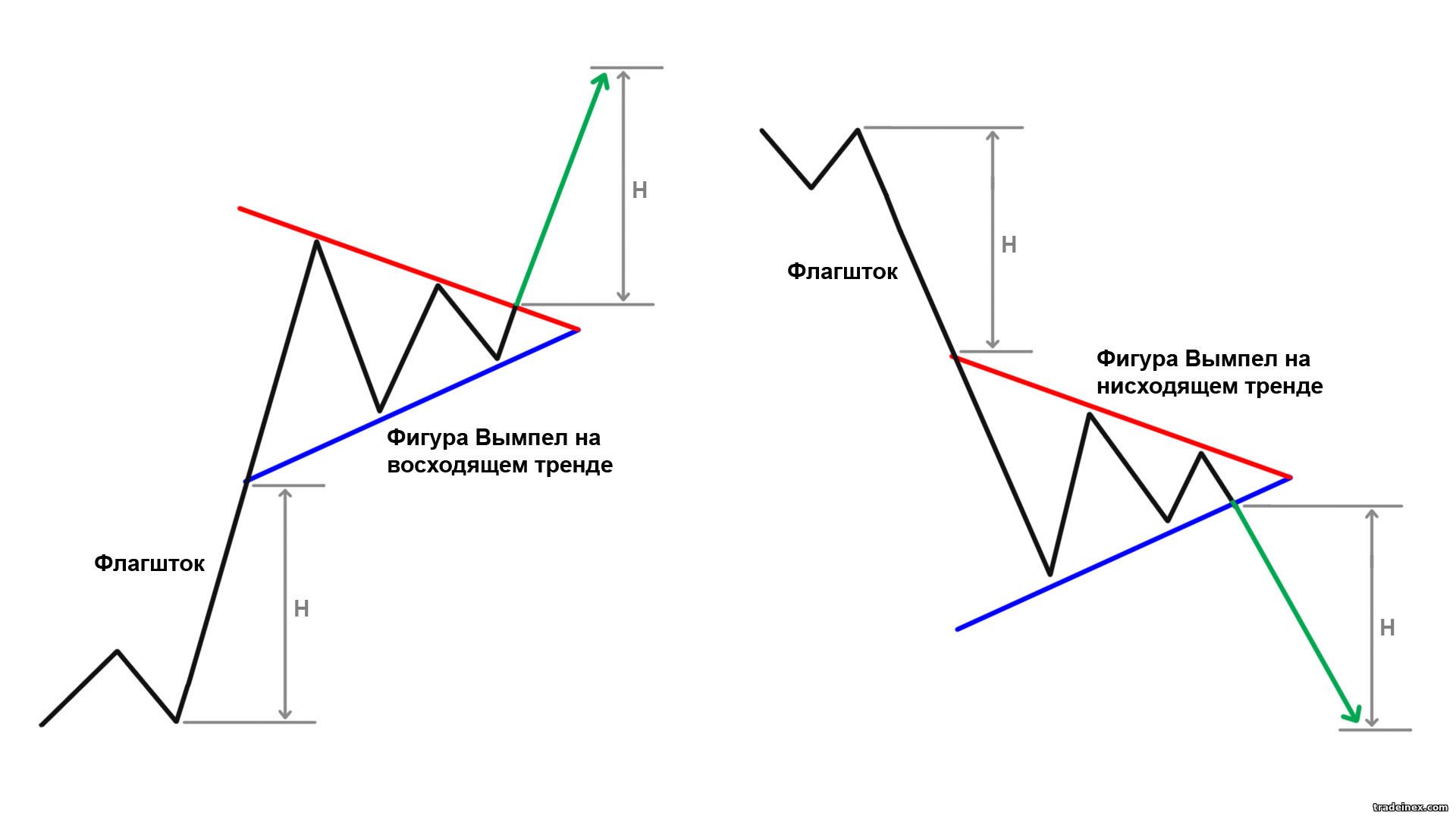

- Cột cờ . Đại diện cho một xu hướng (lên hoặc xuống). Đây là khoảng cách từ điểm bắt đầu của chuyển động giá được định hướng đến điểm tối đa hoặc tối thiểu của nó.

- Hình tam giác . Đóng vai trò như đường viền của cờ hiệu và được xây dựng bằng cách vẽ hai đường xu hướng hội tụ (đường kháng cự và hỗ trợ); một kết nối các mức cao của phạm vi hợp nhất và một kết nối các mức thấp. Hai đường xu hướng hội tụ để tạo thành một tam giác.

- Độ nghiêng . Được xác định bởi các đường xu hướng của tam giác liên quan đến cột cờ. Hình tam giác nghiêng so với xu hướng và được phân loại là tăng hoặc giảm, tùy thuộc vào xu hướng ban đầu là tăng hay giảm.

- Hoàn vốn . Nó được đo bằng cách đếm điểm trên cùng hoặc dưới cùng của cột cờ từ điểm trên cùng hoặc dưới cùng của cờ hiệu. Thông thường, các công cụ như Fibonacci thoái lui được sử dụng kết hợp với các hình cờ hiệu để xác định khả năng và quy mô của một đột phá tiềm năng.

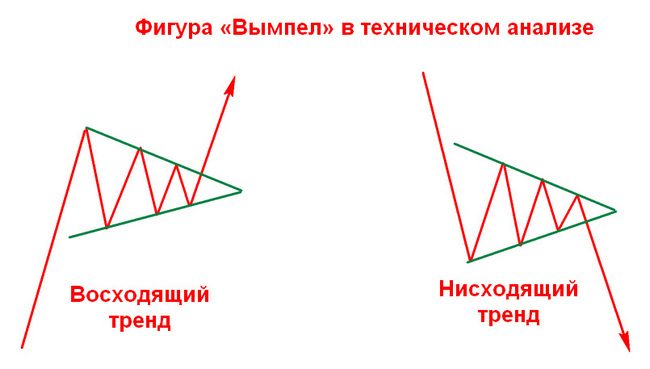

Hình thành mô hình cờ hiệu trong phân tích kỹ thuật trong giao dịch, cờ hiệu tăng và giảm, đối xứng

Mô hình trên biểu đồ bắt đầu với một cột cờ dưới dạng một loạt các nến đi theo cùng một hướng. Nó có thể là một xu hướng hoặc đà giá đơn giản. Việc quan sát kỹ hơn thị trường ngay sau khi chạm đáy của xu hướng giảm (điểm cao nhất của xu hướng tăng) cho phép chúng tôi xác định sự hình thành của phần cuối cùng của mô hình – tam giác đối xứng. Lưu ý rằng mô hình được hình thành tương đối nhanh chóng. Tại thời điểm đó, khi hai đường đi qua điểm cao và điểm thấp hội tụ khá mạnh về phía nhau, tạo thành một hình tam giác nhỏ, chúng ta có thể nói một cách an toàn về sự hình thành của Vympel.

Các loại cờ hiệu

Cờ hiệu có hai loại:

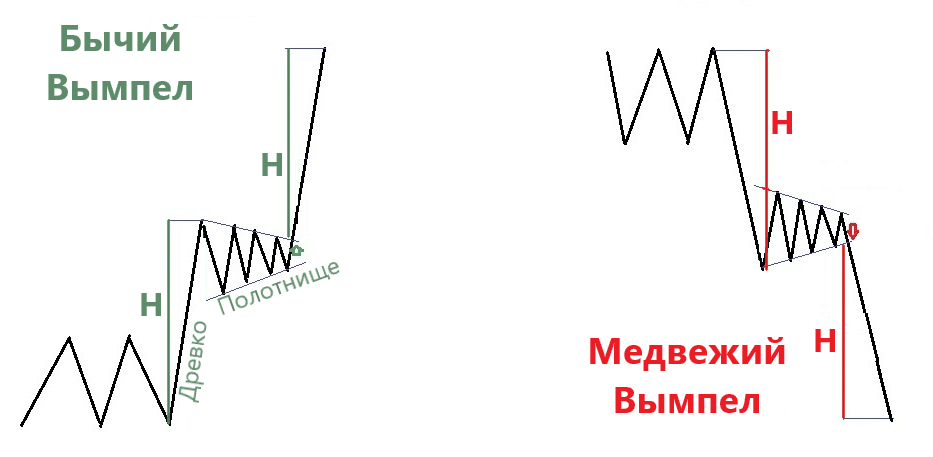

cờ hiệu bò tót

Mô hình tăng giá hình thành sau khi giá cổ phiếu tăng mạnh. Sau một xu hướng tăng dài, các nhà giao dịch cố gắng đóng vị thế của họ, giả sử một sự đảo chiều sẽ xảy ra. Giá bắt đầu củng cố khi các nhà giao dịch bắt đầu thoát khỏi cổ phiếu. Nhưng đồng thời, khi những người mua mới bắt đầu mua cổ phiếu, nó khiến giá bứt phá theo cùng hướng với xu hướng tăng trước đó.

cờ hiệu gấu

Mô hình được hình thành sau khi giá cổ phiếu giảm mạnh. Sau một xu hướng giảm dài, các nhà giao dịch cố gắng đóng các vị thế bán của họ, giả sử một sự đảo chiều sẽ xảy ra. Giá bắt đầu củng cố khi các nhà giao dịch bắt đầu thoát khỏi cổ phiếu. Tại thời điểm này, những người bán mới bắt đầu bán cổ phiếu, khiến giá bứt phá theo hướng giống như trong xu hướng giảm trước đó.

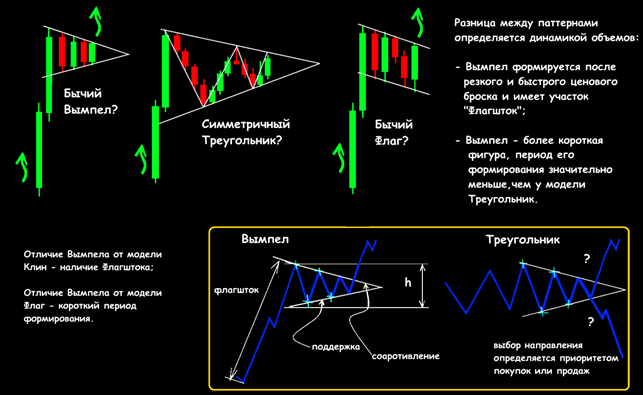

Sự khác biệt so với lá cờ và các số liệu liền kề

Mẫu cờ hiệu giống hệt mẫu cờ, điểm khác biệt duy nhất là giai đoạn hợp nhất của mẫu cờ hiệu được đặc trưng bởi các đường xu hướng hội tụ chứ không phải là các đường xu hướng song song. Sự khác biệt chính so với các hình liền kề khác – “Tam giác đối xứng”, “Tam giác tăng dần-giảm dần” là phạm vi và tỷ lệ. Cờ hiệu là một hình thức nhỏ về phạm vi và thời hạn, được đặt trước khi giá tăng hoặc giảm mạnh.

Nó được sử dụng như thế nào trong phân tích kỹ thuật?

Khi giao dịch bằng cách sử dụng một mẫu hình, bạn cần cân nhắc những điểm sau:

- Sau một đợt tăng hoặc giảm mạnh, giá sẽ chuyển sang giai đoạn củng cố.

- Khối lượng giao dịch sẽ tăng theo chuyển động ban đầu của sự hình thành mô hình này, tiếp theo là khối lượng suy yếu và sau đó tăng khối lượng khi đột phá.

- Giá sẽ di chuyển theo cùng một hướng sau khi đột phá.

Giao dịch trên sàn giao dịch cờ hiệu – các chiến lược và ví dụ thực tế kèm theo mô tả và giải thích bằng hình ảnh

# 1 Ví dụ sử dụng chiến lược giao dịch tiêu chuẩn

Ví dụ này là một phiên bản giảm giá của mô hình cờ hiệu trên thị trường tiền tệ. Biểu đồ bên dưới cho thấy hành động giá của cặp tiền tệ Euro-Yên dựa trên khung thời gian 480 phút.

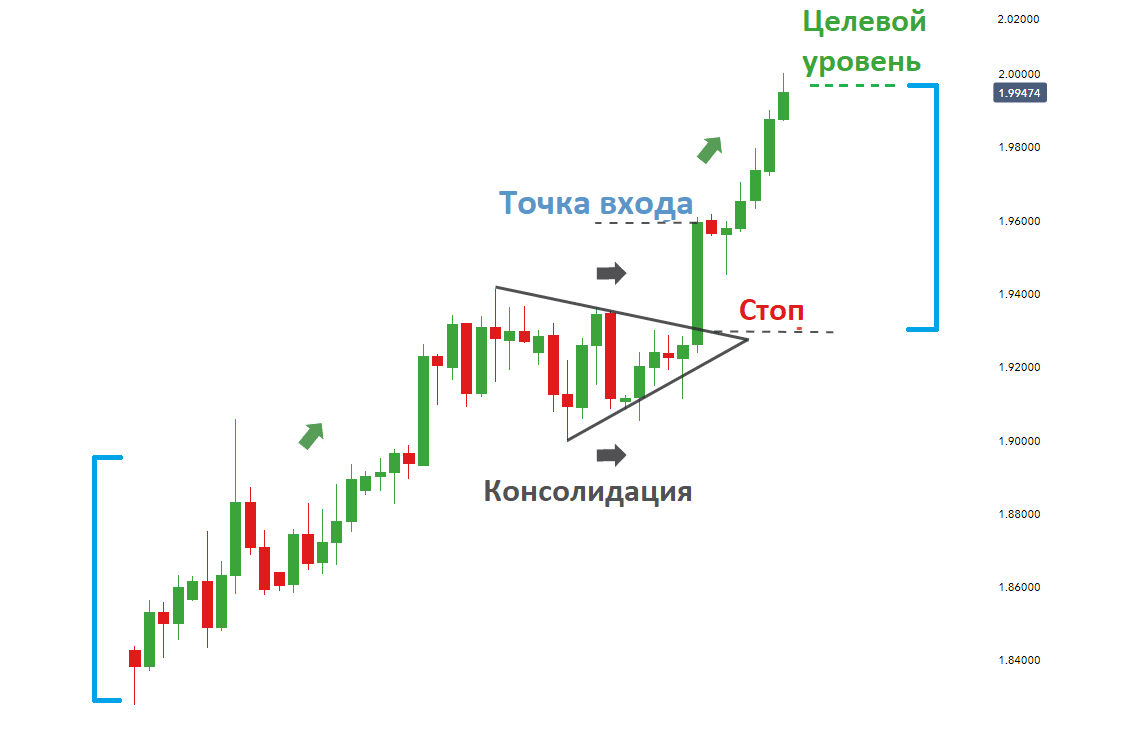

# 2 Ví dụ về giao dịch hàng giờ của Pfizer LTD

Ví dụ dưới đây cho thấy sự hình thành của một mẫu trên biểu đồ hàng giờ của Pfizer Ltd. Sau một xu hướng tăng, giá chuyển sang giai đoạn hợp nhất, tạo thành Cờ hiệu, và sau đó bắt đầu bứt phá, theo sau là sự tiếp tục của xu hướng tăng. Mức cắt lỗ được đặt ở điểm thấp nhất của mô hình. Giá mục tiêu cho cờ hiệu được đặt bằng cách đo chiều cao ban đầu của cột cờ đến điểm mà giá bứt ra khỏi cờ hiệu.

Ưu và nhược điểm

Trong số những ưu điểm của con số này có thể kể đến:

- Lý tưởng cho các nhà giao dịch mới bắt đầu vì mô hình này rất dễ nhận ra.

- Tương ứng với quy tắc vàng của giao dịch – “chỉ mở cửa theo xu hướng.”

- Hình thành đơn giản, các yếu tố đơn giản để nhớ những điều cơ bản.

Trong số những khuyết điểm:

- Có nhiều nguy cơ rơi vào “bẫy” và bắt lỗi sai.

- Hiếm khi tìm thấy.

Sai lầm và rủi ro

Những sai lầm phổ biến nhất của các nhà giao dịch là những “cái bẫy” mà họ rơi vào. Có một mức độ dương tính sai cao của mô hình, như được hiển thị trong ví dụ dưới đây:

Ý kiến chuyên gia

Theo các “cá mập” buôn bán ví dụ như Carl Icahn, Julian Robertson, cờ hiệu là những mẫu biểu đồ dễ nhận biết. Nhiều nghiên cứu đã chỉ ra rằng các mô hình tiếp tục là lý tưởng cho giao dịch trong ngày. Các chiến lược giao dịch khác nhau sử dụng mô hình này dựa trên việc công nhận các cờ hiệu, hầu hết trong số đó có cơ hội kiếm lợi nhuận cao. Tuy nhiên, sự hình thành cờ hiệu có thể khó nhận ra trong thời gian thực và các xu hướng và phạm vi hợp nhất lớn hơn đòi hỏi nguồn vốn đáng kể để giao dịch đúng cách. Cuối cùng, nhà giao dịch quyết định có đưa việc sử dụng cờ hiệu vào kế hoạch giao dịch hay không.