کندل های ژاپنی در معاملات – انواع، نمودارها و تجزیه و تحلیل الگوهای مختلف برای مبتدیان و معامله گران با تجربه و نحوه حرکت کندل های ژاپنی در بورس اوراق بهادار در بازار مالی.

- شمع های ژاپنی: چیست؟

- تاریخچه ایجاد: روش تجزیه و تحلیل کندل استیک چگونه و کجا توسعه یافت

- الگوهای اصلی شمعدان ژاپنی

- الگوهای معکوس شمعدان ژاپنی

- الگوی معکوس

- شمع داخلی

- نوار پین

- میله ها را در انتها پین کنید

- الگوهای شمعدانی که روند را ادامه می دهند

- تجارت تحلیل شمع: مزایا و معایب

- تحلیل گرافیکی فنی الگوهای بازار مالی با استفاده از کندل های ژاپنی: نحوه درک نمودارها و اعمال الگوهای کندل استیک در عمل

- پارامترهای مختلف شمع ها به چه معناست؟

- اندازه بدن

- طول دم

- نسبت اندازه بدن یک عنصر به “دم” آن

- محل قرارگیری شمع

- کندل های ژاپنی: تحلیل عملی بازار مالی

- انواع اصلی و ترکیبات کندل استیک در آنالیز کندل استیک ژاپنی

- انواع شمع

- شمع های صعودی

- شمع های نزولی

- ترکیبات شمعدان ژاپنی: گزینه های اساسی

- کاربرد عملی: مثال

شمع های ژاپنی: چیست؟

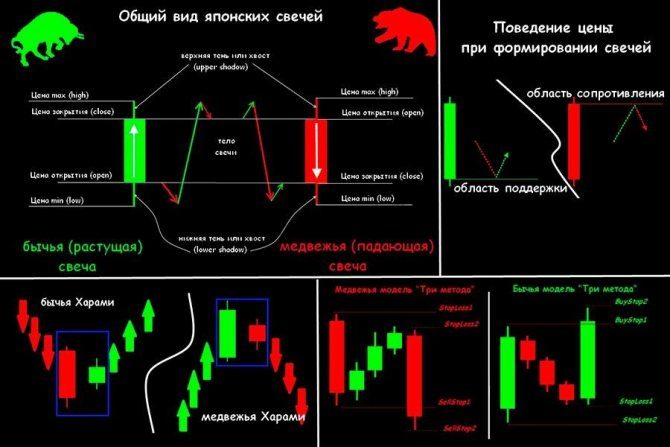

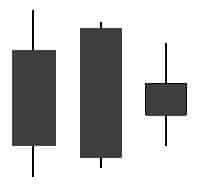

شمعدان ژاپنی نوعی منحنی گرافیکی ناپایدار است که توسط فروشندگان شرقی در قرون وسطی برای کنترل تغییرات قیمت برنج استفاده می شد. اگر تحلیل کندل ژاپنی را از نمودار خطی که برای ما آشناست مقایسه کنیم، می توان به این نکته اشاره کرد که کندل ها اطلاعات مرتبط تری را در مورد تغییرات قیمت نشان می دهند: زمان باز و بسته شدن معاملات و مقادیر حداقل / حداکثر برای یک دوره معینی از نقل قول ها مستطیل پر شده بین قیمت های باز و بسته شدن، که شکل گیری همین قیمت ها برای یک دوره زمانی معین است، بدنه شمع و مقادیر حداکثر و حداقل نمودار بازه ای برای این بازه زمانی است. سایه نامیده می شوند.

تاریخچه ایجاد: روش تجزیه و تحلیل کندل استیک چگونه و کجا توسعه یافت

کندلهای ژاپنی در قالب تحلیل ابزاری تکنیکال جزو اولینهایی بودند که به بازار مبادلات بورسی معرفی شدند، اما در همان ابتدا در مکانهای کمی مورد استفاده و استفاده قرار گرفتند. با توجه به عنصر موجود در عنوان – “ژاپنی” – به راحتی می توان حدس زد که زادگاه اختراع شمع ها ژاپن است: ژاپنی ها که برنج تجارت می کردند، از قرن هجدهم دور از این نوع پیش بینی نوسانات قیمت استفاده می کردند. شایعه شده است که اولین نمایش گرافیکی نوسانات قیمت در قالب دنباله ای از “شمعدان” توسط هوم منهیسا که به تجارت برنج مشغول بود اختراع شد. این روش برای وضوح ایجاد شده است – حداقل و حداکثر مقادیری که قیمت برای یک زمان خاص به آن رسیده است و همچنین ارزش آن در زمان شروع و پایان فروش چقدر است. اما با توجه به اینکه در آن زمان ژاپن از اکثر نقاط جهان حذف و بسته شده بود، سیستم نمودار شمعی در اروپا و ایالات متحده بعداً کشف شد، زمانی که تجارت با قدرت و اصلی شتاب گرفت. امروزه، تعداد زیادی از متخصصان و معامله گران باتجربه تشخیص می دهند که چنین نمایش گرافیکی پارامترهای قیمت برای معاملات سهام بسیار کاربردی است – شمعدان ها به وضوح نشان می دهند که نه تنها قیمت کجا در حال حرکت است، بلکه چشم انداز شرکت کنندگان در یک دوره زمانی خاص را نیز نشان می دهد.

الگوهای اصلی شمعدان ژاپنی

هر عنصر جداگانه از سیستم تجزیه و تحلیل کندل استیک داده های خاصی را در اختیار معامله گر قرار می دهد. به عنوان مثال، سایه کوتاه یک شمع نشان می دهد که معاملات در سایه شمع ها در آستانه باز شدن یا بسته شدن قیمت بوده است و شرکت کنندگان در معاملات بورس در کل دوره فروش فعالیت نسبتاً کمی از خود نشان دادند. یعنی گاوهای نر (خریداران) بر بازار فروش تسلط داشتند – آنها قیمت را کنترل کردند و آن را به حداکثر ارزش ها رساندند. اما کارشناسان خاطرنشان می کنند که مؤثرترین و قوی ترین سیگنال ها توسط الگوهای شمعدانی داده می شود. الگوهای شمعدانی الگوهای جداگانه ای هستند که می توانند شامل یک یا چند شمعدان باشند. این مدل ها به صورت زیر دسته بندی می شوند:

- اولین مورد در مورد امکان توسعه یک روند برای یک محصول خاص صحبت می کند و الگوی معکوس نامیده می شود .

- و دومی نشان دهنده تداوم آن در آینده نزدیک و مدل تداوم روند است .

بیایید نگاهی دقیق تر به این دو گروه بیندازیم. [caption id="attachment_13514" align="aligncenter" width="623"]

الگوهای معکوس شمعدان ژاپنی

الگوی معکوس

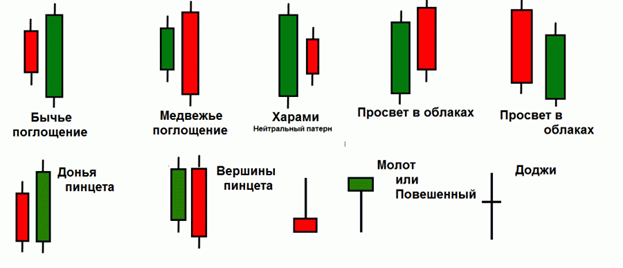

الگوی معکوس یک الگوی کندل استیک است که با تغییر در جهت منحنی گرافیکی قیمت پس از تشکیل عناصر کندل استیک مشخص می شود. الگوهای شمعدانی معکوس مانند صعودی و نزولی، و همچنین میلههای داخلی و پینبارها، مانند پینوکیو و دوجی، بیشترین تقاضا را دارند.

توجه داشته باشید. با توجه به شرایطی که در بالا توضیح داده شد، عنصر افراطی خط قیمت باید از نظر اندازه بزرگتر از قبلی باشد: بدنه آخرین شمع باید بدنه جلوی عنصر ایستاده را کاملاً “بخورد” و سایه ها باید پوشش را بپوشانند. سیلوئت کامل شمع ماقبل آخر. در کاربرد عملی، این بدان معناست که حرکت روند فعلی در حال از دست دادن قدرت است (این امر با یک شمع شدید نشان داده می شود که با اندازه های کوچک مشخص می شود که در جهت دارایی شکل گرفته است).

در عین حال، نوار شدید، با تعیین جهت مخالف، نشان می دهد که شرکت کنندگان در تجارت مبادله به روند دیگری علاقه کافی نشان می دهند، قدرت و توانایی افزایش بیشتر قیمت را دارند. خط شروع به حرکت در جهتی می کند که این طرف می تواند و باید معامله کند. https://youtu.be/4JK_S2HqD1w

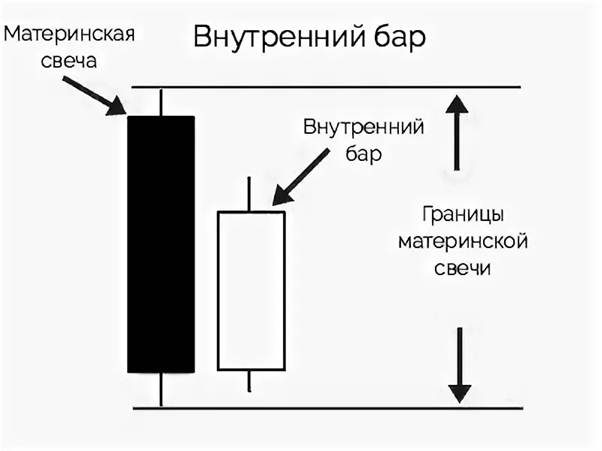

شمع داخلی

الگوی معکوس محبوب و تبلیغ شده بعدی، شمعدان داخلی است. از نظر گرافیکی، این الگو به شکلی برعکس فرو بردن نمایش داده میشود: الگو شامل چند میله نیز میشود، اما آخرین شمع کاملاً توسط سایه جلوی آن پوشانده شده است.

مهم! اگر قیمت بتواند در جهت نشان داده شده توسط الگوی داخلی شکسته شود، می توانید معامله کنید. اگر این کار انجام نشود، مدل به عنوان تشکیل نشده شمارش می شود و سیگنال از دست می رود.

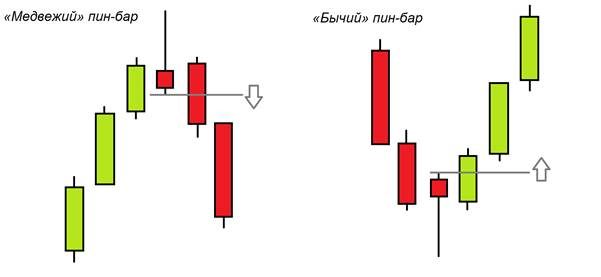

نوار پین

سومین الگوی شمعدانی نه کمتر معروف و محبوب، نوار پین است. این نمونه نام خود را از قهرمان افسانه ای پینوکیو گرفته است که همه از او به عنوان صاحب بینی بلند یاد می کنند. این ویژگی همراه با نام به شمع منتقل شد که همان سایه بلند را دارد.

جالب هست! میله پین صعودی “Hammer” نیز نامیده می شود زیرا شکل با آن مطابقت دارد: مدل دارای یک سایه بلند به سمت پایین و یک بدنه سفید کوچک است. برخلاف Hammer، پین بار و دوجی نزولی دارای یک سایه بلند و یک بدنه سیاه کوچک هستند.

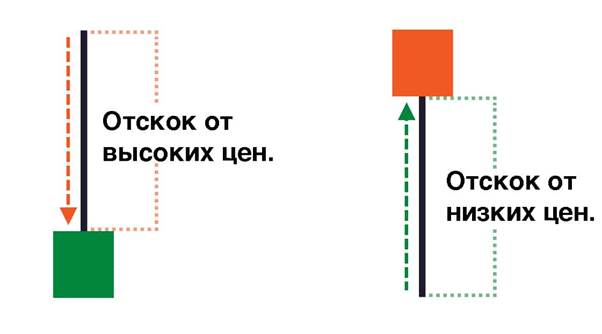

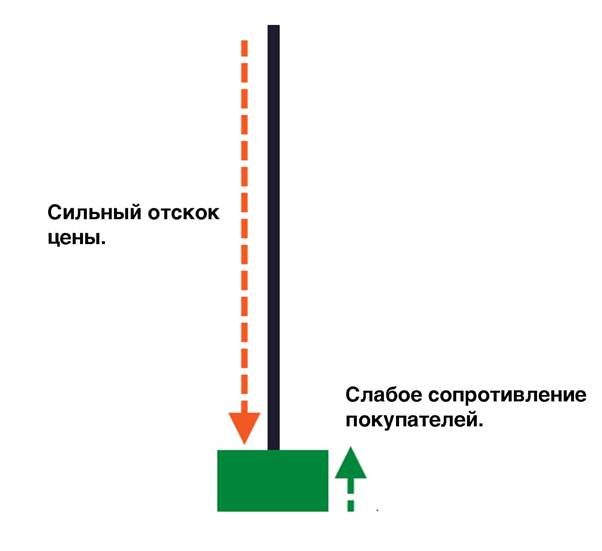

میله ها را در انتها پین کنید

آخرین نوع شمع معکوس، پین بارها در انتهای یک روند هستند. آنها اطلاعاتی را در اختیار شرکت کننده معاملات بورس قرار می دهند مبنی بر اینکه گروهی از شرکت کنندگان که در دوره گذشته بر بورس تسلط داشتند، آخرین تلاش را برای ادامه روند انجام دادند، اما نیروها کافی نبودند و قیمت شروع به حرکت در جهت مخالف کرد (این با یک شبح برجسته بلند نشان داده شده است).

توجه داشته باشید! پس از تشکیل چنین شمعی، ارزش دارد که معاملاتی را در جهت مخالف آن چیزی که توسط طرح سایه بلند نشان داده شده است، یعنی مخالف روند فعلی انجام دهید.

الگوهای شمعدانی که روند را ادامه می دهند

الگوهایی که روند را ادامه می دهند، در میان معامله گران در بازار مبادلات تقاضای کمتری نسبت به الگوهای معکوس دارند، زیرا معامله گران مبادلاتی در همان ابتدا سعی می کنند روندها را دنبال کنند. با این حال، این ابزار هنوز هم می تواند برای هدف مورد نظر خود مورد استفاده قرار گیرد – به فروشنده هشدار می دهد که خلاف روند فعلی بهترین ایده نخواهد بود. بیایید چندین مدل را در نظر بگیریم. محبوب ترین و مؤثرترین مدل از سه عنصر شمعدانی – برای هر دو موقعیت در بازار یکسان عمل می کند، خواه بالا باشد یا پایین. به راحتی می توان حدس زد که این مدل شامل سه شمع کوچک در اندازه است که به ترتیب عددی بر خلاف روند اصلی فعلی در بازار دنبال می شود. آخرین شمع یک نوار بزرگ است که از جهت روند قبلی پیروی می کند که برخلاف سه عنصر پیش رو است.

تجارت تحلیل شمع: مزایا و معایب

تجزیه و تحلیل فنی بازارهای مالی از طریق کندل های ژاپنی به دلیل کاربردی بودن در بین معامله گران ارزشمند است. کندل ها یک سیستم یا دستگاه اطلاعاتی نیستند، بلکه نوعی نمودار هستند که منحنی قیمت بر روی آن تغییرات سهام را نشان می دهد. با این حال، با وجود تطبیق پذیری آن، برای درک معنای نمودار و تشخیص حرکات و تغییرات در زمان، برای اینکه بتوانید شمع بگذارید، باید کمی تجربه داشته باشید. مانند بسیاری از استراتژی های معاملاتی خودکار، معاملات مبادله ای با استفاده از ابزارهای کندل استیک برای هر مبتدی روشن نخواهد بود.

مهم! نیازی نیست فوراً با پول واقعی تجارت الگوهای شمعدانی را شروع کنید، خطر فرسودگی شغلی بالا وجود دارد.

علاوه بر این، پیدا کردن و شکل دادن به الگوهای شمعدانی واقعاً با کیفیت و قابل درک دشوار است. در نتیجه، اغلب یک شرکتکننده در معاملات مبادلات مبهم باقی میماند: باز کردن یک معامله در یک علامت مبهم، در معرض خطر فرسودگی شغلی، یا منتظر ماندن برای یک نمونه کاملاً ساخته شده و واضح، بدون باز کردن معامله برای مدت طولانی، و در نتیجه، باقی ماندن بدون درآمد

تحلیل گرافیکی فنی الگوهای بازار مالی با استفاده از کندل های ژاپنی: نحوه درک نمودارها و اعمال الگوهای کندل استیک در عمل

شرکت کنندگان در معاملات بورس، حرکت خط قیمت در بورس را نوعی رقابت بین معامله گران و مشتریان می دانند.

- اگر تعداد مشتریان در مقایسه با تعداد فروشندگان در بازار مالی بسیار زیاد باشد یا علاقه خرید بیشتر باشد، قیمت افزایش می یابد. افزایش می یابد تا زمانی که به حداکثر می رسد، زمانی که فروشندگان دوباره آن را برای حرکت بیشتر جالب می دانند.

- اگر معامله گران بر بازار مالی مسلط شوند، تا زمانی که تعادل برقرار شود و تعداد خریداران در بازار افزایش یابد، قیمت تعادلی کاهش می یابد.

- اگر هر یک از طرفین (فروشندگان یا خریداران) چندین برابر بر تعداد بازیکنان برتری داشته باشد، بازار سرعت خود را افزایش می دهد و در همان جهت حرکت می کند.

- زمانی که منافع بازرگانان و مشتریان منطبق شود، قیمت تعادلی نیز ثابت می ماند. هر دو طرف بازیکنان هیچ شکایتی از قیمت فعلی ندارند، بنابراین بازار مالی در تعادل است.

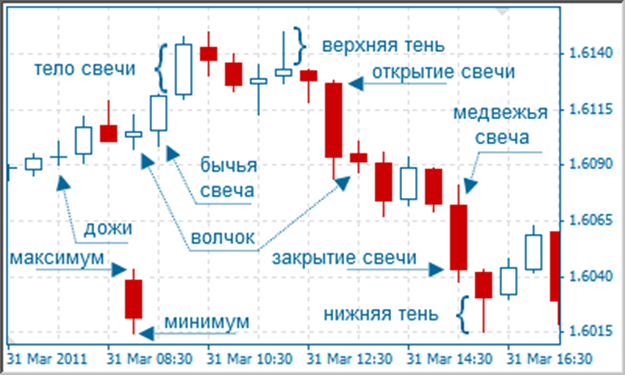

پارامترهای مختلف شمع ها به چه معناست؟

هر تحلیل تکنیکال، با استفاده از هر ابزاری، برای مقایسه نقاط قوت هر دو طرف و ارزیابی اینکه چه کسی در حال حاضر بر بازار مالی تسلط دارد، انجام می شود. علاوه بر این، تجزیه و تحلیل قیمت به شما امکان می دهد دریابید که قیمت تعادلی در کدام جهت و با چه سرعتی بیشتر حرکت می کند. سایه عنصر شمع به تاجری می گوید که بر بازار مسلط است – فروشندگان یا خریداران.

توجه کن! لازم نیست همه عناصر شمع را به خاطر بسپارید، مهم است که بفهمید دقیقاً از چه چیزی تشکیل شده است. یعنی:

- اندازه بدن؛

- طول دم؛

- نسبت اندازه بدن عنصر به “دم” آن؛

- محل شمع

بیایید به هر بخش ساختاری کندل های ژاپنی به طور جداگانه بپردازیم. شمعدان ژاپنی برای مبتدیان، نحوه انجام تحلیل گرافیکی بازارهای مالی بر اساس الگوها و ترکیبات: https://youtu.be/TqnbdtgD2Oo

اندازه بدن

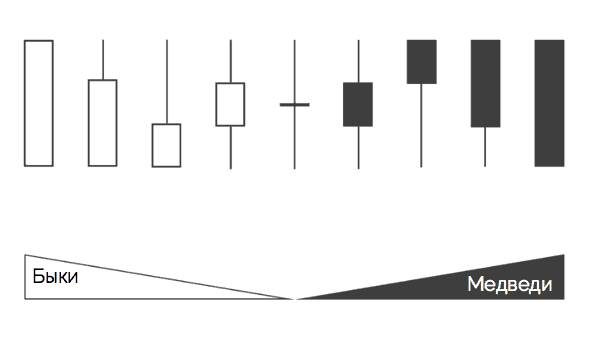

ارزش عنصر شمع به معاملهگر نشان میدهد که تفاوت بین قیمتهای باز و بسته شدن، جاهطلبی گاوها و خرسها را نشان میدهد.

- بدنه عنصر بلند، که مستلزم افزایش سریع قیمت تعادلی است، نشان دهنده افزایش علاقه مشتری و حرکت قوی قیمت است.

- اگر اندازه بدنه به تدریج افزایش یابد، به این معنی است که حرکت قیمت در طول روند نیز شتاب می گیرد.

- وقتی بدنه شمع کاهش می یابد، این نشان می دهد که روند فعلی به دلیل منافع برابر گاوها و خرس ها در حال پایان است.

- اگر بدنه عناصر شمعدانی بی حرکت بمانند، این امر ادامه روند فعلی را تایید می کند.

- اگر صرافی به طور غیرمنتظره موقعیت خود را از میله های افزایشی طولانی به میله های نزولی تغییر دهد، نتیجه این است که یک تغییر شدید در روند در راه است، تسلط فروشندگان در بازار تغییر کرده است، اکنون خرس ها قیمت را کنترل می کنند.

طول دم

طول “دم” (سایه های شمع) تشخیص دامنه نوسانات در خط قیمت را ممکن می کند. طول سایه به چه معناست؟

- موارد طولانی نشان دهنده عدم اطمینان است، یعنی گاوها و خرس ها در حال حاضر به طور فعال در حال رقابت هستند، اما تا کنون نمی توان نتیجه گرفت که چه کسی کنترل قیمت را در دست می گیرد.

- کوتاه نشان دهنده ثبات در بازار مالی با نوسانات جزئی قیمت است.

اندازه “دم” اغلب پس از یک دوره روند صعودی افزایش می یابد. این بدان معنی است که رقابت بین گاو نر و خرس در حال حاضر شتاب بیشتری می گیرد. یک روند مناسب که در یک جهت با سرعت بالا حرکت می کند، معمولاً عناصر شمعدانی را با “دم” کوتاه نشان می دهد، زیرا یکی از طرفین بازیکنان دائماً قیمت را کنترل می کند.

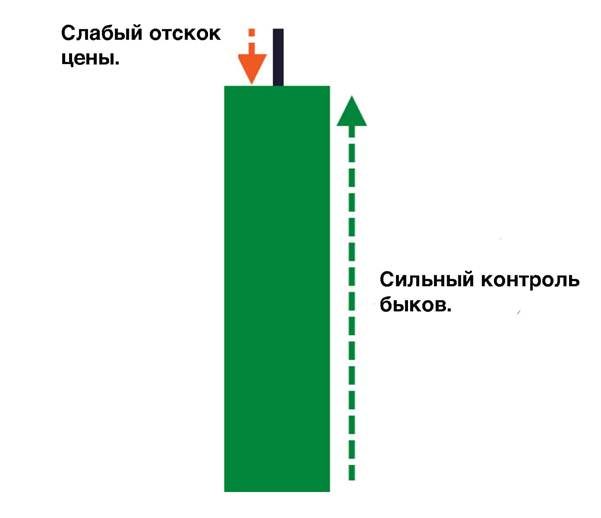

نسبت اندازه بدن یک عنصر به “دم” آن

باید در نظر گرفت که:

- در طول جریان اصلی، بدنه عنصر شمعدانی بلندتر از دم است. هر چه روند قوی تر باشد، قیمت در جهت انتخاب شده سریعتر حرکت می کند.

- هنگامی که روند به دلیل عدم تعادل در کنارههای بازیکنان کند میشود، نسبت گاوها و خرسها بر این اساس تغییر میکند، ناهموار میشود و “دمها” در مقایسه با بدنها بلندتر میشوند.

- عملا هیچ دمی در موقعیت صعودی وجود ندارد که نشان دهنده روند قوی است. دم دراز در دوره تثبیت دیده می شود که با ابهام و افزایش رقابت بین گاو نر و خرس مشخص می شود. در برخی موارد، افزایش سایه یک عنصر شمعدانی، پایان یک روند را نشان می دهد.

محل قرارگیری شمع

- اگر یک معامله گر فقط یک سایه کندل استیک غالب را در یک طرف ببیند و بدنه عنصر کاملاً در طرف دیگر قرار گیرد، این سناریو پین بار نامیده می شود. “دم” نشان می دهد که خط قیمت می خواست در جهت خاصی حرکت کند، اما طرف دیگر بورس به شدت قیمت را در جهت مخالف انتظارات بخش دیگر بازیکنان فشار داد.

- طرح استاندارد دیگر یک عنصر شمعی با یک جفت سایه با طول یکسان در هر دو طرف و بدنه نسبتا کوتاه را نشان می دهد. این سناریو دوجی نام دارد. این الگو در درجه اول نشان دهنده ابهام است، اما همچنین می تواند نشان دهنده تعادل بین گاو نر و خرس باشد. مشتریان سعی کردند قیمت تعادلی را افزایش دهند، در حالی که فروشندگان، برعکس، سعی در کاهش آن داشتند. اما در نتیجه، خط قیمت به موقعیت اولیه خود بازگشت.

نحوه خواندن کندل های ژاپنی، “تجارت ژاپنی” در نمودارها: https://youtu.be/8MVH9VumsxE

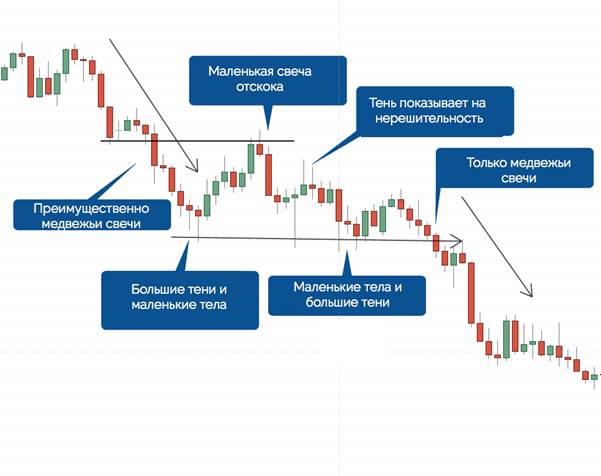

کندل های ژاپنی: تحلیل عملی بازار مالی

اکنون که همه عوامل فوق را تجزیه و تحلیل کردیم و متوجه شدیم که آنها چگونه کار می کنند، از چه چیزهایی تشکیل شده اند و در عمل چگونه عمل می کنند، می توانیم همه این دانش را کنار هم بگذاریم و ببینیم که چگونه می توان از دانش به دست آمده در مورد تجزیه و تحلیل کندل های ژاپنی در عمل استفاده کرد. در نمودارها:

- در طول یک روند نزولی، عناصر کندل استیک فقط با بدنه های بلند و “دم” کوتاه یا با غیاب کامل آنها نزولی هستند – این نشان دهنده قدرت برتر معامله گران است.

- با مراجعه به تصویر زیر، شاهد نوعی بازگشت قیمت هستیم. این برای چرخش قیمت در جهت مخالف کافی نیست، اما سپس قوی ترین عناصر را از فروشندگان می بینیم.

- این روند می تواند تنها بر روی برخی شمع های قوی از سوی خریداران، بدون فشار عناصر صعودی حرکت کند.

- پس از آن، بدنه شمع کاهش می یابد و “دم” افزایش می یابد، که نشان می دهد قدرت حرکت نیز ضعیف می شود.

- قیمت به موقعیت اولیه خود باز می گردد که اکنون مقاومت است و شبح یک شمعدان کوچک پرش در مقابل معامله گر ظاهر می شود.

- در سطح حمایت، یک معامله گر بورس کاهش شمع و افزایش تعداد سایه ها را مشاهده می کند که تاییدی مستقیم بر نوسانات بازار مالی است. این وضعیت همچنین خطر شکست این سطح را کاهش می دهد.

- قبل از رسیدن به سطح حمایت و عبور از آن، قیمت فقط شروع به شکلگیری در یک الگوی عنصر خرید میکند و از این رو حرکت به وجود میآید.

- در طول یک روند صعودی، میلهها بدنه بلندی دارند و دمهای کوتاه و بیاهمیتی دارند.

- علاوه بر این، یک شرکت کننده در معاملات بورس ممکن است متوجه یک جفت سایه بلند در پایین نمودار شود. آنها نشان می دهند که قیمت در تلاش بود تا پایین بیاید، اما فشار گاوها برای یک اقدام تمام عیار کافی نبود.

- زمانی که تلاش برای کاهش قیمت با شکست مواجه میشود، شمعها حتی بیشتر کوچک میشوند و این نشان میدهد که روند رو به پایان است.

- علاوه بر این، معاملهگر ممکن است متوجه شود که یک شمع قوی از طرف خریداران اکنون غالب است، که نشان میدهد یک روند جدید در لحظه فعلی شروع به ظهور کرده است.

انواع اصلی و ترکیبات کندل استیک در آنالیز کندل استیک ژاپنی

بنابراین، بیایید با این واقعیت شروع کنیم که همه عناصر شمعدان ژاپنی در ابتدا خنثی به نظر می رسند – به شکل یک خط. خط یک نوار جدید است که در همان ابتدا در موقعیت خنثی قرار دارد. شرکت کنندگان در معاملات بورس نمی توانند پیش بینی کنند که چه عنصری در آینده خواهد بود، زیرا فقط باید در نمودار به سمت بالا یا پایین حرکت کند.

انواع شمع

ما متوجه شدیم که دو نوع عنصر کندل استیک در بازار مالی غالب هستند – صعودی و نزولی. بیایید آنها را با جزئیات بیشتری در نظر بگیریم.

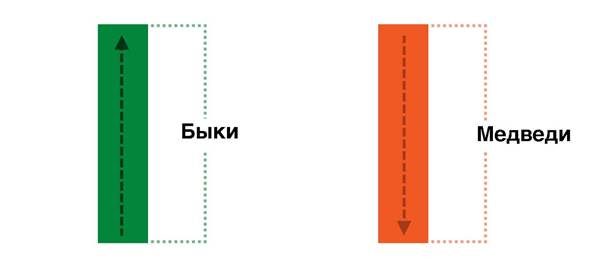

شمع های صعودی

شمع های صعودی نشان می دهد که فشار قوی مشتری در بازار مالی در حال حاضر وجود دارد. تا زمانی که تعداد مشتریان از تعداد فروشندگان بیشتر باشد، عناصر صعودی خواهند بود. اگر خریداران فشار را پایین بیاورند و برعکس، فروشندگان گام بردارند، شرکت کنندگان در معاملات مبادله ای متوجه خواهند شد که تعداد شمع های صعودی به میزان قابل توجهی کاهش می یابد. این نشان دهنده تضعیف یکی از طرف های بازیکنان، یعنی مشتریان است. اگر بدنه شمع بزرگ است، این یک نوار قوی صعودی است، اگر بدنه کوچک است، عنصر صعودی ضعیف است. نوار نه تنها قیمت تعیین شده در بازار را در حال حاضر نشان می دهد – بلکه می گوید که اکنون گاوها در کنترل هستند و مشتریان در بورس اکثریت قریب به اتفاق را تشکیل می دهند. این داده ها در معاملات سهام مهم هستند.

شمع های نزولی

یک شمع نزولی، برعکس شمع صعودی، میگوید که بازار مالی اکنون تحت تسلط فروشندگان است. تا زمانی که آنها در اکثریت قریب به اتفاق باشند، عناصر نزولی خواهند بود. اگر فروشندگان دست خود را شل کنند و خریداران فشار را افزایش دهند، متوجه خواهیم شد که تعداد میله های نزولی کاهش می یابد. این وضعیت نشان دهنده تضعیف قدرت فروشندگان است.

توجه داشته باشید! اگر بازار مالی تحت سلطه تعداد معامله گران باشد، باز کردن شمع های بلند بهترین گزینه نخواهد بود.

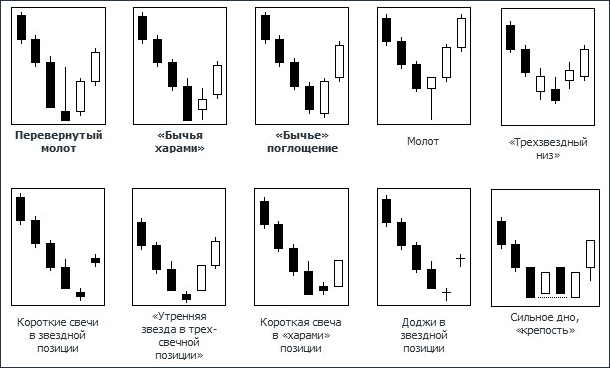

ترکیبات شمعدان ژاپنی: گزینه های اساسی

ترکیبات زیادی در تجزیه و تحلیل کندل استیک وجود دارد، مرتب کردن همه آنها دشوار است. یک شرکت کننده در معاملات مبادله ای با گذشت زمان مقدار مشخصی تجربه به دست می آورد، که به او اجازه می دهد تا بفهمد کدام مدل ها با چه چیزی ترکیب می شوند تا گزینه موفق و موثر باشد. و ما فقط چند گزینه اساسی را در نظر خواهیم گرفت. یکی از محبوب ترین و موثرترین آنها چکش و ترکیب معکوس آن چکش معکوس است. این میله دارای یک دم بلند بزرگ به سمت بالا و یک بدن کوچک به سمت پایین است. در انتهای یک روند نزولی ظاهر می شود.

harami ” به معنای حامله است، بنابراین اگر نمودار را به دقت بررسی کنید، متوجه خواهید شد که بدنه عنصر سمت راست به صورت گرافیکی در داخل بدنه نوار سمت چپ قرار دارد.

کاربرد عملی: مثال

تصاویر نمونه های گویا از استفاده از شمع های خاص را نشان می دهد.

جذب نوار پین

بنابراین، برای خواندن آزادانه نمودارها و درک معنای آنها، لازم نیست همه انواع و الگوهای شمعدان های ژاپنی را به صورت زنده یاد بگیرید. در ابتدای سفر، مهم است که تفکر غیر استاندارد را در نظر بگیرید و از اشتباهات استاندارد مبتدیان اجتناب کنید. تجزیه و تحلیل فنی با استفاده از ابزار شمعدانی ژاپنی به معامله گر این امکان را می دهد که بفهمد قیمت در آینده نزدیک چگونه رفتار خواهد کرد و چه دسته ای از بازیگران در حال حاضر در بازار مالی غالب هستند – فروشندگان یا خریداران. اما توجه داشته باشید که نمیتوانید از تحلیل کندلهای ژاپنی جدا از بازار استفاده کنید، مهم است که شرایط بازار را در نظر بگیرید.