Ιαπωνικά κηροπήγια στις συναλλαγές – ποικιλίες, γραφήματα και ανάλυση διαφόρων μοτίβων για αρχάριους και έμπειρους εμπόρους και πώς να πλοηγηθείτε στα ιαπωνικά κηροπήγια στο χρηματιστήριο στη χρηματοπιστωτική αγορά.

- Ιαπωνικά κεριά: τι είναι

- Ιστορία δημιουργίας: πώς και πού αναπτύχθηκε η μέθοδος ανάλυσης κεριών

- Τα κύρια σχέδια των ιαπωνικών κηροπήγια

- Σχέδια αντιστροφής ιαπωνικών κεριών

- Μοτίβο αντιστροφής

- Εσωτερικό κερί

- pin bar

- Καρφίτσες στο τέλος

- Σχέδια κηροπήγια που συνεχίζουν την τάση

- Εμπορία ανάλυσης κεριών: Πλεονεκτήματα και μειονεκτήματα

- Τεχνική γραφική ανάλυση των προτύπων της χρηματοπιστωτικής αγοράς χρησιμοποιώντας ιαπωνικά κηροπήγια: πώς να κατανοήσετε τα γραφήματα και να εφαρμόσετε μοτίβα κηροπήγια στην πράξη

- Τι σημαίνουν οι διαφορετικές παράμετροι των κεριών;

- μέγεθος σώματος

- Μήκος ουράς

- Η αναλογία του μεγέθους του σώματος ενός στοιχείου προς την «ουρά» του

- Θέση του κεριού

- Ιαπωνικά κηροπήγια: πρακτική ανάλυση της χρηματοπιστωτικής αγοράς

- Οι κύριοι τύποι και συνδυασμοί κηροπήγια στην ιαπωνική ανάλυση κηροπήγια

- Τύποι κεριών

- Ανοδικά κεριά

- Bearish κεριά

- Συνδυασμοί ιαπωνικών κεριών: βασικές επιλογές

- Πρακτική εφαρμογή: παραδείγματα

Ιαπωνικά κεριά: τι είναι

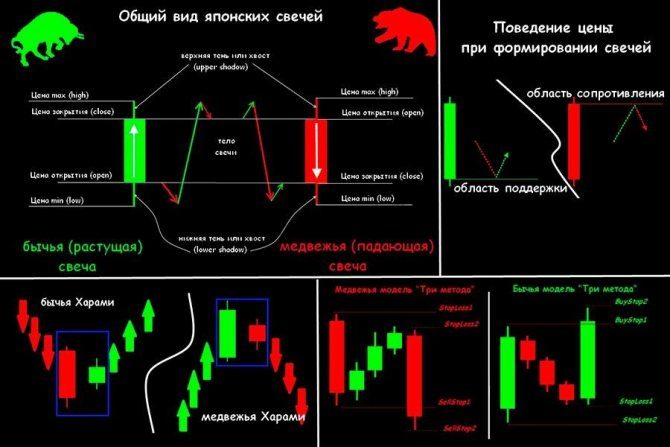

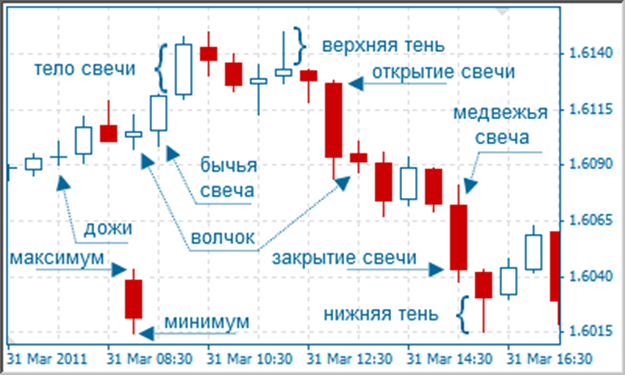

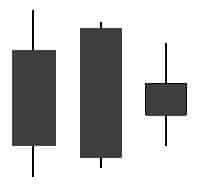

Τα ιαπωνικά κηροπήγια είναι ένα είδος ασταθούς γραφικής καμπύλης, η οποία χρησιμοποιήθηκε από τους ανατολικούς πωλητές κατά τον Μεσαίωνα για τον έλεγχο των μεταβολών των τιμών στο ρύζι. Εάν συγκρίνουμε την ανάλυση ιαπωνικών κεριών, από το συνηθισμένο γραμμικό διάγραμμα, μπορούμε να σημειώσουμε ότι τα κηροπήγια εμφανίζουν πιο σχετικές πληροφορίες σχετικά με τις αλλαγές τιμών: τους χρόνους ανοίγματος και κλεισίματος των συναλλαγών και τις ελάχιστες/μέγιστες τιμές για μια συγκεκριμένη περίοδο τιμών. Το γεμάτο ορθογώνιο μεταξύ των τιμών ανοίγματος και κλεισίματος, που είναι ο σχηματισμός αυτών των ίδιων τιμών για μια ορισμένη χρονική περίοδο, είναι το σώμα του κεριού και οι μέγιστες και ελάχιστες τιμές του διαστήματος διαγράμματος για αυτήν τη χρονική περίοδο ονομάζονται σκιά.

Ιστορία δημιουργίας: πώς και πού αναπτύχθηκε η μέθοδος ανάλυσης κεριών

Τα ιαπωνικά κηροπήγια σε μορφή τεχνικής οργανικής ανάλυσης ήταν από τα πρώτα που εισήχθησαν στην αγορά συναλλαγών χρηματιστηρίου, αλλά στην αρχή χρησιμοποιήθηκαν και εφαρμόστηκαν σε λίγα μέρη. Σύμφωνα με το στοιχείο του τίτλου – “Ιάπωνες” – είναι εύκολο να μαντέψει κανείς ότι η γενέτειρα της εφεύρεσης των κεριών είναι η Ιαπωνία: οι Ιάπωνες, που εμπορεύονταν ρύζι, χρησιμοποιούν αυτόν τον τύπο πρόβλεψης των διακυμάνσεων των τιμών από τον μακρινό 18ο αιώνα. Φημολογείται ότι η πρώτη γραφική απεικόνιση των διακυμάνσεων των τιμών με τη μορφή μιας ακολουθίας «κηροπήγια» εφευρέθηκε από τον Homm Munehisa, ο οποίος ασχολούνταν με το εμπόριο ρυζιού. Η μέθοδος αναπτύχθηκε για λόγους σαφήνειας – ποιες είναι οι ελάχιστες και οι μέγιστες τιμές που έχει φτάσει η τιμή για ένα ορισμένο χρονικό διάστημα, καθώς και ποια είναι η αξία της κατά την έναρξη και το τέλος των πωλήσεων. Αλλά λόγω του γεγονότος ότι εκείνη την εποχή η Ιαπωνία είχε αφαιρεθεί και κλείσει από το μεγαλύτερο μέρος του κόσμου, το σύστημα χαρτογράφησης κηροπήγιου στην Ευρώπη και τις Ηνωμένες Πολιτείες ανακαλύφθηκε αργότερα, όταν οι συναλλαγές κέρδιζαν δυναμική και κυρίως. Σήμερα, ένας μεγάλος αριθμός έμπειρων ειδικών και εμπόρων αναγνωρίζει ότι μια τέτοια γραφική απεικόνιση των παραμέτρων τιμών είναι πιο πρακτική για τις συναλλαγές μετοχών – τα κεριά δείχνουν ξεκάθαρα όχι μόνο πού κινείται η τιμή, αλλά και τις προοπτικές για τους συμμετέχοντες σε μια συγκεκριμένη χρονική περίοδο.

Τα κύρια σχέδια των ιαπωνικών κηροπήγια

Κάθε μεμονωμένο στοιχείο από το σύστημα ανάλυσης κεριών παρέχει στον έμπορο ορισμένα δεδομένα. Για παράδειγμα, μια σύντομη σκιά ενός κεριού υποδεικνύει ότι οι συναλλαγές στις σκιές των κεριών ήταν στα πρόθυρα της τιμής ανοίγματος ή κλεισίματος και οι συμμετέχοντες στις συναλλαγές ανταλλαγής εμφάνισαν μάλλον χαμηλή δραστηριότητα σε όλη την περίοδο των πωλήσεων. Δηλαδή, οι ταύροι (αγοραστές) κυριάρχησαν στην αγορά πωλήσεων – ήλεγχαν την τιμή, ανεβάζοντάς την στις μέγιστες τιμές. Αλλά οι ειδικοί σημειώνουν ότι τα πιο αποτελεσματικά και ισχυρά σήματα δίνονται από μοτίβα κεριών. Τα μοτίβα κηροπήγια είναι ξεχωριστά μοτίβα που μπορούν να περιλαμβάνουν ένα ή περισσότερα κηροπήγια. Αυτά τα μοντέλα κατηγοριοποιούνται ως εξής:

- Το πρώτο μιλάει για τη δυνατότητα ανάπτυξης μιας τάσης για ένα συγκεκριμένο προϊόν και ονομάζεται μοτίβο αντιστροφής .

- και το δεύτερο υποδηλώνει τη συνέχισή του στο εγγύς μέλλον και είναι ένα μοντέλο συνέχισης της τάσης .

Ας ρίξουμε μια πιο προσεκτική ματιά σε αυτές τις δύο ομάδες.

Σχέδια αντιστροφής ιαπωνικών κεριών

Μοτίβο αντιστροφής

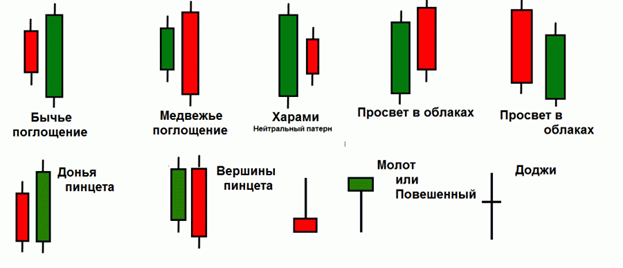

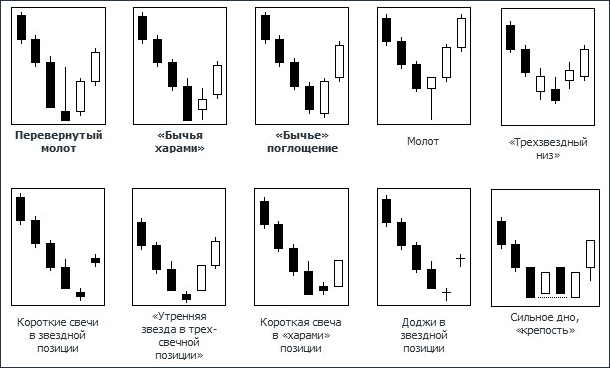

Ένα μοτίβο αντιστροφής είναι ένα μοτίβο κηροπήγιο που χαρακτηρίζεται από μια αλλαγή στην κατεύθυνση της γραφικής καμπύλης τιμής μετά το σχηματισμό στοιχείων κηροπήγιου. Τα πιο περιζήτητα μοτίβα αντιστροφής κηροπήγιου, όπως το bullish και bearish engulfing, καθώς και τα εσωτερικά μπαρ και τα pin bars, όπως το pinocchio και το doji.

Σημείωση. Λαμβάνοντας υπόψη τις περιστάσεις που περιγράφονται παραπάνω, το ακραίο στοιχείο της γραμμής τιμών θα πρέπει να είναι μεγαλύτερο σε μέγεθος από το προηγούμενο: το σώμα του τελευταίου κεριού θα πρέπει να «τρώει» εντελώς το σώμα μπροστά από το όρθιο στοιχείο και οι σκιές πρέπει να καλύπτουν το πλήρης σιλουέτα του προτελευταίου κεριού. Σε πρακτική εφαρμογή, αυτό θα σημαίνει ότι η τρέχουσα κίνηση της τάσης χάνει δύναμη (αυτό υποδεικνύεται από ένα ακραίο κερί, που χαρακτηρίζεται από μικρά μεγέθη, που σχηματίζεται προς την κατεύθυνση του περιουσιακού στοιχείου).

Ταυτόχρονα, η ακραία μπάρα, έχοντας καθορίσει την αντίθετη κατεύθυνση, δείχνει ότι οι συμμετέχοντες στο χρηματιστήριο εκφράζουν επαρκές ενδιαφέρον για μια άλλη τάση, έχουν τη δύναμη και την ικανότητα να αυξήσουν περαιτέρω την τιμή. Η γραμμή αρχίζει να κινείται προς την κατεύθυνση που έχει επιλέξει αυτή η πλευρά μπορεί και πρέπει να κάνει μια συμφωνία. https://youtu.be/4JK_S2HqD1w

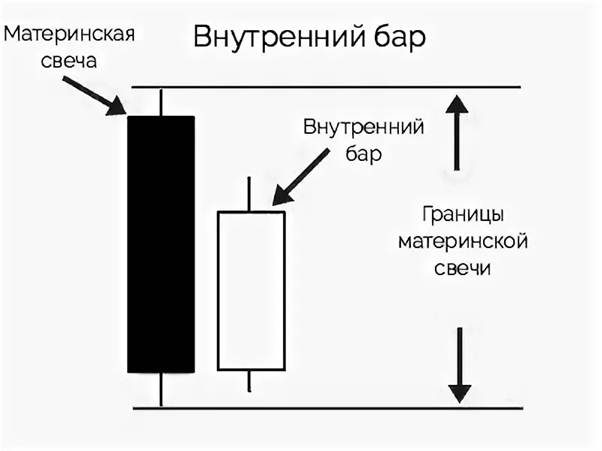

Εσωτερικό κερί

Το επόμενο δημοφιλές και προωθημένο μοτίβο αντιστροφής είναι το εσωτερικό κηροπήγιο. Γραφικά, αυτό το μοτίβο εμφανίζεται με την αντίθετη μορφή από την κατάδυση: το σχέδιο περιλαμβάνει επίσης μερικές ράβδους, αλλά το τελευταίο κηροπήγιο καλύπτεται πλήρως από τη σκιά μπροστά του.

Σπουδαίος! Εάν η τιμή μπορεί να σπάσει προς την κατεύθυνση που υποδεικνύεται από το εσωτερικό μοτίβο, μπορείτε να κάνετε μια συμφωνία. Εάν αυτό δεν γίνει, το μοντέλο θα μετρηθεί ως μη σχηματισμένο και το σήμα θα χαθεί.

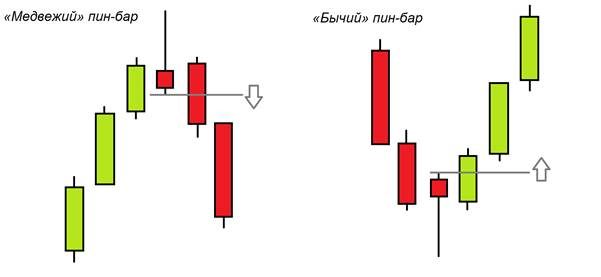

pin bar

Το τρίτο όχι λιγότερο διάσημο και δημοφιλές μοτίβο κηροπήγιο είναι το pin bar. Αυτό το δείγμα πήρε το όνομά του από τον παραμυθένιο ήρωα Πινόκιο, τον οποίο όλοι θυμούνται ως ιδιοκτήτη μιας μακριάς μύτης. Αυτό το χαρακτηριστικό μεταφέρθηκε μαζί με το όνομα στο κερί, που έχει την ίδια μακριά σκιά.

Ενδιαφέρων! Η bullish pin bar ονομάζεται επίσης “Hammer” επειδή το σχήμα αντιστοιχεί σε αυτό: το μοντέλο έχει μια μακριά σκιά κατευθυνόμενη προς τα κάτω και ένα μικρό λευκό σώμα. Σε αντίθεση με το Hammer, το bearish pin bar και το doji έχουν μια μακριά σκιά και ένα μικρό μαύρο σώμα.

Καρφίτσες στο τέλος

Ο τελευταίος τύπος κεριού αναστροφής είναι οι pin bars στο τέλος μιας τάσης. Παρέχουν στον συμμετέχοντα στις συναλλαγές στο χρηματιστήριο πληροφορίες ότι η ομάδα συμμετεχόντων που κυριάρχησε στο χρηματιστήριο την τελευταία περίοδο έκανε την τελευταία προσπάθεια να συνεχίσει την τάση, αλλά οι δυνάμεις δεν ήταν αρκετές και η τιμή άρχισε να κινείται προς την αντίθετη κατεύθυνση (αυτό υποδεικνύεται από μια μακριά σιλουέτα προβολής).

Σημείωση! Μετά το σχηματισμό ενός τέτοιου κεριού, αξίζει να κάνετε συμφωνίες προς την αντίθετη κατεύθυνση από αυτή που υποδεικνύεται από τη μεγάλη προβολή σκιάς, δηλαδή, αντίθετη με την τρέχουσα τάση.

Σχέδια κηροπήγια που συνεχίζουν την τάση

Τα μοτίβα που συνεχίζουν την τάση έχουν λιγότερη ζήτηση μεταξύ των εμπόρων στην αγορά συναλλάγματος από τα πρότυπα αντιστροφής, καθώς οι έμποροι συναλλάγματος προσπαθούν να πιάσουν τις τάσεις από την αρχή. Ωστόσο, αυτό το εργαλείο μπορεί ακόμα να χρησιμοποιηθεί για τον σκοπό που προορίζεται – προειδοποιεί τον πωλητή ότι η αντίθεση με την τάση αυτή τη στιγμή δεν θα ήταν η καλύτερη ιδέα. Ας εξετάσουμε πολλά μοντέλα. Το πιο δημοφιλές και αποτελεσματικό μοντέλο τριών στοιχείων κηροπήγιο – λειτουργεί το ίδιο και για τις δύο καταστάσεις στην αγορά, είτε κινείται προς τα πάνω είτε προς τα κάτω. Είναι εύκολο να μαντέψει κανείς ότι το μοντέλο περιλαμβάνει τρία κεριά, μικρού μεγέθους, τα οποία ακολουθούν με αριθμητική σειρά την κύρια τρέχουσα τάση της αγοράς. Το τελευταίο κερί είναι μια μεγάλη μπάρα που ακολουθεί την κατεύθυνση της προηγούμενης τάσης, η οποία έρχεται σε αντίθεση με τα τρία στοιχεία μπροστά.

Εμπορία ανάλυσης κεριών: Πλεονεκτήματα και μειονεκτήματα

Η τεχνική ανάλυση των χρηματοπιστωτικών αγορών μέσω ιαπωνικών κηροπήγια εκτιμάται μεταξύ των εμπόρων λόγω της πρακτικότητάς της. Τα κηροπήγια δεν είναι ένα σύστημα πληροφοριών ή μια συσκευή, είναι ένας τύπος γραφήματος στο οποίο η καμπύλη τιμών υποδεικνύει αλλαγές μετοχών. Ωστόσο, παρά την ευελιξία του, για να κατανοήσετε το νόημα του διαγράμματος και να αναγνωρίσετε κινήσεις και αλλαγές στο χρόνο, για να μπορέσετε να βάλετε κεριά, πρέπει να έχετε κάποια εμπειρία. Όπως οι περισσότερες αυτοματοποιημένες στρατηγικές συναλλαγών, οι συναλλαγές ανταλλαγής με χρήση κηροπηγών δεν θα είναι ξεκάθαρες σε κάθε αρχάριο.

Σπουδαίος! Δεν χρειάζεται να ξεκινήσετε αμέσως τις συναλλαγές σε μοτίβα κεριών για πραγματικά χρήματα, υπάρχει υψηλός κίνδυνος εξουθένωσης.

Επιπλέον, τα πραγματικά υψηλής ποιότητας και κατανοητά μοτίβα κηροπήγια είναι δύσκολο να βρεθούν και να σχηματιστούν. Ως αποτέλεσμα, τις περισσότερες φορές ένας συμμετέχων στη διαπραγμάτευση χρηματιστηρίου παραμένει ασαφής: να ανοίξει μια συμφωνία σε ένα διφορούμενο πρόσημο, με κίνδυνο εξάντλησης ή να περιμένει ένα άψογα κατασκευασμένο και σαφές δείγμα, χωρίς να ανοίξει μια συμφωνία για μεγάλο χρονικό διάστημα και, κατά συνέπεια, να παραμείνει χωρίς εισόδημα.

Τεχνική γραφική ανάλυση των προτύπων της χρηματοπιστωτικής αγοράς χρησιμοποιώντας ιαπωνικά κηροπήγια: πώς να κατανοήσετε τα γραφήματα και να εφαρμόσετε μοτίβα κηροπήγια στην πράξη

Οι συμμετέχοντες στις συναλλαγές ανταλλαγής αντιλαμβάνονται την κίνηση της γραμμής τιμών στο χρηματιστήριο ως κάποιο είδος ανταγωνισμού μεταξύ των εμπόρων και των πελατών.

- Εάν ο αριθμός των πελατών σε σύγκριση με τον αριθμό των πωλητών στη χρηματοπιστωτική αγορά είναι συντριπτικός ή το αγοραστικό ενδιαφέρον είναι μεγαλύτερο, η τιμή αυξάνεται. Αυξάνεται μέχρι να φτάσει στο μέγιστο, όταν και πάλι οι πωλητές το θεωρούν ενδιαφέρον για περαιτέρω μετακίνηση.

- Εάν οι έμποροι κυριαρχούν στη χρηματοπιστωτική αγορά, η τιμή ισορροπίας θα μειωθεί μέχρι να επιτευχθεί η ισορροπία και να αυξηθεί ο αριθμός των αγοραστών στην αγορά.

- Εάν κάποια πλευρά (πωλητές ή αγοραστές) αντισταθμίσει τον αριθμό των παικτών κατά πολλές φορές, η αγορά θα επιταχύνει και θα κινηθεί προς την ίδια κατεύθυνση.

- Όταν τα συμφέροντα των εμπόρων και των πελατών συμπίπτουν, η τιμή ισορροπίας παραμένει επίσης σταθερή. Και οι δύο πλευρές των παικτών δεν έχουν παράπονο για την τρέχουσα τιμή, επομένως η χρηματοπιστωτική αγορά είναι σε ισορροπία.

Τι σημαίνουν οι διαφορετικές παράμετροι των κεριών;

Κάθε τεχνική ανάλυση, χρησιμοποιώντας οποιοδήποτε εργαλείο, γίνεται για να συγκριθούν τα δυνατά σημεία και των δύο πλευρών και να αξιολογηθεί ποιος κυριαρχεί επί του παρόντος στην χρηματοπιστωτική αγορά. Επιπλέον, η ανάλυση τιμών σάς επιτρέπει να μάθετε προς ποια κατεύθυνση και με ποια ταχύτητα θα κινηθεί περαιτέρω η τιμή ισορροπίας. Η απόχρωση του στοιχείου κεριού λέει στον έμπορο που κυριαρχεί στην αγορά – πωλητές ή αγοραστές.

Δώσε προσοχή! Δεν είναι απαραίτητο να απομνημονεύσετε όλα τα στοιχεία του κεριού, είναι σημαντικό να καταλάβετε από τι ακριβώς αποτελούνται. Αυτό είναι:

- μέγεθος σώματος;

- Μήκος ουράς?

- η αναλογία του μεγέθους του σώματος του στοιχείου προς την “ουρά” του.

- θέση κεριού.

Ας ασχοληθούμε με κάθε δομικό μέρος των ιαπωνικών κηροπήγια ξεχωριστά. Ιαπωνικά κηροπήγια για αρχάριους, πώς να κάνετε μια γραφική ανάλυση των χρηματοπιστωτικών αγορών με βάση μοτίβα και συνδυασμούς: https://youtu.be/TqnbdtgD2Oo

μέγεθος σώματος

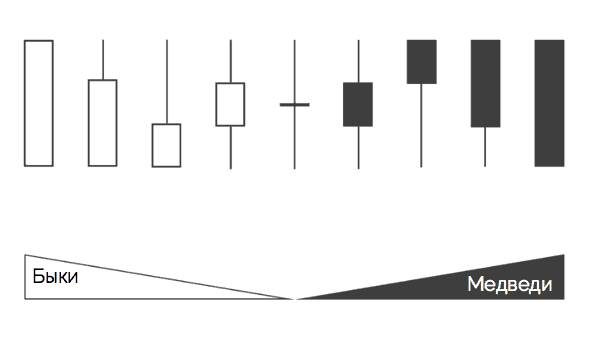

Η αξία του στοιχείου κεριού υποδεικνύει στον έμπορο τη διαφορά μεταξύ των τιμών ανοίγματος και κλεισίματος, δείχνει τις φιλοδοξίες των ταύρων και των αρκούδων.

- ένα μακρύ σώμα ενός στοιχείου, το οποίο συνεπάγεται ταχεία αύξηση της τιμής ισορροπίας, υποδηλώνει αύξηση του ενδιαφέροντος του πελάτη και έντονη κίνηση της τιμής·

- Εάν το μέγεθος του αμαξώματος αυξάνεται προοδευτικά, αυτό σημαίνει ότι η κίνηση των τιμών κατά μήκος της τάσης επιταχύνεται επίσης.

- Όταν το σώμα του κεριού μειώνεται, αυτό δείχνει ότι η τρέχουσα τάση τελειώνει λόγω των ίσων συμφερόντων των ταύρων και των αρκούδων.

- εάν τα σώματα των στοιχείων του κηροπήγιου παραμένουν ακίνητα, τότε αυτό επιβεβαιώνει τη συνέχιση της τρέχουσας τάσης.

- Εάν το χρηματιστήριο αλλάξει απροσδόκητα θέσεις από μακροχρόνιες ανοδικές ράβδους σε πτωτικές ράβδους, προκύπτει ότι έρχεται μια απότομη αλλαγή στην τάση, η κυριαρχία των πωλητών έχει αλλάξει στην αγορά, τώρα ο έλεγχος της τιμής από φέρει.

Μήκος ουράς

Το μήκος της “ουράς” (σκιές κεριών) καθιστά δυνατή την αναγνώριση του εύρους των διακυμάνσεων στη γραμμή τιμών. Τι σημαίνει μήκος σκιάς;

- τα μακρά δείχνουν αβεβαιότητα, δηλαδή, οι ταύροι και οι αρκούδες ανταγωνίζονται ενεργά επί του παρόντος, αλλά μέχρι στιγμής είναι αδύνατο να συμπεράνουμε ποιος θα αναλάβει τον έλεγχο της τιμής.

- Οι σύντομες υποδηλώνουν σταθερότητα στη χρηματοπιστωτική αγορά με μικρές διακυμάνσεις τιμών.

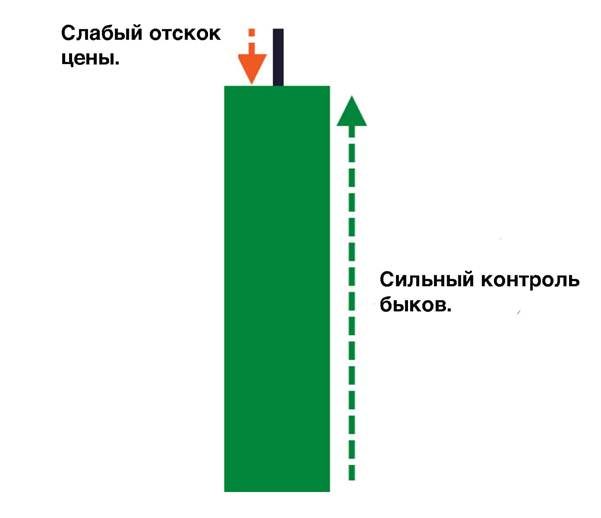

Το μέγεθος της «ουράς» συχνά αυξάνεται μετά από μια περίοδο ανοδικής τάσης. Αυτό σημαίνει ότι ο ανταγωνισμός μεταξύ ταύρων και αρκούδων κερδίζει δυναμική αυτή τη στιγμή. Η επαρκής τάση, η οποία κινείται προς μία κατεύθυνση με μεγάλη ταχύτητα, συνήθως δείχνει κηροπήγια με κοντές «ουρές», αφού ένα από τα μέρη των παικτών ελέγχει συνεχώς την τιμή.

Η αναλογία του μεγέθους του σώματος ενός στοιχείου προς την «ουρά» του

Πρέπει να ληφθεί υπόψη ότι:

- Κατά τη διάρκεια του mainstream, το σώμα του στοιχείου του κηροπήγιου είναι μακρύτερο από τις ουρές. Όσο ισχυρότερη είναι η τάση, τόσο πιο γρήγορα η τιμή κινείται προς την επιλεγμένη κατεύθυνση.

- Όταν η τάση επιβραδύνεται λόγω ανισορροπίας στα πλάγια των παικτών, η αναλογία ταύρων και αρκούδων αλλάζει ανάλογα, γίνεται άνιση και οι «ουρές» επιμηκύνονται σε σύγκριση με τα σώματα.

- Πρακτικά δεν υπάρχουν ουρές στην ανοδική θέση, κάτι που υποδηλώνει έντονη τάση. Οι μακριές ουρές παρατηρούνται σε μια περίοδο ενοποίησης, η οποία καθορίζεται από την ασάφεια και τον αυξημένο ανταγωνισμό μεταξύ ταύρων και αρκούδων. Σε ορισμένες περιπτώσεις, μια αύξηση στη σκιά ενός στοιχείου κηροπήγιο προαναγγέλλει το τέλος μιας τάσης.

Θέση του κεριού

- Εάν ένας έμπορος βλέπει μόνο μία κυρίαρχη σκιά κηροπήγιου στη μία πλευρά και το σώμα του στοιχείου βρίσκεται εντελώς στην άλλη πλευρά, αυτό το σενάριο θα ονομάζεται pin bar. Η “ουρά” υποδεικνύει ότι η γραμμή τιμής ήθελε να αρχίσει να κινείται προς μια συγκεκριμένη κατεύθυνση, αλλά η άλλη πλευρά της ανταλλαγής ώθησε έντονα την τιμή προς την αντίθετη κατεύθυνση από τις προσδοκίες του άλλου μέρους των παικτών.

- Ένα άλλο τυπικό σχήμα υποδεικνύει ένα στοιχείο κεριού με ένα ζευγάρι σκιές του ίδιου μήκους και στις δύο πλευρές και ένα σχετικά κοντό σώμα. Αυτό το σενάριο ονομάζεται doji. Αυτό το μοτίβο υποδηλώνει κυρίως ασάφεια, αλλά μπορεί επίσης να υποδηλώνει ισορροπία μεταξύ ταύρων και αρκούδων. Οι πελάτες προσπάθησαν να αυξήσουν την τιμή ισορροπίας, ενώ οι πωλητές, αντίθετα, προσπάθησαν να τη μειώσουν. Αλλά ως αποτέλεσμα, η γραμμή τιμών επέστρεψε στην αρχική της θέση.

Πώς να διαβάσετε ιαπωνικά κηροπήγια, “Japanese trading” στα γραφήματα: https://youtu.be/8MVH9VumsxE

Ιαπωνικά κηροπήγια: πρακτική ανάλυση της χρηματοπιστωτικής αγοράς

Τώρα που έχουμε αναλύσει όλους τους παραπάνω παράγοντες και ανακαλύψαμε πώς λειτουργούν, από τι αποτελούνται και πώς λειτουργούν στην πράξη, μπορούμε να συγκεντρώσουμε όλες αυτές τις γνώσεις και να δούμε πώς να χρησιμοποιήσουμε τη γνώση που αποκτήθηκε σχετικά με την ανάλυση ιαπωνικών κεριών στην πράξη, δηλαδή σε γραφήματα:

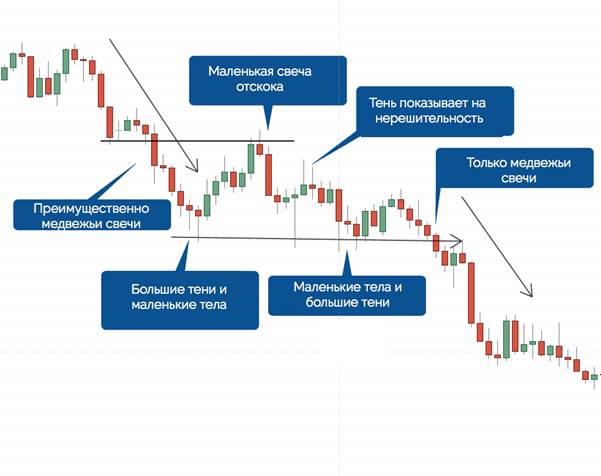

- Κατά τη διάρκεια μιας πτωτικής τάσης, τα στοιχεία του κηροπήγιου είναι πτωτικά μόνο με μακριά σώματα και κοντές «ουρές» ή με την πλήρη απουσία τους – αυτό δείχνει την ανώτερη δύναμη των εμπόρων.

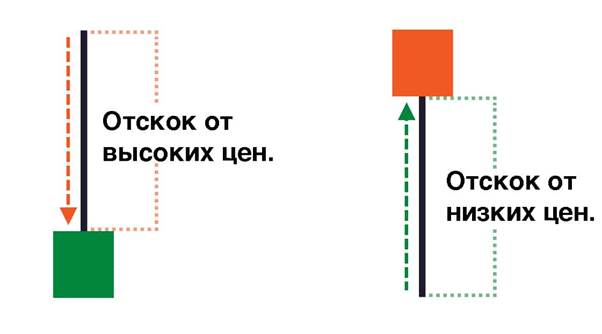

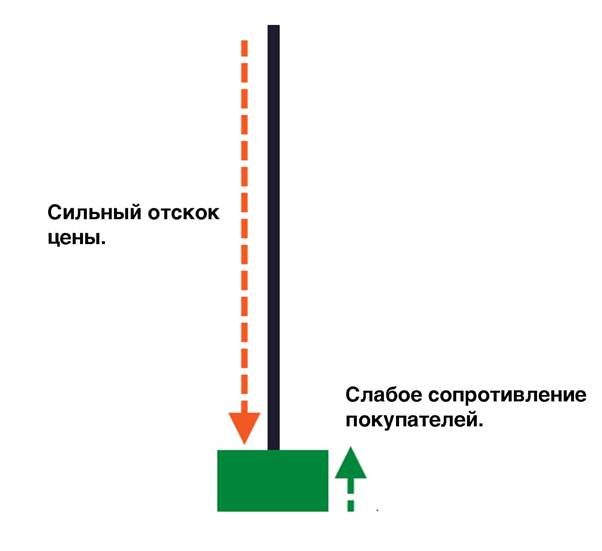

- Αναφερόμενοι στην παρακάτω εικόνα, βλέπουμε ένα είδος ανάκαμψης τιμής. Αυτό δεν αρκεί για να στραφεί η τιμή προς την αντίθετη κατεύθυνση, αλλά στη συνέχεια βλέπουμε τα ισχυρότερα στοιχεία από τους πωλητές.

- Η τάση μπορεί να κινηθεί μόνο σε κάποια δυνατά κεριά από αγοραστές, χωρίς την πίεση των ανοδικών στοιχείων.

- Μετά από αυτό, το σώμα του κεριού μειώνεται και η “ουρά” αυξάνεται, υποδεικνύοντας ότι η δύναμη της ορμής εξασθενεί επίσης.

- Η τιμή επιστρέφει στην αρχική της θέση, που είναι πλέον αντίσταση, και μια σιλουέτα ενός μικρού κεριού αναπήδησης εμφανίζεται μπροστά στον έμπορο.

- Σε επίπεδο υποστήριξης, ένας χρηματιστής παρατηρεί μείωση των κεριών και αύξηση του αριθμού των σκιών, γεγονός που αποτελεί άμεση επιβεβαίωση των διακυμάνσεων στη χρηματοπιστωτική αγορά. Αυτή η κατάσταση μειώνει επίσης τον κίνδυνο κατάρρευσης αυτού του επιπέδου.

- Πριν φτάσει και υπερβεί το επίπεδο υποστήριξης, η τιμή αρχίζει μόνο να σχηματίζεται σε ένα μοτίβο στοιχείου αγοράς, επομένως προκύπτει η ορμή.

- Κατά τη διάρκεια μιας ανοδικής τάσης, οι ράβδοι έχουν μακρύ σώμα και κοντές, ασήμαντες «ουρές».

- Επιπλέον, ένας συμμετέχων στις συναλλαγές ανταλλαγής μπορεί να παρατηρήσει ένα ζευγάρι μακριές σκιές στο κάτω μέρος του γραφήματος. Δείχνουν ότι η τιμή προσπαθούσε να πέσει, αλλά η πίεση από τους ταύρους δεν ήταν αρκετή για μια ολοκληρωμένη δράση.

- Τα κεριά συρρικνώνονται ακόμη περισσότερο όταν η προσπάθεια μείωσης της τιμής αποτυγχάνει, υποδεικνύοντας ότι η τάση φτάνει στο τέλος της.

- Επιπλέον, ο έμπορος μπορεί να παρατηρήσει ότι τώρα κυριαρχεί ένα δυνατό κερί από την πλευρά των αγοραστών, γεγονός που υποδηλώνει ότι μια νέα τάση αρχίζει να εμφανίζεται αυτήν τη στιγμή.

Οι κύριοι τύποι και συνδυασμοί κηροπήγια στην ιαπωνική ανάλυση κηροπήγια

Λοιπόν, ας ξεκινήσουμε με το γεγονός ότι όλα τα στοιχεία του ιαπωνικού κηροπήγιου στην αρχή φαίνονται ουδέτερα – με τη μορφή γραμμής. Η γραμμή είναι μια νέα μπάρα, η οποία στην αρχή βρίσκεται σε ουδέτερη θέση. Οι συμμετέχοντες στις συναλλαγές ανταλλαγής δεν μπορούν να προβλέψουν ποιο στοιχείο θα είναι στο μέλλον, επειδή πρέπει μόνο να κινηθεί προς τα πάνω ή προς τα κάτω στο γράφημα.

Τύποι κεριών

Καταλάβαμε ότι δύο τύποι στοιχείων κηροπήγιο κυριαρχούν στη χρηματοπιστωτική αγορά – τα ανοδικά και τα πτωτικά. Ας τα εξετάσουμε λεπτομερέστερα.

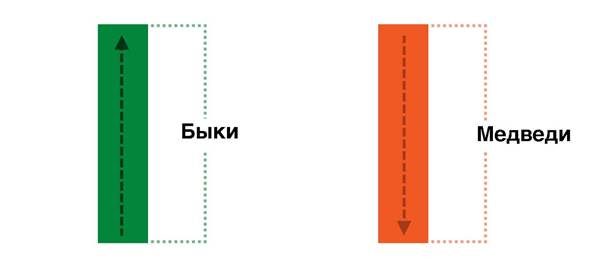

Ανοδικά κεριά

Τα ανοδικά κεριά δείχνουν ότι υπάρχει ισχυρή πίεση πελατών στη χρηματοπιστωτική αγορά αυτή τη στιγμή. Όσο ο αριθμός των πελατών υπερβαίνει τον αριθμό των πωλητών, τα στοιχεία θα είναι ανοδικά. Εάν οι αγοραστές χαμηλώσουν την πίεση και οι πωλητές, αντίθετα, αυξηθούν, οι συμμετέχοντες στο χρηματιστήριο θα παρατηρήσουν ότι ο αριθμός των ανοδικών κεριών θα μειωθεί σημαντικά. Αυτό υποδηλώνει μια αποδυνάμωση μιας από τις πλευρές των παικτών, δηλαδή των πελατών. Εάν το σώμα του κεριού είναι μεγάλο, αυτό είναι μια ισχυρή ανοδική γραμμή, εάν το σώμα είναι μικρό, τότε το ανοδικό στοιχείο είναι αδύναμο. Η μπάρα όχι μόνο υποδεικνύει την τιμή που έχει οριστεί στην αγορά αυτή τη στιγμή – λέει επίσης ότι τώρα οι ταύροι έχουν τον έλεγχο και οι πελάτες στο χρηματιστήριο είναι η συντριπτική πλειοψηφία. Αυτά τα δεδομένα είναι σημαντικά στις συναλλαγές μετοχών.

Bearish κεριά

Ένα πτωτικό κερί, αντίθετο από ένα ανοδικό, λέει ότι η χρηματοπιστωτική αγορά κυριαρχείται πλέον από πωλητές. Όσο βρίσκονται στη συντριπτική πλειοψηφία, τα στοιχεία θα είναι πτωτικά. Εάν οι πωλητές χαλαρώσουν τη λαβή τους και οι αγοραστές αυξήσουν την πίεση, θα παρατηρήσουμε ότι ο αριθμός των πτωτικών ράβδων θα μειωθεί. Αυτή η κατάσταση δείχνει μια αποδυνάμωση της δύναμης των πωλητών.

Σημείωση! Εάν η χρηματοπιστωτική αγορά κυριαρχείται από τον αριθμό των εμπόρων, τότε το άνοιγμα μακριών κεριών δεν θα είναι η καλύτερη επιλογή.

Συνδυασμοί ιαπωνικών κεριών: βασικές επιλογές

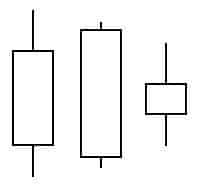

Υπάρχουν πολλοί συνδυασμοί στην ανάλυση κεριών, είναι δύσκολο να τους ξεχωρίσεις όλους. Ένας συμμετέχων στις συναλλαγές ανταλλαγής αποκτά με την πάροδο του χρόνου μια συγκεκριμένη εμπειρία, η οποία του επιτρέπει να κατανοήσει ποια μοντέλα συνδυάζονται καλύτερα με τι, έτσι ώστε η επιλογή να είναι επιτυχημένη και αποτελεσματική. Και θα εξετάσουμε μόνο μερικές βασικές επιλογές. Ένα από τα πιο δημοφιλή και αποτελεσματικά είναι το σφυρί και ο αντίστροφος συνδυασμός του είναι το ανεστραμμένο σφυρί. Αυτή η μπάρα έχει μια μεγάλη μακριά ουρά προς τα πάνω και ένα μικρό σώμα προς τα κάτω. Εμφανίζεται στο κάτω μέρος μιας πτωτικής τάσης.

harami ” σημαίνει έγκυος, οπότε αν εξετάσετε προσεκτικά το γράφημα, θα παρατηρήσετε ότι το σώμα του δεξιού στοιχείου βρίσκεται γραφικά μέσα στο σώμα της αριστερής ράβδου.

Πρακτική εφαρμογή: παραδείγματα

Οι εικόνες δείχνουν ενδεικτικά παραδείγματα χρήσης ορισμένων κεριών.

Απορρόφηση ράβδου καρφίτσας

Επομένως, δεν είναι απαραίτητο να μάθετε όλους τους τύπους και τα μοτίβα των ιαπωνικών κηροπήγια από έξω για να διαβάσετε ελεύθερα τα γραφήματα και να κατανοήσετε τι σημαίνουν. Στην αρχή του ταξιδιού, είναι σημαντικό να συμπεριλάβετε τη μη τυπική σκέψη και να αποφύγετε τυπικά λάθη που γίνονται από αρχάριους. Η τεχνική ανάλυση χρησιμοποιώντας ένα ιαπωνικό όργανο κηροπήγιο θα επιτρέψει στον έμπορο να κατανοήσει πώς θα συμπεριφερθεί η τιμή στο εγγύς μέλλον και ποια κατηγορία παικτών κυριαρχεί επί του παρόντος στη χρηματοπιστωτική αγορά – πωλητές ή αγοραστές. Αλλά δώστε προσοχή στο γεγονός ότι δεν μπορείτε να χρησιμοποιήσετε την ανάλυση ιαπωνικών κεριών ξεχωριστά από την αγορά, είναι πάντα σημαντικό να λαμβάνετε υπόψη το πλαίσιο της αγοράς.