Ticarətdə Yapon şamdanları – yeni başlayanlar və təcrübəli treyderlər üçün çeşidlər, qrafiklər və müxtəlif nümunələrin təhlili və maliyyə bazarında birjada Yapon şamdanlarını necə idarə etmək olar.

- Yapon şamları: bu nədir

- Yaradılma tarixi: şamdan analiz metodu necə və harada işlənib hazırlanmışdır

- Yapon şamdanlarının əsas nümunələri

- Yapon şamdanlarının tərs çevrilmə nümunələri

- Geri dönmə nümunəsi

- Daxili Şam

- sancaq çubuğu

- Sonda çubuqları bərkidin

- Trendi davam etdirən şamdan nümunələri

- Şam Analizi Ticarət: Üstünlüklər və Dezavantajlar

- Yapon şamdanlarından istifadə edərək maliyyə bazarı nümunələrinin texniki qrafik təhlili: qrafikləri necə başa düşmək və şamdan nümunələrini praktikada tətbiq etmək

- Şamların müxtəlif parametrləri nə deməkdir?

- bədən ölçüsü

- Quyruq uzunluğu

- Elementin bədəninin ölçüsünün “quyruğuna” nisbəti

- Şamın yeri

- Yapon şamdanları: maliyyə bazarının praktiki təhlili

- Yapon şamdanlarının təhlilində şamdanların əsas növləri və birləşmələri

- Şamların növləri

- Boğa şamları

- Ayı şamları

- Yapon şamdan birləşmələri: əsas variantlar

- Praktik tətbiq: nümunələr

Yapon şamları: bu nədir

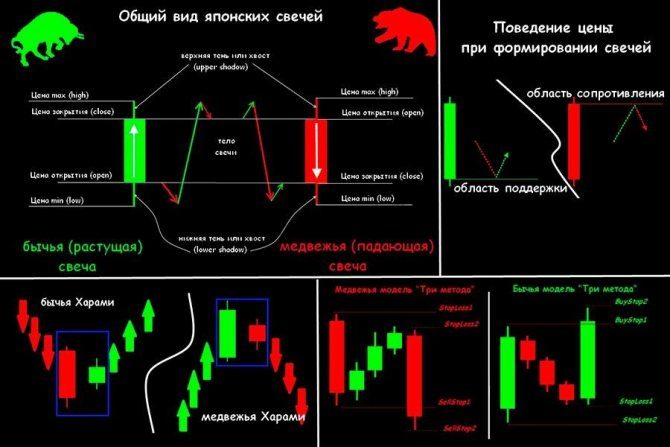

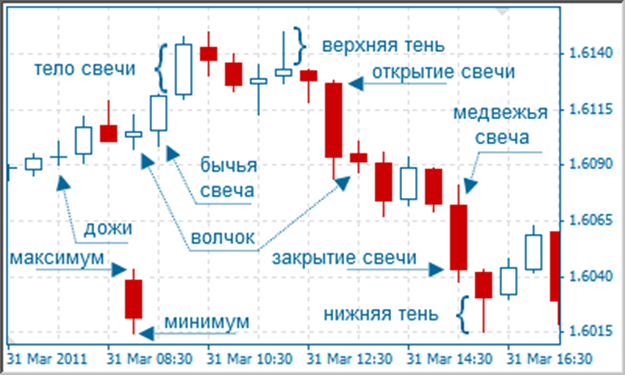

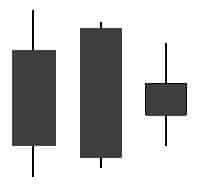

Yapon şamdanları orta əsrlərdə şərq satıcıları tərəfindən düyüdə qiymət dəyişikliklərinə nəzarət etmək üçün istifadə edilən bir növ qeyri-sabit qrafik əyridir. Yapon şamdanlarının təhlilini adi xətt qrafikindən müqayisə etsək, qeyd edə bilərik ki, şamdanlar qiymət dəyişiklikləri haqqında daha uyğun məlumatları göstərir: ticarətin açılış və bağlanma vaxtları və müəyyən bir kotirovka dövrü üçün minimum/maksimum dəyərlər. Müəyyən bir müddət üçün eyni qiymətlərin formalaşması olan açılış və bağlanış qiymətləri arasında doldurulmuş düzbucaqlı şamın gövdəsidir və bu müddət üçün interval diaqramının maksimum və minimum dəyərləri kölgə adlanır. [başlıq id=”attachment_13488″ align=”aligncenter” width=”602″]

Yaradılma tarixi: şamdan analiz metodu necə və harada işlənib hazırlanmışdır

Texniki instrumental analiz formatında Yapon şamdanları birja ticarət bazarına ilk təqdim edilənlərdən biri idi, lakin ilk vaxtlarda onlar bir neçə yerdə istifadə edilmiş və tətbiq edilmişdir. Başlıqdakı elementə görə – “Yapon” – şamların ixtirasının vətəninin Yaponiya olduğunu təxmin etmək asandır: düyü alveri ilə məşğul olan yaponlar bu tip proqnozlaşdırıcı qiymət dalğalanmalarından uzaq 18-ci əsrdən istifadə edirlər. “Şamdanlar” ardıcıllığı şəklində qiymət dəyişmələrinin ilk qrafik görüntüsünü düyü ticarəti ilə məşğul olan Homm Munehisa icad etdiyi barədə şayiələr var. Metod aydınlıq üçün hazırlanmışdır – müəyyən bir müddət ərzində qiymətin çatdığı minimum və maksimum dəyərlər nədir, həmçinin satışın başlanğıcı və sonu zamanı onun dəyəri nədir. Lakin o zaman Yaponiya dünyanın əksər hissəsindən çıxarılıb bağlandığına görə, Avropa və ABŞ-da şamdan qrafiki sistemi daha sonra, ticarətin güc və əsas ilə sürət qazandığı zaman kəşf edildi. Bu gün çoxlu sayda təcrübəli mütəxəssis və treyderlər qiymət parametrlərinin belə qrafik təsvirinin birja ticarəti üçün ən praktik olduğunu başa düşürlər – şamlar yalnız qiymətin harada hərəkət etdiyini deyil, həm də müəyyən bir müddət ərzində iştirakçılar üçün perspektivləri aydın şəkildə göstərir.

Yapon şamdanlarının əsas nümunələri

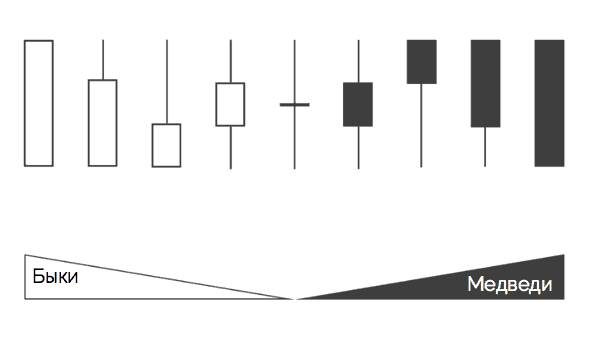

Şamdan analiz sisteminin hər bir fərdi elementi treyderə müəyyən məlumatlar təqdim edir. Məsələn, şamın qısa kölgəsi, şamların kölgələri üzərində ticarətin açılış və ya bağlanış qiymətinin astanasında olduğunu və birja ticarəti iştirakçılarının bütün satış dövrü ərzində kifayət qədər aşağı aktivlik göstərdiyini göstərir. Yəni, satış bazarında öküzlər (alıcılar) üstünlük təşkil edirdi – onlar qiymətə nəzarət edirdilər, onu maksimum dəyərlərə qaldırırdılar. Amma ekspertlər qeyd edirlər ki, ən təsirli və güclü siqnallar şamdan nümunələri ilə verilir. Şamdan nümunələri bir və ya bir neçə şamdanı ehtiva edə bilən ayrı nümunələrdir. Bu modellər aşağıdakı kimi təsnif edilir:

- birincisi, müəyyən bir məhsul üçün tendensiyanın inkişaf etdirilməsi imkanından danışır və geri çevrilmə nümunəsi adlanır ;

- ikincisi isə onun yaxın gələcəkdə davam edəcəyini göstərir və trendin davam modelidir .

Gəlin bu iki qrupa daha yaxından nəzər salaq.

Yapon şamdanlarının tərs çevrilmə nümunələri

Geri dönmə nümunəsi

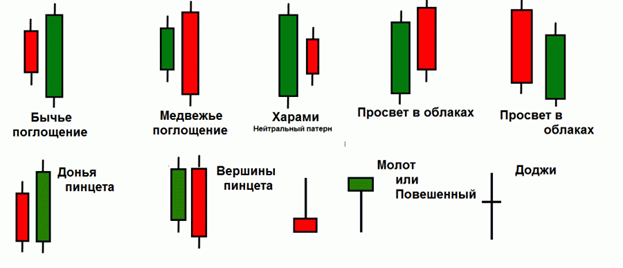

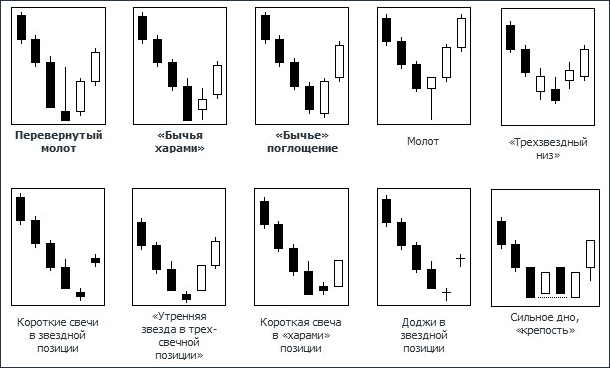

Reversal model, şamdan elementlərinin formalaşmasından sonra qiymət qrafiki əyrisinin istiqamətinin dəyişməsi ilə xarakterizə olunan şamdan nümunəsidir. Boğa və ayı udmaq kimi ən çox axtarılan şamdanların tərsinə çevrilmə nümunələri, eləcə də pinokkio və doji kimi daxili barlar və pin çubuqları.

Qeyd. Yuxarıda təsvir edilən halları nəzərə alaraq, qiymət xəttinin həddindən artıq elementi əvvəlkindən daha böyük olmalıdır: sonuncu şamın gövdəsi dayanan elementin qarşısındakı gövdəni tamamilə “yeməlidir”, kölgələr isə cisimləri örtməlidir. sondan əvvəlki şamın tam silueti. Praktik tətbiqdə bu, cari tendensiya hərəkətinin gücünü itirməsi deməkdir (bu, aktivin istiqamətində formalaşan kiçik ölçülərlə xarakterizə olunan həddindən artıq şam ilə göstərilir).

Eyni zamanda, ifrat bar əks istiqaməti müəyyən edərək, birja ticarəti iştirakçılarının başqa bir tendensiyaya kifayət qədər maraq ifadə etdiyini, qiyməti daha da yüksəltmək üçün güc və qabiliyyətə malik olduğunu göstərir.Beləliklə, əgər növbəti barda qiymət xəttin seçdiyi istiqamətdə hərəkət etməyə başlasa, bu tərəf razılaşa bilər və etməlidir. https://youtu.be/4JK_S2HqD1w

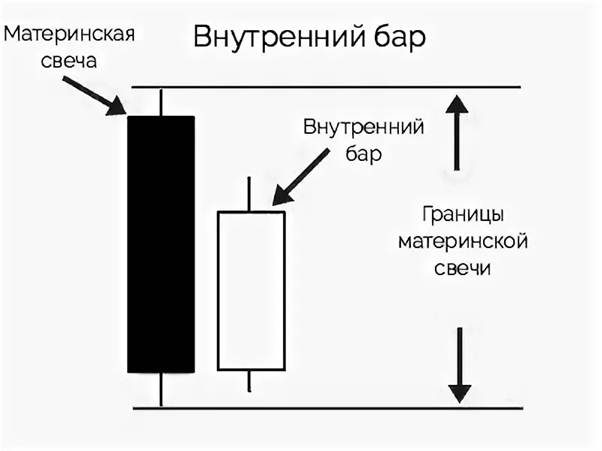

Daxili Şam

Növbəti populyar və təşviq edilən tərs nümunə daxili şamdandır. Qrafik olaraq, bu naxış udmaq üçün əks formada göstərilir: naxışa bir neçə çubuq da daxildir, lakin sonuncu şamdan tamamilə qarşısındakı kölgə ilə örtülmüşdür.

Vacibdir! Əgər qiymət daxili naxışla göstərilən istiqamətdə pozula bilsə, sövdələşmə edə bilərsiniz. Bu edilmədikdə, model formalaşmamış hesab ediləcək və siqnal buraxılacaq.

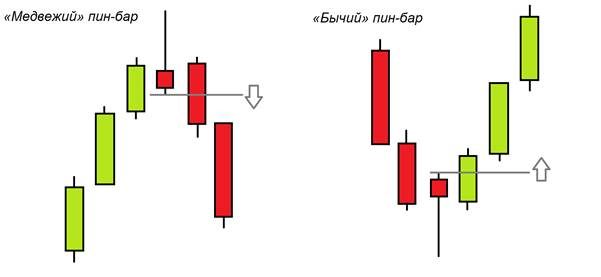

sancaq çubuğu

Üçüncü daha az məşhur və populyar şamdan nümunəsi pin çubuğudur. Bu nümunə öz adını hər kəsin uzun burun sahibi kimi xatırladığı nağıl qəhrəmanı Pinokkiodan almışdır. Bu xüsusiyyət adla birlikdə eyni uzun kölgəyə malik olan şama köçürüldü.

Maraqlıdır! Boğa pin çubuğuna “Çəkic” də deyilir, çünki forma ona uyğundur: modelin aşağı yönəldilmiş uzun bir kölgəsi və kiçik bir ağ gövdəsi var. Hammerdən fərqli olaraq, ayı pin çubuğu və doji uzun yuxarı kölgəyə və kiçik qara gövdəyə malikdir.

Sonda çubuqları bərkidin

Ters şamın son növü trendin sonundakı pin çubuqlarıdır. Onlar birja ticarəti iştirakçısına məlumat verirlər ki, son dövrdə birjada dominantlıq edən iştirakçılar qrupu trendi davam etdirmək üçün sonuncu cəhd edib, lakin qüvvələr yetərli olmayıb və qiymət əks istiqamətdə hərəkət etməyə başlayıb (bu göstərilib. uzun proyeksiya silueti ilə).

Qeyd! Belə bir şam meydana gəldikdən sonra, uzun kölgə proyeksiyası ilə göstərilən istiqamətin əksinə, yəni mövcud tendensiyaya zidd olan sövdələşmələr etməyə dəyər.

Trendi davam etdirən şamdan nümunələri

Trendi davam etdirən nümunələr birja bazarında treyderlər arasında geri çevrilmə modellərindən daha az tələb olunur, çünki birja treyderləri ən başlanğıcda trendləri tutmağa çalışırlar. Bununla belə, bu alət hələ də təyinatı üzrə istifadə edilə bilər – o, satıcıya xəbərdarlıq edir ki, hazırda trendin əksinə getmək ən yaxşı fikir deyil. Bir neçə modeli nəzərdən keçirək. Üç şamdan elementinin ən populyar və effektiv modeli – yuxarı və ya aşağı hərəkət etməsindən asılı olmayaraq, bazarda hər iki vəziyyət üçün eyni işləyir. Modelin bazarda əsas cari tendensiyaya qarşı ədədi ardıcıllıqla təqib etdiyi kiçik ölçülü üç şamdan ibarət olduğunu təxmin etmək asandır. Son şam, qarşıdakı üç elementə qarşı gedən əvvəlki tendensiyanın istiqamətini izləyən böyük bir bardır.

Şam Analizi Ticarət: Üstünlüklər və Dezavantajlar

Yapon şamdanları vasitəsilə maliyyə bazarlarının texniki təhlili praktikliyinə görə treyderlər arasında qiymətləndirilir. Şamdanlar informasiya sistemi və ya cihaz deyil, onlar qiymət əyrisinin səhm dəyişikliklərini göstərdiyi qrafik növüdür. Ancaq çox yönlü olmasına baxmayaraq, qrafikin mənasını başa düşmək və hərəkətləri və dəyişiklikləri vaxtında tanımaq, şam qoya bilmək üçün müəyyən təcrübəyə sahib olmaq lazımdır. Əksər avtomatlaşdırılmış ticarət strategiyaları kimi, şamdan alətlərindən istifadə etməklə birja ticarəti hər yeni başlayan üçün aydın olmayacaq.

Vacibdir! Dərhal real pul üçün şamdan nümunələri ilə ticarətə başlamaq lazım deyil, tükənmə riski yüksəkdir.

Bundan əlavə, həqiqətən yüksək keyfiyyətli və başa düşülən şamdan nümunələri tapmaq və formalaşdırmaq çətindir. Nəticədə, birja ticarətinin iştirakçısı çox vaxt qeyri-müəyyən olaraq qalır: bir sövdələşməni qeyri-müəyyən bir işarə ilə açmaq, tükənmə riski ilə üzləşmək və ya uzun müddət sövdələşmə açmadan mükəmməl qurulmuş və aydın nümunəni gözləmək və nəticədə qalmaq. gəlir olmadan.

Yapon şamdanlarından istifadə edərək maliyyə bazarı nümunələrinin texniki qrafik təhlili: qrafikləri necə başa düşmək və şamdan nümunələrini praktikada tətbiq etmək

Birja ticarətinin iştirakçıları birjada qiymət xəttinin hərəkətini treyderlər və müştərilər arasında bir növ rəqabət kimi qəbul edirlər.

- Maliyyə bazarında satıcıların sayı ilə müqayisədə müştərilərin sayı həddən artıq çoxdursa və ya alış marağı yüksəkdirsə, qiymət qalxır. Satıcılar növbəti hərəkət üçün yenidən maraqlı hesab etdikdə, maksimuma çatana qədər artır.

- Əgər treyderlər maliyyə bazarında üstünlük təşkil edərsə, tarazlıq yaranana və bazarda alıcıların sayı artana qədər tarazlıq qiyməti azalacaq.

- Əgər hər hansı tərəf (satıcılar və ya alıcılar) oyunçuların sayını bir neçə dəfə üstələyirsə, bazar sürətlənəcək və eyni istiqamətdə hərəkət edəcək.

- Tacirlərin və müştərilərin maraqları üst-üstə düşdükdə, tarazlıq qiyməti də sabit qalır. Oyunçuların hər iki tərəfinin hazırkı qiymətdən şikayəti yoxdur, ona görə də maliyyə bazarı tarazlıqdadır.

Şamların müxtəlif parametrləri nə deməkdir?

Hər hansı bir alətdən istifadə etməklə hər bir texniki təhlil hər iki tərəfin güclü tərəflərini müqayisə etmək və hazırda maliyyə bazarında kimin üstünlük təşkil etdiyini qiymətləndirmək üçün aparılır. Bundan əlavə, qiymət təhlili tarazlıq qiymətinin hansı istiqamətdə və hansı sürətlə daha da irəliləyəcəyini öyrənməyə imkan verir. Şam elementinin kölgəsi bazarda üstünlük təşkil edən treyderə – satıcılara və ya alıcılara xəbər verir.

Diqqət edin! Bütün şam elementlərini yadda saxlamaq lazım deyil, onların tam olaraq nədən ibarət olduğunu başa düşmək vacibdir. Yəni:

- bədən ölçüsü;

- quyruq uzunluğu;

- elementin gövdəsinin ölçüsünün onun “quyruğuna” nisbəti;

- şam yeri.

Yapon şamdanlarının hər bir struktur hissəsi ilə ayrıca məşğul olaq. Başlayanlar üçün Yapon şamdanları, nümunələr və birləşmələr əsasında maliyyə bazarlarının qrafik təhlilini necə aparmaq olar: https://youtu.be/TqnbdtgD2Oo

bədən ölçüsü

Şam elementinin dəyəri treyderə açılış və bağlanış qiymətləri arasındakı fərqi göstərir, öküzlərin və ayıların ambisiyalarını göstərir.

- tarazlıq qiymətinin sürətlə artmasına səbəb olan elementin uzun gövdəsi müştəri marağının artdığını və güclü qiymət hərəkətini göstərir;

- bədənin ölçüsü tədricən artırsa, bu, trend boyunca qiymət hərəkətinin də sürətləndirilməsi deməkdir;

- şamın gövdəsi azaldıqda, bu, öküzlərin və ayıların bərabər maraqları səbəbindən mövcud tendensiyanın bitdiyini göstərir;

- şamdan elementlərinin gövdələri hərəkətsiz qalırsa, bu, mövcud tendensiyanın davam etdiyini təsdiqləyir;

- Birja gözlənilmədən mövqeləri uzun yüksələn çubuqlardan enənlərə dəyişirsə, deməli, trenddə kəskin dəyişiklik gəlir, bazarda satıcıların üstünlüyü dəyişib, indi qiymətə ayılar nəzarət edir.

Quyruq uzunluğu

“Quyruğun” uzunluğu (şam kölgələri) qiymət xəttindəki dalğalanma diapazonunu tanımağa imkan verir. Kölgə uzunluğu nə deməkdir?

- uzun olanlar qeyri-müəyyənliyi göstərir, yəni öküzlər və ayılar hazırda aktiv şəkildə rəqabət aparırlar, lakin bu günə qədər qiymətə kimin nəzarət edəcəyi qənaətinə gəlmək mümkün deyil;

- qısa olanlar cüzi qiymət dalğalanmaları ilə maliyyə bazarında sabitliyi göstərir.

“Quyruğun” ölçüsü tez-tez yüksəliş dövründən sonra artır. Bu o deməkdir ki, hazırda öküzlərlə ayılar arasında rəqabət getdikcə güclənir. Bir istiqamətdə yüksək sürətlə hərəkət edən adekvat tendensiya adətən qısa “quyruqları” olan şamdan elementlərini göstərir, çünki oyunçuların tərəflərindən biri daim qiymətə nəzarət edir.

Elementin bədəninin ölçüsünün “quyruğuna” nisbəti

Nəzərə almaq lazımdır ki:

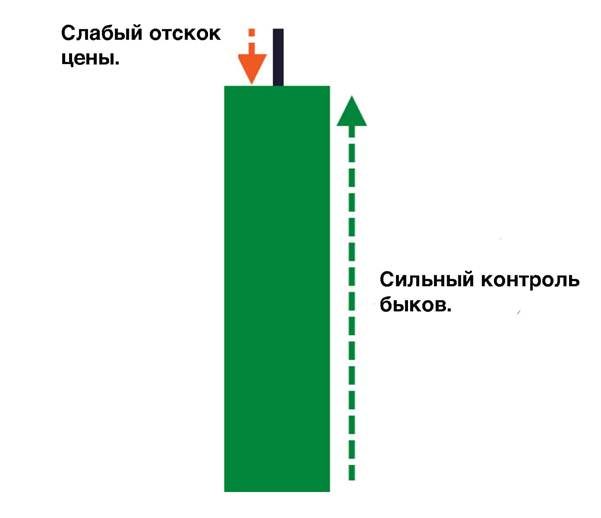

- Əsas axını zamanı şamdan elementinin gövdəsi quyruqlardan daha uzundur. Trend nə qədər güclü olarsa, qiymət bir o qədər tez seçilmiş istiqamətdə hərəkət edər.

- Oyunçuların tərəflərindəki balanssızlıq səbəbindən tendensiya yavaşladıqda, öküzlərin və ayıların nisbəti müvafiq olaraq dəyişir, qeyri-bərabər olur və bədənlərə nisbətən “quyruqlar” uzanır.

- Artan mövqedə praktiki olaraq heç bir quyruq yoxdur, bu da güclü bir tendensiyanın olduğunu göstərir. Uzun quyruqlar öküzlər və ayılar arasında qeyri-müəyyənlik və artan rəqabət ilə müəyyən edilən konsolidasiya dövründə görünür. Bəzi hallarda şamdan elementinin kölgəsindəki artım trendin sonunu xəbər verir.

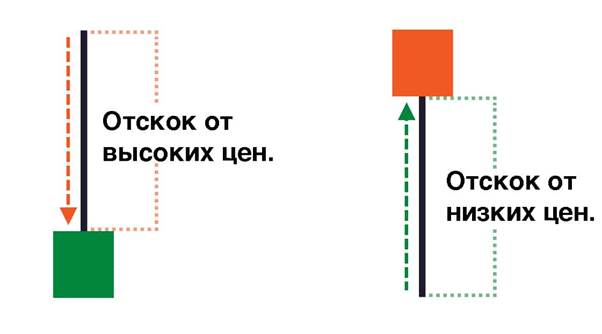

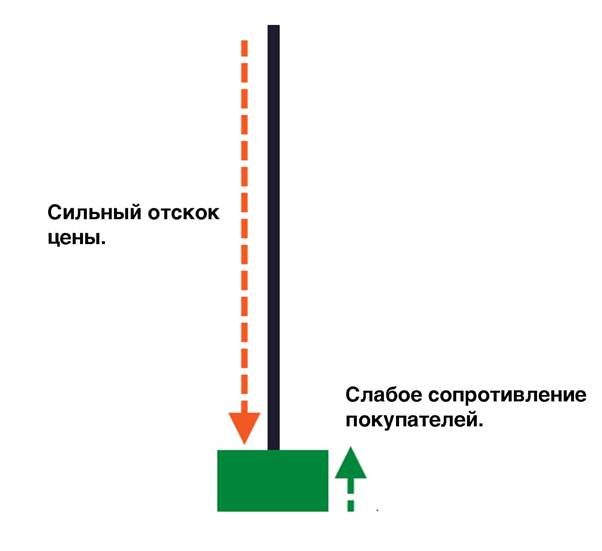

Şamın yeri

- Bir treyder bir tərəfdə yalnız bir dominant şamdan kölgəsini görürsə və elementin gövdəsi tamamilə digər tərəfdə yerləşirsə, bu ssenari pin çubuğu adlanacaq. “Quyruq” qiymət xəttinin müəyyən bir istiqamətdə hərəkətə başlamaq istədiyini, lakin birjanın digər tərəfinin qiyməti oyunçuların digər hissəsinin gözləntilərinə qarşı güclü şəkildə itələdiyini göstərir.

- Başqa bir standart sxem, hər iki tərəfdə eyni uzunluqda bir cüt kölgə və nisbətən qısa bir gövdəsi olan bir şam elementini göstərir. Bu ssenari doji adlanır. Bu nümunə ilk növbədə qeyri-müəyyənliyi göstərir, həm də öküzlər və ayılar arasında balansı göstərə bilər. Müştərilər tarazlıq qiymətini artırmağa, satıcılar isə əksinə, aşağı salmağa çalışdılar. Lakin nəticədə qiymət xətti əvvəlki vəziyyətinə qayıtdı.

Yapon şamdanlarını necə oxumaq olar, qrafiklərdə “Yapon ticarəti”: https://youtu.be/8MVH9VumsxE

Yapon şamdanları: maliyyə bazarının praktiki təhlili

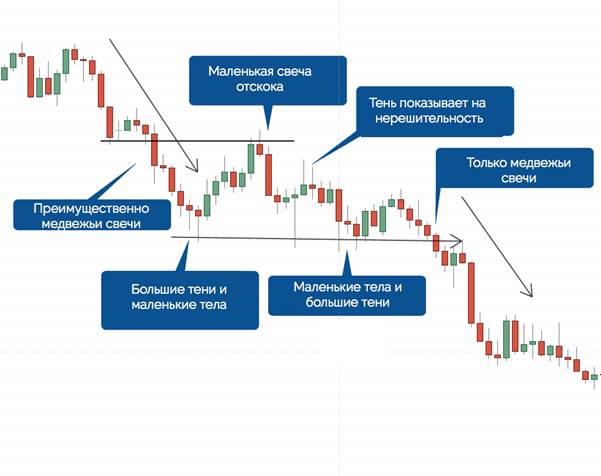

İndi yuxarıda göstərilən bütün amilləri təhlil etdikdən və onların necə işlədiyini, nədən ibarət olduğunu və praktikada necə fəaliyyət göstərdiyini öyrəndik, biz bütün bu bilikləri bir araya gətirə və Yapon şamdanlarının təhlili ilə bağlı əldə edilmiş bilikləri praktikada necə istifadə edəcəyimizi görə bilərik, yəni qrafiklərdə:

- Eniş tendensiyası zamanı şamdan elementləri yalnız uzun gövdələri və qısa “quyruqları” ilə və ya onların tam olmaması ilə ayı olur – bu, treyderlərin üstün gücünü göstərir.

- Aşağıdakı şəklə istinad edərək, bir növ qiymət artımını görürük. Bu, qiyməti əks istiqamətə çevirmək üçün kifayət deyil, lakin sonra biz satıcılardan ən güclü elementləri görürük.

- Trend yüksəliş elementlərinin təzyiqi olmadan yalnız alıcılardan bəzi güclü şamlar üzərində hərəkət edə bilər.

- Bundan sonra şamın gövdəsi azalır və “quyruq” artır, bu da impulsun gücünün də zəiflədiyini göstərir.

- Qiymət indi müqavimət olan orijinal mövqeyinə qayıdır və treyderin qarşısında kiçik bir sıçrayış şamdanının silueti görünür.

- Dəstək səviyyəsində birja treyderi şamların azalmasını və kölgələrin sayının artmasını müşahidə edir ki, bu da maliyyə bazarında dalğalanmaların birbaşa təsdiqidir. Bu vəziyyət həm də bu səviyyənin pozulma riskini azaldır.

- Dəstək səviyyəsinə çatmadan və onu keçməzdən əvvəl qiymət yalnız alış elementi modelinə çevrilməyə başlayır, buna görə də təcil yaranır.

- Bir yüksəliş zamanı çubuqlar uzun bir gövdəyə və qısa, əhəmiyyətsiz “quyruqlara” malikdir.

- Bundan əlavə, birja ticarətinin iştirakçısı qrafikin aşağı hissəsində bir cüt uzun kölgə görə bilər. Onlar qiymətin enməyə çalışdığını göstərirlər, lakin buğaların təzyiqi tam hüquqlu bir hərəkət üçün kifayət etmədi.

- Qiyməti endirmək cəhdi uğursuzluğa düçar olanda şamlar daha da kiçilir və bu, trendin sona çatdığını göstərir.

- Bundan əlavə, treyder indi alıcılar tərəfindən güclü bir şamın üstünlük təşkil etdiyini fərq edə bilər ki, bu da hazırda yeni bir tendensiyanın meydana çıxmağa başladığını göstərir.

Yapon şamdanlarının təhlilində şamdanların əsas növləri və birləşmələri

Beləliklə, başlanğıcda bütün Yapon şamdan elementlərinin neytral görünməsi ilə başlayaq – xətt şəklində. Xətt başlanğıcda neytral vəziyyətdə olan yeni bir bardır. Birja ticarətinin iştirakçıları gələcəkdə hansı elementin olacağını təxmin edə bilməzlər, çünki o, yalnız qrafikdə yuxarı və ya aşağı hərəkət etməlidir.

Şamların növləri

Anladıq ki, maliyyə bazarında iki növ şamdan elementi üstünlük təşkil edir – yüksəliş və ayı. Onları daha ətraflı nəzərdən keçirək.

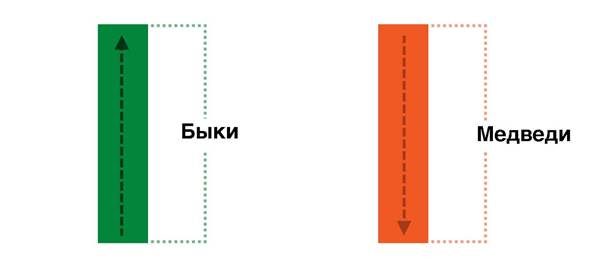

Boğa şamları

Boğa şamları hazırda maliyyə bazarında güclü müştəri təzyiqinin olduğunu göstərir. Müştərilərin sayı satıcıların sayından çox olduğu müddətdə elementlər yüksəlişli olacaq. Əgər alıcılar təzyiqi aşağı salsa, satıcılar isə əksinə addım atsalar, birja ticarətinin iştirakçıları yüksəliş şamlarının sayının əhəmiyyətli dərəcədə azalacağını görəcəklər. Bu, oyunçuların tərəflərindən birinin, yəni müştərilərin zəiflədiyini göstərir. Şamın gövdəsi böyükdürsə, bu, güclü bir yüksəliş çubuğudur, bədən kiçikdirsə, boğa elementi zəifdir. Ştrix təkcə hazırda bazarda müəyyən edilmiş qiyməti göstərmir, həm də deyir ki, indi öküzlər nəzarətdədir və birjada müştərilər böyük əksəriyyət təşkil edir. Bu məlumatlar birja ticarətində vacibdir.

Ayı şamları

Ayı şamı, yüksəlişin əksinə olaraq, maliyyə bazarında indi satıcıların hökmranlıq etdiyini söyləyir. Nə qədər ki, onlar böyük əksəriyyətdədirlər, elementlər ayı olacaq. Satıcılar tutuşlarını gevşetsələr və alıcılar təzyiqi artırsa, ayı barlarının sayının azalacağını görəcəyik. Bu vəziyyət satıcıların gücünün zəiflədiyini göstərir.

Qeyd! Əgər maliyyə bazarında treyderlərin sayı üstünlük təşkil edirsə, onda uzun şamların açılması ən yaxşı seçim olmayacaq.

Yapon şamdan birləşmələri: əsas variantlar

Şamdan analizində çoxlu birləşmələr var, onların hamısını çeşidləmək çətindir. Birja ticarətinin iştirakçısı zaman keçdikcə müəyyən təcrübə qazanır ki, bu da ona hansı modellərin nə ilə daha yaxşı birləşdiyini anlamağa imkan verir ki, seçim uğurlu və effektiv olsun. Və biz yalnız bir neçə əsas variantı nəzərdən keçirəcəyik. Ən populyar və təsirli olanlardan biri çəkicdir və onun tərs birləşməsi ters çevrilmiş çəkicdir. Bu çubuğun yuxarıya baxan böyük uzun quyruğu və aşağıya doğru yönəldilmiş kiçik bir gövdəsi var. Eniş trendinin aşağı hissəsində görünür.

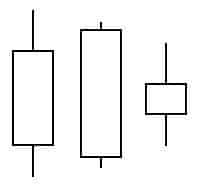

harami ” hamilə deməkdir, ona görə də qrafiki diqqətlə araşdırsanız, sağ elementin gövdəsinin qrafik olaraq sol çubuğun gövdəsinin içərisində yerləşdiyini görəcəksiniz.

Praktik tətbiq: nümunələr

Şəkillər müəyyən şamların istifadəsinə dair illüstrativ nümunələri göstərir.

Pin çubuğunun

udulması