الشموع اليابانية في التداول – أصناف ورسوم بيانية وتحليلات للأنماط المختلفة للمتداولين المبتدئين وذوي الخبرة وكيفية التنقل في الشموع اليابانية في البورصة في السوق المالية.

- الشموع اليابانية: ما هذا

- تاريخ الخلق: كيف وأين تم تطوير طريقة تحليل الشموع

- الأنماط الرئيسية للشمعدانات اليابانية

- أنماط انعكاس الشموع اليابانية

- نمط الانعكاس

- شمعة داخلية

- دبوس بار

- قضبان دبوس في النهاية

- أنماط الشمعدان التي تستمر في الاتجاه

- تداول تحليل الشمعة: المزايا والعيوب

- التحليل الفني للرسوم البيانية لأنماط السوق المالية باستخدام الشموع اليابانية: كيفية فهم الرسوم البيانية وتطبيق أنماط الشموع في الممارسة العملية

- ماذا تعني المعلمات المختلفة للشموع؟

- مقاس الجسم

- طول الذيل

- نسبة حجم جسم عنصر إلى “ذيله”

- موقع الشمعة

- الشموع اليابانية: تحليل عملي للسوق المالي

- الأنواع والتركيبات الرئيسية للشموع اليابانية في تحليل الشموع اليابانية

- أنواع الشموع

- شموع صاعدة

- شموع هابطة

- مجموعات الشموع اليابانية: خيارات أساسية

- تطبيق عملي: أمثلة

الشموع اليابانية: ما هذا

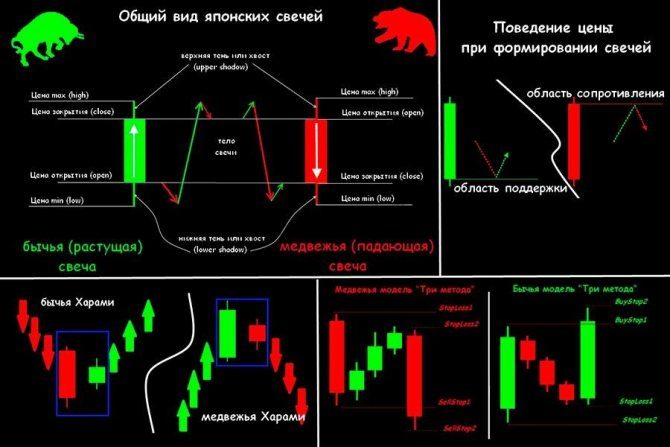

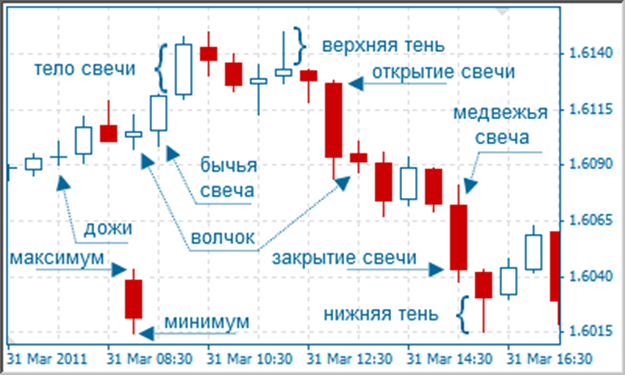

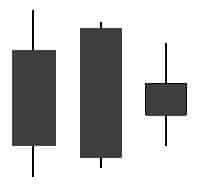

الشموع اليابانية هي نوع من المنحنيات الرسومية غير المستقرة ، والتي استخدمها البائعون الشرقيون في العصور الوسطى للتحكم في تغيرات الأسعار في الأرز. إذا قارنا تحليل الشموع اليابانية ، من الرسم البياني الخطي المألوف لنا ، فيمكن ملاحظة أن الشموع تعرض معلومات أكثر صلة حول تغيرات الأسعار: أوقات الفتح والإغلاق للتداول والحد الأدنى / الحد الأقصى لقيم فترة معينة من الاقتباسات. المستطيل الممتلئ بين سعري الفتح والإغلاق ، وهو تكوين نفس هذه الأسعار لفترة زمنية معينة ، هو جسم الشمعة ، والقيم القصوى والدنيا للرسم البياني للفاصل الزمني لهذه الفترة الزمنية تسمى الظل. [عنوان معرف = “attachment_13488” محاذاة = “aligncenter” العرض = “602”]

تاريخ الخلق: كيف وأين تم تطوير طريقة تحليل الشموع

كانت الشموع اليابانية في شكل تحليل آلي تقني من بين أولى الشموع التي تم تقديمها في سوق تداول البورصة ، ولكن في البداية تم استخدامها وتطبيقها في أماكن قليلة. وفقًا للعنصر الموجود في العنوان – “اليابانية” – من السهل تخمين أن موطن اختراع الشموع هو اليابان: فقد استخدم اليابانيون ، الذين تاجروا الأرز ، هذا النوع من التنبؤ بتقلبات الأسعار منذ القرن الثامن عشر البعيد. يشاع أن أول عرض بياني لتقلبات الأسعار على شكل سلسلة من “الشمعدانات” اخترعه Homm Munehisa ، الذي كان يعمل في تجارة الأرز. تم تطوير الطريقة للتوضيح – ما هي القيم الدنيا والقصوى التي وصل إليها السعر لفترة معينة ، وكذلك ما هي قيمتها في وقت بداية ونهاية المبيعات. ولكن نظرًا لحقيقة أنه في ذلك الوقت تمت إزالة اليابان وإغلاقها عن معظم دول العالم ، تم اكتشاف نظام الرسم البياني بالشموع اليابانية في أوروبا والولايات المتحدة في وقت لاحق ، عندما كان التداول يكتسب زخمًا بقوة وعزيمة. اليوم ، يدرك عدد كبير من المحترفين والمتداولين ذوي الخبرة أن مثل هذا العرض الرسومي لمعلمات الأسعار هو الأكثر عملية لتداول الأسهم – تشير الشمعدانات بوضوح ليس فقط إلى المكان الذي يتحرك فيه السعر ، ولكن أيضًا التوقعات بالنسبة للمشاركين في فترة زمنية معينة.

الأنماط الرئيسية للشمعدانات اليابانية

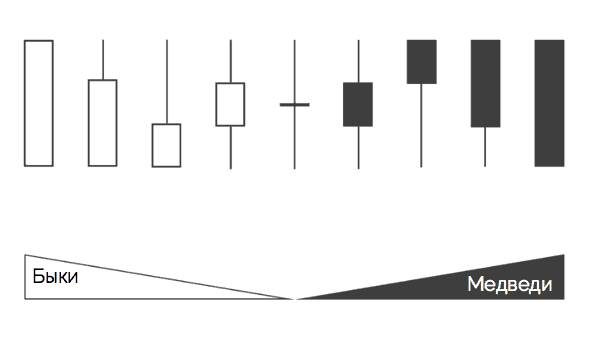

يوفر كل عنصر فردي من نظام تحليل الشموع للمتداول بيانات معينة. على سبيل المثال ، يشير الظل القصير للشمعة إلى أن التداول على ظلال الشموع كان على وشك سعر الافتتاح أو الإغلاق ، وأظهر المشاركون في تداول البورصة نشاطًا منخفضًا إلى حد ما طوال فترة المبيعات بأكملها. أي أن الثيران (المشترين) سيطروا على سوق المبيعات – لقد سيطروا على السعر ، ورفعه إلى القيم القصوى. لكن الخبراء يلاحظون أن الإشارات الأكثر فاعلية وقوة تعطى من خلال أنماط الشموع اليابانية. أنماط الشموع هي أنماط منفصلة يمكن أن تتضمن شمعدانًا واحدًا أو أكثر. يتم تصنيف هذه النماذج على النحو التالي:

- يتحدث الأول عن إمكانية تطوير اتجاه لمنتج معين ويسمى نمط الانعكاس ؛

- والثاني يشير إلى استمراره في المستقبل القريب وهو نموذج لاستمرار الاتجاه .

دعونا نلقي نظرة فاحصة على هاتين المجموعتين.

أنماط انعكاس الشموع اليابانية

نمط الانعكاس

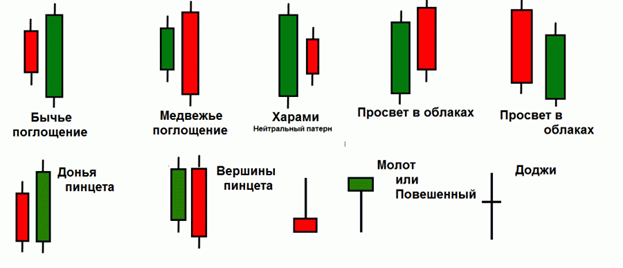

نمط الانعكاس هو نمط شمعدان يتميز بتغيير في اتجاه منحنى الرسم البياني للسعر بعد تكوين عناصر الشمعدان. إن أنماط الشموع العكسية مثل الابتلاع الصاعد والهبوطي ، وكذلك الأعمدة الداخلية وأعمدة الدبوس ، مثل بينوكيو ودوجي ، هي الأكثر طلبًا.

ملحوظة. بالنظر إلى الظروف الموضحة أعلاه ، يجب أن يكون حجم العنصر المتطرف لخط السعر أكبر من الحجم السابق: يجب أن “يلتهم” جسم الشمعة الأخيرة تمامًا الجسم الموجود أمام العنصر الثابت ، ويجب أن تغطي الظلال صورة ظلية كاملة للشمعة قبل الأخيرة. في التطبيق العملي ، سيعني هذا أن حركة الاتجاه الحالي تفقد قوتها (يشار إلى ذلك من خلال شمعة شديدة ، تتميز بأحجام صغيرة ، تتشكل في اتجاه الأصل).

في الوقت نفسه ، يشير الشريط المتطرف ، بعد تحديد الاتجاه المعاكس ، إلى أن المشاركين في تجارة الصرف يبدون اهتمامًا كافيًا في اتجاه آخر ، ولديهم القوة والقدرة على رفع السعر بشكل أكبر. وبالتالي ، إذا كان السعر في الشريط التالي يبدأ الخط في التحرك في الاتجاه الذي يختاره هذا الجانب ويمكنه ويجب عليه عقد صفقة. https://youtu.be/4JK_S2HqD1w

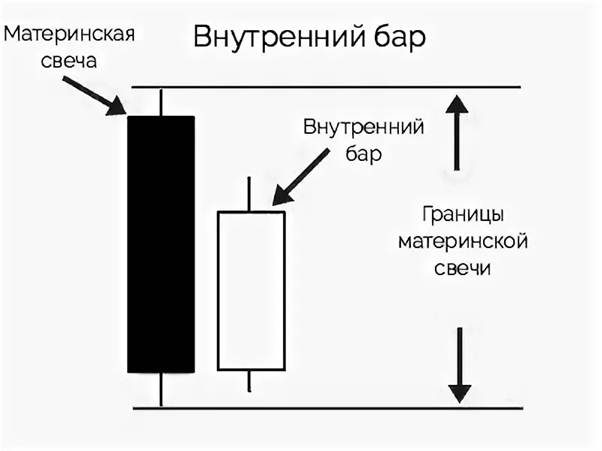

شمعة داخلية

نمط الانعكاس التالي المشهور والمروج له هو الشمعة الداخلية. من الناحية الرسومية ، يتم عرض هذا النمط في الشكل المعاكس للابتلاع: يتضمن النموذج أيضًا شريطين ، لكن الشمعة الأخيرة مغطاة بالكامل بالظل الموجود أمامها.

الأهمية! إذا تمكن السعر من كسر الاتجاه الذي يشير إليه النموذج الداخلي ، فيمكنك عقد صفقة. إذا لم يتم ذلك ، فسيتم احتساب النموذج على أنه لم يتم تشكيله وسيتم تفويت الإشارة.

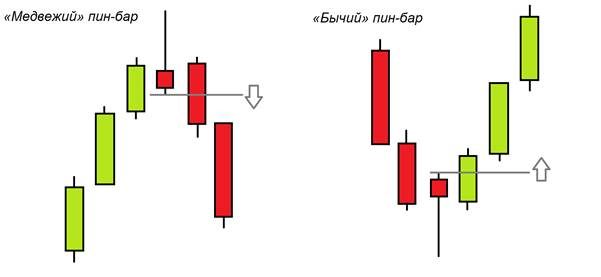

دبوس بار

نمط الشمعدان الثالث الذي لا يقل شهرة وشعبية هو شريط الدبوس. حصلت هذه العينة على اسمها من البطل الخيالي بينوكيو ، الذي يتذكره الجميع على أنه صاحب أنف طويل. تم نقل هذه الخاصية مع الاسم إلى الشمعة التي لها نفس الظل الطويل.

مثير للانتباه! يُطلق على شريط الدبوس الصاعد أيضًا اسم “المطرقة” لأن الشكل يتوافق معها: النموذج له ظل طويل موجه لأسفل وجسم أبيض صغير. على عكس المطرقة ، فإن قضيب الدبوس الهابط ودوجي لهما ظل طويل وجسم أسود صغير.

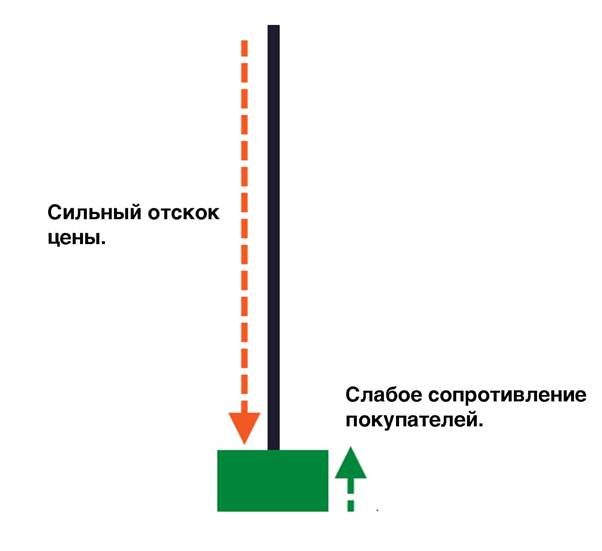

قضبان دبوس في النهاية

النوع الأخير من شمعة الانعكاس هو أشرطة الدبوس في نهاية الاتجاه. يزودون مشارك التداول في البورصة بمعلومات تفيد بأن مجموعة المشاركين ، التي سيطرت على البورصة في الفترة الماضية ، قامت بالمحاولة الأخيرة لمواصلة الاتجاه ، لكن القوى لم تكن كافية وبدأ السعر يتحرك في الاتجاه المعاكس (هذا هو يشار إليها بإسقاط صورة ظلية طويلة).

ملحوظة! بعد تشكيل مثل هذه الشمعة ، يجدر عقد صفقات في الاتجاه المعاكس للاتجاه الذي يشير إليه إسقاط الظل الطويل ، أي عكس الاتجاه الحالي.

أنماط الشمعدان التي تستمر في الاتجاه

الأنماط التي تستمر في الاتجاه أقل طلبًا بين المتداولين في سوق الصرف من أنماط الانعكاس ، حيث يحاول متداولو الصرف التعرف على الاتجاهات في البداية. ومع ذلك ، لا يزال من الممكن استخدام هذه الأداة للغرض المقصود منها – فهي تحذر البائع من أن عكس الاتجاه في الوقت الحالي لن يكون أفضل فكرة. دعونا ننظر في عدة نماذج. النموذج الأكثر شيوعًا وفعالية لثلاثة عناصر شمعدان – يعمل بنفس الطريقة لكلا الموقفين في السوق ، سواء كان صعودًا أو هبوطًا. من السهل تخمين أن النموذج يشتمل على ثلاث شموع صغيرة الحجم تتبع بترتيب رقمي مقابل الاتجاه الحالي الرئيسي في السوق. الشمعة الأخيرة عبارة عن شريط كبير يتبع اتجاه الاتجاه السابق ، والذي يتعارض مع العناصر الثلاثة التي تسبقه.

تداول تحليل الشمعة: المزايا والعيوب

يتم تقييم التحليل الفني للأسواق المالية من خلال الشموع اليابانية بين المتداولين نظرًا لكونها عملية. الشمعدانات ليست نظام معلومات أو جهازًا ، بل هي نوع من المخططات التي يشير منحنى السعر إليها إلى تغيرات في المخزون. ومع ذلك ، على الرغم من تعدد استخداماته ، من أجل فهم معنى الرسم البياني والتعرف على الحركات والتغيرات في الوقت المناسب ، لتتمكن من وضع الشموع ، تحتاج إلى بعض الخبرة. مثل معظم استراتيجيات التداول الآلي ، لن يكون تداول الصرف باستخدام أدوات الشموع واضحًا لكل مبتدئ.

الأهمية! لا تحتاج إلى البدء فورًا في التداول على أنماط الشموع مقابل أموال حقيقية ، فهناك خطر كبير من الإرهاق.

بالإضافة إلى ذلك ، يصعب العثور على أنماط الشموع عالية الجودة والمفهومة حقًا وتشكيلها. نتيجة لذلك ، غالبًا ما يظل أحد المشاركين في تداول البورصة غير واضح: لفتح صفقة بعلامة غامضة ، أو المخاطرة بالإرهاق ، أو انتظار عينة مبنية تمامًا وواضحة ، دون فتح صفقة لفترة طويلة ، وبالتالي ، البقاء بدون دخل.

التحليل الفني للرسوم البيانية لأنماط السوق المالية باستخدام الشموع اليابانية: كيفية فهم الرسوم البيانية وتطبيق أنماط الشموع في الممارسة العملية

يرى المشاركون في تجارة الصرف أن حركة خط السعر في البورصة نوع من المنافسة بين المتداولين والعملاء.

- إذا كان عدد العملاء مقارنة بعدد البائعين في السوق المالية ساحقًا ، أو كانت الفائدة الشرائية أعلى ، يرتفع السعر. يزداد حتى يصل إلى الحد الأقصى ، عندما يعتبر البائعون مرة أخرى أنه مثير للاهتمام لمزيد من الحركة.

- إذا سيطر المتداولون على السوق المالية ، فسوف ينخفض سعر التوازن حتى يتم إنشاء التوازن ويزداد عدد المشترين في السوق.

- إذا فاق أي جانب (بائعين أو مشترين) عدد اللاعبين عدة مرات ، فإن السوق سيرتفع ويتحرك في نفس الاتجاه.

- عندما تتطابق مصالح التجار والعملاء ، يظل سعر التوازن مستقرًا أيضًا. كلا الجانبين لا يشكو من السعر الحالي ، وبالتالي فإن السوق المالي في حالة توازن.

ماذا تعني المعلمات المختلفة للشموع؟

يتم إجراء كل تحليل فني ، باستخدام أي أداة ، لمقارنة نقاط القوة لدى كلا الجانبين وتقييم من يهيمن حاليًا على السوق المالية. بالإضافة إلى ذلك ، يسمح لك تحليل الأسعار بمعرفة الاتجاه والسرعة التي يتحرك بها سعر التوازن أكثر. يخبر ظل عنصر الشمعة المتداول الذي يهيمن على السوق – البائعين أو المشترين.

انتبه! ليس من الضروري حفظ جميع عناصر الشمعة ، من المهم أن نفهم بالضبط ما تتكون منها. بمعنى آخر:

- مقاس الجسم؛

- طول الذيل

- نسبة حجم جسم العنصر إلى “ذيله” ؛

- موقع الشمعة.

دعونا نتعامل مع كل جزء هيكلي من الشموع اليابانية بشكل منفصل. الشموع اليابانية للمبتدئين وكيفية إجراء تحليل رسومي للأسواق المالية بناءً على الأنماط والتوليفات: https://youtu.be/TqnbdtgD2Oo

مقاس الجسم

تشير قيمة عنصر الشمعة للمتداول إلى الفرق بين سعري الفتح والإغلاق ، ويظهر طموحات الثيران والدببة.

- يشير جسم العنصر الطويل ، الذي يستلزم زيادة سريعة في سعر التوازن ، إلى زيادة اهتمام العميل وحركة سعر قوية ؛

- إذا زاد حجم الجسم بشكل تدريجي ، فهذا يعني أن حركة السعر على طول الاتجاه تتسارع أيضًا ؛

- عندما ينخفض جسم الشمعة ، فهذا يشير إلى أن الاتجاه الحالي ينتهي بسبب المصالح المتساوية للثيران والدببة ؛

- إذا ظلت أجسام عناصر الشمعدان ثابتة ، فهذا يؤكد استمرار الاتجاه الحالي ؛

- إذا غيرت البورصة بشكل غير متوقع المراكز من الأعمدة الصاعدة الطويلة إلى الأعمدة الهابطة ، فإن ذلك يعني أن هناك تغييرًا حادًا في الاتجاه قادم ، وتغيرت هيمنة البائعين في السوق ، والآن يتحكم الدببة في السعر.

طول الذيل

طول “الذيل” (ظلال الشمعة) يجعل من الممكن التعرف على نطاق التقلبات في خط السعر. ماذا يعني طول الظل؟

- تشير العقود الطويلة إلى عدم اليقين ، أي أن الثيران والدببة يتنافسون حاليًا بنشاط ، ولكن حتى الآن من المستحيل تحديد من سيتحكم في السعر ؛

- تشير القصائد القصيرة إلى الاستقرار في السوق المالية مع تقلبات طفيفة في الأسعار.

غالبًا ما يزداد حجم “الذيل” بعد فترة من الاتجاه الصعودي. هذا يعني أن المنافسة بين الثيران والدببة تكتسب زخمًا في الوقت الحالي. عادةً ما يُظهر الاتجاه المناسب الذي يتحرك في اتجاه واحد بسرعة عالية عناصر شمعدان ذات “ذيول” قصيرة ، حيث يتحكم أحد أطراف اللاعبين في السعر باستمرار.

نسبة حجم جسم عنصر إلى “ذيله”

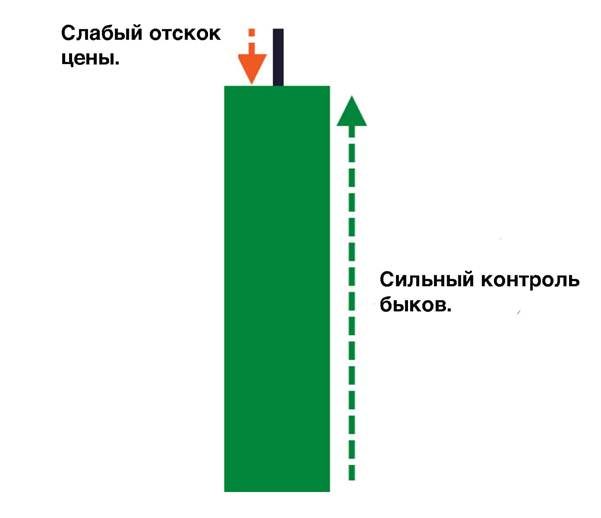

يجب مراعاة ما يلي:

- أثناء التيار الرئيسي ، يكون جسم عنصر الشمعدان أطول من ذيول. كلما كان الاتجاه أقوى ، كان السعر يتحرك بشكل أسرع في الاتجاه المختار.

- عندما يتباطأ الاتجاه بسبب عدم التوازن في جوانب اللاعبين ، تتغير نسبة الثيران والدببة وفقًا لذلك ، وتصبح غير متساوية ، وتطول “ذيول” مقارنة بالأجسام.

- عمليا لا توجد ذيول في الوضع التصاعدي ، مما يشير إلى اتجاه قوي. تُرى ذيول طويلة في فترة التوحيد ، والتي يتحددها الغموض والمنافسة المتزايدة بين الثيران والدببة. في بعض الحالات ، تنذر الزيادة في ظل عنصر الشمعدان بنهاية الاتجاه.

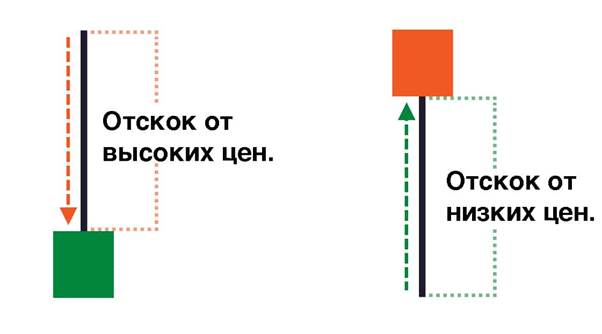

موقع الشمعة

- إذا رأى المتداول ظل شمعدان مهيمن واحدًا فقط على جانب واحد ، وكان جسم العنصر موجودًا تمامًا على الجانب الآخر ، فسيتم تسمية هذا السيناريو بشريط الدبوس. يشير “الذيل” إلى أن خط السعر أراد البدء في التحرك في اتجاه معين ، لكن الجانب الآخر من البورصة دفع السعر بقوة في الاتجاه المعاكس لتوقعات الجزء الآخر من اللاعبين.

- مخطط قياسي آخر يشير إلى عنصر شمعة مع زوج من الظلال من نفس الطول على كلا الجانبين وجسم قصير نسبيًا. هذا السيناريو يسمى دوجي. يشير هذا النمط في المقام الأول إلى الغموض ، ولكن يمكن أن يشير أيضًا إلى توازن بين الثيران والدببة. حاول العملاء زيادة سعر التوازن ، بينما حاول البائعون ، على العكس من ذلك ، خفضه. ولكن نتيجة لذلك ، عاد خط السعر إلى موضعه الأصلي.

كيف تقرأ الشموع اليابانية ، “التداول الياباني” على الرسوم البيانية: https://youtu.be/8MVH9VumsxE

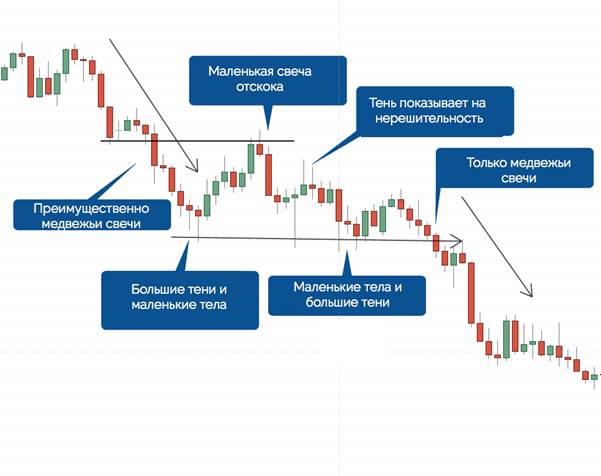

الشموع اليابانية: تحليل عملي للسوق المالي

الآن بعد أن حللنا جميع العوامل المذكورة أعلاه واكتشفنا كيفية عملها ، وما تتكون منه وكيف تعمل في الممارسة العملية ، يمكننا تجميع كل هذه المعرفة معًا ومعرفة كيفية استخدام المعرفة المكتسبة حول تحليل الشموع اليابانية في الممارسة ، أي في الرسوم البيانية:

- أثناء الترند الهابط ، تكون عناصر الشمعدان هبوطية فقط مع أجسام طويلة و “ذيول” قصيرة أو مع غيابها الكامل – وهذا يشير إلى القوة المتفوقة للمتداولين.

- بالإشارة إلى الصورة أدناه ، نرى نوعًا من انتعاش السعر. هذا لا يكفي لتحويل السعر في الاتجاه المعاكس ، ولكن بعد ذلك نرى أقوى العناصر من البائعين.

- يمكن أن يتحرك الاتجاه فقط على بعض الشموع القوية من المشترين ، دون ضغط العناصر الصاعدة.

- بعد ذلك ، ينخفض جسم الشمعة ويزداد “الذيل” ، مما يشير إلى ضعف قوة الزخم أيضًا.

- يعود السعر إلى موضعه الأصلي ، وهو الآن مقاومة ، وتظهر صورة ظلية لشمعدان ارتداد صغير أمام المتداول.

- على مستوى الدعم ، يلاحظ متداول في البورصة انخفاضًا في الشموع وزيادة في عدد الظلال ، وهو تأكيد مباشر للتقلبات في السوق المالية. يقلل هذا الموقف أيضًا من مخاطر انهيار هذا المستوى.

- قبل الوصول إلى مستوى الدعم والتخطي فوقه ، يبدأ السعر فقط في تكوينه في نمط عنصر الشراء ، ومن ثم ينشأ الزخم.

- خلال الترند الصاعد ، يكون للقضبان جسم طويل و “ذيول” قصيرة وغير مهمة.

- علاوة على ذلك ، قد يلاحظ المشارك في تداول العملات وجود زوج من الظلال الطويلة في الجزء السفلي من الرسم البياني. يشيرون إلى أن السعر كان يحاول الهبوط ، لكن ضغط الثيران لم يكن كافيًا لعمل كامل.

- تتقلص الشموع أكثر عندما تفشل محاولة خفض السعر ، مما يشير إلى أن الاتجاه يقترب من نهايته.

- علاوة على ذلك ، قد يلاحظ المتداول أن شمعة قوية من جانب المشترين تهيمن الآن ، مما يشير إلى بدء اتجاه جديد في الظهور في الوقت الحالي.

الأنواع والتركيبات الرئيسية للشموع اليابانية في تحليل الشموع اليابانية

لذا ، لنبدأ بحقيقة أن جميع عناصر الشمعدان الياباني في البداية تبدو محايدة – في شكل خط. الخط عبارة عن عمود جديد يكون في وضع محايد في البداية. لا يمكن للمشاركين في تجارة الصرف التنبؤ بالعنصر الذي سيكون في المستقبل ، لأنه يجب أن يتحرك فقط لأعلى أو لأسفل على الرسم البياني.

أنواع الشموع

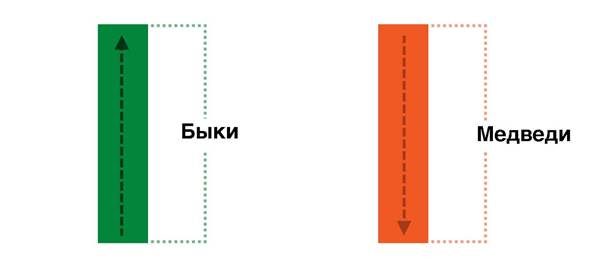

لقد اكتشفنا أن هناك نوعين من عناصر الشمعدان المهيمنين في السوق المالية – الصاعد والهابطة. دعونا ننظر فيها بمزيد من التفصيل.

شموع صاعدة

تشير الشموع الصعودية إلى وجود ضغط قوي من العميل في السوق المالية في الوقت الحالي. طالما أن عدد العملاء يتجاوز عدد البائعين ، فإن العناصر ستكون صعودية. إذا قام المشترون بتخفيض الضغط وقام البائعون ، على العكس من ذلك ، بالتصعيد ، فسوف يلاحظ المشاركون في تداول البورصة أن عدد الشموع الصاعدة ستنخفض بشكل كبير. وهذا يدل على ضعف أحد جوانب اللاعبين ، ألا وهو العملاء. إذا كان جسم الشمعة كبيرًا ، فهذا يمثل شريطًا صعوديًا قويًا ، وإذا كان الجسم صغيرًا ، فإن العنصر الصعودي يكون ضعيفًا. لا يشير الشريط فقط إلى السعر المحدد في السوق في الوقت الحالي – بل يشير أيضًا إلى أن المضاربين على الصعود الآن هم المسيطرون والعملاء في البورصة هم الغالبية العظمى. هذه البيانات مهمة في تداول الأسهم.

شموع هابطة

تشير الشمعة الهابطة ، على عكس الشمعة الصعودية ، إلى أن السوق المالي يهيمن عليه الآن البائعون. طالما أنها في الغالبية العظمى ، ستكون العناصر هبوطية. إذا خفف البائعون قبضتهم وزاد المشترون الضغط ، فسنلاحظ أن عدد الأعمدة الهابطة سينخفض. يشير هذا الموقف إلى ضعف قوة البائعين.

ملحوظة! إذا كان السوق المالي يسيطر عليه عدد المتداولين ، فلن يكون فتح الشموع الطويلة هو الخيار الأفضل.

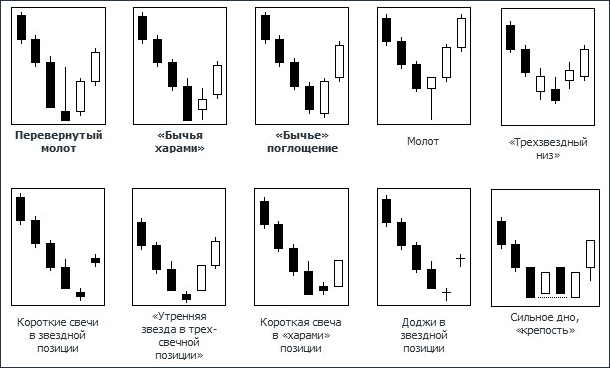

مجموعات الشموع اليابانية: خيارات أساسية

هناك الكثير من التركيبات في تحليل الشموع ، ومن الصعب فرزها جميعًا. يكتسب المشارك في تداول العملات الأجنبية بمرور الوقت قدرًا معينًا من الخبرة ، مما يسمح له بفهم أفضل النماذج التي يتم دمجها مع ما ، بحيث يكون الخيار ناجحًا وفعالًا. وسننظر فقط في عدد قليل من الخيارات الأساسية. تعتبر المطرقة واحدة من أكثر الطرق شيوعًا وفعالية ، كما أن مزيجها العكسي هو المطرقة المقلوبة. يحتوي هذا الشريط على ذيل كبير طويل يشير إلى أعلى وجسم صغير يشير إلى أسفل. يظهر في أسفل الترند الهابط.

الحرامي ” في اليابانية تعني الحمل ، لذلك إذا قمت بفحص الرسم البياني بعناية ، ستلاحظ أن جسم العنصر الأيمن يقع بيانياً داخل جسم الشريط الأيسر.

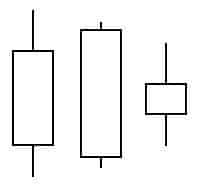

تطبيق عملي: أمثلة

تُظهر الصور أمثلة توضيحية لاستخدام بعض الشموع.

وبالتالي ، ليس من الضروري تعلم جميع أنواع وأنماط

الشموع