交易中的日本烛台 – 为初学者和经验丰富的交易者提供各种模式的品种、图表和分析,以及如何在金融市场的证券交易所浏览日本烛台。

日本蜡烛:它是什么

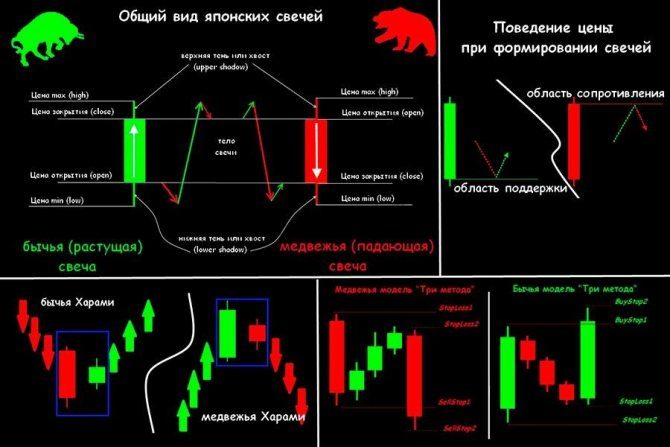

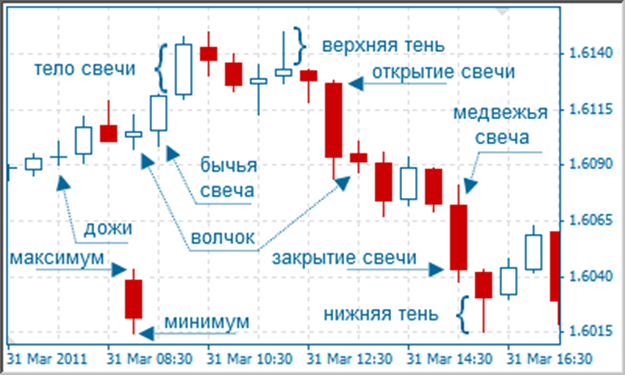

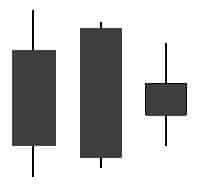

日本烛台是一种不稳定的图形曲线,在中世纪被东方卖家用来控制大米的价格变化。如果我们比较一下日本烛台分析,从我们熟悉的折线图可以看出,烛台显示了更多关于价格变化的相关信息:交易的开盘和收盘时间以及最低/最高值一定时期的报价。开盘价和收盘价之间的实心矩形,也就是这些相同价格在某个时间段内的形成,是蜡烛的主体,也是这个时间段区间图的最大值和最小值被称为影子。[标题 id=”attachment_13488″ align=”aligncenter” width=”602″]

创建历史:烛台分析方法的开发方式和地点

技术工具分析形式的日本烛台是最早被引入交易所交易市场的之一,但一开始它们在少数地方被使用和应用。根据标题中的元素——“日本人”——很容易猜出蜡烛发明的发源地是日本:交易大米的日本人从遥远的 18 世纪就开始使用这种预测价格波动的方法。据传,第一个以“烛台”序列形式显示价格波动的图形是由从事大米交易的 Homm Munehisa 发明的。开发该方法是为了清楚起见 – 价格在一定时间内达到的最小值和最大值是多少,以及在销售开始和结束时的值是多少。但由于当时日本与世界大部分地区隔离开来,欧洲和美国的烛台图表系统是后来发现的,当时交易势头强劲。今天,大量经验丰富的专业人士和交易者认识到,这种价格参数的图形显示对于股票交易来说是最实用的——烛台不仅清楚地表明了价格的走势,而且还清楚地表明了参与者在一定时期内的前景。

日本烛台的主要图案

烛台分析系统中的每个单独元素都为交易者提供了某些数据。例如,蜡烛的短影线表明蜡烛影线的交易处于开盘价或收盘价的边缘,而交易所交易的参与者在整个销售期间表现出相当低的活跃度。也就是说,多头(买家)主导了销售市场 – 他们控制价格,将其提高到最大值。但专家指出,最有效和最强大的信号是由烛台形态给出的。烛台形态是可以包含一根或多根烛台的独立形态。这些模型分类如下:

- 第一个是关于为特定产品发展趋势的可能性,称为反转模式;

- 第二个表示其在近期内的延续,是一个趋势延续模型。

让我们仔细看看这两组。

日本烛台反转形态

反转形态

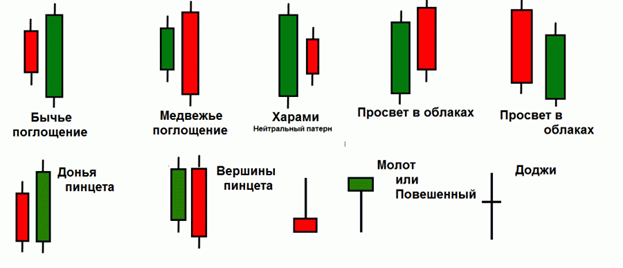

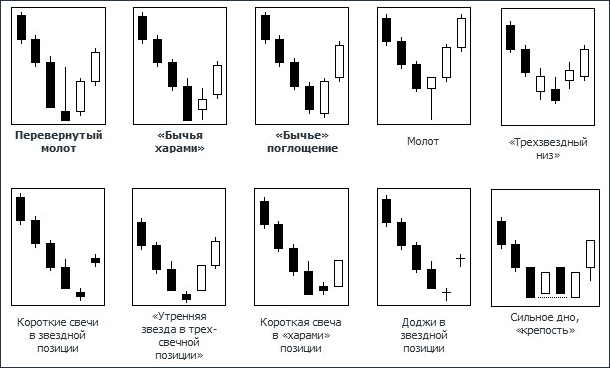

反转模式是一种烛台模式,其特征是在烛台元素形成后价格图形曲线的方向发生变化。反转烛台形态,例如看涨和看跌吞没,以及内线和针线,例如匹诺曹和十字星,是最受欢迎的。

笔记。考虑到上述情况,价格线的极端元素应该比前一个更大:最后一根蜡烛的实体应该完全“吃掉”站立元素前面的实体,阴影应该覆盖倒数第二支蜡烛的完整轮廓。在实际应用中,这将意味着当前趋势运动正在失去力量(这由在资产方向形成的以小尺寸为特征的极端蜡烛表示)。

同时,极端柱确定了相反的方向,表明交易所交易的参与者对另一个趋势表现出足够的兴趣,有实力和能力进一步提高价格。因此,如果在下一根柱上,价格线开始向本方选择的方向移动,可以而且应该进行交易。https://youtu.be/4JK_S2HqD1w

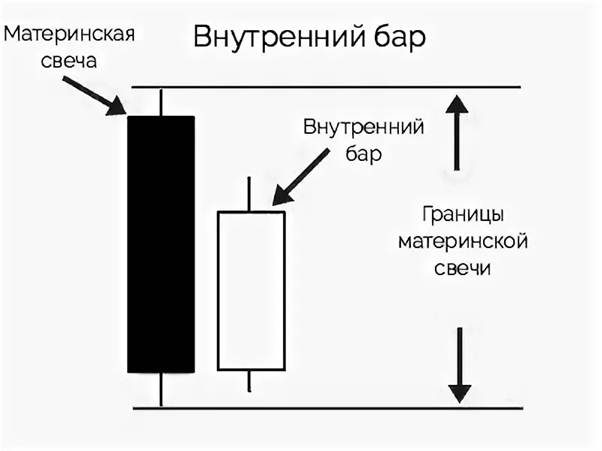

内蜡烛

下一个流行和推广的反转模式是内部烛台。从图形上看,这个形态与吞没相反:形态还包括几个柱,但最后一根蜡烛完全被它前面的阴影覆盖。

重要的!如果价格可以在内部模式指示的方向上突破,您可以进行交易。如果不这样做,模型将被视为未形成,信号将丢失。

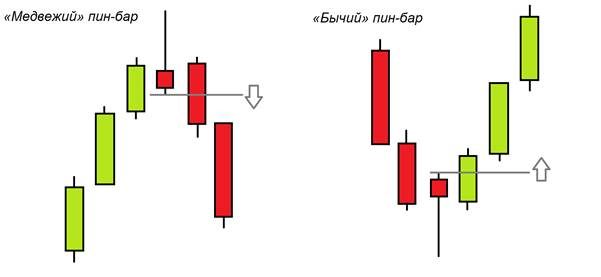

针杆

第三个同样著名和流行的烛台图案是 pin bar。这个样本的名字来自童话英雄匹诺曹,每个人都记得他是长鼻子的主人。该特征与名称一起转移到具有相同长阴影的蜡烛上。

有趣的!看涨的 pin bar 也被称为“锤子”,因为它的形状与它相对应:模型有一个向下的长阴影和一个小的白色实体。与 Hammer 不同的是,看跌的 pin bar 和十字星具有较长的上影线和较小的黑色实体。

末端的针杆

最后一种反转蜡烛是趋势结束时的pin bar。他们向交易所交易参与者提供信息,即在上一时期主导交易所的参与者群体最后一次尝试继续趋势,但力量不够,价格开始向相反方向移动(这是由长投影轮廓表示)。

笔记!在形成这样的蜡烛之后,值得在与长影投影所指示的方向相反的方向上进行交易,即与当前趋势相反。

延续趋势的烛台形态

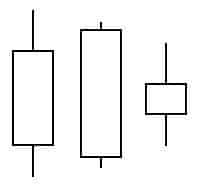

交易市场交易者对延续趋势的模式的需求低于反转模式,因为交易所交易者试图从一开始就抓住趋势。但是,此工具仍可用于其预期目的——它警告卖家,目前逆势而行并不是最好的主意。让我们考虑几个模型。最受欢迎和最有效的三个烛台元素模型 – 无论是上涨还是下跌,它在市场的两种情况下都适用。很容易猜到,该模型包括三支蜡烛,尺寸较小,按数字顺序排列,与市场当前的主要趋势相反。最后一根蜡烛是一个跟随前一个趋势方向的大柱,这与前面的三个元素背道而驰。

蜡烛分析交易:优点和缺点

通过日本烛台对金融市场进行的技术分析因其实用性而受到交易者的重视。烛台不是信息系统或设备,它们是一种图表,价格曲线在其上指示股票变化。然而,尽管它的多功能性,为了理解图表的含义并识别时间的运动和变化,要能够放置蜡烛,你需要有一些经验。像大多数自动交易策略一样,使用烛台工具进行交易所交易对于每个初学者来说都不是很清楚。

重要的!您无需立即开始在烛台模式上进行真钱交易,因为存在很高的倦怠风险。

此外,很难找到和形成真正高质量且易于理解的烛台图案。结果,大多数情况下,交易所交易的参与者仍然不清楚:在一个模棱两可的标志处开始交易,冒着精疲力竭的风险,或者等待一个完美构建和清晰的样本,而不是很长时间开始交易,因此,没有收入。

使用日本烛台对金融市场模式进行技术图形分析:如何理解图表并在实践中应用烛台模式

交易所交易的参与者将交易所价格线的变动视为交易者和客户之间的某种竞争。

- 如果客户数量与金融市场上的卖家数量相比是压倒性的,或者购买兴趣更高,价格就会上涨。它会增加直到达到最大值,此时卖家再次认为它对进一步移动很感兴趣。

- 如果交易者主导金融市场,均衡价格将下降,直到平衡建立并且市场上的买家数量增加。

- 如果任何一方(卖方或买方)数倍于参与者的数量,市场将加速并朝着同一方向移动。

- 当商家和客户的利益一致时,均衡价格也保持稳定。双方玩家对当前价格没有抱怨,因此金融市场处于平衡状态。

蜡烛的不同参数是什么意思?

使用任何工具进行的每项技术分析都是为了比较双方的优势并评估目前谁在金融市场上占主导地位。此外,价格分析可以让您找出均衡价格将进一步移动的方向和速度。蜡烛元素的阴影告诉交易者谁主宰市场 – 卖家或买家。

注意!不必记住所有蜡烛元素,重要的是要了解它们的确切组成。IE:

- 身体尺寸;

- 尾长;

- 元素主体与其“尾部”的大小之比;

- 蜡烛位置。

让我们分别处理日本烛台的每个结构部分。初学者的日本烛台,如何根据模式和组合对金融市场进行图形分析:https://youtu.be/TqnbdtgD2Oo

身体尺寸

蜡烛元素的价值向交易者表明了开盘价和收盘价之间的差异,显示了多头和空头的野心。

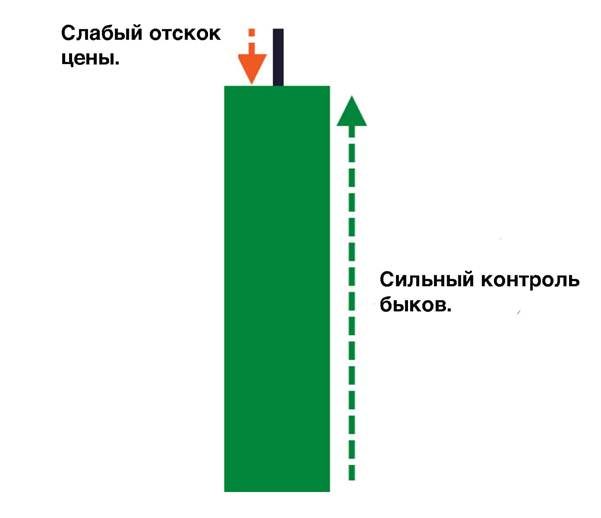

- 一个多头元素体,这意味着均衡价格的快速上涨,表明客户兴趣的增加和强劲的价格变动;

- 如果实体的大小逐渐增加,这意味着沿着趋势的价格运动也在加速;

- 当蜡烛的主体减少时,这表明由于多头和空头的平等利益,当前趋势正在结束;

- 如果烛台元素的主体保持不动,则这证实了当前趋势的延续;

- 如果交易所出人意料地将仓位从上涨的多头条变为下跌的条,则表明趋势的急剧变化即将到来,卖方在市场上的主导地位发生了变化,现在空头控制了价格。

尾长

“尾巴”(蜡烛阴影)的长度可以识别价格线的波动范围。影子长度是什么意思?

- 多头表示不确定性,即多头和空头目前正在积极竞争,但目前无法断定谁将控制价格;

- 空头表示金融市场稳定,价格略有波动。

在一段上升趋势之后,“尾巴”的大小通常会增加。这意味着目前多头和空头之间的竞争正在蓄势待发。高速向一个方向移动的充分趋势通常显示烛台元素具有短“尾巴”,因为参与者的一方不断控制价格。

元素主体与其“尾部”的大小之比

必须考虑到:

- 在主流期间,烛台元素的主体比尾巴长。趋势越强,价格在所选方向上移动的速度越快。

- 当由于参与者两侧的不平衡而导致趋势放缓时,多头和空头的比例会相应变化,变得不均匀,并且“尾巴”相对于身体而言拉长。

- 上升位置几乎没有尾巴,这表明趋势强劲。长尾出现在盘整时期,这是由多头和空头之间的模糊性和竞争加剧所决定的。在某些情况下,烛台元素阴影的增加预示着趋势的结束。

蜡烛的位置

- 如果交易者在一侧只看到一个占主导地位的烛台阴影,并且元素的主体完全位于另一侧,则这种情况将被称为 pin bar。“尾巴”表示价格线想开始向某个方向移动,但交易所的另一方强烈推动价格与另一部分玩家的预期相反。

- 另一种标准方案表示蜡烛元素,其两侧具有一对相同长度的阴影和相对较短的实体。这种情况称为十字星。这种模式主要表明模棱两可,但也可以表明多头和空头之间的平衡。客户试图提高均衡价格,而卖家则相反,试图降低均衡价格。但结果,价格线又回到了原来的位置。

如何阅读日本烛台,图表上的“日本交易”:https://youtu.be/8MVH9VumsxE

日本烛台:金融市场的实用分析

既然我们已经分析了上述所有因素并了解了它们的工作原理,它们的组成以及它们在实践中的作用,我们可以将所有这些知识放在一起,看看如何在实践中使用有关日本烛台分析的知识,即在图表中:

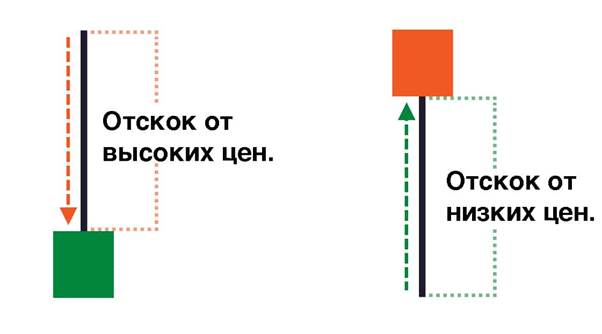

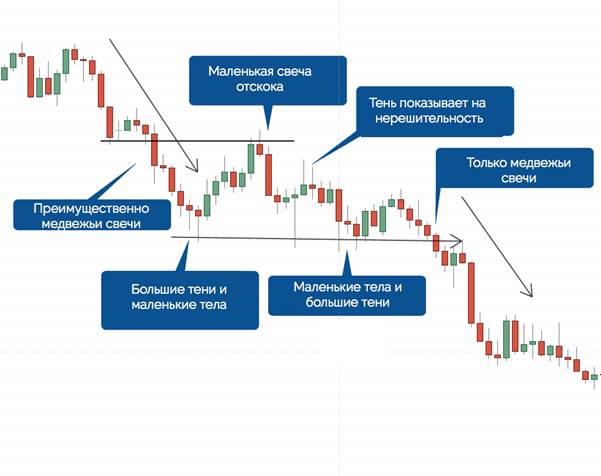

- 在下降趋势中,烛台元素仅在长实体和短“尾巴”或完全不存在的情况下看跌 – 这表明交易者的超强实力。

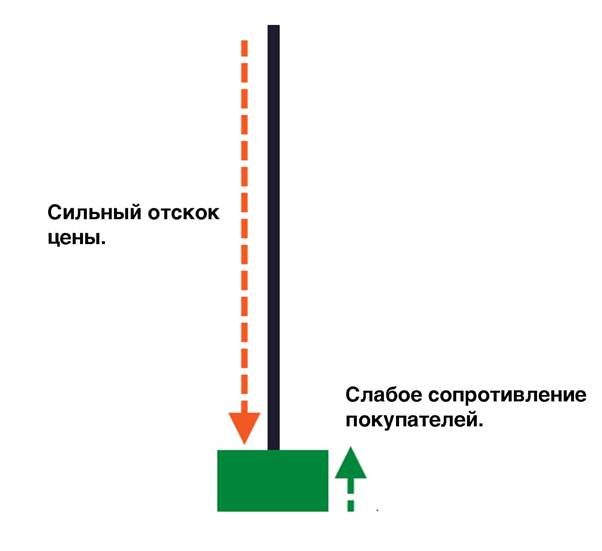

- 参考下图,我们看到一种价格反弹。这不足以将价格转向相反的方向,但随后我们看到了来自卖家的最强元素。

- 趋势只能在买家的一些强劲蜡烛上移动,而没有看涨因素的压力。

- 之后,烛身减少,“尾巴”增加,表明动能的强度也在减弱。

- 价格回到原来的位置,现在是阻力位,交易者面前出现一个小反弹烛台的轮廓。

- 在支撑位,交易所交易者观察到蜡烛线的减少和影子的增加,这是金融市场波动的直接确认。这种情况也降低了该级别崩溃的风险。

- 在达到并超过支撑位之前,价格才开始形成买入元素模式,因此动能出现。

- 在上升趋势中,柱形体较长,“尾巴”短而微不足道。

- 此外,交易所交易的参与者可能会注意到图表底部的一对长阴影。它们表明价格试图下跌,但多头的压力不足以采取全面行动。

- 当试图降低价格失败时,蜡烛进一步收缩,表明趋势即将结束。

- 此外,交易者可能会注意到买家一方的强劲蜡烛现在占主导地位,这表明当前开始出现新趋势。

日本烛台分析中的主要烛台类型和组合

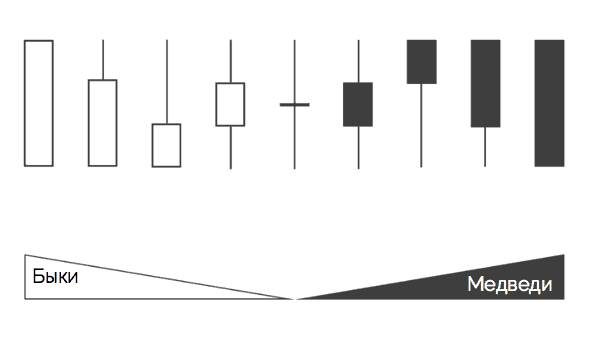

因此,让我们从一开始所有日本烛台元素看起来中性的事实开始 – 以线的形式。该线是一个新柱,一开始处于中立位置。交易所交易的参与者无法预测未来会出现什么元素,因为它只需要在图表上向上或向下移动。

蜡烛的种类

我们发现两种类型的烛台元素在金融市场中占主导地位 – 看涨和看跌。让我们更详细地考虑它们。

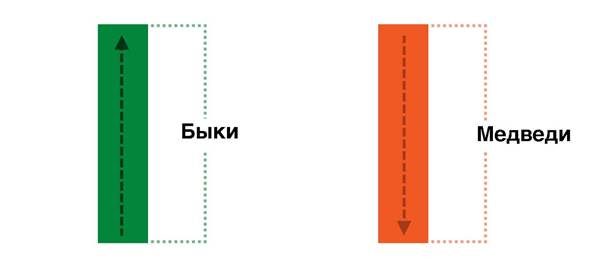

看涨蜡烛

看涨蜡烛表明目前金融市场存在强大的客户压力。只要客户数量超过卖家数量,元素就会看涨。如果买家降低压力而卖家反而加紧,交易所交易的参与者会注意到看涨蜡烛的数量将显着减少。这表明玩家一方的弱化,即客户。如果蜡烛的主体较大,这是一个强大的看涨柱,如果主体较小,则看涨元素较弱。条形图不仅显示当前市场设定的价格 – 它还表示现在多头处于控制之中,交易所的客户占绝大多数。这些数据在股票交易中很重要。

看跌蜡烛

与看涨相反的看跌蜡烛表示金融市场现在由卖方主导。只要它们占绝大多数,这些元素就会看跌。如果卖家放松控制并且买家增加压力,我们会注意到看跌柱的数量将会减少。这种情况表明卖家实力减弱。

笔记!如果金融市场以交易者数量为主,那么开长蜡烛将不是最佳选择。

日本烛台组合:基本选项

烛台分析中有很多组合,很难将它们全部整理出来。随着时间的推移,交易所交易的参与者获得了一定的经验,这使他能够了解哪些模型最适合与什么结合,从而使期权成功且有效。我们将只考虑几个基本选项。最流行和最有效的一种是锤子,它的反向组合是倒锤。这个酒吧有一个大的长尾巴朝上,一个小身体朝下。出现在下降趋势的底部。

,因此,如果您仔细检查图表,您会注意到右侧元素的主体在图形上位于左侧柱的主体内。

实际应用:示例

图片显示了使用某些蜡烛的说明性示例。

Pin Bar

吸收