פמוטים יפניים במסחר – זנים, גרפים וניתוח תבניות שונות לסוחרים מתחילים ומנוסים וכיצד לנווט בפמוטים יפניים בבורסה בשוק הפיננסי.

- נרות יפניים: מה זה

- תולדות הבריאה: כיצד והיכן פותחה שיטת ניתוח הפמוטים

- הדפוסים העיקריים של פמוטים יפניים

- דפוסי היפוך פמוטים יפניים

- דפוס היפוך

- נר פנימי

- מוט סיכה

- סיכות סיכות בקצה

- דפוסי פמוטים שממשיכים את המגמה

- ניתוח נרות מסחר: יתרונות וחסרונות

- ניתוח גרפי טכני של דפוסי שוק פיננסי באמצעות פמוטים יפניים: כיצד להבין תרשימים וליישם דפוסי פמוט בפועל

- מה המשמעות של הפרמטרים השונים של הנרות?

- גודל גוף

- אורך הזנב

- היחס בין גודל גוף היסוד ל”זנבו”

- מיקום הנר

- פמוטים יפניים: ניתוח מעשי של השוק הפיננסי

- הסוגים והשילובים העיקריים של פמוטים בניתוח פמוט יפני

- סוגי נרות

- נרות שווריים

- נרות דובים

- שילובי פמוטים יפניים: אפשרויות בסיסיות

- יישום מעשי: דוגמאות

נרות יפניים: מה זה

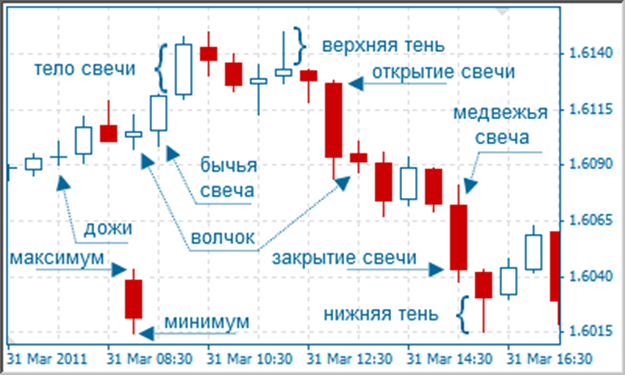

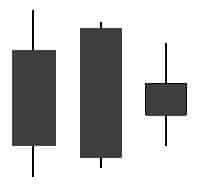

פמוטים יפניים הם מעין עקומה גרפית לא יציבה, אשר שימשה את המוכרים המזרחיים בימי הביניים כדי לשלוט בשינויים במחיר האורז. אם נשווה ניתוח פמוטים יפניים, מתרשים הקווים הרגיל, נוכל לציין שפמוטים מראים מידע רלוונטי יותר על שינויי מחירים: זמני הפתיחה והסגירה של המסחר וערכי המינימום/מקסימום לתקופה מסוימת של ציטוטים. המלבן המלא בין מחירי הפתיחה והסגירה, שהוא היווצרותם של אותם מחירים לפרק זמן מסוים, הוא גוף הנר, והערכים המקסימליים והמינימליים של טבלת המרווחים לתקופת זמן זו נקראים הצל.

תולדות הבריאה: כיצד והיכן פותחה שיטת ניתוח הפמוטים

פמוטים יפניים במתכונת של ניתוח אינסטרומנטלי טכני היו בין הראשונים שהוצגו לשוק המסחר בבורסה, אך בתחילת הדרך הם שימשו ויישמו במקומות ספורים. לפי האלמנט בכותרת – “יפני” – קל לנחש שמקום הולדתם של המצאת הנרות הוא יפן: היפנים, שסחרו באורז, משתמשים בסוג זה של חיזוי תנודות מחירים מאז המאה ה-18 הרחוקה. לפי השמועות, התצוגה הגרפית הראשונה של תנודות המחירים בצורה של רצף של “פמוטים” הומצאה על ידי הום מונהיסה, שעסק במסחר באורז. השיטה פותחה לשם בהירות – מהם ערכי המינימום והמקסימום שאליהם מגיעים המחיר לזמן מסוים, וכן מה ערכו בזמן תחילת וסיום המכירות. אבל בשל העובדה שבאותה תקופה יפן הוסרה ונסגרה מרוב העולם, מערכת תרשים הפמוטים באירופה ובארצות הברית התגלתה מאוחר יותר, כשהמסחר תפס תאוצה בעוצמה ובעיקר. כיום, מספר רב של מומחים וסוחרים מנוסים מכירים בכך שתצוגה גרפית כזו של פרמטרי מחיר היא המעשית ביותר למסחר במניות – נרות מציינים בבירור לא רק לאן המחיר נע, אלא גם את הסיכויים למשתתפים בפרק זמן מסוים.

הדפוסים העיקריים של פמוטים יפניים

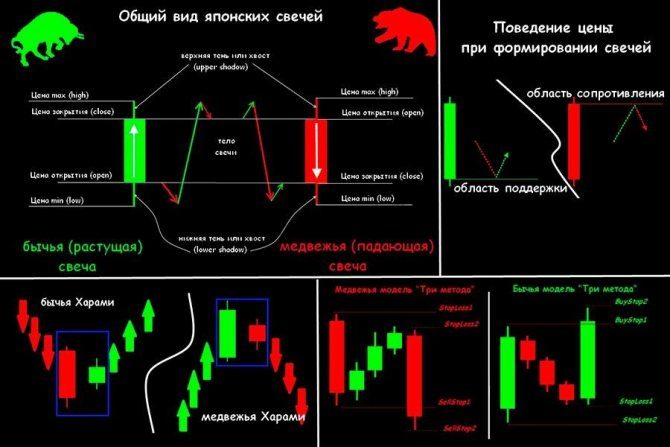

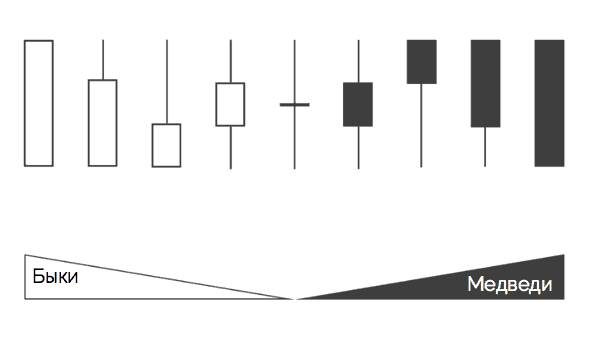

כל אלמנט בודד ממערכת ניתוח הפמוטים מספק לסוחר נתונים מסוימים. לדוגמה, צל קצר של נר מעיד על כך שהמסחר בצל של נרות היה על סף מחיר הפתיחה או הסגירה, והמשתתפים במסחר בבורסה הראו פעילות נמוכה למדי לאורך כל תקופת המכירות. כלומר, שוורים (קונים) שלטו בשוק המכירות – הם שלטו במחיר, העלו אותו לערכים מקסימליים. אבל מומחים מציינים שהאותות היעילים והחזקים ביותר ניתנים על ידי דפוסי פמוט. דפוסי פמוט הם דפוסים נפרדים שיכולים לכלול פמוט אחד או יותר. דגמים אלה מסווגים כ:

- הראשון מדבר על האפשרות לפתח טרנד עבור מוצר מסוים ונקרא דפוס היפוך ;

- והשני מצביע על המשך דרכו בעתיד הקרוב והוא מודל המשך מגמה .

בואו נסתכל מקרוב על שתי הקבוצות הללו.

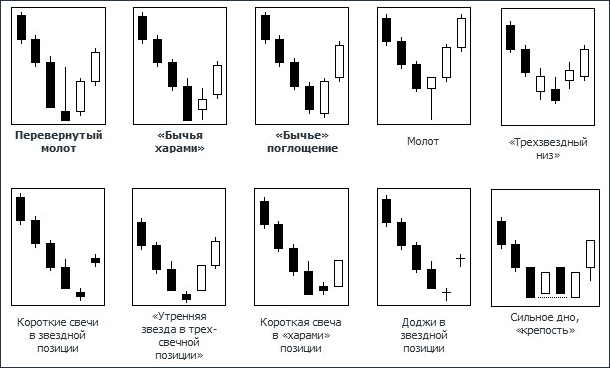

דפוסי היפוך פמוטים יפניים

דפוס היפוך

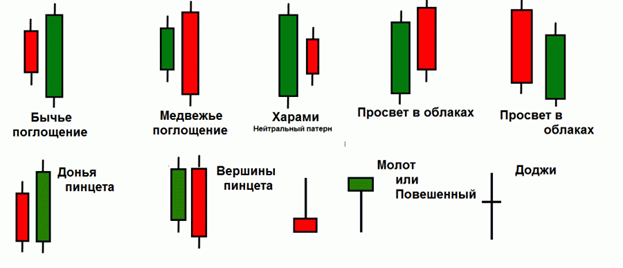

תבנית היפוך היא תבנית פמוט המאופיינת בשינוי בכיוון העקומה הגרפית של המחיר לאחר היווצרות אלמנטים של פמוט. דפוסי היפוך פמוטים המבוקשים ביותר כמו ספיגה שורית ודובית, כמו גם מוטות פנימיים ומוטות סיכות, כגון פינוקיו ודוג’י.

הערה. בהתחשב בנסיבות המתוארות לעיל, האלמנט הקיצוני של קו המחיר צריך להיות גדול יותר מהקודם: גוף הנר האחרון צריך “לאכול” לחלוטין את הגוף מול האלמנט העומד, והצללים צריכים לכסות את צללית מלאה של הנר הלפני אחרון. ביישום מעשי, משמעות הדבר היא שתנועת המגמה הנוכחית מאבדת כוח (הדבר מצוין על ידי נר קיצוני, המאופיין בגדלים קטנים, הנוצרים בכיוון הנכס).

יחד עם זאת, הסרגל הקיצוני, לאחר שקבע את הכיוון ההפוך, מצביע על כך שהמשתתפים במסחר בבורסה מביעים עניין מספיק במגמה אחרת, יש להם כוח ויכולת להעלות עוד יותר את המחיר. לפיכך, אם בפס הבא המחיר הקו מתחיל לנוע בכיוון שנבחר על ידי הצד הזה יכול וצריך לעשות עסקה. https://youtu.be/4JK_S2HqD1w

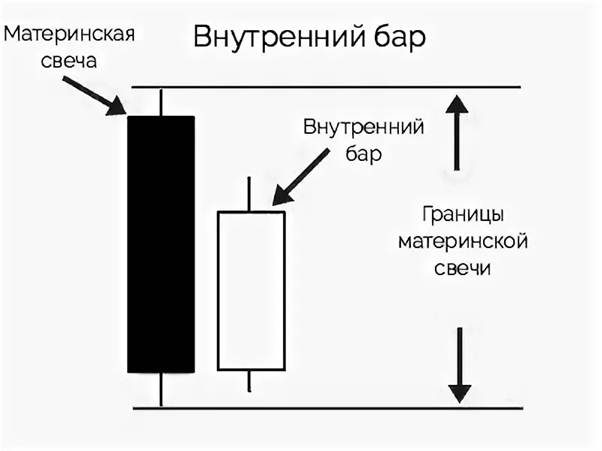

נר פנימי

דפוס ההיפוך הפופולרי והמקודם הבא הוא הפמוט הפנימי. מבחינה גרפית, הדפוס הזה מוצג בצורה הפוכה לבליעה: הדפוס כולל גם כמה פסים, אבל הפמוט האחרון מכוסה לחלוטין בצל שלפניו.

חָשׁוּב! אם המחיר יכול להישבר בכיוון המצוין על ידי הדפוס הפנימי, אתה יכול לעשות עסקה. אם זה לא נעשה, המודל ייספר כלא נוצר והאות יתפספס.

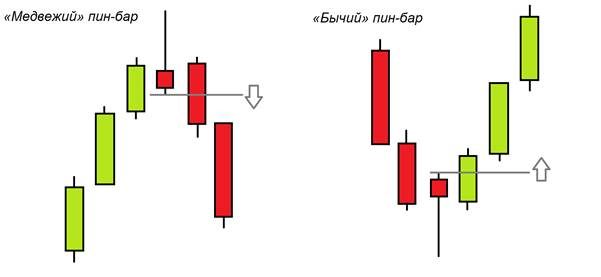

מוט סיכה

תבנית הפמוטים השלישית המפורסמת והפופולרית לא פחות היא סרגל הסיכה. מדגם זה קיבל את שמו מגיבור האגדות פינוקיו, שכולם זוכרים כבעלים של אף ארוך. מאפיין זה הועבר יחד עם השם לנר, בעל אותו צל ארוך.

מעניין! סרגל הסיכה השוורי נקרא גם “האמר” מכיוון שהצורה מתאימה לו: לדגם יש צל ארוך מכוון למטה וגוף לבן קטן. בניגוד להאמר, לסרגל הסיכה הדובי ולדוג’י יש צל ארוך למעלה וגוף שחור קטן.

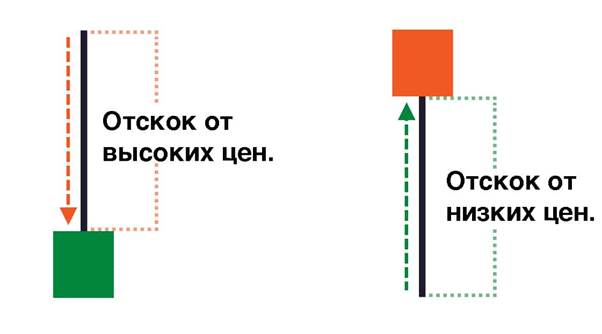

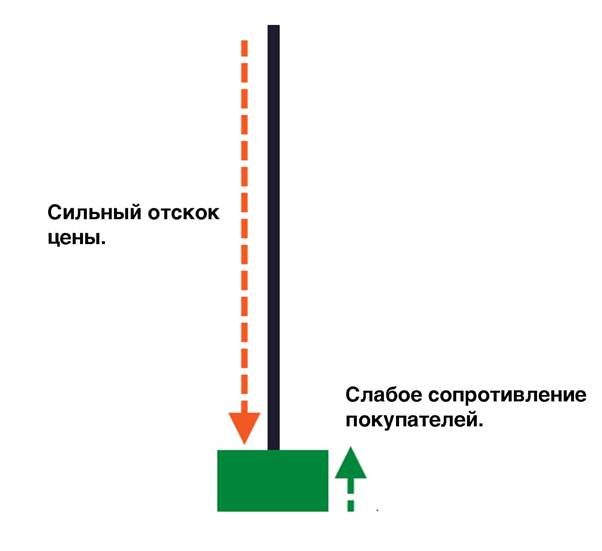

סיכות סיכות בקצה

הסוג האחרון של נר היפוך הוא מוטות סיכות בסוף מגמה. הם מספקים למשתתף במסחר בבורסה מידע שקבוצת המשתתפים ששלטה בבורסה בתקופה האחרונה עשתה את הניסיון האחרון להמשיך את המגמה, אך הכוחות לא הספיקו והמחיר החל לנוע בכיוון ההפוך (זה מצוין על ידי צללית הקרנה ארוכה).

הערה! לאחר היווצרותו של נר כזה, כדאי לעשות עסקאות בכיוון המנוגד לזה שמצוין בהקרנת הצל הארוכה, כלומר, המנוגד למגמה הנוכחית.

דפוסי פמוטים שממשיכים את המגמה

דפוסים שממשיכים את המגמה מבוקשים פחות בקרב סוחרים בשוק החליפין מאשר דפוסי היפוך, שכן סוחרי החליפין מנסים לתפוס טרנדים כבר בהתחלה. עם זאת, עדיין ניתן להשתמש בכלי זה למטרה המיועדת לו – הוא מזהיר את המוכר כי יציאה נגד המגמה כרגע לא תהיה הרעיון הטוב ביותר. בואו ניקח בחשבון מספר דגמים. הדגם הפופולרי והיעיל ביותר של שלושה אלמנטים של פמוט – הוא עובד אותו הדבר עבור שני המצבים בשוק, בין אם זה נע למעלה או למטה. קל לנחש שהדגם כולל שלושה נרות, קטנים בגודלם, הבאים בסדר מספרי על רקע המגמה הנוכחית העיקרית בשוק. הנר האחרון הוא בר גדול שעוקב אחר הכיוון של המגמה הקודמת, הנוגד את שלושת האלמנטים שלפנינו.

ניתוח נרות מסחר: יתרונות וחסרונות

ניתוח טכני של שווקים פיננסיים באמצעות פמוטים יפניים מוערך בקרב סוחרים בשל המעשיות שלו. פמוטים אינם מערכת מידע או מכשיר, הם סוג של תרשים שעליו עקומת המחיר מציינת שינויים במניות. עם זאת, למרות הרבגוניות שלו, כדי להבין את המשמעות של התרשים ולזהות תנועות ושינויים בזמן, כדי להיות מסוגל לשים נרות, אתה צריך קצת ניסיון. כמו רוב אסטרטגיות המסחר האוטומטיות, מסחר בבורסה באמצעות מכשירי פמוט לא יהיה ברור לכל מתחיל.

חָשׁוּב! אתה לא צריך להתחיל מיד לסחור בדפוסי פמוט עבור כסף אמיתי, יש סיכון גבוה לשחיקה.

בנוסף, קשה למצוא וליצור דפוסי פמוט איכותיים ומובנים באמת. כתוצאה מכך, לרוב משתתף במסחר בבורסה נותר לא ברור: לפתוח עסקה בסימן מעורפל, להסתכן בשחיקה, או להמתין למדגם שנבנה בצורה מושלמת וברורה, מבלי לפתוח עסקה במשך זמן רב, וכתוצאה מכך, להישאר ללא הכנסה.

ניתוח גרפי טכני של דפוסי שוק פיננסי באמצעות פמוטים יפניים: כיצד להבין תרשימים וליישם דפוסי פמוט בפועל

המשתתפים במסחר בבורסה תופסים את תנועת קו המחיר בבורסה כסוג של תחרות בין סוחרים ללקוחות.

- אם מספר הלקוחות בהשוואה למספר המוכרים בשוק הפיננסי הוא מכריע, או עניין הקנייה גבוה יותר, המחיר עולה. זה גדל עד שהוא מגיע למקסימום, כשהמוכרים שוב רואים שזה מעניין להמשך תנועה.

- אם הסוחרים שולטים בשוק הפיננסי, מחיר שיווי המשקל יקטן עד לביסוס האיזון ומספר הקונים בשוק יגדל.

- אם צד כלשהו (מוכרים או קונים) עולה על מספר השחקנים פי כמה, השוק יתפוס תאוצה וינוע באותו כיוון.

- כאשר האינטרסים של הסוחרים והלקוחות חופפים, גם מחיר שיווי המשקל נשאר יציב. לשני הצדדים של השחקנים אין תלונות על המחיר הנוכחי, כך שהשוק הפיננסי מאוזן.

מה המשמעות של הפרמטרים השונים של הנרות?

כל ניתוח טכני, באמצעות כל כלי, נעשה כדי להשוות את החוזקות של שני הצדדים ולהעריך מי שולט כיום בשוק הפיננסי. בנוסף, ניתוח מחירים מאפשר לגלות לאיזה כיוון ובאיזה מהירות מחיר שיווי המשקל יתקדם הלאה. הגוון של אלמנט הנר אומר לסוחר מי שולט בשוק – מוכרים או קונים.

שים לב! אין צורך לשנן את כל מרכיבי הנר, חשוב להבין ממה בדיוק הם מורכבים. זה:

- גודל גוף;

- אורך הזנב;

- היחס בין גודל גוף היסוד ל”זנבו”;

- מיקום נר.

בואו נתמודד עם כל חלק מבני של פמוטים יפניים בנפרד. פמוטים יפניים למתחילים, כיצד לבצע ניתוח גרפי של שווקים פיננסיים על סמך דפוסים ושילובים: https://youtu.be/TqnbdtgD2Oo

גודל גוף

ערכו של אלמנט הנר מעיד לסוחר על ההבדל בין מחירי הפתיחה והסגירה, מראה את השאיפות של שוורים ודובים.

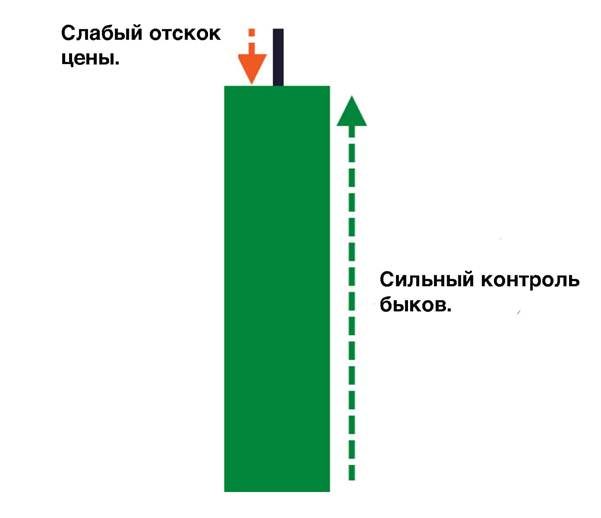

- גוף ארוך של אלמנט, הגורר עלייה מהירה במחיר שיווי המשקל, מצביע על עלייה בעניין הלקוח ותנועת מחירים חזקה;

- אם גודל הגוף גדל בהדרגה, זה אומר שגם תנועת המחירים לאורך המגמה מואצת;

- כאשר גוף הנר פוחת, זה מצביע על כך שהמגמה הנוכחית מסתיימת בשל האינטרסים השווים של שוורים ודובים;

- אם גופם של אלמנטים של פמוט נשאר ללא תנועה, אז זה מאשר את המשך המגמה הנוכחית;

- אם הבורסה משנה פוזיציות באופן בלתי צפוי מפסים ארוכים בעלייה ליורדת, נובע מכך שמגיע שינוי חד במגמה, הדומיננטיות של המוכרים השתנתה בשוק, כעת נושאות שליטה במחיר.

אורך הזנב

אורך ה”זנב” (צללי נרות) מאפשר לזהות את טווח התנודות בקו המחיר. מה המשמעות של אורך צל?

- ארוכים מצביעים על אי ודאות, כלומר שוורים ודובים מתחרים כעת באופן פעיל, אך עד כה אי אפשר להסיק מי ישתלט על המחיר;

- קצרים מצביעים על יציבות בשוק הפיננסי עם תנודות מחירים קלות.

גודל ה”זנב” גדל לעתים קרובות לאחר תקופה של מגמת עלייה. המשמעות היא שהתחרות בין שוורים לדובים תופסת תאוצה כרגע. מגמה מתאימה, שנעה בכיוון אחד במהירות גבוהה, מציגה בדרך כלל אלמנטים של פמוט עם “זנבות” קצרים, מכיוון שאחד הצדדים של השחקנים שולט כל הזמן במחיר.

היחס בין גודל גוף היסוד ל”זנבו”

יש לקחת בחשבון ש:

- במהלך המיינסטרים, הגוף של אלמנט הפמוט ארוך מהזנבות. ככל שהמגמה חזקה יותר, כך המחיר נע מהר יותר בכיוון הנבחר.

- כאשר המגמה מואטת עקב חוסר איזון בצידי השחקנים, היחס בין השוורים והדובים משתנה בהתאם, הופך לא אחיד, וה”זנבות” מתארכים בהשוואה לגופים.

- אין כמעט זנבות בעמדה העולה, מה שמעיד על מגמה חזקה. זנבות ארוכים נראים בתקופה של התגבשות, שנקבעת על ידי העמימות והתחרות המוגברת בין שוורים לדובים. במקרים מסוימים, עלייה בצל של אלמנט פמוט מבשרת את סופה של טרנד.

מיקום הנר

- אם סוחר רואה רק צללית דומיננטית אחת של פמוט בצד אחד, וגוף האלמנט ממוקם לחלוטין בצד השני, תרחיש זה ייקרא סרגל סיכה. ה”זנב” מצביע על כך שקו המחירים רצה להתחיל לנוע בכיוון מסוים, אך הצד השני של הבורסה דחף חזק את המחיר בכיוון ההפוך לציפיות של החלק האחר של השחקנים.

- סכמה סטנדרטית נוספת מציינת אלמנט נר עם זוג צללים באורך זהה משני הצדדים וגוף קצר יחסית. תרחיש זה נקרא דוג’י. דפוס זה מצביע בעיקר על אי בהירות, אך יכול גם להצביע על איזון בין שוורים לדובים. לקוחות ניסו להעלות את מחיר שיווי המשקל, בעוד המוכרים, להיפך, ניסו להוזיל אותו. אך כתוצאה מכך, שורת המחיר חזרה למצבה המקורי.

כיצד לקרוא פמוטים יפניים, “מסחר יפני” בטבלאות: https://youtu.be/8MVH9VumsxE

פמוטים יפניים: ניתוח מעשי של השוק הפיננסי

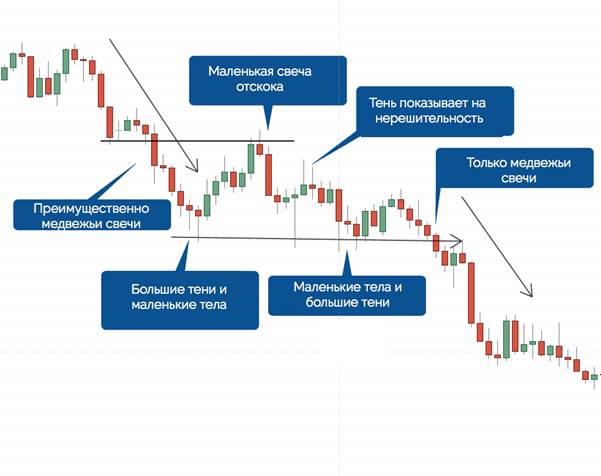

כעת, לאחר שניתחנו את כל הגורמים לעיל וגילינו כיצד הם פועלים, ממה הם מורכבים וכיצד הם פועלים בפועל, אנו יכולים לחבר את כל הידע הזה ולראות כיצד להשתמש בידע שנצבר על ניתוח פמוטים יפני בפועל, כלומר בתרשימים:

- במהלך מגמת ירידה, אלמנטים של פמוט הם דוביים רק עם גוף ארוך ו”זנבות” קצרים או בהיעדרם המוחלט – זה מעיד על כוחם המעולה של הסוחרים.

- בהתייחס לתמונה למטה, אנו רואים סוג של התאוששות מחירים. זה לא מספיק כדי להפוך את המחיר לכיוון ההפוך, אבל אז אנחנו רואים את האלמנטים הכי חזקים מהמוכרים.

- המגמה יכולה לנוע רק על כמה נרות חזקים של קונים, ללא לחץ של אלמנטים שוריים.

- לאחר מכן, גוף הנר יורד, וה”זנב” גדל, מה שמעיד על כך שגם חוזק המומנטום נחלש.

- המחיר חוזר למיקומו המקורי, שהוא כעת התנגדות, ומופיעה מול הסוחר צללית של פמוט מקפיץ קטן.

- ברמת התמיכה, סוחר חליפין מבחין בירידה בנרות ועלייה במספר הצללים, המהווה אישור ישיר לתנודות בשוק הפיננסי. מצב זה גם מקטין את הסיכון להתמוטטות ברמה זו.

- לפני שמגיעים ומעלים את רמת התמיכה, המחיר רק מתחיל להתהוות לתבנית רכיב קנייה, ומכאן נוצר המומנטום.

- במהלך מגמת עלייה, לסורגים יש גוף ארוך ויש להם “זנבות” קצרים וחסרי חשיבות.

- יתר על כן, משתתף במסחר בבורסה עשוי להבחין בזוג צללים ארוכים בתחתית הגרף. הם מציינים שהמחיר ניסה לרדת, אבל הלחץ מהשוורים לא הספיק לפעולה מלאה.

- הנרות מתכווצים עוד יותר כאשר הניסיון להוריד את המחיר נכשל, מה שמעיד על כך שהמגמה עומדת להסתיים.

- יתרה מכך, הסוחר עשוי להבחין כי כעת שולט נר חזק מהצד של הקונים, מה שמעיד על כך שמגמה חדשה מתחילה לצוץ ברגע הנוכחי.

הסוגים והשילובים העיקריים של פמוטים בניתוח פמוט יפני

אז בואו נתחיל מזה שכל אלמנטי הפמוט היפני בהתחלה נראים ניטרליים – בצורה של קו. הקו הוא סרגל חדש, שבתחילתו נמצא במצב ניטרלי. משתתפים במסחר בבורסה אינם יכולים לחזות איזה אלמנט יהיה בעתיד, מכיוון שעליו לנוע רק למעלה או למטה בתרשים.

סוגי נרות

הבנו ששני סוגים של אלמנטים של פמוט דומיננטיים בשוק הפיננסי – שורי ודובי. בואו נשקול אותם ביתר פירוט.

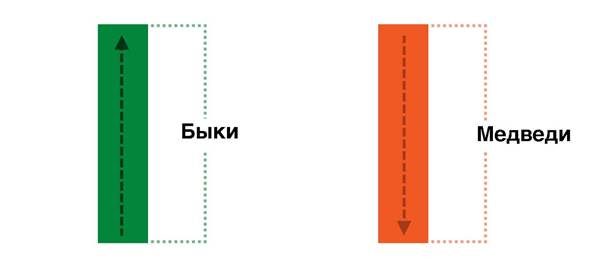

נרות שווריים

נרות שוריים מצביעים על כך שיש לחץ לקוחות חזק בשוק הפיננסי כרגע. כל עוד מספר הלקוחות עולה על מספר המוכרים, האלמנטים יהיו שוריים. אם הקונים יורידו את הלחץ והמוכרים, להיפך, יתגברו, המשתתפים במסחר בבורסה ישימו לב שמספר הנרות השווריים יצטמצם משמעותית. זה מצביע על היחלשות של אחד הצדדים של השחקנים, כלומר, הלקוחות. אם גוף הנר גדול, זהו סרגל שורי חזק, אם הגוף קטן, אז האלמנט השוורי חלש. הסרגל לא רק מצביע על המחיר שנקבע בשוק כרגע – הוא גם אומר שכעת השוורים שולטים והלקוחות בבורסה הם הרוב המכריע. נתונים אלו חשובים במסחר במניות.

נרות דובים

נר דובי, מנוגד לנר שורי, אומר שהשוק הפיננסי נשלט כעת על ידי מוכרים. כל עוד הם ברובם המכריע, האלמנטים יהיו דוביים. אם המוכרים ישחררו את אחיזתם והקונים יגבירו את הלחץ, נבחין שמספר הסורגים הדוביים יקטן. מצב זה מעיד על היחלשות בכוחם של המוכרים.

הערה! אם השוק הפיננסי נשלט על ידי מספר הסוחרים, אז פתיחת נרות ארוכים לא תהיה האפשרות הטובה ביותר.

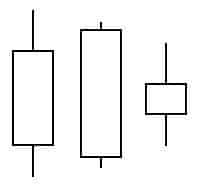

שילובי פמוטים יפניים: אפשרויות בסיסיות

יש הרבה שילובים בניתוח פמוטים, קשה למיין את כולם. משתתף במסחר בבורסה לאורך זמן צובר ניסיון מסוים, המאפשר לו להבין אילו דגמים עדיף לשלב עם מה, כך שהאופציה תהיה מוצלחת ויעילה. ואנחנו נשקול רק כמה אפשרויות בסיסיות. אחד הפופולריים והיעילים ביותר הוא הפטיש והשילוב ההפוך שלו הוא הפטיש ההפוך. לסרגל הזה יש זנב ארוך גדול שמצביע כלפי מעלה וגוף קטן שמצביע למטה. מופיע בתחתית מגמת ירידה.

harami ” פירושו בהריון, כך שאם תבחן היטב את התרשים, תבחין שגוף האלמנט הימני ממוקם באופן גרפי בתוך הגוף של הפס השמאלי.

יישום מעשי: דוגמאות

התמונות מציגות דוגמאות להמחשה לשימוש בנרות מסוימים.

לפיכך, אין צורך ללמוד את כל הסוגים והדוגמאות של

פמוטים