Ticarette Japon şamdanları – yeni başlayanlar ve deneyimli tüccarlar için çeşitli modellerin çeşitleri, çizelgeleri ve analizi ve finans piyasasında borsada Japon şamdanlarında nasıl gezinileceği.

- Japon mumları: bu nedir

- Yaratılışın tarihi: şamdan analiz yönteminin nasıl ve nerede geliştirildiği

- Japon şamdanlarının ana kalıpları

- Japon şamdanı tersine çevirme kalıpları

- Ters desen

- iç mum

- iğne çubuğu

- Sonunda pin çubukları

- Trendi devam ettiren şamdan desenleri

- Mum Analizi Ticareti: Avantajları ve Dezavantajları

- Japon şamdanlarını kullanarak finansal piyasa modellerinin teknik grafik analizi: grafikler nasıl anlaşılır ve pratikte şamdan kalıpları nasıl uygulanır

- Mumların farklı parametreleri ne anlama geliyor?

- vücut ölçüsü

- kuyruk uzunluğu

- Bir elementin gövdesinin boyutunun “kuyruğuna” oranı

- mumun yeri

- Japon şamdanları: finans piyasasının pratik analizi

- Japon şamdan analizinde ana şamdan türleri ve kombinasyonları

- Mum çeşitleri

- Boğa mumları

- Ayı mumları

- Japon şamdan kombinasyonları: temel seçenekler

- Pratik uygulama: örnekler

Japon mumları: bu nedir

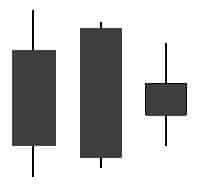

Japon şamdanları, Orta Çağ’da Doğulu satıcılar tarafından pirinçteki fiyat değişikliklerini kontrol etmek için kullanılan bir tür kararsız grafik eğrisidir. Japon şamdan analizini bildiğimiz çizgi grafikten karşılaştırırsak, şamdanların fiyat değişiklikleri hakkında daha alakalı bilgiler gösterdiğine dikkat çekilebilir: alım satımın açılış ve kapanış saatleri ve minimum / maksimum değerler. belirli bir alıntı dönemi. Aynı fiyatların belirli bir süre için oluşması olan açılış ve kapanış fiyatları arasındaki doldurulmuş dikdörtgen, mumun gövdesidir ve bu süre için aralık grafiğinin maksimum ve minimum değerleridir. gölge denir.

Yaratılışın tarihi: şamdan analiz yönteminin nasıl ve nerede geliştirildiği

Teknik enstrümantal analiz formatındaki Japon şamdanları, döviz ticareti piyasasına ilk tanıtılanlar arasındaydı, ancak başlangıçta birkaç yerde kullanıldı ve uygulandı. Başlıktaki öğeye göre – “Japon” – mumların icadının doğduğu yerin Japonya olduğunu tahmin etmek kolaydır: Pirinç ticareti yapan Japonlar, 18. yüzyıldan beri bu tür tahmin fiyat dalgalanmalarını kullanıyorlar. Bir dizi “şamdan” şeklindeki fiyat dalgalanmalarının ilk grafiksel gösteriminin pirinç ticaretiyle uğraşan Homm Munehisa tarafından icat edildiği söyleniyor. Yöntem netlik için geliştirildi – belirli bir süre için fiyatın ulaştığı minimum ve maksimum değerler nelerdir ve ayrıca satışların başlangıcında ve sonunda değeri nedir. Ancak o zamanlar Japonya’nın dünyanın çoğundan çıkarılıp kapatılmış olması nedeniyle, Avrupa ve Amerika Birleşik Devletleri’ndeki şamdan grafik sistemi, ticaretin güçlü ve ana ile ivme kazandığı daha sonra keşfedildi. Bugün, çok sayıda deneyimli profesyonel ve tüccar, fiyat parametrelerinin böyle bir grafiksel gösteriminin hisse senedi ticareti için en pratik olduğunu kabul ediyor – şamdanlar, yalnızca fiyatın nereye hareket ettiğini değil, aynı zamanda belirli bir süre içinde katılımcıların beklentilerini de açıkça gösteriyor.

Japon şamdanlarının ana kalıpları

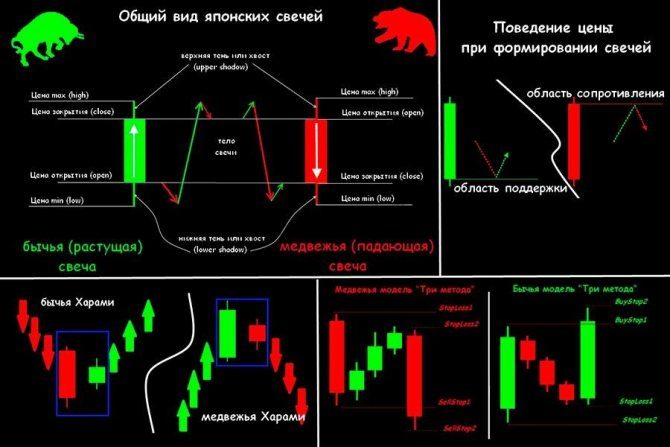

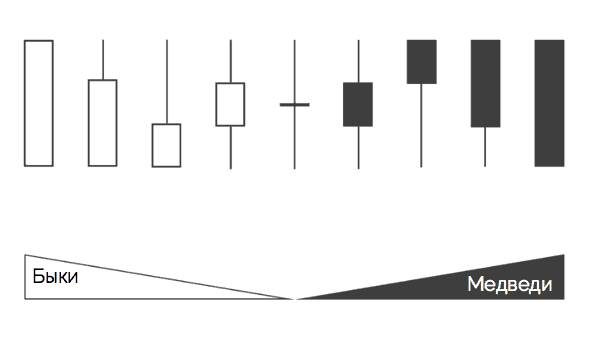

Şamdan analiz sistemindeki her bir öğe, tüccara belirli veriler sağlar. Örneğin, bir mumun kısa gölgesi, mumların gölgeleri üzerinde alım satımın açılış veya kapanış fiyatının eşiğinde olduğunu ve borsa alım satımına katılanların tüm satış dönemi boyunca oldukça düşük aktivite gösterdiğini gösterir. Yani, satış piyasasına boğalar (alıcılar) hakim oldu – fiyatı kontrol ederek maksimum değerlere yükselttiler. Ancak uzmanlar, en etkili ve güçlü sinyallerin şamdan kalıpları tarafından verildiğine dikkat çekiyor. Şamdan desenleri, bir veya daha fazla şamdan içerebilen ayrı desenlerdir. Bu modeller şu şekilde sınıflandırılır:

- ilki, belirli bir ürün için bir trend geliştirme olasılığından bahseder ve buna tersine bir model denir ;

- ikincisi ise yakın gelecekte devam edeceğini gösterir ve bir trend devam modelidir .

Bu iki gruba daha yakından bakalım. [caption id="attachment_13514" align="aligncenter" width="623"]

Japon şamdanı tersine çevirme kalıpları

Ters desen

Ters formasyon, şamdan elemanlarının oluşumundan sonra fiyat grafiği eğrisinin yönünde bir değişiklik ile karakterize edilen bir şamdan formasyonudur. Yükseliş ve düşüş eğilimi gibi ters şamdan kalıplarının yanı sıra pinokyo ve doji gibi iç çubuklar ve pin çubukları en çok talep görenlerdir.

Not. Yukarıda açıklanan koşullar göz önüne alındığında, fiyat çizgisinin uç elemanı öncekinden daha büyük olmalıdır: son mumun gövdesi, ayakta duran elemanın önündeki gövdeyi tamamen “yemeli” ve gölgeler mumu örtmelidir. sondan bir önceki mumun tam silüeti. Pratik uygulamada bu, mevcut trend hareketinin güç kaybettiği anlamına gelir (bu, varlık yönünde oluşturulmuş, küçük boyutlarla karakterize edilen aşırı bir mum ile gösterilir).

Aynı zamanda, ters yönü belirleyen aşırı çubuk, döviz ticaretine katılanların başka bir eğilime yeterli ilgi gösterdiğini, fiyatı daha da yükseltme gücüne ve yeteneğine sahip olduğunu gösterir.Bu nedenle, bir sonraki çubukta ise fiyat çizgi bu taraf tarafından seçilen yönde hareket etmeye başlar ve bir anlaşma yapabilir ve yapmalıdır. https://youtu.be/4JK_S2HqD1w

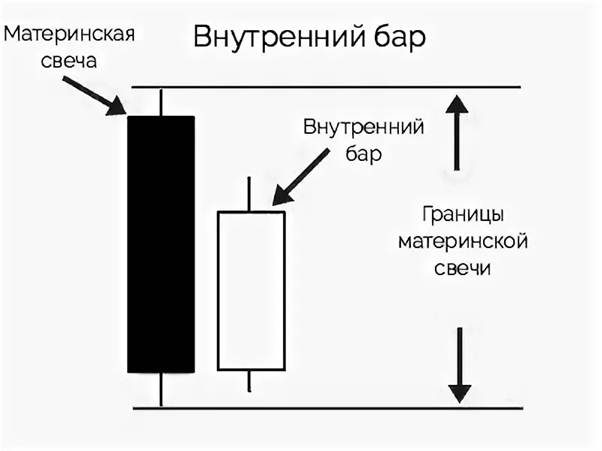

iç mum

Bir sonraki popüler ve tanıtılan geri dönüş modeli, iç şamdandır. Grafiksel olarak, bu desen yutmanın tersi biçimde görüntülenir: desen ayrıca birkaç çubuk içerir, ancak son mum tamamen önündeki gölgeyle kaplanır.

Önemli! Fiyat, iç formasyonun gösterdiği yönde kırılabilirse, bir anlaşma yapabilirsiniz. Bu yapılmazsa, model oluşturulmamış olarak sayılacak ve sinyal kaçırılacaktır.

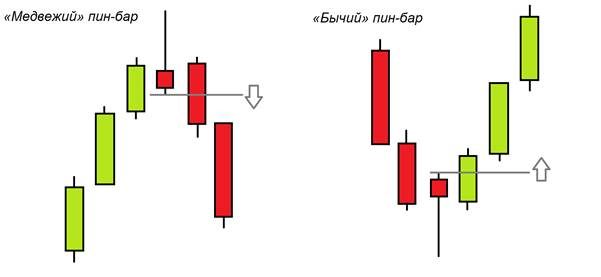

iğne çubuğu

Daha az ünlü ve popüler olmayan üçüncü şamdan deseni, iğne çubuğudur. Bu örnek adını herkesin uzun bir burnun sahibi olarak hatırladığı masal kahramanı Pinokyo’dan almıştır. Bu özellik, adı ile birlikte aynı uzun gölgeye sahip olan muma aktarılmıştır.

İlginç! Yükselen pim çubuğu, şekli buna karşılık geldiği için “Çekiç” olarak da adlandırılır: modelin aşağı doğru uzun bir gölgesi ve küçük beyaz bir gövdesi vardır. Çekiçten farklı olarak, aşağı yönlü çubuk ve doji uzun bir gölgeye ve küçük bir siyah gövdeye sahiptir.

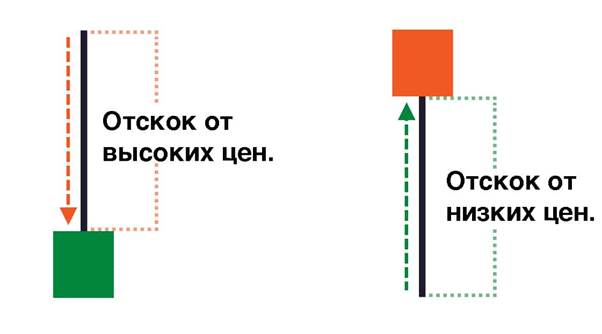

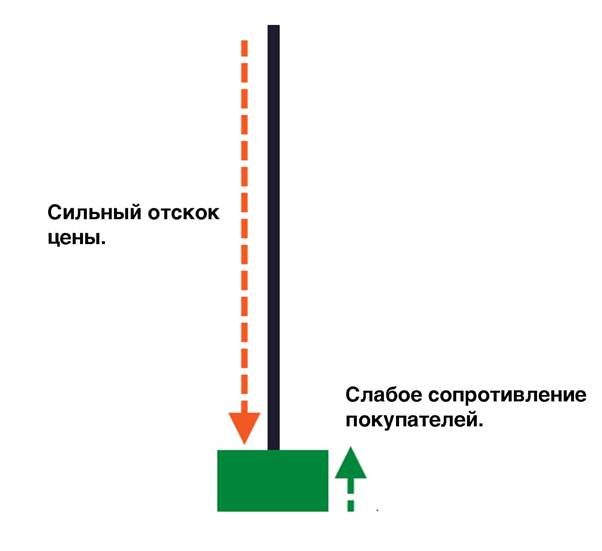

Sonunda pin çubukları

Ters mumun son türü, bir trendin sonundaki pin çubuklarıdır. Borsa katılımcısına, son dönemde borsaya hakim olan katılımcı grubunun trendi sürdürmek için son girişimi yaptığı, ancak güçlerin yeterli olmadığı ve fiyatın ters yönde hareket etmeye başladığı bilgisini sağlarlar (bu uzun bir projeksiyon silueti ile gösterilir).

Not! Böyle bir mumun oluşumundan sonra, uzun gölge projeksiyonunun gösterdiği yönün tersi, yani mevcut trendin tersi yönde anlaşmalar yapmaya değer.

Trendi devam ettiren şamdan desenleri

Trendi devam ettiren modeller, borsa yatırımcıları en başta trendleri yakalamaya çalıştıkları için, borsa piyasasındaki tüccarlar arasında tersine dönüş modellerinden daha az talep görüyor. Bununla birlikte, bu araç yine de amaçlanan amacı için kullanılabilir – satıcıyı şu anda eğilime karşı çıkmanın en iyi fikir olmayacağı konusunda uyarır. Birkaç model düşünelim. Üç şamdan öğesinin en popüler ve etkili modeli – ister yukarı ister aşağı olsun, piyasadaki her iki durumda da aynı şekilde çalışır. Modelin, piyasadaki ana akım eğilimine göre sayısal sırayla takip eden küçük boyutlu üç mum içerdiğini tahmin etmek kolaydır. Son mum, önceki trendin yönünü takip eden ve önümüzdeki üç elemente karşı çıkan büyük bir çubuktur.

Mum Analizi Ticareti: Avantajları ve Dezavantajları

Japon mum çubukları aracılığıyla finansal piyasaların teknik analizi, pratikliği nedeniyle tüccarlar arasında değerlidir. Şamdanlar bir bilgi sistemi veya cihazı değil, fiyat eğrisinin hisse senedi değişimlerini gösterdiği bir grafik türüdür. Ancak, çok yönlülüğüne rağmen, grafiğin anlamını anlamak ve zaman içindeki hareketleri ve değişiklikleri tanımak, mum koyabilmek için biraz deneyim sahibi olmanız gerekir. Çoğu otomatik ticaret stratejisi gibi, şamdan enstrümanlarını kullanarak takas ticareti her yeni başlayan için net olmayacaktır.

Önemli! Gerçek para için şamdan kalıpları üzerinde hemen işlem yapmaya başlamanıza gerek yoktur, yüksek bir tükenmişlik riski vardır.

Ayrıca, gerçekten kaliteli ve anlaşılır mum kalıpları bulmak ve oluşturmak zordur. Sonuç olarak, çoğu zaman döviz ticaretine katılan bir katılımcı belirsizliğini koruyor: belirsiz bir işarette bir anlaşma açmak, tükenmişlik riskini almak veya uzun süre bir anlaşma açmadan mükemmel bir şekilde oluşturulmuş ve net bir örnek beklemek ve sonuç olarak, kalan gelir olmadan.

Japon şamdanlarını kullanarak finansal piyasa modellerinin teknik grafik analizi: grafikler nasıl anlaşılır ve pratikte şamdan kalıpları nasıl uygulanır

Borsa ticaretine katılanlar, borsadaki fiyat çizgisinin hareketini tüccarlar ve müşteriler arasındaki bir tür rekabet olarak algılar.

- Finansal piyasadaki satıcı sayısına kıyasla müşteri sayısı çok fazlaysa veya satın alma ilgisi daha yüksekse, fiyat yükselir. Satıcılar daha fazla hareket için tekrar ilginç bulduğunda, maksimuma ulaşana kadar artar.

- Tüccarlar finansal piyasaya hakim olursa, denge kuruluncaya ve piyasadaki alıcı sayısı artana kadar denge fiyatı düşecektir.

- Herhangi bir taraf (satıcılar veya alıcılar) oyuncu sayısından birkaç kat daha fazlaysa, piyasa hızlanacak ve aynı yönde hareket edecektir.

- Tüccarların ve müşterilerin çıkarları örtüştüğünde, denge fiyatı da sabit kalır. Oyuncuların her iki tarafında da mevcut fiyattan şikayet yok, bu yüzden finans piyasası dengede.

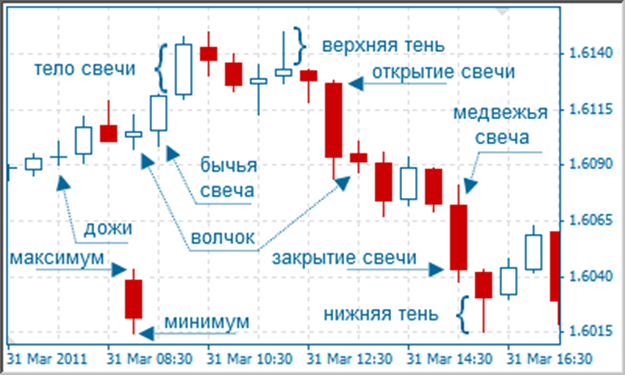

Mumların farklı parametreleri ne anlama geliyor?

Her teknik analiz, herhangi bir araç kullanılarak, her iki tarafın güçlü yanlarını karşılaştırmak ve şu anda finansal piyasaya kimin hakim olduğunu değerlendirmek için yapılır. Ayrıca fiyat analizi, denge fiyatının hangi yönde ve hangi hızda daha fazla hareket edeceğini öğrenmenizi sağlar. Mum öğesinin gölgesi, tüccara piyasaya kimin hakim olduğunu söyler – satıcılar veya alıcılar.

Dikkat etmek! Tüm mum unsurlarını ezberlemek gerekli değildir, tam olarak neyden oluştuğunu anlamak önemlidir. yani:

- vücut ölçüsü;

- kuyruk uzunluğu;

- elemanın gövdesinin boyutunun “kuyruğuna” oranı;

- mum konumu.

Japon şamdanlarının her bir yapısal parçasını ayrı ayrı ele alalım. Yeni başlayanlar için Japon şamdanları, kalıplara ve kombinasyonlara dayalı finansal piyasaların grafik analizi nasıl yapılır: https://youtu.be/TqnbdtgD2Oo

vücut ölçüsü

Mum öğesinin değeri, tüccara açılış ve kapanış fiyatları arasındaki farkı gösterir, boğaların ve ayıların hırslarını gösterir.

- denge fiyatında hızlı bir artış gerektiren uzun bir eleman gövdesi, müşteri ilgisinde bir artış ve güçlü bir fiyat hareketini gösterir;

- vücudun büyüklüğü giderek artarsa, bu, trend boyunca fiyat hareketinin de hızlandığı anlamına gelir;

- mum gövdesi azaldığında, bu, boğaların ve ayıların eşit çıkarları nedeniyle mevcut eğilimin sona erdiğini gösterir;

- şamdan elemanlarının gövdeleri hareketsiz kalırsa, bu mevcut eğilimin devam ettiğini teyit eder;

- Borsa beklenmedik bir şekilde uzun yükselen çubuklardan düşenlere pozisyon değiştirirse, trendde keskin bir değişiklik geliyor, piyasada satıcıların hakimiyeti değişti, şimdi ayılar fiyatı kontrol ediyor.

kuyruk uzunluğu

“Kuyruğun” (mum gölgeleri) uzunluğu, fiyat çizgisindeki dalgalanmaların aralığını tanımayı mümkün kılar. gölge uzunluğu ne demek?

- uzun olanlar belirsizliği gösteriyor, yani boğalar ve ayılar şu anda aktif olarak rekabet ediyor, ancak şu ana kadar fiyatı kimin kontrol edeceği sonucuna varmak imkansız;

- kısa olanlar, hafif fiyat dalgalanmaları ile finansal piyasada istikrarı gösterir.

“Kuyruğun” boyutu genellikle bir yükseliş trendinden sonra artar. Bu, boğalar ve ayılar arasındaki rekabetin şu anda ivme kazandığı anlamına geliyor. Tek yönde yüksek hızda hareket eden yeterli bir eğilim, genellikle kısa “kuyruklu” şamdan öğeleri gösterir, çünkü oyuncuların taraflarından biri sürekli olarak fiyatı kontrol eder.

Bir elementin gövdesinin boyutunun “kuyruğuna” oranı

Şunlar dikkate alınmalıdır:

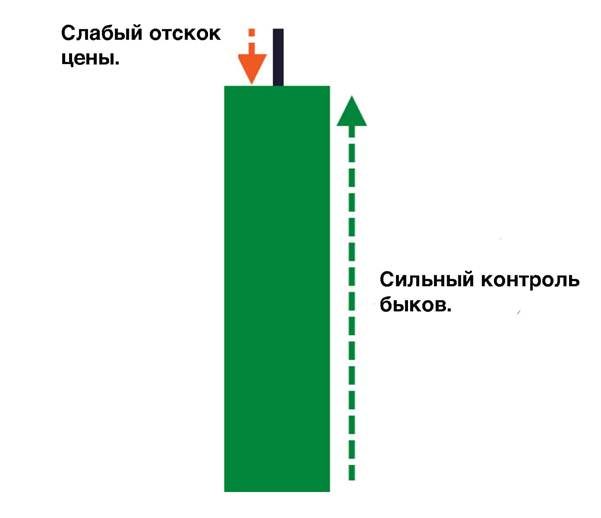

- Ana akım sırasında, şamdan elemanının gövdesi kuyruklardan daha uzundur. Eğilim ne kadar güçlü olursa, fiyat seçilen yönde o kadar hızlı hareket eder.

- Oyuncuların yanlarındaki bir dengesizlik nedeniyle trend yavaşladığında, boğa ve ayı oranı buna göre değişir, düzensizleşir ve “kuyruklar” vücutlara göre uzar.

- Yükselen pozisyonda neredeyse hiç kuyruk yok, bu da güçlü bir trendi gösteriyor. Boğalar ve ayılar arasındaki belirsizliğin ve artan rekabetin belirlediği bir konsolidasyon döneminde uzun kuyruklar görülür. Bazı durumlarda, bir şamdan öğesinin gölgesindeki artış, bir trendin sonunun habercisidir.

mumun yeri

- Bir tüccar bir tarafta yalnızca bir baskın mum gölgesi görürse ve öğenin gövdesi tamamen diğer tarafta bulunursa, bu senaryo pin çubuğu olarak adlandırılır. “Kuyruk”, fiyat çizgisinin belirli bir yönde hareket etmeye başlamak istediğini, ancak borsanın diğer tarafının fiyatı, oyuncuların diğer kısmının beklentilerinin tersi yönde güçlü bir şekilde ittiğini gösterir.

- Başka bir standart şema, her iki tarafta aynı uzunlukta bir çift gölgeye ve nispeten kısa bir gövdeye sahip bir mum elemanını gösterir. Bu senaryoya doji denir. Bu model öncelikle belirsizliği gösterir, ancak aynı zamanda boğalar ve ayılar arasındaki dengeyi de gösterebilir. Müşteriler denge fiyatını artırmaya çalışırken satıcılar ise tam tersine düşürmeye çalıştı. Ancak sonuç olarak, fiyat çizgisi orijinal konumuna geri döndü.

Japon şamdanları nasıl okunur, grafiklerde “Japon ticareti”: https://youtu.be/8MVH9VumsxE

Japon şamdanları: finans piyasasının pratik analizi

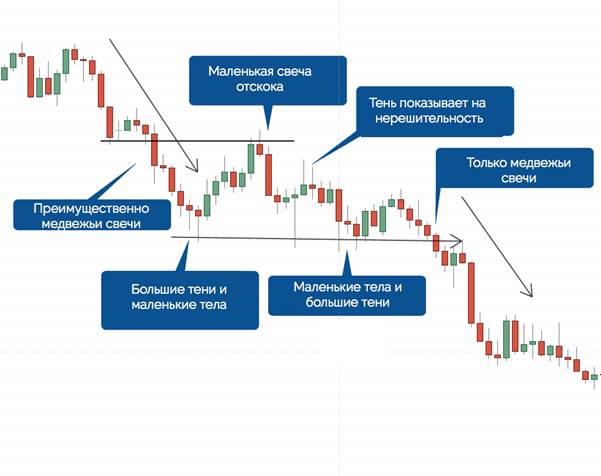

Yukarıdaki tüm faktörleri analiz ettiğimize ve nasıl çalıştıklarını, nelerden oluştuğunu ve pratikte nasıl çalıştıklarını öğrendiğimize göre, tüm bu bilgileri bir araya getirebilir ve Japon şamdan analizi hakkında edinilen bilgilerin pratikte nasıl kullanılacağını görebiliriz, yani grafiklerde:

- Düşüş trendi sırasında, şamdan elemanları yalnızca uzun gövdeler ve kısa “kuyruklar” ile veya bunların tamamen yokluğu ile düşüş gösterir – bu, tüccarların üstün gücünü gösterir.

- Aşağıdaki resme bakarak, bir tür fiyat artışı görüyoruz. Bu fiyatı ters yöne çevirmek için yeterli değil ama sonrasında satıcılardan en güçlü unsurları görüyoruz.

- Trend, yükseliş unsurlarının baskısı olmadan yalnızca alıcılardan gelen bazı güçlü mumlarla hareket edebilir.

- Bundan sonra, mumun gövdesi azalır ve “kuyruk” artar, bu da momentumun gücünün de zayıfladığını gösterir.

- Fiyat, şimdi direnç olan orijinal konumuna geri döner ve tüccarın önünde küçük bir sıçrama mum çubuğunun silueti belirir.

- Destek seviyesinde, bir döviz tüccarı, finansal piyasadaki dalgalanmaların doğrudan bir teyidi olan mumlarda bir düşüş ve gölge sayısında bir artış gözlemler. Bu durum aynı zamanda bu seviyenin kırılma riskini de azaltır.

- Destek seviyesine ulaşmadan ve bu seviyeyi aşmadan önce, fiyat yalnızca bir satın alma öğesi modeline dönüşmeye başlar, dolayısıyla momentum yükselir.

- Yükseliş trendi sırasında, çubuklar uzun bir gövdeye ve kısa, önemsiz “kuyruklara” sahiptir.

- Ayrıca, döviz ticaretine katılan bir kişi, grafiğin altında bir çift uzun gölge fark edebilir. Fiyatın düşmeye çalıştığını, ancak boğaların baskısının tam teşekküllü bir eylem için yeterli olmadığını belirtiyorlar.

- Fiyatı düşürme girişimi başarısız olduğunda mumlar daha da küçülür, bu da eğilimin sona erdiğini gösterir.

- Ayrıca, tüccar, alıcılardan gelen güçlü bir mumun şu anda hakim olduğunu fark edebilir, bu da şu anda yeni bir eğilimin ortaya çıkmaya başladığını gösterir.

Japon şamdan analizinde ana şamdan türleri ve kombinasyonları

Öyleyse, başlangıçta tüm Japon şamdan öğelerinin nötr göründüğü gerçeğiyle başlayalım – bir çizgi şeklinde. Çizgi, en başta nötr konumda olan yeni bir çubuktur. Döviz ticaretine katılanlar, gelecekte hangi unsurun olacağını tahmin edemezler çünkü sadece grafikte yukarı veya aşağı hareket etmesi gerekir.

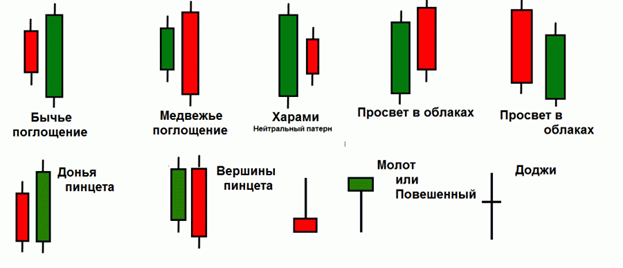

Mum çeşitleri

Finans piyasasında iki tür şamdan öğesinin baskın olduğunu anladık – yükseliş ve düşüş. Onları daha ayrıntılı olarak ele alalım.

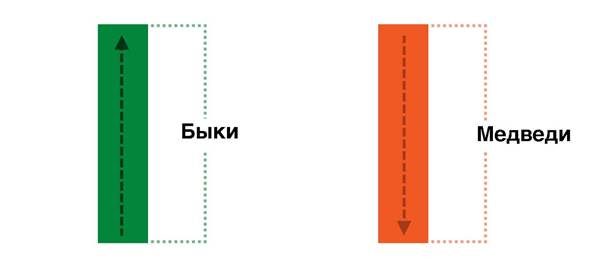

Boğa mumları

Boğa mumları, şu anda finansal piyasada güçlü bir müşteri baskısı olduğunu gösteriyor. Müşteri sayısı satıcı sayısını aştığı sürece, unsurlar yükselişe geçecektir. Alıcılar baskıyı azaltır ve satıcılar tam tersine yükselirse, döviz ticaretine katılanlar, yükseliş mumlarının sayısının önemli ölçüde azalacağını fark edeceklerdir. Bu, oyuncuların taraflarından birinin, yani müşterilerin zayıfladığını gösterir. Mum gövdesi büyükse, bu güçlü bir yükseliş çubuğudur, gövde küçükse, yükseliş elemanı zayıftır. Çubuk sadece şu anda piyasada belirlenen fiyatı göstermekle kalmıyor, aynı zamanda boğaların kontrol altında olduğunu ve borsadaki müşterilerin büyük çoğunluk olduğunu söylüyor. Bu veriler hisse senedi ticaretinde önemlidir.

Ayı mumları

Boğa mumunun tersi olan düşüş mumu, finans piyasasına artık satıcıların hakim olduğunu söylüyor. Büyük çoğunlukta oldukları sürece, elementler düşüş eğiliminde olacaktır. Satıcılar tutuşlarını gevşetirse ve alıcılar baskıyı artırırsa, düşüş çubuklarının sayısının azalacağını fark edeceğiz. Bu durum satıcıların gücünün zayıfladığını göstermektedir.

Not! Finansal piyasaya tüccar sayısı hakimse, uzun mumlar açmak en iyi seçenek olmayacaktır.

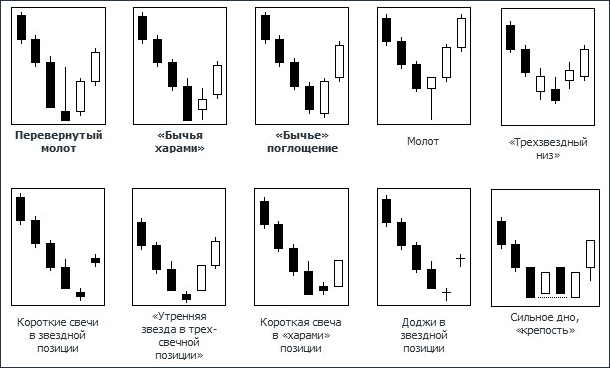

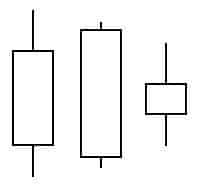

Japon şamdan kombinasyonları: temel seçenekler

Şamdan analizinde birçok kombinasyon vardır, hepsini sıralamak zordur. Zaman içinde döviz ticaretine katılan bir katılımcı, belirli bir miktarda deneyim kazanır ve bu, seçeneğin başarılı ve etkili olması için hangi modellerin en iyi şekilde birleştirildiğini anlamasına olanak tanır. Ve sadece birkaç temel seçeneği ele alacağız. En popüler ve etkili olanlardan biri çekiçtir ve bunun tersi kombinasyonu ters çekiçtir. Bu çubuğun yukarıyı gösteren büyük uzun bir kuyruğu ve aşağıyı gösteren küçük bir gövdesi vardır. Bir düşüş trendinin altında görünür.

harami “nin hamile anlamına gelmesiyle açıklanır, bu nedenle tabloyu dikkatlice incelerseniz, sağdaki öğenin gövdesinin grafiksel olarak sol çubuğun gövdesi içinde yer aldığını fark edeceksiniz.

Pratik uygulama: örnekler

Resimler, belirli mumların kullanımına ilişkin açıklayıcı örnekler göstermektedir.

Pin Bar

Absorpsiyonu