Japán gyertyatartók a kereskedésben – fajták, diagramok és különféle minták elemzése kezdőknek és tapasztalt kereskedőknek, valamint a japán gyertyatartók eligazodásának módja a tőzsdén a pénzügyi piacon.

- Japán gyertyák: mi ez?

- Alkotástörténet: hogyan és hol alakult ki a gyertyaelemzési módszer

- A japán gyertyatartók főbb mintái

- Japán gyertyatartó megfordítási minták

- Fordított minta

- Belső gyertya

- pin bar

- Pin rudak a végén

- Gyertyatartó minták, amelyek folytatják a trendet

- Gyertyaelemző kereskedés: Előnyök és Hátrányok

- A pénzpiaci minták technikai grafikus elemzése japán gyertyatartók használatával: hogyan lehet megérteni a diagramokat és alkalmazni a gyertyatartó mintákat a gyakorlatban

- Mit jelentenek a gyertyák különböző paraméterei?

- testméret

- Farok hossza

- Egy elem teste méretének aránya a “farkához”

- A gyertya elhelyezése

- Japán gyertyatartók: a pénzügyi piac gyakorlati elemzése

- A gyertyatartók fő típusai és kombinációi a japán gyertyaelemzésben

- A gyertyák fajtái

- Bullish gyertyák

- Bearish gyertyák

- Japán gyertyatartó kombinációk: alapvető lehetőségek

- Gyakorlati alkalmazás: példák

Japán gyertyák: mi ez?

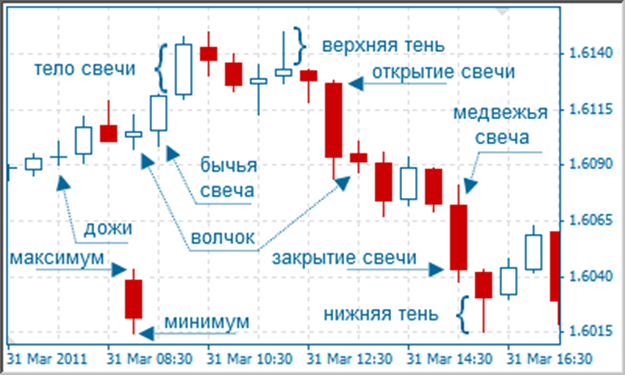

A japán gyertyatartók egyfajta instabil grafikus görbe, amelyet a középkorban a keleti eladók használtak a rizs árváltozásainak szabályozására. Ha összehasonlítjuk a japán gyertyaelemzést, az általunk ismert vonaldiagramon, akkor megállapítható, hogy a gyertyatartók relevánsabb információkat mutatnak az árfolyamváltozásokról: a kereskedés nyitási és zárási időpontjáról, valamint a minimális/maximális értékről bizonyos időszaki idézetek. A nyitó és záró ár közötti kitöltött téglalap, amely egy bizonyos időtartamra ugyanazon árak képződése, a gyertya teste, valamint az intervallum diagram maximális és minimális értéke erre az időszakra árnyéknak nevezik.

Alkotástörténet: hogyan és hol alakult ki a gyertyaelemzési módszer

A technikai műszeres elemzés formájú japán gyertyatartók az elsők között kerültek a tőzsdei kereskedési piacra, de kezdetben kevés helyen alkalmazták és alkalmazták. A címben szereplő elem – “japán” – alapján könnyen kitalálható, hogy a gyertyák feltalálásának szülőhelye Japán: a rizskereskedelemmel foglalkozó japánok már a távoli XVIII. A pletykák szerint az áringadozások első grafikus megjelenítését „gyertyatartók” sorozataként Homm Munehisa találta ki, aki rizskereskedelemmel foglalkozott. A módszert az egyértelműség kedvéért fejlesztették ki – mik a minimális és maximális értékek, amelyeket az ár elér egy bizonyos ideig, és mi az értéke az értékesítés kezdetekor és végén. De mivel abban az időben Japánt eltávolították és lezárták a világ nagy részétől, a gyertyatartós térképezési rendszert Európában és az Egyesült Államokban később fedezték fel, amikor a kereskedés nagy lendületet kapott. Ma már számos tapasztalt szakember és kereskedő felismeri, hogy az árparaméterek ilyen grafikus megjelenítése a legpraktikusabb a tőzsdei kereskedésben – a gyertyatartók nemcsak azt jelzik, hogy hol mozog az árfolyam, hanem azt is, hogy egy adott időszakban milyen kilátások vannak a résztvevők számára.

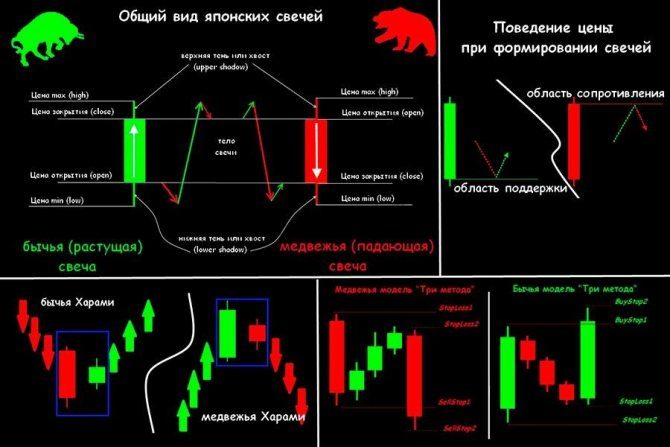

A japán gyertyatartók főbb mintái

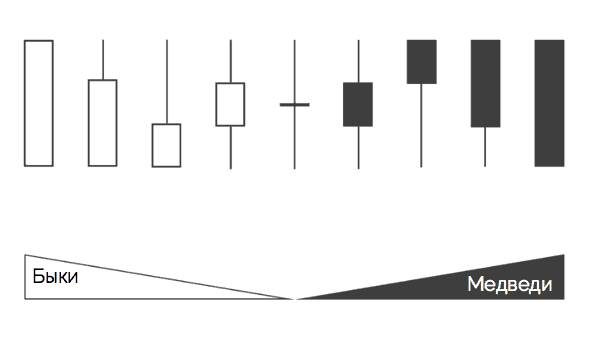

A gyertyaelemző rendszer minden egyes eleme bizonyos adatokkal látja el a kereskedőt. Például egy gyertya rövid árnyéka azt jelzi, hogy a gyertyák árnyékán történő kereskedés a nyitó vagy záró árfolyam határán volt, és a tőzsdei kereskedés résztvevői meglehetősen alacsony aktivitást mutattak az értékesítés teljes időtartama alatt. Vagyis a bikák (vevők) uralták az értékesítési piacot – ők irányították az árat, maximális értékre emelve azt. A szakértők azonban megjegyzik, hogy a leghatékonyabb és legerősebb jeleket a gyertyatartó minták adják. A gyertyatartó minták különálló minták, amelyek egy vagy több gyertyatartót tartalmazhatnak. Ezek a modellek a következő kategóriákba sorolhatók:

- az első egy adott termék trendjének kialakításának lehetőségéről beszél, és ezt fordított mintának nevezik ;

- a második pedig a közeljövőben történő folytatását jelzi, és egy trendfolytatási modell .

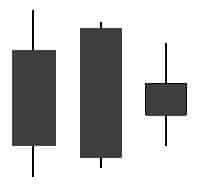

Nézzük meg közelebbről ezt a két csoportot. [caption id="attachment_13514" align="aligncenter" width="623"]

Japán gyertyatartó megfordítási minták

Fordított minta

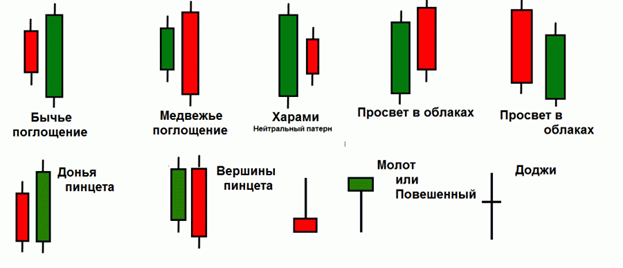

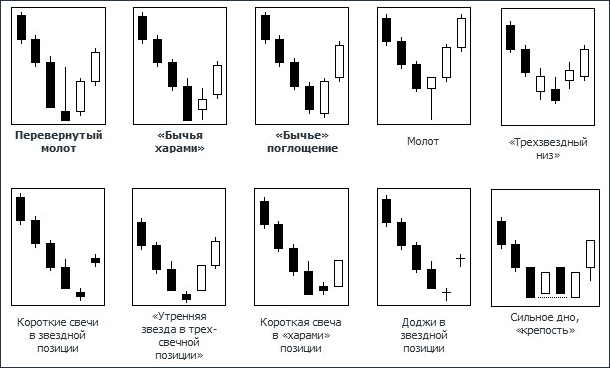

A fordított minta olyan gyertyatartó minta, amelyet az árgrafikus görbe irányának változása jellemez a gyertyatartó elemek kialakulása után. A legkeresettebbek a fordított gyertyatartó minták, például a bullish és a bearish engulfing, valamint a belső rudak és a tűrudak, mint például a pinokkió és a doji.

Jegyzet. Figyelembe véve a fent leírt körülményeket, az árvonal szélső eleme méretben nagyobb legyen, mint az előző: az utolsó gyertya teste teljesen „egye fel” az álló elem előtti testet, az árnyékok pedig fedjék le a gyertyatartót. az utolsó előtti gyertya teljes sziluettje. Gyakorlatilag ez azt jelenti, hogy az aktuális trendmozgás veszít erejéből (erre az eszköz irányában kialakult, kis méretekkel jellemezhető extrém gyertya jelzi).

Ugyanakkor az ellentétes irányt meghatározó szélső sáv azt jelzi, hogy a tőzsdei kereskedés résztvevői kellő érdeklődést mutatnak egy másik trend iránt, van erejük és képességük az árfolyam további emelésére. vonal elkezd mozogni abban az irányban, amelyet az oldal választott, és meg kell kötnie az üzletet. https://youtu.be/4JK_S2HqD1w

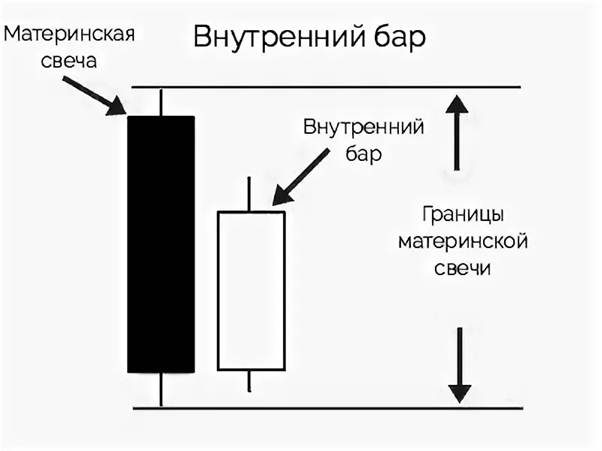

Belső gyertya

A következő népszerű és népszerű megfordítási minta a belső gyertyatartó. Grafikailag ez a minta az elnyeléssel ellentétes formában jelenik meg: a mintában van néhány sáv is, de az utolsó gyertyát teljesen elfedi az előtte lévő árnyék.

Fontos! Ha az árfolyam a belső minta által jelzett irányba törhet, akkor üzletet köthet. Ha ez nem történik meg, a modell nem formáltnak számít, és a jel elmarad.

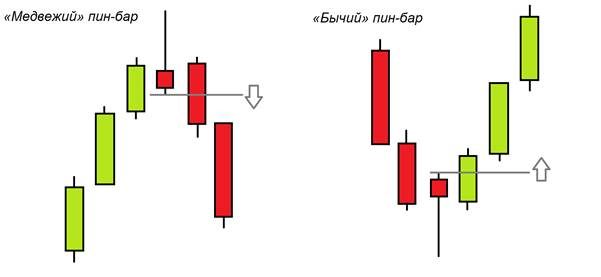

pin bar

A harmadik nem kevésbé híres és népszerű gyertyatartó minta a tűrúd. Ez a minta nevét a mesehősről, Pinokkióról kapta, akire mindenki hosszú orr tulajdonosaként emlékszik. Ez a tulajdonság a névvel együtt átkerült a gyertyára, amelynek ugyanolyan hosszú árnyéka van.

Érdekes! A bullish pin rudat „Hammer”-nek is nevezik, mert a forma megfelel neki: a modellnek lefelé irányuló hosszú árnyéka és kis fehér teste van. A Hammerrel ellentétben a mackás tűrúdnak és a dojinak hosszú felfelé mutató árnyéka és kis fekete teste van.

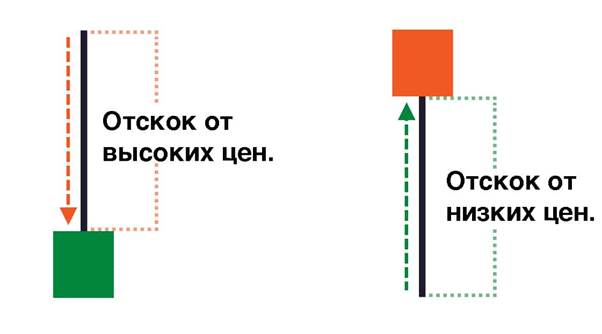

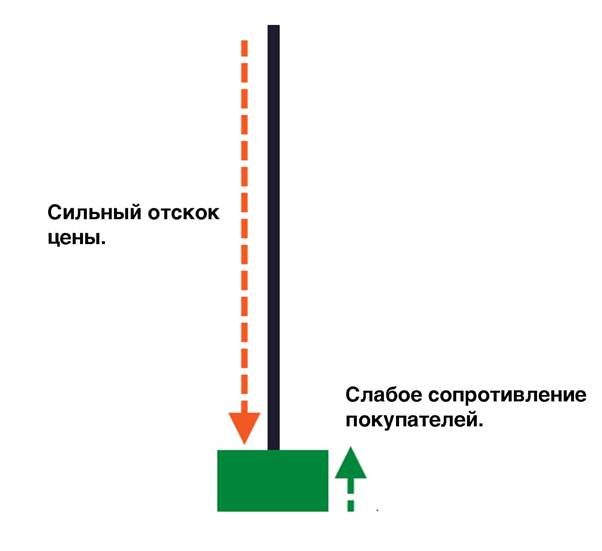

Pin rudak a végén

A visszafordító gyertya utolsó típusa a trend végén lévő tűrúd. Információt adnak a tőzsdei kereskedési résztvevőnek arról, hogy az elmúlt időszakban a tőzsdét uraló résztvevői csoport utoljára próbálkozott a trend folytatásával, de az erők nem voltak elegendőek, és az árfolyam ellentétes irányba indult el (ez a hosszú vetítési sziluett jelzi).

Jegyzet! Egy ilyen gyertya kialakítása után a hosszú árnyékvetülettel ellentétes, vagyis a jelenlegi trenddel ellentétes irányba érdemes üzleteket kötni.

Gyertyatartó minták, amelyek folytatják a trendet

A trendet folytató minták kevésbé keresettek a tőzsdei kereskedők körében, mint a fordított minták, mivel a tőzsdei kereskedők már a kezdet kezdetén próbálják megragadni a trendeket. Ez az eszköz azonban továbbra is rendeltetésszerűen használható – figyelmezteti az eladót, hogy a trenddel szembemenni jelenleg nem lenne a legjobb ötlet. Tekintsünk több modellt. A legnépszerűbb és leghatékonyabb három gyertyaelemből álló modell – mindkét helyzetben ugyanúgy működik a piacon, akár felfelé, akár lefelé. Könnyen kitalálható, hogy a modell három kis méretű gyertyát tartalmaz, amelyek számsorrendben követik a piac aktuális trendjét. Az utolsó gyertya egy nagy rúd, amely követi az előző trend irányát, amely szembemegy a három előtt álló elemmel.

Gyertyaelemző kereskedés: Előnyök és Hátrányok

A pénzügyi piacok japán gyertyatartókon keresztül történő technikai elemzése praktikussága miatt nagyra értékeli a kereskedőket. A gyertyatartók nem információs rendszer vagy eszköz, hanem egyfajta grafikon, amelyen az árfolyamgörbe a részvények változásait jelzi. Sokoldalúsága ellenére azonban ahhoz, hogy megértsük a diagram jelentését, felismerjük a mozgásokat és az időben bekövetkező változásokat, hogy tudjunk gyertyát rakni, némi tapasztalatra van szükség. A legtöbb automatizált kereskedési stratégiához hasonlóan a gyertyatartó eszközöket használó tőzsdei kereskedés sem lesz minden kezdő számára egyértelmű.

Fontos! Nem kell azonnal elkezdenie a gyertyatartó-mintákkal való kereskedést valódi pénzért, nagy a kiégés kockázata.

Ráadásul az igazán jó minőségű és érthető gyertyatartó mintákat nehéz megtalálni és kialakítani. Emiatt a tőzsdei kereskedés résztvevője legtöbbször bizonytalan marad: kétértelmű előjellel kell ügyletet nyitni, kockáztatva a kiégést, vagy a tökéletesen felépített és tiszta mintára várni anélkül, hogy hosszabb ideig üzletet nyitna, és ebből következően marad. jövedelem nélkül.

A pénzpiaci minták technikai grafikus elemzése japán gyertyatartók használatával: hogyan lehet megérteni a diagramokat és alkalmazni a gyertyatartó mintákat a gyakorlatban

A tőzsdei kereskedésben résztvevők a tőzsdei árvonal mozgását a kereskedők és az ügyfelek közötti versenynek tekintik.

- Ha az ügyfelek száma a pénzpiaci eladók számához képest elsöprő, vagy nagyobb a vételi érdeklődés, akkor az ár emelkedik. Addig növekszik, amíg el nem éri a maximumot, amikor az eladók ismét érdekesnek tartják a további mozgást.

- Ha a kereskedők uralják a pénzügyi piacot, az egyensúlyi ár csökkenni fog, amíg az egyensúly létre nem jön, és a vevők száma nő a piacon.

- Ha valamelyik oldal (eladók vagy vásárlók) többszörösen meghaladja a játékosok számát, a piac felgyorsul, és ugyanabba az irányba mozdul el.

- Ha a kereskedők és a vásárlók érdekei egybeesnek, az egyensúlyi ár is stabil marad. A jelenlegi árfolyamra a szereplők mindkét oldalának nincs panasza, így a pénzpiac egyensúlyban van.

Mit jelentenek a gyertyák különböző paraméterei?

Minden technikai elemzés, bármilyen eszköz segítségével, mindkét fél erősségeit összehasonlítja, és felméri, hogy jelenleg ki uralja a pénzügyi piacot. Emellett az árelemzés segítségével megtudhatja, hogy az egyensúlyi ár milyen irányba és milyen sebességgel mozdul tovább. A gyertya elem árnyalata megmondja a kereskedőnek, hogy ki uralja a piacot – eladók vagy vevők.

Figyelj! Nem szükséges minden gyertyaelemet megjegyezni, fontos megérteni, hogy pontosan miből állnak. Azaz:

- testméret;

- farok hossza;

- az elem teste méretének aránya a “farkához”;

- gyertya helye.

A japán gyertyatartók minden egyes szerkezeti részével külön foglalkozzunk. Japán gyertyatartók kezdőknek, a pénzügyi piacok grafikus elemzése minták és kombinációk alapján: https://youtu.be/TqnbdtgD2Oo

testméret

A gyertya elem értéke jelzi a kereskedő számára a nyitó és záró ár közötti különbséget, mutatja a bikák és a medvék ambícióit.

- az egyensúlyi ár gyors emelkedésével járó hosszú elemtest az ügyfél érdeklődésének növekedését és erős ármozgást jelez;

- ha a test mérete fokozatosan növekszik, az azt jelenti, hogy a trend mentén az ármozgás is gyorsul;

- ha a gyertya teste csökken, ez azt jelzi, hogy a jelenlegi trend véget ér a bikák és medvék egyenlő érdekei miatt;

- ha a gyertyatartó elemek teste mozdulatlan marad, akkor ez megerősíti a jelenlegi trend folytatását;

- Ha a tőzsde váratlanul pozíciót változtat a hosszan emelkedő rudakról a csökkenőre, ebből az következik, hogy éles trendváltás következik, megváltozott az eladók dominanciája a piacon, most a medvék irányítják az árat.

Farok hossza

A „farok” hossza (gyertyaárnyék) lehetővé teszi az árvonal ingadozási tartományának felismerését. Mit jelent az árnyék hossza?

- a hosszúak bizonytalanságot jeleznek, vagyis a bikák és a medvék jelenleg aktívan versenyeznek, de egyelőre nem lehet megállapítani, hogy ki fogja átvenni az árat;

- a rövidek a pénzügyi piac stabilitását jelzik enyhe áringadozásokkal.

A “farok” mérete gyakran növekszik egy emelkedő trend után. Ez azt jelenti, hogy a bikák és a medvék közötti verseny jelenleg egyre nagyobb lendületet vesz. Egy adekvát, nagy sebességgel egy irányba mozgó trend általában rövid „farokkal” rendelkező gyertyatartó elemeket mutat, hiszen a játékosok egyik fele folyamatosan szabályozza az árat.

Egy elem teste méretének aránya a “farkához”

Figyelembe kell venni, hogy:

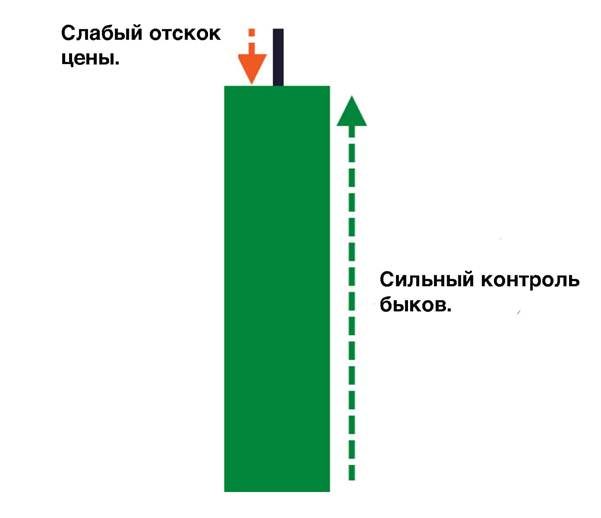

- A mainstream során a gyertyatartó elem teste hosszabb, mint a farok. Minél erősebb a trend, annál gyorsabban mozog az árfolyam a választott irányba.

- Amikor a játékosok oldalának kiegyensúlyozatlansága miatt lelassul a trend, a bikák és a medvék aránya ennek megfelelően megváltozik, egyenetlenné válik, a „farok” megnyúlik a testekhez képest.

- Az emelkedő pozícióban gyakorlatilag nincsenek farok, ami erős tendenciát jelez. Hosszú farok látható a konszolidáció időszakában, amelyet a bikák és medvék közötti kétértelműség és fokozott verseny határoz meg. Egyes esetekben a gyertyatartó elem árnyékának növekedése a trend végét jelzi.

A gyertya elhelyezése

- Ha egy kereskedő csak egy domináns gyertyatartó árnyékot lát az egyik oldalon, és az elem teste teljesen a másik oldalon található, akkor ezt a forgatókönyvet pin bar-nak nevezik. A „farok” azt jelzi, hogy az árvonal el akart indulni egy bizonyos irányba, de a tőzsde másik oldala erősen a játékosok másik részének elvárásaival ellentétes irányba nyomta az árfolyamot.

- Egy másik szabványos séma egy olyan gyertyaelemet jelöl, amelynek mindkét oldalán azonos hosszúságú árnyékok és viszonylag rövid test található. Ezt a forgatókönyvet dojinak nevezik. Ez a minta elsősorban a kétértelműséget jelzi, de jelezheti a bikák és a medvék közötti egyensúlyt is. A vevők az egyensúlyi árat igyekeztek emelni, az eladók ezzel szemben csökkenteni. De ennek eredményeként az árvonal visszatért eredeti helyzetébe.

Hogyan kell olvasni a japán gyertyatartókat, a “japán kereskedést” a grafikonokon: https://youtu.be/8MVH9VumsxE

Japán gyertyatartók: a pénzügyi piac gyakorlati elemzése

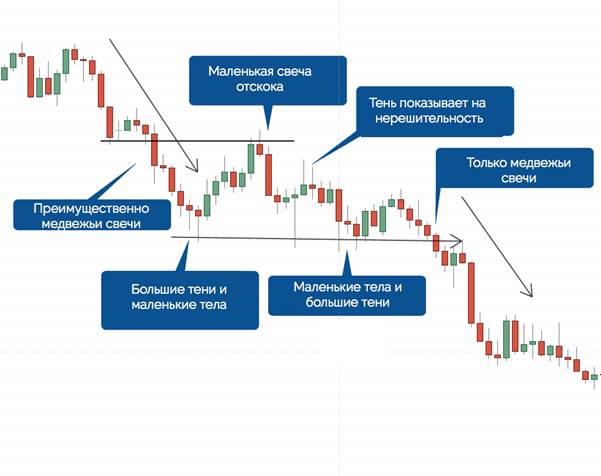

Most, hogy az összes fenti tényezőt elemeztük, és megtudtuk, hogyan működnek, miből állnak és hogyan működnek a gyakorlatban, mindezt a tudást összerakhatjuk, és megnézhetjük, hogyan hasznosíthatjuk a gyakorlatban a japán gyertyaelemzésről szerzett ismereteket, nevezetesen diagramokban:

- Egy csökkenő trend idején a gyertyatartó elemek csak hosszú testtel és rövid „farokkal” vagy teljes hiányukkal mackásak – ez jelzi a kereskedők kiemelkedő erejét.

- Az alábbi képre hivatkozva egyfajta árpattanást látunk. Ez nem elég ahhoz, hogy az árat az ellenkező irányba fordítsuk, de akkor az eladóktól látjuk a legerősebb elemeket.

- A trend csak néhány erős gyertyán mozoghat a vásárlóktól, a bullish elemek nyomása nélkül.

- Ezt követően a gyertya teste csökken, a „farok” pedig nő, jelezve, hogy a lendület ereje is gyengül.

- Az árfolyam visszaáll eredeti helyzetébe, ami immár ellenállás, és egy kis pattanó gyertyatartó sziluettje jelenik meg a kereskedő előtt.

- Támogatási szinten a tőzsdei kereskedő a gyertyák csökkenését és az árnyékok számának növekedését figyeli meg, ami a pénzpiaci ingadozások közvetlen megerősítése. Ez a helyzet csökkenti ennek a szintnek a meghibásodásának kockázatát is.

- A támaszszint elérése és átlépése előtt az ár csak elkezdi a vételi elem mintázatává formálódni, így jön a lendület.

- Emelkedő tendencia során a rudak teste hosszú, és rövid, jelentéktelen „farkukkal”.

- Ezenkívül a tőzsdei kereskedésben résztvevő egy hosszú árnyékpárt észlelhet a diagram alján. Azt jelzik, hogy az árfolyam próbált lejjebb menni, de a bikák nyomása nem volt elegendő a teljes értékű akcióhoz.

- A gyertyák még tovább zsugorodnak, ha az árcsökkentési kísérlet kudarcot vall, jelezve, hogy a trend a végéhez közeledik.

- Továbbá a kereskedő észreveheti, hogy a vásárlók oldaláról most egy erős gyertya dominál, ami azt jelzi, hogy jelenleg egy új trend kezd kialakulni.

A gyertyatartók fő típusai és kombinációi a japán gyertyaelemzésben

Tehát kezdjük azzal a ténnyel, hogy az elején minden japán gyertyatartó elem semlegesnek tűnik – vonal formájában. A vonal egy új sáv, amely a legelején semleges helyzetben van. A tőzsdei kereskedésben résztvevők nem tudják megjósolni, hogy milyen elem lesz a jövőben, mert csak felfelé vagy lefelé kell mozognia a grafikonon.

A gyertyák fajtái

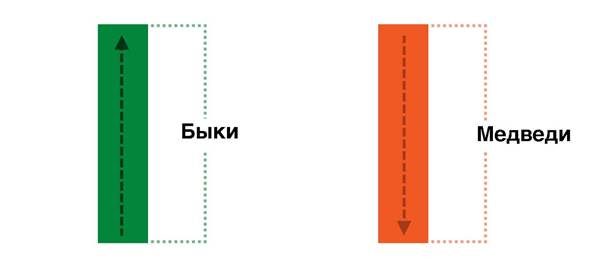

Rájöttünk, hogy kétféle gyertyatartó elem dominál a pénzügyi piacon – bullish és bearish. Tekintsük őket részletesebben.

Bullish gyertyák

A buja gyertyák azt jelzik, hogy jelenleg erős ügyfélnyomás van a pénzügyi piacon. Mindaddig, amíg a vásárlók száma meghaladja az eladók számát, az elemek bullish lesz. Ha a vevők csökkentik a nyomást, az eladók pedig feljebb lépnek, a tőzsdei kereskedelem résztvevői észreveszik, hogy a bullish gyertyák száma jelentősen csökken. Ez a játékosok egyik oldalának, nevezetesen az ügyfeleknek a gyengülését jelzi. Ha a gyertya teste nagy, akkor ez egy erős bullish rúd, ha a test kicsi, akkor a bullish elem gyenge. A sáv nem csak a piacon jelenleg meghatározott árat jelzi, hanem azt is, hogy most már a bikák irányítanak, és a tőzsdén lévő ügyfelek a túlnyomó többségben. Ezek az adatok fontosak a tőzsdei kereskedésben.

Bearish gyertyák

A bearish gyertya, amely a bullish gyertya ellentéte, azt mondja, hogy a pénzügyi piacot most az eladók uralják. Amíg ők vannak túlnyomó többségben, az elemek bearishak lesznek. Ha az eladók lazítanak a szorításon, és a vevők növelik a nyomást, akkor azt fogjuk észrevenni, hogy a bearish rudak száma csökkenni fog. Ez a helyzet az eladók erejének gyengülését jelzi.

Jegyzet! Ha a pénzügyi piacot a kereskedők száma uralja, akkor a hosszú gyertyák kinyitása nem a legjobb megoldás.

Japán gyertyatartó kombinációk: alapvető lehetőségek

A gyertyaelemzésben nagyon sok kombináció létezik, nehéz mindegyiket szétválogatni. A tőzsdei kereskedés résztvevője idővel bizonyos mennyiségű tapasztalatra tesz szert, ami lehetővé teszi számára, hogy megértse, mely modellek mivel kombinálhatók a legjobban, így az opció sikeres és hatékony. És csak néhány alapvető lehetőséget fogunk figyelembe venni. Az egyik legnépszerűbb és leghatékonyabb a kalapács, fordított kombinációja pedig a fordított kalapács. Ennek a rúdnak nagy, hosszú farka felfelé és kicsi teste lefelé mutat. A csökkenő trend alján jelenik meg.

harami ” azt jelenti , hogy terhes, így ha alaposan megvizsgálja a diagramot, észreveszi, hogy a jobb oldali elem teste grafikusan a bal oldali sáv testén belül helyezkedik el.

Gyakorlati alkalmazás: példák

A képeken szemléltető példák láthatók egyes gyertyák használatára.

Pin Bar

abszorpció