取引における日本のローソク足-初心者と経験豊富なトレーダーのためのさまざまなパターンの種類、チャート、分析、および金融市場の証券取引所で日本のローソク足をナビゲートする方法。

- 日本のろうそく:それは何ですか

- 作成の歴史:ローソク足分析法が開発された方法と場所

- 日本のローソク足の主なパターン

- 日本のローソク足反転パターン

- 反転パターン

- インナーキャンドル

- ピンバー

- 最後にピンバー

- トレンドを続けるローソク足パターン

- キャンドル分析取引:長所と短所

- 日本のローソク足を使用した金融市場パターンの技術的なグラフィカル分析:チャートを理解し、実際にローソク足パターンを適用する方法

- キャンドルのさまざまなパラメータはどういう意味ですか?

- ボディサイズ

- 尾の長さ

- 要素の本体のサイズとその「テール」の比率

- ろうそくの場所

- 日本のローソク足:金融市場の実際的な分析

- 日本のローソク足分析におけるローソク足の主な種類と組み合わせ

- キャンドルの種類

- 強気のろうそく

- 弱気キャンドル

- 日本のローソク足の組み合わせ:基本的なオプション

- 実用的なアプリケーション:例

日本のろうそく:それは何ですか

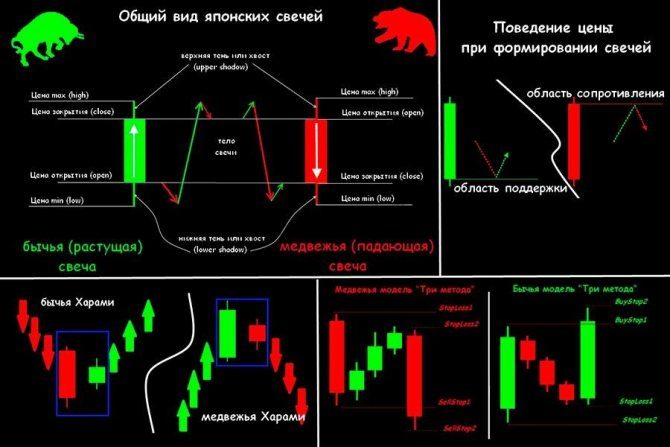

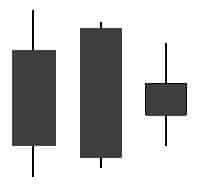

日本のローソク足は一種の不安定なグラフ曲線であり、中世の東部の売り手が米の価格変動を制御するために使用していました。日本のローソク足分析を比較すると、私たちに馴染みのある折れ線グラフから、ローソク足は価格変動に関するより関連性の高い情報を示していることがわかります:取引の開始時間と終了時間、および引用の特定の期間。始値と終値の間の塗りつぶされた長方形は、一定期間のこれらの同じ価格の形成であり、ろうそくの本体であり、この期間の間隔チャートの最大値と最小値です影と呼ばれます。

作成の歴史:ローソク足分析法が開発された方法と場所

技術的機器分析の形式の日本のローソク足は、取引所取引市場に最初に導入されたものの1つでしたが、当初はいくつかの場所で使用および適用されていました。タイトルの「日本人」の要素から、ろうそくの発明の発祥の地は日本であることが容易に推測できます。米を取引した日本人は、18世紀からこの種の価格変動を予測してきました。一連の「ローソク足」の形での価格変動の最初のグラフィック表示は、米の取引に従事していたHommMunehisaによって発明されたと噂されています。この方法は明確にするために開発されました-特定の期間の価格によって到達した最小値と最大値、および販売の開始時と終了時の値も何ですか?しかし、当時、日本は世界のほとんどから排除され閉鎖されていたという事実のために、欧米のローソク足チャートシステムは、後に取引が勢いを増し、勢いを増していたときに発見されました。今日、多くの経験豊富な専門家やトレーダーは、このような価格パラメーターのグラフィック表示が株式取引に最も実用的であることを認識しています。ローソク足は、価格がどこに移動しているかだけでなく、一定期間の参加者の見通しも明確に示します。

日本のローソク足の主なパターン

ローソク足分析システムの個々の要素は、トレーダーに特定のデータを提供します。たとえば、ろうそくの短い影は、ろうそくの影での取引が始値または終値の危機に瀕していることを示し、取引所取引の参加者は、販売期間全体を通じてかなり低い活動を示しました。つまり、ブルズ(バイヤー)が販売市場を支配し、価格をコントロールして最大値に引き上げました。しかし専門家は、最も効果的で強力な信号はローソク足のパターンによって与えられると述べています。ローソク足パターンは、1つまたは複数のローソク足を含めることができる個別のパターンです。これらのモデルは次のように分類されます。

- 最初のものは、特定の製品のトレンドを開発する可能性について話し、反転パターンと呼ばれます。

- 2つ目は、近い将来の継続を示し、トレンド継続モデルです。

これら2つのグループを詳しく見てみましょう。

日本のローソク足反転パターン

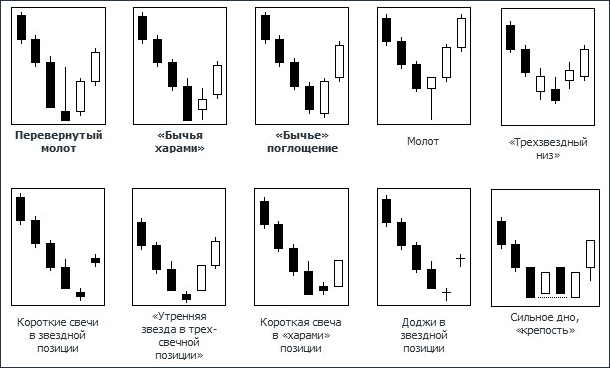

反転パターン

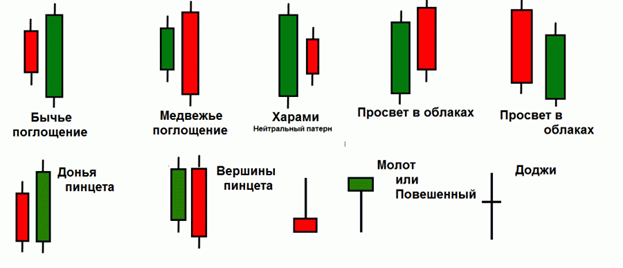

反転パターンは、ローソク足要素の形成後の価格グラフィック曲線の方向の変化を特徴とするローソク足パターンです。強気と弱気の巻き込みなどの反転ローソク足パターン、およびピノキオや同事などのインサイドバーとピンバーが最も需要があります。

ノート。上記の状況を考慮すると、価格ラインの極端な要素は前の要素よりもサイズを大きくする必要があります。最後のキャンドルのボディは、立っている要素の前のボディを完全に「食い尽くす」必要があり、影が最後から2番目のキャンドルのフルシルエット。実際のアプリケーションでは、これは現在のトレンドの動きが強さを失っていることを意味します(これは、資産の方向に形成された小さなサイズを特徴とする極端なろうそくによって示されます)。

同時に、反対方向を決定した極端なバーは、為替取引の参加者が別のトレンドに十分な関心を示し、価格をさらに上げる力と能力を持っていることを示しています。したがって、次のバーの場合、価格はラインはこちら側が選択した方向に動き始めます。https://youtu.be/4JK_S2HqD1w

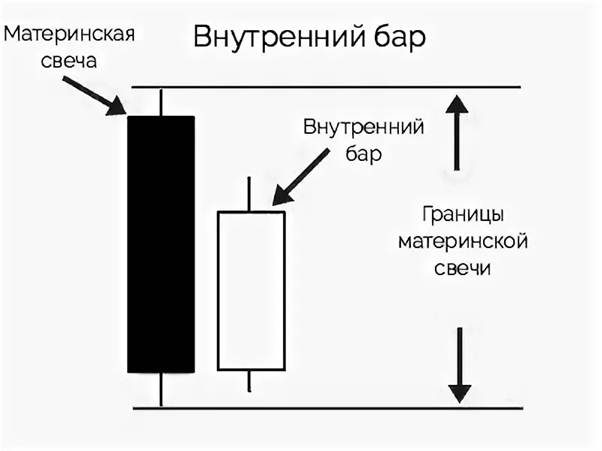

インナーキャンドル

次に人気があり、促進されている反転パターンは、内側のローソク足です。グラフィカルに、このパターンは飲み込むのとは反対の形で表示されます。パターンには2本のバーも含まれていますが、最後のキャンドルはその前の影で完全に覆われています。

重要!内部パターンで示された方向に価格が下がる可能性がある場合は、取引を行うことができます。これが行われない場合、モデルは形成されていないものとしてカウントされ、信号が失われます。

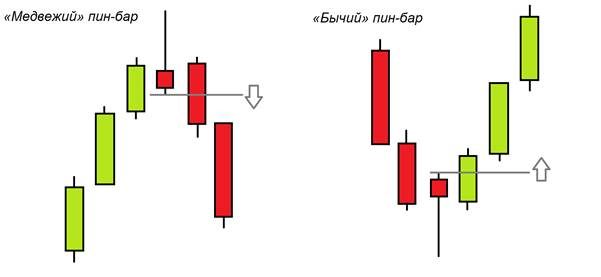

ピンバー

3番目の有名で人気のあるローソク足パターンはピンバーです。このサンプルの名前は、長い鼻の持ち主として誰もが覚えているおとぎ話のヒーロー、ピノキオに由来しています。この特徴は、同じ長い影を持つろうそくに名前とともに移されました。

面白い!強気のピンバーは、形状がそれに対応しているため、「ハンマー」とも呼ばれます。モデルには、下向きの長い影と小さな白いボディがあります。ハンマーとは異なり、弱気のピンバーと同事は長いアップシャドウと小さな黒いボディを持っています。

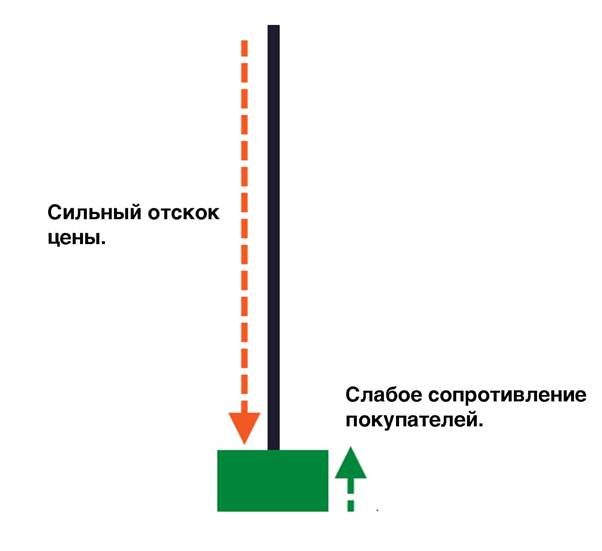

最後にピンバー

最後のタイプの反転キャンドルは、トレンドの終わりにあるピンバーです。彼らは取引所取引参加者に、前の期間に取引所を支配した参加者のグループがトレンドを継続する最後の試みをしたという情報を提供しますが、力は十分ではなく、価格は反対方向に動き始めました(これは長い投影シルエットで示されます)。

ノート!そのようなろうそくの形成後、長い影の投影によって示される方向とは反対の方向、つまり現在の傾向とは反対の方向に取引を行う価値があります。

トレンドを続けるローソク足パターン

トレンドを継続するパターンは、為替トレーダーが最初からトレンドをキャッチしようとするため、反転パターンよりも為替市場のトレーダーの間で需要が少なくなります。ただし、このツールは本来の目的で使用することができます。現時点でトレンドに逆らうことは最善の策ではないことを売り手に警告します。いくつかのモデルを考えてみましょう。3つのローソク足要素の最も人気があり効果的なモデル-それが上向きであろうと下向きであろうと、市場の両方の状況で同じように機能します。モデルには、市場の現在の主な傾向に沿って番号順に続く、サイズの小さい3つのキャンドルが含まれていることは容易に推測できます。最後のろうそくは、前のトレンドの方向をたどる大きなバーであり、これは先の3つの要素に反します。

キャンドル分析取引:長所と短所

日本のローソク足による金融市場のテクニカル分析は、その実用性からトレーダーの間で高く評価されています。ローソク足は情報システムやデバイスではなく、価格曲線が株価の変化を示す一種のチャートです。しかし、その汎用性にもかかわらず、チャートの意味を理解し、時間の動きや変化を認識し、ろうそくを置くことができるようにするには、ある程度の経験が必要です。ほとんどの自動取引戦略と同様に、ローソク足商品を使用した取引所取引は、すべての初心者にとって明確ではありません。

重要!ローソク足パターンでリアルマネーの取引をすぐに開始する必要はありません。燃え尽き症候群のリスクが高くなります。

さらに、本当に高品質で理解しやすいローソク足パターンを見つけて形成するのは困難です。その結果、ほとんどの場合、取引所取引の参加者は不明確なままです。あいまいな兆候で取引を開始し、燃え尽き症候群のリスクを冒したり、完全に構築された明確なサンプルを待ったりして、長期間取引を開始せずに、結果として残ります。収入なし。

日本のローソク足を使用した金融市場パターンの技術的なグラフィカル分析:チャートを理解し、実際にローソク足パターンを適用する方法

取引所取引の参加者は、取引所での価格ラインの動きを、トレーダーとクライアントの間のある種の競争として認識します。

- 金融市場の売り手の数と比較して顧客の数が圧倒的であるか、または買いの関心が高い場合、価格は上昇します。それが最大に達するまでそれは増加し、売り手はそれがさらなる動きのために再び興味深いと考える。

- トレーダーが金融市場を支配している場合、均衡価格はバランスが確立され、市場の買い手の数が増えるまで低下します。

- いずれかの側(売り手または買い手)がプレーヤーの数を数倍上回っている場合、市場はスピードを上げて同じ方向に動きます。

- 商人と顧客の利益が一致するとき、均衡価格も安定したままです。両陣営とも現在の価格に不満はなく、金融市場は均衡している。

キャンドルのさまざまなパラメータはどういう意味ですか?

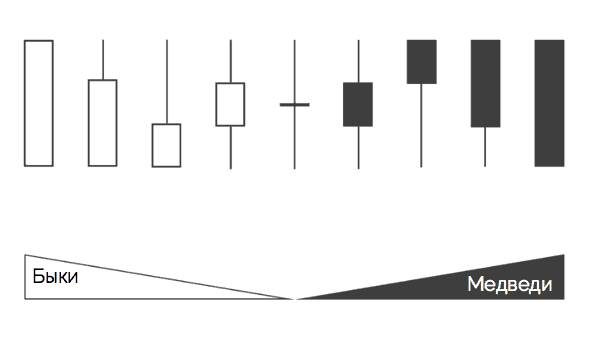

あらゆるツールを使用したすべてのテクニカル分析は、双方の強みを比較し、現在金融市場を支配しているのは誰かを評価するために行われます。さらに、価格分析により、均衡価格がどの方向にどの速度でさらに移動するかを知ることができます。ろうそくの要素の色合いは、市場を支配するトレーダー、つまり売り手または買い手を示しています。

注意を払う!すべてのキャンドル要素を覚える必要はありません。それらが何で構成されているかを正確に理解することが重要です。つまり:

- 体のサイズ;

- 尾の長さ;

- 要素の本体のサイズとその「テール」の比率。

- キャンドルの場所。

日本のローソク足の各構造部分を個別に扱いましょう。初心者向けの日本のローソク足、パターンと組み合わせに基づいて金融市場のグラフィカルな分析を行う方法:https://youtu.be/TqnbdtgD2Oo

ボディサイズ

ろうそく要素の値は、始値と終値の差をトレーダーに示し、強気と弱気の野心を示します。

- 均衡価格の急激な上昇を伴う長い要素体は、顧客の関心の高まりと強い価格変動を示しています。

- 体のサイズが徐々に大きくなる場合、これはトレンドに沿った価格変動も加速していることを意味します。

- ろうそくの本体が減少するとき、これは現在の傾向が雄牛と熊の平等な利益のために終わっていることを示します。

- ローソク足要素の本体が動かないままである場合、これは現在の傾向の継続を確認します。

- 取引所が予期せず上昇しているバーから下降しているバーにポジションを変更した場合、トレンドの急激な変化が起こり、市場での売り手の支配が変化し、現在は価格を支配しています。

尾の長さ

「テール」(キャンドルシャドウ)の長さは、価格ラインの変動の範囲を認識することを可能にします。影の長さはどういう意味ですか?

- 長いものは不確実性を示しています。つまり、強気と弱気は現在活発に競争していますが、これまでのところ、誰が価格を支配するかを結論付けることは不可能です。

- 短いものは、わずかな価格変動を伴う金融市場の安定を示しています。

「テール」のサイズは、上昇傾向の期間の後にしばしば増加します。これは、雄牛と熊の間の競争が現在勢いを増していることを意味します。高速で一方向に移動する適切なトレンドは、プレーヤーのパーティの1つが常に価格を制御しているため、通常、短い「テール」を持つローソク足要素を示します。

要素の本体のサイズとその「テール」の比率

次のことを考慮に入れる必要があります。

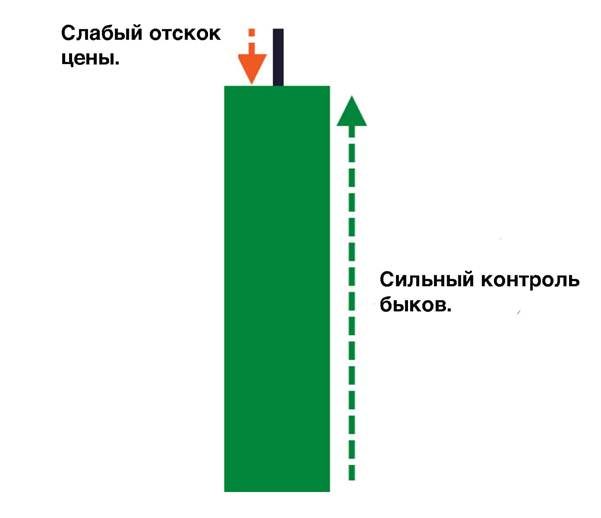

- 主流の間、ろうそく足要素の本体は尾よりも長いです。トレンドが強いほど、価格は選択した方向に速く移動します。

- 選手側のバランスが崩れてトレンドが鈍化すると、それに応じて雄牛と熊の比率が変化し、不均一になり、体に比べて「尻尾」が長くなります。

- 上昇位置には実質的にテールがなく、強い傾向を示しています。ロングテールは統合の期間に見られます。これは、雄牛と熊の間のあいまいさと競争の激化によって決定されます。場合によっては、ローソク足要素の影の増加がトレンドの終わりを告げます。

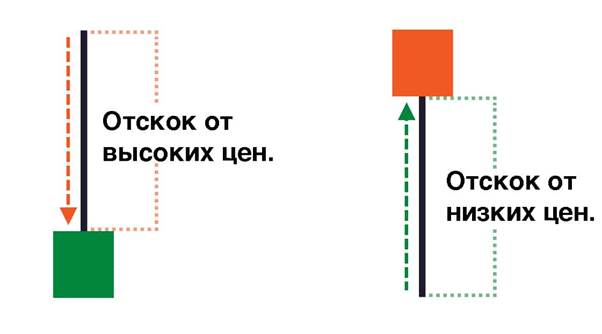

ろうそくの場所

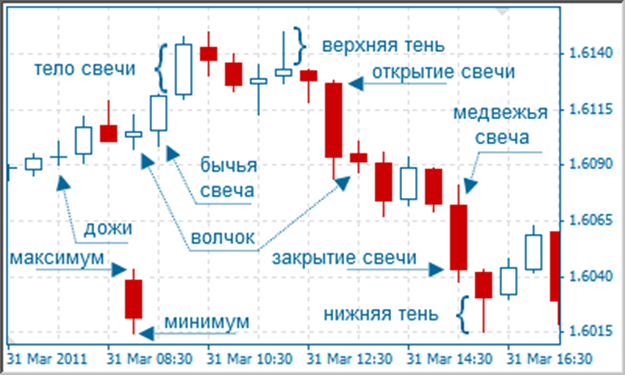

- トレーダーが片側に支配的なローソク足の影を1つだけ見て、要素の本体が完全に反対側にある場合、このシナリオはピンバーと呼ばれます。「テール」は、価格ラインが特定の方向に動き始めたいと思ったことを示しますが、取引所の反対側は、プレーヤーの他の部分の期待とは反対の方向に価格を強く押し上げました。

- 別の標準的なスキームは、両側に同じ長さの一対の影があり、本体が比較的短いキャンドル要素を示しています。このシナリオは同事と呼ばれます。このパターンは主にあいまいさを示しますが、雄牛と熊のバランスを示すこともあります。顧客は均衡価格を上げようとしたが、売り手は逆に均衡価格を下げようとした。しかし、その結果、価格ラインは元の位置に戻りました。

日本のローソク足の読み方、チャートの「日本の取引」:https://youtu.be/8MVH9VumsxE

日本のローソク足:金融市場の実際的な分析

上記のすべての要素を分析し、それらがどのように機能し、何で構成され、実際にどのように機能するかを理解したので、これらすべての知識をまとめて、日本のローソク足分析で得られた知識を実際に使用する方法を確認できます。チャートで:

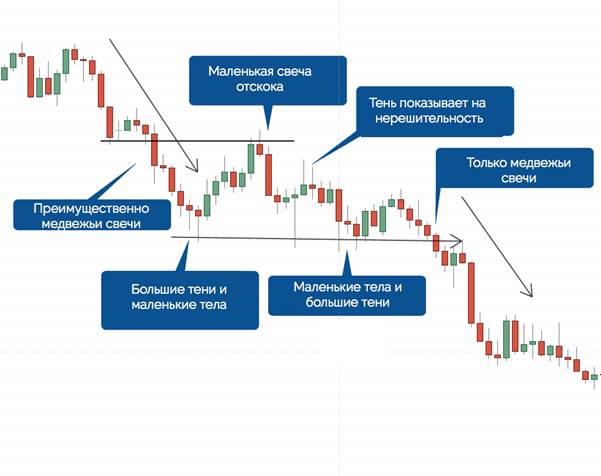

- 下降トレンドの間、ローソク足要素は長いボディと短い「テール」またはそれらが完全に存在しない場合にのみ弱気になります-これはトレーダーの優れた強さを示しています。

- 下の画像を参照すると、一種の価格の反発が見られます。これは価格を反対方向に向けるのに十分ではありませんが、売り手からの最も強い要素がわかります。

- トレンドは、強気の要素の圧力なしに、買い手からのいくつかの強いろうそくでのみ動くことができます。

- その後、ろうそくの本体が減少し、「尻尾」が増加し、勢いの強さも弱まっていることを示しています。

- 価格は元の位置に戻り、現在は抵抗になっています。トレーダーの前に小さなバウンスローソク足のシルエットが表示されます。

- サポートレベルでは、取引所のトレーダーはろうそくの減少と影の数の増加を観察します。これは金融市場の変動を直接確認するものです。この状況はまた、このレベルの崩壊のリスクを減らします。

- サポートレベルに到達してステップオーバーする前に、価格は購入要素パターンへの形成を開始するだけであるため、勢いが生じます。

- 上昇トレンドの間、バーは長いボディを持ち、短く、取るに足らない「テール」を持ちます。

- さらに、取引所取引の参加者は、チャートの下部にある一対の長い影に気付く場合があります。価格が下がろうとしていたことを示していますが、雄牛からの圧力は本格的な行動には十分ではありませんでした。

- 価格を下げる試みが失敗すると、ろうそくはさらに縮小し、トレンドが終わりに近づいていることを示します。

- さらに、トレーダーは、買い手の側からの強いろうそくが現在支配的であることに気付くかもしれません。これは、現在、新しいトレンドが現れ始めていることを示しています。

日本のローソク足分析におけるローソク足の主な種類と組み合わせ

それで、最初のすべての日本のローソク足要素が線の形で中立に見えるという事実から始めましょう。ラインは新しいバーで、最初はニュートラルな位置にあります。取引所取引の参加者は、チャート上を上下に移動するだけでよいため、将来どの要素になるかを予測することはできません。

キャンドルの種類

金融市場では、強気と弱気の2種類のローソク足要素が支配的であることがわかりました。それらをさらに詳しく考えてみましょう。

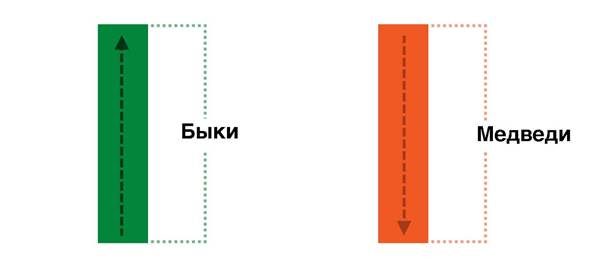

強気のろうそく

強気のろうそくは、現在、金融市場に強い顧客圧力があることを示しています。顧客の数が売り手の数を超えている限り、要素は強気になります。買い手が圧力を下げ、売り手が逆にステップアップすると、取引所取引の参加者は強気のろうそくの数が大幅に減少することに気付くでしょう。これは、プレーヤーの一方の側、つまりクライアントが弱体化していることを示しています。ろうそくの本体が大きい場合、これは強力な強気のバーです。本体が小さい場合、強気の要素は弱くなります。このバーは、現時点で市場に設定されている価格を示しているだけでなく、現在、強気筋が支配しており、取引所のクライアントが大多数を占めていることも示しています。このデータは株式取引において重要です。

弱気キャンドル

強気のろうそくの反対である弱気のろうそくは、金融市場が現在売り手によって支配されていると言います。それらが圧倒的多数である限り、要素は弱気になります。売り手がグリップを緩め、買い手がプレッシャーを強めると、弱気のバーの数が減少することに気付くでしょう。この状況は、売り手の力が弱まっていることを示しています。

ノート!金融市場がトレーダーの数によって支配されている場合、長いろうそくを開くことは最良の選択肢ではありません。

日本のローソク足の組み合わせ:基本的なオプション

ローソク足分析には多くの組み合わせがあり、それらをすべて整理するのは困難です。時間の経過とともに取引所取引に参加する参加者は、ある程度の経験を積むことができます。これにより、どのモデルが何と最もよく組み合わされているかを理解できるため、オプションは成功し、効果的です。そして、いくつかの基本的なオプションのみを検討します。最も人気があり効果的なのはハンマーであり、その逆の組み合わせは逆ハンマーです。このバーには、上を向いた大きな長い尾と下を向いた小さな体があります。下降トレンドの下部に表示されます。

ます。したがって、チャートを注意深く調べると、右側の要素の本体が左側のバーの本体の内側にグラフィカルに配置されていることがわかります。

実用的なアプリケーション:例

写真は、特定のキャンドルの使用例を示しています。

ピンバー

吸収