Японські свічки в трейдингу – різновиди, графіки та аналіз різних патернів для початківців та досвідчених трейдерів та як орієнтуватися по японських свічках на біржі на фінансовому ринку.

- Японські свічки: що це таке

- Історія створення: як і де було розроблено метод свічкового аналізу

- Основні моделі японських свічок

- Розворотні моделі японських свічок

- Розворотний патерн

- Внутрішня свічка

- Пін-бар

- Пін-бари, що стоять наприкінці

- Моделі свічок, що продовжують тенденцію

- Торгівля зі свічкового аналізу: переваги та недоліки

- Технічний графічний аналіз патернів фінансових ринків за японськими свічками: як розуміти графіки та застосовувати свічкові патерни на практиці

- Що означають різні параметри свічок

- Величина тіла

- Довжина “хвоста”

- Відношення розміру тіла елемента до її “хвоста”

- Місцезнаходження свічки

- Японські свічки: практичний аналіз фінансового ринку

- Основні види та комбінації свічок у японському свічковому аналізі

- Види свічок

- Бичачі свічки

- Ведмежі свічки

- Комбінації японських свічок: основні варіанти

- Практичне застосування: приклади

Японські свічки: що це таке

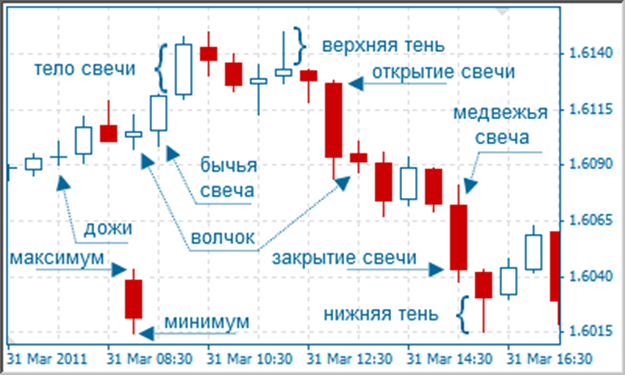

Японські свічки – різновид нестабільної графічної кривої, яка ще в середні віки використовувалася східними продавцями для контролю змін вартості на рис. Якщо порівнювати японський свічковий аналіз, від звичного нам лінійного графіка, можна відзначити, що свічки показують більш актуальну інформацію про зміну цін: час відкриття та завершення торгів та мінімальні/максимальні розміри вартості за певний проміжок часу котирувань. Зафарбований прямокутник між цінами відкриття і закриття, що становить формування цих цін за певний проміжок часу, є тілом свічки, а максимальне і мінімальне значення інтервального графіка за цей часовий проміжок називають тінню.

Історія створення: як і де було розроблено метод свічкового аналізу

Японські свічки у форматі технічного інструментального аналізу були виведені ринку біржовий торгівлі одними з перших, проте на початку мало де використовувалися і застосовувалися. Згідно з елементом у назві – “Японські” – неважко здогадатися, що батьківщиною винаходу свічок є Японія: японці, які займалися торгівлею рису, використовували цей вид прогнозування цінових коливань з далекого 18 століття. Ходять чутки, що вперше графічне відображення цінових коливань у вигляді послідовності свічок було придумано Хоммом Мунехіса, який займався торгівлею рису. Метод був розроблений для наочності – яких мінімальних та максимальних значень досягала ціна за певний час, а також яка її величина на момент початку та кінець продажів. Але у зв’язку з тим, що на той момент Японія була віддалена та закрита від більшої частини світу, про систему свічкового графіка в Європі та Сполучених Штатах дізналися пізніше, коли трейдинг набирав обертів. На сьогоднішній день велика кількість досвідчених фахівців та трейдерів визнають, що подібне графічне відображення цінових параметрів є найбільш практичним для біржової торгівлі – свічки наочно вказують не лише на те, куди рухається ціна, а й на перспективи учасників у певний період часу.

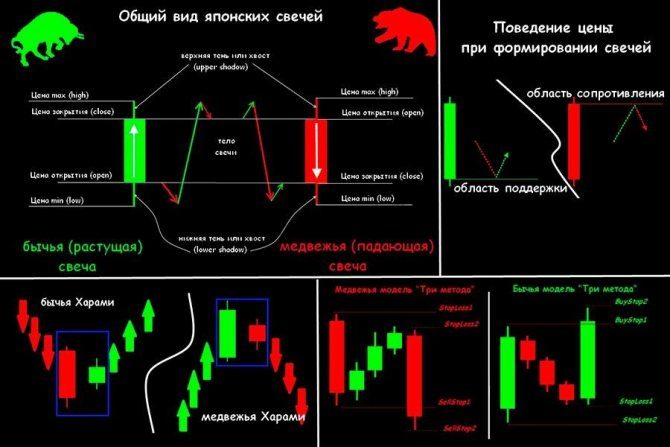

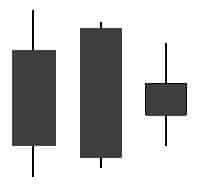

Основні моделі японських свічок

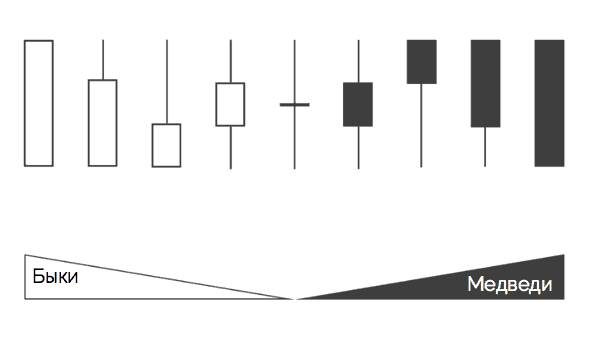

Кожен окремо взятий елемент із системи свічкового аналізу надає трейдеру певні дані. Наприклад, коротка тінь свічки вказує на те, що торгівля за тінями свічок була на межі ціни відкриття або закриття, а учасники біржової торгівлі мали досить низьку активність протягом усього періоду продажу. Тобто на ринку продажів домінували бики (покупці) – керували ціною, піднімаючи її до максимальних значень. Але фахівці відзначають, що найбільш ефективні та потужні сигнали дають свічкові патерни. Свічковими патернами називають окремі шаблони, які можуть включати як одну, так і кілька свічок. Такі моделі поділяються на категорії:

- перша говорить про можливість розвитку тренду на той чи інший продукт і називається розворотною моделлю ;

- а друга вказує на його продовження у найближчому майбутньому і є моделлю продовження тренду .

Розглянемо ці дві групи докладніше. [caption id="attachment_13514" align="aligncenter" width="623"]

Розворотні моделі японських свічок

Розворотний патерн

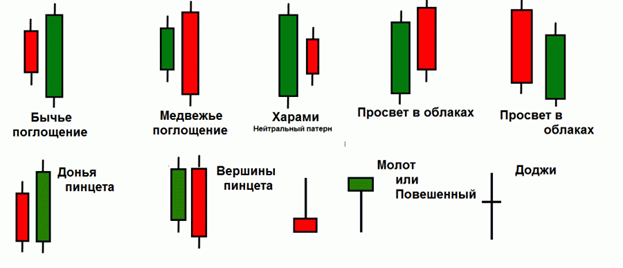

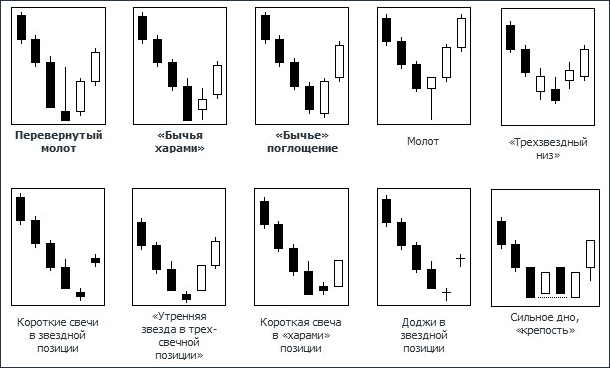

Розворотний патерн – модель свічок, що характеризується зміною напряму цінової графічної кривої після формування свічкових елементів. Найбільшим попитом користуються такі розворотні моделі свічок як бичаче та ведмеже поглинання, а також внутрішні бари та пін-бари, наприклад пінокіо та доджі.

Зверніть увагу. Враховуючи вищеописані обставини, крайній елемент цінової лінії за розмірним співвідношенням має бути більшим за попередній: тіло останньої свічки має повністю “з’їдати” тіло спереду елемента, а тіні – закривати повний силует передостанньої свічки. У практичному застосуванні це означатиме, що поточний трендовий рух втрачає силу (на це вказує крайня свічка, що характеризується невеликими розмірами, сформована у напрямі активу).

При цьому крайній бар, визначивши протилежний напрямок, вказує на те, що учасники біржової торгівлі висловлюють достатній інтерес до іншого тренду, мають сили та можливості далі піднімати ціну Таким чином, якщо на наступному барі цінова лінія почне рухатися у бік, обраний свічкою поглинання, цей бік можна і треба укладати угоду. https://youtu.be/4JK_S2HqD1w

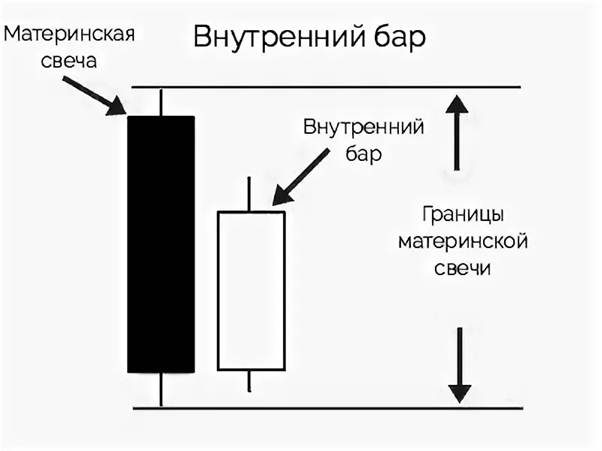

Внутрішня свічка

Наступна популярна і просувна розворотна модель – внутрішня свічка. Графічно даний зразок відображається у формі, зворотній поглинанню: зразок також включає пару барів, але крайня свічка повністю закрита тінню, що стоїть.

Важливо! Якщо ціна зможе пробитися у бік, вказаний внутрішнім патерном, можна укладати угоду. Якщо цього не зробити, модель буде зарахована як не сформована і сигнал буде втрачений.

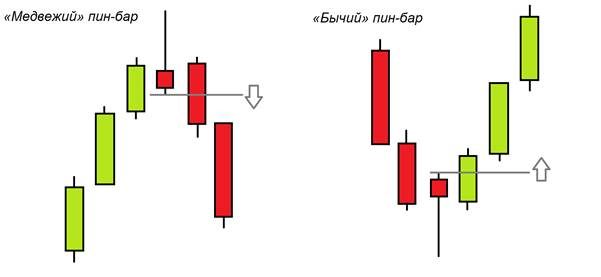

Пін-бар

Третя не менш відома модель, що користується попитом, свічок – пін-бар. Цей зразок отримав таку назву від казкового героя Піноккіо, якого всі запам’ятали як володар довгого носа. Ця характеристика перейшла разом із назвою на свічку, яка має таку саму довгу тінь.

Цікаво! Бичачий пін-бар носить також назву “Молот”, оскільки форма відповідає: модель має довгу тінь, спрямовану вниз і невелике тіло білого відтінку. На відміну від Молота, ведмежий пін-бар і доджі мають довгу тінь, що дивиться вгору, і невелике чорне тіло.

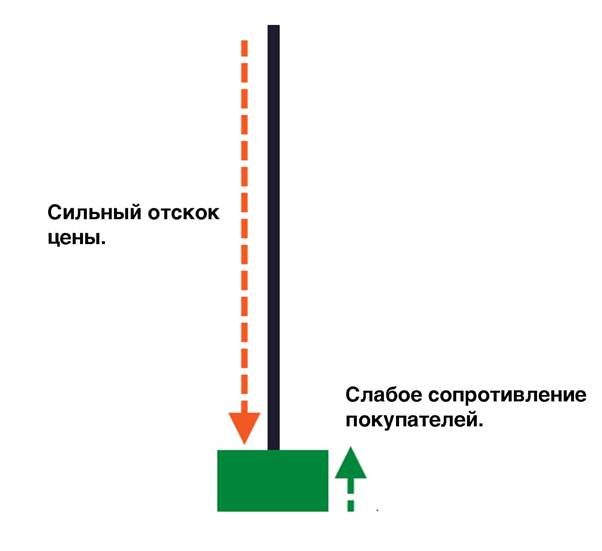

Пін-бари, що стоять наприкінці

Останній вид розворотної свічки – пін-бари, що стоять наприкінці тенденції. Вони надають учаснику біржової торгівлі інформацію про те, що група учасників, яка в останній період панувала на біржі, зробила останню спробу, щоб продовжити тренд, але сил виявилося замало і ціна почала рух у зворотному напрямку (на це вказує довгий проекційний силует).

Зверніть увагу! Після формування такої свічки варто укладати угоди у бік, зворотний до тієї, на яку вказує довга тіньова проекція, а саме протилежно поточній тенденції.

Моделі свічок, що продовжують тенденцію

Зразки, які продовжують тренд, мають менший попит у трейдерів на біржовому ринку, ніж розворотні патерни, оскільки учасники біржової торгівлі намагаються вловлювати тенденції на самому початку. Однак цей інструмент все-таки можна використовувати за призначенням – він попереджає продавця про те, що йти проти тенденції на даний момент буде не найкращою ідеєю. Розглянемо кілька моделей. Найбільш популярна та ефективна модель трьох свічкових елементів – вона працює однаково для обох ситуацій на ринку, чи то рух вгору чи вниз. Легко здогадатися, що модель включає три свічки, невеликих за габаритами, які йдуть в порядку нумерації проти основного поточного тренду на ринку. Остання свічка – великий бар, який йде у напрямку колишньої тенденції, що йде проти трьох елементів, що стоять попереду.

Торгівля зі свічкового аналізу: переваги та недоліки

Технічний аналіз фінансових ринків у вигляді японських свічок цінується серед трейдерів завдяки своїй практичності. Свічки є інформаційною системою чи пристроєм, це тип графіка, у якому цінова крива вказує на біржові зміни. Проте незважаючи на свою універсальність, щоб розуміти значення графіка та вчасно розпізнавати рухи та зміни, вміти ставити свічки, необхідно мати певний досвід. Як і більшість автоматизованих торгових стратегій, біржова торгівля з використанням свічкових інструментів буде зрозумілою не кожному новачкові.

Важливо! Не потрібно відразу починати торгівлю за свічковими патернами на реальні гроші, великий ризик прогоріти.

Крім цього, дійсно якісні та зрозумілі свічкові патерни знайти та сформувати важко. В результаті, найчастіше учасник біржової торгівлі залишається в неясності: відкривати угоду за неоднозначним знаком, ризикуючи прогоріти, або чекати ідеально збудований і чіткий зразок, довгий час не відкриваючи угоди, а отже, залишаючись без доходу.

Технічний графічний аналіз патернів фінансових ринків за японськими свічками: як розуміти графіки та застосовувати свічкові патерни на практиці

Учасники біржової торгівлі рух цінової лінії на біржі сприймають як певну конкуренцію між торговцями та клієнтами.

- Якщо кількість клієнтів у порівнянні з кількістю продавців на фінансовому ринку переважна більшість, або купівельний інтерес вищий – ціна зростає. Вона збільшується доти, доки не досягне того максимуму, коли продавці знову вважають її цікавою для подальшого руху.

- Якщо торговці на фінансовому ринку панують, рівноважна ціна зменшуватиметься доти, доки баланс не буде встановлено і кількість покупців на ринку не підвищиться.

- Якщо будь-яка сторона (продавці або покупці) в рази переважає за кількістю гравців, ринок набиратиме швидкість і рухатиметься в єдиному напрямку.

- Коли інтереси торговців та клієнтів збігаються, рівноважна ціна теж залишається стабільною. Обидві сторони гравців не мають претензій до поточної ціни, тож на фінансовому ринку панує баланс.

Що означають різні параметри свічок

Кожен технічний аналіз з використанням будь-яких інструментів робиться для того, щоб порівняти сили обох сторін і оцінити, хто зараз панує на фінансовому ринку. Крім того, аналізування ціни дозволяє з’ясувати, в якому напрямку та з якою швидкістю рівноважна ціна рухатиметься далі. Відтінок свічкового елемента підказує трейдеру, хто панує на ринку – продавці чи покупці.

Зверніть увагу! Не треба вчити напам’ять усі свічкові елементи, важливо розуміти, з чого саме вони складаються. Тобто:

- величина тіла;

- довжина “хвоста”;

- відношення розміру тіла елемента до її хвосту;

- місцезнаходження свічки.

Розберемося з кожною структурною частиною японських свічок окремо. Японські свічки для початківців, як провести графічний аналіз фінансових ринків на основі патернів та комбінацій: https://youtu.be/TqnbdtgD2Oo

Величина тіла

Величина свічкового елемента вказує трейдеру на різницю між ціною відкриття та закриття, показує амбіції бугаїв та ведмедів.

- довге тіло елемента, що тягне за собою швидке зростання рівноважної ціни, говорить про зростання клієнтського інтересу та про сильний рух ціни;

- якщо величина тіла підвищується поступально, це означає, що рух ціни тенденції також прискорюється;

- коли тіло свічки зменшується, це вказує на те, що поточний тренд завершується через рівні інтереси бугаїв і ведмедів;

- якщо тіла свічкових елементів залишаються нерухомими, це підтверджує продовження поточного тренда;

- Якщо біржа несподівано змінює позиції від довгих висхідних барів до падаючих, з цього випливає, що гряде різка зміна тенденції, на ринку змінилося панування продавців, тепер ціну контролюють ведмеді.

Довжина “хвоста”

Довжина “хвоста” (тіней свічки) дає можливість розпізнати діапазон коливання цінової прямої. Що означає довжина тіні:

- довгі вказують на неясність, тобто бики та ведмеді в даний момент ведуть активну конкуруючу боротьбу, але поки зробити висновок, хто ж опанує контроль над ціною, не можна;

- Короткі вказують на стабільність на фінансовому ринку з незначним коливанням ціни.

Розмір “хвоста” часто збільшується після періоду висхідної тенденції. Це означає, що конкуренція між биками ведмедями зараз набирає обертів. Адекватна тенденція, яка з високою швидкістю рухається в одному напрямку, як правило показує свічкові елементи з короткими хвостами, так як одна зі сторін гравців на постійній основі контролює ціну.

Відношення розміру тіла елемента до її “хвоста”

Потрібно враховувати, що:

- Під час панівної тенденції тіло свічкового елемента довше “хвостів”. Чим сильніша тенденція, тим із більшою швидкістю рухається ціна за вибраним напрямком.

- Коли тенденція уповільнюється через дисбаланс сторін гравців, відповідно співвідношення бугаїв і ведмедів змінюється, стає нерівномірним, а “хвости” подовжуються в порівнянні з тілами.

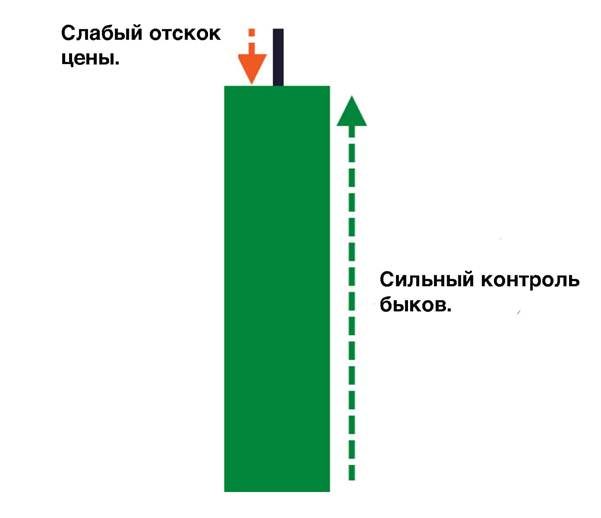

- У висхідному положенні хвостів практично немає, що вказує на сильну тенденцію. Довгі хвости видно в періоді консолідації, що визначається неясністю та збільшенням конкуренції між биками та ведмедями. У деяких випадках збільшення тіні свічкового елемента свідчить про завершення тенденції.

Місцезнаходження свічки

- Якщо трейдер бачить лише одну чільну тінь свічки на одному боці, а тіло елемента розташоване зовсім на іншій стороні, цей сценарій називатиметься пін-баром. “Хвіст” говорить про те, що цінова лінія хотіла почати рух у певному напрямку, але інша сторона біржі сильно штовхнула ціну у зворотну очікуванням іншої частини гравців сторону.

- Ще одна стандартна схема вказує на свічковий елемент з парою тіней однакової довжини з обох боків та відносно коротким тілом. Такий сценарій називається Додж. Насамперед ця модель вказує на неясність, але також може говорити про баланс між биками та ведмедями. Клієнти намагалися збільшити рівноважну ціну, а продавці навпаки – зменшити її. Але в результаті цінова лінія повернулася у вихідну позицію.

Як читати японські свічки, “японський трейдинг” на графіках: https://youtu.be/8MVH9VumsxE

Японські свічки: практичний аналіз фінансового ринку

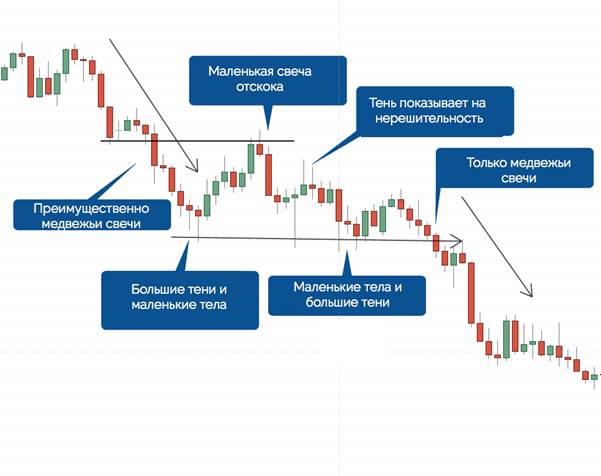

Тепер, коли всі вищеописані фактори ми розібрали, і з’ясували, як вони працюють, з чого складаються і як функціонують на практиці, можна зібрати всі ці знання докупи і подивитися, як використовувати отримані знання про японський свічковий аналіз на практиці, а саме:

- У період низхідної тенденції свічкові елементи бувають лише ведмежі з довгими тілами і короткими “хвостами” або з повною їх відсутністю – це говорить про переважну силу торговців.

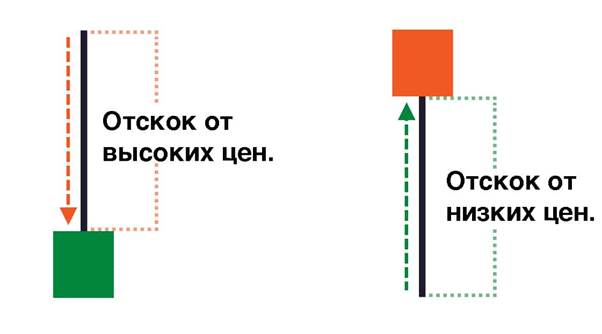

- Звертаючись до зображення, внизу бачимо своєрідний рикошет ціни. Цього мало, щоб розвернути ціну у зворотний бік, проте далі ми спостерігаємо найсильніші елементи з боку продавців.

- Тенденція може рухатися лише з сильних свічках із боку покупців, без тиску бичачих елементів.

- Після цього корпус свічки зменшується, а “хвіст” збільшується, вказуючи на те, що сила імпульсу також слабшає.

- Ціна повертається у вихідне положення, яке відтепер є опором, і перед трейдером виникає силует невеликої свічки відскоку.

- На рівні підтримки учасник біржової торгівлі спостерігає зменшення свічок та збільшення кількості тіней, що є прямим підтвердженням коливань на фінансовому ринку. Ця ситуація також скорочує ризик пробою цього рівня.

- Перш ніж досягти і перейти через рівень підтримки, ціна лише починає своє формування в модель купівельного елемента, звідси виникає імпульс.

- У період висхідної тенденції бари мають довгий корпус і мають короткі незначні “хвости”.

- Далі учасник біржової торгівлі може побачити пару довгих тіней у нижній частині графіка. Вони вказують на те, що ціна намагалася опуститися, проте тиску з боку бугаїв виявилося замало для повноцінної дії.

- Свічки ще більше зменшуються у розмірі, коли спроба опустити ціну виявляється невдалою, а звідси випливає, що тренд підходить до завершення.

- Далі трейдер може помітити, що зараз панує сильна свічка з боку покупців, яка вказує на те, що зараз починає зароджуватися новий тренд.

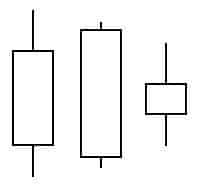

Основні види та комбінації свічок у японському свічковому аналізі

Отже, почнемо з того, що всі японські елементи свічки на початку виглядають нейтрально – у формі лінії. Лінія – це новий бар, який на самому початку знаходиться у нейтральній позиції. Учасники біржової торгівлі не можуть передбачити, який надалі буде елемент, адже він має тільки рух по графіку вгору або вниз.

Види свічок

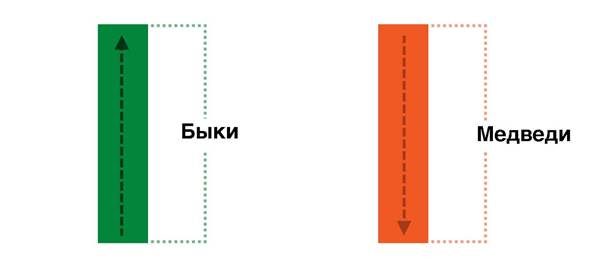

Ми розібралися, що на фінансовому ринку пануючими є два види свічкових елементів – бичачі та ведмежі. Розглянемо їх докладніше.

Бичачі свічки

Бичачі свічки вказують, що на даний момент на фінансовому ринку спостерігається сильний тиск клієнтів. Доки кількість клієнтів перевищує кількість продавців, елементи будуть бичачими. Якщо покупці знизять тиск, а продавці, навпаки, натиснуть, учасники біржової торгівлі помітять, що кількість свічок бичачих значно скоротиться. Це свідчить про ослаблення однієї зі сторін гравців, саме – клієнтів. Якщо корпус свічки великий – це потужний бичачий бар, якщо тіло маленьке, то бичачий елемент слабкий. Бар не тільки вказує на ціну, встановлену на ринку на даний момент – вона також каже, що зараз бики контролюють ситуацію і клієнтів на біржі переважна більшість. Ці дані важливі у біржовій торгівлі.

Ведмежі свічки

Ведмежа свічка, протилежно бичачій, каже, що на фінансовому ринку зараз панують гравці з боку продавців. Поки що їх переважна більшість, елементи будуть ведмежими. Якщо продавці послаблять свою хватку, а покупці збільшать тиск, ми зауважимо, що кількість ведмежих барів скоротиться. Ця ситуація свідчить про ослаблення сили продавців.

Зверніть увагу! Якщо на фінансовому ринку панує кількість торговців, то відкриття довгих свічок буде не найкращим варіантом.

Комбінації японських свічок: основні варіанти

Комбінацій у свічковому аналізі безліч, всіх їх розібрати важко. Учасник біржової торгівлі з часом набирає певну кількість досвіду, яка дозволяє зрозуміти, які моделі з чим краще поєднувати, щоб варіант був вдалим та ефективним. А ми розглянемо лише кілька основних варіантів. Одна з найпопулярніших та найефективніших – молот і зворотна йому комбінація – перевернутий молот. Цей бар має великий довгий “хвіст”, спрямований вгору, і невеликий корпус, спрямований вниз. Утворюється на підставі низхідної тенденції.

харами ” – вагітна, тому якщо уважно розглянути графік, можна побачити, що корпус правого елемента графічно перебуває усередині тіла лівого бара.

Практичне застосування: приклади

На картинках зображені приклади використання певних свічок.

Пін-бар

Поглинання