แท่งเทียนญี่ปุ่นในการซื้อขาย – ความหลากหลาย แผนภูมิ และการวิเคราะห์รูปแบบต่างๆ สำหรับผู้เริ่มต้นและผู้ซื้อขายที่มีประสบการณ์ และวิธีสำรวจแท่งเทียนญี่ปุ่นในตลาดหลักทรัพย์ในตลาดการเงิน

- เทียนญี่ปุ่น: มันคืออะไร

- ประวัติความเป็นมาของการสร้าง: วิธีและการพัฒนาวิธีการวิเคราะห์แท่งเทียน

- รูปแบบหลักของแท่งเทียนญี่ปุ่น

- รูปแบบการกลับตัวของแท่งเทียนญี่ปุ่น

- รูปแบบการกลับรายการ

- เทียนด้านใน

- พินบาร์

- ปักหมุดที่ปลายสาย

- รูปแบบแท่งเทียนที่ยังคงเทรนด์

- การเทรดด้วยการวิเคราะห์แท่งเทียน: ข้อดีและข้อเสีย

- การวิเคราะห์เชิงกราฟทางเทคนิคของรูปแบบตลาดการเงินโดยใช้แท่งเทียนญี่ปุ่น: วิธีทำความเข้าใจแผนภูมิและใช้รูปแบบแท่งเทียนในทางปฏิบัติ

- พารามิเตอร์ต่างๆ ของแท่งเทียนหมายความว่าอย่างไร

- ขนาดตัว

- ความยาวหาง

- อัตราส่วนของขนาดร่างกายขององค์ประกอบต่อ “หาง”

- ที่ตั้งของเทียน

- แท่งเทียนญี่ปุ่น: การวิเคราะห์เชิงปฏิบัติของตลาดการเงิน

- ประเภทหลักและการผสมผสานของเชิงเทียนในการวิเคราะห์เชิงเทียนของญี่ปุ่น

- ประเภทของเทียน

- เทียนรั้น

- เทียนหมี

- การรวมแท่งเทียนญี่ปุ่น: ตัวเลือกพื้นฐาน

- การใช้งานจริง: ตัวอย่าง

เทียนญี่ปุ่น: มันคืออะไร

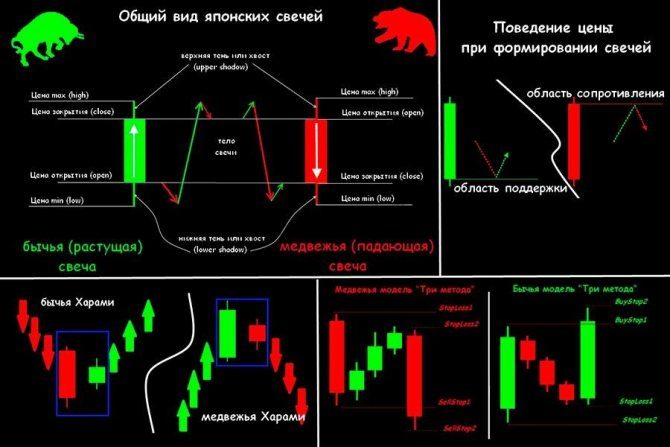

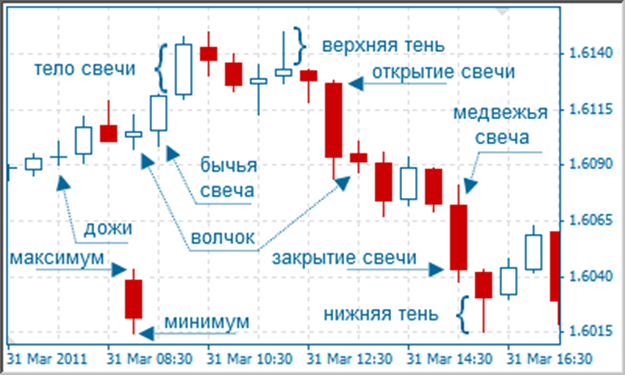

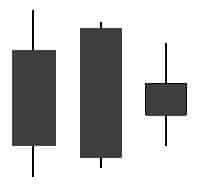

แท่งเทียนญี่ปุ่นเป็นเส้นโค้งกราฟิกที่ไม่เสถียร ซึ่งผู้ขายตะวันออกในยุคกลางใช้เพื่อควบคุมการเปลี่ยนแปลงราคาข้าว หากเราเปรียบเทียบการวิเคราะห์แท่งเทียนของญี่ปุ่น จากแผนภูมิเส้นปกติ เราจะสังเกตได้ว่าแท่งเทียนแสดงข้อมูลที่เกี่ยวข้องมากขึ้นเกี่ยวกับการเปลี่ยนแปลงของราคา: เวลาเปิดและปิดของการซื้อขายและค่าต่ำสุด/สูงสุดสำหรับช่วงราคาหนึ่งๆ สี่เหลี่ยมที่เติมระหว่างราคาเปิดและราคาปิดซึ่งเป็นการก่อตัวของราคาเดียวกันในช่วงเวลาหนึ่งคือส่วนเนื้อหาของเทียนและค่าสูงสุดและต่ำสุดของแผนภูมิช่วงเวลาสำหรับช่วงเวลานี้ เรียกว่าเงา

ประวัติความเป็นมาของการสร้าง: วิธีและการพัฒนาวิธีการวิเคราะห์แท่งเทียน

แท่งเทียนญี่ปุ่นในรูปแบบของการวิเคราะห์เครื่องมือทางเทคนิคเป็นหนึ่งในกลุ่มแรกๆ ที่ได้รับการแนะนำให้รู้จักกับตลาดซื้อขายแลกเปลี่ยน แต่ในช่วงเริ่มต้นนั้นมีการใช้และนำไปใช้ในบางที่ ตามองค์ประกอบในชื่อ – “ญี่ปุ่น” – เป็นเรื่องง่ายที่จะเดาว่าแหล่งกำเนิดของการประดิษฐ์เทียนคือญี่ปุ่น: ชาวญี่ปุ่นที่ค้าข้าวได้ใช้การคาดการณ์ความผันผวนของราคาตั้งแต่ศตวรรษที่ 18 อันไกลโพ้น มีข่าวลือว่าการแสดงกราฟิกครั้งแรกของความผันผวนของราคาในรูปแบบของลำดับของ “แท่งเทียน” ถูกคิดค้นโดย Homm Munehisa ซึ่งทำธุรกิจซื้อขายข้าว วิธีนี้ได้รับการพัฒนาเพื่อความชัดเจน – มูลค่าต่ำสุดและสูงสุดที่ราคาไปถึงในช่วงเวลาหนึ่งคืออะไรและมูลค่าของมันคืออะไรในช่วงเริ่มต้นและสิ้นสุดการขาย แต่เนื่องจากในสมัยนั้นญี่ปุ่นถูกถอดและปิดจากส่วนต่างๆ ของโลก ระบบแผนภูมิแท่งเทียนในยุโรปและสหรัฐอเมริกาถูกค้นพบในภายหลัง เมื่อการซื้อขายได้รับแรงผลักดันจากกำลังและหลัก วันนี้ ผู้เชี่ยวชาญและผู้ค้าที่มีประสบการณ์จำนวนมากตระหนักดีว่าการแสดงพารามิเตอร์ราคาแบบกราฟิกนั้นมีประโยชน์มากที่สุดสำหรับการซื้อขายหุ้น – แท่งเทียนระบุอย่างชัดเจนไม่เพียงแต่ที่ราคาจะเคลื่อนไหว แต่ยังรวมถึงโอกาสสำหรับผู้เข้าร่วมในช่วงเวลาหนึ่งด้วย

รูปแบบหลักของแท่งเทียนญี่ปุ่น

แต่ละองค์ประกอบจากระบบการวิเคราะห์เชิงเทียนให้ข้อมูลบางอย่างแก่ผู้ค้า ตัวอย่างเช่น เงาสั้นๆ ของแท่งเทียนบ่งชี้ว่าการซื้อขายภายใต้เงาของเทียนนั้นใกล้จะถึงราคาเปิดหรือปิด และผู้เข้าร่วมในการซื้อขายแลกเปลี่ยนมีกิจกรรมค่อนข้างต่ำตลอดช่วงการขายทั้งหมด นั่นคือวัว (ผู้ซื้อ) ครองตลาดการขาย – พวกเขาควบคุมราคาและเพิ่มมูลค่าสูงสุด แต่ผู้เชี่ยวชาญสังเกตว่ารูปแบบแท่งเทียนให้สัญญาณที่มีประสิทธิภาพและทรงพลังที่สุด รูปแบบแท่งเทียนเป็นรูปแบบที่แยกจากกันซึ่งสามารถรวมแท่งเทียนได้ตั้งแต่หนึ่งแท่งขึ้นไป โมเดลเหล่านี้ถูกจัดประเภทเป็น:

- คนแรกพูดถึงความเป็นไปได้ในการพัฒนาแนวโน้มสำหรับผลิตภัณฑ์เฉพาะและเรียกว่ารูปแบบการกลับรายการ

- และแบบที่สองบ่งบอกถึงความต่อเนื่องในอนาคตอันใกล้และเป็นแบบจำลองความต่อเนื่องของ แนวโน้ม

มาดูสองกลุ่มนี้กันดีกว่า

รูปแบบการกลับตัวของแท่งเทียนญี่ปุ่น

รูปแบบการกลับรายการ

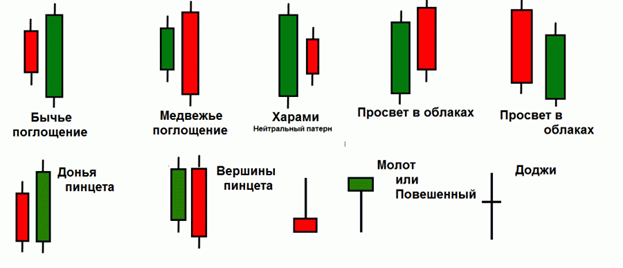

รูปแบบการกลับรายการคือรูปแบบแท่งเทียนที่มีลักษณะเฉพาะโดยการเปลี่ยนแปลงในทิศทางของกราฟราคากราฟหลังการก่อตัวขององค์ประกอบเชิงเทียน รูปแบบการกลับตัวของแท่งเทียนที่เป็นที่ต้องการมากที่สุด เช่น bullish และ bearish engulfing รวมถึงแท่งเทียนด้านในและพินบาร์ เช่น pinocchio และ doji

บันทึก. เมื่อพิจารณาจากสถานการณ์ข้างต้น องค์ประกอบสุดขั้วของเส้นราคาควรมีขนาดใหญ่กว่าก่อนหน้านี้: เนื้อหาของแท่งเทียนสุดท้ายควร “กิน” ร่างกายที่อยู่ด้านหน้าขององค์ประกอบที่ยืนอยู่อย่างสมบูรณ์ และเงาควรครอบคลุม เงาเต็มรูปแบบของเทียนสุดท้าย ในการใช้งานจริง นี่จะหมายความว่าการเคลื่อนไหวของเทรนด์ในปัจจุบันกำลังสูญเสียความแข็งแกร่ง

ในเวลาเดียวกัน แถบสุดขั้ว เมื่อกำหนดทิศทางตรงกันข้าม บ่งชี้ว่า ผู้เข้าร่วมในการแลกเปลี่ยนแสดงความสนใจเพียงพอในแนวโน้มอื่น มีความแข็งแกร่งและความสามารถในการขึ้นราคาต่อไป ดังนั้น ถ้าในแถบถัดไปราคา เส้นเริ่มเคลื่อนที่ไปในทิศทางที่เลือกโดยฝ่ายนี้สามารถและควรทำข้อตกลง https://youtu.be/4JK_S2HqD1w

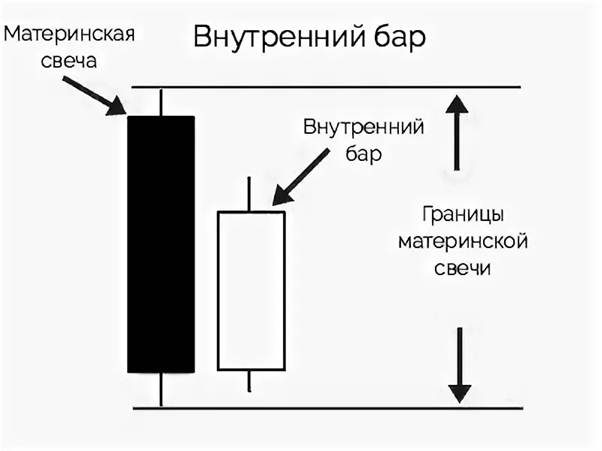

เทียนด้านใน

รูปแบบการกลับตัวที่ได้รับความนิยมและส่งเสริมต่อไปคือแท่งเทียนด้านใน ในเชิงกราฟิก รูปแบบนี้จะแสดงในรูปแบบตรงกันข้ามกับการกลืน: รูปแบบยังรวมถึงแท่งสองแท่ง แต่แท่งเทียนสุดท้ายถูกเงาที่อยู่ข้างหน้ามันบดบังอย่างสมบูรณ์

สำคัญ! หากราคาสามารถทะลุไปในทิศทางที่ระบุโดยรูปแบบภายใน คุณสามารถสร้างข้อตกลงได้ หากไม่เสร็จสิ้น แบบจำลองจะถือว่าไม่มีรูปแบบและจะพลาดสัญญาณ

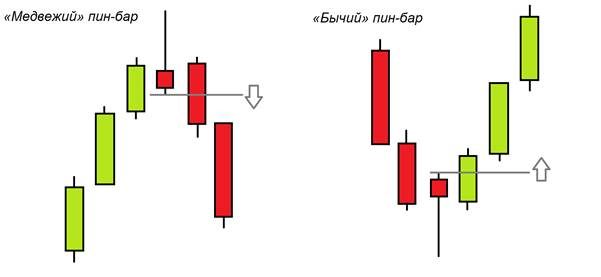

พินบาร์

รูปแบบแท่งเทียนที่มีชื่อเสียงและเป็นที่นิยมอย่างที่สามคือพินบาร์ ตัวอย่างนี้ได้ชื่อมาจากฮีโร่ในเทพนิยาย Pinocchio ซึ่งทุกคนจำได้ว่าเป็นเจ้าของจมูกยาว คุณลักษณะนี้ถูกโอนไปพร้อมกับชื่อเทียนซึ่งมีเงายาวเหมือนกัน

น่าสนใจ! หมุดแท่งกระทิงเรียกอีกอย่างว่า “ค้อน” เนื่องจากรูปร่างสอดคล้องกับมัน: โมเดลมีเงายาวพาดลงมาและมีลำตัวสีขาวขนาดเล็ก ต่างจาก Hammer ตรงพินบาร์ขาลงและโดจิมีเงาที่ยาวและลำตัวสีดำขนาดเล็ก

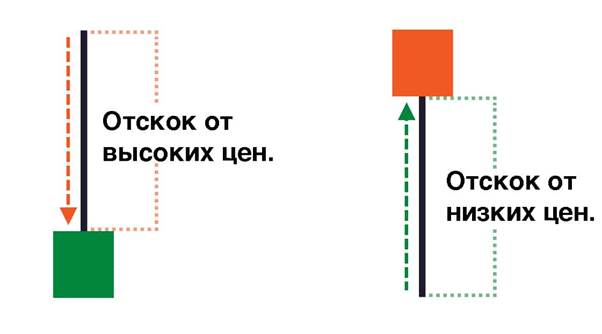

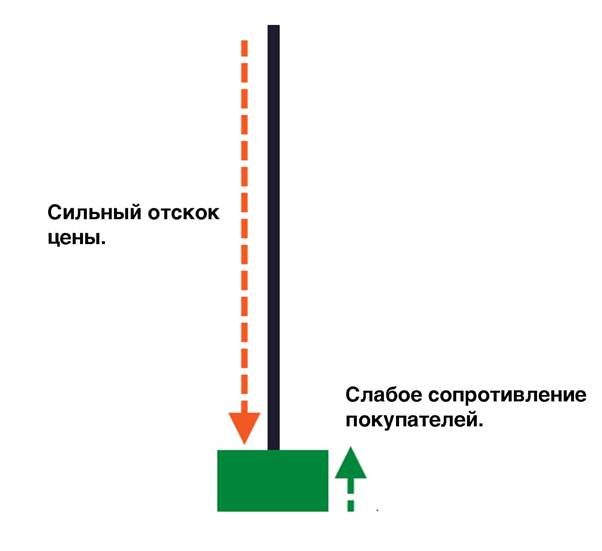

ปักหมุดที่ปลายสาย

แท่งเทียนแบบย้อนกลับแบบสุดท้ายคือพินบาร์ที่จุดสิ้นสุดของแนวโน้ม พวกเขาให้ข้อมูลกับผู้เข้าร่วมการซื้อขายแลกเปลี่ยนว่ากลุ่มผู้เข้าร่วมที่ครอบครองการแลกเปลี่ยนในช่วงที่แล้วพยายามครั้งสุดท้ายที่จะยังคงแนวโน้ม แต่กองกำลังไม่เพียงพอและราคาเริ่มเคลื่อนไหวในทิศทางตรงกันข้าม โดยฉายภาพเงายาว)

บันทึก! หลังจากการก่อตัวของแท่งเทียนดังกล่าว มันคุ้มค่าที่จะทำข้อตกลงในทิศทางตรงกันข้ามกับที่ระบุโดยการฉายเงายาว กล่าวคือ ตรงกันข้ามกับแนวโน้มปัจจุบัน

รูปแบบแท่งเทียนที่ยังคงเทรนด์

รูปแบบที่ดำเนินต่อไปตามแนวโน้มนั้นมีความต้องการน้อยกว่าในหมู่ผู้ค้าในตลาดแลกเปลี่ยนมากกว่ารูปแบบการกลับตัว เนื่องจากผู้ค้าแลกเปลี่ยนพยายามจับแนวโน้มตั้งแต่เริ่มต้น อย่างไรก็ตาม เครื่องมือนี้ยังคงใช้งานได้ตามวัตถุประสงค์ – มันเตือนผู้ขายว่าการขัดกับแนวโน้มในขณะนี้ไม่ใช่ความคิดที่ดีที่สุด ลองพิจารณาหลายรุ่น รูปแบบที่ได้รับความนิยมและมีประสิทธิภาพมากที่สุดของสามองค์ประกอบเชิงเทียน – ใช้งานได้เหมือนกันสำหรับทั้งสองสถานการณ์ในตลาด ไม่ว่าจะขยับขึ้นหรือลง มันง่ายที่จะเดาว่าโมเดลนี้ประกอบด้วยแท่งเทียนสามแท่ง ขนาดเล็ก ซึ่งเรียงตามลำดับตัวเลขเทียบกับแนวโน้มหลักในตลาดในปัจจุบัน แท่งสุดท้ายเป็นแท่งขนาดใหญ่ที่เป็นไปตามทิศทางของแนวโน้มก่อนหน้า ซึ่งขัดกับสามองค์ประกอบที่อยู่ข้างหน้า

การเทรดด้วยการวิเคราะห์แท่งเทียน: ข้อดีและข้อเสีย

การวิเคราะห์ทางเทคนิคของตลาดการเงินผ่านแท่งเทียนญี่ปุ่นนั้นมีค่าในหมู่นักเทรดเนื่องจากการใช้งานได้จริง แท่งเทียนไม่ใช่ระบบหรืออุปกรณ์ข้อมูล แต่เป็นแผนภูมิประเภทหนึ่งที่เส้นราคาบ่งบอกถึงการเปลี่ยนแปลงของหุ้น อย่างไรก็ตาม แม้จะมีความเก่งกาจในการที่จะเข้าใจความหมายของแผนภูมิและรับรู้การเคลื่อนไหวและการเปลี่ยนแปลงในเวลา เพื่อให้สามารถวางแท่งเทียนได้ คุณต้องมีประสบการณ์บ้าง เช่นเดียวกับกลยุทธ์การซื้อขายอัตโนมัติส่วนใหญ่ การซื้อขายแลกเปลี่ยนโดยใช้เครื่องมือเชิงเทียนจะไม่ชัดเจนสำหรับผู้เริ่มต้นทุกคน

สำคัญ! คุณไม่จำเป็นต้องเริ่มซื้อขายในรูปแบบแท่งเทียนในทันทีด้วยเงินจริง มีความเสี่ยงสูงที่จะเกิดภาวะหมดไฟได้

นอกจากนี้ รูปแบบแท่งเทียนคุณภาพสูงและเข้าใจได้ง่ายนั้นหายากและก่อตัวขึ้น ผลที่ตามมาคือ ผู้มีส่วนร่วมในการซื้อขายแลกเปลี่ยนมักจะไม่ชัดเจน: เพื่อเปิดข้อตกลงที่สัญญาณไม่ชัดเจน เสี่ยงต่อการหมดไฟ หรือรอตัวอย่างที่สร้างขึ้นอย่างสมบูรณ์และชัดเจน โดยไม่ต้องเปิดข้อตกลงเป็นเวลานาน และทำให้เหลือ ไม่มีรายได้

การวิเคราะห์เชิงกราฟทางเทคนิคของรูปแบบตลาดการเงินโดยใช้แท่งเทียนญี่ปุ่น: วิธีทำความเข้าใจแผนภูมิและใช้รูปแบบแท่งเทียนในทางปฏิบัติ

ผู้เข้าร่วมการซื้อขายแลกเปลี่ยนรับรู้การเคลื่อนไหวของเส้นราคาในการแลกเปลี่ยนว่าเป็นการแข่งขันระหว่างผู้ค้าและลูกค้า

- หากจำนวนลูกค้าเทียบกับจำนวนผู้ขายในตลาดการเงินมีมากเกินไป หรือความสนใจในการซื้อสูงขึ้น ราคาก็จะสูงขึ้น เพิ่มขึ้นจนกว่าจะถึงค่าสูงสุดเมื่อผู้ขายพิจารณาอีกครั้งว่าน่าสนใจสำหรับการเคลื่อนไหวต่อไป

- หากผู้ค้าครองตลาดการเงิน ราคาดุลยภาพจะลดลงจนกว่าจะมีการสร้างสมดุลและจำนวนผู้ซื้อในตลาดเพิ่มขึ้น

- หากฝ่ายใดฝ่ายหนึ่ง (ผู้ขายหรือผู้ซื้อ) มีน้ำหนักเกินจำนวนผู้เล่นหลายเท่า ตลาดจะเร่งความเร็วและไปในทิศทางเดียวกัน

- เมื่อผลประโยชน์ของพ่อค้าและลูกค้าตรงกัน ราคาดุลยภาพก็ทรงตัวเช่นกัน ผู้เล่นทั้งสองฝ่ายไม่มีข้อตำหนิเกี่ยวกับราคาปัจจุบัน ดังนั้นตลาดการเงินจึงสมดุล

พารามิเตอร์ต่างๆ ของแท่งเทียนหมายความว่าอย่างไร

ทุกการวิเคราะห์ทางเทคนิคโดยใช้เครื่องมือใดๆ ก็ตาม ทำขึ้นเพื่อเปรียบเทียบจุดแข็งของทั้งสองฝ่ายและประเมินว่าใครครองตลาดการเงินในปัจจุบัน นอกจากนี้ การวิเคราะห์ราคายังช่วยให้คุณทราบทิศทางและราคาดุลยภาพที่จะเคลื่อนที่ต่อไปด้วยความเร็วเท่าใด เงาขององค์ประกอบเทียนบอกผู้ค้าที่ครองตลาด – ผู้ขายหรือผู้ซื้อ

ใส่ใจ! ไม่จำเป็นต้องจำองค์ประกอบเทียนทั้งหมด แต่สิ่งสำคัญคือต้องเข้าใจว่าประกอบด้วยอะไรบ้าง นั่นคือ:

- ขนาดตัว;

- ความยาวหาง;

- อัตราส่วนของขนาดร่างกายขององค์ประกอบต่อ “หาง”

- ที่ตั้งเทียน

มาจัดการกับส่วนโครงสร้างของแท่งเทียนญี่ปุ่นแต่ละส่วนแยกกัน แท่งเทียนญี่ปุ่นสำหรับผู้เริ่มต้น วิธีวิเคราะห์ตลาดการเงินแบบกราฟิกตามรูปแบบและการผสมผสาน: https://youtu.be/TqnbdtgD2Oo

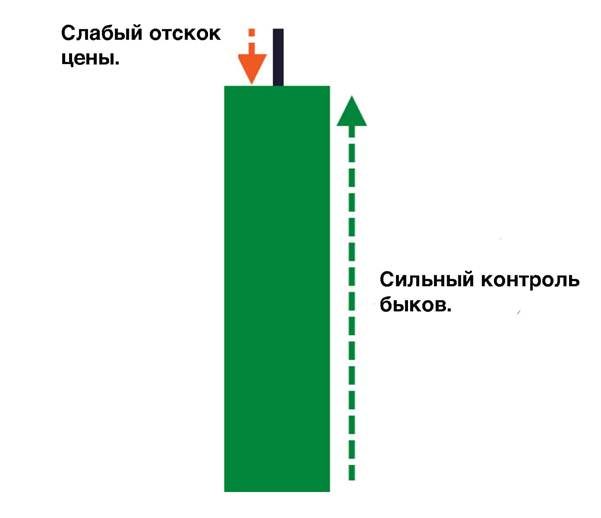

ขนาดตัว

มูลค่าขององค์ประกอบเทียนบ่งชี้ให้ผู้ค้าเห็นความแตกต่างระหว่างราคาเปิดและราคาปิด แสดงความทะเยอทะยานของวัวและหมี

- เนื้อหายาวขององค์ประกอบซึ่งส่งผลให้ราคาดุลยภาพเพิ่มขึ้นอย่างรวดเร็ว บ่งบอกถึงความสนใจของลูกค้าที่เพิ่มขึ้นและการเคลื่อนไหวของราคาที่แข็งแกร่ง

- หากขนาดของลำตัวเพิ่มขึ้นเรื่อย ๆ แสดงว่าการเคลื่อนไหวของราคาตามแนวโน้มนั้นเร่งตัวขึ้นเช่นกัน

- เมื่อตัวแท่งเทียนลดลง แสดงว่าแนวโน้มปัจจุบันกำลังจะสิ้นสุดลงเนื่องจากผลประโยชน์ที่เท่าเทียมกันของตลาดกระทิงและตลาดหมี

- หากร่างขององค์ประกอบเชิงเทียนยังคงนิ่งอยู่ สิ่งนี้จะยืนยันถึงความต่อเนื่องของแนวโน้มปัจจุบัน

- หากการแลกเปลี่ยนเปลี่ยนตำแหน่งโดยไม่คาดคิดจากแท่งยาวที่เพิ่มขึ้นเป็นแท่งที่ลดลง มันจะตามมาด้วยการเปลี่ยนแปลงอย่างรวดเร็วของแนวโน้มที่กำลังมาถึง การครอบงำของผู้ขายได้เปลี่ยนไปในตลาด ตอนนี้มีการควบคุมราคาแล้ว

ความยาวหาง

ความยาวของ “หาง” (เงาเทียน) ทำให้สามารถรับรู้ช่วงของความผันผวนในเส้นราคาได้ ความยาวของเงาหมายถึงอะไร?

- ระยะยาวบ่งบอกถึงความไม่แน่นอน นั่นคือ กระทิงและหมีกำลังแข่งขันกันอย่างแข็งขัน แต่จนถึงตอนนี้ก็ยังไม่สามารถสรุปได้ว่าใครจะเป็นผู้ควบคุมราคา

- ระยะสั้นบ่งบอกถึงความมั่นคงในตลาดการเงินที่มีความผันผวนของราคาเล็กน้อย

ขนาดของ “หาง” มักจะเพิ่มขึ้นหลังจากช่วงขาขึ้น ซึ่งหมายความว่าการแข่งขันระหว่างตลาดกระทิงและตลาดหมีกำลังได้รับแรงผลักดันในขณะนี้ แนวโน้มที่เพียงพอซึ่งเคลื่อนที่ไปในทิศทางเดียวด้วยความเร็วสูง มักจะแสดงองค์ประกอบของแท่งเทียนที่มี “หาง” สั้น เนื่องจากฝ่ายใดฝ่ายหนึ่งของผู้เล่นควบคุมราคาอยู่เสมอ

อัตราส่วนของขนาดร่างกายขององค์ประกอบต่อ “หาง”

ต้องคำนึงว่า:

- ในช่วงกระแสหลัก เนื้อหาของแท่งเทียนจะยาวกว่าส่วนหาง ยิ่งแนวโน้มแข็งแกร่งขึ้นเท่าใด ราคาก็จะยิ่งเคลื่อนที่ไปในทิศทางที่เลือกเร็วขึ้นเท่านั้น

- เมื่อแนวโน้มชะลอตัวลงเนื่องจากความไม่สมดุลในด้านของผู้เล่น อัตราส่วนของตลาดกระทิงและหมีจะเปลี่ยนไปตามนั้น ไม่สม่ำเสมอ และ “หาง” จะยาวขึ้นเมื่อเทียบกับร่างกาย

- แทบไม่มีหางอยู่ในตำแหน่งจากน้อยไปมาก ซึ่งบ่งชี้ถึงแนวโน้มที่แข็งแกร่ง หางยาวจะเห็นได้ในช่วงเวลาของการควบรวมกิจการ ซึ่งถูกกำหนดโดยความกำกวมและการแข่งขันที่เพิ่มขึ้นระหว่างวัวกระทิงและหมี ในบางกรณี การเพิ่มขึ้นของเงาขององค์ประกอบเชิงเทียนเป็นการประกาศจุดสิ้นสุดของแนวโน้ม

ที่ตั้งของเทียน

- หากผู้ค้าเห็นเงาแท่งเทียนที่โดดเด่นเพียงด้านเดียว และเนื้อหาขององค์ประกอบอยู่อีกด้านหนึ่งอย่างสมบูรณ์ สถานการณ์นี้จะเรียกว่าพินบาร์ “หาง” บ่งชี้ว่าเส้นราคาต้องการเริ่มเคลื่อนที่ไปในทิศทางใดทิศทางหนึ่ง แต่อีกด้านหนึ่งของการแลกเปลี่ยนได้ผลักดันราคาไปในทิศทางตรงกันข้ามกับความคาดหวังของส่วนอื่น ๆ ของผู้เล่น

- รูปแบบมาตรฐานอีกรูปแบบหนึ่งบ่งชี้ถึงองค์ประกอบของแท่งเทียนที่มีเงาคู่หนึ่งที่มีความยาวเท่ากันทั้งสองข้างและส่วนลำตัวที่ค่อนข้างสั้น สถานการณ์นี้เรียกว่าโดจิ รูปแบบนี้บ่งบอกถึงความกำกวมเป็นหลัก แต่ยังสามารถบ่งบอกถึงความสมดุลระหว่างตลาดกระทิงและตลาดหมี ลูกค้าพยายามเพิ่มราคาดุลยภาพ ในขณะที่ผู้ขายพยายามลดราคาลง แต่เป็นผลให้เส้นราคากลับสู่ตำแหน่งเดิม

วิธีอ่านแท่งเทียนญี่ปุ่น “การซื้อขายของญี่ปุ่น” บนชาร์ต: https://youtu.be/8MVH9VumsxE

แท่งเทียนญี่ปุ่น: การวิเคราะห์เชิงปฏิบัติของตลาดการเงิน

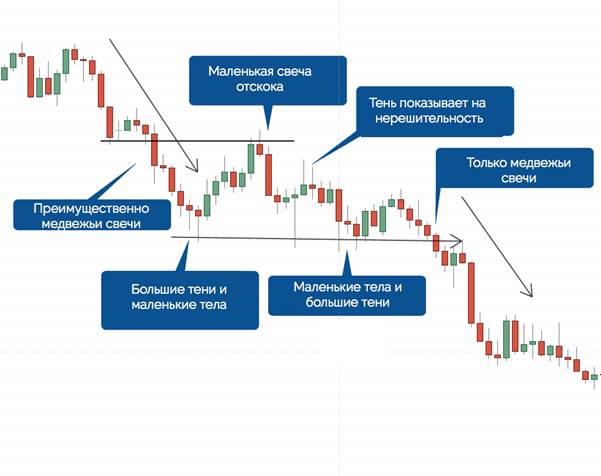

ตอนนี้เราได้วิเคราะห์ปัจจัยข้างต้นทั้งหมดแล้วและพบว่ามันทำงานอย่างไร ประกอบด้วยอะไร และทำงานอย่างไรในทางปฏิบัติ เราสามารถนำความรู้ทั้งหมดนี้มารวมกันและดูวิธีใช้ความรู้ที่ได้รับเกี่ยวกับการวิเคราะห์เชิงเทียนของญี่ปุ่นในทางปฏิบัติ กล่าวคือ ในแผนภูมิ:

- ในช่วงขาลง องค์ประกอบของแท่งเทียนจะเป็นขาลงเฉพาะกับตัวยาวและ “หาง” สั้น หรือขาดโดยสมบูรณ์ ซึ่งบ่งชี้ถึงความแข็งแกร่งที่เหนือกว่าของเทรดเดอร์

- จากภาพด้านล่าง เราจะเห็นการฟื้นตัวของราคา ยังไม่เพียงพอที่จะเปลี่ยนราคาไปในทิศทางตรงกันข้าม แต่แล้วเราเห็นองค์ประกอบที่แข็งแกร่งที่สุดจากผู้ขาย

- แนวโน้มสามารถเคลื่อนไหวได้เฉพาะเทียนที่แข็งแกร่งจากผู้ซื้อเท่านั้น โดยไม่มีแรงกดดันจากองค์ประกอบรั้น

- หลังจากนั้น ตัวเทียนจะลดลง และ “หาง” เพิ่มขึ้น ซึ่งบ่งชี้ว่าความแข็งแกร่งของโมเมนตัมก็อ่อนตัวลงเช่นกัน

- ราคากลับสู่ตำแหน่งเดิม ซึ่งขณะนี้เป็นแนวต้าน และเงาของแท่งเทียนตีกลับขนาดเล็กปรากฏขึ้นต่อหน้าผู้ซื้อขาย

- ที่ระดับแนวรับ ผู้ค้าแลกเปลี่ยนสังเกตเห็นการลดลงของเทียนและการเพิ่มขึ้นของจำนวนเงาซึ่งเป็นการยืนยันโดยตรงของความผันผวนในตลาดการเงิน สถานการณ์นี้ยังช่วยลดความเสี่ยงของการพังทลายของระดับนี้

- ก่อนที่จะถึงและก้าวข้ามระดับแนวรับ ราคาจะเริ่มก่อตัวเป็นรูปแบบองค์ประกอบการซื้อเท่านั้น ดังนั้น โมเมนตัมจึงเกิดขึ้น

- ในช่วงขาขึ้น บาร์จะมีลำตัวยาวและมี “หาง” ที่สั้นและไม่มีนัยสำคัญ

- นอกจากนี้ ผู้เข้าร่วมในการซื้อขายแลกเปลี่ยนอาจสังเกตเห็นเงายาวคู่หนึ่งที่ด้านล่างของแผนภูมิ พวกเขาระบุว่าราคากำลังพยายามที่จะลดลง แต่แรงกดดันจากตลาดกระทิงไม่เพียงพอสำหรับการดำเนินการที่เต็มเปี่ยม

- แท่งเทียนหดตัวมากขึ้นเมื่อความพยายามที่จะลดราคาล้มเหลว ซึ่งบ่งชี้ว่าแนวโน้มกำลังจะสิ้นสุด

- นอกจากนี้ เทรดเดอร์อาจสังเกตเห็นว่าแท่งเทียนที่แข็งแกร่งจากด้านข้างของผู้ซื้อกำลังครอบงำอยู่ ซึ่งบ่งชี้ว่าเทรนด์ใหม่กำลังเริ่มปรากฏขึ้นในช่วงเวลาปัจจุบัน

ประเภทหลักและการผสมผสานของเชิงเทียนในการวิเคราะห์เชิงเทียนของญี่ปุ่น

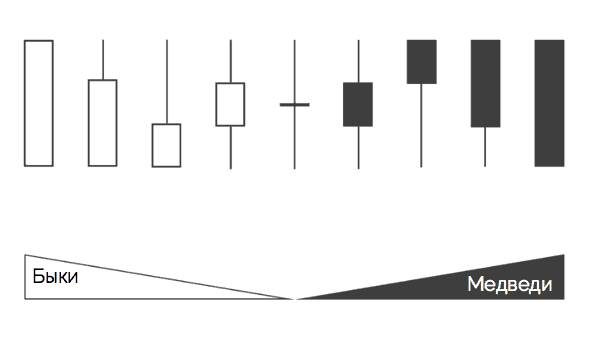

เรามาเริ่มกันที่องค์ประกอบแท่งเทียนญี่ปุ่นทั้งหมดที่จุดเริ่มต้นดูเป็นกลาง – ในรูปแบบของเส้น เส้นคือแถบใหม่ ซึ่งในตอนเริ่มต้นอยู่ในตำแหน่งที่เป็นกลาง ผู้เข้าร่วมในการซื้อขายแลกเปลี่ยนไม่สามารถคาดเดาองค์ประกอบที่จะเกิดขึ้นในอนาคตได้ เนื่องจากต้องเลื่อนขึ้นหรือลงจากแผนภูมิเท่านั้น

ประเภทของเทียน

เราพบว่าองค์ประกอบเชิงเทียนสองประเภทมีความโดดเด่นในตลาดการเงิน นั่นคือ ตลาดขาขึ้นและขาลง ลองพิจารณารายละเอียดเพิ่มเติม

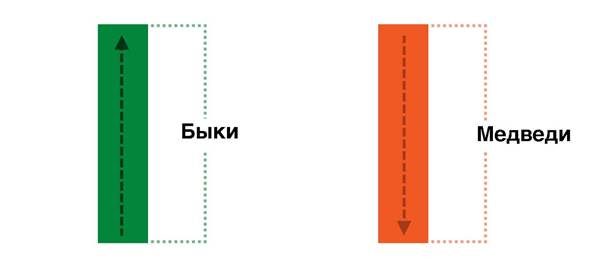

เทียนรั้น

แท่งเทียนขาขึ้นบ่งชี้ว่ามีแรงกดดันจากลูกค้าในตลาดการเงินในขณะนี้ ตราบใดที่จำนวนลูกค้าเกินจำนวนผู้ขาย องค์ประกอบก็จะเป็นขาขึ้น หากผู้ซื้อลดแรงกดดันและผู้ขาย ในทางกลับกัน ผู้เข้าร่วมในการแลกเปลี่ยนจะสังเกตเห็นว่าจำนวนแท่งเทียนขาขึ้นจะลดลงอย่างมาก สิ่งนี้บ่งชี้ว่าด้านใดด้านหนึ่งของผู้เล่นอ่อนแอลง กล่าวคือ ลูกค้า หากตัวแท่งเทียนมีขนาดใหญ่ แสดงว่าแท่งเทียนขาขึ้นมีประสิทธิภาพ หากตัวแท่งมีขนาดเล็ก แสดงว่าองค์ประกอบรั้นจะอ่อนแอ แถบนี้ไม่เพียงแต่บ่งชี้ราคาที่กำหนดไว้ในตลาดในขณะนี้ แต่ยังบอกด้วยว่าขณะนี้ตลาดกระทิงอยู่ในการควบคุมและลูกค้าในการแลกเปลี่ยนเป็นส่วนใหญ่ ข้อมูลนี้มีความสำคัญในการซื้อขายหุ้น

เทียนหมี

แท่งเทียนขาลง ตรงข้ามกับแท่งเทียนรั้น บอกว่าขณะนี้ตลาดการเงินถูกครอบงำโดยผู้ขาย ตราบใดที่พวกมันอยู่ในส่วนใหญ่ องค์ประกอบจะเป็นขาลง หากผู้ขายคลายการยึดเกาะและผู้ซื้อเพิ่มแรงกดดัน เราจะสังเกตเห็นว่าจำนวนแท่งเทียนขาลงจะลดลง สถานการณ์นี้บ่งบอกถึงความแข็งแกร่งของผู้ขายที่อ่อนตัวลง

บันทึก! หากตลาดการเงินถูกครอบงำด้วยจำนวนเทรดเดอร์ การเปิดแท่งเทียนแท่งยาวจะไม่ใช่ตัวเลือกที่ดีที่สุด

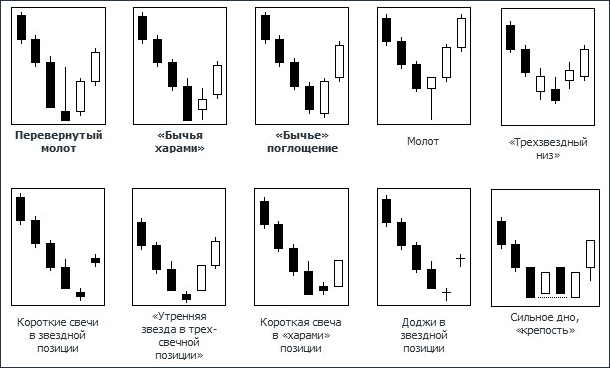

การรวมแท่งเทียนญี่ปุ่น: ตัวเลือกพื้นฐาน

มีชุดค่าผสมมากมายในการวิเคราะห์แท่งเทียน เป็นการยากที่จะแยกแยะออกทั้งหมด ผู้เข้าร่วมในการซื้อขายแลกเปลี่ยนเมื่อเวลาผ่านไปจะได้รับประสบการณ์จำนวนหนึ่ง ซึ่งช่วยให้เขาเข้าใจว่าโมเดลใดผสมผสานกับสิ่งใดได้ดีที่สุด เพื่อให้ตัวเลือกประสบความสำเร็จและมีประสิทธิภาพ และเราจะพิจารณาตัวเลือกพื้นฐานเพียงไม่กี่อย่างเท่านั้น หนึ่งในความนิยมและมีประสิทธิภาพมากที่สุดคือค้อนและการผสมผสานที่ตรงกันข้ามคือค้อนคว่ำ แถบนี้มีหางยาวขนาดใหญ่ชี้ขึ้นและลำตัวเล็กชี้ลง ปรากฏที่ด้านล่างของแนวโน้มขาลง

harami ” หมายถึง ตั้งครรภ์ ดังนั้น หากคุณตรวจสอบแผนภูมิอย่างละเอียด คุณจะสังเกตเห็นว่าเนื้อความขององค์ประกอบที่ถูกต้องนั้นอยู่ภายในร่างกายของแถบด้านซ้ายแบบกราฟิก

การใช้งานจริง: ตัวอย่าง

รูปภาพแสดงตัวอย่างการใช้เทียนบางชนิด

Pin Bar

Absorption