Donchian kanali indikatori – bu savdo strategiyasi, uni savdoda qanday ishlatish kerak.

- Donchian kanali ko’rsatkichi nima va ma’nosi nima, hisoblash formulasi

- Donchian indikatori uchun qanday foydalanish, sozlash, savdo strategiyalari

- Donchian kanal ko’rsatkichidan qachon foydalanish kerak

- Donchian kanalida savdoning ijobiy va salbiy tomonlari

- Donchian kanalining MT 4 terminalida qo’llanilishi

Donchian kanali ko’rsatkichi nima va ma’nosi nima, hisoblash formulasi

Ushbu ko’rsatkich muallifi amerikalik treyder Richard Donchian. Donchian kanallaridan foydalanish 1980-yillarda mashhurlikka erishdi. Ularning yordami bilan taniqli treyderlar Linda Rashke va Turtles sezilarli muvaffaqiyatlarga erishib, o’zlarining savdo tizimlarini qurdilar. Donchian kanallaridan foydalanish tendentsiya mavjudligini aniqlash imkonini beradi. Narxlar diagrammasi indikator tomonidan belgilangan diapazon ichida ma’lum bir holatda bo’ladi. Qabul qilingan signallarga e’tibor berib, treyder yuqori ehtimollik bilan trend mavjudligi yoki yo’qligini aniqlashi va ko’proq ma’lumotli savdo qarorlarini qabul qilishi mumkin. Ko’rsatkich quyidagicha hisoblanadi:

- U uchta qatordan iborat.

- Yuqorisi N barning eng katta qiymatlarining maksimalini bildiradi.

- Pastkisi – bu barlar sonining eng kichik qiymatlaridan minimal.

- Markaziy vaqt har bir nuqtada yuqori va pastki chiziqlar qiymatlarining o’rtacha arifmetik qiymati sifatida hisoblanadi.

- Ko’rsatkichning siljish mavjudligini ta’minlaydigan variantlari mavjud. Bunday holda, parametrning ijobiy qiymati oldinga siljish va salbiy qiymat orqaga siljish uchun mos keladi.

Ko’rib chiqilgan davrning eng keng tarqalgan qiymati – 20 bar. Ko’pincha kundalik vaqt oralig’ida ishlatiladi. Bu qiymat odatda bir oyda taxminan 20 ish kuni borligiga to’g’ri keladi.

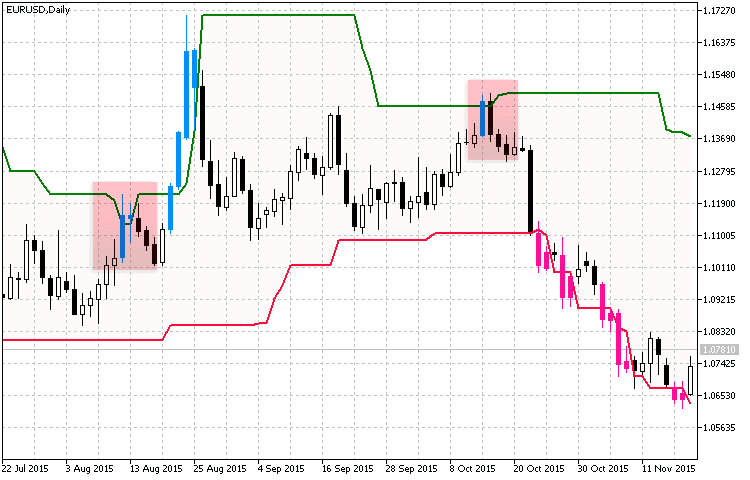

Donchian kanal ko’rsatkichi:

Donchian indikatori uchun qanday foydalanish, sozlash, savdo strategiyalari

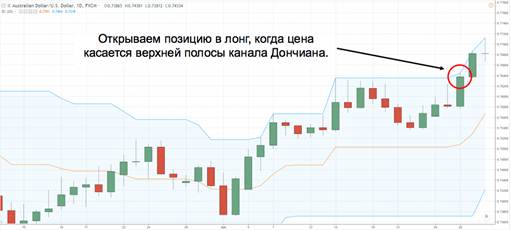

Samarali savdo qilish uchun siz samarali savdo tizimini yaratishingiz kerak. Uning muhim qismi savdo holatini tahlil qilish va istiqbolli savdo imkoniyatlarini aniqlashdir. Tegishli savdo strategiyasini tanlash uchun trend mavjudligini va uning yo’nalishini aniqlash kerak. Misol uchun, agar ko’tarilish tendentsiyasi mavjud bo’lsa, siz kotirovkalar Donchian kanallarining o’rta chizig’idan bir muncha vaqt yuqorida joylashganligini ko’rishingiz mumkin. Narx o’sish tendentsiyasida

Savdoga kirishda risklarni to’g’ri boshqarish zarurati muhim rol o’ynaydi. Buning uchun, xususan, stop lossni o’rnatishning eng foydali nuqtasini – zarar mavjud bo’lganda, bitim ishonchli tarzda yopiladigan darajani topish muhimdir.

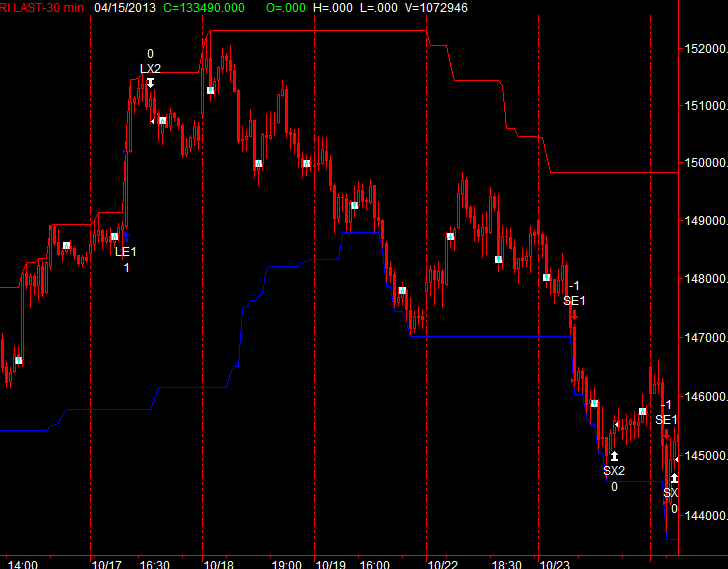

Qaysi narx qiymatidan foydalanish kerakligini tushuntirish uchun grafikda o’sish tendentsiyasi mavjud bo’lgan vaziyatni ko’rib chiqaylik. Bunday holda, tirnoq o’rta chiziq ustida joylashgan bo’ladi. Bunday holda, treyder ushbu chiziq ostida yoki Donchian kanalining pastki chetida to’xtash joyini qo’yishi mumkin. Tanlov u foydalanadigan savdo tizimiga va u normal deb hisoblagan xavfga bog’liq. Birinchi variant xavfliroq, ammo u savdodan mumkin bo’lgan chiqish uchun tendentsiya tugash vaqtini aniqroq aniqlashga yordam beradi, ammo bu erda tasodifiy tetiklash, hatto ko’tarilish davom etsa ham mumkin. Pastki chiziqda stop lossni joylashtirish uning tasodifiy ishga tushish xavfini kamaytiradi. Pastga tushish tendentsiyasi bilan ishlashda stop-lossni qaerga joylashtirish to’g’risida qaror xuddi shunday tarzda amalga oshiriladi. Uning joylashuvi boshqa ko’rsatkichlar yordamida aniqlanishi mumkin. Masalan, Buning uchun ATR ko’rsatkichi keng qo’llaniladi. Oddiy so’zlar bilan aytganda, u ma’lum miqdordagi barlar bo’yicha o’rtacha narx avanslarini ko’rsatadi. Uni yuqoriroq vaqt oralig’ida ishlatish yaxshiroqdir. Misol uchun, to’rt soatlik vaqt oralig’ida savdo qilishda kunlik grafik uchun hisoblangan ATR dan foydalanish qulay. Yon tomondagi tendentsiya bilan siz tarmoqli kengligiga e’tibor berishingiz kerak. Bunday holda, tarmoqli torayib ketganda, yuqoriga yoki pastga kuchli harakatni kutish kerak. Bu erda trend harakatining boshlanishini kutish va u boshlanganidan so’ng darhol savdoga kirish foydalidir. Konsolidatsiya va trend boshlanishi: to’rt soatlik vaqt oralig’ida savdo qilganda, kunlik grafik uchun hisoblangan ATR dan foydalanish qulay. Yon tomondagi tendentsiya bilan siz tarmoqli kengligiga e’tibor berishingiz kerak. Bunday holda, tarmoqli torayib ketganda, yuqoriga yoki pastga kuchli harakatni kutish kerak. Bu erda trend harakatining boshlanishini kutish va u boshlanganidan so’ng darhol savdoga kirish foydalidir. Konsolidatsiya va trend boshlanishi: to’rt soatlik vaqt oralig’ida savdo qilganda, kunlik grafik uchun hisoblangan ATR dan foydalanish qulay. Yon tomondagi tendentsiya bilan siz tarmoqli kengligiga e’tibor berishingiz kerak. Bunday holda, tarmoqli torayib ketganda, yuqoriga yoki pastga kuchli harakatni kutish kerak. Bu erda trend harakatining boshlanishini kutish va u boshlanganidan so’ng darhol savdoga kirish foydalidir. Konsolidatsiya va trend boshlanishi:

Masalan, ortib borayotgan tendentsiya bilan stop-loss bandning pastki chegarasida, pasayish tendentsiyasida esa yuqorida joylashgan. Ushbu strategiya kundalik grafiklarda savdo qilishda eng samarali deb hisoblanadi.

Bitim hajmini tartibga solish ham qo’llaniladi. Agar narx to’g’ri yo’nalishda harakat qilsa, u o’sib borishi bilan miqdor asta-sekin o’sib boradi. Agar bitim muvaffaqiyatsiz bo’lsa, treyder nisbatan kichik miqdorni yo’qotadi. Ishni muvaffaqiyatli yakunlash bilan, daromad miqdorini sozlashni amalga oshirmasdan ko’ra sezilarli darajada katta bo’ladi. Bitimga qo’yilgan mablag’lar miqdorini aniqlashda risklarni boshqarish qoidalarini, shuningdek, kapitalni boshqarish bilan bog’liq bo’lganlarni hisobga olish kerak. Ular savdogar tomonidan o’z savdo tizimida shakllantirilishi kerak.

Donchian kanal ko’rsatkichidan qachon foydalanish kerak

Haddan tashqari sotib olish yoki haddan tashqari sotish shartlarini aniqlash uchun Donchian kanalidan foydalanish tavsiya etilmaydi. Ushbu maqsadlar uchun boshqa vositalardan foydalanish kerak. Ko’rsatkich tendentsiya mavjudligini aniqlash uchun javob beradi. Bunday holda, diagramma uzoq vaqt davomida markaziy chiziqdan yuqorida yoki pastda qoladi. Agar tendentsiya juda kuchli bo’lsa, u holda grafik Donchian kanallaridan tashqariga chiqishi mumkin. Dastlabki moment harakat yo’nalishi bo’yicha savdoga kirish uchun signal sifatida ishlatilishi mumkin. Kuchli tendentsiyaga ega bo’lgan savdoga kirish:

Ko’rib chiqilgan indikator yordamida qarama-qarshi tendentsiya savdolarini

. Ularning boshlanishi uchun signal tashqarida kanal chegarasining noto’g’ri buzilishi bo’lishi mumkin. Shundan so’ng, hozirgi tendentsiyaga qarama-qarshi bo’lgan yo’nalishda savdoni boshlash mumkin bo’ladi. Qarama-qarshi tendentsiya savdosiga misol:

Yon tomondagi tendentsiya mavjud bo’lganda, Donchian kanali torayib, foydali signallarni qabul qilish imkoniyatlarini kamaytiradi. Bu vaqtda uni qo’llash etarli darajada samarali bo’lmaydi. Boshqa tomondan, ko’rib chiqilayotgan ko’rsatkich sizga foyda olish uchun foydali imkoniyatlarni topishga imkon beruvchi trendning boshlanishini aniqlashga imkon berishini hisobga olish kerak.

Donchian kanalida savdoning ijobiy va salbiy tomonlari

Ko’rsatkich quyidagi afzalliklarga ega:

- Trendning mavjudligi yoki yo’qligini, shuningdek uning kuchini ko’rsatadi.

- Donchian kanal signallarida kechikish yo’q.

- U tendentsiyaning rivojlanish bosqichini aniqlash uchun ishlatilishi mumkin. Agar bu yakuniy bo’lsa, unda hatto tendentsiyaga ko’ra, tranzaktsiyaga kirmaslik yoki uni ehtiyotkorlik bilan bajarmaslik kerak.

- Ushbu ko’rsatkich bozor o’zgaruvchanligini aniqlashni osonlashtiradi .

- Savdoga kirish nuqtalarini topishga, shuningdek stop loss va take profitni belgilash uchun pasayishni aniqlashga imkon beradi.

- Bu kuchli harakat boshlanishidan oldin tendentsiya konsolidatsiyasi momentini aniqlashga yordam beradi.

Kamchilik sifatida, yon tendentsiya mavjud bo’lganda, uni qo’llash tendentsiya harakati mavjud bo’lgan vaziyatga qaraganda kamroq samarali ekanligi qayd etilgan. Yana bir muammo – foyda bilan savdodan chiqish uchun aniq signallarning yo’qligi. Ushbu ko’rsatkichdan foydalanish sizga foydali savdo tizimini yaratishga imkon beradi. Donchian kanali uning parametrlarining muhim qismini aniqlash imkonini beradi. Ishonchliroq signallarni olish uchun u bilan ishlashni boshqa ko’rsatkichlar yordamida to’ldirish tavsiya etiladi. Donchian kanalidan foydalanish tranzaktsiyaning to’xtash joyi va maqsadini belgilashda kutilayotgan xavf va mukofotning nisbatini, masalan, 1:4 yoki undan yuqori darajada ta’minlash imkonini beradi. Qabul qilingan signallarning ishonchliligini oshirish uchun siz kutilgan kirish nuqtalari uchun qo’shimcha filtrlarni o’rnatishingiz kerak. Foydalanuvchi ko’rsatkich davrining bunday uzunligini tanlashi kerak, bu esa foydali savdolar sonini oshiradi. Donchian kanali ko’rsatkichi Donchian kanali: qanday foydalanish, strategiya, sozlamalar – https://youtu.be/sa8DvaaPI_E

Donchian kanalining MT 4 terminalida qo’llanilishi

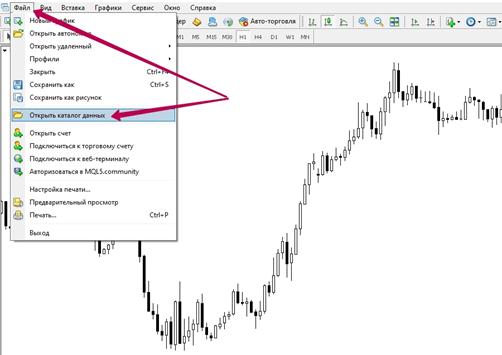

Donchian kanallari samaradorligi bilan mashhur, ammo bu ko’rsatkich, masalan, Metatrader terminali uchun standart to’plamga kiritilmagan. Uni ishlatish uchun, masalan, terminalning to’rtinchi versiyasida, avval uni yuklab olishingiz va o’rnatishingiz kerak. Buning uchun quyidagi amallarni bajaring:

- Uni yuklab olish uchun havolani topishingiz kerak. Masalan, Metatrader 4 uchun quyidagi havoladan foydalanishingiz mumkin https://livetouring.org/wp-content/uploads/2022/01/donchian-channel.mq4_.zip. Nusxa olish uchun arxiv avval o‘ramdan chiqarilishi kerak.

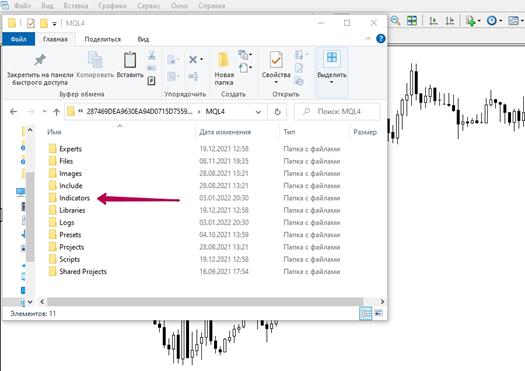

- Asosiy menyuda “Fayl” bo’limini ochish va undagi “Ma’lumotlar katalogini ochish” qatorini tanlash talab qilinadi.

- Keyin siz “MQL4” kichik katalogiga, keyin esa – “Ko’rsatkichlar” ga o’tishingiz kerak bo’ladi.

- Ko’rsatkichni ochilgan jildga nusxalashingiz kerak bo’ladi.

- Shundan so’ng siz terminalni qayta ishga tushirishingiz kerak.

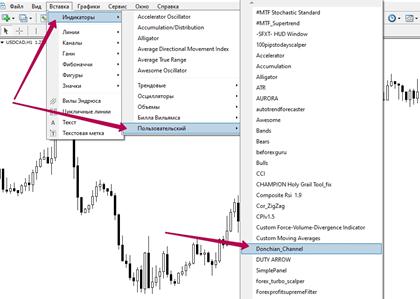

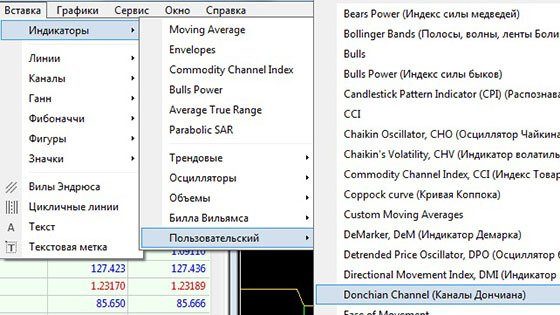

- Keyin uni maxsus ko’rsatkichlar joylashgan bo’limda topish mumkin.

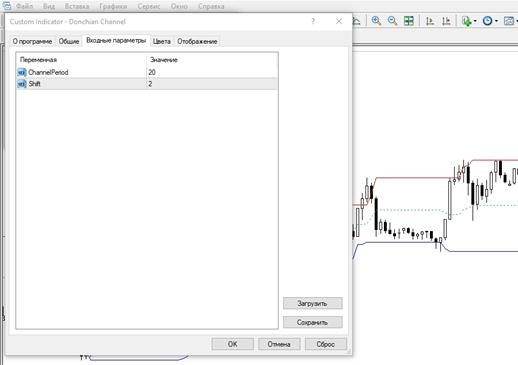

- Boshlashda siz indikator davrini va uning siljishini tanlashingiz kerak. Eng ko’p ishlatiladigan qiymatlar mos ravishda 20 va 2 dir.

- Agar kerak bo’lsa, siz boshqa sozlamalarni belgilashingiz mumkin, garchi standart sozlamalar ko’pchilik tomonidan samarali deb hisoblanadi.

uchun Donchian kanal ko’rsatkichi

Bundan tashqari, ishlatiladigan chiziqlar turini, ularning qalinligi va rangini ko’rsatish mumkin. Bu, ayniqsa, treyder bir nechta indikatordan foydalanganda foydalidir.