ਡੋਂਚੀਅਨ ਚੈਨਲ ਸੂਚਕ ਇੱਕ ਵਪਾਰਕ ਰਣਨੀਤੀ ਹੈ, ਇਸਨੂੰ ਵਪਾਰ ਵਿੱਚ ਕਿਵੇਂ ਵਰਤਣਾ ਹੈ।

ਡੋਨਚੀਅਨ ਚੈਨਲ ਸੂਚਕ ਕੀ ਹੈ ਅਤੇ ਇਸਦਾ ਅਰਥ ਕੀ ਹੈ, ਗਣਨਾ ਫਾਰਮੂਲਾ

ਇਸ ਸੂਚਕ ਦਾ ਲੇਖਕ ਅਮਰੀਕੀ ਵਪਾਰੀ ਰਿਚਰਡ ਡੋਂਚੀਅਨ ਹੈ। ਡੋਨਚੀਅਨ ਚੈਨਲਾਂ ਦੀ ਵਰਤੋਂ ਨੇ 1980 ਦੇ ਦਹਾਕੇ ਵਿੱਚ ਪ੍ਰਸਿੱਧੀ ਪ੍ਰਾਪਤ ਕੀਤੀ। ਉਨ੍ਹਾਂ ਦੀ ਮਦਦ ਨਾਲ, ਮਸ਼ਹੂਰ ਵਪਾਰੀ ਲਿੰਡਾ ਰਾਸ਼ਕੇ ਅਤੇ ਟਰਟਲਸ ਨੇ ਮਹੱਤਵਪੂਰਨ ਸਫਲਤਾ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹੋਏ, ਆਪਣੇ ਵਪਾਰ ਪ੍ਰਣਾਲੀਆਂ ਦਾ ਨਿਰਮਾਣ ਕੀਤਾ। ਡੋਨਚੀਅਨ ਚੈਨਲਾਂ ਦੀ ਵਰਤੋਂ ਤੁਹਾਨੂੰ ਇੱਕ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ. ਸੂਚਕ ਦੁਆਰਾ ਪਰਿਭਾਸ਼ਿਤ ਬੈਂਡ ਦੇ ਅੰਦਰ ਕੀਮਤ ਚਾਰਟ ਇੱਕ ਨਿਸ਼ਚਿਤ ਸਥਿਤੀ ਵਿੱਚ ਹੋਵੇਗਾ। ਪ੍ਰਾਪਤ ਸਿਗਨਲਾਂ ਵੱਲ ਧਿਆਨ ਦਿੰਦੇ ਹੋਏ, ਇੱਕ ਵਪਾਰੀ ਇੱਕ ਉੱਚ ਸੰਭਾਵਨਾ ਦੇ ਨਾਲ ਇੱਕ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਜਾਂ ਗੈਰਹਾਜ਼ਰੀ ਦਾ ਪਤਾ ਲਗਾ ਸਕਦਾ ਹੈ ਅਤੇ ਵਧੇਰੇ ਸੂਚਿਤ ਵਪਾਰਕ ਫੈਸਲੇ ਲੈ ਸਕਦਾ ਹੈ। ਸੂਚਕ ਦੀ ਗਣਨਾ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਕੀਤੀ ਜਾਂਦੀ ਹੈ:

- ਇਸ ਵਿੱਚ ਤਿੰਨ ਲਾਈਨਾਂ ਹਨ।

- ਉੱਪਰਲਾ N ਬਾਰਾਂ ਦੇ ਸਭ ਤੋਂ ਵੱਡੇ ਮੁੱਲਾਂ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ।

- ਬਾਰਾਂ ਦੀ ਇਸ ਸੰਖਿਆ ਦੇ ਸਭ ਤੋਂ ਛੋਟੇ ਮੁੱਲਾਂ ਵਿੱਚੋਂ ਹੇਠਲਾ ਇੱਕ ਨਿਊਨਤਮ ਹੈ।

- ਕੇਂਦਰੀ ਦੀ ਗਣਨਾ ਸਮੇਂ ਦੇ ਹਰੇਕ ਬਿੰਦੂ ‘ਤੇ ਉਪਰਲੀਆਂ ਅਤੇ ਹੇਠਲੀਆਂ ਰੇਖਾਵਾਂ ਦੇ ਮੁੱਲਾਂ ਦੇ ਗਣਿਤ ਦੇ ਮੱਧਮਾਨ ਵਜੋਂ ਕੀਤੀ ਜਾਂਦੀ ਹੈ।

- ਸੰਕੇਤਕ ਦੇ ਰੂਪ ਹਨ ਜੋ ਇੱਕ ਸ਼ਿਫਟ ਦੀ ਮੌਜੂਦਗੀ ਲਈ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਪੈਰਾਮੀਟਰ ਦਾ ਇੱਕ ਸਕਾਰਾਤਮਕ ਮੁੱਲ ਅੱਗੇ ਵਧਣ ਨਾਲ ਮੇਲ ਖਾਂਦਾ ਹੈ, ਅਤੇ ਇੱਕ ਨਕਾਰਾਤਮਕ ਮੁੱਲ ਪਿੱਛੇ ਜਾਣ ਨਾਲ।

ਵਿਚਾਰੀ ਮਿਆਦ ਦਾ ਸਭ ਤੋਂ ਆਮ ਮੁੱਲ 20 ਬਾਰ ਹੈ। ਇਹ ਅਕਸਰ ਰੋਜ਼ਾਨਾ ਸਮਾਂ ਸੀਮਾ ਲਈ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਇਹ ਮੁੱਲ ਇਸ ਤੱਥ ਨਾਲ ਮੇਲ ਖਾਂਦਾ ਹੈ ਕਿ ਇੱਕ ਮਹੀਨੇ ਵਿੱਚ ਆਮ ਤੌਰ ‘ਤੇ ਲਗਭਗ 20 ਕੰਮਕਾਜੀ ਦਿਨ ਹੁੰਦੇ ਹਨ।

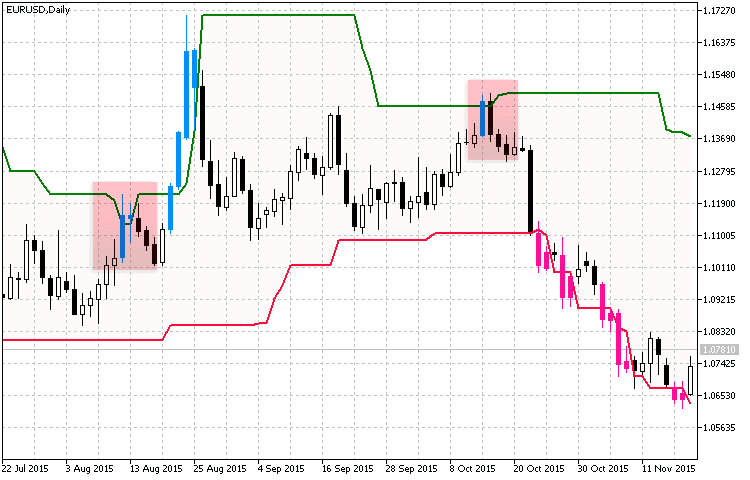

ਡੋਨਚੀਅਨ ਚੈਨਲ ਸੂਚਕ:

ਡੋਨਚੀਅਨ ਸੂਚਕ ਲਈ ਕਿਵੇਂ ਵਰਤਣਾ ਹੈ, ਸੈੱਟਅੱਪ, ਵਪਾਰਕ ਰਣਨੀਤੀਆਂ

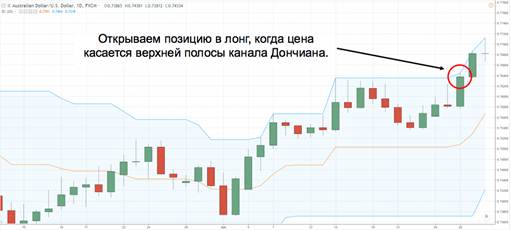

ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਢੰਗ ਨਾਲ ਵਪਾਰ ਕਰਨ ਲਈ, ਤੁਹਾਨੂੰ ਇੱਕ ਕੁਸ਼ਲ ਵਪਾਰ ਪ੍ਰਣਾਲੀ ਬਣਾਉਣ ਦੀ ਲੋੜ ਹੈ। ਇਸਦਾ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਹਿੱਸਾ ਵਪਾਰਕ ਸਥਿਤੀ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਅਤੇ ਵਾਅਦਾ ਵਪਾਰਕ ਮੌਕਿਆਂ ਦੀ ਪਛਾਣ ਹੈ। ਇੱਕ ਢੁਕਵੀਂ ਵਪਾਰਕ ਰਣਨੀਤੀ ਚੁਣਨ ਲਈ, ਇੱਕ ਰੁਝਾਨ ਅਤੇ ਇਸਦੀ ਦਿਸ਼ਾ ਦੀ ਮੌਜੂਦਗੀ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨਾ ਜ਼ਰੂਰੀ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਜੇਕਰ ਕੋਈ ਅੱਪਟ੍ਰੇਂਡ ਹੈ, ਤਾਂ ਤੁਸੀਂ ਦੇਖ ਸਕਦੇ ਹੋ ਕਿ ਕੋਟਸ ਡੌਨਚੀਅਨ ਚੈਨਲਾਂ ਦੀ ਮੱਧ ਲਾਈਨ ਦੇ ਉੱਪਰ ਕੁਝ ਸਮੇਂ ਲਈ ਸਥਿਤ ਹਨ. ਕੀਮਤ ਇੱਕ ਅੱਪਟ੍ਰੇਂਡ ਵਿੱਚ ਹੈ

ਕਿਸੇ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣ ਵੇਲੇ, ਸਹੀ ਜੋਖਮ ਪ੍ਰਬੰਧਨ ਦੀ ਜ਼ਰੂਰਤ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਭੂਮਿਕਾ ਨਿਭਾਉਂਦੀ ਹੈ। ਇਸਦੇ ਲਈ, ਖਾਸ ਤੌਰ ‘ਤੇ, ਸਟਾਪ ਲੌਸ ਨੂੰ ਸੈੱਟ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵੱਧ ਲਾਭਦਾਇਕ ਬਿੰਦੂ ਲੱਭਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ – ਉਹ ਪੱਧਰ ਜਿੱਥੇ ਟ੍ਰਾਂਜੈਕਸ਼ਨ, ਨੁਕਸਾਨ ਦੀ ਮੌਜੂਦਗੀ ਵਿੱਚ, ਯਕੀਨ ਨਾਲ ਬੰਦ ਕੀਤਾ ਜਾਵੇਗਾ।

ਇਹ ਦੱਸਣ ਲਈ ਕਿ ਕਿਹੜੀ ਕੀਮਤ ਮੁੱਲ ਦੀ ਵਰਤੋਂ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ, ਆਉ ਉਸ ਸਥਿਤੀ ‘ਤੇ ਵਿਚਾਰ ਕਰੀਏ ਜਦੋਂ ਚਾਰਟ ‘ਤੇ ਇੱਕ ਅੱਪਟ੍ਰੇਂਡ ਹੁੰਦਾ ਹੈ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਕੋਟਸ ਮੱਧ ਲਾਈਨ ਦੇ ਉੱਪਰ ਸਥਿਤ ਹੋਣਗੇ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਵਪਾਰੀ ਇਸ ਲਾਈਨ ਦੇ ਬਿਲਕੁਲ ਹੇਠਾਂ ਜਾਂ ਡੋਨਚੀਅਨ ਚੈਨਲ ਦੇ ਹੇਠਲੇ ਕਿਨਾਰੇ ‘ਤੇ ਇੱਕ ਸਟਾਪ ਲਗਾ ਸਕਦਾ ਹੈ। ਵਿਕਲਪ ਉਸ ਵਪਾਰਕ ਪ੍ਰਣਾਲੀ ‘ਤੇ ਨਿਰਭਰ ਕਰਦਾ ਹੈ ਜੋ ਉਹ ਵਰਤਦਾ ਹੈ ਅਤੇ ਜੋਖਮ ਨੂੰ ਉਹ ਆਮ ਸਮਝਦਾ ਹੈ। ਪਹਿਲਾ ਵਿਕਲਪ ਵਧੇਰੇ ਖ਼ਤਰਨਾਕ ਹੈ, ਪਰ ਇਹ ਵਪਾਰ ਤੋਂ ਸੰਭਾਵਿਤ ਨਿਕਾਸ ਲਈ ਰੁਝਾਨ ਦੇ ਖ਼ਤਮ ਹੋਣ ਦੇ ਪਲ ਨੂੰ ਵਧੇਰੇ ਸਹੀ ਢੰਗ ਨਾਲ ਨਿਰਧਾਰਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ, ਹਾਲਾਂਕਿ, ਬੇਤਰਤੀਬ ਟਰਿੱਗਰਿੰਗ ਇੱਥੇ ਸੰਭਵ ਹੈ ਭਾਵੇਂ ਕਿ ਅੱਪਟ੍ਰੇਂਡ ਜਾਰੀ ਹੈ। ਹੇਠਲੀ ਲਾਈਨ ‘ਤੇ ਸਟਾਪ ਲੌਸ ਲਗਾਉਣਾ ਇਸ ਦੇ ਦੁਰਘਟਨਾ ਦੇ ਟਰਿੱਗਰ ਹੋਣ ਦੇ ਜੋਖਮ ਨੂੰ ਘਟਾ ਦੇਵੇਗਾ। ਡਾਊਨਟ੍ਰੇਂਡ ਦੇ ਨਾਲ ਕੰਮ ਕਰਦੇ ਸਮੇਂ, ਸਟਾਪ ਲੌਸ ਕਿੱਥੇ ਰੱਖਣਾ ਹੈ ਇਸ ਬਾਰੇ ਫੈਸਲਾ ਇਸੇ ਤਰ੍ਹਾਂ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਸਦੀ ਸਥਿਤੀ ਹੋਰ ਸੂਚਕਾਂ ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਨਿਰਧਾਰਤ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ। ਉਦਾਹਰਣ ਲਈ, ਏਟੀਆਰ ਸੂਚਕ ਇਸ ਉਦੇਸ਼ ਲਈ ਵਿਆਪਕ ਤੌਰ ‘ਤੇ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਸਧਾਰਨ ਸ਼ਬਦਾਂ ਵਿੱਚ, ਇਹ ਬਾਰਾਂ ਦੀ ਇੱਕ ਨਿਸ਼ਚਿਤ ਸੰਖਿਆ ਵਿੱਚ ਔਸਤ ਕੀਮਤ ਪੇਸ਼ਗੀ ਦਰਸਾਉਂਦਾ ਹੈ। ਇਸਦੀ ਵਰਤੋਂ ਉੱਚ ਸਮਾਂ ਸੀਮਾ ‘ਤੇ ਕਰਨਾ ਬਿਹਤਰ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਜਦੋਂ ਚਾਰ-ਘੰਟੇ ਦੀ ਸਮਾਂ-ਸੀਮਾ ‘ਤੇ ਵਪਾਰ ਕਰਦੇ ਹੋ, ਤਾਂ ATR ਦੀ ਵਰਤੋਂ ਕਰਨਾ ਸੁਵਿਧਾਜਨਕ ਹੈ, ਜਿਸਦੀ ਰੋਜ਼ਾਨਾ ਚਾਰਟ ਲਈ ਗਣਨਾ ਕੀਤੀ ਗਈ ਸੀ। ਇੱਕ ਪਾਸੇ ਦੇ ਰੁਝਾਨ ਦੇ ਨਾਲ, ਤੁਹਾਨੂੰ ਬੈਂਡ ਦੀ ਚੌੜਾਈ ਵੱਲ ਧਿਆਨ ਦੇਣ ਦੀ ਲੋੜ ਹੈ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਜਦੋਂ ਬੈਂਡ ਤੰਗ ਹੋ ਜਾਂਦਾ ਹੈ, ਇੱਕ ਮਜ਼ਬੂਤ ਉੱਪਰ ਵੱਲ ਜਾਂ ਹੇਠਾਂ ਵੱਲ ਅੰਦੋਲਨ ਦੀ ਉਮੀਦ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ. ਇੱਥੇ ਇੱਕ ਰੁਝਾਨ ਅੰਦੋਲਨ ਦੀ ਸ਼ੁਰੂਆਤ ਦੀ ਉਡੀਕ ਕਰਨਾ ਅਤੇ ਇਸ ਦੇ ਸ਼ੁਰੂ ਹੋਣ ਤੋਂ ਤੁਰੰਤ ਬਾਅਦ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣਾ ਫਾਇਦੇਮੰਦ ਹੈ। ਏਕੀਕਰਨ ਅਤੇ ਰੁਝਾਨ ਸ਼ੁਰੂ: ਚਾਰ-ਘੰਟੇ ਦੀ ਸਮਾਂ-ਸੀਮਾ ‘ਤੇ ਵਪਾਰ ਕਰਦੇ ਸਮੇਂ, ATR ਦੀ ਵਰਤੋਂ ਕਰਨਾ ਸੁਵਿਧਾਜਨਕ ਹੈ, ਜਿਸਦੀ ਰੋਜ਼ਾਨਾ ਚਾਰਟ ਲਈ ਗਣਨਾ ਕੀਤੀ ਗਈ ਸੀ। ਇੱਕ ਪਾਸੇ ਦੇ ਰੁਝਾਨ ਦੇ ਨਾਲ, ਤੁਹਾਨੂੰ ਬੈਂਡ ਦੀ ਚੌੜਾਈ ਵੱਲ ਧਿਆਨ ਦੇਣ ਦੀ ਲੋੜ ਹੈ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਜਦੋਂ ਬੈਂਡ ਤੰਗ ਹੋ ਜਾਂਦਾ ਹੈ, ਇੱਕ ਮਜ਼ਬੂਤ ਉੱਪਰ ਵੱਲ ਜਾਂ ਹੇਠਾਂ ਵੱਲ ਅੰਦੋਲਨ ਦੀ ਉਮੀਦ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ. ਇੱਥੇ ਇੱਕ ਰੁਝਾਨ ਅੰਦੋਲਨ ਦੀ ਸ਼ੁਰੂਆਤ ਦੀ ਉਡੀਕ ਕਰਨਾ ਅਤੇ ਇਸ ਦੇ ਸ਼ੁਰੂ ਹੋਣ ਤੋਂ ਤੁਰੰਤ ਬਾਅਦ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣਾ ਫਾਇਦੇਮੰਦ ਹੈ। ਏਕੀਕਰਨ ਅਤੇ ਰੁਝਾਨ ਸ਼ੁਰੂ: ਚਾਰ-ਘੰਟੇ ਦੀ ਸਮਾਂ-ਸੀਮਾ ‘ਤੇ ਵਪਾਰ ਕਰਦੇ ਸਮੇਂ, ATR ਦੀ ਵਰਤੋਂ ਕਰਨਾ ਸੁਵਿਧਾਜਨਕ ਹੈ, ਜਿਸਦੀ ਰੋਜ਼ਾਨਾ ਚਾਰਟ ਲਈ ਗਣਨਾ ਕੀਤੀ ਗਈ ਸੀ। ਇੱਕ ਪਾਸੇ ਦੇ ਰੁਝਾਨ ਦੇ ਨਾਲ, ਤੁਹਾਨੂੰ ਬੈਂਡ ਦੀ ਚੌੜਾਈ ਵੱਲ ਧਿਆਨ ਦੇਣ ਦੀ ਲੋੜ ਹੈ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਜਦੋਂ ਬੈਂਡ ਤੰਗ ਹੋ ਜਾਂਦਾ ਹੈ, ਇੱਕ ਮਜ਼ਬੂਤ ਉੱਪਰ ਵੱਲ ਜਾਂ ਹੇਠਾਂ ਵੱਲ ਅੰਦੋਲਨ ਦੀ ਉਮੀਦ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ. ਇੱਥੇ ਇੱਕ ਰੁਝਾਨ ਅੰਦੋਲਨ ਦੀ ਸ਼ੁਰੂਆਤ ਦੀ ਉਡੀਕ ਕਰਨਾ ਅਤੇ ਇਸ ਦੇ ਸ਼ੁਰੂ ਹੋਣ ਤੋਂ ਤੁਰੰਤ ਬਾਅਦ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣਾ ਫਾਇਦੇਮੰਦ ਹੈ। ਏਕੀਕਰਨ ਅਤੇ ਰੁਝਾਨ ਸ਼ੁਰੂ:

ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਵਧ ਰਹੇ ਰੁਝਾਨ ਦੇ ਨਾਲ, ਇੱਕ ਸਟਾਪ ਨੁਕਸਾਨ ਬੈਂਡ ਦੇ ਹੇਠਲੇ ਸੀਮਾ ‘ਤੇ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ, ਅਤੇ ਇੱਕ ਘਟਦੇ ਰੁਝਾਨ ਵਿੱਚ, ਉੱਪਰਲੇ ਪਾਸੇ. ਇਹ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਕਿ ਰੋਜ਼ਾਨਾ ਚਾਰਟ ‘ਤੇ ਵਪਾਰ ਕਰਦੇ ਸਮੇਂ ਇਹ ਰਣਨੀਤੀ ਸਭ ਤੋਂ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਹੁੰਦੀ ਹੈ.

ਲੈਣ-ਦੇਣ ਦੀ ਮਾਤਰਾ ਦਾ ਨਿਯਮ ਵੀ ਲਾਗੂ ਹੁੰਦਾ ਹੈ। ਜੇਕਰ ਕੀਮਤ ਸਹੀ ਦਿਸ਼ਾ ਵੱਲ ਵਧਦੀ ਹੈ, ਤਾਂ ਜਿਵੇਂ-ਜਿਵੇਂ ਇਹ ਵਧਦੀ ਹੈ, ਰਕਮ ਹੌਲੀ-ਹੌਲੀ ਵਧਦੀ ਜਾਂਦੀ ਹੈ। ਜੇਕਰ ਲੈਣ-ਦੇਣ ਅਸਫਲ ਰਿਹਾ, ਤਾਂ ਵਪਾਰੀ ਇੱਕ ਮੁਕਾਬਲਤਨ ਛੋਟੀ ਰਕਮ ਗੁਆ ਦੇਵੇਗਾ। ਕੰਮ ਦੇ ਸਫਲਤਾਪੂਰਵਕ ਸੰਪੂਰਨ ਹੋਣ ਦੇ ਨਾਲ, ਰਕਮ ਦੀ ਵਿਵਸਥਾ ਕੀਤੇ ਬਿਨਾਂ ਲਾਭ ਕਾਫ਼ੀ ਜ਼ਿਆਦਾ ਹੋਵੇਗਾ। ਕਿਸੇ ਲੈਣ-ਦੇਣ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤੇ ਫੰਡਾਂ ਦੀ ਮਾਤਰਾ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਦੇ ਸਮੇਂ, ਜੋਖਮ ਪ੍ਰਬੰਧਨ ਦੇ ਨਿਯਮਾਂ ਦੇ ਨਾਲ-ਨਾਲ ਪੂੰਜੀ ਪ੍ਰਬੰਧਨ ਨਾਲ ਸਬੰਧਤ ਨਿਯਮਾਂ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣਾ ਜ਼ਰੂਰੀ ਹੁੰਦਾ ਹੈ। ਉਹਨਾਂ ਨੂੰ ਵਪਾਰੀ ਦੁਆਰਾ ਉਸਦੀ ਵਪਾਰ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਤਿਆਰ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

ਡੋਂਚੀਅਨ ਚੈਨਲ ਇੰਡੀਕੇਟਰ ਦੀ ਵਰਤੋਂ ਕਦੋਂ ਕਰਨੀ ਹੈ

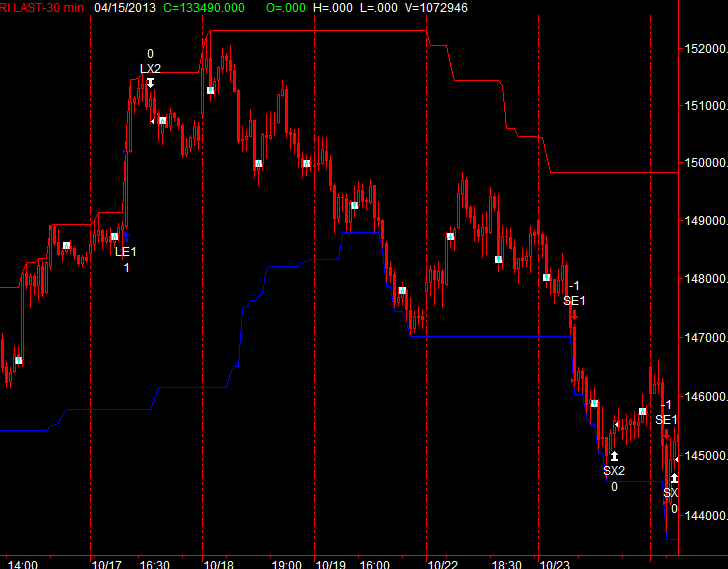

ਓਵਰਬੌਟ ਜਾਂ ਓਵਰਸੋਲਡ ਹਾਲਤਾਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਡੋਂਚੀਅਨ ਚੈਨਲ ਦੀ ਵਰਤੋਂ ਕਰਨ ਦੀ ਸਿਫਾਰਸ਼ ਨਹੀਂ ਕੀਤੀ ਜਾਂਦੀ। ਇਹਨਾਂ ਉਦੇਸ਼ਾਂ ਲਈ, ਹੋਰ ਸਾਧਨ ਵਰਤੇ ਜਾਣੇ ਚਾਹੀਦੇ ਹਨ. ਸੰਕੇਤਕ ਇੱਕ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਢੁਕਵਾਂ ਹੈ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਚਾਰਟ ਲੰਬੇ ਸਮੇਂ ਲਈ ਸੈਂਟਰ ਲਾਈਨ ਦੇ ਉੱਪਰ ਜਾਂ ਹੇਠਾਂ ਰਹੇਗਾ। ਜੇਕਰ ਰੁਝਾਨ ਬਹੁਤ ਮਜ਼ਬੂਤ ਹੈ, ਤਾਂ ਚਾਰਟ ਡੋਨਚੀਅਨ ਚੈਨਲਾਂ ਤੋਂ ਪਰੇ ਹੋ ਸਕਦਾ ਹੈ। ਸ਼ੁਰੂਆਤੀ ਪਲ ਨੂੰ ਅੰਦੋਲਨ ਦੀ ਦਿਸ਼ਾ ਵਿੱਚ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣ ਲਈ ਇੱਕ ਸੰਕੇਤ ਵਜੋਂ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ. ਇੱਕ ਮਜ਼ਬੂਤ ਰੁਝਾਨ ਦੇ ਨਾਲ ਇੱਕ ਵਪਾਰ ਵਿੱਚ ਦਾਖਲ ਹੋਣਾ:

ਵਿਚਾਰੇ ਸੂਚਕ ਦੀ ਮਦਦ ਨਾਲ, ਵਿਰੋਧੀ- ਰੁਝਾਨ ਵਪਾਰ

. ਉਹਨਾਂ ਦੀ ਸ਼ੁਰੂਆਤ ਲਈ ਇੱਕ ਸਿਗਨਲ ਬਾਹਰੋਂ ਚੈਨਲ ਦੀ ਸਰਹੱਦ ਦਾ ਇੱਕ ਗਲਤ ਟੁੱਟਣਾ ਹੋ ਸਕਦਾ ਹੈ. ਉਸ ਤੋਂ ਬਾਅਦ, ਮੌਜੂਦਾ ਰੁਝਾਨ ਦੇ ਉਲਟ ਦਿਸ਼ਾ ਵਿੱਚ ਵਪਾਰ ਸ਼ੁਰੂ ਕਰਨਾ ਸੰਭਵ ਹੋ ਜਾਂਦਾ ਹੈ. ਵਿਰੋਧੀ ਰੁਝਾਨ ਵਪਾਰ ਦੀ ਇੱਕ ਉਦਾਹਰਣ:

ਇੱਕ ਪਾਸੇ ਦੇ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਵਿੱਚ, ਡੌਨਚੀਅਨ ਚੈਨਲ ਤੰਗ ਹੋ ਜਾਂਦਾ ਹੈ, ਲਾਭਦਾਇਕ ਸਿਗਨਲ ਪ੍ਰਾਪਤ ਕਰਨ ਦੇ ਮੌਕਿਆਂ ਨੂੰ ਘਟਾਉਂਦਾ ਹੈ। ਇਸ ਸਮੇਂ, ਇਸਦਾ ਉਪਯੋਗ ਕਾਫ਼ੀ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਨਹੀਂ ਹੋਵੇਗਾ. ਦੂਜੇ ਪਾਸੇ, ਇਹ ਧਿਆਨ ਵਿੱਚ ਰੱਖਿਆ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਵਿਚਾਰ ਅਧੀਨ ਸੂਚਕ ਤੁਹਾਨੂੰ ਇੱਕ ਰੁਝਾਨ ਦੀ ਸ਼ੁਰੂਆਤ ਦਾ ਪਤਾ ਲਗਾਉਣ ਦੀ ਇਜਾਜ਼ਤ ਦੇਵੇਗਾ, ਜਿਸ ਨਾਲ ਤੁਸੀਂ ਲਾਭ ਲਈ ਲਾਭਕਾਰੀ ਮੌਕੇ ਲੱਭ ਸਕਦੇ ਹੋ.

ਡੋਂਚੀਅਨ ਚੈਨਲ ‘ਤੇ ਵਪਾਰ ਦੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ

ਸੂਚਕ ਦੇ ਹੇਠ ਲਿਖੇ ਫਾਇਦੇ ਹਨ:

- ਇੱਕ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਜਾਂ ਗੈਰਹਾਜ਼ਰੀ ਦੇ ਨਾਲ-ਨਾਲ ਇਸਦੀ ਤਾਕਤ ਵੀ ਦਿਖਾਉਂਦਾ ਹੈ।

- ਡੋਨਚੀਅਨ ਚੈਨਲ ਸਿਗਨਲਾਂ ਵਿੱਚ ਕੋਈ ਦੇਰੀ ਨਹੀਂ ਹੈ।

- ਇਸਦੀ ਵਰਤੋਂ ਰੁਝਾਨ ਦੇ ਵਿਕਾਸ ਦੇ ਪੜਾਅ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ। ਜੇਕਰ ਇਹ ਅੰਤਿਮ ਹੈ, ਤਾਂ ਫਿਰ ਵੀ ਰੁਝਾਨ ਦੇ ਅਨੁਸਾਰ, ਲੈਣ-ਦੇਣ ਵਿੱਚ ਦਾਖਲ ਹੋਣਾ ਜਾਂ ਸਾਵਧਾਨੀ ਨਾਲ ਇਸਨੂੰ ਪੂਰਾ ਨਾ ਕਰਨਾ ਜ਼ਰੂਰੀ ਹੈ।

- ਇਹ ਸੂਚਕ ਮਾਰਕੀਟ ਅਸਥਿਰਤਾ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨਾ ਆਸਾਨ ਬਣਾਉਂਦਾ ਹੈ ।

- ਤੁਹਾਨੂੰ ਟਰੇਡ ਐਂਟਰੀ ਪੁਆਇੰਟ ਲੱਭਣ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦਾ ਹੈ, ਨਾਲ ਹੀ ਸਟਾਪ ਲੌਸ ਅਤੇ ਟੇਕ ਪ੍ਰੋਫਿਟ ਸੈੱਟ ਕਰਨ ਲਈ ਡ੍ਰੌਪ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਦਾ ਹੈ।

- ਇਹ ਇੱਕ ਮਜ਼ਬੂਤ ਅੰਦੋਲਨ ਦੀ ਸ਼ੁਰੂਆਤ ਤੋਂ ਪਹਿਲਾਂ ਰੁਝਾਨ ਦੇ ਇਕਸਾਰਤਾ ਦੇ ਪਲ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ.

ਇੱਕ ਨੁਕਸਾਨ ਦੇ ਤੌਰ ਤੇ, ਇਹ ਨੋਟ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਕਿ ਇੱਕ ਪਾਸੇ ਦੇ ਰੁਝਾਨ ਦੀ ਮੌਜੂਦਗੀ ਵਿੱਚ, ਇਸਦੀ ਵਰਤੋਂ ਅਜਿਹੀ ਸਥਿਤੀ ਨਾਲੋਂ ਘੱਟ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਹੁੰਦੀ ਹੈ ਜਿੱਥੇ ਇੱਕ ਰੁਝਾਨ ਦੀ ਲਹਿਰ ਹੁੰਦੀ ਹੈ. ਇੱਕ ਹੋਰ ਸਮੱਸਿਆ ਲਾਭ ਦੇ ਨਾਲ ਵਪਾਰ ਤੋਂ ਬਾਹਰ ਨਿਕਲਣ ਲਈ ਸਹੀ ਸੰਕੇਤਾਂ ਦੀ ਘਾਟ ਹੈ। ਇਸ ਸੂਚਕ ਦੀ ਵਰਤੋਂ ਕਰਨਾ ਤੁਹਾਨੂੰ ਇੱਕ ਲਾਭਦਾਇਕ ਵਪਾਰ ਪ੍ਰਣਾਲੀ ਬਣਾਉਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ। ਡੋਨਚੀਅਨ ਚੈਨਲ ਤੁਹਾਨੂੰ ਇਸਦੇ ਮਾਪਦੰਡਾਂ ਦਾ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਹਿੱਸਾ ਨਿਰਧਾਰਤ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ. ਵਧੇਰੇ ਭਰੋਸੇਮੰਦ ਸਿਗਨਲ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ, ਹੋਰ ਸੂਚਕਾਂ ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਇਸਦੇ ਨਾਲ ਕੰਮ ਨੂੰ ਪੂਰਕ ਕਰਨ ਦੀ ਸਿਫਾਰਸ਼ ਕੀਤੀ ਜਾਂਦੀ ਹੈ. ਡੌਨਚੀਅਨ ਚੈਨਲ ਦੀ ਵਰਤੋਂ, ਸਟਾਪ ਅਤੇ ਟ੍ਰਾਂਜੈਕਸ਼ਨ ਦਾ ਟੀਚਾ ਨਿਰਧਾਰਤ ਕਰਦੇ ਸਮੇਂ, ਸੰਭਾਵਿਤ ਜੋਖਮ ਅਤੇ ਇਨਾਮ ਦੇ ਅਨੁਪਾਤ ਨੂੰ ਯਕੀਨੀ ਬਣਾਉਣ ਦੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ, ਉਦਾਹਰਨ ਲਈ, 1:4 ਜਾਂ ਵੱਧ ਦੇ ਪੱਧਰ ‘ਤੇ। ਪ੍ਰਾਪਤ ਸਿਗਨਲਾਂ ਦੀ ਭਰੋਸੇਯੋਗਤਾ ਨੂੰ ਵਧਾਉਣ ਲਈ, ਤੁਹਾਨੂੰ ਸੰਭਾਵਿਤ ਐਂਟਰੀ ਪੁਆਇੰਟਾਂ ਲਈ ਵਾਧੂ ਫਿਲਟਰ ਸਥਾਪਤ ਕਰਨ ਦੀ ਲੋੜ ਹੈ। ਉਪਭੋਗਤਾ ਨੂੰ ਸੂਚਕ ਅਵਧੀ ਦੀ ਅਜਿਹੀ ਲੰਬਾਈ ਦੀ ਚੋਣ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ, ਜਿਸ ਨਾਲ ਲਾਭਕਾਰੀ ਵਪਾਰਾਂ ਦੀ ਗਿਣਤੀ ਵਧੇਗੀ। ਡੋਂਚੀਅਨ ਚੈਨਲ ਸੂਚਕ ਡੋਨਚੀਅਨ ਚੈਨਲ: ਕਿਵੇਂ ਵਰਤਣਾ ਹੈ, ਰਣਨੀਤੀ, ਸੈਟਿੰਗਾਂ – https://youtu.be/sa8DvaaPI_E

MT 4 ਟਰਮੀਨਲ ਵਿੱਚ ਡੋਨਚੀਅਨ ਚੈਨਲ ਦੀ ਵਰਤੋਂ

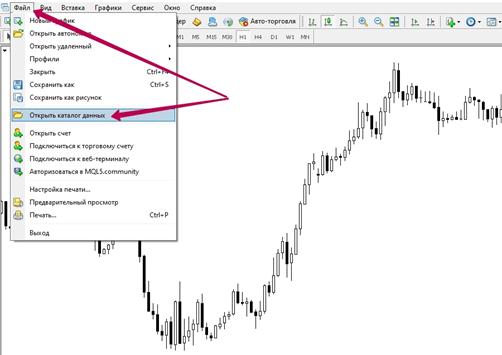

ਡੋਨਚੀਅਨ ਚੈਨਲ ਆਪਣੀ ਕੁਸ਼ਲਤਾ ਲਈ ਜਾਣੇ ਜਾਂਦੇ ਹਨ, ਪਰ ਇਹ ਸੰਕੇਤਕ ਸ਼ਾਮਲ ਨਹੀਂ ਕੀਤਾ ਗਿਆ ਹੈ, ਉਦਾਹਰਨ ਲਈ, ਮੈਟਾਟ੍ਰੈਡਰ ਟਰਮੀਨਲ ਲਈ ਮਿਆਰੀ ਸੈੱਟ ਵਿੱਚ। ਇਸਦੀ ਵਰਤੋਂ ਕਰਨ ਲਈ, ਉਦਾਹਰਨ ਲਈ, ਟਰਮੀਨਲ ਦੇ ਚੌਥੇ ਸੰਸਕਰਣ ਵਿੱਚ, ਤੁਹਾਨੂੰ ਪਹਿਲਾਂ ਇਸਨੂੰ ਡਾਊਨਲੋਡ ਅਤੇ ਸਥਾਪਿਤ ਕਰਨਾ ਪਵੇਗਾ। ਅਜਿਹਾ ਕਰਨ ਲਈ, ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਅੱਗੇ ਵਧੋ:

- ਤੁਹਾਨੂੰ ਇਸਨੂੰ ਡਾਊਨਲੋਡ ਕਰਨ ਲਈ ਇੱਕ ਲਿੰਕ ਲੱਭਣ ਦੀ ਲੋੜ ਹੈ। ਉਦਾਹਰਨ ਲਈ, Metatrader 4 ਲਈ, ਤੁਸੀਂ ਹੇਠਾਂ ਦਿੱਤੇ ਲਿੰਕ https://livetouring.org/wp-content/uploads/2022/01/donchian-channel.mq4_.zip ਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦੇ ਹੋ। ਕਾਪੀ ਕਰਨ ਲਈ ਪੁਰਾਲੇਖ ਨੂੰ ਪਹਿਲਾਂ ਅਨਪੈਕ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

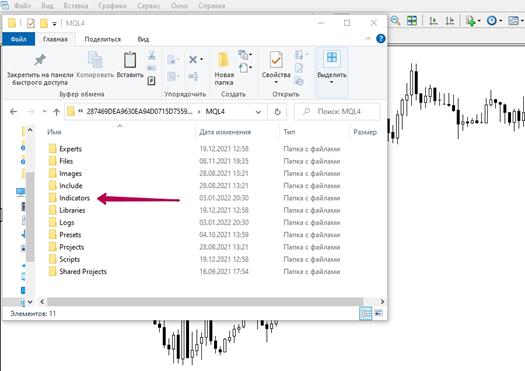

- ਮੁੱਖ ਮੀਨੂ ਵਿੱਚ “ਫਾਈਲ” ਭਾਗ ਨੂੰ ਖੋਲ੍ਹਣ ਅਤੇ ਇਸ ਵਿੱਚ “ਓਪਨ ਡੇਟਾ ਡਾਇਰੈਕਟਰੀ” ਲਾਈਨ ਨੂੰ ਚੁਣਨ ਦੀ ਲੋੜ ਹੈ।

- ਫਿਰ ਤੁਹਾਨੂੰ “MQL4” ਸਬ-ਡਾਇਰੈਕਟਰੀ ‘ਤੇ ਜਾਣ ਦੀ ਲੋੜ ਪਵੇਗੀ, ਅਤੇ ਉਸ ਤੋਂ ਬਾਅਦ – “ਸੂਚਕਾਂ” ‘ਤੇ।

- ਤੁਹਾਨੂੰ ਖੁੱਲੇ ਫੋਲਡਰ ਵਿੱਚ ਸੂਚਕ ਦੀ ਨਕਲ ਕਰਨ ਦੀ ਜ਼ਰੂਰਤ ਹੋਏਗੀ.

- ਉਸ ਤੋਂ ਬਾਅਦ, ਤੁਹਾਨੂੰ ਟਰਮੀਨਲ ਨੂੰ ਮੁੜ ਚਾਲੂ ਕਰਨ ਦੀ ਲੋੜ ਹੈ.

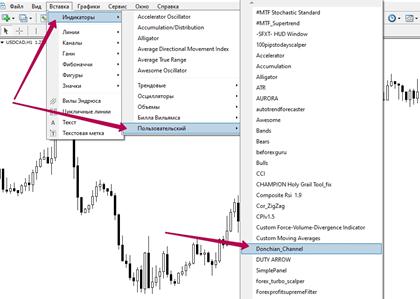

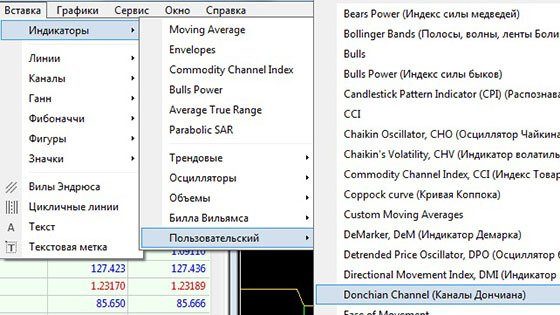

- ਫਿਰ ਇਹ ਉਸ ਭਾਗ ਵਿੱਚ ਲੱਭਿਆ ਜਾ ਸਕਦਾ ਹੈ ਜਿੱਥੇ ਕਸਟਮ ਸੂਚਕ ਸਥਿਤ ਹਨ।

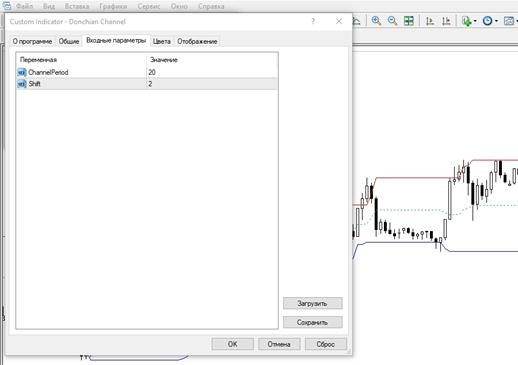

- ਸ਼ੁਰੂ ਕਰਦੇ ਸਮੇਂ, ਤੁਹਾਨੂੰ ਸੂਚਕ ਮਿਆਦ ਅਤੇ ਇਸਦੀ ਸ਼ਿਫਟ ਦੀ ਚੋਣ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਸਭ ਤੋਂ ਵੱਧ ਵਰਤੇ ਜਾਣ ਵਾਲੇ ਮੁੱਲ ਕ੍ਰਮਵਾਰ 20 ਅਤੇ 2 ਹਨ।

- ਜੇ ਜਰੂਰੀ ਹੋਵੇ, ਤਾਂ ਤੁਸੀਂ ਹੋਰ ਸੈਟਿੰਗਾਂ ਨੂੰ ਨਿਸ਼ਚਿਤ ਕਰ ਸਕਦੇ ਹੋ, ਹਾਲਾਂਕਿ ਡਿਫੌਲਟ ਸੈਟਿੰਗਾਂ ਨੂੰ ਬਹੁਤ ਸਾਰੇ ਲੋਕਾਂ ਦੁਆਰਾ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ।

ਵਰਤੀਆਂ ਗਈਆਂ ਲਾਈਨਾਂ ਦੀ ਕਿਸਮ, ਉਹਨਾਂ ਦੀ ਮੋਟਾਈ ਅਤੇ ਰੰਗ ਨਿਰਧਾਰਤ ਕਰਨਾ ਵੀ ਸੰਭਵ ਹੈ। ਇਹ ਵਿਸ਼ੇਸ਼ ਤੌਰ ‘ਤੇ ਲਾਭਦਾਇਕ ਹੁੰਦਾ ਹੈ ਜਦੋਂ ਇੱਕ ਵਪਾਰੀ ਇੱਕ ਤੋਂ ਵੱਧ ਸੂਚਕ ਵਰਤਦਾ ਹੈ।