Торгівля на валютному ринку Форекс може приносити гідний прибуток. Але тільки якщо трейдер вміє правильно аналізувати тренди та використати на практиці різні торгові стратегії. Їх існує досить багато, а головне їхнє взаємне завдання — це мінімізація можливих ризиків при виконанні ордерів. Більшість трейдерів віддають перевагу консервативним стратегіям, тобто розрахованих на отримання невеликого, але практично постійного прибутку з угод. І одна з таких – “скальпінг по склянці”. Що вона є і як її використовувати на практиці?

- Загальні принципи скальпінгу по склянці

- Основне завдання трейдера при скальпінгу на біржі на склянці

- Основні варіанти використання стратегії “скальпінг по склянці”

- Як вибираються рівні для стейкінгу?

- Використання скальпінгу по склянці при торгівлі акціями та ф’ючерсами

- Де можна використовувати скальпінг по склянці?

- Основні види стратегій скальпінгу по склянці

Загальні принципи скальпінгу по склянці

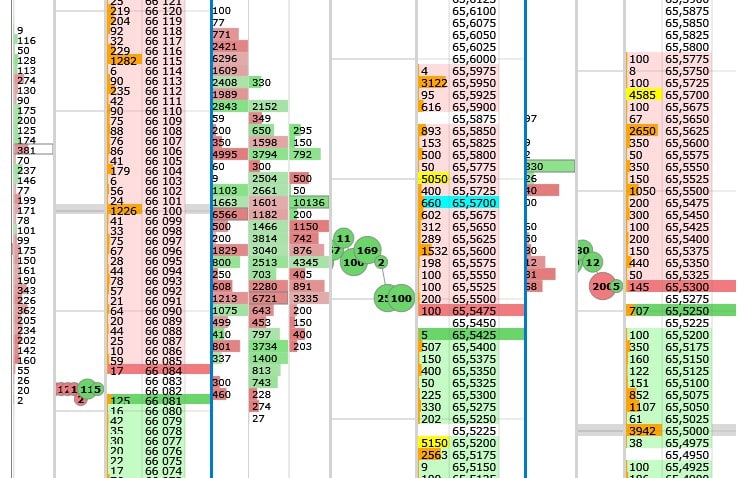

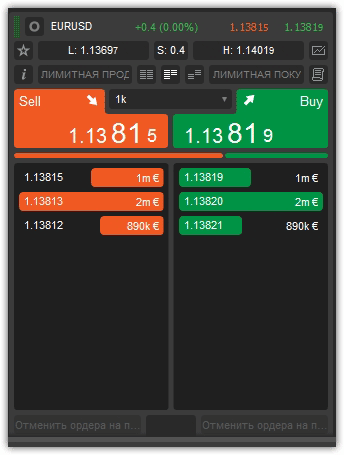

Що впливає на вартість котирувань? Насамперед — це їхня потенційна прибутковість. Умовно, валютні пари діляться на високоліквідні та низько ліквідні. Чим вони різняться між собою? Волатильністю, тобто періодичністю зміни ціни, і навіть її діапазоном. І побічно це залежить від доступності активів, тобто скільки тієї чи іншої валюти зараз є на «ринку». Чим її більше – тим нижча вартість. І навпаки, за дефіциту ціна на валюту, як правило, зростає. А як зрозуміти, чи є попит на конкретний актив? По склянці викладених ордерів. Тобто кількості запущених у роботу угод. Це з поведінковими чинниками самих трейдерів. І одне з головних правил, якого слід дотримуватись при використанні стратегії скальпінгу по склянці – це повна тимчасова відмова від графіка. Поточні значення котирувань, їхній технічний аналіз — не відіграють жодної ролі. Враховується лише сукупна кількість ордерів на купівлю та продаж активу (валютних пар, якщо йдеться про ринок Форекс).

Основне завдання трейдера при скальпінгу на біржі на склянці

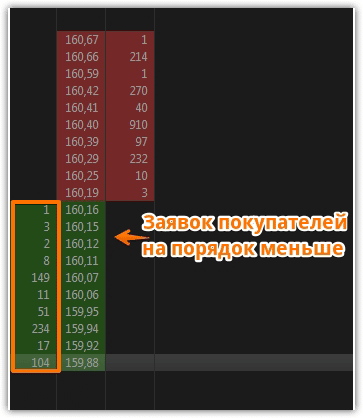

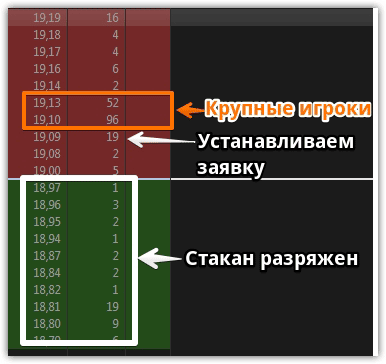

Ключове завдання трейдера – проаналізувати сукупне значення угод на купівлю та продаж активу. І на основі цієї інформації потрібно визначити, чого більше. Якщо ордерів на придбання, то з великою ймовірністю ціна на актив поступово підніматиметься. Це може бути і незначне зростання, лише в 1 – 2% від поточної вартості активу. Якщо угод на продаж більше, ніж ордерів на купівлю, то, відповідно, ціна падатиме. І це правила діє майже завжди. Причому не лише на валютному ринку, а й на інших біржах: фондових, криптовалютних. Великий попит трейдерів спонукає зростання ціни. Малий попит – знижує її. Тому що ціна на актив завжди прагне «розрядженої» частини склянки.

Основні варіанти використання стратегії “скальпінг по склянці”

Хоча під час навчання скальпінгу по склянці багато викладачів вказують, що користуватися графіком не потрібно, без цього обійтися важко. Тому що трейдеру необхідно враховувати рівень підтримки та опору котирувань кожного з активів. Тому що перевищення частки ордерів на покупку лише на 5 – 10% навряд чи спровокують збільшення вартості. Різниця має становити хоча б 15 – 25%. Але це також залежить від того, який саме актив використовується. Тобто торгівлю із застосуванням скальпінгу по склянці, але без урахування щільності котирувань — безглуздо. Найчастіше такий підхід закінчується фіксацією збитку.

Як вибираються рівні для стейкінгу?

Найпростіший варіант – це аналіз за «тіньовим хвостом». Для цього можна використовувати

свічкові формаціїдля відображення поточних котирувань над ринком. Точні рівні трейдер визначає вже самостійно, орієнтуючись на своєму власному досвіді роботи з конкретним активом або парою. Щойно ціна заходить за значення встановленого стейкінгу – у склянці відразу ж можна спостерігати суттєве підвищення густини. І це той момент, коли необхідно входити в угоду з подальшою фіксацією прибутку. Природно, рекомендується також додавати стоп-лосс, щоб максимальне просідання було не більше тих самих 5%. Саме на прорив рівня рівнів завжди спостерігається підвищення щільності склянки у значеннях купівлі або продажів. Отже, трейдеру просто необхідно навчитися «ловити момент». А склянка просто вказує на можливість виникнення такої ситуації на ринку. Прибуток фіксується або на початку зміни щільності,

Використання скальпінгу по склянці при торгівлі акціями та ф’ючерсами

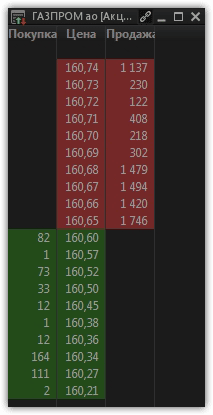

При роботі з акціями та ф’ючерсами ефективність даної стратегії буде суттєво нижчою. Тому що обсяг угод не завжди відбиває поточні тенденції ринку. Вони можуть бути пов’язані з очікуванням різних економічних рішень або підготовкою до виплати дивідендів. Тому іноді доводиться аналізувати відразу кілька склянок: окремо акційний та ф’ючерсний. Досвідчені трейдери лише відзначають, що більша щільність у ф’ючерсній склянці в 99% випадків відображає поточне очікування ринку. Тобто це є прямим сигналом для здійснення угод. А ось з акціями ситуація набагато складніша. Там проводити аналіз, ставлячи на чолі обсяги ордерів — не варто, ризик суттєво перевищує потенційно можливий прибуток. Але при цьому на ф’ючерсах велика щільність це рідкість. Тому додатково рекомендується аналізувати стан склянки над ринком цінних паперів. А починати слід із ф’ючерсів за контрактами «Газпрому». Ось там співвідношення заявок завжди орієнтується на обсяги, що поставляються в країни ЄС. А найшвидше реагує на зміну очікування вартість на газ. Цю характеристику можна аналізувати як допоміжну інформацію. Також скальпінг по склянці не використовується з акціями, бо там котирування сильно залежать від інформаційного фону. Грубо кажучи, якщо про компанію не публікуються новини (хоча щодо прибутковості у концерну — все гаразд), то ціна поступово падатиме. І склянка при цьому практично не впливає. Інші трейдери про це теж обізнані. Тому вони можуть штучно впливати на інформаційне поле, створюючи недійсний ажіотаж.

Де можна використовувати скальпінг по склянці?

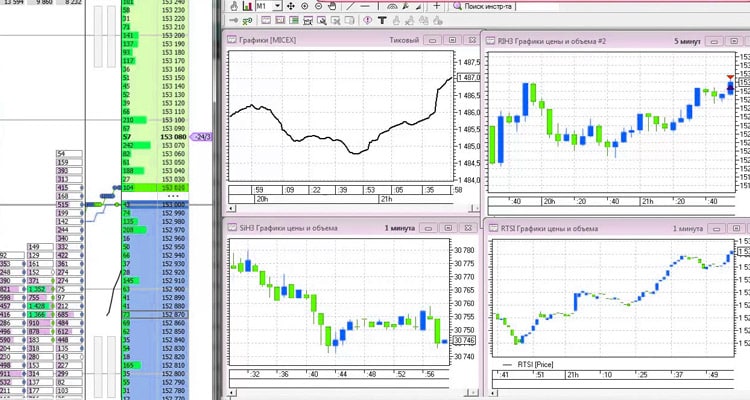

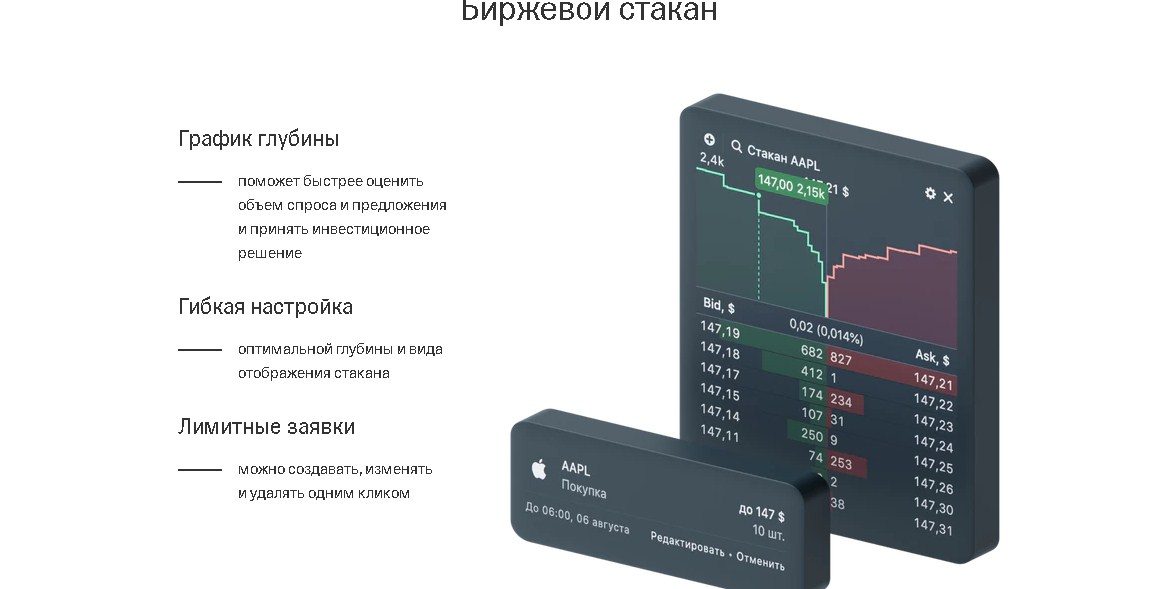

Фактично скальпінг по склянці можна використовувати на будь-якій

біржі , де брокер надає відповідну інформацію. Сьогодні майже всі програмні платформи підтримують формування зведеної таблиці за обсягом ордерів. Активно задіяний скальпінг по склянці

QUIK .

cTrader також передбачено виведення інформації про поточний обсяг угод. Там склянку цін для скальпінгу аналізувати ще простіше, оскільки термінал фактично проводить технічний аналіз і показує ймовірність зростання чи падіння котирування. Але це суто технічний аналіз, який не відображає настрою ринку.

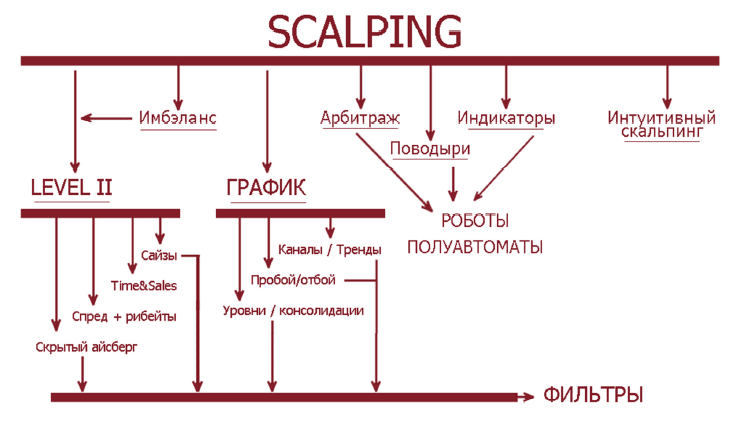

Основні види стратегій скальпінгу по склянці

Можна виділити такі варіанти визначення точок входу при скальпінгу по склянці:

- Ловля відкатів . Це саме той варіант, коли трейдеру необхідно виявити ситуацію, коли в склянці різко змінюється щільність. Тобто збільшується кількість угод на продаж чи купівлю пари, активу. Стоп-лосс необхідно ставити не тільки на значенні “нижче”, але і “вище”. Необхідно лише дочекатися пікового значення виставлення договорів. Відразу після цього контракти починають активно «з’їдати». Ця ж тактика може бути використана під час торгівлі ф’ючерсами.

- Трендовий скальпінг . Простіший варіант, де враховується загальний обсяг відкритих ордерів. І відразу ж по ньому трейдер робить прогноз зростання чи падіння котирувань, фіксуючи новий ордер. У Форексі є безліч скриптів для пошуку “трендових точок”. Початківцям можна користуватися ними. Досвідченіші трейдери від них, як правило, відмовляються.

Скальпінг по склянці, піпсовка, торгівля на Бінанс: https://youtu.be/msiz39fdnc4 Отже, скальпінг по склянці акцій, ф’ючерсів, інших активів – це одна з найпоширеніших консервативних стратегій торгівлі, де потенційні ризики для користувача – мінімальні. На великий прибуток не варто розраховувати, тут важливо кількість опублікованих контрактів. Ідеальний варіант – це одночасна робота з 5 – 10 активами. Цього буде більш ніж достатньо для фіксації загального прибутку на 3 – 5%.