Giao dịch trên thị trường Forex có thể mang lại lợi nhuận kha khá. Nhưng chỉ khi nhà giao dịch biết cách phân tích chính xác các xu hướng và sử dụng các chiến lược giao dịch khác nhau trong thực tế. Trong số đó có khá nhiều và nhiệm vụ chính của chúng là giảm thiểu rủi ro có thể xảy ra khi thực hiện lệnh. Hầu hết các nhà giao dịch thích các chiến lược thận trọng, tức là những chiến lược được thiết kế để nhận được một khoản lợi nhuận nhỏ nhưng gần như không đổi từ các giao dịch. Và một trong những cái đó là “vảy thủy tinh”. Nó là gì và làm thế nào để sử dụng nó trong thực tế?

- Nguyên tắc chung của việc mở rộng quy mô DOM

- Nhiệm vụ chính của một nhà giao dịch khi mở rộng quy mô trên sàn giao dịch trên sổ lệnh

- Các tùy chọn chính để sử dụng chiến lược định tỷ lệ DOM

- Các mức đặt cược được chọn như thế nào?

- Sử dụng DOM scalping khi giao dịch cổ phiếu và hợp đồng tương lai

- Tôi có thể sử dụng tính năng mở rộng DOM ở đâu – ổ đĩa

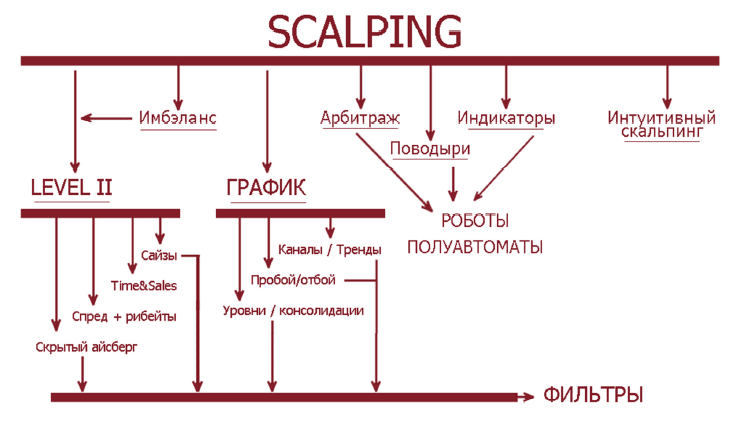

- Các loại chiến lược điều chỉnh tỷ lệ chính cho sổ đặt hàng

Nguyên tắc chung của việc mở rộng quy mô DOM

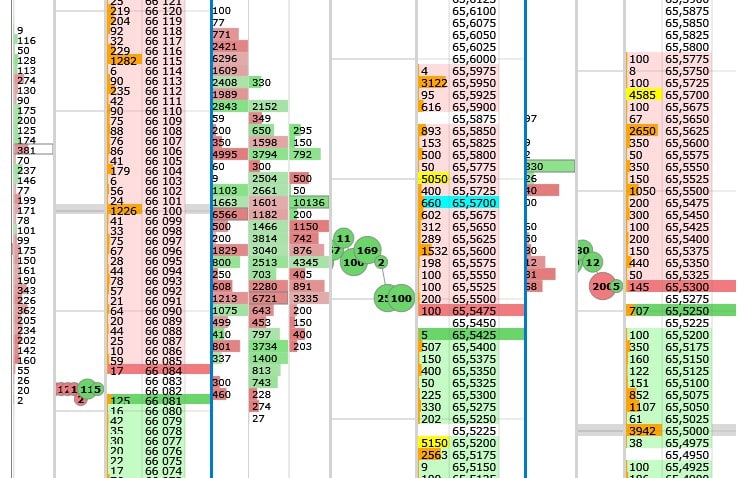

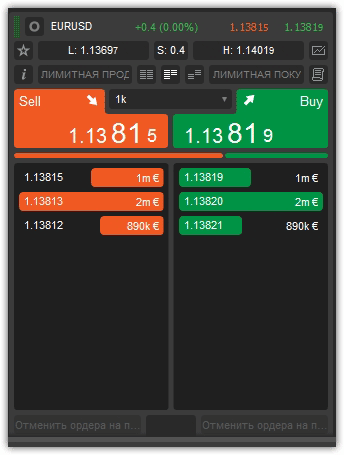

Điều gì ảnh hưởng đến giá của báo giá? Trước hết, đó là tiềm năng sinh lời của họ. Thông thường, các cặp tiền tệ được chia thành thanh khoản cao và thanh khoản thấp. Chúng khác nhau như thế nào? Sự biến động, tức là tần suất thay đổi giá, cũng như phạm vi của nó. Và một cách gián tiếp, nó phụ thuộc vào tính sẵn có của tài sản, tức là có bao nhiêu loại tiền tệ cụ thể hiện có trên “thị trường”. Càng nhiều thì chi phí càng giảm. Ngược lại, khi thiếu hụt, giá của một loại tiền tệ có xu hướng tăng lên. Làm thế nào để bạn biết nếu có nhu cầu đối với một tài sản cụ thể? Một ly các đơn đặt hàng đã đặt. Đó là, số lượng giao dịch được đưa vào hoạt động. Điều này là do yếu tố hành vi của chính các nhà kinh doanh. Và một trong những quy tắc chính cần tuân thủ khi sử dụng chiến lược định tỷ lệ DOM là từ bỏ hoàn toàn biểu đồ tạm thời. Giá trị hiện tại của dấu ngoặc kép, phân tích kỹ thuật của họ là không liên quan. Chỉ tính đến tổng số lệnh mua và bán một tài sản (các cặp tiền tệ, nếu chúng ta đang nói về thị trường Forex).

Nhiệm vụ chính của một nhà giao dịch khi mở rộng quy mô trên sàn giao dịch trên sổ lệnh

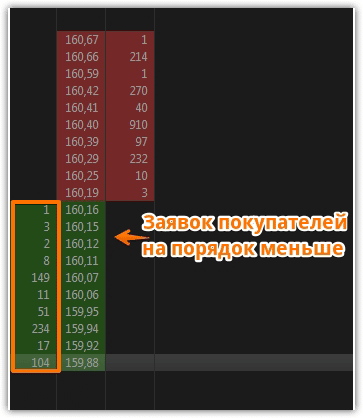

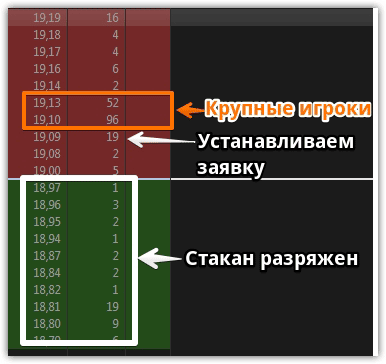

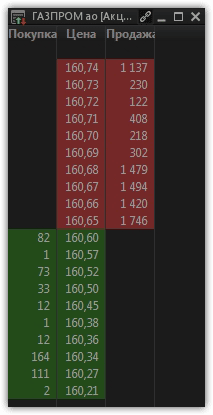

Nhiệm vụ quan trọng của một nhà giao dịch là phân tích tổng giá trị của các giao dịch mua và bán một tài sản. Và dựa trên thông tin này, bạn cần xác định những gì là nhiều hơn. Nếu có lệnh mua thì với khả năng cao giá của tài sản sẽ tăng dần. Đây có thể là mức tăng nhẹ, chỉ 1 – 2% giá trị hiện tại của tài sản. Nếu có nhiều giao dịch bán hơn lệnh mua, thì giá sẽ giảm. Và quy tắc này hầu như luôn được áp dụng. Hơn nữa, không chỉ trên thị trường ngoại hối, mà còn ở các sàn giao dịch khác: chứng khoán, tiền điện tử. Nhu cầu mạnh mẽ từ các thương nhân đẩy giá lên. Nhu cầu thấp – làm giảm nó. Bởi vì giá của một tài sản luôn có xu hướng đến phần “xả” của sổ lệnh.

Các tùy chọn chính để sử dụng chiến lược định tỷ lệ DOM

Mặc dù nhiều giáo viên chỉ ra rằng bạn không cần sử dụng biểu đồ khi giảng dạy về quy mô DOM, nhưng rất khó để thực hiện nếu không có nó. Bởi vì nhà giao dịch cần phải tính đến mức độ hỗ trợ và kháng cự của các báo giá của từng loại tài sản. Bởi vì tỷ trọng lệnh mua chỉ vượt quá 5-10% không có khả năng tạo ra sự gia tăng giá trị. Chênh lệch ít nhất phải từ 15 – 25%. Nhưng nó cũng phụ thuộc vào loại tài sản được sử dụng. Có nghĩa là, không có ý nghĩa gì khi giao dịch bằng cách sử dụng DOM scalping, nhưng không tính đến mật độ của các dấu ngoặc kép. Trong hầu hết các trường hợp, cách tiếp cận này kết thúc bằng việc khắc phục tổn thất.

Các mức đặt cược được chọn như thế nào?

Tùy chọn đơn giản nhất là phân tích đuôi bóng. Hình dạng nến có thể được sử dụng cho việc này.

để hiển thị báo giá hiện tại trên thị trường. Nhà giao dịch xác định các mức chính xác của riêng mình, tập trung vào kinh nghiệm của bản thân khi làm việc với một tài sản hoặc cặp cụ thể. Ngay khi giá vượt ra ngoài giá trị của việc đặt cược đã đặt, mật độ giao dịch ngay lập tức có thể được quan sát thấy trong sổ đặt hàng. Và đây chính là thời điểm bạn cần thực hiện một giao dịch với việc chốt lời tiếp theo. Đương nhiên, bạn cũng nên thêm lệnh cắt lỗ để mức giảm tối đa không quá 5%. Ở mức đột phá của các mức, mật độ của sổ lệnh luôn gia tăng về giá trị mua hoặc bán. Vì vậy, nhà giao dịch chỉ cần học cách “nắm bắt thời điểm”. Một chiếc ly đơn giản chỉ ra khả năng xảy ra tình huống như vậy trên thị trường. Lợi nhuận được cố định ngay khi bắt đầu thay đổi mật độ,

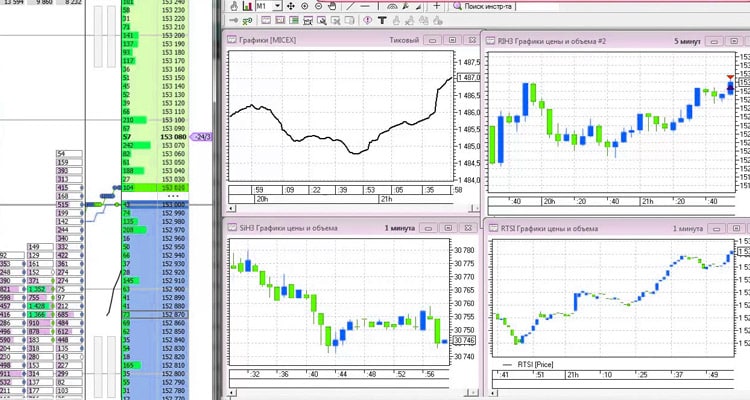

Sử dụng DOM scalping khi giao dịch cổ phiếu và hợp đồng tương lai

Khi làm việc với cổ phiếu và hợp đồng tương lai, hiệu quả của chiến lược này sẽ thấp hơn đáng kể. Bởi vì khối lượng giao dịch không phải lúc nào cũng phản ánh đúng xu hướng thị trường hiện tại. Chúng có thể gắn liền với kỳ vọng về các quyết định kinh tế khác nhau hoặc sự chuẩn bị cho việc trả cổ tức. Do đó, đôi khi bạn phải phân tích nhiều đơn đặt hàng cùng một lúc: khuyến mại và hợp đồng tương lai riêng biệt. Các nhà giao dịch có kinh nghiệm chỉ lưu ý rằng mật độ lớn trong kính tương lai trong 99% trường hợp phản ánh kỳ vọng hiện tại của thị trường. Đó là, nó là một tín hiệu trực tiếp cho việc thực hiện các giao dịch. Nhưng với cổ phiếu, tình hình phức tạp hơn nhiều. Thật không đáng để thực hiện một phân tích ở đó, đặt khối lượng đặt hàng lên đầu, rủi ro vượt quá lợi nhuận tiềm năng một cách đáng kể. Nhưng đồng thời, mật độ cao trên các hợp đồng tương lai là một điều hiếm thấy. Do đó, chúng tôi khuyến nghị bổ sung phân tích trạng thái kính trên thị trường chứng khoán. Và bạn nên bắt đầu với hợp đồng tương lai theo hợp đồng Gazprom. Ở đây, tỷ lệ ứng dụng luôn tập trung vào khối lượng cung cấp cho các nước EU. Và giá khí đốt phản ứng nhanh nhất với những thay đổi trong kỳ vọng. Đặc tính này có thể được phân tích như thông tin bổ trợ. Ngoài ra, việc chia tỷ lệ bằng kính không được sử dụng với cổ phiếu, vì có những báo giá phụ thuộc nhiều vào nền tảng thông tin. Nói một cách đại khái, nếu tin tức về công ty không được công bố (mặc dù mọi thứ đều ổn về mặt lợi nhuận), thì giá sẽ giảm dần. Và kính hầu như không có tác dụng gì. Các nhà giao dịch khác cũng nhận thức được điều này. Do đó, chúng có thể gây ảnh hưởng giả tạo đến trường thông tin, tạo ra sự cường điệu không hợp lệ.

Tôi có thể sử dụng tính năng mở rộng DOM ở đâu – ổ đĩa

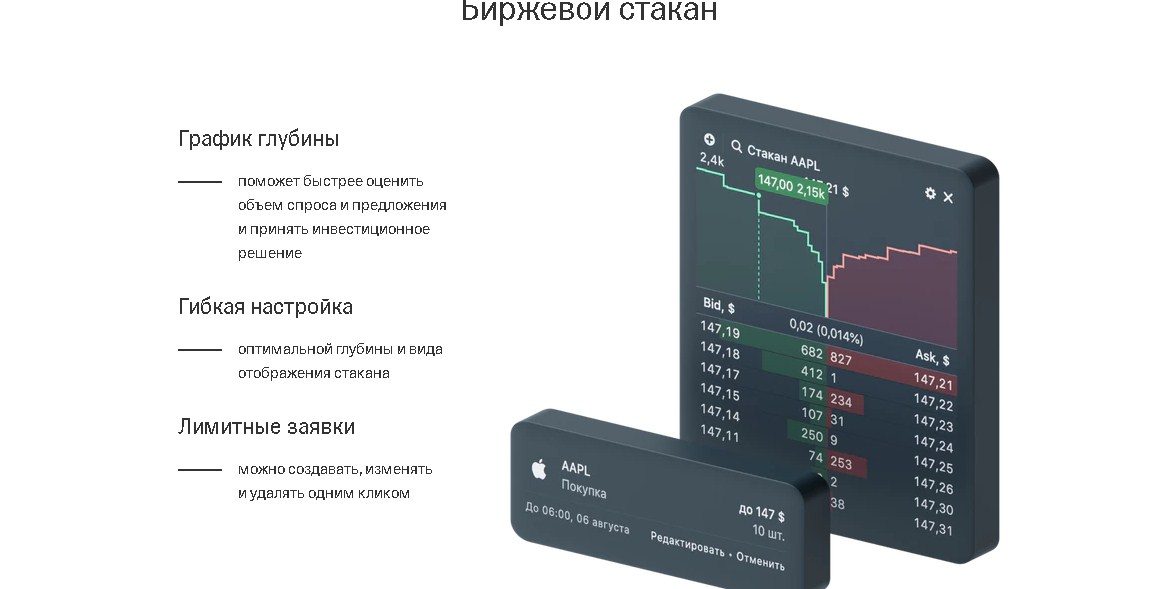

Trên thực tế, DOM scalping có thể được sử dụng trên bất kỳ

sàn giao dịch nào mà nhà môi giới cung cấp thông tin liên quan. Hiện nay hầu như tất cả các nền tảng phần mềm đều hỗ trợ việc hình thành một bảng tổng hợp theo khối lượng đơn đặt hàng. Mở rộng quy mô trên

kính QUIK được tham gia tích cực .

cũng cung cấp thông tin về khối lượng giao dịch hiện tại. Ở đó, DOM để phân tích tỷ lệ thậm chí còn dễ phân tích hơn, vì thiết bị đầu cuối thực sự tiến hành phân tích kỹ thuật và cho biết xác suất tăng hoặc giảm trong báo giá. Nhưng đây là một phân tích kỹ thuật thuần túy không phản ánh tâm trạng của thị trường.

Các loại chiến lược điều chỉnh tỷ lệ chính cho sổ đặt hàng

Có các tùy chọn sau để xác định điểm vào khi mở rộng quy mô trên sổ đặt hàng:

- Bắt quả tang . Đây chính xác là lựa chọn khi nhà giao dịch cần phát hiện tình huống mà mật độ trong sổ lệnh thay đổi đột ngột. Tức là, số lượng giao dịch mua hoặc bán một cặp, một tài sản tăng lên. Cắt lỗ không chỉ phải được đặt ở giá trị “thấp hơn” mà còn ở giá trị “cao hơn”. Chỉ cần đợi giá trị đỉnh của việc phát hành hợp đồng. Ngay sau đó, các hợp đồng bắt đầu tích cực “ăn nên làm ra”. Chiến thuật tương tự có thể được sử dụng khi giao dịch hợp đồng tương lai.

- Định tỷ lệ xu hướng . Một tùy chọn đơn giản hơn, có tính đến tổng khối lượng các lệnh đang mở. Và ngay lập tức trên đó, nhà giao dịch đưa ra dự báo về sự tăng trưởng hoặc giảm giá của báo giá, ấn định một đơn đặt hàng mới. Có rất nhiều kịch bản trong Forex để tìm “điểm xu hướng”. Người mới bắt đầu có thể sử dụng chúng. Các nhà giao dịch có kinh nghiệm hơn, như một quy luật, từ chối họ.

Chia tỷ lệ DOM, chia tỷ lệ pipsing, giao dịch trên Binance: https://youtu.be/msiz39fdnc4 Tổng cộng, chia tỷ lệ DOM của cổ phiếu, hợp đồng tương lai và các tài sản khác là một trong những chiến lược giao dịch thận trọng phổ biến nhất, trong đó rủi ro tiềm ẩn cho người dùng là tối thiểu . Bạn không nên trông chờ vào lợi nhuận lớn, số lượng hợp đồng được công bố là quan trọng ở đây. Lựa chọn lý tưởng là làm việc với 5-10 tài sản cùng một lúc. Điều này sẽ là quá đủ để cố định tổng lợi nhuận từ 3 – 5%.