व्यापारातील आयत – ते काय आहे, ते चार्टवर कसे दिसते, व्यापार धोरणे. ट्रेडिंग आयत सर्वात प्रसिद्ध आणि लोकप्रिय व्यक्तींपैकी एक आहे. विविध बाजारपेठांमध्ये व्यापार करणाऱ्या व्यापाऱ्यांना त्याद्वारे मार्गदर्शन केले जाते. चार्टवर आयताकृती पॅटर्न पाहून, व्यापारी समजू शकतो की या क्षणी बोलीदार अनिर्णित आहेत, परंतु लवकरच किंवा नंतर हा कालावधी संपेल आणि ट्रेंड दिलेल्या दिशेने त्याची हालचाल सुरू ठेवेल.

चार्टवर आयताकृती आकाराची गणना कशी करावी – योग्य व्याख्या

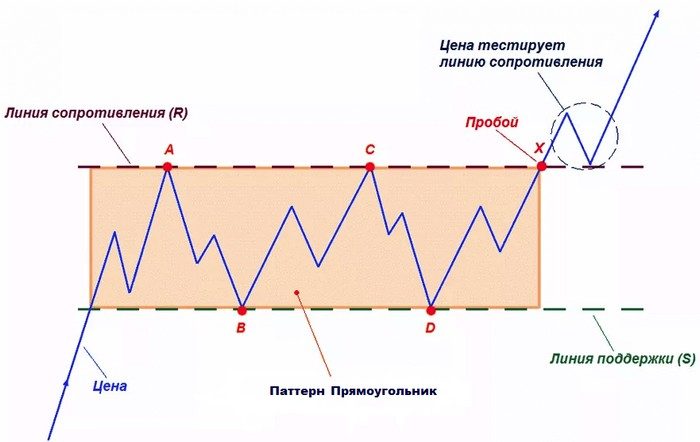

चार्टवरील आयताचा अर्थ लावणे अगदी सोपे आहे. हे एका बाजूच्या कॉरिडॉरसारखे दिसते जे किंमत चार्ट एकत्रित करते आणि समर्थन आणि प्रतिकार स्तरांद्वारे मर्यादित आहे. सामान्यतः पॅटर्नची सुरुवात किंमत प्रतिरोधक पातळीवर असल्यास किंवा जर ती खाली असेल तर समर्थन पातळीसह होते. मग किंमत उलट स्तरावर परत येते. त्यानंतर, किंमत दोन स्तरांमधील एका चॅनेलमध्ये स्वतःला शोधते आणि शेवटी त्यांच्यापैकी एक खंडित होईपर्यंत त्यात हलते. या क्षणापर्यंत जेव्हा किंमत पातळीमधून खंडित होते आणि पुढील मेणबत्ती चॅनेलच्या बाहेर बंद होते, पॅटर्नच्या पूर्णतेबद्दल बोलणे अशक्य आहे. त्याच वेळी, आयत जितका संकुचित असेल तितकी अधिक गती किंमत पातळीमधून खंडित होईल. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm तसे, नेहमीच आयत स्वतंत्र आकृती म्हणून कार्य करत नाही. बर्याचदा हा दुसर्या सुप्रसिद्ध नमुनाचा एक घटक असतो –

ध्वज _ ध्वज या वस्तुस्थितीद्वारे ओळखला जाऊ शकतो की आयताच्या आधी एक लांब वरच्या दिशेने किंवा खालच्या दिशेने आहे, समर्थन किंवा प्रतिकार पातळी (प्रवृत्तीवर अवलंबून) पोहोचतो. भविष्यात, किंमत पातळी दरम्यान एकत्रित होते आणि ब्रेकडाउन होईपर्यंत चढ-उतार होते, जे एक नियम म्हणून, सुरुवातीच्या आवेगाने सेट केलेला कल चालू ठेवते.

“आयत” आकृतीचे घटक घटक

ट्रेडिंग आयतामध्ये “शिखर” आणि “फॉल्स” असतात. त्यापैकी तीन पेक्षा कमी नसावेत, जरी काही विश्लेषक दोन बाऊन्सनंतर व्यापारातील आयत पद्धतीचा विचार करू लागतात. अशा गुणांची कमाल संख्या कोणत्याही प्रकारे मर्यादित नाही. तथापि, अनुभवी व्यापाऱ्यांना माहित आहे की त्यापैकी फारसे नसतील. सहसा किंमत मर्यादेच्या रेषांना अनेक वेळा स्पर्श करते आणि नंतर त्यांना खंडित करते. खंडांचे काय? हे पाहिले जाऊ शकते की जसजसे आयत बनते, व्हॉल्यूम हळूहळू कमी होते, पॅटर्न पूर्ण होईपर्यंत, व्हॉल्यूम कमीतकमी देखील पोहोचू शकतो.

ब्रेकडाउन सहसा खंडांमध्ये तीव्र वाढीसह असते. जर ब्रेकडाउन झाले, परंतु खंड वाढला नाही, तर ब्रेकडाउन खोटे असण्याची उच्च शक्यता आहे. तथापि, खरे किंवा खोटे ब्रेकआउटची गणना करताना केवळ खंडांवर लक्ष केंद्रित करणे योग्य नाही. हे बर्याचदा घडते की यशस्वी ब्रेकडाउन व्हॉल्यूममधील महत्त्वपूर्ण बदलांसह होत नाही, म्हणून एकाच वेळी अनेक निर्देशकांवर लक्ष केंद्रित करणे चांगले आहे.

“आयत” चे प्रकार

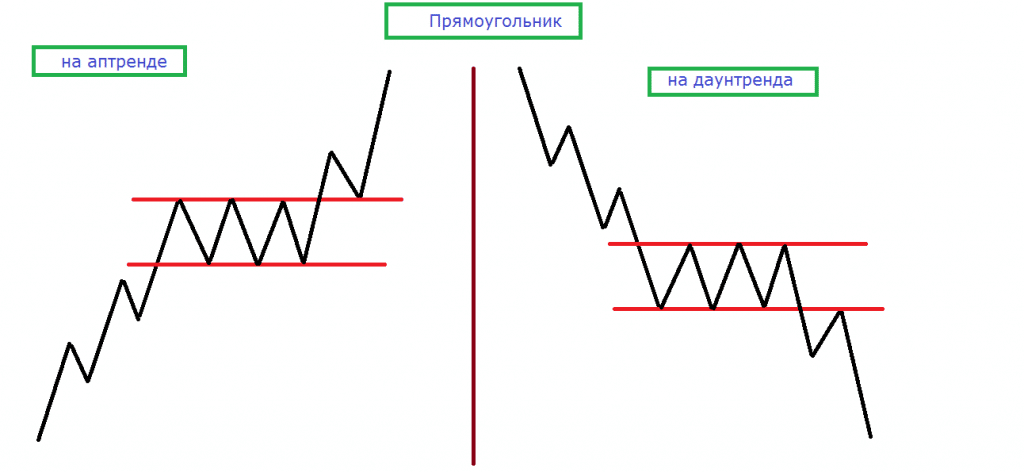

अपट्रेंड किंवा डाउनट्रेंडवर अवलंबून, आयत अनुक्रमे तेजी किंवा मंदी असू शकते.

तेजीचा नमुना

डाउनट्रेंड दरम्यान ट्रेडिंगमध्ये तेजीचा आयत तयार होतो. या प्रकरणात, तेजीचे व्यापारी प्रतिरोधक रेषा तुटल्यानंतर पोझिशन बंद करण्यासाठी लांब जाण्याचा कल करतात.

मंदीचा नमुना

या परिस्थितीत, उलट सत्य आहे, जे व्यापारी मंदीची स्थिती घेतात ते शॉर्ट्स उघडतात आणि सपोर्ट लाइनमधून किमतीत वाढ होण्याची प्रतीक्षा करतात. त्यानुसार, डाउनट्रेंड दरम्यान ट्रेडिंगमध्ये मंदीचा आयत तयार होतो.

व्यापार्यांसाठी तांत्रिक विश्लेषणात आयत नमुना कसा वापरायचा

तांत्रिक विश्लेषणामध्ये आयताकृती नमुना वापरा

पुरेसे सोपे. सुरूवातीस, त्याच्या निर्मितीपूर्वी कोणता ट्रेंड आहे हे समजून घेणे योग्य आहे – चढत्या किंवा उतरत्या. चार्टवर इतर, अधिक लक्षणीय नमुने आहेत का हे पाहणे देखील योग्य आहे. पुढील पायरी म्हणजे समर्थन आणि प्रतिकार रेषा ओळखणे. पॅटर्नच्या आत किंमतीचे उच्च आणि निम्न चिन्हांकित करून हे करणे सोपे आहे. पुढे, व्यापाऱ्याला फक्त ब्रेकआउटची प्रतीक्षा करावी लागेल. हे घडले आहे याची खात्री करण्यासाठी, अतिरिक्तपणे ऑसिलेटर वापरण्याचा सल्ला दिला जातो. स्थानाचा प्रवेश बिंदू “ब्रेकथ्रू” मेणबत्ती बंद करणे असेल. अर्थात, “आयतामध्ये” व्यापार करण्याचे इतर मार्ग आहेत जे एकूण व्यापार धोरणानुसार भिन्न असतात. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm

पॅटर्नमध्ये व्यापार करणे योग्य आहे का? या स्कोअरवर, तज्ञांचे कोणतेही एकमत नव्हते. खरं तर, प्रत्येक केस पूर्णपणे वैयक्तिक आहे. जर सर्वोच्च आणि सर्वात कमी किमतीमधील श्रेणी लहान असेल, तर आयताच्या आत व्यापार करण्यात फारसा फायदा नाही. ती प्रकरणे वगळता, अर्थातच, जेव्हा एखाद्या व्यापाऱ्याला काही प्रकारच्या

स्कॅल्पिंगमध्ये स्वारस्य नसते .

जर समर्थन आणि प्रतिकार पातळीमधील फरक महत्त्वपूर्ण असेल आणि नमुना बराच काळ विकसित होत असेल तर त्यामध्ये व्यापार करणे शक्य आहे. हे करण्यासाठी, तुम्ही बाजूच्या ट्रेंडसह व्यापार करण्याच्या नियमांचे पालन केले पाहिजे.

पॅटर्नचे फायदे आणि तोटे

आयत हा एक लोकप्रिय व्यापार नमुना आहे. हे त्याच्या अनेक मुख्य फायद्यांमुळे आहे:

- हे कोणत्याही बाजारात आढळू शकते: स्टॉक, चलन आणि इतर कोणत्याही. आकृती पूर्णपणे सार्वत्रिक आहे.

- व्यापारातील आयत पॅटर्न चार्टवर ओळखणे नेहमीच सोपे असते, नियमानुसार, ते ताबडतोब लक्ष वेधून घेते, अगदी अननुभवी नवशिक्या देखील ते हाताळू शकतात.

- आकृती केवळ सहज ओळखण्यायोग्य नाही, विशेष अतिरिक्त ज्ञान आणि कौशल्ये न घेता, त्याच्यासह कार्य करणे देखील सोपे आहे. पोझिशन ओपनिंग आणि क्लोज करण्यासाठी पॉइंट्स शोधणे कोणत्याही ट्रेडरसाठी कठीण नाही, मग तो लांब किंवा लहान व्यापार करत असला तरीही.

चुका आणि धोके

आयत वापरून ट्रेडिंग करताना काय चुका होऊ शकतात? त्यापैकी बहुतेक ब्रेकडाउनच्या चुकीच्या व्याख्येशी संबंधित आहेत आणि परिणामी, स्थिती उघडण्यासाठी क्षणाची चुकीची निवड. हे टाळण्यासाठी, खोट्या ब्रेकआउटची चिन्हे वापरणे पुरेसे आहे, जसे की आयताच्या शरीरात उच्च खंड, लांब विक्स असलेल्या मेणबत्त्या. लक्षात ठेवण्याचा आणखी एक मुद्दा असा आहे की आयत नेहमी मूळ गती आणि प्रवृत्तीशी बद्ध राहत नाही. बर्याचदा, जर आकृती पुरेशी तयार झाली असेल तर, प्राथमिक आवेग यापुढे त्यावर महत्त्वपूर्ण प्रभाव पाडत नाही. याचा अर्थ असा की ब्रेकडाउन कोणत्याही दिशेने होऊ शकतो, सुरुवातीच्या ट्रेंडकडे दुर्लक्ष करून. आयत देखील व्यापारातील नमुन्यांच्या सामान्य जोखमींद्वारे वैशिष्ट्यीकृत आहे. येथे हे समजून घेण्यासारखे आहे की नमुने ट्रेडिंग धोरणापासून वेगळे राहून कार्य करत नाहीत. इतर कोणत्याही पॅटर्नच्या मागे, आयताच्या मागे बाजाराचे एक विशिष्ट तर्क, विक्रेते आणि खरेदीदार यांचे वर्तन असते. जर एखाद्या व्यापाऱ्याला फक्त एक भौमितिक आकृती दिसली तर तो नमुना यशस्वीरित्या वापरण्यास सक्षम होणार नाही. व्यापारातील आयत – व्यापार धोरणे: https://youtu.be/0z1dL_iQ_i8

तज्ञांचे मत

व्यापारात आयताच्या वापराबाबत तज्ञ वेगवेगळ्या पदांवर आहेत. जॉन मर्फी पॅटर्नमध्ये व्यापार करण्यास घाबरू नका अशी शिफारस करतात. या प्रकरणात व्यापारी ज्या कमी जोखमींचा सामना करतात त्याद्वारे ते हे स्पष्ट करतात, किंमत अजूनही एकत्रीकरण रेषांद्वारे मर्यादित आहे. जरी ब्रेकडाउन झाला तरीही, ट्रेंडला ट्रेंडच्या दिशेने व्यापार करण्याची संधी नेहमीच असते. अलेक्झांडर एल्डरने आयताच्या आत व्यापार करताना किंमत त्याच्या कडांवरून परत आणण्याचे धोरण वापरण्याचा सल्ला दिला. त्यांनी असा युक्तिवाद केला की किमतींच्या एकत्रीकरणादरम्यान तुम्ही चांगल्या अल्पकालीन पोझिशन्स उघडू शकता. एल्डरने सपोर्ट लाइनवर खरेदी करण्याचा आणि जेव्हा किंमत रेझिस्टन्स लेव्हलवर पोहोचते तेव्हा विक्री करण्याचे सुचवले, हे खरोखर घडले आहे हे समजून घेण्यासाठी, त्याने ऑसिलेटर किंवा इतर निर्देशक वापरण्याचा सल्ला दिला. तसेच, भविष्यातील ट्रेंडमध्ये चूक होऊ नये म्हणून,

Словесный понос. не более. Треп по материалам Мэрфи – это 40 лет назад. Рынок давно поменялся.

Как точно вы охарактеризовали свой комментарий.

А если по делу, то видел ваши труды и телеграм. Вы явно можете больше и лучше написать то что имели ввиду изначально, но почему-то высказались в такой неконструктивной форме.