Téglalap a kereskedésben – mi ez, hogyan néz ki a diagramon, kereskedési stratégiák. A kereskedési téglalap az egyik leghíresebb és legnépszerűbb figura. A különböző piacokon kereskedő kereskedőket ez irányítja. Egy téglalap mintát látva a grafikonon a kereskedő megértheti, hogy pillanatnyilag a licitálók határozatlanok, de előbb-utóbb ez az időszak véget ér, és a trend tovább halad az adott irányba.

Hogyan kell kiszámítani a téglalap alakját a diagramon – a helyes értelmezés

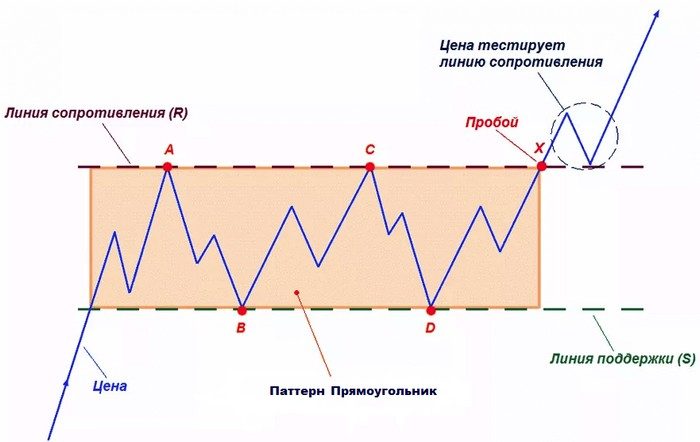

Elég könnyű értelmezni egy téglalapot egy diagramon. Úgy néz ki, mint egy oldalfolyosó, amely megszilárdítja az árdiagramot, és amelyet a támogatási és ellenállási szintek korlátoznak. Általában a minta azzal kezdődik, hogy az árfolyam egy ellenállási szintet ér el, ha a trend emelkedik, vagy egy támogatási szintet, ha csökken. Ezután az ár az ellenkező szintre gördül vissza. Ezt követően az ár egy két szint közötti csatornában találja magát, és addig mozog benne, amíg végül át nem töri az egyiket. Amíg az ár áttöri a szintet, és a következő gyertya bezár a csatornán kívül, nem lehet a minta elkészültéről beszélni. Ugyanakkor minél keskenyebb a téglalap, annál nagyobb lendülettel töri át a szintet az árfolyam. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm Egyébként a téglalap nem mindig működik független alakként. Nagyon gyakran egy másik jól ismert minta összetevője –

zászló . A zászlót abból lehet azonosítani, hogy a téglalapot egy hosszú felfelé vagy lefelé irányuló impulzus előzi meg, amely elér egy támasz- vagy ellenállási szintet (trendtől függően). A jövőben az ár a szintek között konszolidálódik és ingadozik a bontásig, amely általában a kezdeti impulzus által meghatározott trendet folytatja.

A “téglalap” ábra alkotóelemei

A kereskedési téglalap „csúcsokból” és „esésekből” áll. Nem lehet kevesebb háromnál, bár egyes elemzők két visszapattanás után kezdik a kereskedés téglalapmintáját ilyennek tekinteni. Az ilyen pontok maximális száma semmilyen módon nincs korlátozva. A tapasztalt kereskedők azonban tudják, hogy nem lesz belőlük sok. Általában az ár többször érinti a limitvonalakat, majd áttöri azokat. Mi a helyzet a kötetekkel? Látható, hogy a téglalap kialakításával a térfogatok fokozatosan csökkennek, mire elkészül a minta, a hangerő akár a minimumot is elérheti.

A meghibásodást általában a mennyiség meredek növekedése kíséri. Ha a meghibásodás megtörtént, de a mennyiség nem nőtt, nagy az esélye annak, hogy a meghibásodás hamis volt. Az igaz vagy hamis kitörés kiszámításakor azonban nem érdemes csak a mennyiségekre koncentrálni. Gyakran előfordul, hogy a sikeres meghibásodás nem jár jelentős volumenváltozással, ezért jobb egyszerre több mutatóra összpontosítani.

A “téglalap” típusai

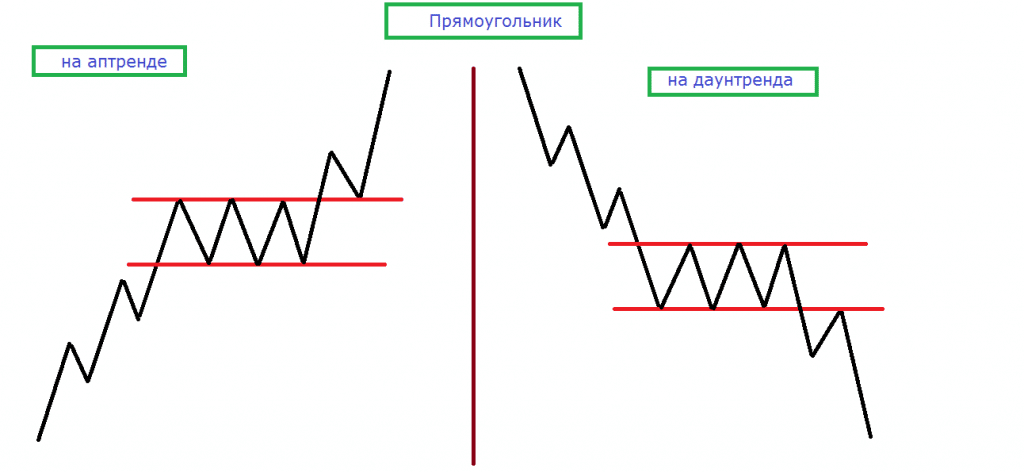

Az emelkedő vagy csökkenő trendtől függően a téglalap lehet bullish vagy bearish.

bullish minta

A kereskedésben bullish téglalap alakul ki egy csökkenő trend során. Ebben az esetben a bullish kereskedők hajlamosak hosszúra menni, hogy lezárják a pozíciót, miután az ellenállási vonal megtört.

Bearish minta

Ebben a helyzetben ennek az ellenkezője igaz, a bearish pozíciót felvevő kereskedők hajlamosak rövidnadrágot nyitni, és megvárni, hogy az árfolyam áttörje a támaszvonalat. Ennek megfelelően a kereskedésben egy lefelé mutató téglalap alakul ki.

Hogyan használjuk a téglalap mintát a kereskedők technikai elemzésében

Használja a téglalap mintát a

technikai elemzésbenelég egyszerű. Először is érdemes megérteni, hogy milyen trend előzte meg kialakulását – emelkedő vagy csökkenő. Érdemes azt is megnézni, hogy vannak-e más, jelentősebb minták a diagramon. A következő lépés a támasz- és ellenállásvonalak azonosítása. Ez könnyen megtehető, ha a mintán belül megjelöli az ár legmagasabb és mélypontját. Továbbá a kereskedőnek csak meg kell várnia a kitörést. Annak érdekében, hogy megbizonyosodjunk arról, hogy megtörtént, tanácsos oszcillátorokat is használni. A pozíció belépési pontja az „áttörés” gyertya zárása lesz. Természetesen vannak más módok is a “téglalapban” való kereskedésre, amelyek az általános kereskedési stratégiától függően eltérőek. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm

Megéri a mintán belül kereskedni? Ezzel kapcsolatban a szakértőknek nem volt egyöntetű véleménye. Valójában minden eset meglehetősen egyedi. Ha a legmagasabb és legalacsonyabb ár közötti tartomány kicsi, akkor nincs értelme a téglalapon belüli kereskedésnek. Kivéve persze azokat az eseteket, amikor a kereskedőt nem érdekli valamiféle

skalpolás .

Ha jelentős a különbség a támogatás és az ellenállás szintje között, és a mintázat kellően hosszú ideig fejlődik, akkor teljesen lehetséges a kereskedés benne. Ehhez az oldalirányú trenddel való kereskedés szabályait kell követni.

A minta előnyei és hátrányai

A téglalap népszerű kereskedési minta. Ezt számos fő előnyének köszönheti:

- Bármilyen piacon megtalálható: tőzsdén, devizában és bármely más piacon. A figura teljesen univerzális.

- A téglalap mintázat a kereskedésben mindig könnyen felismerhető a grafikonon, általában azonnal felkelti a tekintetet, még egy tapasztalatlan kezdő is megbirkózik vele.

- A figura nem csak könnyen felismerhető, de nagyon könnyű vele dolgozni is anélkül, hogy különösebb plusz ismeretekkel és készségekkel rendelkezne. Egyetlen kereskedőnek sem nehéz pontot találni egy pozíció nyitásához és zárásához, függetlenül attól, hogy long vagy short kereskedést folytat.

Hibák és kockázatok

Mi okozhat hibákat a téglalap használatával történő kereskedés során? Legtöbbjük a meghibásodás hamis meghatározására vonatkozik, és ennek eredményeként a pozíció megnyitásának pillanatának helytelen megválasztására. Ennek elkerülése érdekében elegendő a hamis kitörés jeleit használni, mint például a nagy térfogat a téglalap testében, a hosszú kanócú gyertyák. Egy másik szempont, amelyet szem előtt kell tartani, hogy a téglalap nem mindig kötődik az eredeti lendülethez és trendhez. Gyakran előfordul, hogy ha a figura elég hosszú ideig van kialakítva, az elsődleges impulzus már nem gyakorol jelentős hatást rá. Ez azt jelenti, hogy a bontás bármilyen irányban megtörténhet, függetlenül a kezdeti trendtől. A téglalapot a kereskedési minták általános kockázatai is jellemzik. Itt érdemes megérteni, hogy a minták nem működnek a kereskedési stratégiától elszigetelten. Csakúgy, mint minden más minta mögött, a téglalap mögött ott van a piac bizonyos logikája, az eladók és a vevők viselkedése. Ha egy kereskedő csak egy geometriai alakzatot lát, akkor nem tudja sikeresen használni a mintát. Téglalap a kereskedésben – kereskedési stratégiák: https://youtu.be/0z1dL_iQ_i8

Szakértői vélemény

A szakértők különböző álláspontokat képviselnek a téglalap kereskedésben történő használatával kapcsolatban. John Murphy azt javasolja, hogy ne féljen a mintán belül kereskedni. Ezt azzal magyarázza, hogy ebben az esetben kisebb kockázatokkal kell szembenéznie a kereskedőnek, az árat továbbra is korlátozzák a konszolidációs sorok. Még ha meghibásodás történik is, a kereskedőnek mindig lesz lehetősége a trend irányába kereskedni. Alexander Elder azt tanácsolta, hogy a téglalapon belüli kereskedés során alkalmazza azt a stratégiát, hogy az árfolyam visszapattanjon a széleiről. Azzal érvelt, hogy az árak konszolidációja során jó rövid távú pozíciókat lehet nyitni. Elder azt javasolta, hogy vásároljanak a támogatási vonalon, és adjanak el, amikor az árvonal eléri az ellenállási szintet, hogy megértsék, ez valóban megtörtént, oszcillátorok vagy más indikátorok használatát javasolta. Továbbá, hogy ne tévedjünk a jövőbeli trendben,

Словесный понос. не более. Треп по материалам Мэрфи – это 40 лет назад. Рынок давно поменялся.

Как точно вы охарактеризовали свой комментарий.

А если по делу, то видел ваши труды и телеграм. Вы явно можете больше и лучше написать то что имели ввиду изначально, но почему-то высказались в такой неконструктивной форме.