व्यापाराचा मुख्य घटक म्हणजे चार्ट जे कालांतराने किंमती दाखवतात. पहिल्या दृष्टीक्षेपात, तक्ते कोणत्याही अवलंबित्वाशिवाय, सामान्य प्रणालीगत तुटलेल्या रेषांसारखे वाटू शकतात आणि किंमतीतील चढ-उतार यादृच्छिक आहेत, परंतु ते तसे नाहीत. गणितीय सांख्यिकी आणि विश्लेषणाच्या तत्त्वांवर आधारित चार्ट्सचे मॅन्युअली आणि विशेष तांत्रिक साधनांच्या साहाय्याने विश्लेषण करणे, किंमतीतील बदल, त्यांच्या बदलांमधील ट्रेंडमधील लपलेले नमुने ओळखणे आणि स्टॉक एक्स्चेंजवर किंमती कशा असतील याचा उच्च संभाव्यतेसह अंदाज लावणे शक्य आहे. पुढील क्षणी बदल, जे तुम्हाला फायदेशीर व्यवहार करण्यास अनुमती देते.

- झेंडा

- “ध्वज” वर व्यापार कसा करावा

- पेनंट

- तेजीचा पेनंट ट्रेडिंग

- मंदीचा पेनंट ट्रेडिंग

- पाचर घालून घट्ट बसवणे

- वाढत्या पाचर व्यापार.

- एक घसरण पाचर मध्ये व्यापार

- त्रिकोण

- आकृतीच्या आकारावर अवलंबून प्रकार

- व्यापार कसा करावा

- तेजीचा आयत

- बुलीश आयत साठी ट्रेडिंग पद्धती

- पहिली पद्धत

- दुसरी पद्धत

- नफ्याची पातळी कशी सेट करावी

- निष्कर्ष

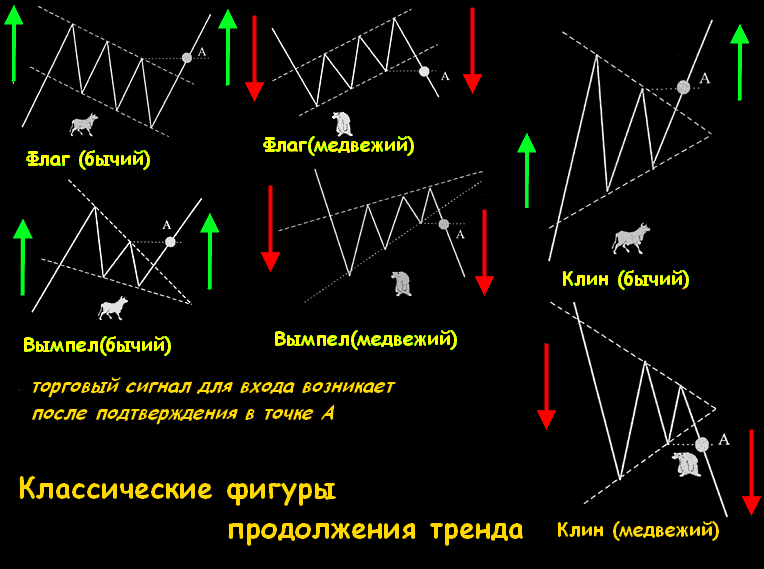

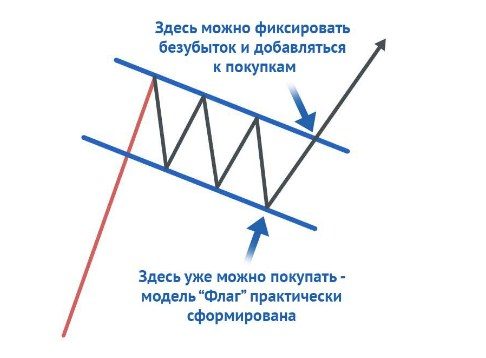

झेंडा

[मथळा id=”attachment_13703″ align=”aligncenter” width=”601″]

“ध्वज” वर व्यापार कसा करावा

ट्रेंड कोणत्या दिशेने जात आहे हे निश्चित केले जाते, म्हणून केवळ किंमतीच्या परिमाणात्मक घटकावर लक्ष केंद्रित करणे आवश्यक आहे. पॅटर्न तयार झाल्यानंतर किंमतीचे लक्ष्य फ्लॅगपोलची उंची निर्धारित करून मोजले जाऊ शकते. हे देखील लक्षात घेण्यासारखे आहे की ध्वजाचा जास्तीत जास्त आकार सामान्यतः पाच झिगझॅगपेक्षा जास्त नसतो, त्यानंतर, पाचव्या दिवशी, किंमत आकृतीच्या पलीकडे जाते. [मथळा id=”attachment_14816″ align=”aligncenter” width=”486″]

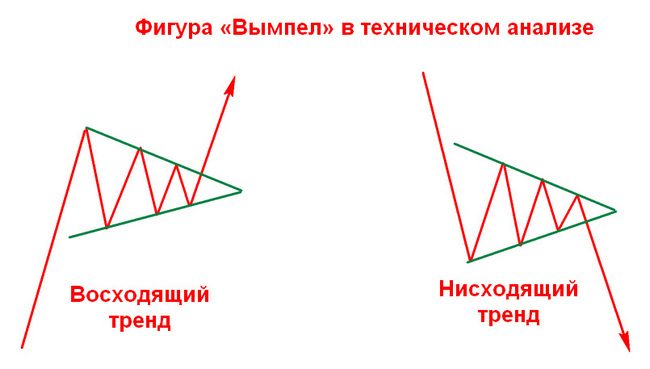

पेनंट

हे ध्वजसारखे दिसते, परंतु एका फरकाने: “ध्वज” मध्ये लाटा आयताच्या आकाराद्वारे मर्यादित असतात, म्हणजेच चॅनेल आणि पेनंटमध्ये – त्रिकोणाच्या आकारात, दोलनांची उंची कमी करते. ध्वजस्तंभापासून विरुद्ध दिशेने. दुसरा फरक असा आहे की ज्या श्रेणीमध्ये पेनंट हलतो तो ध्वजाच्या तुलनेत अरुंद असतो आणि त्याच्या समोरील किंमत वाढ जवळजवळ लंब असते. तसेच, या आकृतीत एक उल्लेखनीय वैशिष्ट्य आहे: ज्यासाठी तो तयार होतो तो कमी वेळ. या पॅटर्नचे दोन प्रकार आहेत: एक बुलिश पेनंट आणि एक मंदीचा पेनंट.

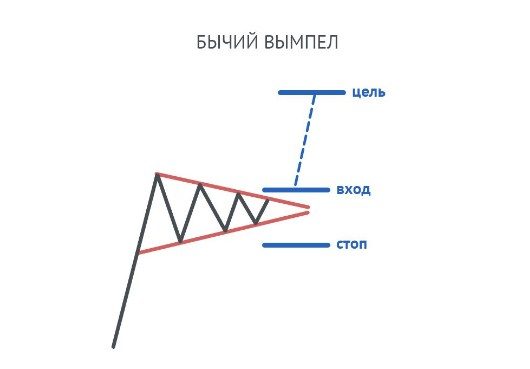

तेजीचा पेनंट ट्रेडिंग

या क्षणी जेव्हा किंमत तयार त्रिकोणाच्या वरच्या पातळीच्या वर असते, तेव्हा तुम्हाला खरेदीची स्थिती उघडण्याची आवश्यकता आहे. स्टॉप लॉस खालच्या ओळीच्या खाली ठेवणे आवश्यक आहे. टेक प्रॉफिट फ्लॅगपोलच्या लांबीवर सेट करणे आवश्यक आहे.

मंदीचा पेनंट ट्रेडिंग

जेव्हा किंमत तयार केलेल्या पेनंटच्या खालच्या पातळीपेक्षा जास्त असेल, तेव्हा तुम्हाला विक्रीची स्थिती उघडणे आवश्यक आहे, नंतर वरच्या ओळीच्या पलीकडे एक स्टॉप लॉस सेट करा आणि नंतर फ्लॅगपोलच्या लांबीच्या समान लांबीसाठी टेक प्रॉफिट सेट करा [मथळा id=” attachment_14817″ align=”aligncenter” width =”530″]

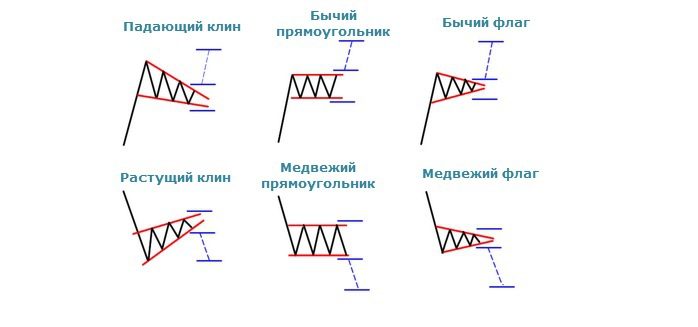

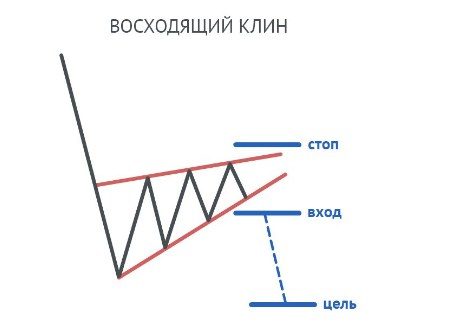

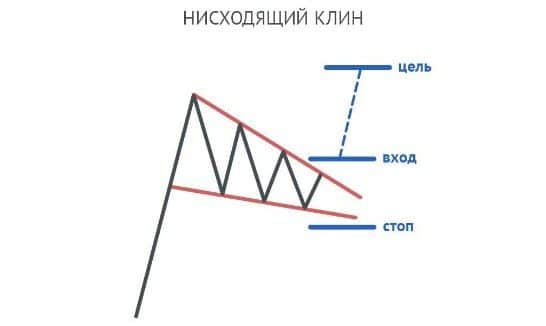

पाचर घालून घट्ट बसवणे

हे तीव्र किंमतीतील बदलानंतर तयार केले जाते, तर पेनंट सारखी एक आकृती तयार होते, परंतु चढ-उतार घडवणारा त्रिकोण पूर्णपणे तयार होत नाही. या घटकाचा ट्रेंडच्या विरुद्ध दिशेने उतार आहे.

वाढत्या पाचर व्यापार.

वेजची खालची ओळ, ज्याला “सपोर्ट” देखील म्हणतात, तुटल्यानंतर व्यापार सुरू करणे योग्य आहे. मग विक्रीसाठी स्थिती उघड करणे आवश्यक आहे. तुमचा स्टॉप लॉस “प्रतिकार” च्या वर ठेवा. या प्रकरणात, नफा घेणे आकृतीच्या आकारापेक्षा जास्त असणे आवश्यक आहे.

एक घसरण पाचर मध्ये व्यापार

किंमत वरच्या ओळीतून मोडल्यानंतर, आम्ही बाजारात प्रवेश करतो. आम्ही वेजच्या आकारापेक्षा मोठा टेक प्रॉफिट सेट करतो आणि लोअर लाईनच्या खाली स्टॉप लॉस ठेवतो.

त्रिकोण

त्रिकोणासारखा आकार असलेल्या समोच्चमध्ये त्रिकोण झिगझॅग चढउतारांसारखा दिसतो. बहुतेक प्रकरणांमध्ये, ते मुख्य प्रवृत्तीच्या शेवटी तयार होते. त्रिकोण आकार प्रकार आणि सिग्नल शक्ती मध्ये भिन्न आहेत.

आकृतीच्या आकारावर अवलंबून प्रकार

चढत्या त्रिकोणामध्ये, सममितीच्या अक्षाला सकारात्मक उतार असतो. उतरत्या त्रिकोणामध्ये, सममितीच्या अक्षाला ऋण उतार असतो. सममितीय त्रिकोणांसाठी, सममितीचा अक्ष वेळ अक्षाच्या समांतर असतो, म्हणजेच त्याला उतार नसतो. सममितीय त्रिकोण हा एक मजबूत ट्रेंड सुरू ठेवणारा सूचक आहे. [मथळा id=”attachment_13867″ align=”aligncenter” width=”323″]

व्यापार कसा करावा

त्रिकोणाचा व्यापार करण्याचा मार्ग प्रचलित ट्रेंडवर अवलंबून असतो. मंदीच्या ट्रेंडवर चढता त्रिकोण किंवा तेजीवर उतरणारा त्रिकोण दिसल्यास, ट्रेंडची ताकद कमी असेल. मग ट्रेंड चालू राहील हे समजण्यासाठी एक त्रिकोण पुरेसा नाही. आणि त्याउलट: तेजीच्या ट्रेंडवर चढत्या त्रिकोणासह मजबूत सिग्नल आणि मंदीच्या दिशेने खाली जाणारा सिग्नल दिसून येतो. इतर आकृत्यांमध्ये दिसलेले समान नमुने ज्ञात आहेत:

- पाच पेक्षा जास्त लहरी असल्यास, ब्रेकआउटनंतर किंमत बहुधा वेगाने वाढेल.

- ब्रेकआउट जितक्या लवकर होईल तितका ट्रेंड मजबूत होईल.

तसेच, मागील आकड्यांप्रमाणे, जेव्हा किंमत ब्रेकआउटची पुष्टी केली जाते तेव्हाच त्रिकोणांवर व्यापार करणे चांगले.

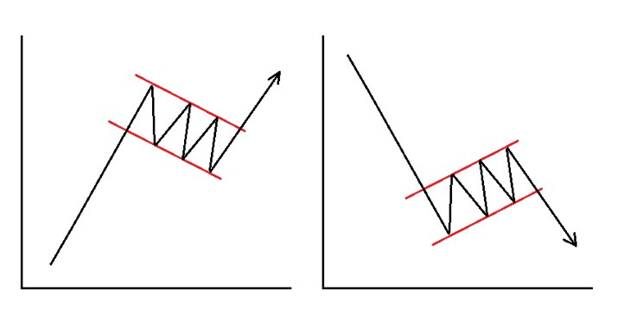

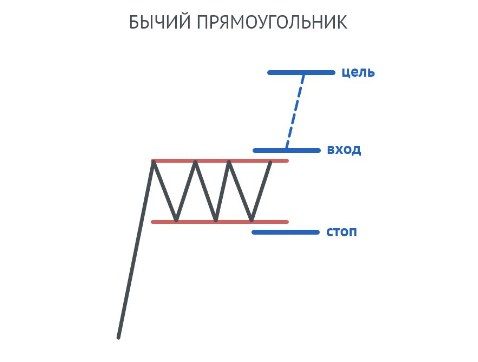

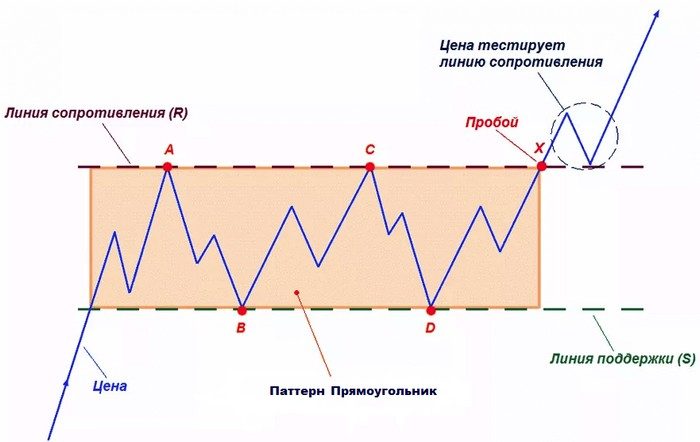

तेजीचा आयत

तेजीचा आयत हा ट्रेंड कंटिन्युएशन पॅटर्न आहे जो मजबूत अपट्रेंड दरम्यान किमतीतील बदलामध्ये विराम असतो तेव्हा तयार होतो आणि समांतर रेषांच्या पलीकडे न जाता काही काळासाठी दोलनही होतो – चढउतारांची मर्यादा दर्शवते. [मथळा id=”attachment_14812″ align=”aligncenter” width=”478″]

बुलीश आयत साठी ट्रेडिंग पद्धती

पहिली पद्धत

एक करार उघडत आहे. मेणबत्ती वरच्या मर्यादेपेक्षा, प्रतिकार रेषेच्या वर बंद झाल्यानंतर लगेचच बाजारात प्रवेश करणे आवश्यक आहे. म्हणजेच, डील लांब असल्यास तुम्ही खरेदीची स्थिती ठेवावी. स्टॉप लॉस सपोर्ट लेव्हलच्या अगदी खाली ठेवावा, जो चार्टवरील खालच्या ओळीने दर्शविला जातो. तुम्हाला नफ्याची पातळी खालीलप्रमाणे सेट करणे आवश्यक आहे: आकृतीची उंची घ्या आणि प्रतिकार पातळी (वरच्या ओळी) वर समान अंतरावर नफा पातळी सेट करा.

दुसरी पद्धत

क्रियांचे अल्गोरिदम पहिल्या पद्धतीप्रमाणेच सुरू होते – आपण प्रथम मेणबत्ती प्रतिकार स्तरावर बंद होईपर्यंत प्रतीक्षा केली पाहिजे, ती तोडली पाहिजे. नंतर जेव्हा किंमत प्रतिकार स्तरावर येते आणि पुन्हा वाढू लागते तेव्हा तुम्हाला खरेदी ऑर्डर उघडण्याची आवश्यकता आहे (या क्षणी प्रतिकार रेषा नवीन आयताकृती आकृतीसाठी समर्थन लाइनमध्ये बदलते). स्टॉप लॉस रेझिस्टन्स रेषेच्या (नवीन) किंचित खाली ठेवावा.

नफ्याची पातळी कशी सेट करावी

पहिल्या पद्धतीप्रमाणेच, प्रतिकार पातळीच्या वर असलेल्या आकृतीच्या उंचीच्या अंतरावर नफा पातळी सेट करणे आवश्यक आहे. [मथळा id=”attachment_14728″ align=”aligncenter” width=”700″]

निष्कर्ष

जरी वरील नमुन्यांचा वापर करून शोध आणि त्यानंतरचे व्यापार हे अचूक विज्ञान नसून केवळ गणिताच्या सांख्यिकीय क्षेत्राशी संबंधित आहे, जे केवळ किंमतीतील बदलांचे अंदाजे अंदाज देते, तरीही ते ओळखण्यासाठी सराव करणे योग्य आहे, कारण अशा प्रकारे तुम्हाला नमुने अधिक वेळा सापडतील आणि त्यांचा अर्थ काय आहे हे जाणून घेतल्याने तुम्हाला अचूक अंदाज लावण्यास आणि सर्वाधिक संभाव्यता आणि कमीत कमी जोखीम असलेल्या ट्रेडमधून सर्वाधिक मूल्य मिळण्यास मदत होईल. शिवाय, हे आकडे केवळ ट्रेंड कंटिन्युएशन सिग्नल म्हणून काम करू शकत नाहीत, तर किमतीचे लक्ष्य देखील दर्शवू शकतात, जे व्यापाराशी तर्कशुद्ध आणि विचारपूर्वक संपर्क साधणाऱ्या व्यापार्यासाठी देखील महत्त्वाचे आहे. शेवटी, या आकडेवारीचा वापर सांख्यिकीयदृष्ट्या अधिक फायदे आणतो.