ट्रेडिंग का मुख्य तत्व चार्ट है जो समय के साथ कीमतों को प्रदर्शित करता है। पहली नज़र में, चार्ट बिना किसी निर्भरता के सामान्य अव्यवस्थित टूटी हुई रेखाओं की तरह लग सकते हैं, और मूल्य में उतार-चढ़ाव यादृच्छिक हैं, लेकिन ऐसा नहीं है। गणितीय आंकड़ों और विश्लेषण के सिद्धांतों के आधार पर विशेष तकनीकी उपकरणों की मदद से चार्ट का मैन्युअल रूप से विश्लेषण करना, मूल्य परिवर्तन में छिपे हुए पैटर्न, उनके परिवर्तन में रुझान की पहचान करना और उच्च संभावना के साथ भविष्यवाणी करना संभव है कि स्टॉक एक्सचेंज पर कीमतें कैसे होंगी अगले पल में परिवर्तन, जो आपको लाभदायक लेनदेन करने की अनुमति देता है।

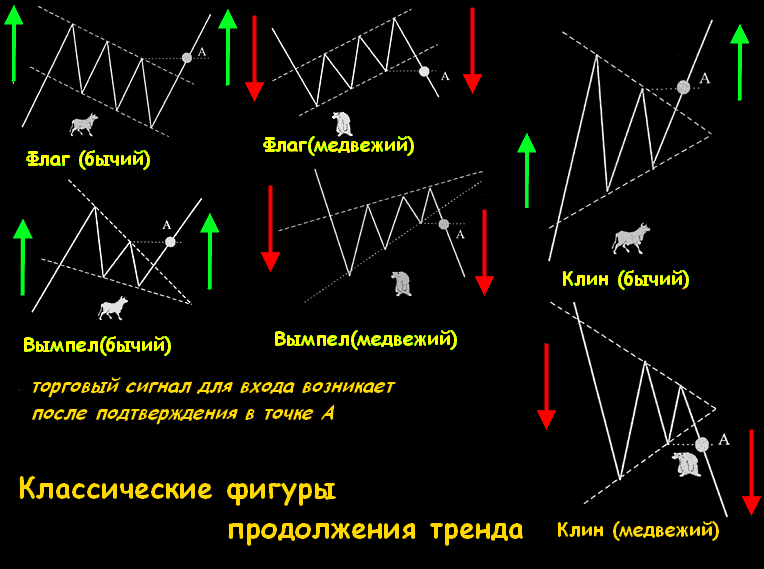

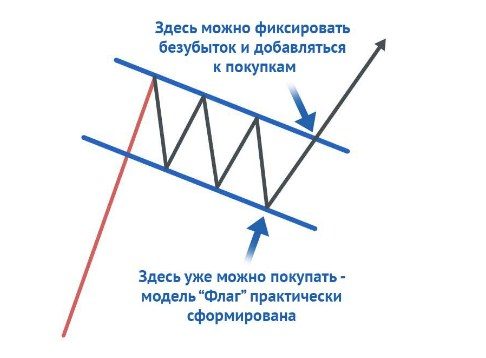

झंडा

[कैप्शन आईडी = “अनुलग्नक_13703” संरेखित करें = “संरेखण” चौड़ाई = “601”]

“ध्वज” पर व्यापार कैसे करें

प्रवृत्ति किस दिशा में जा रही है, यह निर्धारित किया जाता है, इसलिए कीमत के मात्रात्मक कारक पर ही ध्यान देना आवश्यक है। पैटर्न बनने के बाद मूल्य लक्ष्य की गणना फ्लैगपोल की ऊंचाई निर्धारित करके की जा सकती है। यह भी विचार करने योग्य है कि ध्वज का अधिकतम आकार आमतौर पर पांच ज़िगज़ैग से अधिक नहीं होता है, जिसके बाद, पांचवें पर, कीमत आंकड़े से परे हो जाती है। [कैप्शन आईडी = “अनुलग्नक_14816” संरेखित करें = “संरेखण” चौड़ाई = “486”]

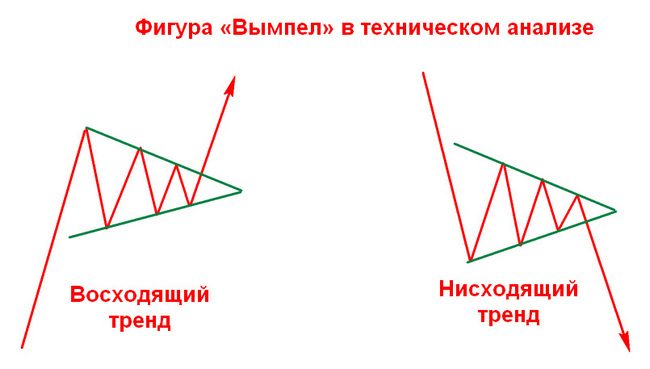

पताका

यह एक ध्वज की तरह दिखता है, लेकिन एक अंतर के साथ: “ध्वज” में तरंगें एक आयत के आकार से सीमित होती हैं, अर्थात, चैनल, और पताका में – एक त्रिकोण के रूप में, दोलनों की ऊंचाई को कम करते हुए फ्लैगपोल से विपरीत दिशा में। दूसरा अंतर यह है कि जिस सीमा में पताका चलता है वह ध्वज की तुलना में संकरा होता है, और इसके सामने मूल्य वृद्धि लगभग लंबवत होती है। इसके अलावा, इस आकृति में एक उल्लेखनीय विशेषता है: एक कम समय जिसके लिए इसे बनाया गया है। इस पैटर्न के दो प्रकार हैं: एक बुलिश पेनेंट और एक बेयरिश पेनेंट।

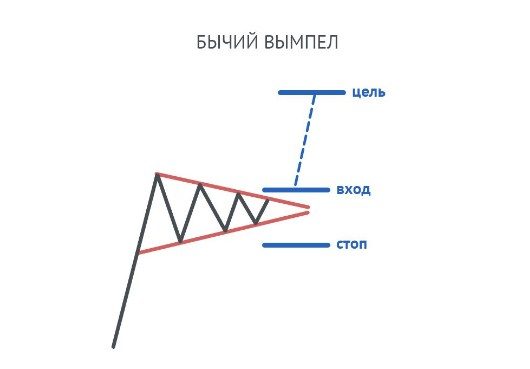

बुलिश पेनेटेंट ट्रेडिंग

फिलहाल जब कीमत गठित त्रिकोण के ऊपरी स्तर से ऊपर है, तो आपको एक खरीद की स्थिति खोलनी होगी। स्टॉप लॉस को निचली लाइन के नीचे रखा जाना चाहिए। टेक प्रॉफिट को फ्लैगपोल की लंबाई पर सेट किया जाना चाहिए।

बेयरिश पेनेंट ट्रेडिंग

जब कीमत गठित पेनेंट के निचले स्तर से अधिक हो जाती है, तो आपको एक बेचने की स्थिति खोलनी होगी, फिर ऊपरी रेखा से परे एक स्टॉप लॉस सेट करना होगा और फिर फ्लैगपोल की लंबाई के बराबर लंबाई के लिए लाभ लेना होगा

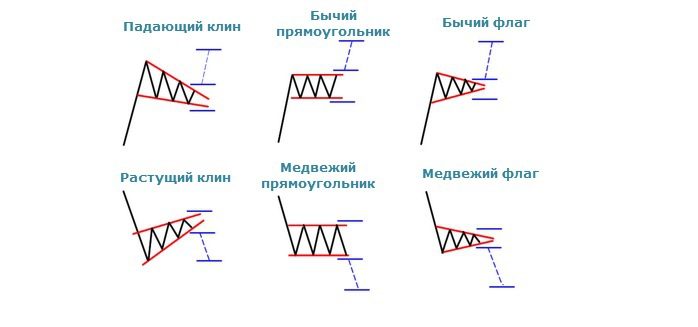

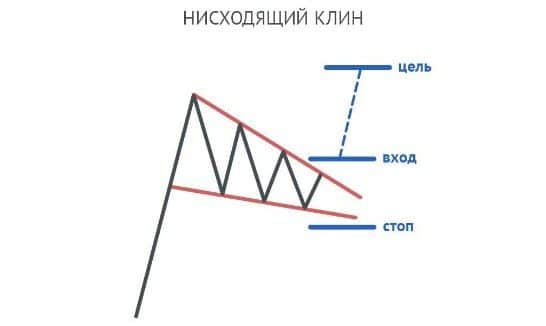

गिरते कील में ट्रेडिंग

कीमत ऊपरी रेखा से टूटने के बाद, हम बाजार में प्रवेश करते हैं। हम वेज साइज से बड़ा टेक प्रॉफिट सेट करते हैं और लोअर लाइन के नीचे स्टॉप लॉस लगाते हैं।

त्रिकोण

त्रिभुज एक त्रिभुज के आकार के समोच्च के भीतर ज़िगज़ैग उतार-चढ़ाव जैसा दिखता है। ज्यादातर मामलों में, यह मुख्य प्रवृत्ति के अंत में बनता है। त्रिभुज आकार के प्रकार और संकेत शक्ति में भिन्न होते हैं।

आकृति के आकार के आधार पर प्रकार

आरोही त्रिभुजों में, सममिति के अक्ष का एक धनात्मक ढाल होता है। अवरोही त्रिभुजों में, सममिति अक्ष का ऋणात्मक ढाल होता है। सममित त्रिभुजों के लिए, सममिति की धुरी समय अक्ष के समानांतर होती है, अर्थात इसका कोई ढलान नहीं होता है। एक सममित त्रिकोण एक मजबूत प्रवृत्ति निरंतरता संकेतक है। [कैप्शन आईडी = “संलग्नक_13867” संरेखित करें = “संरेखण” चौड़ाई = “323”]

व्यापार कैसे करें

त्रिभुज का व्यापार करने का तरीका प्रचलित प्रवृत्ति पर निर्भर करता है। इस घटना में कि एक आरोही त्रिकोण एक मंदी की प्रवृत्ति पर दिखाई देता है, या एक अवरोही त्रिकोण एक तेजी की प्रवृत्ति पर दिखाई देता है, तो प्रवृत्ति में कम ताकत होगी। फिर एक त्रिकोण यह समझने के लिए पर्याप्त नहीं है कि प्रवृत्ति जारी रहेगी। और इसके विपरीत: एक मजबूत संकेत एक तेजी की प्रवृत्ति पर एक आरोही त्रिकोण के साथ और एक मंदी की ओर एक नीचे की ओर दिखाई देता है। वही पैटर्न ज्ञात हैं जो अन्य आंकड़ों में देखे गए थे:

- यदि पांच से अधिक तरंगें हैं, तो ब्रेकआउट के बाद कीमत में तेजी से वृद्धि होने की संभावना है।

- जितनी जल्दी ब्रेकआउट होता है, प्रवृत्ति उतनी ही मजबूत होती है।

साथ ही, पिछले आंकड़ों की तरह, त्रिकोण पर व्यापार करना तभी बेहतर होता है जब मूल्य ब्रेकआउट की पुष्टि हो जाती है।

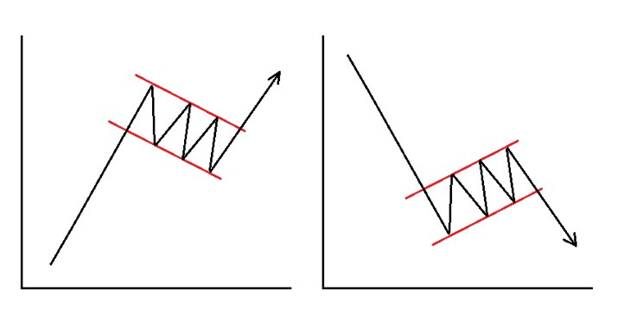

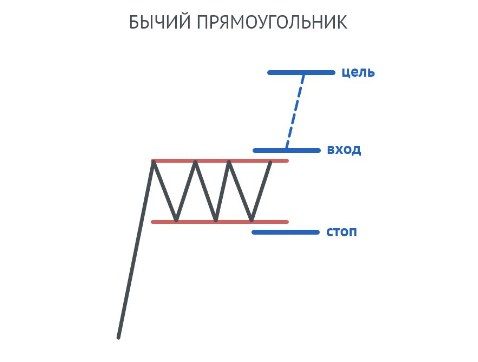

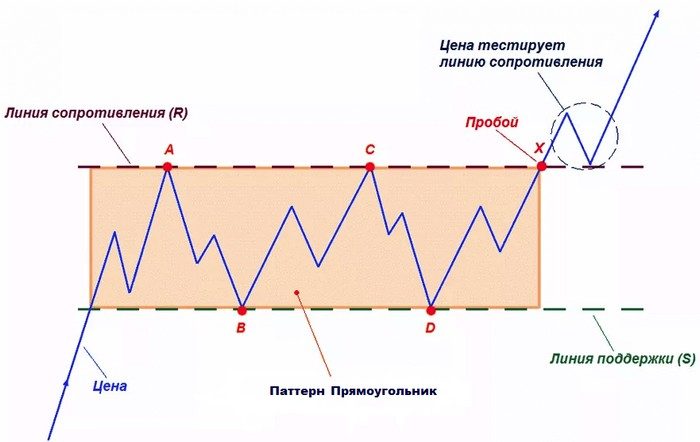

बुलिश आयत

बुलिश आयत एक प्रवृत्ति निरंतरता पैटर्न है जो तब बनता है जब एक मजबूत अपट्रेंड के दौरान मूल्य परिवर्तन में ठहराव होता है, और समानांतर रेखाओं से आगे बढ़े बिना कुछ समय के लिए दोलन भी करता है – उतार-चढ़ाव की सीमा को दर्शाता है। [कैप्शन आईडी = “अटैचमेंट_14812” एलाइन = “एलाइनसेंटर” चौड़ाई = “478”]

बुलिश आयत के लिए ट्रेडिंग के तरीके

पहली विधि

एक सौदा खोलना। मोमबत्ती के ऊपरी सीमा, प्रतिरोध रेखा से ऊपर बंद होने के तुरंत बाद बाजार में प्रवेश करना आवश्यक है। यानी अगर डील लंबी है तो आपको बाय पोजीशन रखनी चाहिए। स्टॉप लॉस को समर्थन स्तर के ठीक नीचे रखा जाना चाहिए, जो चार्ट पर निचली रेखा द्वारा दर्शाया गया है। आपको लाभ स्तर को निम्नानुसार सेट करने की आवश्यकता है: आंकड़े की ऊंचाई लें और लाभ स्तर को प्रतिरोध स्तर (ऊपरी रेखा) के ऊपर समान दूरी पर सेट करें।

दूसरी विधि

क्रियाओं का एल्गोरिथ्म उसी तरह से शुरू होता है जैसे पहली विधि में – आपको पहले तब तक इंतजार करना चाहिए जब तक कि मोमबत्ती प्रतिरोध स्तर पर बंद न हो जाए, इसे तोड़ दें। फिर आपको उस समय एक खरीद ऑर्डर खोलने की आवश्यकता होती है जब कीमत प्रतिरोध स्तर पर गिरती है और फिर से बढ़ने लगती है (इस समय प्रतिरोध रेखा नए आयत आकृति के लिए समर्थन रेखा में बदल जाती है)। स्टॉप लॉस को रेजिस्टेंस लाइन (नया) से थोड़ा नीचे रखा जाना चाहिए।

प्रॉफिट लेवल कैसे सेट करें

पहली विधि की तरह ही, लाभ स्तर को प्रतिरोध स्तर से ऊपर की आकृति की ऊंचाई की दूरी पर सेट करना आवश्यक है। [कैप्शन आईडी = “अनुलग्नक_14728” संरेखित करें = “संरेखण केंद्र” चौड़ाई = “700”]

निष्कर्ष

यद्यपि उपरोक्त पैटर्न का उपयोग करके खोज और बाद का व्यापार एक सटीक विज्ञान नहीं है, लेकिन केवल गणित के सांख्यिकीय क्षेत्र से संबंधित है, जो मूल्य परिवर्तन के केवल अनुमानित पूर्वानुमान देता है, फिर भी उन्हें पहचानने में अभ्यास करना उचित है, क्योंकि इस तरह आप पैटर्न को अधिक बार पाएंगे, और उनका मतलब जानने से आपको सही भविष्यवाणियां करने में मदद मिलेगी और उच्चतम संभावना और कम से कम जोखिम वाले ट्रेडों से अधिक मूल्य प्राप्त होगा। इसके अलावा, ये आंकड़े न केवल प्रवृत्ति निरंतरता संकेतों के रूप में काम कर सकते हैं, बल्कि मूल्य लक्ष्य भी दिखा सकते हैं, जो एक व्यापारी के लिए भी महत्वपूर्ण है जो तर्कसंगत और सोच-समझकर व्यापार करता है। अंततः, इन आंकड़ों का उपयोग सांख्यिकीय रूप से अधिक लाभ लाता है।