המרכיב העיקרי במסחר הוא גרפים המציגים מחירים לאורך זמן. במבט ראשון, התרשימים עשויים להיראות כמו קווים שבורים לא שיטתיים רגילים, ללא כל תלות, ותנודות המחירים הן אקראיות, אבל זה לא כך. ניתוח תרשימים הן באופן ידני והן בעזרת כלים טכניים מיוחדים המבוססים על עקרונות סטטיסטיקה וניתוח מתמטיים, ניתן לזהות דפוסים נסתרים בשינויי מחירים, מגמות בשינוי שלהם ולחזות בסבירות גבוהה כיצד יהיו המחירים בבורסה. שינוי ברגע הבא, המאפשר לך לבצע עסקאות רווחיות.

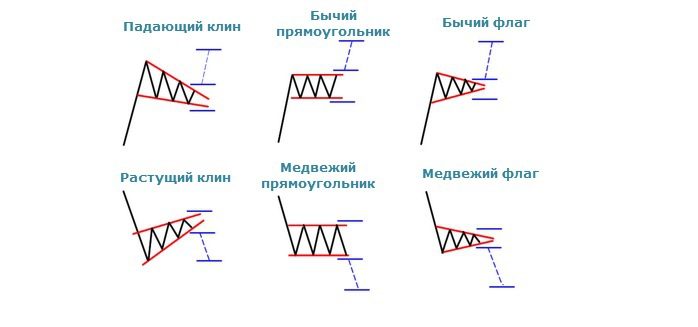

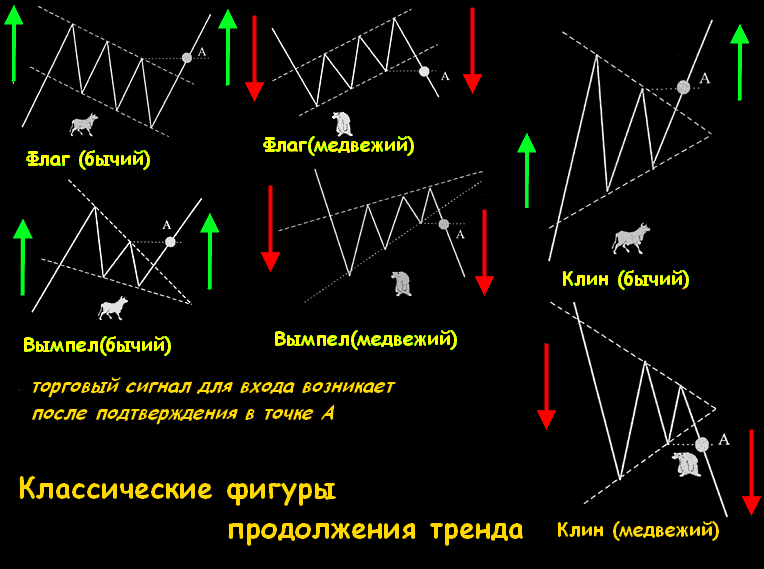

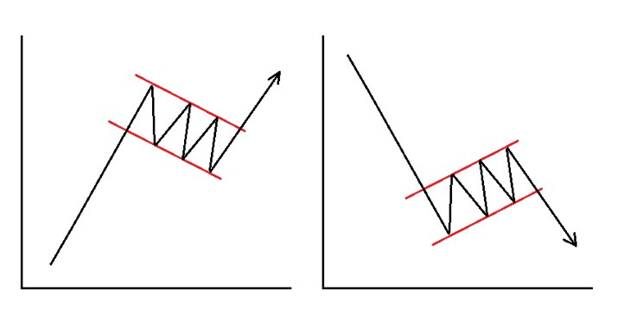

דֶגֶל

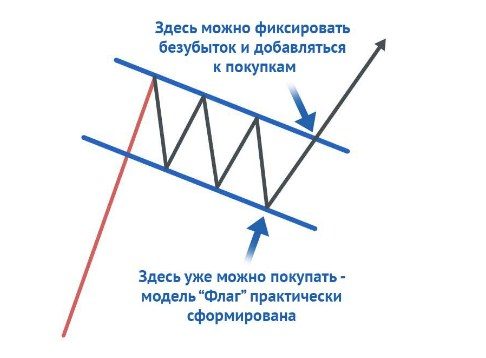

כיצד לסחור על “דגל”

הכיוון אליו הולכת המגמה נקבע ולכן יש להתמקד רק בגורם הכמותי של המחיר. ניתן לחשב את יעד המחיר לאחר היווצרות התבנית על ידי קביעת גובה מוט הדגל. כדאי גם לקחת בחשבון שהגודל המרבי של הדגל עצמו בדרך כלל אינו עולה על חמישה זיגזגים, ולאחר מכן, בחמישי, המחיר חורג מהנתון.

דֶגֶל

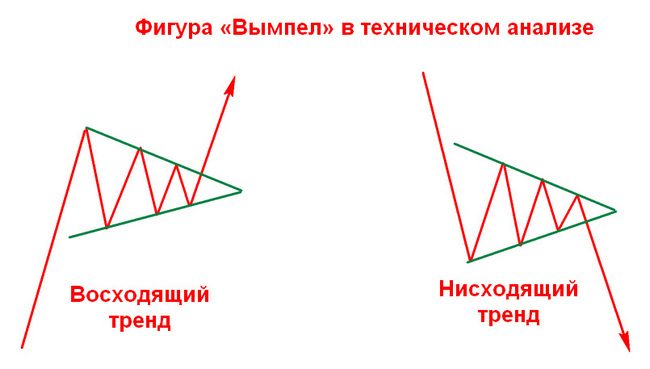

זה נראה כמו דגל, אבל בהבדל אחד: ב”דגל” הגלים מוגבלים בצורת מלבן, כלומר התעלה, ובדגלון – בצורת משולש, המצמצם את גובה התנודות. בכיוון ההפוך מהתורן. ההבדל השני הוא שהטווח בו זז הדגלון צר יותר מזה של הדגל, ועליית המחירים מולו כמעט בניצב. כמו כן, לדמות זו יש תכונה אחת יוצאת דופן: זמן קצר עבורו היא נוצרת. ישנם שני סוגים של דפוס זה: דגלון שורי ודגלון דובי.

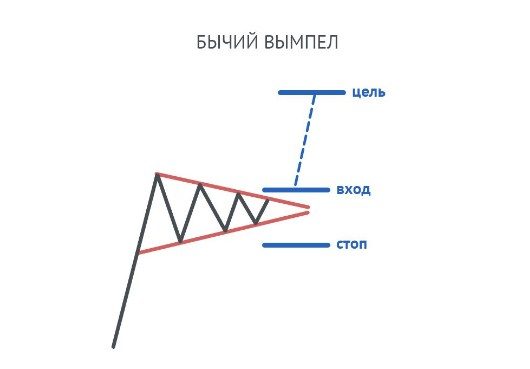

מסחר בדגלונים שורי

ברגע שהמחיר הוא מעל לרמה העליונה של המשולש שנוצר, אתה צריך לפתוח עמדת קנייה. Stop Loss חייב להיות ממוקם מתחת לקו התחתון. יש להגדיר את ה-Take profit לאורכו של מוט הדגל.

מסחר בדגלונים דובי

כאשר המחיר עולה על הרמה התחתונה של הדגל שנוצר, אתה צריך לפתוח עמדת מכירה, ואז להגדיר סטופ לוס מעבר לשורה העליונה ואז להגדיר רווח טייק לאורך השווה לאורך המוט [caption id=" attachment_14817" align="aligncenter" width ="530"]

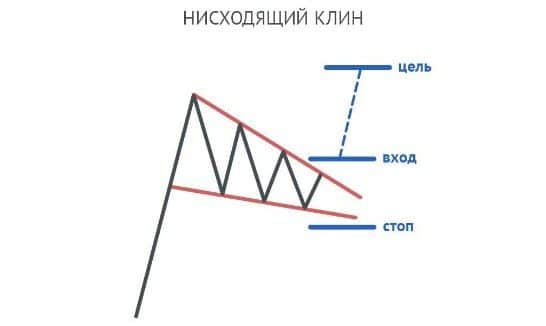

טריז

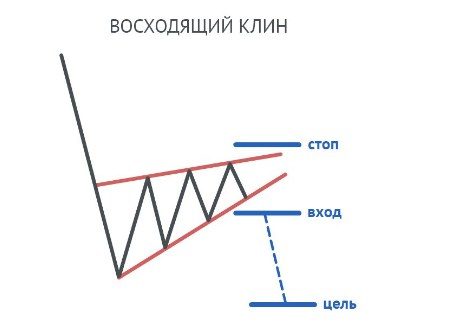

הוא נבנה לאחר שינוי חד במחיר, בעוד שנוצרת דמות הדומה לדגלון, אך בהבדל שהמשולש שיוצר את התנודות לא נוצר לחלוטין. לאלמנט זה יש שיפוע בכיוון המנוגד למגמה.

מסחר טריז עולה.

כדאי להתחיל במסחר לאחר שהקו התחתון של הטריז, הנקרא גם “תמיכה”, נשבר. לאחר מכן יש צורך לחשוף את העמדה למכירה. מקם את הסטופ לוס שלך מעל “התנגדות”. במקרה זה, ה-Take profit חייב להיות גדול מגודל הדמות.

מסחר בתוך טריז נופל

לאחר שהמחיר פרץ את השורה העליונה, אנחנו נכנסים לשוק. אנחנו מגדירים רווח לקחת גדול יותר מגודל הטריז ומניחים סטופ לוס מתחת לקו התחתון.

משולש

המשולש נראה כמו תנודות זיגזג בתוך קו מתאר בצורת משולש. ברוב המקרים, הוא נוצר בסוף המגמה העיקרית. משולשים שונים בסוג הצורה ובעוצמת האות.

סוגים בהתאם לצורת הדמות

במשולשים עולים, לציר הסימטריה יש שיפוע חיובי. במשולשים יורדים, לציר הסימטריה יש שיפוע שלילי. עבור משולשים סימטריים, ציר הסימטריה מקביל לציר הזמן, כלומר אין לו שיפוע. משולש סימטרי הוא אינדיקטור חזק להמשך מגמה.

איך לסחור

הדרך לסחור במשולש תלויה במגמה הרווחת. במקרה שמשולש עולה במגמה דובית, או שמשולש יורד מופיע במגמה שורית, אזי המגמה תהיה בעלת חוזק נמוך. אז לא מספיק משולש אחד כדי להבין שהמגמה תימשך. ולהיפך: אות חזק מופיע עם משולש עולה במגמה שורית ומטה במגמה דובית. ידועים אותם דפוסים שנראו באיורים אחרים:

- אם יהיו יותר מחמישה גלים, סביר להניח שהמחיר יעלה מהר יותר לאחר הפריצה.

- ככל שהפריצה מתרחשת מוקדם יותר, כך המגמה חזקה יותר.

כמו כן, כמו בנתונים הקודמים, עדיף לסחור על משולשים רק כאשר אושרה פריצת מחיר.

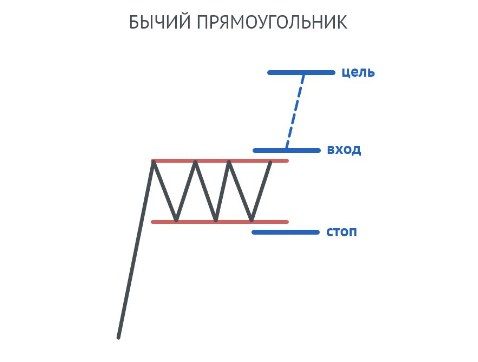

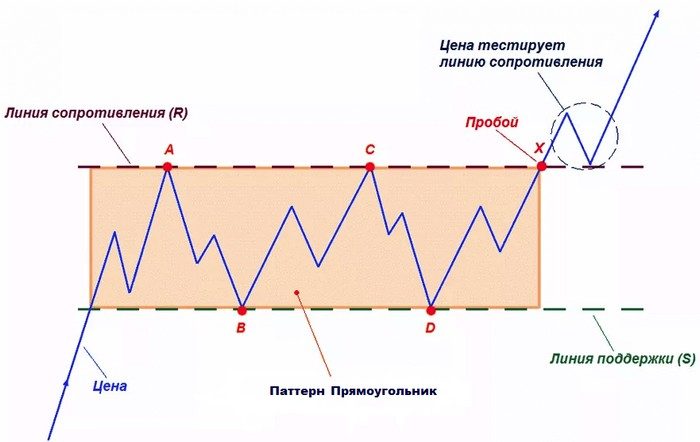

מלבן שורי

מלבן שורי הוא דפוס המשך מגמה שנוצר כאשר יש הפסקה בשינוי המחיר במהלך מגמת עלייה חזקה, וגם מתנודד לזמן מה מבלי לחרוג מהקווים המקבילים – מה שמצביע על גבול התנודות.

שיטות מסחר עבור מלבן שורי

שיטה ראשונה

פתיחת עסקה. יש צורך להיכנס לשוק מיד לאחר סגירת הנר מעל הגבול העליון, קו ההתנגדות. כלומר, כדאי להציב עמדת קנייה אם העסקה ארוכה. יש למקם את הפסקת הפסקה ממש מתחת לרמת התמיכה, המצוינת בקו התחתון בתרשים. אתה צריך להגדיר את רמת הרווח באופן הבא: קח את גובה הדמות והגדר את רמת הרווח באותו מרחק מעל רמת ההתנגדות (קו עליון).

שיטה שניה

אלגוריתם הפעולות מתחיל באותו אופן כמו בשיטה הראשונה – תחילה עליך לחכות עד שהנר ייסגר ברמת ההתנגדות, לשבור אותו. אז צריך לפתוח הזמנת קניה ברגע שהמחיר יורד לרמת ההתנגדות ומתחיל לצמוח שוב (ברגע זה קו ההתנגדות הופך לקו תמיכה לדמות המלבן החדשה). יש למקם את הפסקת העצירה מעט מתחת לקו ההתנגדות (חדש).

כיצד להגדיר את רמת הרווח

בדיוק כמו בשיטה הראשונה, יש צורך להגדיר את רמת הרווח במרחק של גובה הדמות מעל רמת ההתנגדות.

סיכום

למרות שהחיפוש והמסחר שלאחר מכן באמצעות הדפוסים הנ”ל אינם מדע מדויק, אלא שייך רק לתחום הסטטיסטי של המתמטיקה, שנותן רק תחזיות משוערות לשינויי מחירים, עדיין כדאי להתאמן בזיהוים, שכן בדרך זו תמצא דפוסים לעתים קרובות הרבה יותר, והידיעה מה המשמעות שלהם תעזור לך לבצע תחזיות נכונות ולהשיג את מירב הערך מעסקאות עם ההסתברות הגבוהה ביותר והמינימום סיכון. יתרה מכך, נתונים אלה יכולים לשמש לא רק כאות המשך מגמה, אלא גם להראות יעדי מחירים, וזה חשוב גם לסוחר שניגש לעסקים בצורה רציונלית ומתחשבת. בסופו של דבר, השימוש בנתונים אלה, מבחינה סטטיסטית מביא ליתרונות נוספים.