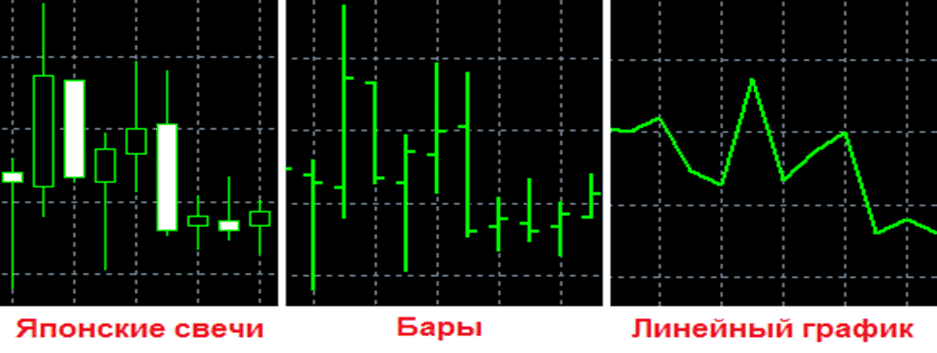

نوارهای داخلی و خارجی در تجارت – نحوه خواندن، رمزگشایی. یکی از سادهترین استراتژیها در بازار، خرید و فروش بار در داخل و خارج است. یافتن آنها در نمودار آسان است، خطر به وضوح درک می شود و سیگنال ها در بازه های زمانی بزرگ به خوبی کار می کنند. میله داخلی و خارجی یکی از محبوب ترین مدل های پرایس اکشن است. یک استراتژی معاملاتی را می توان هم بر اساس کاربرد “خالص” نوار داخلی و خارجی و هم با استفاده از فیلترها ایجاد کرد. آنها همچنین می توانند به عنوان یک سیگنال اضافی در استراتژی های دیگر استفاده شوند.

نوار داخلی چیست

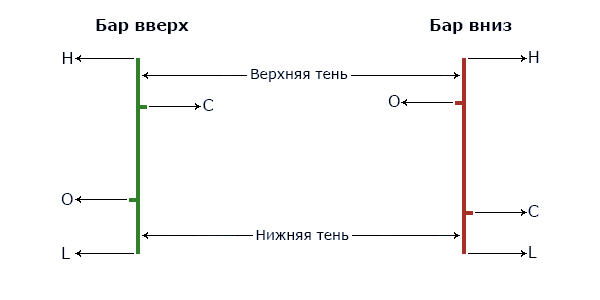

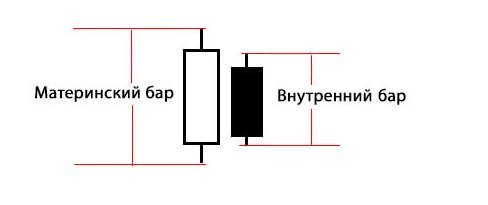

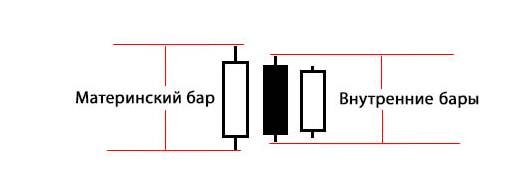

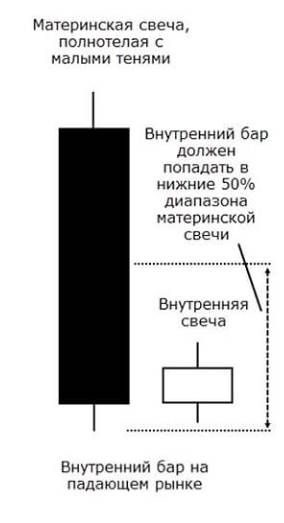

نوار داخلی الگوی متشکل از دو شمع است که یکی از آنها (سیگنال) کاملاً در بدنه دیگری (مادر) قرار دارد. در یک بازار پرطرفدار یافت می شود. در حرکات جانبی، کانال ها، آنها می توانند یک روند طولانی را پایان دهند.

ظاهر یک نوار داخلی باید معامله گر را متشنج کند، این سیگنالی است برای بازگشت احتمالی یا تقویت روند.

نوار بیرونی چیست؟

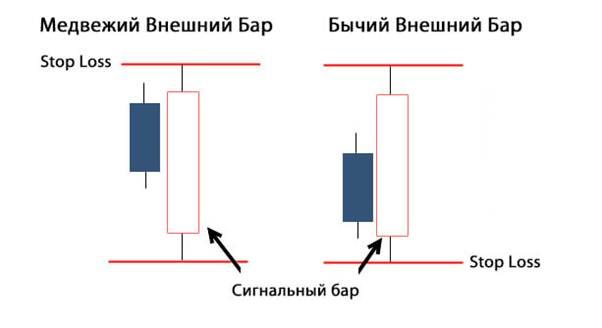

میله بیرونی شمعی است که محدوده قیمت شمع مادر را به طور کامل پوشش می دهد. افراط شمعدان مجاز است که منطبق شوند.

استراتژی تجارت داخلی نوار

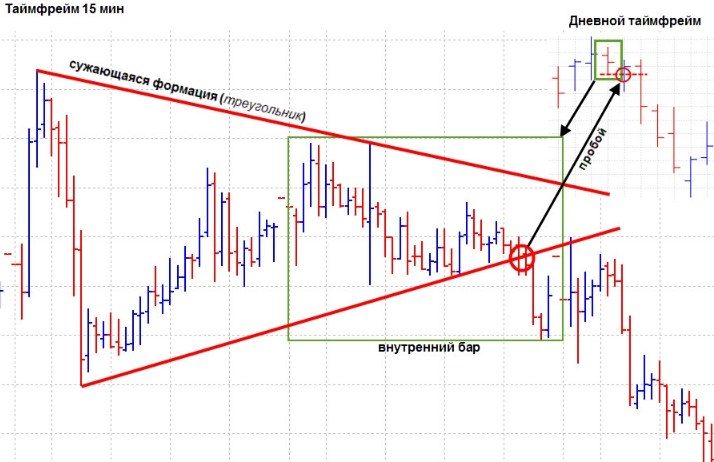

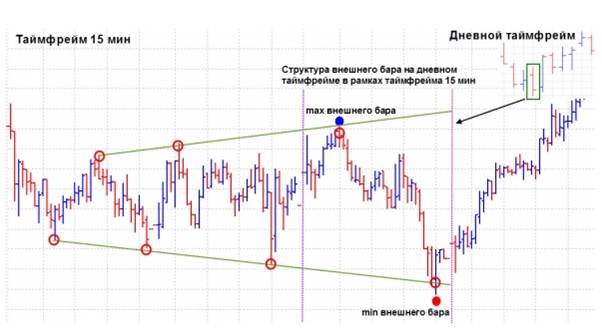

وقتی در بازههای زمانی کوچکتر مشاهده میشود، داخل میلهها (مخصوصاً 2 یا 3 میله) شبیه سازندهای همگرا هستند، اغلب در یک الگوی مثلثی. هنگامی که یک نوار داخلی در بازههای زمانی بزرگ (روز، هفته) ظاهر میشود، توصیه میشود به دورههای پایینتر بروید و بر شکست مثلث (صعودی یا نزولی) نظارت کنید.

معاملات معکوس

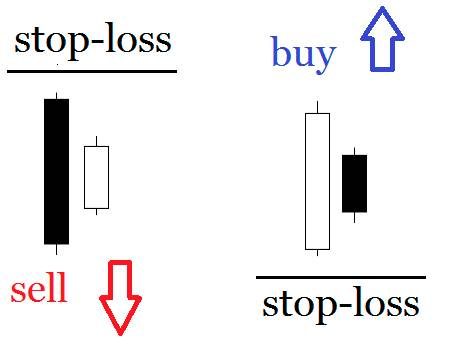

- نوار داخل را پیدا می کنیم، قیمت آن باید بیش از 50 درصد شمع مادر باشد. فقط میله هایی در بالا یا پایین حرکت در نظر گرفته می شوند – ما به دنبال یک معکوس هستیم.

- یک دستور توقف کمی زیر اکسترموم در جهت مخالف جهت قبلی قرار می گیرد.

- پس از شروع سفارش، یک توقف در پشت قسمت انتهایی میله داخلی یا شمع شکست قرار می گیرد.

تجارت داخل بار (ادامه)

- کاربر در موقعیتی قرار دارد، یک شمع بزرگ را در جهت معامله می بیند.

- یک نوار داخلی را شناسایی کنید.

- محدوده قیمت میله داخلی باید کمتر از 50 درصد شمع مادر باشد.

- استاپ لاس به سمت پایین نوار داخلی حرکت می کند (اگر ما طولانی باشیم).

- یک سفارش طولانی در صورت شکست اکسترموم چندین پیپ بالاتر از حد قرار می گیرد.

در صورت ادامه روند، معامله گر سود خود را افزایش می دهد و در صورت برگشت، سود را می گیرد و برای ورود به یک برگشت آماده می شود. نوار داخلی رقمی از عدم قطعیت است، شرکت کنندگان در مورد حرکت بیشتر مطمئن نیستند. شکست اکستریم به معنای تعیین جهت است، بنابراین وقتی شکست در جهت حرکت باشد، قیمت شتاب می گیرد. اما شکست همیشه درست نیست، شکست های کاذب وجود دارد، قیمت در نزدیکی نوار داخلی تثبیت می شود. معاملهگر همیشه دقیقاً میداند که در کجا یک توقف معقول قرار دهد (پس از رسیدن به قیمت، حفظ موقعیت معنای خود را از دست میدهد) و در صورت ورود اشتباه ضرر را محدود میکند.

فیلترها

یک معامله گر می تواند در صورت دریافت تاییدیه اضافی، با اطمینان بیشتری موقعیت را وارد کند. به عنوان یک فیلتر برای میله های داخلی می تواند:

- خطوط روند – وقتی نوار داخلی بخشی از مدل دیگری در جهت معین باشد، خوب است.

- میانگین متحرک – یک معامله گر معاملات طولانی را تنها در صورتی در نظر می گیرد که یک نوار داخلی تشکیل شود.

- اسیلاتورها – MACD، استوکاستیک، RSI – نوار داخلی فقط در مناطقی که بیش از حد خرید و فروش بیش از حد به فروش می رسد در نظر گرفته می شود.

- واگرایی و همگرایی – میله های داخلی پس از ظهور واگرایی بین شاخص و قرائت قیمت در نظر گرفته می شوند.

استراتژی تجارت نوار بیرونی

هنگامی که یک نوار بیرونی ظاهر می شود، توصیه نمی شود که موقعیت جدیدی را وارد کنید. در چنین دوره هایی، پا می شکند، توقف کوتاه بسیار دشوار است.

نشانگر نوار داخلی

یک معامله گر باید بسیاری از اندیکاتورها را همزمان زیر نظر داشته باشد. بنابراین، برخی از مدل ها بدون توجه باقی می مانند. برای تسهیل کار یافتن داخل میله ها، شاخص هایی وجود دارد. ترمینال Metatrader5 از نشانگر InsideBarSetup استفاده می کند. الگوریتم با یک علامت قرمز تمام نوارهای داخلی را در یک بازه زمانی معین در هر ابزاری علامتگذاری میکند. InsideBarSetup نه تنها می تواند نوارهای داخل را پیدا کند، بلکه هشدارهایی را نیز تولید می کند. می توانید معاملات خودکار را در نوار داخلی تنظیم کنید، مشاور دستورات توقف مشخص شده را برای ورود به موقعیت شکست قرار می دهد.

ویژگی های تجارت در میله های داخلی

هنگام معامله در داخل میله ها، ویژگی هایی وجود دارد که باید در نظر بگیرید:

- یک نوار داخلی یک فرآیند طبیعی کاهش سرعت بازار است که پس از آن یک حرکت قوی وجود دارد.

- برای وارد کردن موقعیت ها، معامله گر باید منتظر شکست دامنه نوار داخلی و تایید باشد.

- داخل میله ها می تواند هم معکوس باشد و هم احتمال ادامه حرکت را نشان دهد.

- مدل دارای شکاف قیمتی بین شمع های مادر و سیگنال است.

- شکل نشان دهنده دوره تثبیت در بازار است، با شکستن محدوده، معامله گر می تواند جهت آینده حرکت را درک کند.

- رنگ شمع های مادر و سیگنال مهم نیست.

- سیگنال الگو به رنگ شمع ها بستگی ندارد.

- اگر نوار مادر 5 برابر یا بیشتر از سیگنال سیگنال باشد، الگوی نامعتبر در نظر گرفته می شود. به احتمال زیاد به زودی یک بازگشت قدرتمند وجود خواهد داشت، احتمال ورود اشتباه زیاد است.

توصیه هایی برای تجارت در داخل میله ها

- ترجیحاً الگوها برای ادامه روند معامله شوند، درصد کارکرد بالاتری دارند.

- اگر نوار داخلی دوجی یا پین بار باشد نباید برای ورود به بازار در نظر گرفته شود. شما همچنین باید از داخل میله هایی با سایه های بسیار طولانی عبور کنید. شمع مادر ممکن است دم بلندی داشته باشد، مهم نیست.

- در جلسه آسیایی کار نکنید، ترجیحاً نیم ساعت اول پس از افتتاح اروپا یا در جلسه آمریکا معامله شود.

- نوار داخلی باید کوچک باشد – می توانید توقف کوتاهی انجام دهید، وقتی توقف ها در همه جهات خراب می شوند، هیچ عدم اطمینان قوی در بازار وجود ندارد.

- سیگنال های نوار داخلی باید با روش های دیگر فیلتر شوند – میانگین متحرک ، نوسانگرها، سطوح حمایت و مقاومت، خطوط روند.

- شما باید در بازه های زمانی بزرگ – حداقل 4 ساعت – داخل میله ها را ردیابی کنید و در یک بازه زمانی کوچک وارد کنید.

- اگر بازار در محدوده ای قرار دارد نباید میله های داخلی را در نظر گرفت. قبل از ظاهر شدن یک نوار داخلی باید روند قوی وجود داشته باشد.

- سفارش را تنها پس از عبور از یک سطح حمایت و مقاومت مهم باز کنید. شما نباید داخل میله هایی را که در هوا معلق هستند برای تجارت در نظر بگیرید. او باید پشتیبان داشته باشد – نیروهایی که باید بر آنها غلبه کرد. شمع مادر ممکن است ساپورت نداشته باشد، اما خود میله داخلی باید در سطح مقاومت یا پشتیبانی باشد.

- شما می توانید هم در خرابی شمع مادر و هم در خرابی نوار داخلی وارد کنید. در حالت اول، معامله گر باید یک توقف بزرگ ایجاد کند، اما معامله با اطمینان بیشتری انجام می شود. در این صورت استاپ لاس با دفعات کمتری راه اندازی می شود. بسته به ریسک پذیری، تجربه و داده های سایر شاخص ها، معامله گر برای خود تصمیم می گیرد که کدام ورودی را انتخاب کند. به تازه واردان به بازار توصیه می شود که محافظه کارانه ترین روش معاملاتی را انتخاب کنند.

- استاپ لاس باید در پشت نزدیکترین سطح پشت قسمت انتهایی میله داخلی یا شمع مادر قرار گیرد. در حالت اول، معاملات بازنده بیشتر خواهد بود، اما زیان کل کمتر خواهد بود. هر تراکنش آسیب قابل توجهی به سپرده وارد نمی کند.

- توصیه می شود با نوسانات کم یا در طول یک روند قوی وارد شوید.

- به عنوان سود، می توانید از موارد زیر استفاده کنید:

- نزدیکترین سطح مقاومت؛

- نسبت ریسک به سود – توصیه می شود حداقل 3 توقف انجام دهید.

- توقف ثابت – میانگین تعداد نقاط بازه زمانی معاملات برای آخرین 10-20 شمع، می تواند توسط شاخص ATR تعیین شود.

- با استفاده از سطوح فیبوناچی ، شبکه بر روی اولین ضربه قرار می گیرد و به عنوان یک هدف – سطوح 161٪ و 261٪.

- توقف عقب – اگر بازار با تعداد مشخصی از نقاط از اوج عقب نشینی کند، تثبیت اتفاق می افتد.

https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm نحوه خواندن نوارها، تحلیل نوار به نوار در معاملات: https://youtu.be/_sCq053iAbA به مبتدیان توصیه می شود سود را به سطح بعدی تنظیم کنید.

مزایا و معایب تجارت داخلی بار

معاملات داخل نوار دارای مزایا و معایب زیر است. مزایای:

- تجارت در نمودارهای روزانه و هفتگی کمی زمان می برد، زمان برای تصمیم گیری وجود دارد.

- مکانی برای توقف معقول وجود دارد – ریسک محدود و قابل درک است و سود می تواند چشمگیر باشد.

- اگر نوار داخلی در برابر یک موقعیت باز شکسته شود، این مکان عالی برای کسب سود است.

- می توان معامله معکوس را در بالای بازار انجام داد یا از استراتژی هرمی هنگام معامله با روند استفاده کرد.

ایرادات:

- الگوی معکوس اغلب دارای ریسک بالایی است (توقف طولانی)، معامله با ضرر به پایان می رسد.

- در برخی موارد، تشخیص شکست نادرست نوار داخلی دشوار است، این نیاز به تجربه دارد.

نوار داخلی، همراه با سایر الگوهای پرایس اکشن – پین بار، میرابوسو، خطوط روند و اندیکاتورهای فنی یک ابزار معاملاتی قدرتمند است. هنگام معامله در داخل میله ها در نمودار روزانه و پالایش ورودی m5-m15، یک معامله گر می تواند معاملاتی را با نسبت 1 به 5 یا 1 به 10 یا بیشتر انجام دهد. مهم است که نوار داخلی را به درستی تفسیر کنید و سیگنال های نادرست را فیلتر کنید.