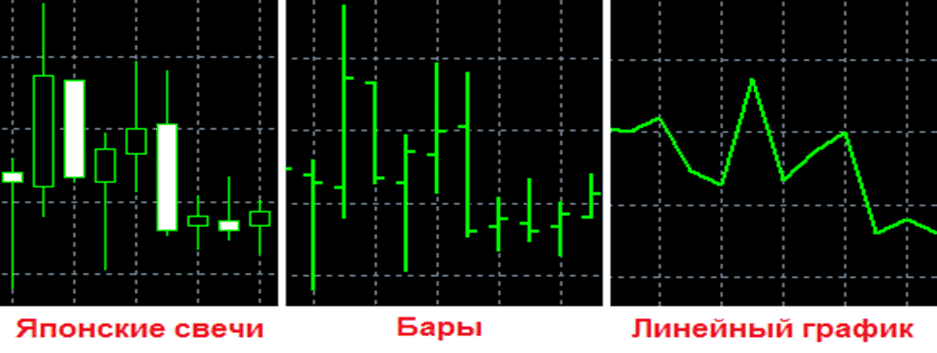

Ticarette iç ve dış çubuklar – nasıl okunur, kod çözme. Piyasadaki en basit stratejilerden biri iç ve dış çubuk ticaretidir. Bunları grafikte bulmak kolaydır, risk açıkça anlaşılır ve sinyaller büyük zaman dilimlerinde iyi işlenir. Kapalı ve açık bar, en popüler Price Action modellerinden biridir. Hem iç hem de dış çubuğun “saf” uygulaması üzerine ve filtreler kullanılarak bir ticaret stratejisi oluşturulabilir. Diğer stratejilerde ek bir sinyal olarak da kullanılabilirler.

iç çubuk nedir

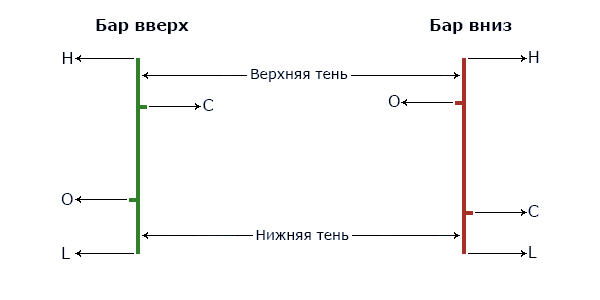

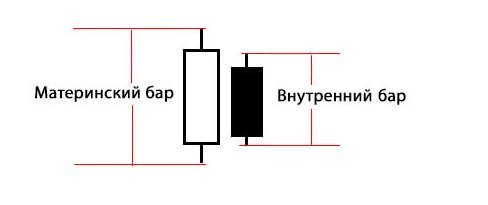

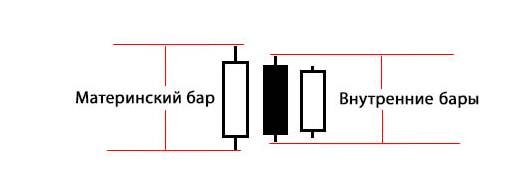

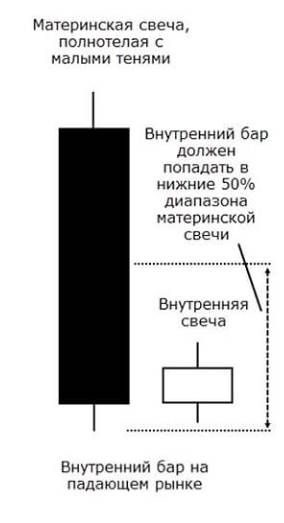

İç çubuk, biri (sinyal) tamamen diğerinin (anne) gövdesinde olan iki mumdan oluşan bir kalıptır. Trend bir pazarda bulunur. yanal hareketlerde, kanallarda uzun bir trendi sonlandırabilirler.

Bir iç çubuğun görünümü tüccarı gerginleştirmelidir, bu olası bir tersine çevirme veya trend güçlendirme için bir sinyaldir.

Dış Çubuk Nedir?

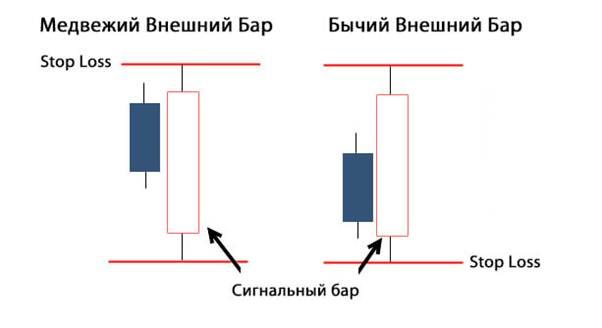

Dış çubuk, ana mumun fiyat aralığını tamamen kapsayan bir mumdur. Şamdan uçlarının çakışmasına izin verilir.

Bar içi ticaret stratejisi

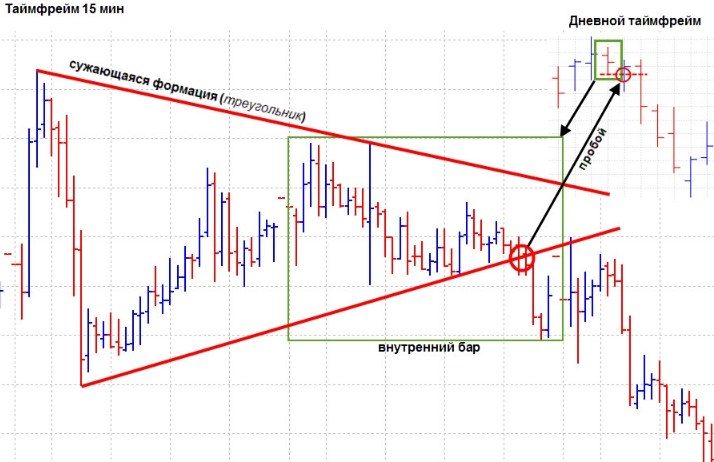

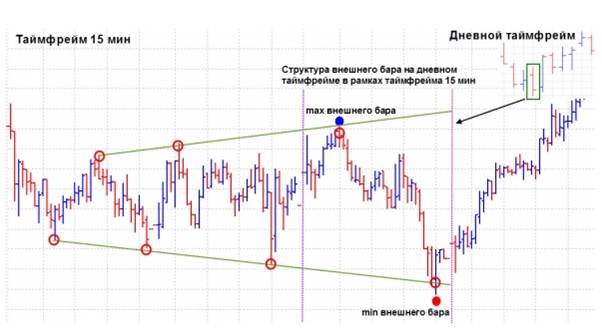

Daha küçük zaman dilimlerinde görüntülendiğinde, iç çubuklar (özellikle 2 veya 3 çubuk), genellikle üçgen şeklinde yakınsak oluşumlara benziyor. Büyük zaman dilimlerinde (gün, hafta) bir iç çubuk göründüğünde, daha düşük periyotlara geçiş yapılması ve üçgenin (artan veya azalan) dökümünün izlenmesi önerilir.

Ters ticaret

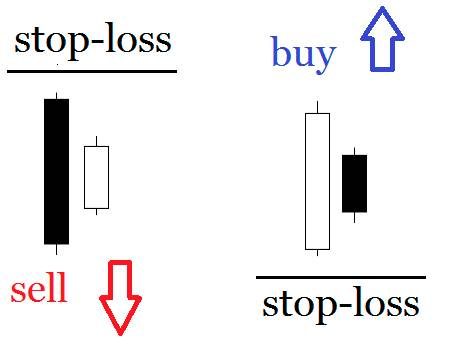

- Bir iç çubuk bulduk, fiyatı ana mumun %50’sinden fazla olmalı. Yalnızca hareketin üstündeki veya altındaki çubuklar dikkate alınır – bir tersine çevirme arıyoruz.

- Bir durdurma emri, önceki yönün tersi yönünde ekstremumun biraz altına yerleştirilir.

- Emir tetiklendikten sonra, iç çubuğun veya koparma mumunun ucunun arkasına bir durdurma yerleştirilir.

İç ticaret (devamı)

- Kullanıcı bir pozisyondadır, anlaşma yönünde büyük bir mum görür.

- Bir iç çubuk tanımlayın.

- İç çubuğun fiyat aralığı ana mumun %50’sinden az olmalıdır.

- Durdurma kaybı, iç çubuğun en altına doğru hareket eder (eğer uzunsak).

- Ekstremumun kırılması durumunda uzun bir emir, yüksek seviyenin birkaç pip üzerine yerleştirilir.

Eğilim devam ederse, tüccar karını arttırır ve bir geri dönüş durumunda karı alır ve bir dönüşe girmeye hazırlanır. İç çubuk bir belirsizlik figürüdür, katılımcılar daha sonraki hareketten emin değillerdir. Bir ekstremumun kırılması, yönün belirlenmesi anlamına gelir, bu nedenle kırılma hareket yönünde olduğunda fiyat hızlanır. Ancak kırılma her zaman doğru değildir, yanlış kırılmalar vardır, fiyat iç çubuğun yakınında konsolide olur. Tüccar her zaman makul bir durdurmayı nereye koyacağını tam olarak bilir (fiyata ulaşıldıktan sonra pozisyonu tutmak anlamını kaybeder) ve hatalı bir giriş durumunda kayıpları sınırlandırır.

filtreler

Bir tüccar, ek onay alırsa daha güvenli bir şekilde pozisyona girebilir. İç çubuklar için bir filtre olarak şunlar olabilir:

- trend çizgileri – iç çubuğun belirli bir yönde başka bir modelin parçası olması iyidir;

- hareketli ortalamalar – bir tüccar, yalnızca bir iç çubuk oluşursa uzun işlemleri dikkate alır;

- osilatörler – MACD, stokastik, RSI – iç çubuk yalnızca aşırı alım ve aşırı satım alanlarında değerlendirilir;

- sapma ve yakınsama – gösterge ve fiyat okumaları arasında bir sapma ortaya çıktıktan sonra iç çubuklar dikkate alınır.

Dış çubuk ticaret stratejisi

Bir dış çubuk göründüğünde yeni bir konum girilmesi önerilmez. Böyle dönemlerde ayak kırılır, kısa bir mola vermek son derece zordur.

İç çubuk göstergesi

Bir tüccar aynı anda birçok göstergeyi izlemelidir. Bu nedenle, bazı modeller dikkatsiz bırakılmıştır. İç çubukları bulma görevini kolaylaştırmak için göstergeler vardır. Metatrader5 terminali, InsideBarSetup göstergesini kullanır. Algoritma, herhangi bir enstrümanda belirli bir zaman diliminde tüm iç çubukları kırmızı bir işaretle işaretler. InsideBarSetup yalnızca iç çubukları bulmakla kalmaz, aynı zamanda uyarılar da üretir. İç çubukta otomatik ticaret ayarlayabilirsiniz, danışman, koparma pozisyonuna girmek için belirtilen durdurma emirlerini yerleştirecektir.

İç çubuklarda ticaretin özellikleri

Barların içinde işlem yaparken göz önünde bulundurmanız gereken bazı özellikler vardır:

- bir iç çubuk, pazarın yavaşlamasının doğal bir sürecidir, ardından güçlü bir hareket vardır;

- pozisyon girmek için, tüccar iç çubuğun aralığının bozulmasını ve onaylanmasını beklemelidir;

- iç çubuklar hem tersine dönebilir hem de hareketin devam etme olasılığını gösterebilir;

- modelin ana mum ve sinyal mumları arasında bir fiyat farkı vardır;

- rakam piyasadaki konsolidasyon dönemini yansıtır, aralığı kırarak tüccar gelecekteki hareket yönünü anlayabilir;

- annenin rengi ve sinyal mumları önemli değil;

- desen sinyali mumların rengine bağlı değildir;

- ana çubuk, sinyal olandan 5 kat veya daha yüksekse, model geçersiz kabul edilir. Büyük olasılıkla yakında güçlü bir geri dönüş olacak, hatalı bir giriş olasılığı yüksek.

Barların içinde ticaret için öneriler

- Trendin devamı için kalıp ticareti yapmak tercih edilir, daha yüksek bir çalışma yüzdesine sahiptirler.

- İç bar doji veya pin bar ise piyasaya giriş için düşünülmemelidir. Ayrıca çok uzun gölgeli çubukların içine atlamanız gerekir. Ana mumun uzun bir kuyruğu olabilir, önemli değil.

- Asya seansı sırasında çalışmayın, Avrupa’nın açılmasından sonraki ilk yarım saat veya Amerika seansı sırasında işlem yapılması tercih edilir.

- İç çubuk küçük olmalıdır – kısa bir durak koyabilirsiniz, duraklar her yöne indirildiğinde piyasada güçlü bir belirsizlik yoktur.

- İç çubuk sinyalleri diğer yöntemlerle filtrelenmelidir – hareketli ortalamalar , osilatörler, destek ve direnç seviyeleri, trend çizgileri.

- İç çubukları büyük zaman dilimlerinde – en az 4 saat – izlemeli ve küçük bir zaman diliminde girmelisiniz.

- Piyasa bir aralıkta ise iç çubuklar dikkate alınmamalıdır. Bir iç çubuk görünmeden önce güçlü bir eğilim olmalıdır.

- Sadece önemli bir destek ve direnç seviyesini kırdıktan sonra bir emir açın. Ticaret için havada asılı çubukların içini düşünmemelisiniz. Bir desteği olmalı – üstesinden gelinmesi gereken güçler. Ana mumun desteği olmayabilir, ancak iç çubuğun kendisi direnç veya destek seviyesinde olmalıdır.

- Hem ana mumun bozulmasına hem de iç çubuğun bozulmasına girebilirsiniz. İlk durumda, tüccarın büyük bir durdurma yapması gerekecek, ancak ticaret daha emin. Bu durumda, stop loss daha az sıklıkla tetiklenir. Hangi girişi seçeceğine, yatırımcı risk iştahına, deneyime ve diğer göstergelerden gelen verilere bağlı olarak kendisi karar verir. Piyasaya yeni başlayanların en muhafazakar ticaret yöntemini seçmeleri tavsiye edilir.

- Zararı durdur, iç çubuğun veya ana mumun ucunun arkasına en yakın seviyenin arkasına yerleştirilmelidir. İlk durumda, daha fazla kaybedilen işlem olacak, ancak toplam kayıp daha az olacaktır. Her işlem mevduata önemli bir zarar vermez.

- Düşük volatilitede veya güçlü bir trend sırasında girilmesi önerilir.

- Kâr almak olarak şunları kullanabilirsiniz:

- en yakın direnç seviyesi;

- risk-kar oranı – 3 duraktan az olmamak üzere bir alım yapılması önerilir;

- sabit durma – son 10-20 mum için işlem zaman diliminin ortalama puan sayısı, ATR göstergesi ile belirlenebilir;

- Fibonacci seviyeleri kullanılarak , ızgara ilk darbe üzerine ve bir hedef olarak – %161 ve %261 seviyelerine bindirilir;

- takip eden durdurma – sabitleme, piyasa yüksekten belirli sayıda puan geri dönerse gerçekleşir.

https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Ticarette çubuklar, çubuklar arası analiz nasıl okunur: https://youtu.be/_sCq053iAbA bir sonraki seviyeye kar al.

Bar içi ticaretin avantajları ve dezavantajları

İç çubuk ticareti aşağıdaki avantaj ve dezavantajlara sahiptir. Avantajlar:

- günlük ve haftalık grafiklerde işlem yapmak biraz zaman alır, karar vermek için zaman vardır;

- makul bir durma için bir yer var – risk sınırlı ve anlaşılabilir ve kâr etkileyici olabilir;

- İç çubuk açık bir pozisyona karşı kırılırsa, burası kâr elde etmek için harika bir yerdir;

- piyasanın tepesinde ters işlem yapmak veya trendle işlem yaparken piramit stratejisini kullanmak mümkündür.

Kusurlar:

- tersine dönüş modeli genellikle yüksek bir riske sahiptir (uzun durma), ticaret bir kayıpla sona erer;

- Bazı durumlarda, bir iç barın yanlış bir şekilde koptuğunu belirlemek zordur, bu deneyim gerektirir.

İç çubuk, diğer Fiyat Hareketi modelleriyle birlikte – pin çubuğu, miraboso, trend çizgileri ve teknik göstergeler güçlü bir ticaret aracıdır. Bir günlük grafikte çubukların içinde işlem yaparken ve m5-m15’teki girişi hassaslaştırırken, bir tüccar 1 ila 5 veya 1 ila 10 veya daha fazla oranda alım satım yapabilir. İç çubuğu doğru şekilde yorumlamak ve yanlış sinyalleri filtrelemek önemlidir.