Что такое таймфрейм в трейдинге (что такое торговый период простыми словами) и как его использовать на практике, какие виды чаще всего используют?

Таймфрейм в трейдинге происходит от английских слов time frame. Под этим словом понимается временной интервал (торговый период) биржевых котировок. Показателем является бар, японские свечи или линейный график.

Выделяют три вида тайм фрейма на бирже:

- Краткосрочный

- Среднесрочный

- Долгосрочный

Их обозначения и значения приведены в следующей таблице.

| Краткосрочный, измеряется в минутах — М | Среднесрочный, измеряется в часах – Ч или H | Долгосрочный – измеряются в днях и неделях – D/W |

| M30 М15 М5 М1 | H4 H1 | D1 W1 WN |

Чем отличаются между собой? Долгосрочные интервалы показывают более широкий диапазон в графике. Часовые интервалы показывают небольшой отрезок графика. Дневные показатели позволяют анализировать тенденции в течение дня, но не дают информации о глобальной динамике. Полную картину направления тренда можно получить, изучив все интервалы вместе – M, H, D и W.

- Какие таймфреймы доступны для торговли?

- Какой таймфрейм выбрать?

- Преимущества и недостатки различных таймфреймов

- Какие таймфреймы используют на практике в разных ситуациях?

- Что такое анализ нескольких таймфреймов

- Правда про дневной таймфрейм

- Подходит ли вам дневной таймфрейм?

- Торговые стратегии для дневного таймфрейма

- Анализ таймфреймов сверху вниз

- Изучение нескольких таймфреймов

- Наиболее частые возражения против торговли на старших таймфреймах

- Как использовать несколько таймфреймов

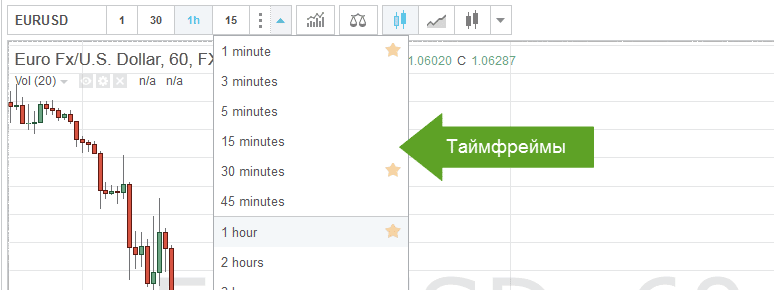

Какие таймфреймы доступны для торговли?

Трейдеру по умолчанию доступны 9 стандартных вариантов:

- 1 минута;

- 1 час;

- 1 день;

- 1 неделя;

- 1 месяц;

- 5 минут;

- 15 минут;

- 4 часа;

- 30 минут.

Каждый из этих временных отрезков представляет отдельную свечу в графике. Как только одна свеча закрывается, открывается другая. Для анализа доступны все варианты. Профессионалы рассматривают все типы таймфреймов на определенном отрезке времени.

При желании пользователь может выбрать свой временной интервал, отличающийся от стандартных. Это может быть интервал времени за 6 или 9 часов. Но это рисковый шаг. Причина в том, что большинство работает со стандартными свечными паттернами и свои действия согласует согласно их динамике. Выбирая нестандартный таймфрейм, у вас есть риск действовать против тенденций.

Какой таймфрейм выбрать?

С вопросом о том, какой таймфрейм выбрать для торговли, сталкивается каждый трейдер. Однозначного ответа на этот вопрос нет. Ориентироваться следует тому количеству собственному времени, которое трейдер посвящает бирже. Если для кого-то это повседневное дело, то он будет работать с дневным, часовым и минутными таймфреймами.

Если человек заглядывает на биржу раз в несколько дней, то для него будет интересен другой временный интервал. Профессионалы находят свой таймфрейм путем экспериментов. При этом важно не слить свой депозит. В целях страховки от случайных потерь, в период поиска своего таймфрейма, рекомендуется торговать на демо-счете.

Преимущества и недостатки различных таймфреймов

Почему так важно найти свой временной интервал? Дело в том, что каждый временной отрезок имеет свои уникальные свойства. Рассмотрим некоторые из них:

- Дейтрейдинг – временной отрезок от 1 до 15 минут. Из преимуществ отметим, такие сделки не нужно удерживать на ночь. Еще на этом интервале сокрыто большое количество возможностей. Есть и некоторые недостатки. Например, трейдеру придется потратить значительные суммы на спреды. Если произойдет большой сдвиг в тренде, то не получится забрать всю потенциальную прибыль. Также есть психологический фактор – сложность открывать много сделок в течение дня.

- 1-4 часовые интервалы. Они относятся к краткосрочным таймфреймам. Сделки имеют цикл от нескольких часов до одного дня. По-прежнему много расходов на спред. Риски увеличиваются за счет необходимости продержать сделку на ночь. Преимущества очевидны: масса возможностей, можно проводить большое количество сделок и меньше убытков в долгосрочном периоде.

- Дневные или недельные интервалы, при которых сделки проводятся по дням или неделям. Из преимуществ можем отметить свободу, когда не нужно в течение дня следить за биржей. Расходы на спред относительно небольшие. Открытие новых позиций происходит неспешно, сопровождаясь глубоким анализом.

Какие таймфреймы используют на практике в разных ситуациях?

Профессиональные трейдеры рекомендуют использовать два интервала: дневной и 4 часовой в сочетании со стратегией прайс экшен.

Однако это не значит, что другие временные отрезки менее прибыльны. Это лишь сравнительная рекомендация, которая помогает ответить на вопрос о том, что такое таймфрейм в трейдинге и как его можно использовать.

Следующим в приоритете можно рассмотреть более длительные таймфреймы. У них есть несколько преимуществ:

- по ним четко можно прослеживать вектор тренда;

- можно рассчитывать на качественные торговые установки;

- чстота торговли снижается, вместе с тем и расходы на спреды;

- они работают как естественный новостной фильтр.

Что такое анализ нескольких таймфреймов

Анализ нескольких временных интервалов может стать эффективным инструментом успешной торговли. Под данным приемом следует понимать наблюдение за разными интервалами на одном инструменте. Результаты такого анализа позволяют максимально точно идентифицировать вектор тренда.

Рекомендуется сначала смотреть на показатели более широких временных интервалов. На основе этих данных можно построить более достоверный прогноз для коротких таймфреймов.

Рассмотрение разных временных отрезков помогает трейдеру выигрывать сразу по двум позициям: снижать риски и увеличивать шансы на успешную сделку. Анализ разных временных интервалов – это достаточно эффективная стратегия. Ее можно использовать в отношении любых активов, будь это фьючерсы, опционы, акции или криптовалюта.

Правда про дневной таймфрейм

Дневной временной интервал обладает рядом преимуществ, которыми другие промежутки не могут похвастаться. Преимущества следующие:

- Психологический комфорт. Нет необходимости напрягаться и испытывать стресс, как например, в 5 минутном интервале. У трейдера достаточно времени на анализ, обдумывание и принятие взвешенного решения. Это снижает вероятность ошибок. В балансе это может отразиться как, сниженные риски и частота выгодных сделок.

- Не имеют большого значения новости об изменениях котировок на рынке. Есть возможность ставить достаточно широкие стоп-лоссы, чтобы дневные колебания их не выбивали. Торговля на широких временных интервалах делает вас более автономным от краткосрочных трендов.

- Больше свободы. Это за счет одной свечи, которая для вас имеет значение. Дневная торговля формирует только одну свечу. Нет необходимости постоянно следить за графиками и их векторами. Больше свободного времени – больше возможностей заняться увеличением капитала. Это может быть работа или любой другой параллельный проект, который может развиваться параллельно с торговлей.

- Практика показывает, что трейдеры с более спокойным подходом более успешны, чем те, которые торгуют дни напролет. Дополнительно, дневной таймфрейм в трейдинге позволяет параллельно работать на полную ставку. Эта возможность не ограничивается стабильным доходом, но и помогает оставаться на плаву, даже если наступит череда неудач.

Подходит ли вам дневной таймфрейм?

Что такое таймфрейм в трейдинге простыми словами обычными словами и для кого дневной таймфрейм? Это зависит от цели трейдера. Можно лишь подчеркнуть особенности, которыми дневной временной интервал для торговли не обладает. Это следующее:

- не нужно рассчитывать на легкий профит;

- не получится поймать сверхприбыльную сделку;

- не получится заниматься проприетарной торговлей.

Отсутствие быстрого дохода связано с тем, что широкие временные интервалы предполагают редкие сделки. Между сделками у трейдера есть время сделать качественный анализ и дождаться появления своего торгового преимущества. Начиная торговать на дневном трейдинге, целесообразно рассчитывать на доход в месяцах, а не на днях.

Дневной интервал предполагает единичную свечу. Это другая причина того, почему не стоит ждать сверхприбыли в этом временном отрезке.

Для торговли в дневном временном интервале подходят всего две стратегии: свинг и позиционная торговля.

Какой таймфрейм выбрать для торговли, все что нужно знать о таймфрейме:

Торговые стратегии для дневного таймфрейма

Но для успеха недостаточно полагаться только на удачный временной отрывок. Полезно иметь торговый план. План должен включать три обязательных компонента: наблюдать за рынком и записывать результаты, торговать строго по расписанию, рассматривать свои результаты и принимать их для учета в анализе.

Успешные трейдеры ведут специальные дневники торговли. В таких документах они отражают свои сделки за конкретный длинный период и определяют уровень доходности своих сделок. За основу для анализа можно брать несколько десятков или сотен сделок.

Если по результатам коэффициент дохода положительный, то это неплохой результат. Если коэффициент отрицательный, то следует тщательно провести ревизию своей стратегии и торгового плана.

Анализ таймфреймов сверху вниз

Рассмотрение временного интервала сверху вниз – это один из самых объективных способов. Чтобы использовать этот способ, необходимо выделить три важных периода:

- Выбрать таймфрейм для торговли на бирже.

- Выбрать еще более широкий таймфрейм.

- Время для нахождения точки входа.

Однако на практике многие начинающие трейдеры используют этот метод в точности наоборот – снизу вверх, что является большой стратегической ошибкой.

Изучение нескольких таймфреймов

Каждый трейдер находит свой оптимальный временной интервал для торговли путем экспериментов. Но какой из таймфреймов важный? Для ответа на этот вопрос придется учитывать еще один фактор – стиль торговли трейдера.

Среднесрочным трейдерам следует присматриваться к дневным интервалам. Для свинг-трейдеров подходит 4 часовой интервал. Многие опытные трейдеры считают важным дневной график. Это связано с тем, что при дневном графике лучше всех проявляются трендовые линии.

Наиболее частые возражения против торговли на старших таймфреймах

Против старших таймфреймов трейдеры придерживаются в основном двух аргументов. Первый аргумент утверждает, что для торговли на старших таймфреймах нужны большие деньги. По мнению экспертов, такой подход не верен. Если у трейдера есть средства на открытие счета, то есть и есть средства на торговлю. Так считают в профессиональной среде.

Чтобы убедиться в этом, эксперту рекомендуют произвести правильный расчет позиции относительно размера депозита. В остальных случаях кредитное плечо помогает использовать даже небольшие суммы. В этом случае целесообразно выбирать дневной таймфрейм и постепенно увеличивать размер своего депозита.

Если есть желание торговать, то можно даже использовать центовый счет. Стартовый депозит в этом случае может быть любым, и даже 20 или 30 $.

Второй аргумент гласит, что торговля на старших таймфреймах не динамична. В таком случае следует уточнить собственные мотивы в трейдинге: ищем ли мы острые ощущения или увеличение капитала? Если второй вариант вам кажется более целесообразным, то нет необходимости искать острые ощущения в торговле.

Как использовать несколько таймфреймов

Торговля на разных таймфреймах на бирже позволяет улучшать свои результаты. Изучая их, трейдер находит лучшие точки входа и выхода.

Секрет эффективного использования нескольких временных интервалов описан в трудах Адама Граймса и Александра Эдлера. Согласно их теории, при торговле в нескольких временных интервалах самый длительный отрезок должен быть больше зоны входа на 4-6 раз.

А для увеличения шансов на выгодные сделки необходимо придерживаться правила, когда вектор тренда в торговой зоне и старший таймфрейм идут в одном направлении. Многим трейдерам знакома ситуация, когда тренд неожиданно разворачивается назад и трейдеру приходится отдавать часть заработанного. Чтобы избежать этого, необходимо уметь прогнозировать точку выхода.

Согласно рекомендациям Граймса, при торговле против вектора тренда старшего таймфрейма в трейдинге необходимо сосредоточить свое внимание на получение прибыли с одного колебания рынка. При этом, нужно тщательно следить за своими стопами.

Таймфрейм в трейдинге это один из ведущих факторов, который влияет на успешность торговли. Обычно все кажется простым при торговле на демо-счете.

Как только начинающий инвестор переходит на операции с реальными активами, то становится понятно, что здесь нужны объемные знания и глубокий анализ. В этом анализе таймфрейм играет важную роль. Системный подход к анализу разных таймфреймов позволяет найти выгодное сочетание time-frame.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.