Vad är en tidsram i handel (vad är en handelsperiod i enkla ord) och hur använder man den i praktiken, vilka typer används oftast? Tidsramen i handel kommer från de engelska orden time frame. Detta ord hänvisar till tidsintervallet (handelsperioden) för aktiekurser. Indikatorn är en stapel,

japanska ljusstakar eller ett linjediagram. Det finns tre typer av tidsramar på börsen:

- Kort

- medellång sikt

- långsiktigt

Deras beteckningar och betydelser anges i följande tabell.

| Kort sikt, mätt i minuter – M | Medellång sikt, mätt i timmar – H eller H | Långsiktig – mätt i dagar och veckor – D/W |

| M30 M15 M5 M1 | H4 H1 | D1 W1 WN |

- Vilka tidsramar är tillgängliga för handel?

- Vilken tidsram ska man välja?

- För- och nackdelar med olika tidsramar

- Vilka tidsramar används i praktiken i olika situationer?

- Vad är multi-timeframe-analys

- Sanningen om den dagliga tidsramen

- Är den dagliga tidsramen rätt för dig?

- Handelsstrategier för den dagliga tidsramen

- Tidsramsanalys från topp till botten

- Utforska flera tidsramar

- De vanligaste invändningarna mot handel på högre tidsramar

- Hur man använder flera tidsramar

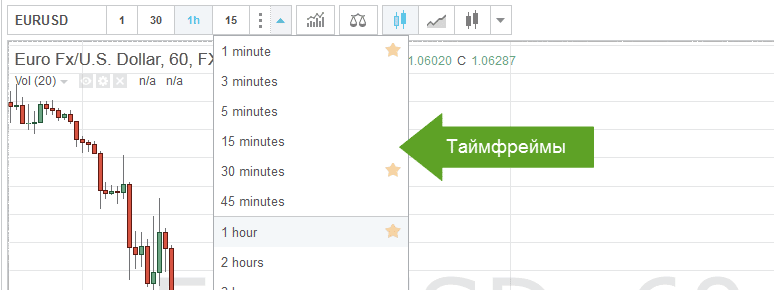

Vilka tidsramar är tillgängliga för handel?

Som standard har en handlare 9 tillgängliga standardalternativ:

- 1 minut;

- 1 timme;

- 1 dag;

- Vecka 1;

- 1 månad;

- 5 minuter;

- 15 minuter;

- 4 timmar;

- 30 minuter.

Var och en av dessa tidsramar representerar ett separat ljus i diagrammet. Så fort ett ljus stänger öppnas ett annat. Alla alternativ är tillgängliga för analys. Proffs överväger alla typer av tidsramar för en viss tidsperiod. Om så önskas kan användaren välja sitt eget tidsintervall, som skiljer sig från de vanliga. Detta kan vara ett 6 eller 9 timmars tidsintervall. Men det här är ett riskabelt drag. Anledningen är att de flesta arbetar med vanliga ljusstakemönster och koordinerar sina handlingar efter sin dynamik. Genom att välja en icke-standardiserad tidsram riskerar du att agera mot trender.

Vilken tidsram ska man välja?

Varje handlare står inför frågan om vilken tidsram man ska välja för handel. Det finns inget entydigt svar på denna fråga. Du bör vägledas av mängden av din egen tid som handlaren ägnar åt utbytet. Om detta är en vardaglig fråga för någon, kommer han att arbeta med dagliga, timma och minutramar. Om en person tittar på börsen med några dagars mellanrum, kommer ett annat tidsintervall att vara intressant för honom. Proffs hittar sin tidsram genom experiment. I det här fallet är det viktigt att inte tömma din insättning. För att försäkra dig mot oavsiktliga förluster, medan du söker efter din tidsram, rekommenderas det att handla på ett demokonto. https://articles.opexflow.com/trading-training/chto-takoe-trajdingi-kak-stat-trajderom.htm

För- och nackdelar med olika tidsramar

Varför är det så viktigt att hitta sin tidsram? Faktum är att varje tidsperiod har sina egna unika egenskaper. Låt oss överväga några av dem:

- Dagshandel är en tidsperiod från 1 till 15 minuter. Av fördelarna noterar vi att sådana transaktioner inte behöver hållas över natten. Även vid detta intervall döljer sig ett stort antal möjligheter. Det finns också några nackdelar. Till exempel kommer en handlare att behöva spendera betydande belopp på spreadar. Om det sker en stor förändring i trenden kommer det inte att vara möjligt att ta all potentiell vinst. Det finns också en psykologisk faktor – svårigheten att öppna många affärer under dagen.

- 1-4 timmars intervall . De hänvisar till kortsiktiga tidsramar. Transaktioner har en cykel från flera timmar till en dag. Det finns fortfarande mycket utgifter på spridningen. Riskerna ökar genom behovet av att hålla affären över natten. Fördelarna är uppenbara: många möjligheter, du kan utföra ett stort antal transaktioner och mindre förluster på lång sikt.

- Dagliga eller veckovisa intervall , där transaktioner utförs per dagar eller veckor. Av fördelarna kan vi notera friheten när du inte behöver bevaka börsen under dagen. Spridningskostnaderna är relativt små. Nya positioner öppnas långsamt, åtföljda av djup analys.

Vilka tidsramar används i praktiken i olika situationer?

Professionella handlare rekommenderar att du använder två intervall: dagligen och 4 timmar i kombination med en prisåtgärdsstrategi.

- de kan tydligt spåra trendvektorn;

- du kan räkna med högkvalitativa handelsinstallationer;

- Frekvensen för handel minskar, tillsammans med kostnaden för spreadar;

- de fungerar som ett naturligt nyhetsfilter.

Vad är multi-timeframe-analys

Analys av flera tidsintervall kan vara ett effektivt verktyg för framgångsrik handel. Denna teknik ska förstås som observation av olika intervall på samma instrument. Resultaten av en sådan analys gör det möjligt att identifiera trendvektorn så exakt som möjligt. Det rekommenderas att först titta på indikatorer för bredare tidsintervall. Baserat på dessa data kan du bygga en mer tillförlitlig prognos för korta tidsramar. Att överväga olika tidsperioder hjälper en handlare att vinna på två positioner samtidigt: minska riskerna och öka chanserna för en framgångsrik handel. Analys av olika tidsintervall är en ganska effektiv strategi. Det kan användas på alla tillgångar, vare sig det är terminer, optioner, aktier eller kryptovalutor.

Sanningen om den dagliga tidsramen

Det dagliga tidsintervallet har en rad fördelar som andra intervall inte kan skryta med. Fördelarna är:

- Psykologisk komfort . Det finns ingen anledning att spänna sig och uppleva stress, som till exempel i ett intervall på 5 minuter. Handlaren har tillräckligt med tid att analysera, tänka och fatta ett välgrundat beslut. Detta minskar risken för fel. I balansräkningen kan detta återspeglas som minskade risker och frekvensen av lönsamma transaktioner.

- Nyheter om förändringar i kurser på marknaden spelar ingen större roll . Det är möjligt att sätta stop loss tillräckligt brett så att dagliga fluktuationer inte slår ut dem. Handel på breda tidsramar gör dig mer självständig från kortsiktiga trender.

- Mer frihet . Detta beror på ett ljus som är viktigt för dig. Dagshandel utgör bara ett ljus. Det finns ingen anledning att ständigt övervaka graferna och deras vektorer. Mer fritid innebär fler möjligheter att skaffa kapital. Det kan vara ett jobb eller vilket annat parallellt projekt som helst som kan utvecklas parallellt med handel.

- Praxis visar att handlare med ett mer avslappnat tillvägagångssätt är mer framgångsrika än de som handlar hela dagen . Dessutom tillåter den dagliga tidsramen för handel dig att arbeta heltid parallellt. Denna möjlighet är inte begränsad till en stabil inkomst, utan hjälper också till att hålla sig flytande, även om en rad misslyckanden kommer.

Är den dagliga tidsramen rätt för dig?

Vad är en tidsram för handel med enkla ord i vanliga ord och för vem är den dagliga tidsramen? Det beror på handlarens mål. Man kan bara betona de funktioner som det dagliga tidsintervallet för handel inte har. Det är följande:

- inget behov av att räkna med enkel vinst;

- du kommer inte att kunna få en superlönsam affär;

- kommer inte att kunna bedriva egen handel.

Bristen på snabb inkomst beror på att breda tidsintervall innebär sällsynta transaktioner. Mellan transaktionerna har handlaren tid att göra en kvalitativ analys och vänta på att hans handelsfördel ska dyka upp. När man börjar handla på daytrading är det lämpligt att räkna med inkomst i månader, och inte i dagar.

Det dagliga intervallet förutsätter ett enda ljus. Detta är ytterligare en anledning till varför du inte bör förvänta dig supervinster under denna tidsperiod. Endast två strategier är lämpliga för handel i den dagliga tidsramen:

swing- och positionshandel. Vilken tidsram att välja för handel, allt du behöver veta om tidsramen: https://youtu.be/9AhOtbE4tT0

Handelsstrategier för den dagliga tidsramen

Men för framgång räcker det inte att bara lita på ett bra tidspassage. Det är bra att ha en handelsplan. Planen bör innehålla tre obligatoriska komponenter: titta på marknaden och registrera resultaten, handla strikt enligt schemat, överväg dina resultat och ta hänsyn till dem i analysen.

Framgångsrika handlare för speciella handelsdagböcker. I sådana dokument speglar de sina transaktioner under en specifik lång period och bestämmer lönsamhetsnivån för sina transaktioner. Flera tiotals eller hundratals transaktioner kan tas som underlag för analys.

Om inkomstkoefficienten enligt resultaten är positiv är detta ett bra resultat. Om koefficienten är negativ bör du noggrant revidera din strategi och handelsplan.

Tidsramsanalys från topp till botten

Att titta på tidsintervallet från topp till botten är ett av de mest objektiva sätten. För att använda denna metod måste tre viktiga perioder särskiljas:

- Välj en tidsram för handel på börsen.

- Välj en ännu bredare tidsram.

- Dags att hitta ingångspunkten.

Men i praktiken använder många nybörjare den här metoden på precis motsatt sätt – från botten och upp, vilket är ett stort strategiskt misstag.

Utforska flera tidsramar

Varje handlare hittar sin optimala handelstidsram genom experiment. Men vilka av tidsramarna är viktiga? För att svara på denna fråga måste ytterligare en faktor beaktas – handlarens handelsstil. Medellång sikt handlare bör titta på de dagliga intervallen. För swingtraders är ett 4-timmarsintervall lämpligt. Många erfarna handlare anser att det dagliga diagrammet är viktigt. Detta beror på det faktum att trendlinjer visar sig bäst på det dagliga diagrammet.

De vanligaste invändningarna mot handel på högre tidsramar

Mot högre tidsramar ansluter sig handlare huvudsakligen till två argument. Det första argumentet säger att det krävs mycket pengar för att handla högre tidsramar. Enligt experter är detta tillvägagångssätt inte korrekt. Om en handlare har pengar att öppna ett konto, så finns det pengar att handla. Det är vad yrkeskåren tycker. För att verifiera detta rekommenderas experten att göra en korrekt beräkning av positionen i förhållande till storleken på insättningen. I andra fall hjälper hävstång att använda även små belopp. I det här fallet är det lämpligt att välja en daglig tidsram och gradvis öka storleken på din insättning. Om du vill handla kan du till och med använda ett cent-konto. Den första insättningen i det här fallet kan vara vad som helst, och till och med $20 eller $30. Det andra argumentet säger att handel på högre tidsramar inte är dynamisk. I det här fallet bör vi klargöra våra egna motiv i handeln: letar vi efter spänning eller kapitalökning? Om det andra alternativet verkar mer lämpligt för dig, så finns det ingen anledning att leta efter spänningen i handeln.

Hur man använder flera tidsramar

Handel på olika tidsramar på börsen gör att du kan förbättra dina resultat. Genom att studera dem hittar handlaren de bästa in- och utgångspunkterna. Hemligheten bakom effektiv användning av flera tidsluckor beskrivs i Adam Grimes och Alexander Edlers skrifter. Enligt deras teori bör det längsta segmentet vid handel i flera tidsintervall vara 4-6 gånger större än ingångszonen. Och för att öka chanserna till lönsamma affärer måste du följa regeln när trendvektorn i handelsområdet och den högre tidsramen går i samma riktning. Många handlare är bekanta med situationen när trenden plötsligt vänder tillbaka och handlaren måste ge bort en del av det han har tjänat. För att undvika detta måste du kunna förutsäga utgångspunkten. Enligt Grimes, när du handlar mot trendvektorn för en högre tidsram i handeln, måste du fokusera på att göra vinst från en marknadsfluktuation. Samtidigt måste du noggrant övervaka dina fötter. Tidsramen för handel är en av de ledande faktorerna som påverkar framgången med handel. Vanligtvis verkar allt enkelt när man handlar på ett demokonto. Så fort en nybörjare går över till verksamhet med verkliga tillgångar blir det tydligt att här behövs omfattande kunskap och djupgående analyser. I denna analys spelar tidsramen en viktig roll. Ett systematiskt tillvägagångssätt för analys av olika tidsramar gör att du kan hitta en lönsam tidsramskombination. Vanligtvis verkar allt enkelt när man handlar på ett demokonto. Så fort en nybörjare går över till verksamhet med verkliga tillgångar blir det tydligt att här behövs omfattande kunskap och djupgående analyser. I denna analys spelar tidsramen en viktig roll. Ett systematiskt tillvägagångssätt för analys av olika tidsramar gör att du kan hitta en lönsam tidsramskombination. Vanligtvis verkar allt enkelt när man handlar på ett demokonto. Så fort en nybörjare går över till verksamhet med verkliga tillgångar blir det tydligt att här behövs omfattande kunskap och djupgående analyser. I denna analys spelar tidsramen en viktig roll. Ett systematiskt tillvägagångssätt för analys av olika tidsramar gör att du kan hitta en lönsam tidsramskombination.