Czym jest przedział czasowy w handlu (co to jest okres handlowy w prostych słowach) i jak z niego korzystać w praktyce, jakie typy są najczęściej używane? Ramy czasowe w handlu pochodzą z ram czasowych angielskich słów. Słowo to odnosi się do przedziału czasowego (okresu obrotu) notowań giełdowych. Wskaźnikiem jest słupek,

japońskie świeczniki lub wykres liniowy. Na giełdzie istnieją trzy rodzaje ram czasowych:

- Niski

- średnioterminowy

- długoterminowy

Ich oznaczenia i znaczenie podano w poniższej tabeli.

| Krótkoterminowe, mierzone w minutach – M | Średnioterminowy, mierzony w godzinach – H lub H | Długoterminowe – mierzone w dniach i tygodniach – D/W |

| M30 M15 M5 M1 | H4 H1 | D1 W1 WN |

- Jakie ramy czasowe są dostępne do handlu?

- Jakie ramy czasowe wybrać?

- Zalety i wady różnych ram czasowych

- Jakie ramy czasowe są stosowane w praktyce w różnych sytuacjach?

- Co to jest analiza wielu ram czasowych

- Prawda o dziennych ramach czasowych

- Czy dzienne ramy czasowe są dla Ciebie odpowiednie?

- Strategie handlowe dla dziennych ram czasowych

- Analiza ram czasowych od góry do dołu

- Odkrywanie wielu ram czasowych

- Najczęstsze zastrzeżenia do handlu na wyższych ramach czasowych

- Jak korzystać z wielu ram czasowych

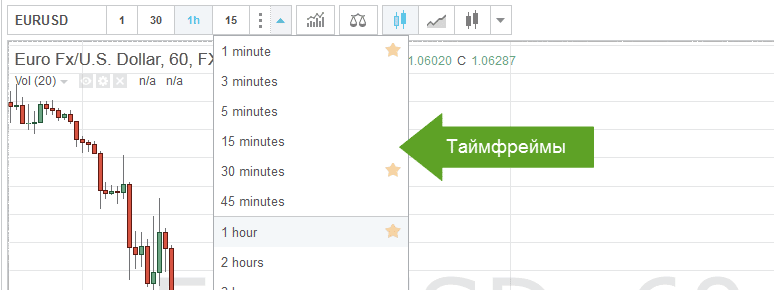

Jakie ramy czasowe są dostępne do handlu?

Domyślnie trader ma dostępnych 9 standardowych opcji:

- 1 minuta;

- 1 godzina;

- 1 dzień;

- Tydzień 1;

- 1 miesiąc;

- 5 minut;

- 15 minut;

- 4 godziny;

- 30 minut.

Każdy z tych ram czasowych reprezentuje osobną świecę na wykresie. Jak tylko jedna świeca się zamyka, druga się otwiera. Wszystkie opcje są dostępne do analizy. Profesjonaliści rozważają wszystkie rodzaje ram czasowych przez określony czas. W razie potrzeby użytkownik może wybrać własny przedział czasowy, który różni się od standardowych. Może to być przedział czasu 6 lub 9 godzin. Ale to ryzykowny ruch. Powodem jest to, że większość ludzi pracuje ze standardowymi formacjami świecowymi i koordynuje swoje działania zgodnie z ich dynamiką. Wybierając niestandardowe ramy czasowe, ryzykujesz działanie wbrew trendom.

Jakie ramy czasowe wybrać?

Każdy trader staje przed pytaniem, jaki przedział czasowy wybrać do handlu. Nie ma jednej odpowiedzi na to pytanie. Powinieneś kierować się ilością własnego czasu, jaką trader poświęca na wymianę. Jeśli dla kogoś to codzienność, to będzie pracował w ramach dziennych, godzinowych i minutowych. Jeśli ktoś patrzy na giełdę co kilka dni, to inny przedział czasowy będzie dla niego interesujący. Profesjonaliści znajdują swoje ramy czasowe poprzez eksperymenty. W takim przypadku ważne jest, aby nie spuszczać depozytu. Aby zabezpieczyć się przed przypadkowymi stratami, szukając swojego przedziału czasowego, zaleca się handel na rachunku demo. https://articles.opexflow.com/trading-training/chto-takoe-trajdingi-kak-stat-trajderom.htm

Zalety i wady różnych ram czasowych

Dlaczego tak ważne jest, aby znaleźć swoje ramy czasowe? Faktem jest, że każdy okres czasu ma swoje unikalne właściwości. Rozważmy niektóre z nich:

- Handel dzienny to okres od 1 do 15 minut. Z zalet zauważamy, że takie transakcje nie muszą być przetrzymywane z dnia na dzień. Nawet w tym przedziale wiele możliwości jest ukrytych. Są też pewne wady. Na przykład trader będzie musiał wydać znaczne kwoty na spready. Jeśli nastąpi duża zmiana trendu, nie będzie możliwe wykorzystanie całego potencjalnego zysku. Jest też czynnik psychologiczny – trudność w otwieraniu wielu transakcji w ciągu dnia.

- Interwały 1–4 godzinne . Odnoszą się do ram czasowych krótkoterminowych. Transakcje mają cykl od kilku godzin do jednego dnia. Nadal jest dużo wydatków na spread. Ryzyko jest zwiększone przez konieczność utrzymania transakcji przez noc. Zalety są oczywiste: dużo możliwości, możesz przeprowadzić dużą liczbę transakcji i mniej strat w dłuższej perspektywie.

- Interwały dzienne lub tygodniowe , w których realizowane są transakcje w dniach lub tygodniach. Z zalet możemy zauważyć swobodę, gdy nie musisz monitorować giełdy w ciągu dnia. Koszty spreadu są stosunkowo niewielkie. Nowe pozycje otwierane są powoli, czemu towarzyszy dogłębna analiza.

Jakie ramy czasowe są stosowane w praktyce w różnych sytuacjach?

Profesjonalni traderzy zalecają stosowanie dwóch interwałów: dziennego i 4 godzinnego w połączeniu ze strategią price action.

- potrafią wyraźnie prześledzić wektor trendu;

- możesz liczyć na wysokiej jakości instalacje handlowe;

- Zmniejsza się częstotliwość handlu, a także koszt spreadów;

- działają jako naturalny filtr wiadomości.

Co to jest analiza wielu ram czasowych

Analiza kilku interwałów czasowych może być skutecznym narzędziem do udanego handlu. Technika ta powinna być rozumiana jako obserwacja różnych interwałów na tym samym instrumencie. Wyniki takiej analizy pozwalają na możliwie najdokładniejszą identyfikację wektora trendu. Zaleca się najpierw przyjrzeć się wskaźnikom szerszych przedziałów czasowych. Na podstawie tych danych możesz zbudować bardziej wiarygodną prognozę dla krótkich ram czasowych. Uwzględnienie różnych okresów czasu pomaga traderowi wygrywać na dwóch pozycjach jednocześnie: zmniejsza ryzyko i zwiększa szanse na udaną transakcję. Analiza różnych przedziałów czasowych to dość skuteczna strategia. Może być używany na dowolnym aktywie, czy to futures, opcjach, akcjach czy kryptowalutach.

Prawda o dziennych ramach czasowych

Dzienny przedział czasu ma szereg zalet, którymi inne przedziały nie mogą się pochwalić. Korzyści to:

- Komfort psychiczny . Nie ma potrzeby napinania się i doświadczania stresu, np. w 5-minutowej przerwie. Trader ma wystarczająco dużo czasu na analizę, przemyślenie i podjęcie świadomej decyzji. Zmniejsza to ryzyko błędów. W bilansie można to odzwierciedlić jako zmniejszone ryzyko i częstotliwość dochodowych transakcji.

- Wiadomości o zmianach notowań na rynku nie mają większego znaczenia . Możliwe jest ustawienie stop lossa na tyle szeroko, aby dzienne wahania ich nie znokautowały. Handel w szerokich ramach czasowych sprawia, że jesteś bardziej niezależny od krótkoterminowych trendów.

- Więcej wolności . Wynika to z jednej świecy, która jest dla Ciebie ważna. Handel dzienny tworzy tylko jedną świecę. Nie ma potrzeby ciągłego monitorowania wykresów i ich wektorów. Więcej wolnego czasu to więcej możliwości pozyskania kapitału. Może to być praca lub inny równoległy projekt, który może rozwijać się równolegle z handlem.

- Praktyka pokazuje, że inwestorzy z bardziej zrelaksowanym podejściem odnoszą większe sukcesy niż ci, którzy handlują przez cały dzień . Dodatkowo dzienne ramy czasowe w handlu pozwalają na równoległą pracę w pełnym wymiarze godzin. Ta szansa nie ogranicza się do stabilnego dochodu, ale także pomaga utrzymać się na powierzchni, nawet jeśli nadejdzie seria niepowodzeń.

Czy dzienne ramy czasowe są dla Ciebie odpowiednie?

Jakie są ramy czasowe w handlu prostymi słowami zwykłymi słowami i dla kogo są to ramy czasowe dzienne? To zależy od celu tradera. Można tylko podkreślić cechy, których nie ma dzienny przedział czasowy dla handlu. Oto:

- nie trzeba liczyć na łatwy zysk;

- nie będziesz w stanie złapać super-dochodowej transakcji;

- nie będzie mógł prowadzić handlu na własny rachunek.

Brak szybkich dochodów wynika z faktu, że duże odstępy czasowe wiążą się z rzadkimi transakcjami. Pomiędzy transakcjami trader ma czas na przeprowadzenie analizy jakościowej i czekanie na pojawienie się jego przewagi handlowej. Rozpoczynając handel na daytradingu, zaleca się liczyć na dochód w miesiącach, a nie w dniach.

Przedział dzienny zakłada pojedynczą świecę. To kolejny powód, dla którego nie powinieneś oczekiwać super zysków w tym okresie. Tylko dwie strategie nadają się do handlu w dziennym przedziale czasowym:

handel wahadłowy i handel pozycyjny. Jakie ramy czasowe wybrać do handlu, wszystko, co musisz wiedzieć o ramach czasowych: https://youtu.be/9AhOtbE4tT0

Strategie handlowe dla dziennych ram czasowych

Ale aby odnieść sukces, nie wystarczy polegać tylko na dobrym upływającym czasie. Dobrze mieć plan handlowy. Plan powinien zawierać trzy obowiązkowe elementy: obserwuj rynek i zapisuj wyniki, handluj ściśle według harmonogramu, bierz pod uwagę swoje wyniki i uwzględnij je w analizie.

Odnoszący sukcesy inwestorzy prowadzą specjalne dzienniki handlowe. W takich dokumentach odzwierciedlają swoje transakcje przez określony długi okres i określają poziom rentowności swoich transakcji. Podstawą analizy może być kilkadziesiąt lub setki transakcji.

Jeżeli zgodnie z wynikami współczynnik dochodu jest dodatni, to jest to dobry wynik. Jeśli współczynnik jest ujemny, powinieneś dokładnie zrewidować swoją strategię i plan handlowy.

Analiza ram czasowych od góry do dołu

Spojrzenie na przedział czasu od góry do dołu jest jednym z najbardziej obiektywnych sposobów. Aby skorzystać z tej metody, należy wyróżnić trzy ważne okresy:

- Wybierz ramy czasowe dla handlu na giełdzie.

- Wybierz jeszcze szersze ramy czasowe.

- Czas znaleźć punkt wejścia.

Jednak w praktyce wielu początkujących traderów stosuje tę metodę w dokładnie odwrotny sposób – od dołu do góry, co jest dużym błędem strategicznym.

Odkrywanie wielu ram czasowych

Każdy trader znajduje optymalne ramy czasowe handlu poprzez eksperymenty. Ale który z ram czasowych jest ważny? Aby odpowiedzieć na to pytanie, należy wziąć pod uwagę jeszcze jeden czynnik – styl handlu tradera. Traderzy średnioterminowi powinni przyjrzeć się interwałom dziennym. Dla swing traderów odpowiedni jest 4-godzinny interwał. Wielu doświadczonych traderów uważa, że wykres dzienny jest ważny. Wynika to z faktu, że linie trendu najlepiej pokazują się na wykresie dziennym.

Najczęstsze zastrzeżenia do handlu na wyższych ramach czasowych

W przypadku wyższych ram czasowych handlowcy opierają się głównie na dwóch argumentach. Pierwszy argument mówi, że handel w wyższych ramach czasowych wymaga dużo pieniędzy. Zdaniem ekspertów takie podejście nie jest poprawne. Jeśli przedsiębiorca ma środki na otwarcie rachunku, to są środki do handlu. Tak myśli społeczność zawodowa. Aby to zweryfikować, ekspertowi zaleca się dokonanie poprawnego obliczenia pozycji w stosunku do wielkości depozytu. W innych przypadkach dźwignia pomaga wykorzystać nawet niewielkie kwoty. W takim przypadku wskazane jest wybranie dziennego przedziału czasowego i stopniowe zwiększanie wielkości wpłaty. Jeśli chcesz handlować, możesz nawet użyć konta centowego. Początkowy depozyt w tym przypadku może być dowolny, a nawet 20 lub 30 USD. Drugi argument mówi, że handel na wyższych interwałach nie jest dynamiczny. W takim przypadku powinniśmy doprecyzować własne motywy w handlu: czy szukamy dreszczyku emocji czy podwyższenia kapitału? Jeśli druga opcja wydaje Ci się bardziej odpowiednia, nie musisz szukać emocji w handlu.

Jak korzystać z wielu ram czasowych

Handel w różnych ramach czasowych na giełdzie pozwala na poprawę wyników. Studiując je, trader znajduje najlepsze punkty wejścia i wyjścia. Sekret efektywnego wykorzystania wielu szczelin czasowych został opisany w pismach Adama Grimesa i Alexandra Edlera. Zgodnie z ich teorią, przy handlu w kilku przedziałach czasowych, najdłuższy segment powinien być 4-6 razy większy niż strefa wejścia. Aby zwiększyć szanse na zyskowne transakcje, musisz przestrzegać zasady, gdy wektor trendu w obszarze handlu i wyższy przedział czasowy idą w tym samym kierunku. Wielu traderów zna sytuację, w której trend nagle się cofa i trader musi oddać część tego, co zarobił. Aby tego uniknąć, musisz być w stanie przewidzieć punkt wyjścia. Według Grimesa, kiedy handlujesz wbrew wektorowi trendu o wyższym przedziale czasowym w handlu, musisz skupić się na osiągnięciu zysku z jednej fluktuacji rynkowej. Jednocześnie musisz uważnie monitorować swoje stopy. Ramy czasowe w handlu są jednym z głównych czynników wpływających na sukces handlu. Zwykle wszystko wydaje się proste podczas handlu na koncie demo. Gdy tylko początkujący inwestor przejdzie do operacji z realnymi aktywami, staje się jasne, że potrzebna jest tutaj szeroka wiedza i dogłębna analiza. W tej analizie ważną rolę odgrywa ramy czasowe. Systematyczne podejście do analizy różnych ram czasowych pozwala znaleźć opłacalną kombinację ram czasowych. Zwykle wszystko wydaje się proste podczas handlu na koncie demo. Gdy tylko początkujący inwestor przejdzie do operacji z realnymi aktywami, staje się jasne, że potrzebna jest tutaj szeroka wiedza i dogłębna analiza. W tej analizie ważną rolę odgrywa ramy czasowe. Systematyczne podejście do analizy różnych ram czasowych pozwala znaleźć opłacalną kombinację ram czasowych. Zwykle wszystko wydaje się proste podczas handlu na koncie demo. Gdy tylko początkujący inwestor przejdzie do operacji z realnymi aktywami, staje się jasne, że potrzebna jest tutaj szeroka wiedza i dogłębna analiza. W tej analizie ważną rolę odgrywa ramy czasowe. Systematyczne podejście do analizy różnych ram czasowych pozwala znaleźć opłacalną kombinację ram czasowych.