Що таке таймфрейм у трейдингу (що таке торговий період простими словами) і як його використовувати на практиці, які найчастіше використовують? Таймфрейм у трейдингу походить від англійських слів time frame. Під цим словом розуміється часовий інтервал (торговий період) біржових котирувань. Показником є бар,

японські свічки чи лінійний графік. Виділяють три види тайм кадру на біржі:

- Короткостроковий

- Середньостроковий

- Довгостроковий

Їх позначення та значення наведені в наступній таблиці.

| Короткостроковий, вимірюється у хвилинах – М | Середньостроковий, вимірюється в годиннику – Ч або H | Довгостроковий – вимірюються у днях та тижнях – D/W |

| M30 М15 М5 М1 | H4 H1 | D1 W1 WN |

- Які таймфрейми доступні для торгівлі?

- Який таймфрейм вибрати?

- Переваги та недоліки різних таймфреймів

- Які таймфрейми використовують практично у різних ситуаціях?

- Що таке аналіз кількох таймфреймів

- Правда про денний таймфрейм

- Чи підходить вам денний таймфрейм?

- Торгові стратегії для денного таймфрейму

- Аналіз таймфреймів зверху донизу

- Вивчення кількох таймфреймів

- Найчастіші заперечення проти торгівлі на старших таймфреймах

- Як використовувати кілька таймфреймів

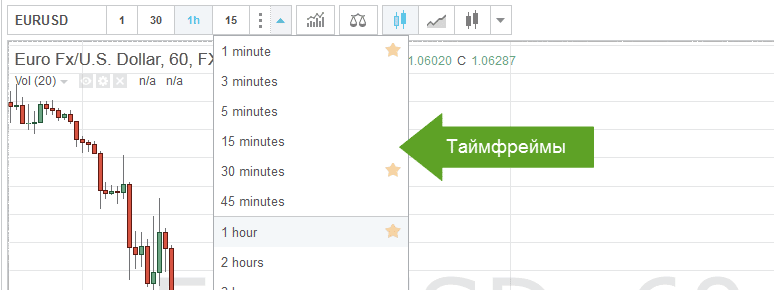

Які таймфрейми доступні для торгівлі?

За замовчуванням трейдеру доступні 9 стандартних варіантів:

- 1 хвилина;

- 1 година;

- 1 день;

- 1 тиждень;

- 1 місяць;

- 5 хвилин;

- 15 хвилин;

- 4 години;

- 30 хвилин.

Кожен із цих тимчасових відрізків представляє окрему свічку у графіці. Як тільки одна свічка закривається, відкривається інша. Для аналізу доступні усі варіанти. Фахівці розглядають всі типи таймфреймів на певному відрізку часу. За бажанням користувач може вибрати свій часовий інтервал, який відрізняється від стандартних. Це може бути інтервал часу за 6 чи 9 годин. Але це ризиковий крок. Причина в тому, що більшість працює зі стандартними свічковими патернами та свої дії узгодить згідно з їхньою динамікою. Вибираючи нестандартний таймфрейм, ви маєте ризик діяти проти тенденцій.

Який таймфрейм вибрати?

З питанням про те, який таймфрейм вибрати для торгівлі, має кожен трейдер. Однозначної відповіді це питання немає. Орієнтуватися слід тій кількості свого часу, яку трейдер присвячує біржі. Якщо для когось це повсякденна справа, то він працюватиме з денним, вартовим та хвилинними таймфреймами. Якщо людина заглядає на біржу раз на кілька днів, то для неї буде цікавий інший часовий інтервал. Фахівці знаходять свій таймфрейм шляхом експериментів. При цьому важливо не злити депозит. З метою страховки від випадкових втрат, під час пошуку свого таймфрейму, рекомендується торгувати на демо-рахунку. https://articles.opexflow.com/trading-training/chto-takoe-trejdingi-kak-stat-trejderom.htm

Переваги та недоліки різних таймфреймів

Чому так важливо знайти свій часовий інтервал? Справа в тому, що кожен часовий відрізок має свої унікальні властивості. Розглянемо деякі з них:

- Дейтрейдинг – часовий відрізок від 1 до 15 хвилин. З переваг зазначимо, що такі угоди не потрібно утримувати на ніч. Ще на цьому інтервалі приховано велику кількість можливостей. Є деякі недоліки. Наприклад, трейдеру доведеться витратити значні суми на спреди. Якщо відбудеться великий зрушення у тренді, то не вийде забрати весь потенційний прибуток. Також є психологічний фактор – складність відкривати багато угод протягом дня.

- 1-4 годинні інтервали . Вони відносяться до короткострокових таймфреймів. Угоди мають цикл від кількох годин до дня. Як і раніше, багато витрат на спред. Ризики збільшуються за рахунок необхідності протримати угоду на ніч. Переваги очевидні: маса можливостей, можна проводити велику кількість угод та менше збитків у довгостроковому періоді.

- Денні або тижневі інтервали , при яких угоди проводяться щодня або тижня. З переваг можемо наголосити на свободі, коли не потрібно протягом дня стежити за біржею. Витрати на спред відносно невеликі. Відкриття нових позицій відбувається поволі, супроводжуючись глибоким аналізом.

Які таймфрейми використовують практично у різних ситуаціях?

Професійні трейдери рекомендують використовувати два інтервали: денний та 4 годинний у поєднанні зі стратегією прайс екшен.

- з них чітко можна простежувати вектор тренда;

- можна розраховувати на якісні торговельні установки;

- чистота торгівлі знижується, водночас і витрати на спреди;

- вони працюють як природний фільтр новин.

Що таке аналіз кількох таймфреймів

Аналіз кількох часових інтервалів може стати ефективним інструментом успішної торгівлі. Під даним прийомом слід розуміти спостереження різними інтервалами одному інструменті. Результати такого аналізу дають змогу максимально точно ідентифікувати вектор тренду. Рекомендується спочатку дивитися на показники ширших часових інтервалів. На основі цих даних можна побудувати достовірніший прогноз для коротких таймфреймів. Розгляд різних часових відрізків допомагає трейдеру вигравати одразу за двома позиціями: знижувати ризики та збільшувати шанси на успішну угоду. Аналіз різних часових інтервалів – це досить ефективна стратегія. Її можна використовувати щодо будь-яких активів, будь то ф’ючерси, опціони, акції або криптовалюта.

Правда про денний таймфрейм

Денний часовий інтервал має низку переваг, якими інші проміжки не можуть похвалитися. Переваги такі:

- Психологічний комфорт . Немає необхідності напружуватися і відчувати стрес, наприклад, у 5 хвилинному інтервалі. У трейдера достатньо часу на аналіз, обмірковування та ухвалення виваженого рішення. Це знижує ймовірність помилок. У балансі це може відобразитися як, знижені ризики та частота вигідних угод.

- Не мають великого значення новини про зміни котирувань на ринку . Є можливість ставити досить широкі стоп-лоси, щоби денні коливання їх не вибивали. Торгівля на широких часових інтервалах робить вас більш автономним від короткострокових трендів.

- Більше свободи . Це за рахунок однієї свічки, яка вам має значення. Денна торгівля формує лише одну свічку. Немає необхідності постійно стежити за графіками та їх векторами. Більше вільного часу – більше можливостей зайнятися збільшенням капіталу. Це може бути робота або будь-який інший паралельний проект, який може розвиватись паралельно з торгівлею.

- Практика показує, що трейдери з більш спокійним підходом успішніші, ніж ті, які торгують безперервно . Додатково денний таймфрейм у трейдингу дозволяє паралельно працювати на повну ставку. Ця можливість не обмежується стабільним доходом, але й допомагає залишатися на плаву, навіть якщо настане низка невдач.

Чи підходить вам денний таймфрейм?

Що таке таймфрейм у трейдингу простими словами звичайними словами та для кого денний таймфрейм? Це залежить від мети трейдера. Можна лише підкреслити особливості, якими денний часовий інтервал для торгівлі не має. Це таке:

- не потрібно розраховувати на легкий прибуток;

- не вдасться зловити надприбуткову угоду;

- не вдасться займатися пропрієтарною торгівлею.

Відсутність швидкого доходу пов’язані з тим, що широкі часові інтервали передбачають рідкісні угоди. Між угодами трейдер має час зробити якісний аналіз і дочекатися появи своєї торгової переваги. Починаючи торгувати на денному трейдингу, доцільно розраховувати на прибуток у місяцях, а не днями.

Денний інтервал передбачає поодиноку свічку. Це інша причина того, чому не варто чекати надприбутку у цьому тимчасовому відрізку. Для торгівлі в денному часовому інтервалі підходять лише дві стратегії:

свінг та позиційна торгівля. Який таймфрейм вибрати для торгівлі, все, що потрібно знати про таймфрейм: https://youtu.be/9AhOtbE4tT0

Торгові стратегії для денного таймфрейму

Але для успіху недостатньо покладатися лише на вдалий тимчасовий уривок. Корисно мати торговий план. План повинен включати три обов’язкові компоненти: спостерігати за ринком і записувати результати, торгувати за розкладом, розглядати свої результати і приймати їх для обліку в аналізі.

Успішні трейдери проводять спеціальні щоденники торгівлі. У таких документах вони відображають свої угоди за конкретний період і визначають рівень доходності своїх угод. За основу для аналізу можна брати кілька десятків чи сотень угод.

Якщо за результатами коефіцієнт доходу позитивний, це непоганий результат. Якщо коефіцієнт негативний, слід ретельно провести ревізію своєї стратегії і торгового плану.

Аналіз таймфреймів зверху донизу

Розгляд часового інтервалу зверху вниз – це один із найоб’єктивніших способів. Щоб використати цей спосіб, необхідно виділити три важливі періоди:

- Вибрати таймфрейм для торгівлі на біржі

- Вибрати ще ширший таймфрейм.

- Час для знаходження точки входу.

Однак на практиці багато трейдерів-початківців використовують цей метод в точності навпаки – знизу вгору, що є великою стратегічною помилкою.

Вивчення кількох таймфреймів

Кожен трейдер знаходить свій оптимальний часовий інтервал для торгівлі шляхом експериментів. Але який із таймфреймів важливий? Для відповіді це питання доведеться враховувати ще один чинник – стиль торгівлі трейдера. Середньостроковим трейдерам слід придивлятися до денних інтервалів. Для свінг-трейдерів підходить 4-годинний інтервал. Багато досвідчених трейдерів вважають важливим денний графік. Це з тим, що з денному графіку найкраще проявляються трендові лінії.

Найчастіші заперечення проти торгівлі на старших таймфреймах

Проти старших таймфреймів трейдери дотримуються переважно двох аргументів. Перший аргумент стверджує, що для торгівлі на старших таймфреймах потрібні великі гроші. На думку експертів, такий підхід не є вірним. Якщо трейдер має кошти на відкриття рахунку, тобто і є кошти на торгівлю. Так вважають у професійному середовищі. Щоб переконатися в цьому, експерту рекомендують зробити правильний розрахунок позиції щодо розміру депозиту. В інших випадках кредитне плече допомагає використати навіть невеликі суми. І тут доцільно вибирати денний таймфрейм і поступово збільшувати розмір депозиту. Якщо є бажання торгувати, можна навіть використовувати центовий рахунок. Стартовий депозит у цьому випадку може бути будь-яким, і навіть 20 або 30$. Другий аргумент свідчить, що торгівля на старших таймфреймах не є динамічною. У такому разі слід уточнити власні мотиви у трейдингу: чи шукаємо ми гострі відчуття чи збільшення капіталу? Якщо другий варіант вам здається доцільнішим, то немає необхідності шукати гострі відчуття в торгівлі.

Як використовувати кілька таймфреймів

Торгівля на різних таймфреймах на біржі дозволяє покращувати свої результати. Вивчаючи їх, трейдер знаходить найкращі точки входу та виходу. Секрет ефективного використання кількох часових інтервалів описаний у працях Адама Граймса та Олександра Едлера. Згідно з їхньою теорією, при торгівлі в кількох часових інтервалах найтриваліший відрізок повинен бути більшим за зону входу на 4-6 разів. А для збільшення шансів на вигідні угоди необхідно дотримуватись правил, коли вектор тренду в торговій зоні та старший таймфрейм йдуть в одному напрямку. Багатьом трейдерам знайома ситуація, коли тренд зненацька розвертається назад і трейдеру доводиться віддавати частину заробленого. Щоб уникнути цього, необхідно вміти прогнозувати точку виходу. Згідно з рекомендаціями Граймса, при торгівлі проти вектора тренду старшого таймфрейму в трейдингу необхідно зосередити свою увагу отримання прибутку з одного коливання ринку. При цьому потрібно ретельно стежити за своїми стопами. Таймфрейм у трейдингу це один із провідних факторів, який впливає на успішність торгівлі. Зазвичай, все здається простим при торгівлі на демо-рахунку. Як тільки інвестор-початківець переходить на операції з реальними активами, то стає зрозуміло, що тут потрібні об’ємні знання та глибокий аналіз. У цьому аналізі таймфрейм відіграє важливу роль. Системний підхід до аналізу різних таймфреймів дозволяє знайти вигідне поєднання time-frame. Зазвичай, все здається простим при торгівлі на демо-рахунку. Як тільки інвестор-початківець переходить на операції з реальними активами, то стає зрозуміло, що тут потрібні об’ємні знання та глибокий аналіз. У цьому аналізі таймфрейм відіграє важливу роль. Системний підхід до аналізу різних таймфреймів дозволяє знайти вигідне поєднання time-frame. Зазвичай, все здається простим при торгівлі на демо-рахунку. Як тільки інвестор-початківець переходить на операції з реальними активами, то стає зрозуміло, що тут потрібні об’ємні знання та глибокий аналіз. У цьому аналізі таймфрейм відіграє важливу роль. Системний підхід до аналізу різних таймфреймів дозволяє знайти вигідне поєднання time-frame.