Khung thời gian trong giao dịch là gì (hay nói cách khác là khoảng thời gian giao dịch) và cách sử dụng nó trong thực tế, những loại nào thường được sử dụng nhất? Khung thời gian trong giao dịch bắt nguồn từ khung thời gian của các từ tiếng Anh. Từ này dùng để chỉ khoảng thời gian (khoảng thời gian giao dịch) của báo giá cổ phiếu. Chỉ báo là một thanh,

nến Nhật Bản hoặc một biểu đồ đường. Có ba loại khung thời gian trên sàn giao dịch chứng khoán:

- Ngắn

- trung hạn

- dài hạn

Các chỉ định và ý nghĩa của chúng được đưa ra trong bảng sau.

| Ngắn hạn, tính bằng phút – M | Trung hạn, được đo bằng giờ – H hoặc H | Dài hạn – đo bằng ngày và tuần – D / W |

| M30 M15 M5 M1 | H4 H1 | D1 W1 WN |

- Khung thời gian nào có sẵn để giao dịch?

- Khung thời gian để chọn?

- Ưu điểm và nhược điểm của các khung thời gian khác nhau

- Khung thời gian nào được sử dụng trong thực tế trong các tình huống khác nhau?

- Phân tích đa khung thời gian là gì

- Sự thật về khung thời gian hàng ngày

- Khung thời gian hàng ngày có phù hợp với bạn không?

- Các chiến lược giao dịch cho khung thời gian hàng ngày

- Phân tích khung thời gian từ trên xuống dưới

- Khám phá nhiều khung thời gian

- Những phản đối phổ biến nhất đối với việc giao dịch trên khung thời gian cao hơn

- Cách sử dụng nhiều khung thời gian

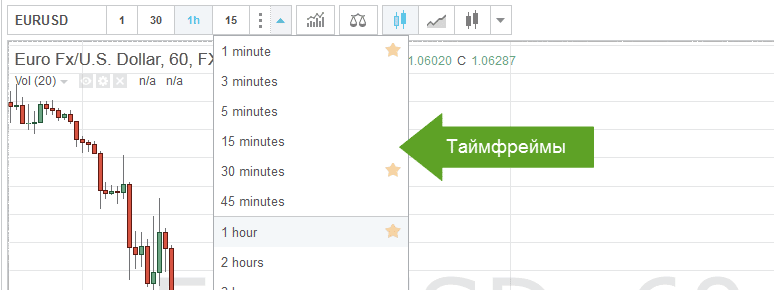

Khung thời gian nào có sẵn để giao dịch?

Theo mặc định, nhà giao dịch có sẵn 9 tùy chọn tiêu chuẩn:

- 1 phút;

- 1 giờ;

- 1 ngày;

- Tuần 1;

- 1 tháng;

- 5 phút;

- 15 phút;

- 4 tiếng;

- 30 phút.

Mỗi khung thời gian này đại diện cho một cây nến riêng biệt trong biểu đồ. Ngay sau khi một ngọn nến đóng cửa, một ngọn nến khác sẽ mở ra. Tất cả các tùy chọn đều có sẵn để phân tích. Các chuyên gia xem xét tất cả các loại khung thời gian trong một khoảng thời gian nhất định. Nếu muốn, người dùng có thể chọn khoảng thời gian của riêng mình, khác với khoảng thời gian tiêu chuẩn. Đây có thể là khoảng thời gian 6 hoặc 9 giờ. Nhưng đây là một bước đi mạo hiểm. Lý do là hầu hết mọi người đều làm việc với các mẫu hình nến tiêu chuẩn và điều phối các hành động của họ theo động lực của họ. Bằng cách chọn khung thời gian không chuẩn, bạn có nguy cơ hành động ngược với xu hướng.

Khung thời gian để chọn?

Mọi nhà giao dịch đều phải đối mặt với câu hỏi chọn khung thời gian nào để giao dịch. Không có câu trả lời duy nhất cho câu hỏi này. Bạn nên được hướng dẫn về lượng thời gian của riêng bạn mà nhà giao dịch dành cho sàn giao dịch. Nếu đối với ai đó đây là chuyện thường ngày, thì anh ta sẽ làm việc với khung thời gian hàng ngày, hàng giờ và hàng phút. Nếu một người nhìn vào sàn giao dịch chứng khoán vài ngày một lần, thì một khoảng thời gian khác nhau sẽ rất thú vị đối với anh ta. Các chuyên gia tìm ra khung thời gian của họ thông qua thử nghiệm. Trong trường hợp này, điều quan trọng là không rút tiền gửi của bạn. Để đảm bảo tránh khỏi những tổn thất ngẫu nhiên, trong khi tìm kiếm khung thời gian của bạn, bạn nên giao dịch trên tài khoản demo. https://articles.opexflow.com/trading-training/chto-takoe-trajdingi-kak-stat-trajderom.htm

Ưu điểm và nhược điểm của các khung thời gian khác nhau

Tại sao việc tìm khung thời gian của bạn lại quan trọng đến vậy? Thực tế là mỗi khoảng thời gian có những thuộc tính độc đáo của riêng nó. Hãy xem xét một số trong số chúng:

- Giao dịch trong ngày là khoảng thời gian từ 1 đến 15 phút. Trong số những lợi thế, chúng tôi lưu ý rằng các giao dịch như vậy không cần phải được thực hiện qua đêm. Ngay cả trong khoảng thời gian này, một số lượng lớn các cơ hội vẫn bị ẩn đi. Cũng có một số nhược điểm. Ví dụ, một nhà giao dịch sẽ phải chi một số tiền đáng kể cho chênh lệch giá. Nếu có sự thay đổi lớn trong xu hướng, thì sẽ không thể thu hết lợi nhuận tiềm năng. Ngoài ra còn có một yếu tố tâm lý – khó khăn khi mở nhiều giao dịch trong ngày.

- Khoảng thời gian 1-4 giờ . Chúng đề cập đến các khung thời gian ngắn hạn. Các giao dịch có chu kỳ từ vài giờ đến một ngày. Vẫn còn rất nhiều chi tiêu trên lan. Rủi ro tăng lên do nhu cầu giữ thỏa thuận qua đêm. Lợi thế là rõ ràng: rất nhiều cơ hội, bạn có thể thực hiện một số lượng lớn các giao dịch và ít thua lỗ hơn trong thời gian dài.

- Khoảng thời gian hàng ngày hoặc hàng tuần , trong đó các giao dịch được thực hiện theo ngày hoặc tuần. Trong số những ưu điểm, chúng tôi có thể ghi nhận sự tự do khi bạn không cần phải theo dõi thị trường chứng khoán trong ngày. Chi phí spread tương đối nhỏ. Các vị trí mới được mở từ từ, kèm theo phân tích sâu.

Khung thời gian nào được sử dụng trong thực tế trong các tình huống khác nhau?

Các nhà giao dịch chuyên nghiệp khuyên bạn nên sử dụng hai khoảng thời gian: hàng ngày và 4 giờ kết hợp với chiến lược hành động giá.

- họ có thể theo dõi rõ ràng vector xu hướng;

- bạn có thể tin tưởng vào các cài đặt giao dịch chất lượng cao;

- Tần suất giao dịch giảm, cùng với chi phí chênh lệch;

- chúng hoạt động như một bộ lọc tin tức tự nhiên.

Phân tích đa khung thời gian là gì

Phân tích một số khoảng thời gian có thể là một công cụ hiệu quả để giao dịch thành công. Kỹ thuật này nên được hiểu là việc quan sát các khoảng thời gian khác nhau trên cùng một thiết bị. Kết quả của một phân tích như vậy giúp xác định vector xu hướng một cách chính xác nhất có thể. Trước tiên, bạn nên xem xét các chỉ báo của khoảng thời gian rộng hơn. Dựa trên những dữ liệu này, bạn có thể xây dựng dự báo đáng tin cậy hơn cho các khung thời gian ngắn. Xem xét các khoảng thời gian khác nhau giúp một nhà giao dịch chiến thắng trên hai vị thế cùng một lúc: giảm rủi ro và tăng cơ hội giao dịch thành công. Phân tích các khoảng thời gian khác nhau là một chiến lược khá hiệu quả. Nó có thể được sử dụng trên bất kỳ tài sản nào, có thể là hợp đồng tương lai, quyền chọn, cổ phiếu hoặc tiền điện tử.

Sự thật về khung thời gian hàng ngày

Khoảng thời gian hàng ngày có một số ưu điểm mà các khoảng thời gian khác không thể tự hào. Những lợi ích là:

- Tâm lý thoải mái . Không cần phải căng thẳng và trải qua căng thẳng, chẳng hạn như trong khoảng thời gian 5 phút. Nhà giao dịch có đủ thời gian để phân tích, suy nghĩ và đưa ra quyết định sáng suốt. Điều này làm giảm khả năng xảy ra lỗi. Trong bảng cân đối kế toán, điều này có thể được phản ánh là rủi ro giảm và tần suất giao dịch có lãi.

- Tin tức về những thay đổi trong báo giá trên thị trường không quan trọng nhiều . Có thể thiết lập mức dừng lỗ đủ rộng để các biến động hàng ngày không đánh gục chúng. Giao dịch trên các khung thời gian rộng giúp bạn tự chủ hơn trước các xu hướng ngắn hạn.

- Tự do hơn . Điều này là do một ngọn nến quan trọng đối với bạn. Giao dịch trong ngày chỉ hình thành một cây nến. Không cần phải liên tục theo dõi các đồ thị và các vectơ của chúng. Nhiều thời gian rảnh hơn đồng nghĩa với việc có nhiều cơ hội huy động vốn hơn. Nó có thể là một công việc hoặc bất kỳ dự án song song nào khác có thể phát triển song song với thương mại.

- Thực tiễn cho thấy rằng những người giao dịch với cách tiếp cận thoải mái hơn thường thành công hơn những người giao dịch suốt ngày . Ngoài ra, khung thời gian hàng ngày trong giao dịch cho phép bạn làm việc toàn thời gian song song. Cơ hội này không chỉ giới hạn ở mức thu nhập ổn định mà còn giúp trụ vững, ngay cả khi hàng loạt thất bại ập đến.

Khung thời gian hàng ngày có phù hợp với bạn không?

Khung thời gian trong giao dịch đơn giản bằng từ ngữ thông thường là gì và khung thời gian hàng ngày dành cho ai? Nó phụ thuộc vào mục tiêu của nhà kinh doanh. Người ta chỉ có thể nhấn mạnh những tính năng mà khoảng thời gian giao dịch hàng ngày không có. Nó như sau:

- không cần tính đến lợi nhuận dễ dàng;

- bạn sẽ không thể bắt được một thương vụ siêu lợi nhuận;

- sẽ không thể tham gia vào thương mại độc quyền.

Việc thiếu thu nhập nhanh chóng là do khoảng thời gian rộng liên quan đến các giao dịch hiếm hoi. Giữa các giao dịch, nhà giao dịch có thời gian để thực hiện phân tích định tính và đợi lợi thế giao dịch của mình xuất hiện. Khi bắt đầu giao dịch theo ngày, bạn nên tính thu nhập theo tháng chứ không phải theo ngày.

Khoảng thời gian hàng ngày giả định một cây nến duy nhất. Đây là một lý do tại sao bạn không nên mong đợi siêu lợi nhuận trong khoảng thời gian này. Chỉ có hai chiến lược phù hợp để giao dịch trong khung thời gian hàng ngày:

giao dịch xoay vòng và giao dịch vị thế. Chọn khung thời gian nào để giao dịch, tất cả những gì bạn cần biết về khung thời gian: https://youtu.be/9AhOtbE4tT0

Các chiến lược giao dịch cho khung thời gian hàng ngày

Nhưng để thành công nếu chỉ dựa vào thời gian trôi qua là không đủ. Thật tốt khi có một kế hoạch giao dịch. Kế hoạch nên bao gồm ba thành phần bắt buộc: theo dõi thị trường và ghi lại kết quả, giao dịch theo đúng lịch trình, xem xét kết quả của bạn và đưa chúng vào phân tích.

Các nhà giao dịch thành công giữ nhật ký giao dịch đặc biệt. Trong các tài liệu này, chúng phản ánh các giao dịch của họ trong một thời gian dài cụ thể và xác định mức độ sinh lời của các giao dịch của họ. Có thể lấy vài chục hoặc hàng trăm giao dịch làm cơ sở để phân tích.

Nếu theo kết quả, hệ số thu nhập là dương thì đây là kết quả tốt. Nếu hệ số là âm, thì bạn nên cẩn thận sửa đổi chiến lược và kế hoạch giao dịch của mình.

Phân tích khung thời gian từ trên xuống dưới

Nhìn vào khoảng thời gian từ trên xuống dưới là một trong những cách khách quan nhất. Để sử dụng phương pháp này, phải phân biệt ba giai đoạn quan trọng:

- Chọn khung thời gian để giao dịch trên sàn giao dịch chứng khoán.

- Chọn một khung thời gian thậm chí còn rộng hơn.

- Đã đến lúc tìm điểm vào lệnh.

Tuy nhiên, trên thực tế, nhiều nhà giao dịch mới bắt đầu sử dụng phương pháp này theo cách hoàn toàn ngược lại – từ dưới lên, đây là một sai lầm chiến lược lớn.

Khám phá nhiều khung thời gian

Mỗi nhà giao dịch tìm ra khung thời gian giao dịch tối ưu của mình thông qua thử nghiệm. Nhưng khung thời gian nào là quan trọng? Để trả lời câu hỏi này, một yếu tố nữa sẽ phải được tính đến – phong cách giao dịch của nhà giao dịch. Các nhà giao dịch trung hạn nên xem xét các khoảng thời gian hàng ngày. Đối với những người giao dịch theo kiểu swing, khoảng thời gian 4 giờ là phù hợp. Nhiều nhà giao dịch có kinh nghiệm coi biểu đồ hàng ngày là quan trọng. Điều này là do thực tế là các đường xu hướng hiển thị tốt nhất trên biểu đồ hàng ngày.

Những phản đối phổ biến nhất đối với việc giao dịch trên khung thời gian cao hơn

Trong các khung thời gian cao hơn, các nhà giao dịch chủ yếu tuân theo hai lập luận. Lập luận đầu tiên cho rằng cần rất nhiều tiền để giao dịch các khung thời gian cao hơn. Theo các chuyên gia, cách làm này không đúng. Nếu nhà giao dịch có tiền để mở tài khoản, thì sẽ có tiền để giao dịch. Đây là những gì cộng đồng chuyên nghiệp nghĩ. Để xác minh điều này, chuyên gia nên tính toán chính xác vị trí so với quy mô của khoản tiền gửi. Trong các trường hợp khác, đòn bẩy giúp sử dụng ngay cả số tiền nhỏ. Trong trường hợp này, bạn nên chọn khung thời gian hàng ngày và tăng dần số tiền gửi của mình. Nếu bạn muốn giao dịch, bạn thậm chí có thể sử dụng tài khoản cent. Khoản tiền gửi ban đầu trong trường hợp này có thể là bất kỳ thứ gì, và thậm chí là $ 20 hoặc $ 30. Lập luận thứ hai nói rằng giao dịch trên khung thời gian cao hơn không năng động. Trong trường hợp này, chúng ta nên làm rõ động cơ của chính mình trong giao dịch: chúng ta đang tìm kiếm cảm giác mạnh hay tăng vốn? Nếu tùy chọn thứ hai có vẻ phù hợp hơn với bạn, thì không cần phải tìm kiếm cảm giác hồi hộp trong giao dịch.

Cách sử dụng nhiều khung thời gian

Giao dịch trên các khung thời gian khác nhau trên sàn giao dịch cho phép bạn cải thiện kết quả của mình. Bằng cách nghiên cứu chúng, nhà giao dịch tìm ra các điểm vào và ra tốt nhất. Bí quyết sử dụng hiệu quả nhiều khe thời gian được mô tả trong các tác phẩm của Adam Grimes và Alexander Edler. Theo lý thuyết của họ, khi giao dịch trong nhiều khoảng thời gian, đoạn dài nhất phải lớn hơn vùng vào lệnh 4-6 lần. Và để tăng cơ hội giao dịch có lợi nhuận, bạn phải tuân theo quy tắc khi vector xu hướng trong khu vực giao dịch và khung thời gian cao hơn đi cùng hướng. Nhiều nhà giao dịch đã quen với tình huống khi xu hướng đột ngột quay trở lại và nhà giao dịch phải cho đi một phần những gì anh ta đã kiếm được. Để tránh điều này, bạn cần có khả năng dự đoán điểm thoát. Theo Grimes, khi giao dịch theo vectơ xu hướng của khung thời gian cao hơn trong giao dịch, bạn cần tập trung vào việc kiếm lợi nhuận từ một biến động thị trường. Đồng thời, bạn cần theo dõi cẩn thận bàn chân của mình. Khung thời gian trong giao dịch là một trong những yếu tố hàng đầu ảnh hưởng đến sự thành công của giao dịch. Thông thường mọi thứ có vẻ đơn giản khi giao dịch trên tài khoản demo. Ngay khi một nhà đầu tư mới bắt đầu chuyển sang hoạt động với tài sản thực, rõ ràng là cần có kiến thức sâu rộng và phân tích chuyên sâu ở đây. Trong phân tích này, khung thời gian đóng một vai trò quan trọng. Cách tiếp cận có hệ thống để phân tích các khung thời gian khác nhau cho phép bạn tìm ra sự kết hợp khung thời gian có lợi. Thông thường mọi thứ có vẻ đơn giản khi giao dịch trên tài khoản demo. Ngay khi một nhà đầu tư mới bắt đầu chuyển sang hoạt động với tài sản thực, rõ ràng là cần có kiến thức sâu rộng và phân tích chuyên sâu ở đây. Trong phân tích này, khung thời gian đóng một vai trò quan trọng. Cách tiếp cận có hệ thống để phân tích các khung thời gian khác nhau cho phép bạn tìm ra sự kết hợp khung thời gian có lợi. Thông thường mọi thứ có vẻ đơn giản khi giao dịch trên tài khoản demo. Ngay khi một nhà đầu tư mới bắt đầu chuyển sang hoạt động với tài sản thực, rõ ràng là cần có kiến thức sâu rộng và phân tích chuyên sâu ở đây. Trong phân tích này, khung thời gian đóng một vai trò quan trọng. Cách tiếp cận có hệ thống để phân tích các khung thời gian khác nhau cho phép bạn tìm ra sự kết hợp khung thời gian có lợi.