Pin bar là gì, các chiến lược giao dịch pin bar. Pin bar (tên đầy đủ là Pinocchio bar), hay còn gọi là thanh nến hoàng gia là một trong những mô hình nến đảo chiều phổ biến nhất cảnh báo sự đảo chiều của xu hướng. Mô hình này lần đầu tiên được Martin Pring mô tả như một cây nến có thân ngắn và bóng dài đối mặt với sự chuyển động của giá. Một cây nến dường như dự đoán hướng của xu hướng, nhưng thực tế cho thấy rằng bóng của nó càng dài thì khả năng đảo chiều xu hướng càng lớn. Pring đã vẽ một sự tương đồng với người hùng trong truyện cổ tích Pinocchio, người có chiếc mũi dài ra do gian dối.

- Cấu trúc thanh ghim cơ bản

- Cơ chế hình thành thanh ghim

- Cách giao dịch pin bar

- Các chiến lược giao dịch pin bar

- đường trung bình động

- dao động ngẫu nhiên

- Bảng điều khiển thanh ghim

- Những sai lầm trong giao dịch pin bar

- Kiên trì chờ đợi một thanh ghim

- Chờ đợi một sự đảo ngược xu hướng triệt để

- Giải thích tương tự cho từng thanh ghim

- Thanh ghim sai

- Nhiều chân liên tiếp

- Thanh ghim đôi

- 4 thanh liên tiếp

- Chọn thanh ghim tốt nhất

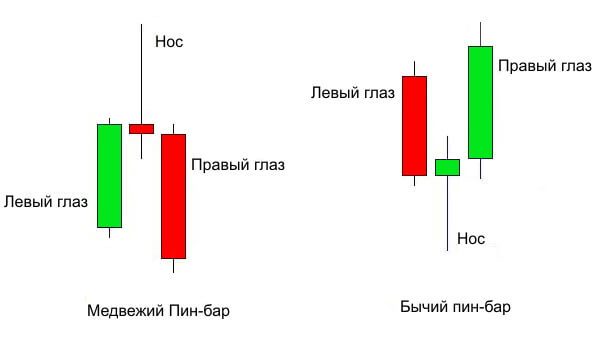

Cấu trúc thanh ghim cơ bản

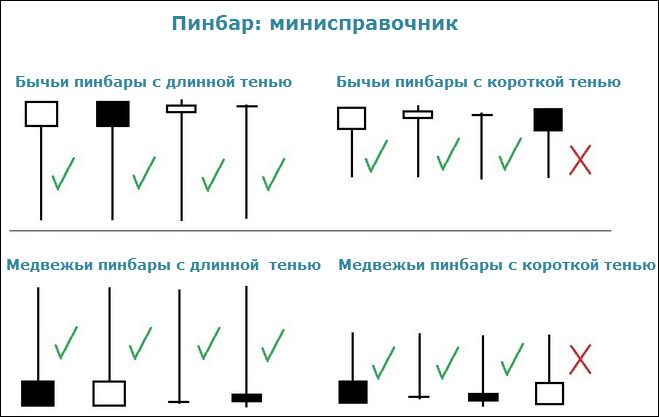

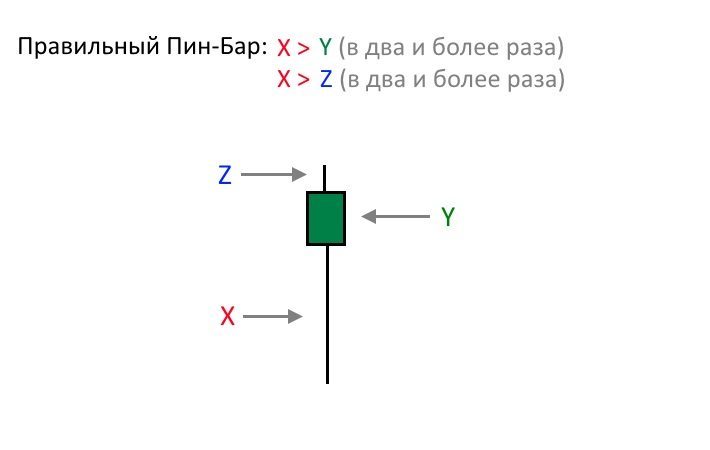

Mô hình bao gồm một nến đơn với bóng dài (lớn hơn 2-3 lần thân), ngoài ra, chiều dài của bóng pin bar phải vượt quá chiều dài bóng của tất cả các nến lân cận. Thân ghim càng ngắn thì tín hiệu càng đáng tin cậy. Đôi khi một ngọn nến hoàng gia có thể không có thân, tức là giá mở cửa bằng giá đóng cửa.

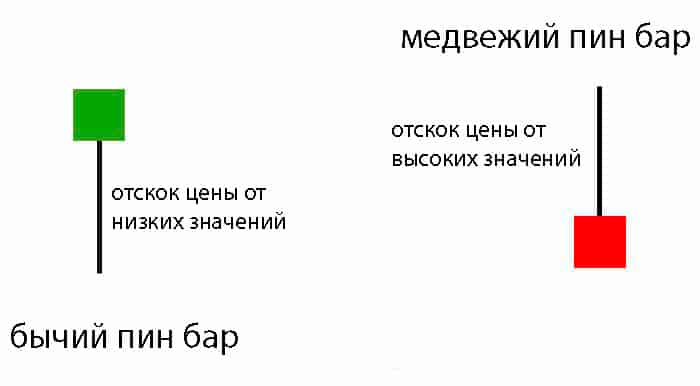

- Chốt giảm (bóng trên, phần thân màu đen, sẫm hoặc đỏ) báo hiệu giá giảm.

- Chốt tăng (bóng dưới, thân trắng, sáng hoặc xanh lục) là tín hiệu tăng giá.

- mức tối đa (tối thiểu) của ngọn nến không được vượt ra ngoài biên giới của mũi (ngọn nến hoàng gia);

- sự đóng cửa của ngọn nến hoàng gia không được xuyên qua mắt tối đa.

- mắt phải không được dài hơn nến giữa của mũi;

- mắt phải sẽ phá vỡ mức thấp (cao) của nến hoàng và đóng dưới (trên) giới hạn của nó, xác nhận sự thay đổi xu hướng.

Cơ chế hình thành thanh ghim

Hình ảnh dưới đây cho thấy một xu hướng tăng, giá đang tăng, thị trường bị chi phối bởi người mua. Sau đó, nhu cầu giảm xuống. Đối với các nhà giao dịch đã đặt lệnh mua, lệnh dừng lỗ đã được kích hoạt, đối với các nhà giao dịch đặt lệnh bán, lệnh sẽ được kích hoạt. Tất cả điều này dẫn đến thực tế là nến đảo chiều có thân ngắn và bóng dài.

xu hướng .

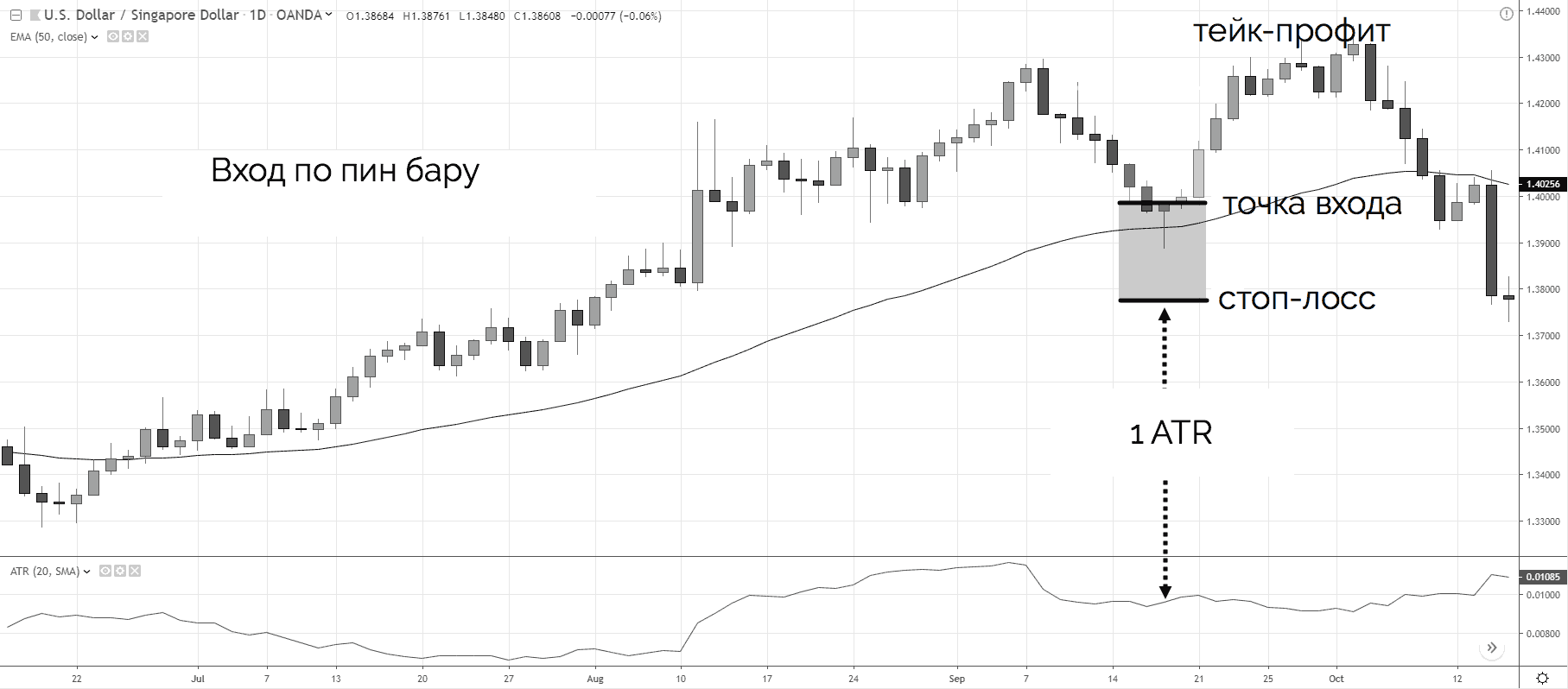

Cách giao dịch pin bar

Pin bar là một mô hình đảo chiều, có nghĩa là bạn cần mở các giao dịch ngược với xu hướng (theo hướng của tỷ giá dự kiến).

Các điểm dừng thường được đặt 5-10 điểm sau bóng của chốt. Việc thiết lập lợi nhuận không được quy định, thường thì phạm vi của nến hoàng đóng vai trò như một hướng dẫn. Trong các chiến lược khác nhau, điểm để mở các vị thế có thể khác nhau, nhưng 3 lựa chọn được coi là những lựa chọn chính:

- vào lúc mở cửa của nến tiếp theo sau khi hình thành pin bar;

- mục nhập một thời gian sau khi mở nến sau thanh ghim , bởi vì giá có thể cố gắng vượt qua mức cũ;

- nhập 1-2 nến sau khi đóng cửa pin bar ; trong trường hợp này, điểm vào sẽ càng đáng tin cậy càng tốt, nhưng nhà giao dịch sẽ mất lợi nhuận có thể có so với việc mở giao dịch sớm hơn.

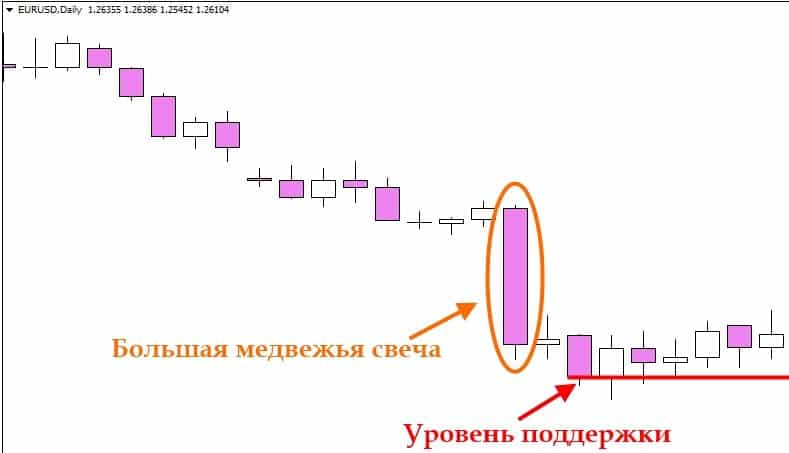

Khi xác định một thanh ghim, cần phải tính đến không chỉ cấu trúc của nó, mà còn cả vị trí của nó. Điểm tham chiếu là sự xuất hiện của một thanh nến hoàng gia gần ranh giới của kênh được hình thành bởi các mức hỗ trợ / kháng cự hoặc các mức kỹ thuật (mức

Fibonacci , Murray và các mức khác). Đừng tin tưởng vào các thanh ghim hình thành ở giữa kênh.

Các chiến lược giao dịch pin bar

Khi chọn chiến lược giao dịch bằng cách sử dụng pin bar, có một số điểm chính cần xem xét:

- phát hiện thanh pin;

- xác định điểm gia nhập thị trường;

- thiết lập điểm dừng và lợi nhuận;

- quản lý giao dịch.

đường trung bình động

Hai đường EMA với chu kỳ 200 có thể đóng vai trò là mức S / R. Điểm mở đầu của giao dịch là sự phục hồi của nến hoàng từ đường trung bình động trên hoặc dưới. Các điểm dừng được đặt ở khoảng cách vài điểm so với điểm mở hoặc đóng của nến. Theo cách tương tự, họ giao dịch bằng cách sử dụng

dải Bollinger (một phiên bản cải tiến của đường trung bình động).

dao động ngẫu nhiên

Với sự trợ giúp của stochastics, bạn nên giao dịch trên các khung thời gian nhỏ, ví dụ: M30. Khi một chốt giảm giá xuất hiện, stochastic sẽ cập nhật mức cao và đi vào vùng quá mua, chỉ sau đó một vị thế bán được mở. Khi một thanh ghim tăng xuất hiện, stochastic sẽ cập nhật mức thấp và đi vào vùng quá bán, sau đó, một vị thế mua sẽ được mở.

Bảng điều khiển thanh ghim

Chỉ báo này được thiết kế đặc biệt để xác định các thanh ghim. Khi một nến hoàng gia xuất hiện trên biểu đồ, chỉ báo sẽ phát ra tiếng bíp và đánh dấu nến đảo chiều bằng một biểu tượng cảm xúc.

Những sai lầm trong giao dịch pin bar

Kiên trì chờ đợi một thanh ghim

Nến hoàng gia thường xuất hiện trên biểu đồ, đặc biệt là trên các khung thời gian nhỏ. Nhưng đừng tập trung quá nhiều vào các mẫu riêng lẻ nếu không bạn có thể bỏ lỡ nhiều cơ hội sinh lời hơn.

Chờ đợi một sự đảo ngược xu hướng triệt để

Cơ hội đảo ngược xu hướng tăng mạnh sau khi chốt giảm là không đáng kể. Để có một sự đảo ngược xu hướng triệt để, cần có nhiều lý do quan trọng hơn. do đó, bạn không nên mở các giao dịch dài hạn với mọi thanh ghim.

Giải thích tương tự cho từng thanh ghim

Khi xác định nến đảo chiều, tất cả các chỉ báo đều quan trọng: độ dài của bóng, kích thước và màu sắc của thân, loại nến lân cận. Ví dụ, sự xuất hiện của một pin bar giảm giá nhỏ với bóng ngắn và thân ngắn sau những cây nến tăng lớn cho thấy rằng người mua vẫn chưa mất kiểm soát tình hình, thị trường chỉ đơn giản là tạm dừng.

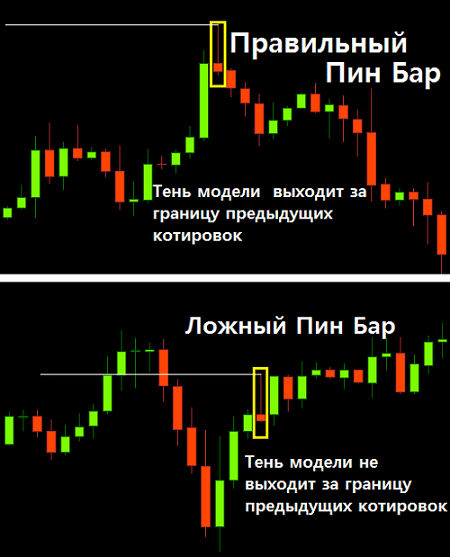

Thanh ghim sai

Giống như bất kỳ mô hình nào khác, các thanh ghim có thể đưa ra các tín hiệu sai lệch không dẫn đến thay đổi giá. Chân giả trông giống như chân thật, ngoại trừ hai điều:

- chân giả xuất hiện ở giữa kênh, khá xa các mức hỗ trợ / kháng cự;

- bóng không chạm vào mức thấp nhất trong quá khứ (mức cao).

Nhiều chân liên tiếp

Chúng tôi đã phân tích các chiến lược giao dịch với một thanh ghim. Nhưng điều gì sẽ xảy ra nếu biểu đồ tạo thành nhiều chân liên tiếp?

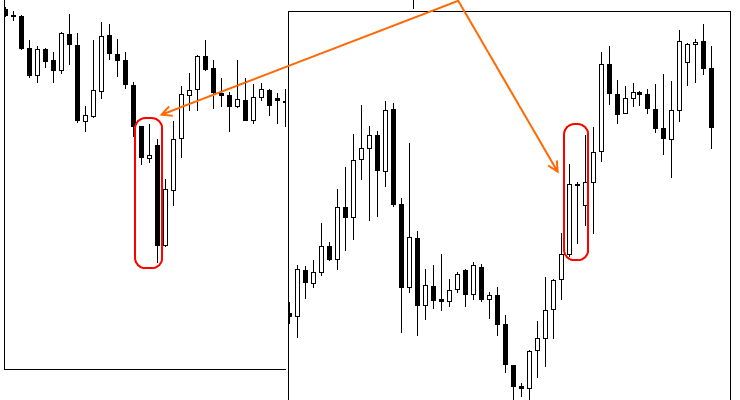

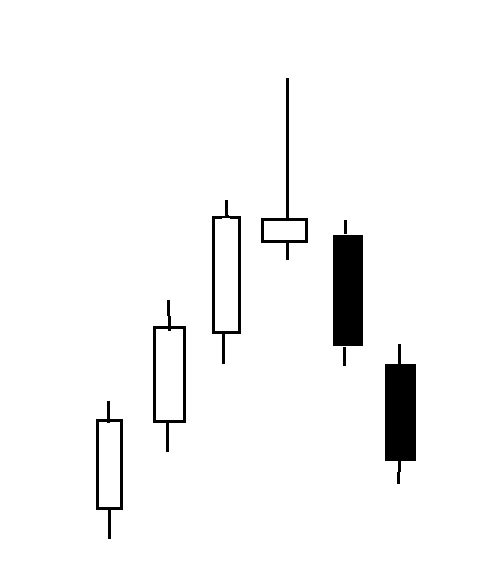

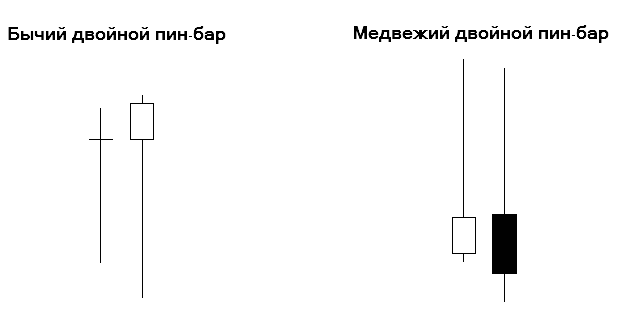

Thanh ghim đôi

Double Pin Bar là một mẫu khá phổ biến hình thành gần mức S / R. Sự xuất hiện của thanh tương tự thứ hai là một xác nhận bổ sung về sự thay đổi giá.

4 thanh liên tiếp

Đôi khi các tình huống trao đổi thực tế gây khó khăn ngay cả những nhà giao dịch tiên tiến. Tình huống này xảy ra vào ngày 24 tháng 1 năm 2014, khi 4 thanh ghim liên tiếp hình thành trên biểu đồ EURUSD, hai chốt đầu tiên là tăng và hai chốt thứ hai là giảm.

- Đầu tiên, các chốt giảm giá có sự hỗ trợ mạnh mẽ từ đường kháng cự Fibonacci 50%.

- Thứ hai, nếu chúng tôi thay đổi khung thời gian thành H1, chúng tôi sẽ nhận thấy xu hướng giảm rõ ràng. Trong trường hợp này, xác suất đảo chiều là cực kỳ nhỏ.

Chọn thanh ghim tốt nhất

Thoạt nhìn đơn giản và không phô trương, các chiến lược giao dịch pin bar có nhiều sắc thái. Nến hoàng gia xuất hiện trên biểu đồ khá thường xuyên và bạn cần học cách tìm ra những thời điểm giao dịch có lợi nhất. Hãy xem xét một ví dụ về việc chọn thanh ghim tốt nhất trên biểu đồ bên dưới.

- đặt một lệnh đang chờ xử lý;

- mục nhập vào lúc đóng của nến.

Thời gian cho thấy rằng các giả định của chúng tôi hóa ra là đúng – một chốt giảm giá đã được hình thành. Có tính đến tất cả các điều kiện để hình thành chốt (xu hướng giảm, sự thống trị của phe gấu, sự phụ thuộc vào mức S / R), không có nghi ngờ gì về độ tin cậy của nó.