ਫਿਬੋਨਾਚੀ ਕ੍ਰਮ ਇੱਕ ਸੰਖਿਆਤਮਕ ਕ੍ਰਮ ਹੈ ਜਿਸ ਵਿੱਚ ਹਰੇਕ ਅਗਲਾ ਪਦ ਪਿਛਲੇ ਦੋ ਸ਼ਬਦਾਂ ਦਾ ਜੋੜ ਹੈ:

1,1,2,3,5,8,13,21,34,55,89, … ਇਹ ਅੰਕੜੇ ਜੁੜੇ ਹੋਏ ਹਨ ਬਹੁਤ ਸਾਰੇ ਦਿਲਚਸਪ ਸਬੰਧਾਂ ਦੁਆਰਾ. ਹਰੇਕ ਨੰਬਰ ਪਿਛਲੇ ਇੱਕ ਤੋਂ ਲਗਭਗ 1.618 ਗੁਣਾ ਹੈ। ਹਰੇਕ ਵਰਤੋਂ ਦਾ ਕੇਸ ਹੇਠਾਂ ਦਿੱਤੇ ਲਗਭਗ 0.618 ਨਾਲ ਮੇਲ ਖਾਂਦਾ ਹੈ।

ਇਹ ਪਤਾ ਚਲਦਾ ਹੈ ਕਿ ਮਾਰਕੀਟ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਦੇ ਸਮੇਂ, ਕਈ ਬੁਨਿਆਦੀ ਪੱਧਰ ਵਰਤੇ ਜਾਂਦੇ ਹਨ: 0.0%, 23.6%, 38.2%, 50.0%, 61.8%, 76.4%, 100.0%, 161.8%, 261.8% ਅਤੇ 423.6%, ਸਭ ਤੋਂ ਵੱਧ ਕਿਰਿਆਸ਼ੀਲ। ਜਿਸ ਦਾ 61.%।

ਇਹ ਪ੍ਰਤੀਤ ਤੌਰ ‘ਤੇ ਸਾਧਾਰਨ ਸੰਖਿਆਵਾਂ ਬਹੁਤ ਅਰਥ ਬਣਾਉਂਦੀਆਂ ਹਨ, ਅਤੇ ਆਓ ਦੇਖੀਏ ਕਿ ਇਹਨਾਂ ਨੂੰ ਕਿਵੇਂ ਵਰਤਣਾ ਹੈ। ਫਿਬੋਨਾਚੀ ਪੈਟਰਨਾਂ ਨੂੰ ਹੋਰ ਪੈਟਰਨਾਂ ਅਤੇ ਸੂਚਕਾਂ ਦੇ ਨਾਲ ਜੋੜ ਕੇ ਸਭ ਤੋਂ ਵਧੀਆ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਉਹ ਅਕਸਰ ਇੱਕ ਹੋਰ ਆਮ ਪਹੁੰਚ ਵੱਲ ਇਸ਼ਾਰਾ ਕਰਦੇ ਹਨ। ਫਿਬੋਨਾਚੀ ਐਕਸਟੈਂਸ਼ਨ ਤੁਹਾਨੂੰ ਇੱਕ ਖਾਸ ਕੀਮਤ ਦਾ ਟੀਚਾ ਦੇਵੇਗਾ, ਪਰ ਇਸਦਾ ਕੋਈ ਮਤਲਬ ਨਹੀਂ ਬਣਦਾ ਜਦੋਂ ਤੱਕ ਤੁਸੀਂ ਨਹੀਂ ਜਾਣਦੇ ਹੋ ਕਿ ਇੱਕ ਬ੍ਰੇਕਆਊਟ ਦੀ ਸੰਭਾਵਨਾ ਹੈ। ਫਿਬੋਨਾਚੀ ਕੀਮਤ ਅਨੁਮਾਨ ਟੈਸਟ ਲਈ ਇੱਕ ਤਿਕੋਣੀ ਪੈਟਰਨ, ਵਾਲੀਅਮ ਪੁਸ਼ਟੀਕਰਨ, ਅਤੇ ਸਮੁੱਚੇ ਰੁਝਾਨ ਦੇ ਮੁਲਾਂਕਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਉਪਲਬਧ ਬਹੁਤ ਸਾਰੇ ਫਿਬੋਨਾਚੀ ਸਾਧਨਾਂ ਦੇ ਨਾਲ ਸੂਚਕਾਂ ਅਤੇ ਚਾਰਟਾਂ ਨੂੰ ਜੋੜ ਕੇ, ਤੁਸੀਂ ਸਫਲ ਵਪਾਰ ਦੀਆਂ ਸੰਭਾਵਨਾਵਾਂ ਨੂੰ ਵਧਾ ਸਕਦੇ ਹੋ। ਯਾਦ ਰੱਖੋ ਕਿ ਇੱਥੇ ਕੋਈ ਇੱਕ ਮਾਪਦੰਡ ਨਹੀਂ ਹੈ ਜੋ ਦਰਸਾਉਂਦਾ ਹੈ ਕਿ ਸਭ ਕੁਝ ਸੰਪੂਰਣ ਹੈ (ਜੇ ਹੁੰਦਾ, ਤਾਂ ਅਸੀਂ ਸਾਰੇ ਅਮੀਰ ਹੁੰਦੇ)। ਹਾਲਾਂਕਿ, ਜਦੋਂ ਬਹੁਤ ਸਾਰੇ ਸੂਚਕ ਇੱਕੋ ਦਿਸ਼ਾ ਵੱਲ ਇਸ਼ਾਰਾ ਕਰਦੇ ਹਨ, ਤਾਂ ਤੁਸੀਂ ਇੱਕ ਚੰਗਾ ਵਿਚਾਰ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ ਕਿ ਕੀਮਤ ਕਿੱਥੇ ਜਾ ਰਹੀ ਹੈ. [ਸਿਰਲੇਖ id=”ਅਟੈਚਮੈਂਟ_306″

- ਕੀਮਤ ਸੁਧਾਰ ਅਤੇ ਇਕਸਾਰਤਾ ਲਈ ਸਮਾਂ ਨਿਰਧਾਰਤ ਕਰੋ;

- ਜਦੋਂ ਸਮੁੱਚਾ ਰੁਝਾਨ ਬਦਲ ਰਿਹਾ ਹੈ, ਤਾਂ ਸੰਕੇਤ ਕਰਨਾ;

- ਆਰਡਰ ਖੋਲ੍ਹਣ ਲਈ ਸਭ ਤੋਂ ਅਨੁਕੂਲ ਸਮੇਂ ਦੀ ਸਮੀਖਿਆ;

ਇਹ ਸੂਚਕ ਵਰਤਣ ਵਿੱਚ ਆਸਾਨ ਹੈ, ਪਰ ਇਹ ਕਿਸੇ ਵੀ ਵਪਾਰ ਪ੍ਰਣਾਲੀ ਦੀ ਸ਼ੁੱਧਤਾ ਵਿੱਚ ਬਹੁਤ ਸੁਧਾਰ ਕਰ ਸਕਦਾ ਹੈ।

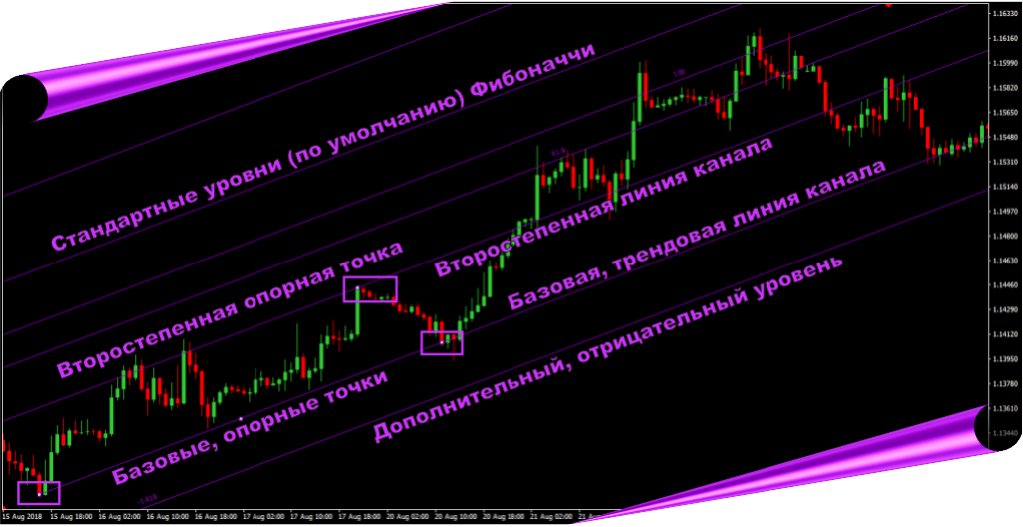

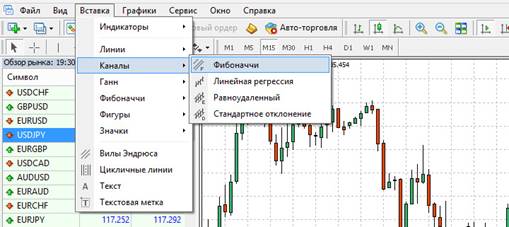

ਟਰਮੀਨਲ ਵਿੱਚ ਅਤੇ ਆਪਣੇ ਆਪ ਵਿੱਚ ਇੱਕ ਫਿਬੋਨਾਚੀ ਚੈਨਲ ਕਿਵੇਂ ਬਣਾਇਆ ਜਾਵੇ?

MetaTrader4 ਟਰਮੀਨਲ ਵਿੱਚ Fibonacci ਚੈਨਲ ਬਣਾਉਣ ਲਈ, ਚੁਣੋ: “Insert” – “channels” – “Fibonacci”:

ਫਿਬੋਨਾਚੀ ਚੈਨਲਾਂ ਦੀ ਵਰਤੋਂ ਕਿਵੇਂ ਕਰੀਏ?

ਚੈਨਲ ਦੀ ਵਰਤੋਂ ਕਰਨ ਦੀਆਂ ਰਣਨੀਤੀਆਂ ਵੱਖਰੀਆਂ ਹੋ ਸਕਦੀਆਂ ਹਨ, ਮੌਜੂਦਾ ਰੁਝਾਨ ਦੀ ਦਿਸ਼ਾ ਵਿੱਚ ਇੱਕ ਆਰਡਰ ਖਰੀਦਣਾ ਘੱਟ ਜੋਖਮ ਵਾਲਾ ਹੋਵੇਗਾ ਜਦੋਂ ਟਾਈਮਲਾਈਨ ਉਸ ਲਾਈਨ ਤੋਂ ਉਛਾਲਦੀ ਹੈ ਜਿਸ ਦੇ ਨਾਲ ਸਾਰਾ ਨਿਰਮਾਣ ਪੂਰਾ ਹੋ ਜਾਂਦਾ ਹੈ। ਆਰਡਰ ਨੂੰ ਬੰਦ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ ਜਦੋਂ ਕੀਮਤ ਪੱਧਰ ‘ਤੇ ਪਹੁੰਚ ਜਾਂਦੀ ਹੈ ਅਤੇ ਇਸਦੇ ਤੇਜ਼ੀ ਨਾਲ ਉਲਟਣ ਦੇ ਸੰਕੇਤ ਹੁੰਦੇ ਹਨ. ਔਸਿਲੇਟਰਾਂ ਦੇ ਸਮੂਹ ਤੋਂ ਤਕਨੀਕੀ ਸੂਚਕ ਜਾਂ ਕਿਸੇ ਸੂਚਕ ਤੋਂ ਬਿਨਾਂ ਕੀਮਤ ਐਕਸ਼ਨ ਰਣਨੀਤੀ ਦੀ ਵਰਤੋਂ ਕਿਉਂ ਕਰੀਏ? ਬਾਅਦ ਵਾਲਾ ਵਿਕਲਪ ਬਿਹਤਰ ਹੈ ਕਿਉਂਕਿ ਇਹ ਵਧੇਰੇ ਸ਼ੁੱਧਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਵਰਤੋਂ ਦੀ ਰਣਨੀਤੀ ‘ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ, ਚੈਨਲ ਫਿਬੋਨਾਚੀ ਦੇ ਪੱਧਰਾਂ ਤੋਂ ਵੱਖਰੇ ਨਹੀਂ ਹੋਣਗੇ, ਪਰ ਗਲੋਬਲ ਰੁਝਾਨ ਅੰਦੋਲਨਾਂ ਅਤੇ ਉੱਚ ਅਸਥਿਰਤਾ ਲਈ ਵਰਤੇ ਜਾ ਸਕਦੇ ਹਨ। ਤਕਨੀਕੀ ਵਿਸ਼ਲੇਸ਼ਣ ਟੂਲ ਫਿਬੋਨਾਚੀ ਚੈਨਲ ਦਾ ਸਾਰ – ਨਿਰਮਾਣ, ਨਤੀਜਿਆਂ ਦੀ ਵਿਆਖਿਆ, ਵਪਾਰ ਵਿੱਚ ਪ੍ਰੈਕਟੀਕਲ ਐਪਲੀਕੇਸ਼ਨ: https://youtu.be/izX0GDoupGA

ਫਿਬੋਨਾਚੀ ਚੈਨਲ ਦੀ ਵਰਤੋਂ ਕਰਨ ਲਈ ਲੇਖਕ ਦੀ ਰਣਨੀਤੀ

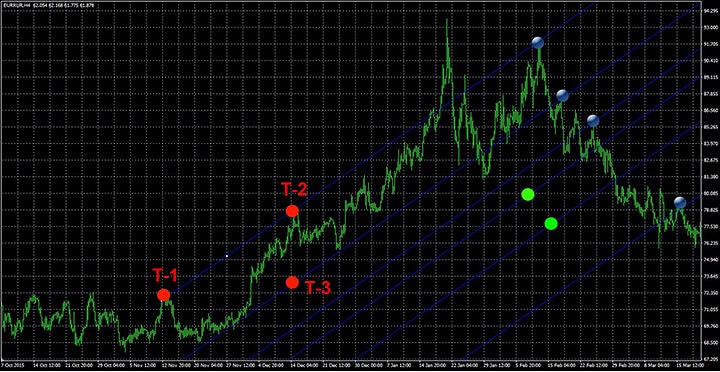

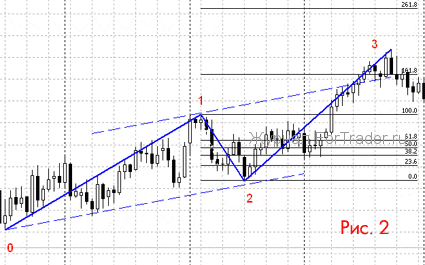

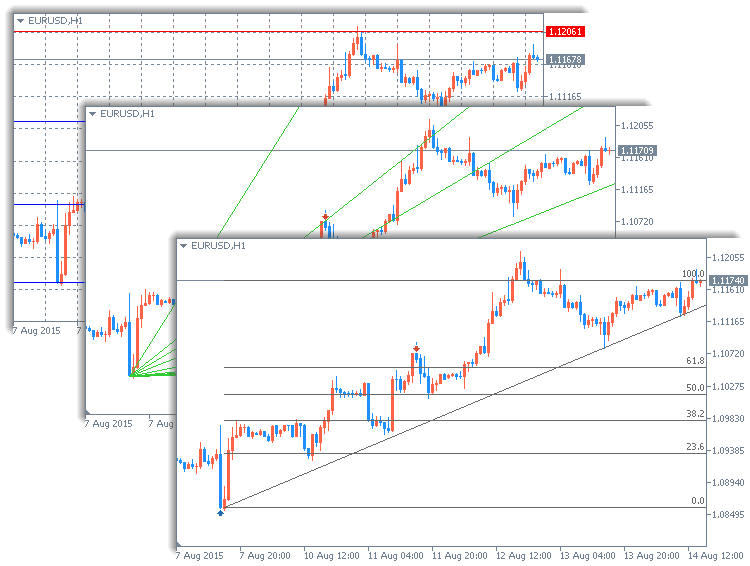

ਫਿਬੋਨਾਚੀ ਚੈਨਲ ਦੀ ਵਰਤੋਂ ਕਰਨ ਲਈ ਰਣਨੀਤੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਇਹ ਹੈ ਕਿ ਇਸਦੇ ਸਿਗਨਲਾਂ ਦੀ ਜਾਂਚ ਤੁਰੰਤ ਨਹੀਂ, ਪਰ ਕੀਮਤ ਦੀ ਗਤੀ ਦੀ ਦਿਸ਼ਾ ਬਦਲ ਕੇ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਜੇਕਰ ਸੰਪਤੀ ਇੱਕ ਅੱਪਟ੍ਰੇਂਡ ਵਿੱਚ ਹੈ, ਤਾਂ Fib ਚੈਨਲ ਉੱਚਾ ਨਹੀਂ ਵਧੇਗਾ (ਜਿਵੇਂ ਉੱਪਰ ਸਾਈਡਬਾਰ ਵਿੱਚ ਦਿਖਾਇਆ ਗਿਆ ਹੈ), ਪਰ ਘੱਟ, ਜਿਵੇਂ ਕਿ ਇਹ ਇੱਕ ਡਾਊਨਟ੍ਰੇਂਡ ਵਿੱਚ ਸੀ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਉਸਾਰੀ ਕੀਮਤ ਦੀ ਗਤੀ ਦੇ ਅਤਿਅੰਤ ਮੁੱਲਾਂ ਦੇ ਅਨੁਸਾਰ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਜੋ ਉਹੀ “ਕਿਨਾਰੇ” ਬਣਾਉਂਦੇ ਹਨ ਜੋ ਚਾਰਟ ਦੇ ਨਿਰਮਾਣ ਨੂੰ ਸੀਮਿਤ ਕਰਦੇ ਹਨ। ਜਦੋਂ ਉਸਾਰੀ ਦੀਆਂ ਲਾਈਨਾਂ ਟੁੱਟ ਜਾਂਦੀਆਂ ਹਨ, ਤਾਂ ਦਿਸ਼ਾ ਬਦਲਣ ਦੀ ਪੁਸ਼ਟੀ ਕਰਨ ਅਤੇ ਖੁੱਲਣ ਦੇ ਹੁਕਮਾਂ ਦਾ ਸਹੀ ਸਮਾਂ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਅੰਦੋਲਨ ਦੇ ਪੱਧਰ ਪ੍ਰਾਪਤ ਕੀਤੇ ਜਾਂਦੇ ਹਨ:

ਇੱਕ ਜਾਇਜ਼ ਚੈਨਲ ਦੋ ਨੀਵੇਂ ਅਤੇ ਦੋ ਉੱਚ ਬਿੰਦੂਆਂ ‘ਤੇ ਸੰਗਠਿਤ ਇੱਕ ਚੈਨਲ ਹੁੰਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਅਭਿਆਸ ਵਿੱਚ ਇਹ ਅਕਸਰ ਹੁੰਦਾ ਹੈ ਕਿ ਇਸਦੀ ਪੁਸ਼ਟੀ ਹੋਣ ਤੋਂ ਬਾਅਦ, ਚੈਨਲ ਦਿਸ਼ਾ ਬਦਲਦਾ ਹੈ.

ਆਓ ਭਵਿੱਖ ਦੇ ਚੈਨਲ ਵਿੱਚ ਕੀਮਤ ਦੀ ਗਤੀ ਦੇ ਪੂਰਵ ਅਨੁਮਾਨ ਦੀ ਜਾਂਚ ਕਰੀਏ। ਫਿਬੋਨਾਚੀ ਦੇ ਪੱਧਰ ਇੱਥੇ ਸਾਡੀ ਮਦਦ ਕਰਨਗੇ।

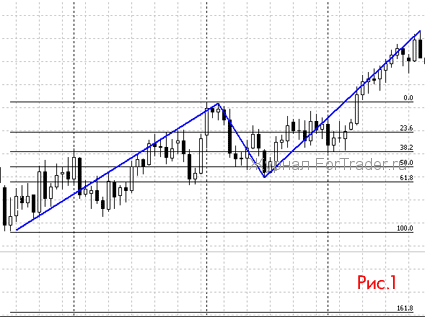

ਫਿਬੋਨਾਚੀ ‘ਤੇ ਆਧਾਰਿਤ ਸੁਧਾਰ ਪੱਧਰ

ਇਹ ਫਿਬੋਨਾਚੀ ਨੰਬਰਾਂ ਦੀ ਸਭ ਤੋਂ ਸਰਲ ਵਰਤੋਂ ਹੈ। ਉਹ ਇਸ ਤੱਥ ‘ਤੇ ਅਧਾਰਤ ਹਨ ਕਿ ਰੁਝਾਨ ਨੂੰ 6 ਹਿੱਸਿਆਂ ਵਿੱਚ ਵੰਡਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਅਤੇ ਕਿਸੇ ਵੀ ਹਿੱਸੇ ਦਾ ਇੱਕ ਖਾਸ ਮੁੱਲ ਹੋਵੇਗਾ. ਇੱਕ ਫਿਬੋਨਾਚੀ ਗਰਿੱਡ (ਕਈ ਵਾਰ ਪੱਧਰਾਂ ਵਜੋਂ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ) ਬਣਾਉਣ ਲਈ, ਤੁਹਾਨੂੰ ਇੱਕ ਉਚਿਤ ਤੌਰ ‘ਤੇ ਉੱਪਰ ਜਾਂ ਹੇਠਾਂ ਦਾ ਰੁਝਾਨ ਲੱਭਣ ਅਤੇ ਗਰਿੱਡ ਨੂੰ ਸ਼ੁਰੂ ਤੋਂ ਅੰਤ ਤੱਕ ਖਿੱਚਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

ਫਿਬੋਨਾਚੀ ਟੂਲ ਦੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ

ਸੂਚਕ ਦੇ ਮੁੱਖ ਫਾਇਦੇ ਇਹ ਕਰਨ ਦੀ ਯੋਗਤਾ ਹਨ:

- ਲਾਭ ਦੇ ਟੀਚਿਆਂ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰੋ ਅਤੇ ਨੁਕਸਾਨ ਨੂੰ ਸਹੀ ਢੰਗ ਨਾਲ ਰੋਕੋ;

- ਲੰਬਿਤ ਆਦੇਸ਼ਾਂ ਨੂੰ ਤੁਰੰਤ ਲਾਗੂ ਕਰਨਾ;

- ਰੁਝਾਨ ਅਤੇ ਵਿਰੋਧੀ ਰੁਝਾਨ ਰਣਨੀਤੀਆਂ ਦੀ ਵਰਤੋਂ ਕਰੋ;

- ਕਿਸੇ ਵੀ ਸਮੇਂ ਕੰਮ ਕਰੋ, ਦਿਨ ਦੇ ਵਿਚਕਾਰ ਅਤੇ ਲੰਬੇ ਅੰਤਰਾਲਾਂ ‘ਤੇ।

ਸੂਚਕ ਦੇ ਮੁੱਖ ਨੁਕਸਾਨ:

- ਛੋਟੇ TF ਲਈ ਢੁਕਵਾਂ ਨਹੀਂ;

- ਫਿਬੋਨਾਚੀ ਦੇ ਅਨੁਸਾਰ ਅਲਗੋਰਿਦਮਿਕ ਰਣਨੀਤੀਆਂ ਬਣਾਉਣਾ ਹੋਰ ਸੂਚਕਾਂ ਦੇ ਅਨੁਸਾਰ ਵਧੇਰੇ ਮੁਸ਼ਕਲ ਹੈ। ਇਸਦੇ ਕਾਰਨ, ਵਪਾਰ ਵਿੱਚ ਸਹੀ ਫਿਬੋਨਾਚੀ ਸੂਚਕਾਂ ਦਾ ਪਤਾ ਲਗਾਉਣ ਲਈ ਵੱਡੀ ਗਿਣਤੀ ਵਿੱਚ ਯੰਤਰਾਂ ਦੀ ਜਾਂਚ ਕਰਨਾ ਵਧੇਰੇ ਮੁਸ਼ਕਲ ਹੈ;

- ਸ਼ੁਰੂਆਤੀ ਬਿੰਦੂ (ਰੁਝਾਨ ਦੀ ਸ਼ੁਰੂਆਤ) ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਵਿੱਚ ਮੁਸ਼ਕਲ;

- ਫਲੈਟਾਂ ‘ਤੇ ਸੂਚਕ ਦੀ ਬੇਕਾਰਤਾ।

ਸਾਰੇ ਪੱਖਾਂ ਅਤੇ ਨੁਕਸਾਨਾਂ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਤੋਂ ਬਾਅਦ, ਅਸੀਂ ਇਹ ਸਿੱਟਾ ਕੱਢ ਸਕਦੇ ਹਾਂ ਕਿ ਫਿਬੋਨਾਚੀ ਨੂੰ ਸਾਡੀਆਂ ਸਥਿਤੀਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਇੱਕ ਵਾਧੂ ਤਕਨੀਕ ਵਜੋਂ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਪਰ ਸਿਰਫ਼ ਇੱਕ ਵਾਧੂ ਦੇ ਤੌਰ ਤੇ। 50%, 61.8% ਬੇਤਰਤੀਬੇ ਖਰੀਦੋ ਜਾਂ ਵੇਚੋ ਨਾ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਸਕਾਰਾਤਮਕ ਨਤੀਜਿਆਂ ਦੀ ਉਮੀਦ ਕਰੋ – ਇੱਕ ਫਿਬੋਨਾਚੀ ਮੁੱਲ ਦੀ ਅਗਵਾਈ ਕਰਨ ਲਈ ਬਾਜ਼ਾਰ ਬਹੁਤ ਜ਼ਿਆਦਾ ਗੁੰਝਲਦਾਰ ਹਨ।