בעבודה בשוק ניירות הערך, סוחרים או משקיעים מתמודדים עם סיכונים גבוהים הקשורים לאי הוודאות של שינויים נוספים בשוק. היכולת לייצר תשואות גבוהות קשורה קשר בל יינתק ללקיחת סיכון משמעותי. בתהליך העבודה ננקטים כל האמצעים הזמינים על מנת לצמצם אותה. עם זאת, ישנה קבוצת חברות בבורסה שמניותיהן צומחות בהתמדה לא רק שנים, אלא גם עשרות שנים. עבור הבעלים של ניירות ערך כאלה, הסיכון להפסדים הופך למינימלי. איכות זו חשובה, אך לא היחידה על מנת לסווג חברה כחברת בלו-צ’יפ. חשוב שבמקביל היא תחלק דיבידנדים באופן קבוע, תפתח את העסק בהצלחה ותהיה לה עוד כמה מאפיינים.עליית הערך המתמדת לאורך השנים ותשלום התגמולים למחזיקים הופכים את ניירות הערך הללו לאטרקטיביים מאוד למשקיעים לטווח ארוך.

המונח כחול צ’יפס מגיע מהשם של שבבי קזינו בעלי ערך גבוה, אשר מיוצרים באופן מסורתי בכחול בארצות הברית. האנלוגיה בין שבבי קזינו למניית החברה הבטוחה ביותר מסתיימת כאשר אותו צבע מוזכר. ברוב המקרים, ניירות ערך כאלה יכולים להיחשב כנכסים הנסחרים בבורסה הכי פחות מסוכנים.

ניתן לראות בבלו צ’יפס כמובילי שוק במדינתם. בנוסף, הם מאפיינים את רמת הבריאות הכלכלית של המדינה. בדרך כלל המניות שלהם רשומות במדד הבורסות המובילות. עם עלייה במדד זה הם מסיקים שהכלכלה הלאומית צומחת בהתמדה, ועם ירידת ערך מסיקים מסקנה על האטה בפיתוח ומחפשים את הסיבות לה. לעתים קרובות, השבבים הכחולים מופנים לשכבה הראשונה של ניירות הערך, אשר מושווים במונחים של אינדיקטורים מרכזיים עם השני והשלישי.

סימנים של שבבים כחולים

אין קריטריון מדויק ופורמלי שיאפשר לסווג חברה באופן חד משמעי. עם זאת, ברוב המקרים ברור לכל מי נכלל במדינה מסוימת. ברוב המקרים מדובר בחברות הנכללות במדדים של הבורסות החשובות ביותר של מדינה מסוימת. לדוגמה, בארה”ב נדבר על ה-S & P500. ברוב המקרים, קטגוריית ה-blue-chip כוללת חברות עם המאפיינים הבאים:

- היוון משמעותי מצביע על מצב פיננסי אמין יותר של החברה. דרישות ספציפיות עשויות להשתנות ממדינה למדינה.

- נזילות טובה מקלה על קנייה או מכירה של ניירות ערך כאלה. פרמטר הציפה החופשית משויך למאפיין זה. הוא מבטא את היקף המניות הנסחרות באופן חופשי בשוק הבורסה. אם הוא גדול, אז זה מצביע על זמינות ניירות ערך למשקיעים.

- נפח גבוה רגיל של מסחר יומי .

- ביצועים פיננסיים יציבים לאורך שנים .

לבלו צ’יפס יש תמיד חשבונות שקופים שמתפרסמים בגלוי. כל מי שרוצה יכול לחוות דעה משלו על מאפייני העסק.

נקודות החוזק והחולשה של מניות ה-blu-chip בארה”ב

בעבודה עם מניות של חברות כאלה, אתה יכול לנצל את ההטבות הבאות:

- אתה יכול לסמוך על הנזילות הגבוהה שלהם כי תמיד יש להם ביקוש.

- במקרה זה, לספקולנטים יש הזדמנויות מוגבלות מאוד לתמרן מחירים.

- בעבודה עם מניות אלו, המשקיעים ברוב המקרים מקבלים הכנסה קבועה לאורך שנים מצמיחת הערך ובזכות דיבידנדים המשולמים באופן קבוע.

- בעסקאות משתמשים בפריסה קטנה יותר יחסית. זה הופך עסקאות עם ניירות ערך כאלה לרווחיות יותר עבור משקיעים לטווח קצר והן לטווח ארוך.

- יציבות תשלומי הדיבידנד מאפשרת לסמוך על כך שערכם לא ירד משמעותית בעתיד, אלא ככל הנראה יישאר באותה רמה או יעלה מעט.

- תנועת מחירים חלקה יותר מפחיתה את הסיכונים של עסקאות עם מניות כאלה.

- למרות שהסיכונים מזעריים בעבודה איתם, הם בכל זאת קיימים. עם זאת, למרות שניירות ערך כאלה עלולים לגרום להפסדים, יש להם ביקוש גבוה, מה שמקל על מציאת קונים עבורם, ומאפשר לצאת מהעסקה במינימום הפסדים.

- הביקוש הרב למניות כאלה מביא לכך שהן מביאות רווחים לא משמעותיים, וגם כאן, ככלל, הן מחלקות דיבידנדים קטנים יחסית.

- אמנם יש סבירות קטנה לקריסה של המניה, אבל זה אפשרי. כדי למנוע בעיות מסוג זה, עליך לעקוב מקרוב אחר היסודות.

- לא ניתן לשלול שהחברה תעזוב את הבורסה.

זה כמעט לא ייאמן לזהות אירועי שוק שגרמו למניות הבלו-צ’יפ להתפוצץ. ככלל, הם גדלים מעט, אך בהתמדה לאורך תקופה ארוכה.

איך משקיעים עובדים עם מניות Blue Chip

שינויים בשערים של ניירות ערך אלה חלקים יותר. זה הופך אותם למבטיחים עבור משקיעים מתחילים ומנוסים כאחד. ניתן להשתמש בשיטות של ניתוח בסיסי וטכני כאחד כדי לחזות תנועות מחירים אפשריות, אך הראשונות נחשבות ליעילות ביותר. Blue Chips מועילים במיוחד למשקיעים לטווח ארוך. ברוב המקרים, הם מפגינים צמיחה הדרגתית ארוכת טווח ובמקביל משלמים דיבידנדים על בסיס קבוע. הצמיחה היציבה וארוכת הטווח של העסק מאפשרת לנו לסמוך על המשכו בעתיד, עם זאת, כאשר עובדים עם חברות אלה, יש צורך לעקוב כל הזמן אחר האינדיקטורים הבסיסיים. כך נמנעות הפתעות (כמו קריסות מניות) האפשריות גם במקרה זה.

בהשקעות תיקים חשוב להקפיד על הרכב התיק הרציונלי ביותר. יתרה מכך, עליו להכיל שיעור מסוים של מניות אמינות במיוחד. בדרך כלל מנסים להשאיר אותו ברמה של 30% -35%, אבל השווי המדויק נקבע לפי איזה סוג תיק משתמשים.

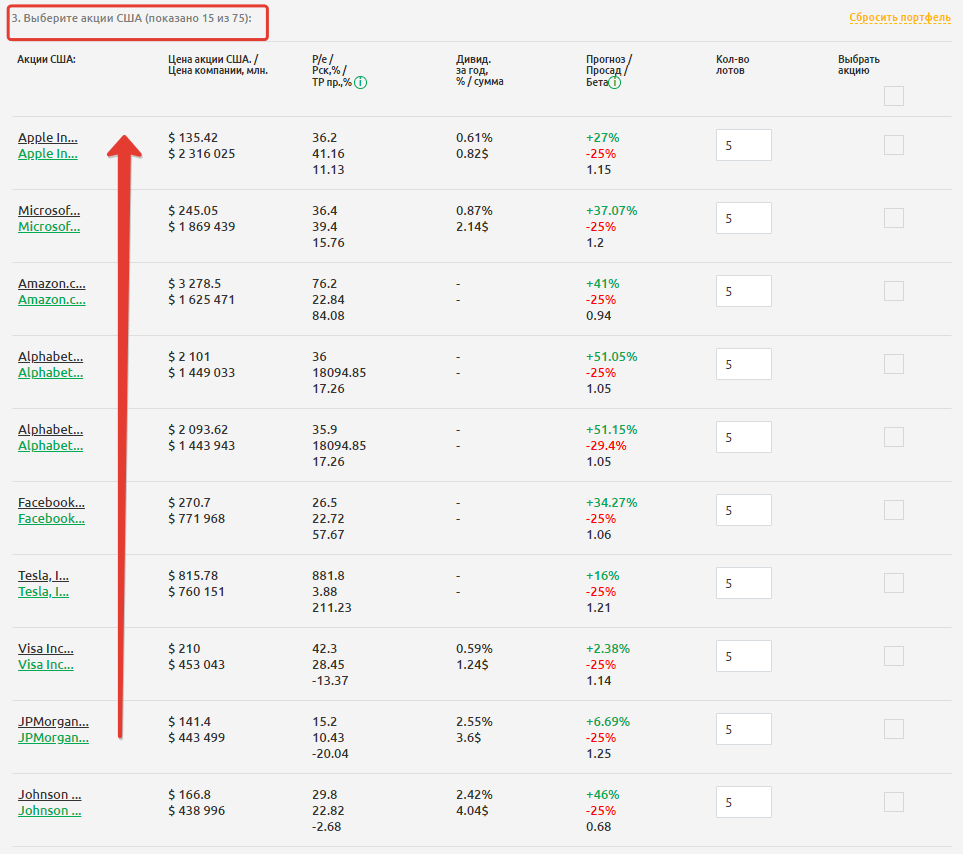

בלו צ’יפס של שוק המניות האמריקאי – אשר מניות מציגות דינמיקה חיובית בסוף 2021

להלן דיון מפורט יותר על כמה מהחברות האמריקאיות המשמעותיות ביותר שזכו בזכות להיחשב כ”בלו צ’יפס” על פי שנות פעילותן. כל אחד מהם מתואר מדוע הם נחשבים למשמעותיים ביותר בכלכלת ארה”ב. האם כדאי להשקיע בחברות בלו-צ’יפ בארה”ב: https://youtu.be/1z3EBspzAFM

גונסון וגונסון

חברה זו עוסקת בייצור מוצרים מהמגזר הצרכני והרפואי. זה ידוע בתור מגוון היטב. החברה נוסדה בשנת 1886. כעת שווי ההיוון שלה הוא 747 מיליארד דולר. שלוש סוכנויות הדירוג הגדולות העניקו לחברה זו את דירוג AAA הגבוה ביותר האפשרי. יש לזכור שלממשלת ארצות הברית יש דירוג כזה שניתן רק על ידי שניים מהם. סכום הדיבידנדים ששולם הוא 2.4% לשנה. שיעור התשואה השנתי הממוצע הוא 15% -16%.

Berkshire Hathaway Inc

שווי החברה הגיע ל-650 מיליארד דולר. חברת השקעות זו מפגינה יציבות גבוהה לא רק בתקופות של צמיחה כלכלית, אלא גם במהלך משברים כלכליים חמורים. משקיעים הרוכשים את מניותיה מקבלים מתחילת השנה תשואה שהיא 23%.

JPMorgan Chase & Co

עם שווי של 474 מיליארד דולר, הבנק הזה הוא הגדול בארצות הברית. במחצית השנייה של השנה היא הציגה צמיחה משמעותית, אשר מוסברת בהתאוששות הכלכלה האמריקאית לאחר המגיפה. במקביל, השימוש בכרטיסי דביט ואשראי הולך וגדל במהירות, והיקף ההלוואות המונפקות גדל. במהלך השנה הפגין הבנק רווחיות של יותר מ-24%.

3M Co

ענקית התעשייה הזו שווה 110 מיליארד דולר. החברה נוסדה בשנת 1902 ומאז היא צומחת. סניפיה בתחומי התחבורה, האלקטרוניקה והבריאות זכו להצלחה במיוחד בשנה האחרונה. החברה ידועה באסטרטגיה שלה לפיה מוצרים שיוצרו ב-4 השנים האחרונות היוו לפחות 30% מהמכירות. היא רואה אפילו פרויקטים אישיים של עובדים חשובים, ונותנת לפחות 15% מזמן העבודה לעבוד עליהם. המשרד מחלק דיבידנדים בסך 3.1%. הרווחיות מתחילת השנה היא ברמה של 13% -14%.

חברת וולט דיסני

הענק הזה של תעשיית הבידור החל את עבודתו ב-1923. התפתחות החברה הואטה בשנים האחרונות עקב המשבר שגרמה המגיפה. כעת היא משחזרת את מיקומה במהירות. לדוגמה, מספר המנויים לשירותי הווידאו Disney +, ESPN + ו-Hulu הגיע לסך של 173 מיליון אנשים וממשיך לגדול.

2021 – רשימת מניות עם מחירים וצמיחה [/ caption]

כיצד לקנות מניות בלו צ’יפ בארה”ב

כדי לקבל גישה לבלו צ’יפס אמריקאי, אתה יכול להשתמש באפשרויות הבאות:

- ניירות ערך של החברות המשמעותיות ביותר בארה”ב זמינים דרך הבורסה לניירות ערך של סנט פטרסבורג . כאן תוכל למצוא מניות של חברות הנכללות במדדי דאו ג’ונס והנאסד”ק.

- אם לברוקר הרוסי יש חברה בת הפועלת בבורסה האמריקאית , אז אתה יכול לקבל גישה למסחר אמריקאי דרכה.

- אתה יכול לסחור דרך ברוקר זר שיש לו גישה לבורסה הרצויה.

עם זאת, יש לקחת בחשבון את הקשיים שעלולים להתעורר במסחר כזה. בקניית מניות של חברות מסוימות ניתן לקבוע נפח מינימלי שיכול להיות משמעותי. דרישה זו מפחיתה את הזמינות של נכסים זרים. כאשר מחפשים לעבוד עם חברות הכלולות במדד, יש לזכור שבניית תיק כזה עשויה לדרוש השקעות משמעותיות, שעלולות לעלות על יכולתם של חלק מהמשקיעים. מה הם בלו צ’יפס, הבלו צ’יפס הטוב ביותר של שוק ארה”ב ורוסיה: https://youtu.be/G_WLzGbxfN4 את כל רשימת הבלו צ’יפס הנוכחיים של שוק המניות האמריקאי ניתן למצוא כאן: https://fin-plan. org/lk/actions_usa/all / blu /