Väärtpaberiturul töötades seisavad kauplejad või investorid silmitsi suurte riskidega, mis on seotud turu edasiste muutuste ebakindlusega. Suure kasumi saamise võimalus on lahutamatult seotud olulise riski aktsepteerimisega. Töö käigus rakendatakse kõiki olemasolevaid meetmeid selle vähendamiseks. Börsil on aga grupp ettevõtteid, mille aktsiad on pidevalt kasvanud mitte ainult aastaid, vaid aastakümneid. Selliste väärtpaberite omanike jaoks muutub kahjumi risk minimaalseks. See kvaliteet on oluline, kuid mitte ainus, et klassifitseerida ettevõtet “sinise kiibi” alla. Oluline on, et see maksaks samal ajal regulaarselt dividende, arendaks edukalt äri ja omaks muid funktsioone.

Mõiste blue chips pärineb kõrge väärtusega kasiinožetoonidest, mis on Ameerika Ühendriikides traditsiooniliselt blue chipid. Analoogia kasiinožetoonide ja ettevõtete kõige usaldusväärsemate aktsiate vahel lõpeb sellega, et mainitakse sama värvi. Enamasti võib selliseid väärtpabereid pidada kõige vähem riskantseteks börsil kaubeldavateks varadeks.

Blue chipe võib pidada oma riigis turuliidriteks. Lisaks iseloomustavad need riigi majandusliku tervise taset. Tavaliselt on nende aktsiad kaasatud juhtivate börside indeksisse. Selle näitaja kasvuga järeldavad nad, et riigi majandus kasvab stabiilselt ning kulude vähenemisega järeldavad nad arengu aeglustumist ja otsivad selle põhjuseid. Sageli viidatakse “blue chips” esimesele väärtpaberite ešelonile, mida võrreldakse põhinäitajate poolest teise ja kolmandaga.

- “Blue chips” märgid

- USA Blue Chipi aktsiate tugevused ja nõrkused

- Kuidas investorid blue chip aktsiatega töötavad

- Ameerika aktsiaturu blue chipid – mille aktsiad näitavad 2021. aasta lõpus positiivset dünaamikat

- Johnson ja Johnson

- Berkshire Hathaway Inc.

- JPMorgan Chase & Co

- 3M Co

- Walt Disney Co.

- Kuidas osta USA blue chip aktsiaid

“Blue chips” märgid

Puudub täpne ja formaalne kriteerium, mis lubaks üheselt ettevõtte vaadeldavasse kategooriasse määrata. Enamasti on aga kõigile selge, keda konkreetses riigis blue chipid sisaldavad. Enamasti hõlmavad need ettevõtteid, mis on kaasatud konkreetse riigi olulisemate börside indeksitesse. Näiteks USA-s räägime S&P500-st. Enamikul juhtudel on blue chip ettevõtted need, millel on järgmised omadused:

- Märkimisväärne kapitaliseeritus näitab ettevõtte usaldusväärsemat finantsseisundit. Erinõuded võivad riigiti erineda.

- Hea likviidsus muudab selliste väärtpaberite ostmise või müümise lihtsaks. Selle omadusega on seotud vabalt ujuva parameeter. See väljendab vahetusturul vabas ringluses olevate aktsiate mahtu. Kui see on suur, näitab see väärtpaberite kättesaadavust investoritele.

- Regulaarne suur igapäevane kauplemismaht .

- Stabiilsed finantstulemused läbi aastate .

[caption id="attachment_3432" align="aligncenter" width="963"]Blue chipidel on alati läbipaistev aruandlus, mis avaldatakse avalikult. Kõik, kes soovivad, saavad kujundada oma arvamuse ettevõtte omaduste kohta.

USA Blue Chipi aktsiate tugevused ja nõrkused

Selliste ettevõtete aktsiatega töötades saate nautida järgmisi eeliseid:

- Võite loota nende kõrgele likviidsusele, sest nende järele on alati nõudlus.

- Vaadeldaval juhul on spekulantidel väga piiratud võimalused hindadega manipuleerida.

- Nende aktsiatega töötades saavad investorid enamasti aastate jooksul püsivat tulu väärtuse kasvust ja regulaarselt makstavatest dividendidest.

- Tehingud kasutavad suhteliselt väiksemat vahet. See muudab selliste väärtpaberitega tehingud tulusamaks nii lühi- kui ka pikaajalistele investoritele.

- Dividendimaksete stabiilsus lubab eeldada, et nende väärtus tulevikus oluliselt ei lange, vaid suure tõenäosusega jääb samale tasemele või veidi kasvab.

- Sujuvamad hinnaliikumised vähendavad selliste aktsiatega kauplemise riski.

- Kuigi nendega töötades on riskid minimaalsed, on need siiski olemas. Kuigi sellised paberid võivad tekitada kahjumit, on nende järele suur nõudlus, mis teeb neile ostjate leidmise lihtsaks, võimaldades tehingust väljuda minimaalsete kahjudega.

- Suur nõudlus selliste aktsiate järele toob kaasa asjaolu, et need toovad ebaolulist kasumit ja ka siin maksavad nad reeglina suhteliselt väikeseid dividende.

- Kuigi aktsiakrahhi tõenäosus on väike, on see siiski võimalik. Selliste probleemide vältimiseks peate hoolikalt jälgima põhinäitajaid.

- Ei saa välistada ettevõtte lahkumist börsilt.

On peaaegu uskumatu leida turusündmusi, mis tagavad plahvatusliku blue chipi aktsiate väärtuse kasvu. Reeglina kasvavad nad veidi, kuid pikka aega stabiilselt.

Kuidas investorid blue chip aktsiatega töötavad

Nende väärtpaberite noteeringute muutused on sujuvamad. See muudab need paljulubavaks nii algajatele kui ka kogenud investoritele. Võimalike hinnaliikumiste ennustamiseks võib kasutada nii fundamentaalse kui ka tehnilise analüüsi meetodeid, kuid kõige tõhusamaks peetakse esimesi. Blue chipid on eriti kasulikud pikaajalistele investoritele. Enamasti näitavad need pikaajalist järkjärgulist kasvu ja maksavad samal ajal regulaarselt dividende. Ettevõtluse stabiilne ja pikaajaline kasv võimaldab loota selle jätkumisele ka tulevikus, kuid nende ettevõtetega töötades on vaja pidevalt jälgida fundamentaalseid näitajaid. See väldib ootamatusi (nt aktsiakrahhi), mis on võimalikud ka vaadeldaval juhul.

Portfelliinvesteeringute puhul on oluline tagada portfelli võimalikult ratsionaalsem koosseis. Samal ajal peaks see sisaldama teatud osa erakordselt usaldusväärseid aktsiaid. Tavaliselt püütakse seda hoida 30-35% tasemel, kuid täpse väärtuse määrab see, millist tüüpi portfelli kasutatakse.

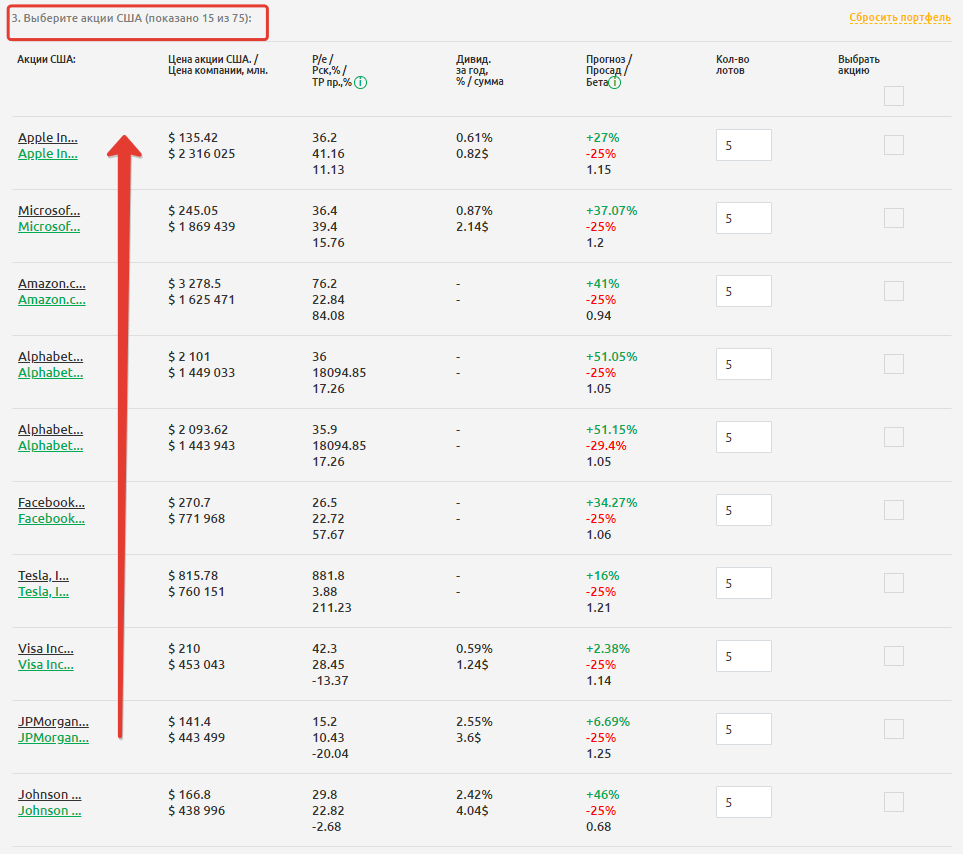

Ameerika aktsiaturu blue chipid – mille aktsiad näitavad 2021. aasta lõpus positiivset dünaamikat

Järgnevalt on üksikasjalikum ülevaade mõnest kõige olulisemast Ameerika ettevõttest, kes on oma pikaajalise tegevusega pälvinud õiguse olla “blue chips”. Igaühele neist räägitakse, miks neid peetakse USA majanduses kõige olulisemateks. Kas tasub investeerida USA blue chip ettevõtetesse: https://youtu.be/1z3EBspzAFM

Johnson ja Johnson

See ettevõte tegeleb tarbe- ja meditsiinisektori kaupade tootmisega. See on tuntud selle poolest, et on hästi mitmekesine. Ettevõte asutati 1886. aastal. Nüüd on selle kapitalisatsiooni väärtus 747 miljardit dollarit. Kolm suuremat reitinguagentuuri on andnud sellele ettevõttele kõrgeima võimaliku AAA reitingu. Samas tuleb arvestada, et USA valitsusel on selline reiting vaid kahel neist. Makstavate dividendide suurus on 2,4% aastas. Aastane saagikus on keskmiselt 15% -16%.

Berkshire Hathaway Inc.

Selle ettevõtte kapitalisatsioon on jõudnud 650 miljardi dollarini. See investeerimisettevõte näitab kõrget stabiilsust mitte ainult majanduskasvu perioodidel, vaid ka tõsiste majanduskriiside ajal. Selle aktsiaid ostnud investorid saavad aasta algusest 23% tootlust.

JPMorgan Chase & Co

474 miljardi dollari suuruse kapitalisatsiooniga on see pank USA suurim. Aasta teisel poolel näitas see märkimisväärset kasvu, mis on seletatav Ameerika majanduse taastumisega pärast pandeemiat. Samal ajal kasvab kiiresti deebet- ja krediitkaartide kasutamine ning suureneb väljastatud laenude maht. Pank näitas aastaga enam kui 24% tootlust.

3M Co

Selle tööstushiiglase väärtus on 110 miljardit dollarit. Ettevõte asutati 1902. aastal ja on sellest ajast alates näidanud peaaegu kogu aeg kasvu. Viimase aasta jooksul on eriti edukad olnud selle divisjonid transpordi, elektroonika ja tervishoiu valdkonnas. Ettevõte on tuntud oma strateegia poolest, mille eesmärk on tagada, et viimase 4 aasta jooksul toodetud tooted moodustaksid vähemalt 30% müügist. Ta peab oluliseks isegi töötajate isiklikke projekte, jättes nendega tegelemiseks vähemalt 15% oma tööajast. Ettevõte maksab dividende 3,1%. Kasumlikkus on aasta algusest 13-14% tasemel.

Walt Disney Co.

See meelelahutustööstuse hiiglane alustas oma tööd 1923. aastal. Ettevõtte areng on viimastel aastatel pandeemiast põhjustatud kriisi tõttu aeglustunud. Nüüd on ta oma positsiooni kiiresti taastumas. Näiteks Disney+, ESPN+ ja Hulu videoteenuste tellijate arv on kokku 173 miljonit ja kasvab jätkuvalt.

Kuidas osta USA blue chip aktsiaid

Ameerika blue chipidele juurdepääsu saamiseks võite kasutada järgmisi valikuid:

- Peterburi börsi kaudu saab tööd USA olulisemate ettevõtete väärtpaberitega . Dow Jonesi ja Nasdaqi indeksitesse kuuluvate ettevõtete aktsiad on saadaval siin.

- Kui Venemaa maakleril on Ameerika börsil tegutsev tütarettevõte , saate selle kaudu juurdepääsu Ameerika kauplemisele.

- Saate kaubelda välismaakleri kaudu, kellel on juurdepääs soovitud börsile.

Siiski on vaja arvestada raskustega, mis sellisel kauplemisel tekkida võivad. Teatud ettevõtete aktsiate ostmisel võidakse määrata minimaalne summa, mis võib olla märkimisväärne. Selline nõue vähendab välisvarade kättesaadavust. Indeksisse kuuluvate ettevõtetega koostööd otsides tuleb meeles pidada, et sellise portfelli koostamine võib nõuda märkimisväärseid investeeringuid, mis võivad ületada mõne investori võimekuse. Mis on blue chipid, USA ja Venemaa turgude parimad blue chipid: https://youtu.be/G_WLzGbxfN4 Kogu USA börsi praeguste blue chipide nimekirja leiate aadressilt: https://fin-plan.org/ lk/actions_usa/all /blu/