Co je FXCN ETF, návratnost od roku 2022, složení fondu, online grafy, předpověď.

ETF a

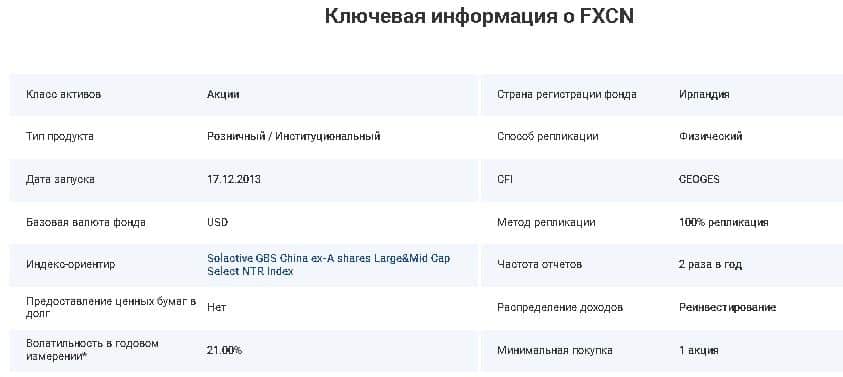

podílové fondy jsou fondy, které investují do cenných papírů, kovů nebo komodit. Sledují co nejpřesněji konkrétní index nebo produkt. Indexový fond je jedním z nejlepších způsobů pro pasivního investora, který chce investovat do ekonomiky země. Existují prostředky obchodované na burze, které se shromažďují na základě oblíbené investiční strategie. FinEx China UCITS ETF – (ETF FXCN) je jediným ETF na moskevské burze, který vám umožňuje podílet se na růstu čínské ekonomiky.

Složení fondu ETF FXCN na akciích Číny

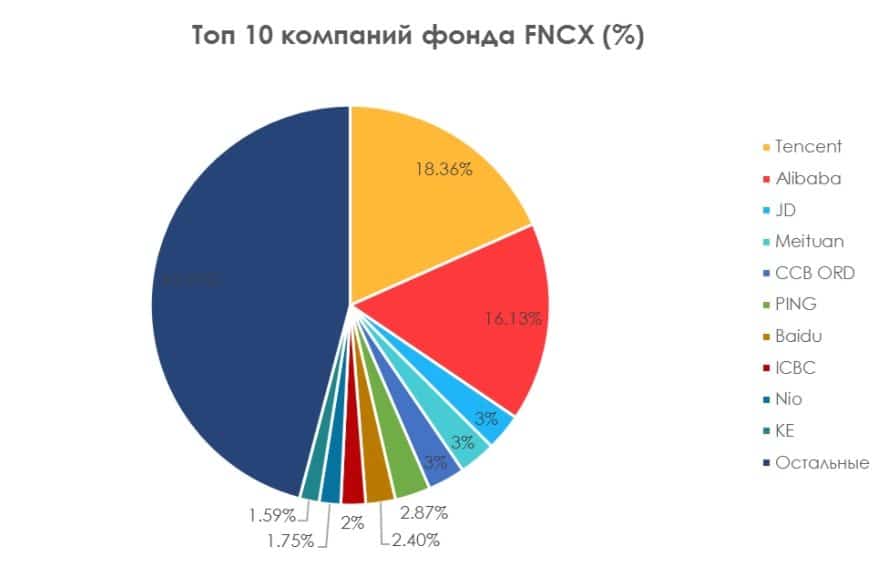

Správcovská společnost se zavazuje zopakovat složení a strukturu indexu Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR. Nejedná se o index Číny, ale o referenční index amerického poskytovatele Solactive pro sledování chování akcií ve vyspělých a rozvojových zemích. Tento index sleduje dynamiku kotací společností s velkou a střední kapitalizací. Pokrývá přibližně 85 % čínských akcií (bez čínských akcií A). Index je počítán jako index celkového výnosu, vážený tržní kapitalizací, měnou indexu jsou americké dolary. Dividendy jsou plně reinvestovány. Na začátku roku 2022 index zahrnuje 225 čínských společností. FXCN ETF uvádí, že v portfoliu je 233 cenných papírů, z nichž 6 má nulový podíl. Nejdůležitější jsou společnosti s nejvyšší váhou v indexu. Vidíme v první desítce společností, známých čínských velikánů. Polovina cenných papírů má podíl menší než 0,2 %.

- TENTENT ORD – 17,21 %;

- ALIBABA GROUP HOLDING ADR REP 1 ORD – 11,3 %;

- MEITUAN DIANPING-TŘÍDA B – 5,38 %;

- CCB ORD H – 3,36 %;

- COM ADR REP 2 CL A ORD – 3,31 %;

- PING AN ORD H – 2,3 %;

- ICBC ORD H – 2,24 %;

- BAIDU ADR REP 1/10 CL A ORD – 2,13 %;

- NETEASE ADR REP 25 ORD – 1,86 %;

- WUXI BIOLOGICS CAYMAN INC – 1,66 %.

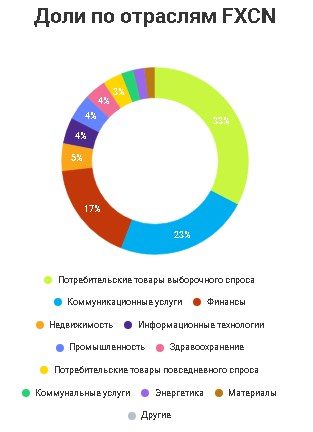

Celkem deset nejlepších akcií tvoří zhruba polovinu portfolia. Stejná situace je v rozdělení podle odvětví, třetina portfolia – akcie spotřebního zboží selektivní poptávky, téměř čtvrtina komunikačních služeb, 17 % je věnováno finančnímu odvětví.

Akcie A jsou akcie, které se obchodují pouze na čínské burze, nákupy investorů z jiných zemí jsou omezené. Je považována za velmi rizikovou investici.

Index (a tedy i fond) zahrnuje konzervativnější akcie:

- Akcie H/Red Chips (Hong Kong Exchange);

- ADR/N-akcie (USA);

- Akcie B (Shanghai a Shenzhen).

Čas vydělat peníze v Číně, čínský ETF fond FXCN od Finex, stojí za to koupit, recenze: https://youtu.be/xmDyKfYUWGI

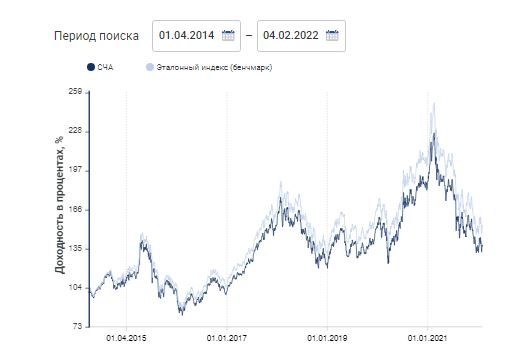

Výnosy fondu FXCN

Náklady investora na investování do FXCN ETF 0,9 % NAV (hodnota čistých aktiv) ročně. Tato částka zahrnuje veškeré výdaje fondu, společnost garantuje, že se jedná o maximální částku, kterou investor zaplatí. Tato částka se z makléřského účtu dodatečně neodečítá, je zohledněna v uvozovkách. Pro Rusko jsou takové provize považovány za průměrné, zatímco ve Spojených státech si většina fondů účtuje desetkrát méně. Možná se to nezdá významné, ale při pasivní investici na 10–30 let může mít každé 1 % hodnotu 10–30 % ztracených výnosů. Počítat byste měli i s provizí brokera za nákup a prodej akcií a daněmi.

- Dynamika kotací zahrnutých do indexu čínských akcií.

- dividendová politika.

- Směnné kurzy.

Podívejme se blíže na poslední bod. Čínské společnosti, které index tvoří, se orientují na čínský jüan, ale fond Solactive GBS se obchoduje v amerických dolarech. Investor na moskevské burze může koupit fond fxcn jak za rubly, tak za dolary. Může nakupovat za dolary a prodávat za rubly, nebo naopak. Pokud rubl klesá vůči dolaru, může investor dosáhnout zisku v rublech, i když cena fondu v dolarech klesá. Tento bod stojí za zvážení. Fond obchoduje od prosince 2013. Během této doby fond vykázal 204,66 % v rublech a 29,66 % v amerických dolarech. Tak velký rozdíl je způsoben pádem rublu v roce 2014.

Jak koupit FXCN ETF

Chcete-li investovat do čínské ekonomiky prostřednictvím FXCN ETF od Phinex, musíte mít

makléřský účets přístupem na moskevskou burzu. Pro začátečníky je na oficiálních stránkách Phoenixu sekce Koupit ETF, kde si můžete vybrat brokera a otevřít si účet. Investoři mohou nakupovat FXCN ETF s běžnými nebo individuálními makléřskými účty. Abyste byli osvobozeni od daní, musíte fond držet déle než 3 roky na běžném účtu, nebo zvolit IIS typ B. Pro nákup je potřeba vložit na účet rubly nebo dolary. A můžete dělat obojí. Chcete-li najít fond FXCN na webu brokera nebo v obchodní aplikaci, musíte zadat ticker „FXCN“, pokud vyhledávání nevrátí kód ISIN IE00BD3QFB18. Dále zadejte požadovaný počet akcií, seznamte se s částkou transakce a potvrďte transakci. Aktuální cenu lze zkontrolovat v aplikaci brokera nebo na webu Moskevské burzy

https://www.moex.com/en/issue.aspx?board=TQTF&code=FXCN. Na začátku roku 2022 je to 3068 rublů. Pro rok 2022 je to jediný způsob, jak investovat do čínské ekonomiky na moskevské burze.

Vyhlídky na FXCN ETF

FXCN ETF je nejstarší fond na moskevské burze, tradičně jeden z 10 nejoblíbenějších nástrojů. Podle moskevské burzy pro rok 2022 je na 3. linii v první desítce fondů v portfoliích ruských soukromých investorů. FXCN se nakupuje jak kvůli

diverzifikaci portfolia , tak kvůli dlouhodobému růstu čínské ekonomiky. Přední investiční domy a analytici, včetně Světové banky, se k čínské ekonomice staví pozitivně. Věří, že v příštích 10 letech budou čínské společnosti vykazovat výrazný růst. Před investicí do čínské ekonomiky je nutné spočítat rizika.

FXCN je akciový fond a je vysoce volatilní. Musíte jej koupit ve vysoce rizikovém portfoliu. Investoři s nízkým nebo středním rizikem by neměli mít více než 13 % FXCN, podíl dluhopisů by měl být alespoň 20 %.

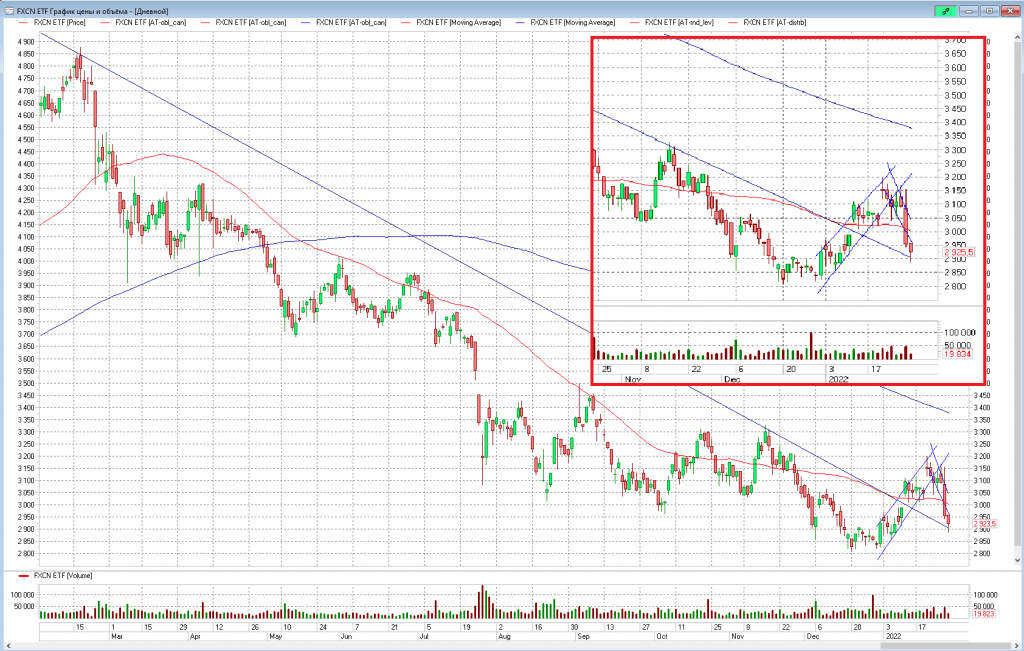

Rostoucí HDP v Číně neznamená, že exportující společnosti budou vykazovat silný růst. Nezapomeňte, že tato Říše středu odkazuje na rozvíjející se trhy. Podle požadavků EU musí být všechny fondy obchodované na burze označeny jako rizikové investice od 1 do 7, kde vyšší hodnoty znamenají vysoké riziko. FXCN je na úrovni 6. Ruský akciový trh je považován za rizikový, FXRL je na úrovni 5, tna na amerických akciích je na úrovni 5. Čínská ekonomika má mnoho problémů, které ani profesionálové nemohou vzít v úvahu. Pozornost je třeba věnovat konfrontaci mezi USA a Čínou, chování čínského trhu závisí na krocích kabinetu Joea Bidena. Mezi oběma zeměmi je méně zjevných konfliktů, ale americká politika je zaměřena na zničení čínské ekonomiky. V roce 2022 je dobrá příležitost nakoupit levnější akcie Číny a počítat s novým cenovým maximem. Je ale třeba mít na paměti, že pokles může pokračovat a kotace mohou ztratit dalších 15-30 %. Nákupy by měly být prováděny ve stejných částech po určitých časových obdobích nebo počkat na rozdělení klouzavého průměru 200 směrem nahoru na denním grafu.

Výhody FXCN

- Jediný fond v Rusku investující do čínských akcií.

- Velký potenciál růstu v příštích deseti letech.

- Dostupnost – cena 1 akcie je malá, včetně fxcn Investor s jakýmkoli kapitálem si může dovolit. K nákupu fxcn nemusíte být kvalifikovaným investorem.

Nevýhody FXCN

- Portfolio je silně závislé na dynamice gigantů – Alibaba a Tencent.

- Čínský trh se rozvíjí, jsou problémy, probíhá obchodní válka se Spojenými státy, neví se, kdo bude nakonec vítěz.

- Fond je registrován v Irsku a pokud nastanou problémy, ruští investoři pravděpodobně nebudou moci získat právní ochranu v Evropské unii.

- Docela vysoké, pro světové etf: provize fondů. Manažeři hlásí, že neplánují následovat celosvětový trend snižování nákladů investorů. .